美联储新政策框架如何影响大类资产配置?

本文转自微信公众号“招商银行研究”

美东时间8月27日,美联储公开市场委员会已完成对货币政策框架的评估,修改了其货币政策指导性文件《长期目标和货币政策策略声明》(Statement on Longer-Run Goals and Monetary Policy Strategy,下文简称《声明》)。

一、货币政策框架:三项主要修改

自2012年《声明》发布以来,美联储首次对其货币政策执行框架进行了修订,并得到了公开市场委员会17位票委的一致认可。此次修订主要涉及三项内容,其中前两项是美联储的“双重使命”(dual mandate),即美联储的货币政策目标。

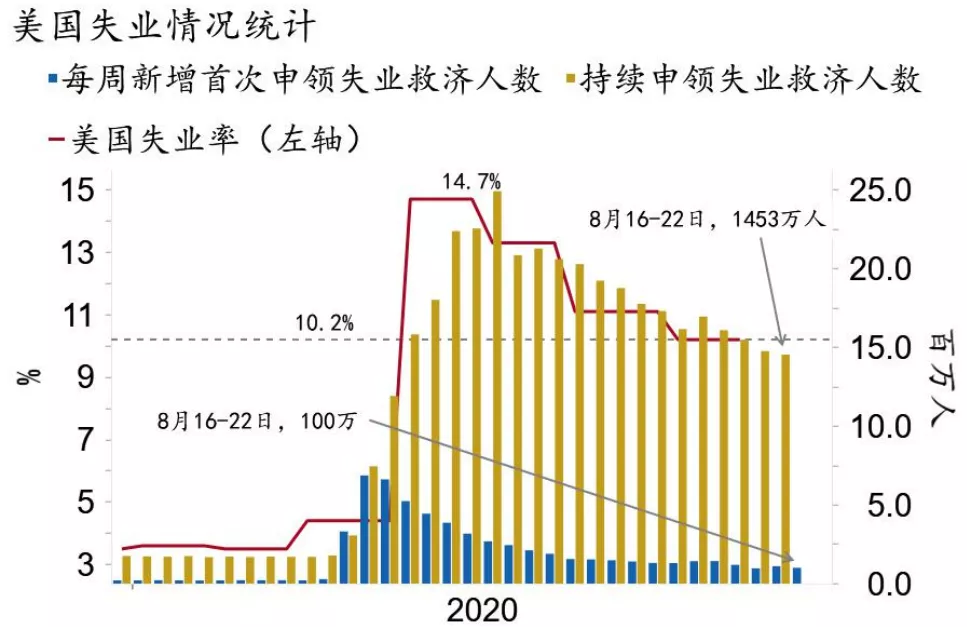

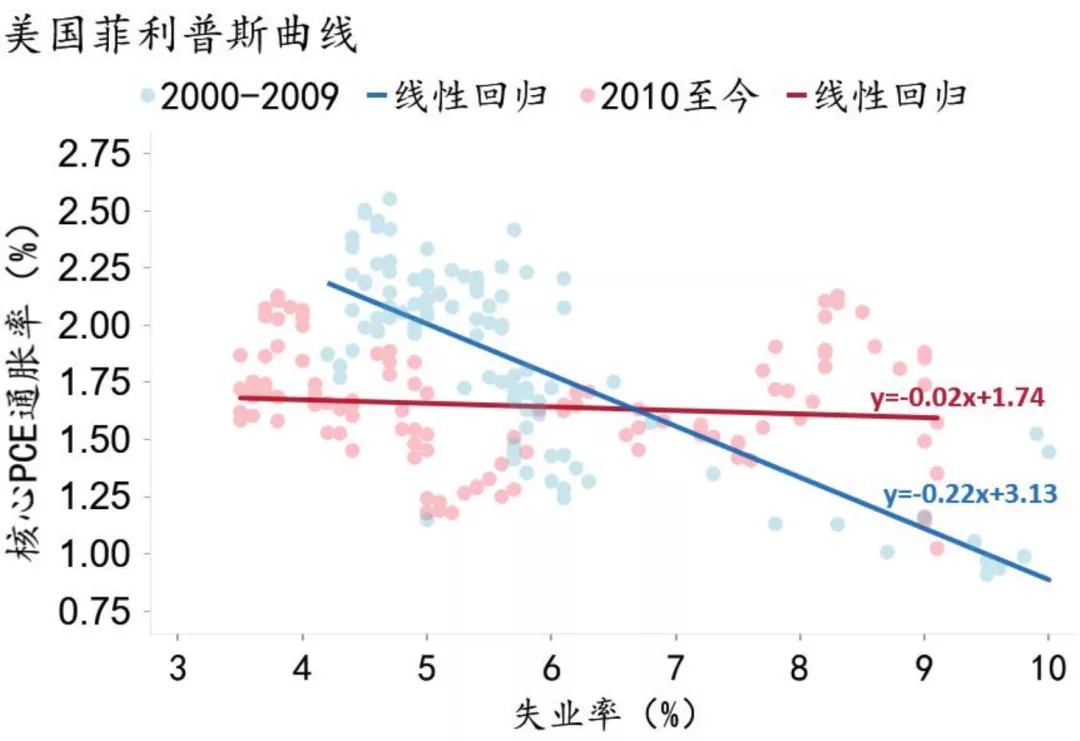

首先,美联储将就业目标的表述由最大就业的双向“偏离”(deviations)改为单向“缺口”(shortfalls),指向美联储更加注重推动就业市场的修复。这与近十年来美国菲利普斯曲线的平坦化相关:尽管疫前美国失业率已处于历史低位,但其通胀持续低迷,这使得美联储无需对就业市场的“正偏离”做出响应。

图1:美国失业率连续三月下降

资料来源:BLS、Macrobond、招商银行研究院

图2:过去10年美国菲利普斯曲线斜率走平

资料来源:BLS、BEA、Macrobond、招商银行研究院

其次在通胀目标方面,美联储将“对称”(symmetric)通胀目标修订为“平均”(average)通胀目标。在此框架下,美联储将把过往的通胀水平纳入考量,而非仅仅考虑当前的通胀水平及预期。这意味着未来美联储将在一定时间内允许通胀运行在2%上方,以“补偿”过往持续低迷的通胀。

图3:美国通胀中枢长期低于美联储目标

资料来源:BEA、Macrobond、招商银行研究院

第三项修改在《声明》中首次加入了低利率时代对于货币政策的挑战,主要强调了在面临利率零下限的情况下,常规货币政策空间相较以往更为有限。

二、货币政策立场:料将长期宽松

鲍威尔表示,美国经济低增长低通胀低利率的“三低”环境,是此次货币政策调整的主要动因,特别是上文提到的菲利普斯曲线平坦化。

考虑到卫生事件对美国经济的巨幅冲击,美联储此次对货币政策框架的调整,意味着其货币政策的宽松立场将延续更长时间:即便美国通胀受宽松政策影响超预期走高,美联储也无需立即收紧货币政策。

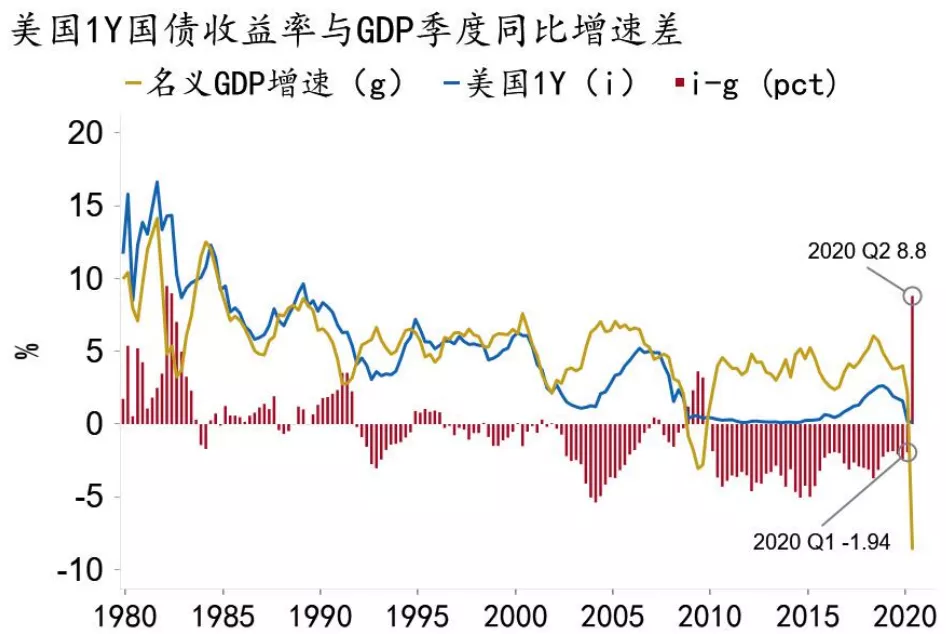

值得一提的是,不论从美国债务可持续性还是所持国债收益的角度考量,美联储均有动机将美国利率维持在低位。美国国会预算办公室(CBO)估计,已出台的财政刺激方案将使得今年美国财政赤字增加3.7万亿美元,为二战后最高;未来十年美国为国债支付的利息约占GDP的2.6%。美联储是美国国债的主要买家:卫生事件爆发后,美联储4个月扩表超过3万亿美元,其中约54%(1.62万亿)为国债。

图4:次贷危机后美国债收益率长期低于经济增速

资料来源:BEA、Macrobond、招商银行研究院

图5:预计美国债利息成本将占GDP 2.6%

资料来源:CBO、招商银行研究院

三、大类资产:价格短期面临波动,长期利好黄金股市,利空美元

美联储此次对于货币政策框架的评估预计将对部分资产的交易逻辑产生深远影响,本文将通过短期以及中期影响分别进行阐述。

短期来说,资产定价面临美元利率波动的不确定性。在美联储提高对于通胀容忍度的背景下,市场会预期通胀水平逐渐上移,预计美债长端利率会因率先定价通胀而出现反弹,昨日美国10年期国债利率上行5个BP即为直接印证。

但是,短期的不确定性集中在长端利率对通胀计入的幅度以及时间长短上。若长端利率持续、甚至是超额定价通胀的上行预期,实际利率会在短期内出现伴随式上移,美欧利差也有望打破平台震荡出现反弹,这将对黄金构成利空,对美元则构成利多;但若长端利率仅出现阶段性上行,随后即被美联储通过购债方式压缩其上行幅度,这对黄金和美元的影响则较为中性。因此,近期需要注意黄金和外汇市场的波动风险。

长期而言,我们认为“平均通胀目标制”(average inflation targeting)的提出将强化黄金上涨的交易逻辑,同时对美元产生不利影响。

黄金的定价核心在于美债名义利率与通胀的赛跑。其中,通胀中枢有望从卫生事件冲击形成的极低“坑位”中逐渐修复,尤其是明年上半年,在低基数的影响下,CPI同比或将在二季度超过2%。

但是对于名义利率来说,在“后危机时期”,美债利率的核心矛盾正在向如何降低政府还债压力转移,尽管经济弱复苏以及通胀的改善会带来利率方向性的上行,但预计美联储会不断通过政策的手段进行压制,不论是量化宽松(QE)、还是平均通胀目标制,实际上均是为美联储实行更长时间的低利率而服务的。因此,在1-2年的时间维度内,“名义利率上行速率慢于通胀”的组合将会继续,这也进一步强化了黄金上涨的交易逻辑。

汇率方面,欧洲央行尚未有“货币政策滞后于通胀率超调”的表态,美元的趋势性下行预计仍将继续。在弱美元、中美利差高企以及中国经济率先复苏的推动下,人民币汇率稳中有升的格局有望延续,风险因素则集中于逆全球化格局下,中美关系不确定性对汇市的扰动。

同时,美联储的新框架,大体上巩固了市场对于美联储致力于维持低利率、超宽松货币环境的看法,将对包括美股在内的全球股市带来乐观预期,进而也将对A股和港股带来提振作用,吸引资金持续流入A股。预计美股在新框架背景下,仍有进一步上攻的动力,但这将加剧美股的估值压力,卫生事件以来,美股虽然自低位大幅上涨并创出历史新高,但盈利贡献为负,几乎全部涨幅皆由估值贡献,若美国经济不能明显改善,则美股的估值压力未来如何化解,是一个值得关注的问题。

(编辑:李国坚)

扫码下载智通APP

扫码下载智通APP