房地产行业中报综述:经营业绩放缓,房企分化加剧

本文来自微信公众号“中达研究”,作者:申思聪、蔡鸿飞、诸葛莲昕。

报告要点

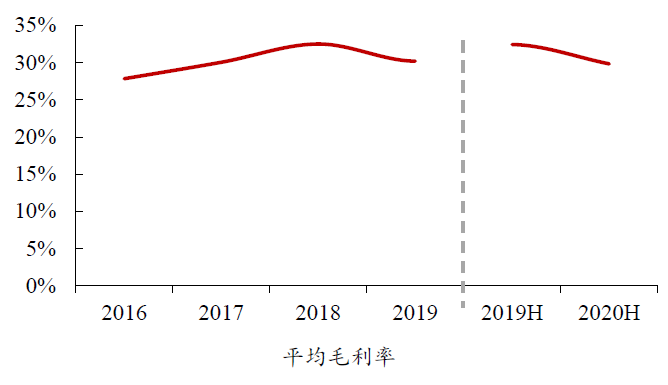

业绩增速放缓,盈利水平下滑。2020上半年,上市房企工程及交付进度受到公共卫生事件影响,整体营业收入增速约10.0%,较2019年中下降约5.1个百分点;整体归母净利润增速约-6.2%,较2019年中下降约17.1个百分点。归母净利增速低于营收增速,主要系2020年上半年上市房企结算项目毛利率下滑所致。上市房企2020上半年业绩分化显著,前期销售增速较快、盈利能力较强的中型房企表现更为突出。盈利能力方面,2020年中期,上市房企平均毛利率由2019年中期的32.4%下降2.6个百分点至29.8%,主要系:1)2020年中期结算项目对应毛利水平整体低于2019年中期结算项目;2)部分公司2020年中期结算项目结构有所波动。归母净利率下降2.4个百分点至12.8%,归母净利率相对毛利率下降幅度较小,主要系公共卫生事件对2020年线下营销活动产生了一定影响,叠加各公司管控的加强,带动上市房企各项费用率有所下降。整体而言,上市房企上半年盈利水平有所下滑,预计全年仍将有所承压。

销售金额快速回暖,土储面积小幅提升。二季度快速复苏的商品房市场带动上市房企上半年平均销售金额较去年同期增长约6.9%,上市房企销售目标平均完成率达到约40.6%,预计全年有望实现稳健的销售增长。土地储备方面,部分房企出于对市场热度、规模诉求、杠杆水平等因素的考量,拿地意愿有所下降。截至2020年中,上市房企总土地储备面积较2019年末平均增长5.4%。拥有更强规模诉求的房企或将维持较高强度的土地投资,而具备特色商业模式的房企在土地获取方面或将继续保持优势,为公司的规模扩张奠定基础。

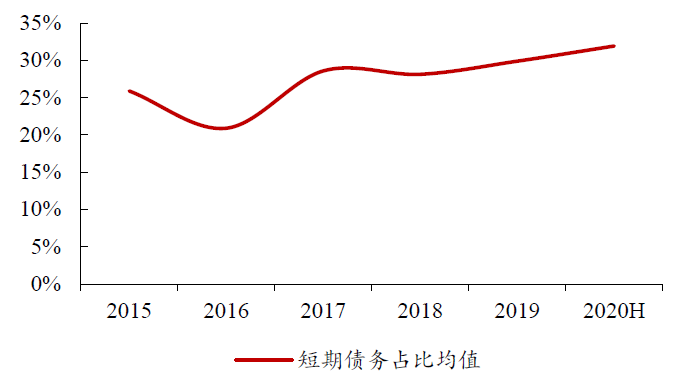

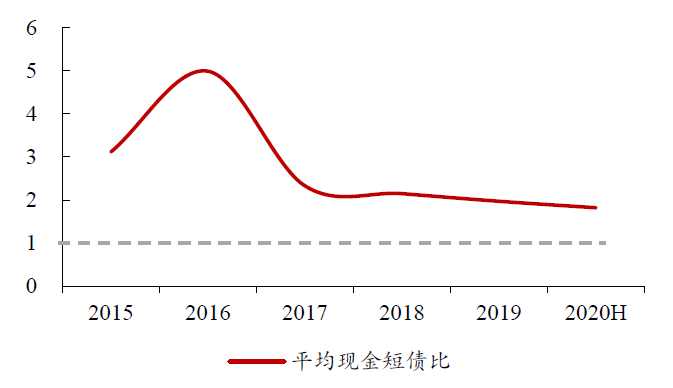

短债占比有所提升,流动性表现分化。2020年上半年,上市房企短期债务平均占比较2019年末提升约2.0个百分点至31.9%,平均现金短债比由2019年末的1.97倍略微下降0.15倍至1.82倍,仍可实现对短债的充分覆盖。上市房企流动性表现较2019年末略有下滑,但短期偿债压力仍较为可控。各房企现金总额、短债占比变动方向均呈现差异,部分房企加强了对债务结构的调整和对资金管控的纪律,流动性水平明显优化。

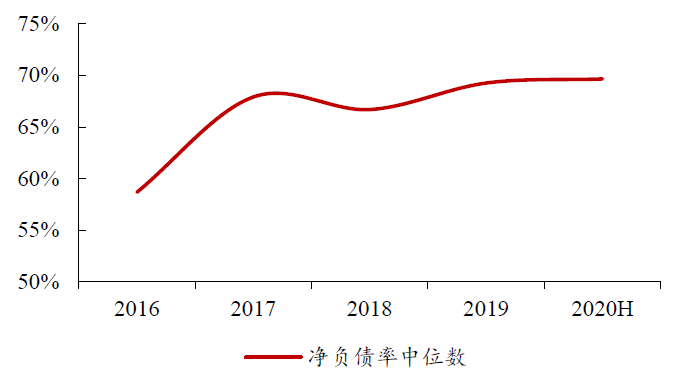

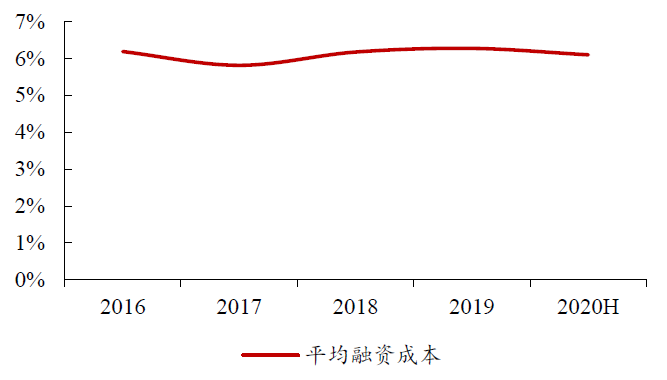

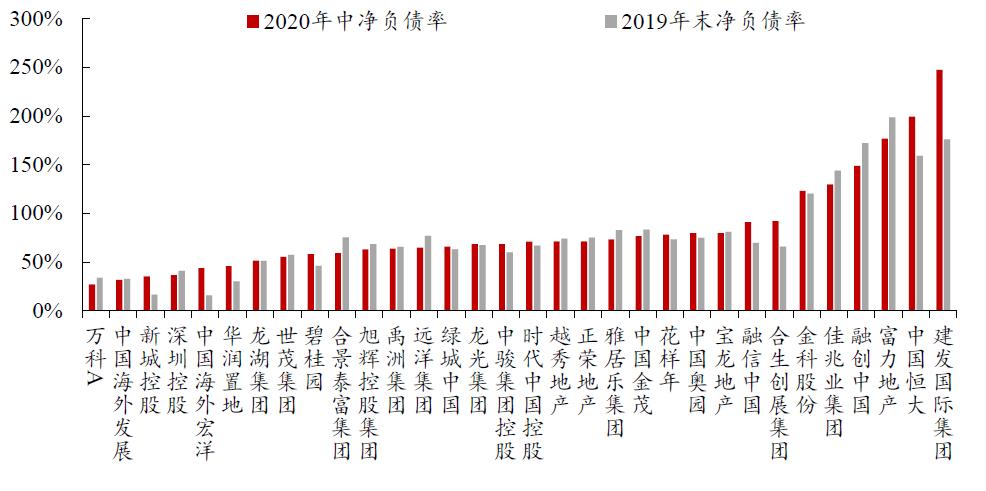

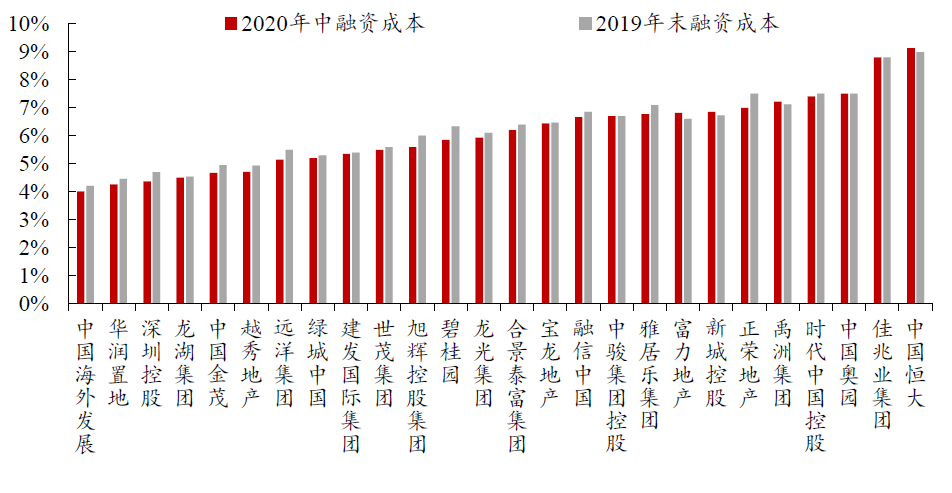

杠杆水平维持平稳,融资成本小幅下行。2020年中,上市房企平均净负债率维持平稳,中位数为69.7%,较2019年末的69.3%提升0.4个百分点。个股杠杆水平变动呈现分化,部分房企如融创中国(01918)、富力地产(02777)、合景泰富集团(01813)净负债率下降幅度较大,旭辉控股集团(00884)、建发国际集团、佳兆业集团(01638)剔除预收款后资产负债率降幅较大,建发国际集团、中国恒大(03333)、新城控股净负债率则有所上升。融资成本方面,上半年整体宽松的流动性环境带动2020年中期平均融资成本较2019年末下行0.2个百分点至6.1%,部分房企通过优化自身财务表现、积极把握融资窗口期、调整借款来源结构等方式实现了融资成本的较大降幅。

房企内部进一步分化,商业模式、区域布局及财务管控优势更为凸显。2020上半年,房企内部的表现在2019年的基础上进一步分化,部分具备商业模式优势的房企如宝龙地产等,及具备城市布局优势的房企如金科股份等,在上半年仍实现了业绩的大幅增长。当前,“房住不炒”的行业基调仍维持平稳,流动性环境亦趋于常态化,在此环境下,商业模式独特、区域布局优质、财务管控良好的公司或能够继续取得优于同业的业绩表现。

风险提示:调控政策存在一定不确定性;公司销售结算或出现一定波动。

报告正文

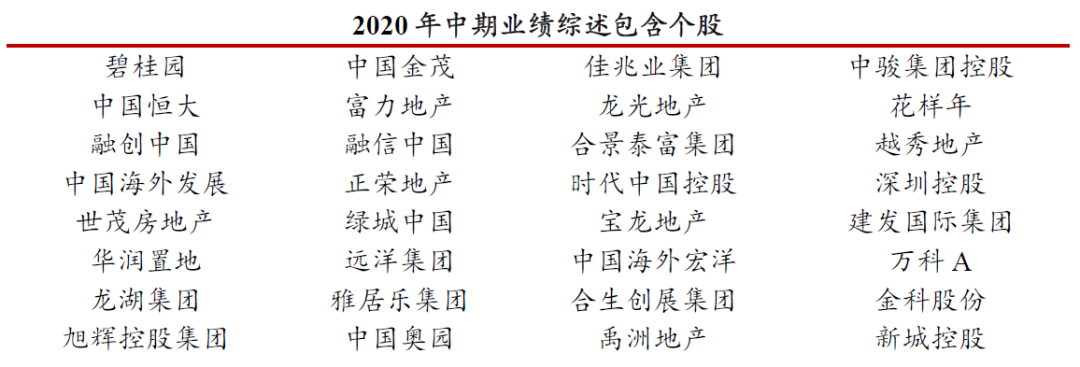

上市房企2020年中期业绩披露完毕,我们以32家房企(港股29家,A股3家)为对象对板块业绩进行了研究,包含个股如下:

表 1:2020年中期业绩综述包含个股范围

数据来源:中达证券研究

1. 业绩增速放缓,盈利水平下滑

1.1 公共卫生事件影响工程进度,营收利润有所下滑

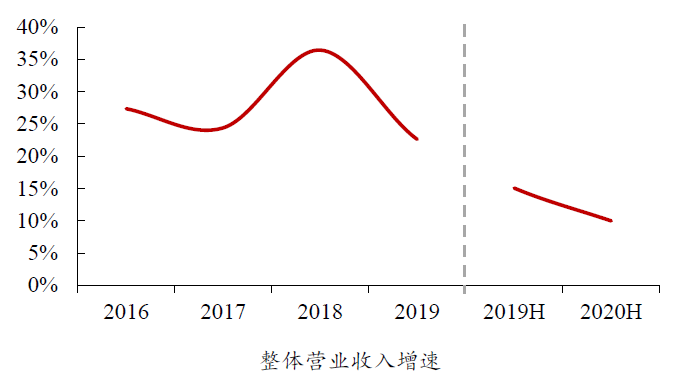

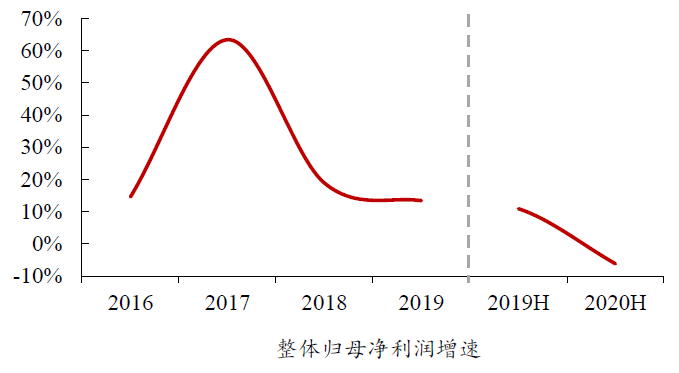

公共卫生事件拖累施工交付,整体业绩有所下滑。2020上半年,上市房企工程及交付进度受到公共卫生事件影响,整体营业收入增速约10.0%,较2019年中下降约5.1个百分点。整体归母净利润增速约-6.2%,较2019年中下降约17.1个百分点;归母净利增速低于营收增速,主要系2020年上半年上市房企结算项目毛利率下滑所致。

图 1:整体营收增速下降约5.1pct至10.0%

数据来源:Wind,中达证券研究;注:货币单位均转换为人民币,以整体法计算

图 2:整体归母净利润增速下降约17.1pct至-6.2%

数据来源:Wind,中达证券研究;注:货币单位均转换为人民币,以整体法计算

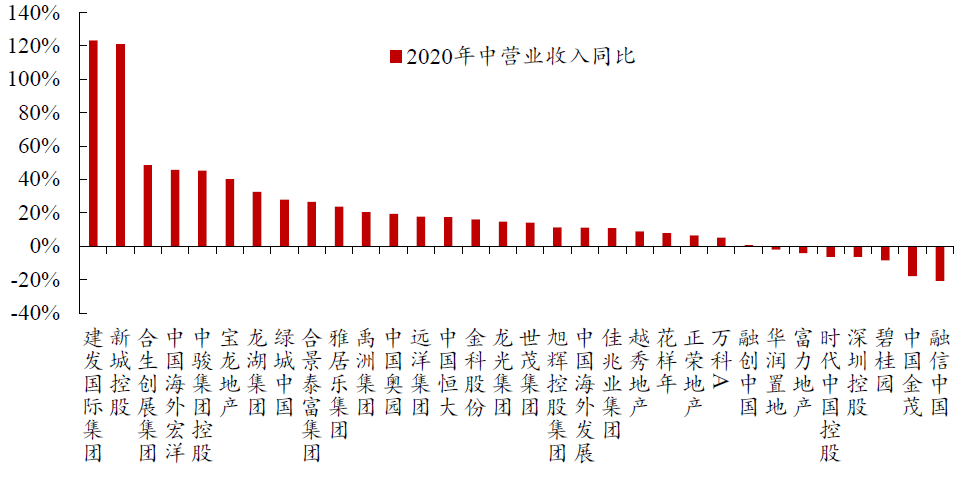

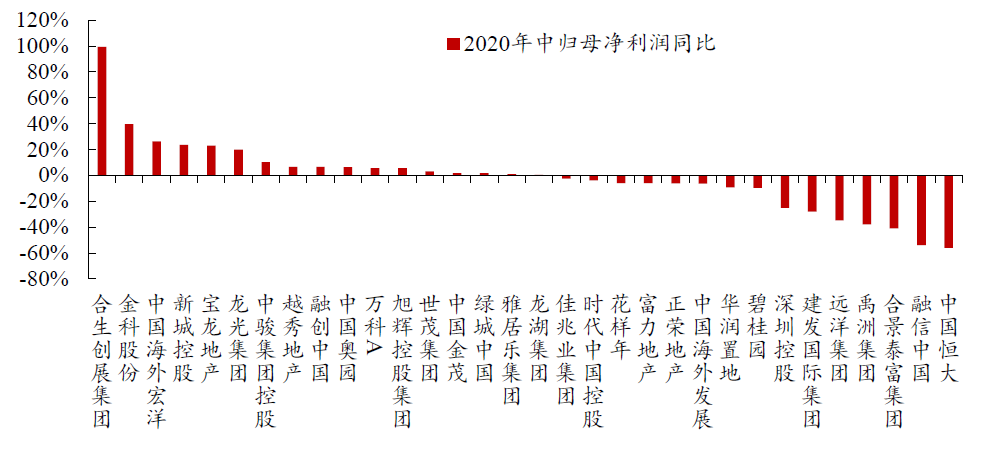

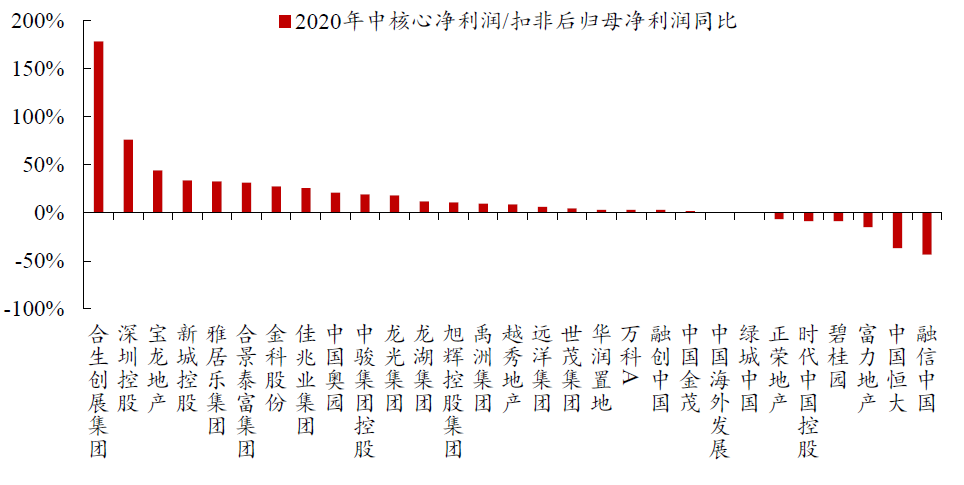

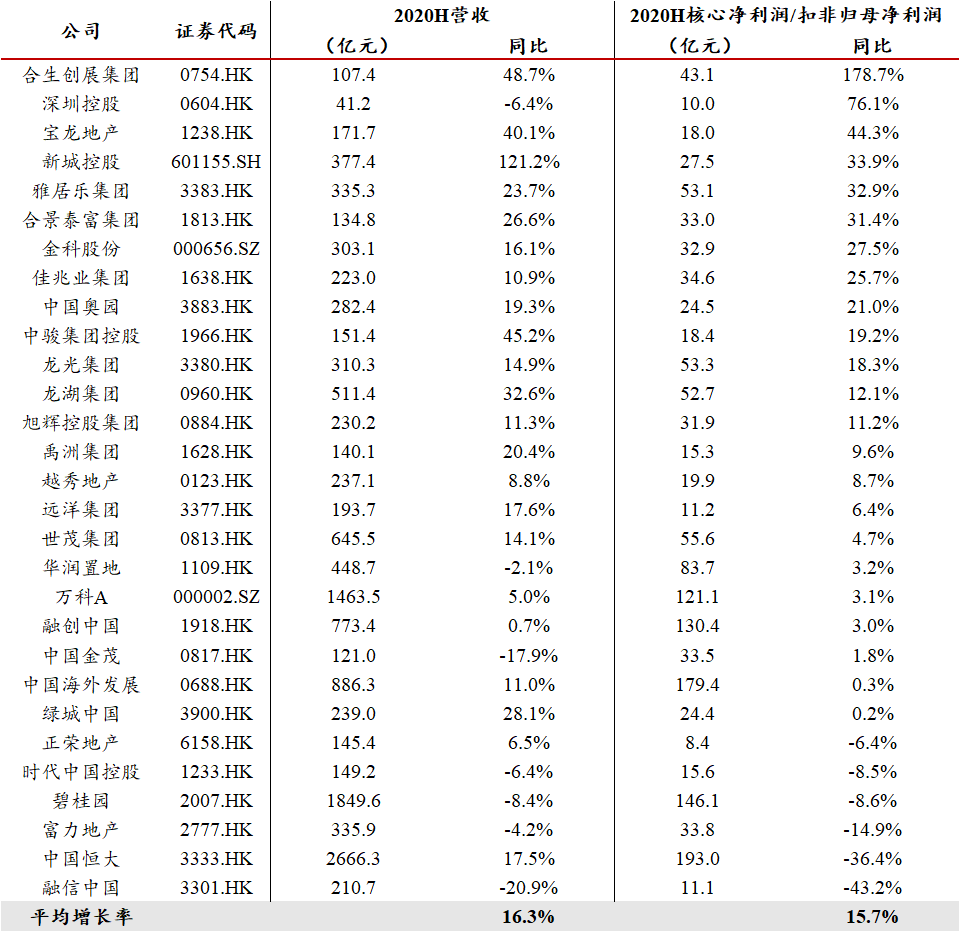

房企间业绩分化显著,中型房企表现亮眼。营收方面,建发国际集团、新城控股、合生创展集团增速较快,分别同比增长123.3%、121.2%、48.7%,归母净利润方面,合生创展集团(00754)、金科股份、中国海外宏洋(00081)分别同比增长99.5%、39.6%、26.3%。核心净利润/扣非后归母净利润方面,合生创展集团、深圳控股(00604)、宝龙地产(01238)分别同比增长178.7%、76.1%、44.3%。前期快速增长的销售逐步进入结算期,带动上述公司营业收入快速增长;部分公司结算项目利润率较高,带动归母净利润、核心净利润/扣非后归母净利润增速快于营收增速。上市房企2020上半年业绩分化显著,前期销售增速较快、盈利能力较强的中型房企表现更为突出。

图 3:建发国际集团、新城控股、合生创展集团营收增速较快

数据来源:Wind,公司公告,中达证券研究

图 4:合生创展集团、金科股份、中国海外宏洋归母净利润增速较快

数据来源:Wind, 中达证券研究

图 5:合生创展集团、深圳控股、宝龙地产核心净利润/扣非后归母净利润增长率较高

数据来源:公司公告, 中达证券研究;注:A股为扣非后归母净利润

表 2:房企间业绩分化显著,中型房企表现亮眼

数据来源:公司公告,Wind,中达证券研究;注:A股为扣非后归母净利润,深圳控股、合生创展集团货币单位为港元

1.2 结算项目毛利承压,盈利能力有所下滑

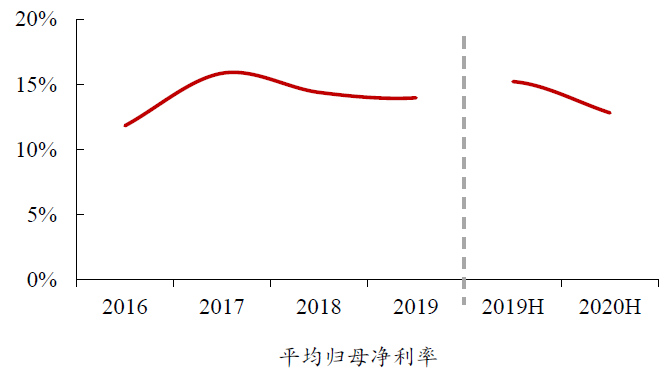

结算项目利润率下滑,盈利能力有所承压。2020年中期,上市房企平均毛利率由2019年中期的32.4%下降2.6个百分点至29.8%,主要系:1)在近年来地价持续上涨、房价相对平稳的行业趋势下,2020年中期结算项目对应毛利水平整体低于2019年中期结算项目;2)部分公司2020年中期结算项目结构有所波动。平均归母净利率下降2.4个百分点至12.8%,归母净利率相对毛利率下降幅度较小,主要系公共卫生事件对2020年线下营销活动产生了一定影响,叠加各公司管控的加强,带动上市房企各项费用率有所下降。上市房企上半年盈利水平有所下滑,预计全年仍将有所承压。

图 6:上市房企平均毛利率下降约2.6pct至29.8%

数据来源:Wind, 中达证券研究

图 7:平均归母净利率下降约2.4pct至12.8%

数据来源:Wind, 中达证券研究

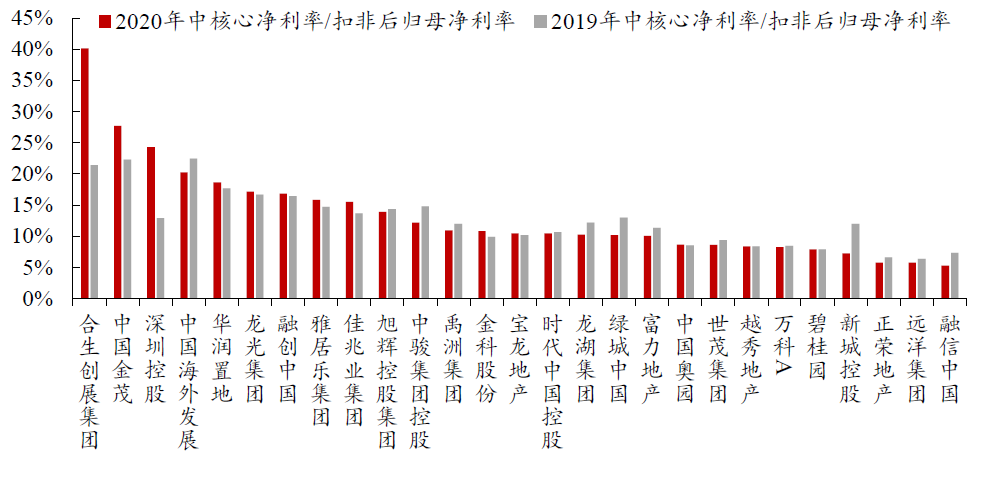

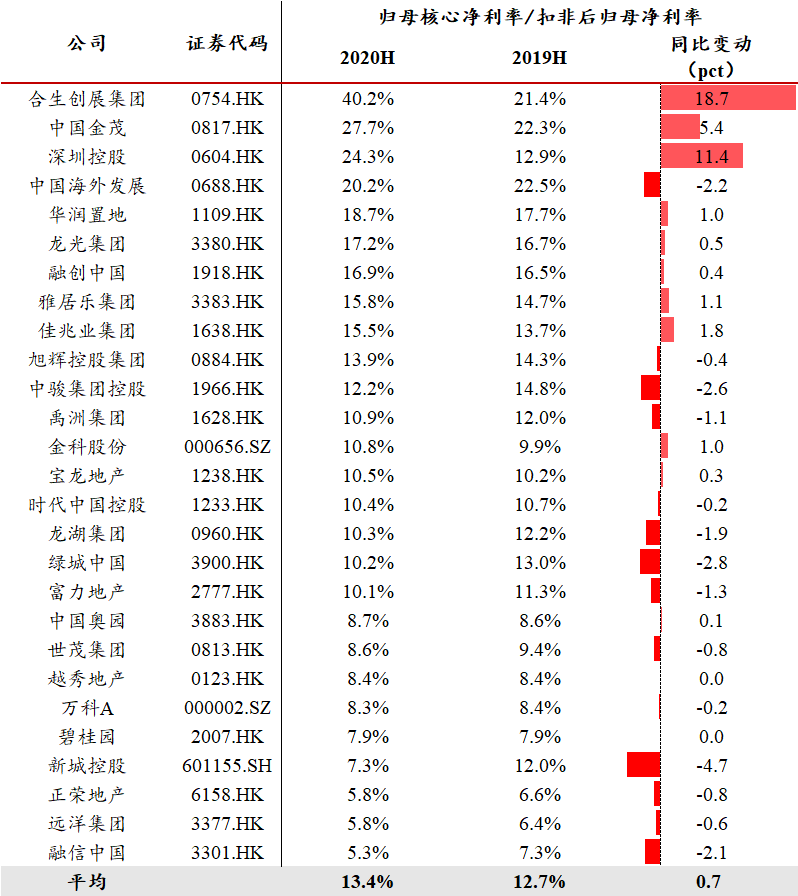

个股盈利能力表现分化。合生创展集团、深圳控股、宝龙地产毛利率较高,分别达66.6%、38.0%、37.1%。合生创展早期于核心城市储备了较多优质项目,土地成本相对较低,2020上半年亦新增了毛利率较高的股权投资业务(贡献营收比重达20.8%),共同使公司毛利率维持高位;深圳控股、宝龙地产租金等非物业销售收入占比相对较高,因而毛利率水平相对较高。合生创展集团、中国金茂(00817)、深圳控股核心净利率较高,分别达40.2%、27.7%、24.3%。上述房企具备特色商业模式或优质的资源禀赋,投资能力较强,因而盈利能力优于同业。

图 8:合生创展集团、深圳控股、宝龙地产毛利率较高

数据来源:Wind, 中达证券研究

图 9:合生创展集团、中国金茂、深圳控股核心净利率较高

数据来源:公司公告, 中达证券研究;注:A股为扣非后归母净利率

表 3:个股盈利能力表现分化

数据来源:公司公告, 中达证券研究;注:A股为扣非后归母净利率

2. 销售金额快速回暖,土储面积小幅提升

2.1 销售复苏态势良好,房企内部分化加剧

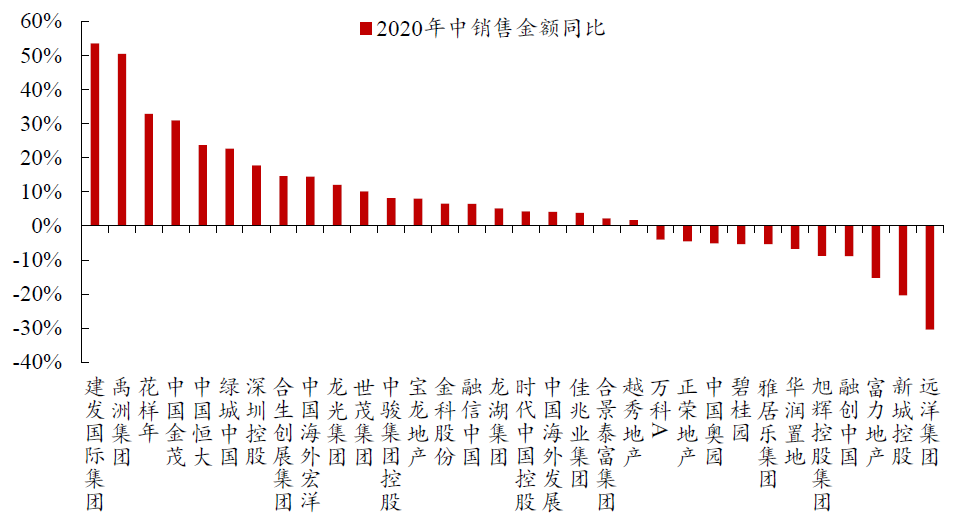

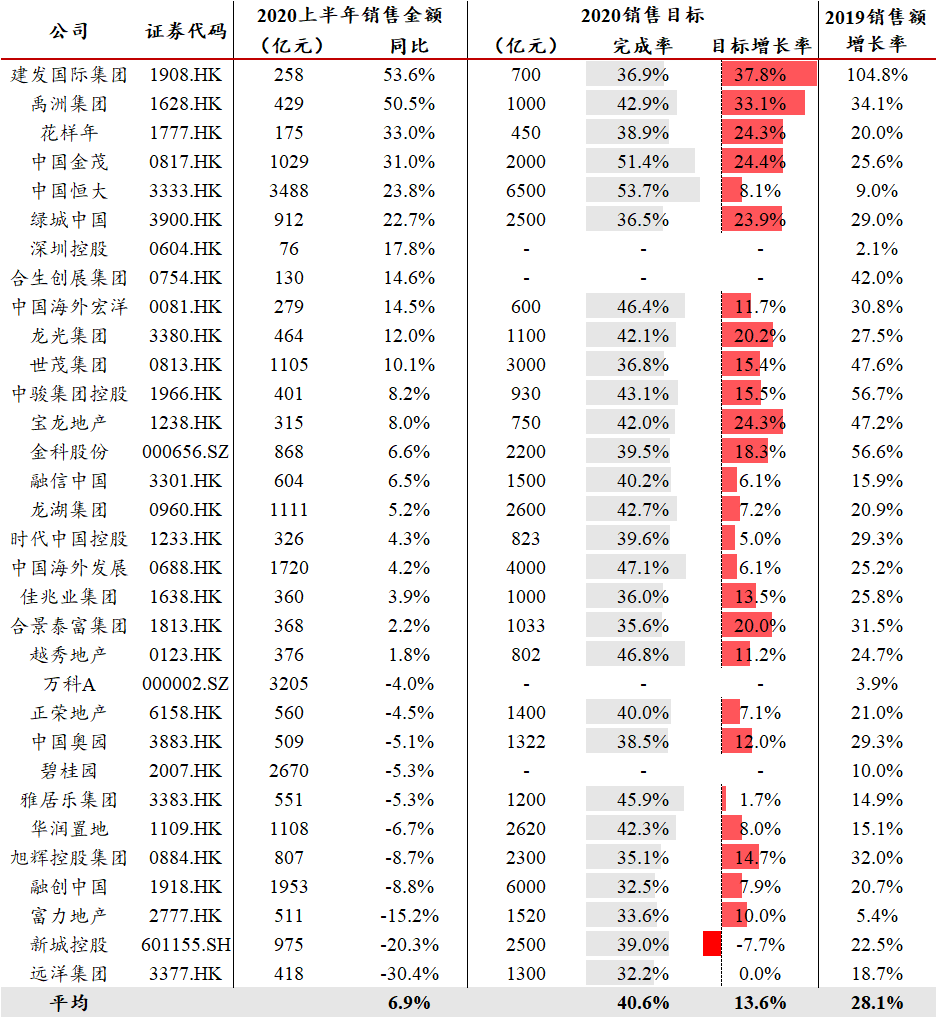

房企间分化较大,区域布局有所影响。2020上半年,在公共卫生事件的影响下,上市房企一季度销售情况虽大幅受阻,但二季度快速复苏的商品房市场带动上市房企上半年平均销售金额较去年同期增长约6.9%,上市房企销售目标平均完成率达到约40.6%。个股方面,建发国际集团(01908)、禹洲集团(01628)、花样年(01777)销售金额增速较快,分别达53.6%、50.5%、33.0%,上述房企在二季度快速复苏的长三角、海西、成渝等区域布局较多,优质的区域布局为销售增长提供了有力支撑。中国恒大(03333)、中国金茂、中国海外发展(00688)2020年销售目标完成率较高,分别达53.7%、51.4%、47.1%。2020上半年,上市房企销售恢复情况整体较好,全年销售目标完成情况整体较为乐观,预计全年有望实现稳健的销售增长。

图 10:建发国际集团、禹洲集团、花样年2020上半年销售额增速较快

数据来源:公司公告, 中达证券研究

表 4:房企2020上半年销售增速有所分化

数据来源:公司公告,互联网,中达证券研究;注:碧桂园、富力地产、佳兆业集团、龙光集团销售金额为权益销售金额;中国海外发展销售目标货币单位为港币,计算完成率时已按2020年6月30日汇率中间价将上半年销售金额货币单位转换为港币

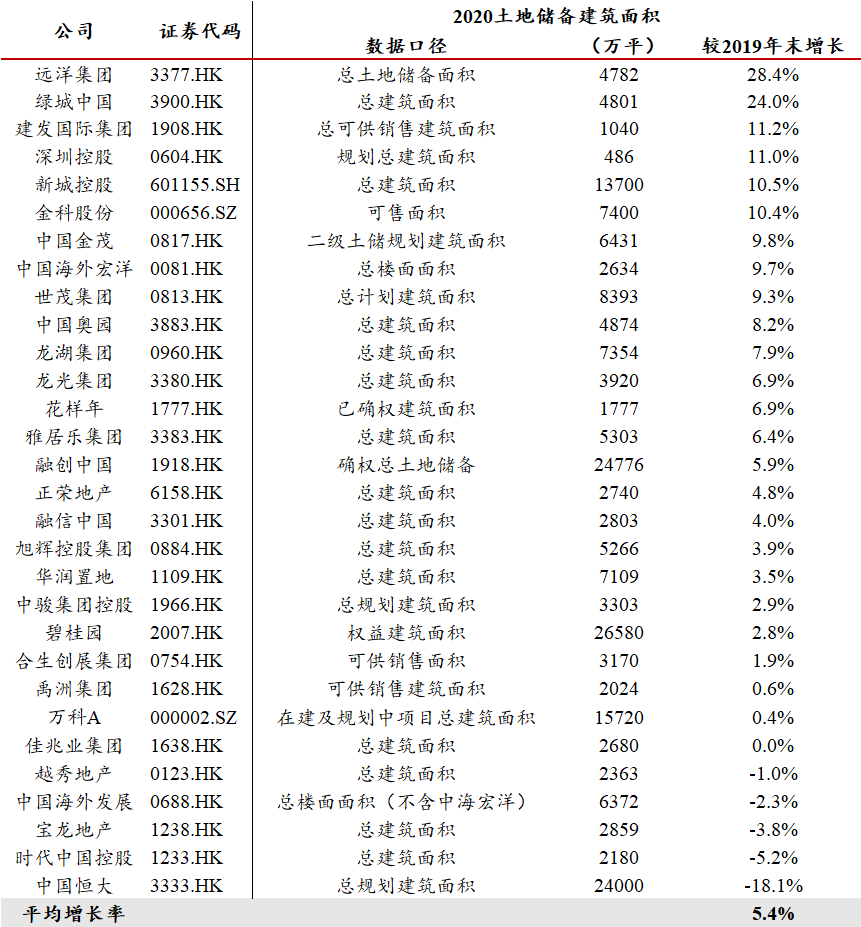

2.2 土储面积略有增长,拿地意愿有所分化

土储面积整体略有增长,部分房企土储倒退。截至2020年中,上市房企总土地储备面积较2019年末平均增长5.4%,部分房企土储面积出现了倒退,主要系:1)公共卫生事件在一定程度上影响了上半年的土地出让安排;2)第二季度部分地区土地市场热度较高,部分房企拿地意愿相对较低;3)部分房企出于对规模诉求、杠杆水平等因素的考量,拿地意愿有所下降。个股方面,远洋集团、绿城中国、建发国际集团2020年中期土地储备面积增长较快,分别较2019年末提升28.4%、24.0%和11.2%,拥有更强规模诉求的房企或将维持较高强度的土地投资,而具备特色商业模式的房企在土地获取方面或将继续保持优势,为公司的规模扩张奠定基础。

政策基调维持稳定,城市分化料将加大。2020年上半年,4-6月各线城市的宅地成交溢价率均出现了明显的提升,主要系畅旺的销售为开发商带来了一定的补库存需求,上半年较为宽松的流动性环境亦使市场对行业销售形成了较为乐观的预期。进入下半年以来,土地市场政策频出,中央层面召开了10城市参加房地产工作会议,住建部提出住房供需矛盾突出的城市要增加住宅及用地供应;地方层面,南京土地出让明确涉宅地块达最高限价后改为摇号方式确定竞得人,江苏将重点加强对南京、无锡、苏州住宅用地供应监测、评价和考核。在整体基调维持稳定、流动性环境趋于常态化的下半年,各城市的政策态度或使地方土地市场出现一定分化。

表 5:2020年中期,上市房企土储面积平均略有增长

数据来源:公司公告,中达证券研究

3. 短债占比有所提升,流动性表现分化

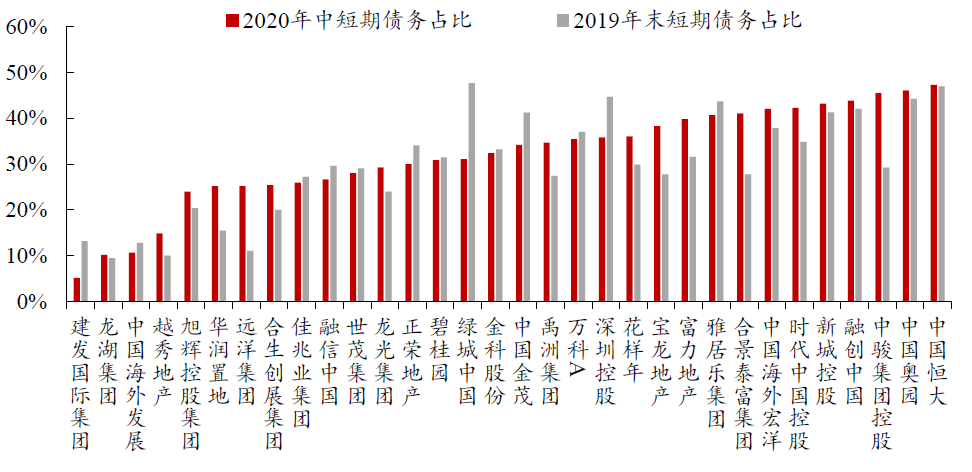

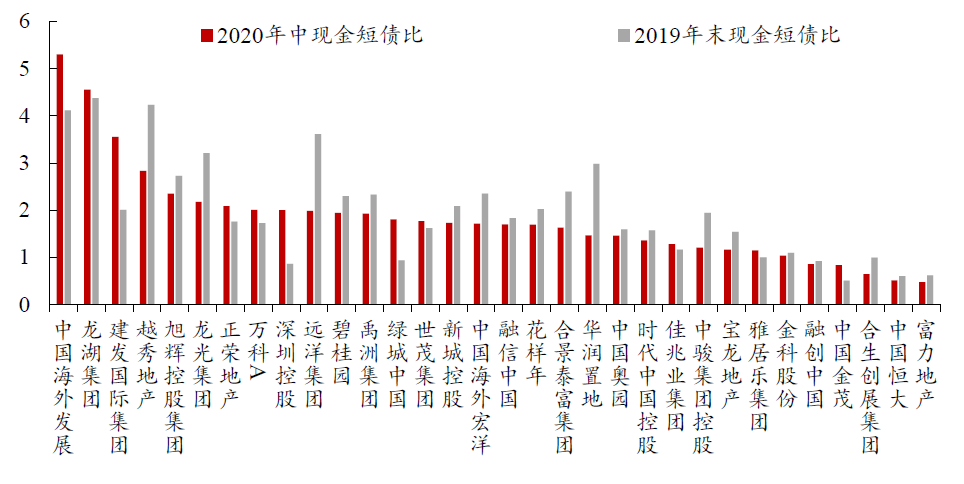

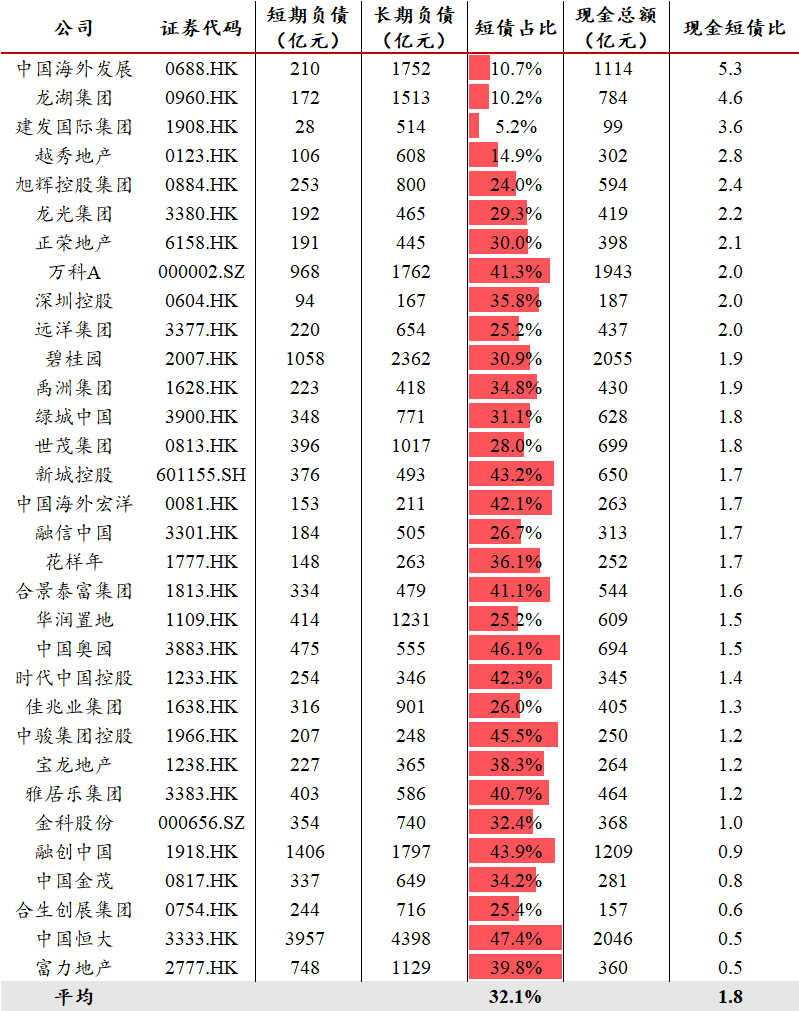

债务结构略有变动,在手现金对短债覆盖整体仍较充足。2020年上半年,上市房企短期债务平均占比较2019年末提升约2.0个百分点至31.9%,平均现金短债比由2019年末的1.97倍略微下降0.15倍至1.82倍,仍可实现对短债的充分覆盖。上市房企流动性表现较2019年末略有下滑,但短期偿债压力仍较为可控。

图 11:短期债务平均占比提升约2.0pct至31.9%

数据来源:Wind,中达证券研究;注:数据基于中期业绩公告,由于业绩公告附注信息披露不完全,或与实际债务情况存在一定差异

图 12:上市房企平均现金短债比下降约0.15倍至1.82倍

数据来源:Wind,公司公告,中达证券研究;注:包含受限制现金;数据基于中期业绩公告,由于业绩公告附注信息披露不完全,或与实际债务情况存在一定差异

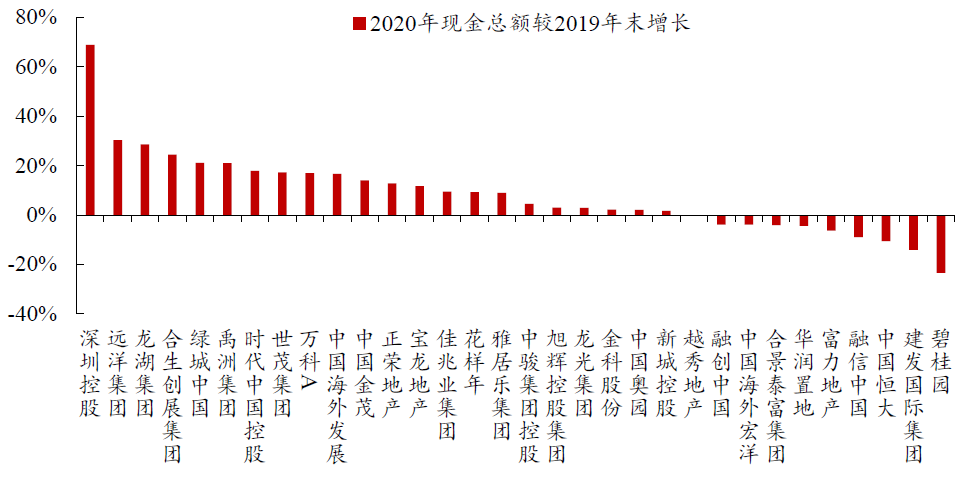

现金总额、短债占比变动方向均呈现差异。深圳控股、远洋集团、龙湖集团现金总额增长较快,2020年中期较2019年末分别增长68.8%、30.3%、28.6%。建发国际集团、龙湖集团、中国海外发展短期债务占比较低,短债占比分别为5.2%、10.2%和10.7%;绿城中国、深圳控股、建发国际集团短期债务占比降幅较大,分别下降16.6个百分点、8.9个百分点、8.0个百分点,上述公司对债务结构的调整取得了一定成效。财务状况较为稳定的房企如中国海外发展、龙湖集团、越秀地产偿债压力相对较小,2020年中期现金短债比分别达5.3倍、4.6倍、2.8倍;部分公司在资金管控方面有所加强,建发国际集团、中国海外发展、深圳控股的现金短债比提升较大,分别较2019年末提升1.5倍、1.2倍和1.1倍。

图 13:深圳控股、远洋集团、龙湖集团现金总额增速较快

数据来源:Wind, 中达证券研究;注:货币单位均已转换为人民币;包含受限制现金

图 14:绿城中国、深圳控股、建发国际集团短债占比降幅较大

数据来源:Wind,中达证券研究;注:货币单位均已转换为人民币;数据基于中期业绩公告,由于业绩公告附注信息披露不完全,或与实际债务情况存在一定差异

图 15:建发国际集团、中国海外发展、深圳控股现金短债比提升较大

数据来源:Wind,中达证券研究;注:货币单位均已转换为人民币;包含受限制现金;数据基于中期业绩公告,由于业绩公告附注信息披露不完全,或与实际债务情况存在一定差异

表 6:各公司流动性表现分化

数据来源:Wind,中达证券研究;注:数据截至2020年中,货币单位均已转换为人民币;包含受限制现金;数据基于中期业绩公告,由于业绩公告附注信息披露不完全,或与实际债务情况存在一定差异

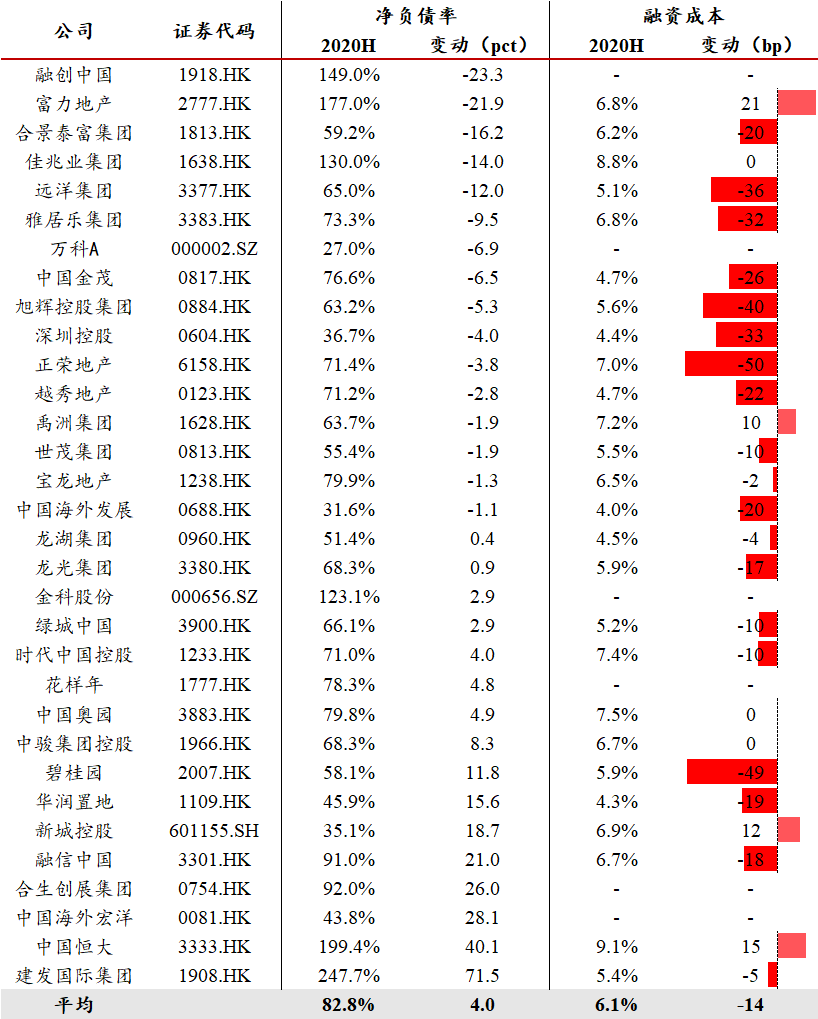

4. 杠杆水平维持平稳,融资成本有所下行

净负债率整体维持平稳,融资成本有所下行。2020年中,上市房企平均净负债率维持平稳,中位数为69.7%,较2019年末的69.3%提升0.4个百分点。融资成本方面,在上半年整体宽松的流动性环境下,上市房企新增债务成本整体有所下降,带动2020年中期平均融资成本较2019年末下行0.2个百分点至6.1%。2020上半年,上市房企杠杆水平较为平稳,融资成本有所下行。

图 16:上市房企净负债率中位数提升0.4pct至69.7%

数据来源:公司公告,中达证券研究;注:中国海外发展及中国海外宏洋公告口径净负债率分母为归母净资产,世茂集团公告口径净负债率考虑了永续资本工具影响,中国金茂公告口径净负债率为净债务与调整后资本比率,为统一数据口径,已对上述公司净负债率进行调整;中国恒大、金科股份未披露净负债率数据,根据公司业绩公告口径借款及现金总额计算得出

图 17:上市房企平均融资成本下降约0.2pct至6.1%

数据来源:公司公告, 中达证券研究

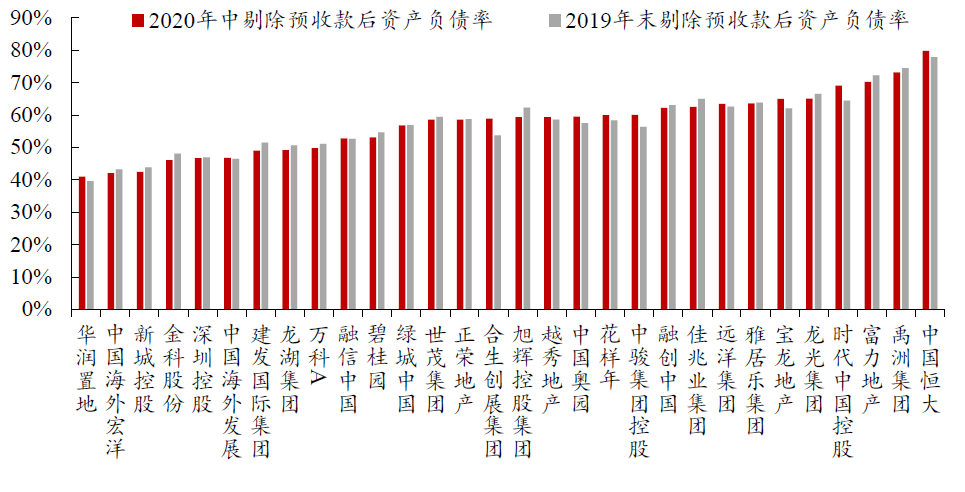

融创中国、富力地产、合景泰富集团等降杠杆效果显著,多数房企融资成本小幅下行。融创中国、富力地产、合景泰富集团净负债率下降幅度较大,分别较2019年末下降达23个百分点、22个百分点、16个百分点;旭辉控股集团、建发国际集团、佳兆业集团剔除预收款后资产负债率降幅较大,分别较2019年末下降约3.0个百分点、2.5个百分点、2.4个百分点。上述公司在2020上半年更注重融资及现金流管控,去杠杆成效显著。建发国际集团、中国恒大、新城控股净负债率上升幅度较大,原因包含规模扩张及拿地恢复使杠杆水平有所提升等。融资成本方面,正荣地产、碧桂园、旭辉控股集团融资成本较2019年末下降较多,降幅分别达约0.5个百分点、0.5个百分点和0.4个百分点;上述公司通过优化自身财务表现、积极把握融资窗口期、调整借款来源结构等方式实现了融资成本的较大降幅。

图 18:融创中国、富力地产、合景泰富集团净负债率下降幅度较大

数据来源:公司公告,中达证券研究;注:中国海外发展及中国海外宏洋公告口径净负债率分母为归母净资产,世茂集团公告口径净负债率考虑了永续资本工具影响,中国金茂公告口径净负债率为净债务与调整后资本比率,为统一数据口径,已对上述公司净负债率进行调整;中国恒大、金科股份未披露净负债率数据,根据公司业绩公告口径借款及现金总额计算得出

图 19:正荣地产、碧桂园、旭辉控股集团融资成本降幅较大

数据来源:公司公告, 中达证券研究

图 20:旭辉控股集团、建发国际集团、佳兆业集团剔除预收款后资产负债率降幅较大

数据来源:公司公告,Wind,中达证券研究;注:剔除预收款后资产负债率=(总负债-预收款项-合同负债)/总资产

表 7:融创中国、富力地产等降杠杆效果显著,多数房企融资成本小幅下行

数据来源:公司公告,中达证券研究;注:中国海外发展及中国海外宏洋公告口径净负债率分母为归母净资产,世茂集团公告口径净负债率考虑了永续资本工具影响,中国金茂公告口径净负债率为净债务与调整后资本比率,为统一数据口径,已对上述公司净负债率进行调整;中国恒大、金科股份未披露净负债率数据,根据公司业绩公告口径借款及现金总额计算得出

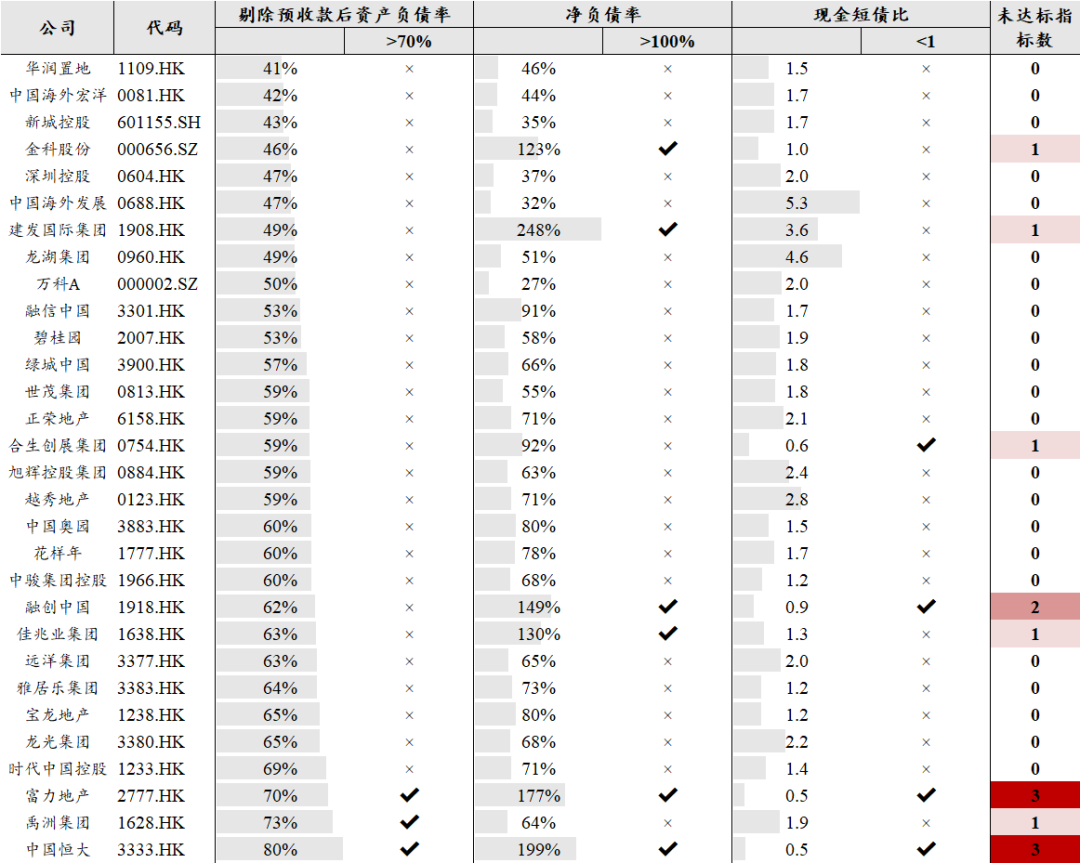

表 8:多数上市房企财务状况较为良好

数据来源:公司公告,Wind,中达证券研究;注:数据截至2020年中,剔除预收款后资产负债率=(总负债-预收款项-合同负债)/总资产;中国金茂、合景泰富集团合同负债计入其他应付款和应计款项科目,中期业绩公告暂未包含其附注。现金及短期债务货币单位均已转换为人民币,由于业绩公告附注信息披露不完全,或与实际债务情况存在一定差异;包含受限制现金。净负债率基于中期业绩公告,中国海外发展及中国海外宏洋公告口径净负债率分母为归母净资产,世茂集团公告口径净负债率考虑了永续资本工具影响,中国金茂公告口径净负债率为净债务与调整后资本比率,为统一数据口径,已对上述公司净负债率进行调整;中国恒大、金科股份未披露净负债率数据,根据公司业绩公告口径借款及现金总额计算得出

5. 如何看待房企后续融资情况?

流动性环境:货币政策趋于常态化,房住不炒基调持续。从近月复工复产、经济复苏情况和近期顶层对货币政策的表述来看,货币政策将趋于常态化。同时,顶层对房地产行业整体基调的表述亦未发生变化。整体而言,行业的流动性环境或将维持平稳。

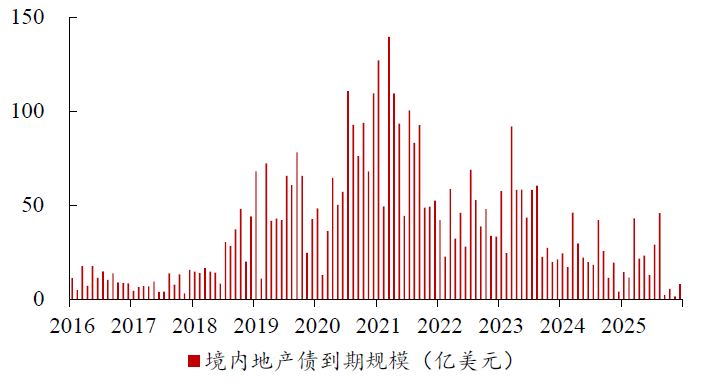

资金需求:经营与再融资需求的平衡。经营方面,当前整体地价稳步上涨,而房价则趋于平稳,在此环境下,主流房企在拿地方面整体更趋谨慎,2019年及2020上半年各规模的主流房企土储规模增速亦均出现了放缓;同时,上市房企上半年销售复苏情况良好,房企在经营方面对资金的需求或较为平稳。再融资方面,未来数年为房企偿债高峰,房企对资金的需求将会增大,而未见放松的融资环境或将导致房企间的进一步分化。

图 21:境内地产债偿债高峰将至

数据来源:Bloomberg,中达证券研究

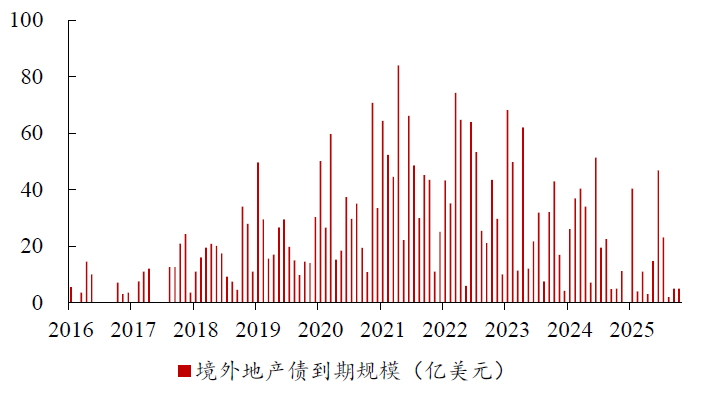

图 22:2021-2022年为境外地产债偿债高峰

数据来源:Bloomberg,中达证券研究

融资规则意在稳定预期及促进行业健康发展,销售良好、财务稳健的房企受影响程度或较小。较为稳定的货币政策、未见放宽的行业基调和将到来的偿债高峰或将共同驱使房企间的流动性和杠杆水平表现继续分化。8月20日,住建部及人民银行召开重点房地产企业座谈会。会议肯定了有关部门和地方前期调控的成果,指出“房地产市场保持了平稳健康发展”,并表示“形成了重点房地产企业资金监测和融资管理规则”,市场化、规则化、透明化的融资规则意在稳定房企的金融政策预期和促进房地产行业持续平稳健康发展。在此环境下,销售情况良好、财务状况稳健的公司受到的影响或相对较小。

6. 投资建议

房企内部进一步分化,商业模式、区域布局及财务管控优势更为凸显。2020上半年,公共卫生事件对工程及交付带来了一定影响,结算项目结构亦出现了一定变动,共同导致房企业绩增速有所放缓。二季度后复工复产态势良好,或有望使全年收入增速较中期有所提升;而随着毛利承压项目逐步进入结算期,全年盈利水平或将与中期相若。另一方面,房企内部的表现在2019年的基础上进一步分化,部分具备商业模式优势的房企如宝龙地产等,及具备城市布局优势的房企如金科股份等,在上半年仍实现了业绩的大幅增长。当前,“房住不炒”的行业基调仍维持平稳,流动性环境亦趋于常态化,在此环境下,商业模式独特、区域布局优质、财务管控良好的公司或能够继续取得优于同业的业绩表现。

风险提示:

1)行业调控及融资政策或存在一定不确定性,影响上市公司销售业绩;

2)宏观经济波动可能对行业内企业经营造成一定影响;

3)公共卫生事件控制具有不确定性。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP