中金:9月大类资产继续低配债券,超配股票和海外,标配黄金和商品

本文来自微信号“中金点睛”,作者:彭一夫 王汉锋。文中观点不代表智通财经观点,不构成投资建议。

大类资产面临的可能是“增长继续复苏、流动性从极度宽松到相对宽松”的环境,复苏交易仍是资产配置的主旋律。历史上类似的环境下,风险资产跑赢避险资产,但各类资产价格变动幅度可能均不大。股票内部风格分化,估值偏低的风格往往会有相对表现。债券内部,信用好于利率,高收益好于高评级。当前我们建议继续低配债券,超配股票和海外,标配黄金和商品。

大类资产配置建议:继续低配债券

8月,全球对卫生事件担心的峰值已过,经济活动逐步回暖,流动性相对充裕,风险偏好保持高位,风险资产跑赢避险资产。股票中发达市场表现相对较好;商品中农产品、原油涨幅居前;全球债券利率普遍上行;美元走弱,人民币稳中有升。风险资产波动率下行,大类资产相关性继续回落。

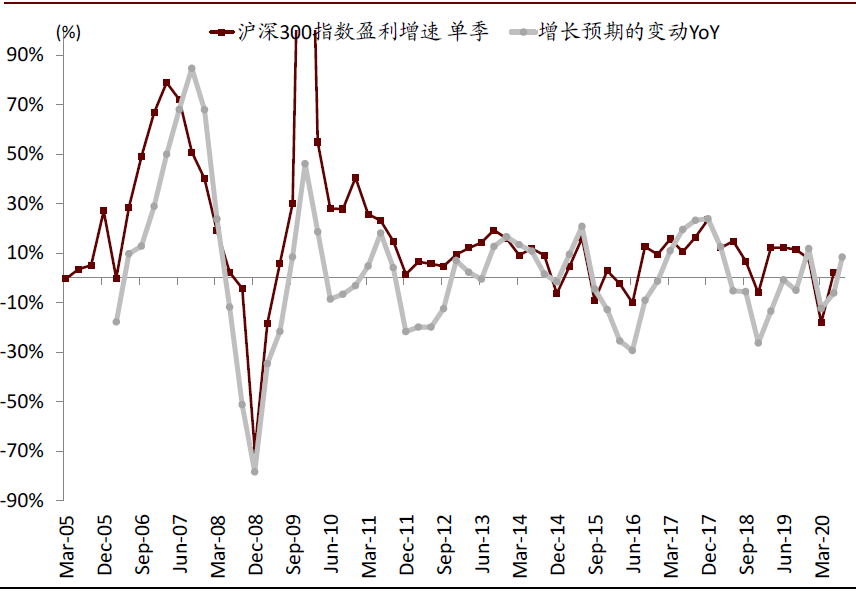

图表: 8月以来,增长预期的上修主导了资产价格沪深300的上涨

资料来源:Bloomberg,万得资讯,中金公司研究部 注释:具体方法参见《资产配置方法论系列之十七:资产价格反映了什么?》

图表: 调整之后,二季度盈利增速已经转正,当前虽存在负向预期差,但幅度较小,资产定价较为合理

资料来源:Bloomberg,万得资讯,中金公司研究部 注释:具体方法参见《资产配置方法论系列之十七:资产价格反映了什么?》

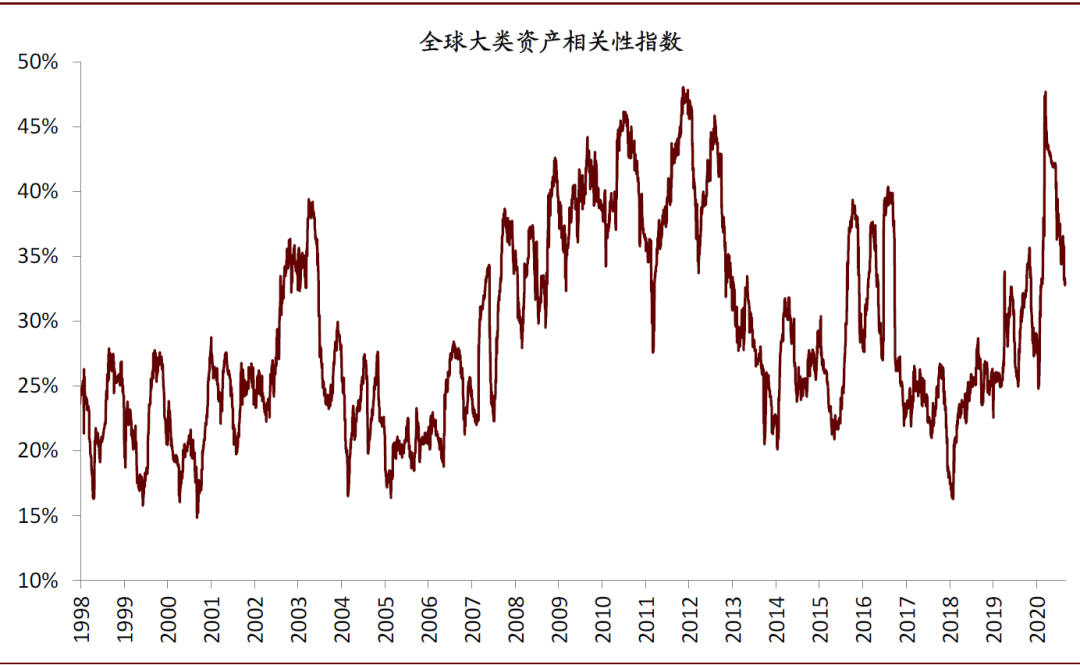

图表: 过去一个月,全球大类资产相关性指数趋势下行

资料来源:Bloomberg,万得资讯,中金公司研究部

往前看,大类资产面临的可能是“增长继续复苏、流动性从极度宽松到相对宽松”的环境,复苏交易仍是资产配置的主旋律

我们对大类资产环境判断的依据是:1)增长方面,货币信贷扩张带来的增长复苏还在持续;下半年财政发力以及全球对卫生事件担心的峰值已过会进一步提振内需、拉动外需;2)流动性方面,在消费恢复节奏仍偏慢、疫苗投产仍存在不确定、中美利差尚处于历史峰值、美联储修改通胀锚定标准暗示保持较长期的低实际利率以及美国大选临近中美关系扰动提升等因素的影响下,货币政策并不具备收紧的基础与必要。

我们分析了上述类似环境下的大类资产表现特征,总结如下:

风险资产跑赢避险资产,但各类资产价格变动幅度可能均不大。增长上行而货币政策由宽松回归正常化的阶段,依然对风险资产有利,但其涨幅趋缓。在类似时期,股票>信用债>利率债>0%>黄金,不过大类资产的涨跌幅度可能都不大。

股票内部风格分化,估值偏低的风格往往会有相对表现。历史规律显示,股票整体虽然涨幅不大,但是风格有所分化,这可能与流动性从极度宽松到相对宽松、出现边际收紧有关。不同时期,价值与成长的相对表现有所不同,但比较一致的规律是处于历史估值区间相对低位的风格往往有较好表现。

债券内部,信用好于利率,高收益好于高评级。在此期间,短端和长端利率涨多跌少,但趋势性不明显,债券整体表现较为平淡。受益于经济复苏、风险偏好上升,信用债好于利率债,高收益好于高评级,长久期和短久期差异不大。

综上所述,我们当前的配置建议是:维持下半年展望提出的以“增长”为配置主线的观点,继续围绕复苏深化做结构化配置,寻找收益。5月我们提示利率债超配理由减少,股票相对吸引力更强。6月份的半年度展望中将债券进一步下调至低配。当前我们建议继续低配债券。此外,相比均衡比例,超配股票和海外,标配黄金和商品。对于股票,看好基本面稳健,估值相对较低的板块;对于债券,增长复苏背景下长端利率压力仍存,信用债或有相对收益。

近期主要事件和风险:中美关系的演进、疫苗投产进程以及海外卫生事件和复工、美国大选等。

增长继续复苏、流动性从极度宽松到相对宽松的环境下大类资产如何演绎?

往前看,增长复苏仍是资产配置的主旋律。流动性从极度宽松到相对宽松,对资产价格的边际影响逐渐降低。那么,历史上类似的时期,大类资产如何演绎呢?

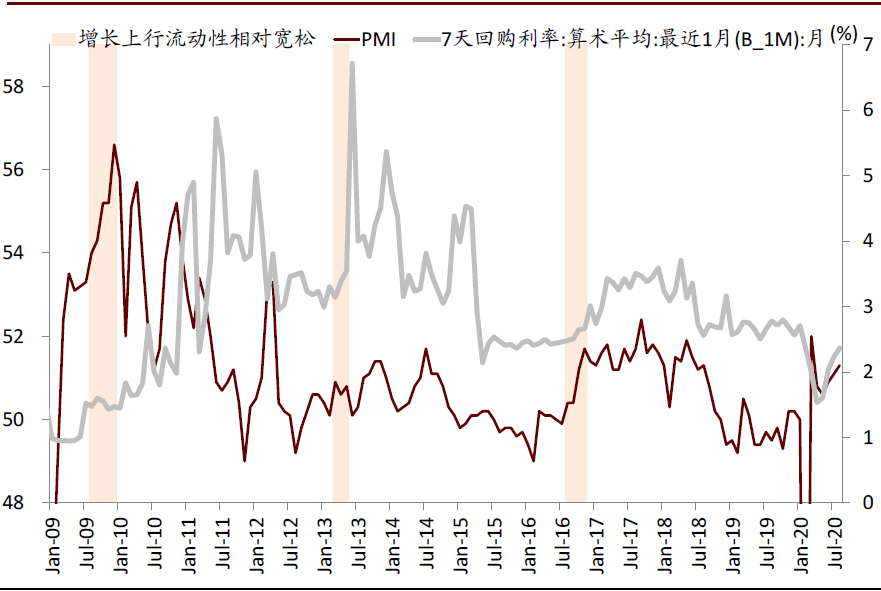

我们以7天回购利率指代资金市场流动性,以PMI代表经济增长。将7天回购利率在3.5%以下,并且区间波动较小,不超过40bps;同时,PMI在50以上,并且趋势向上的时间段定义为增长复苏、流动性从极度宽松到相对宽松的环境。历史上出现过三次,持续时间3~5个月不等,分别是2009年7月~12月,2013年2月~5月以及2016年7月~11月。

图表: 经济上行流动性转向相对宽松的状态历史上出现过三次,分别是2009年7月~12月,2013年2月~5月及2016年7月~11月

资料来源:Bloomberg,万得资讯,中金公司研究部

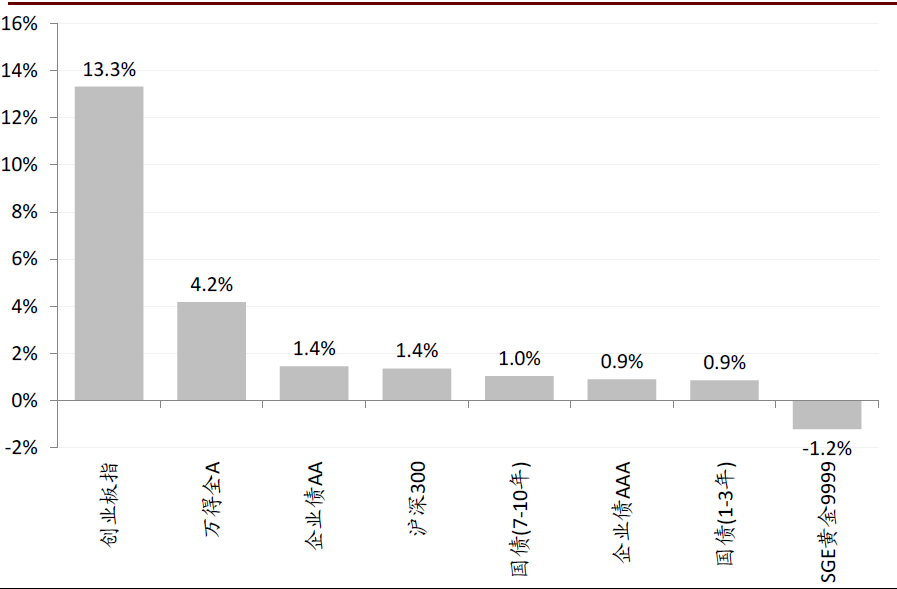

图表: 在此期间大类资产回报率排序为:股票>信用债>利率债>0%>黄金,不过大类资产整体涨跌幅都不太大

资料来源:Bloomberg,万得资讯,中金公司研究部

在此期间大类资产回报率排序为:股票>信用债>利率债>0%>黄金,不过资产整体涨跌幅都不太大。

1)增长继续复苏、流动性从极度宽松到相对宽松的环境下,股票整体的区间回报率中枢为4.2%,虽然上涨幅度不大,但仍是相对表现较为突出的资产。不过股票内部成长和价值股有较为明显的分化,三段时间整体来看成长股跑赢价值股(14.1%vs.1.4%),但是不同时期两者的相对表现差异较大。例如2009年7月~12月和2013年2月~5月成长跑赢价值,而2016年7月~11月则是价值跑赢成长。

2)短端和长端利率涨多跌少,但趋势性不明显,债券整体表现较为平淡。其中信用债好于利率债,高收益好于高评级(1.4%vs.0.9%),长久期和短久期差异不大(1.0%vs.0.9%)。

3)黄金的区间回报率中枢是-1.2%,当流动性边际不再宽松之后,实际利率可能会随着增长的复苏而上行。不过黄金的定价主要受美国实际利率影响,具体的表现还要结合中美经济和政策周期来判断。

图表: 三段历史时期各资产具体表现

资料来源:Bloomberg,万得资讯,中金公司研究部

价值还是成长?

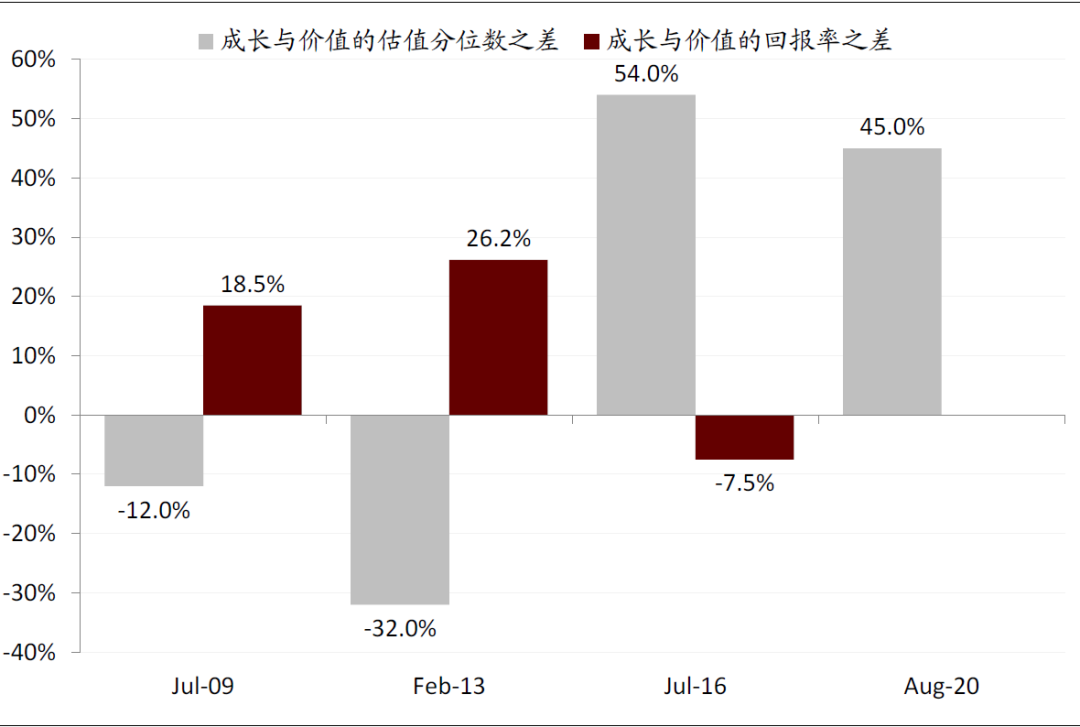

在这段时期,估值偏低的风格往往会有相对表现。在股市整体beta收益不是很明显的情况下,一方面需要保持耐心以时间换空间,另一方面可以围绕复苏的深化做结构性配置。前文提到,尽管整体来看增持续复苏、流动性由极度宽松向相对宽松转变的环境下成长股跑赢价值股,但是每段时间相对表现的差异较大,不能笼统给出成长一定跑赢价值的结论。我们进一步分析,发现这三段时间风格的相对表现是存在共性,有迹可循的,估值偏低的风格往往会有较好的表现:

►如2009年7月底,以中证500为代表的成长股PB处于历史90分位以下,而以沪深300为代表的价值股估值已达到历史90分为以上,到2009年12月底,成长股大幅跑赢价值股18.5个百分点。

►2013年2月底,成长股PB处于历史较低水平接近于10分位数,而价值股的PB则处于历史中位数水平,到2013年5月底,成长股大幅跑赢价值股超过26个百分点。

►2016年7月底,成长股PB高于历史中位数,接近于90分位数,而价值股的PB则处于历史中位数以下,到2016年11月底,价值股大幅跑赢价值股接近8个百分点。

图表: 增长向上,流动性转向宽松的环境中估值偏低的风格后市往往会有较好的表现

资料来源:Bloomberg,万得资讯,中金公司研究部

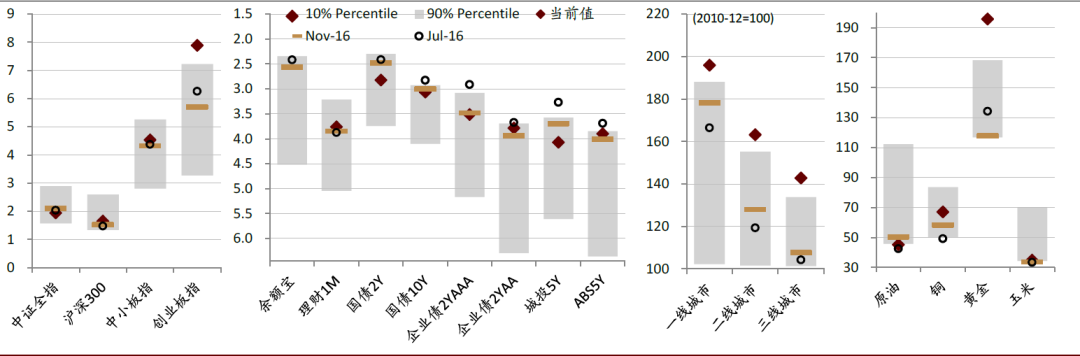

当前与历史哪个时期较为相似?前文提到从流动性和经济增长角度看,历史上有三段时间与当前的环境较为相似,而在这三段时间里资产估值和价格与当前较为接近的是2016年7月。

目前,中证全值和沪深300的估值和当时相差无几,均处于历史中位数附近,创业板等成长股的估值都是处于历史中枢以上,不过现在相比当时更高。利率水平和当时类似,都处于中枢以下,不过当前比2016年中普遍略高一些。商品价格方面,原油和玉米价格几乎与当时一致,而铜和黄金价格相比2016年中更高。

图表: 当前资产估值与价格和2016年7月以及11月比较

资料来源:Bloomberg,万得资讯,中金公司研究部

未来资产价格如何演绎?

历史不会简单重复,但是与当前环境类似的2016年7月~11月或许能给我们一些参考与启示。在供给侧改革、“棚改”以及前期宽松的货币政策刺激下,中国经济在2016年上半年开始触底反弹,PMI在8月份以后也开启了上行趋势,股票整体微幅上涨,不过价值股受益于经济复苏有双位数的涨幅,而与经济周期关系较弱的成长股仅是低个位数上涨。增长的上修驱动各品种利率均有一定程度上行。大宗商品中,原油和铜受益于总需求的恢复有明显上涨,玉米基本持平,而黄金在中美同步复苏的环境下有所下跌。我们以回购利率明显走高前的2016年11月份作为短期资产价格演绎的基准,和2016年11月相比:

►当前股票整体估值水平存在小幅上修的空间,价值股需要以盈利驱动而成长股的估值可能存在下行压力。

►债券更多是窄幅震荡。当前利率债到期收益率已经超过了2016年11月水平,可能与供给层面“抗疫”特别国债、地方债发行力度较大有关。往前看,供给因素仍可能会成为利率相对偏高的重要因素;信用债到期收益率已经达到或者接近2016年11月水平,往后看可能更多是窄幅震荡。

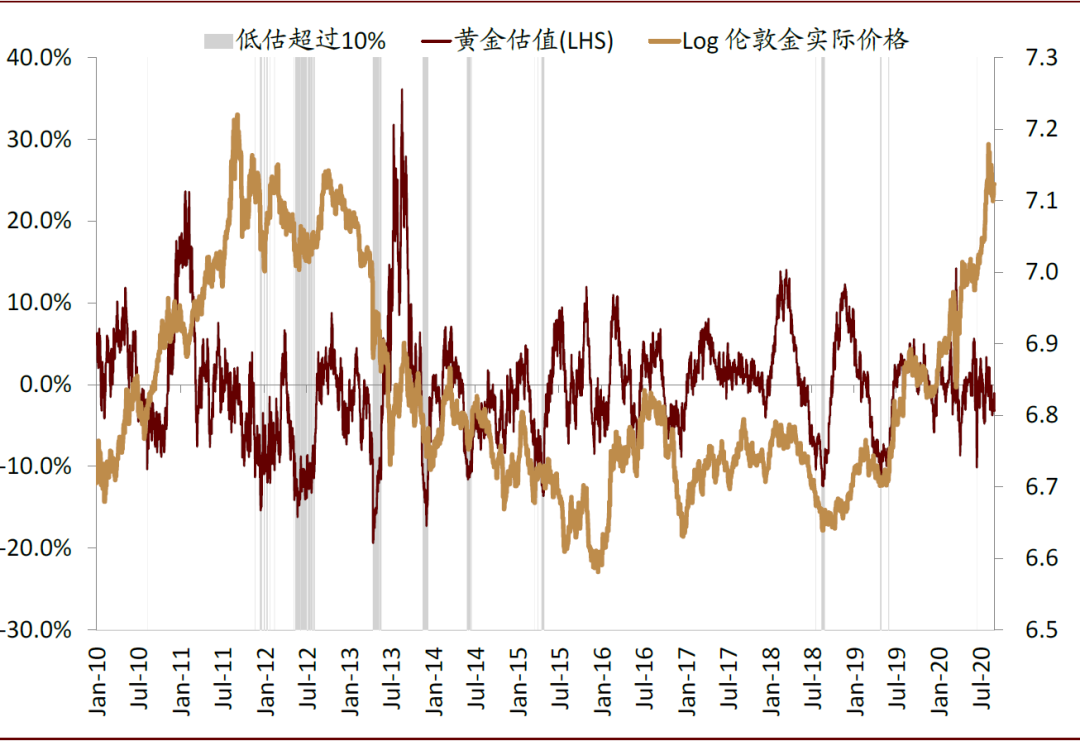

►大宗商品中,原油存在上行空间,黄金短期估值适中,中期或存在压力。原油价格与2016年11月尚有一定差距,存在上行空间,不过短期供给释放可能快于需求回升;黄金价格处于历史高位,显著高于2016年11月的水平,不过以实际利率衡量的黄金估值并没有明显高估。中期来看,尽管美联储修改政策框架,对通胀容忍度提高,实际利率可能长期保持较低水平,但随着美国经济逐步复苏,当前极低的实际利率或有提升,金价可能存在一定压力。

图表: 当前以实际利率衡量的黄金价格被小幅低估-3.3%

资料来源:Bloomberg,万得资讯,中金公司研究部

(编辑:mz)

扫码下载智通APP

扫码下载智通APP