苹果(AAPL.US)、特斯拉(TSLA.US)股价暴涨的背后:华尔街陷入史诗级“交战”

最近几周美股市场的上涨趋势引发热议,一时间对特斯拉(TSLA.US)、苹果(AAPL.US)、Salesforce(CRM.US)和亚马逊(AMZN.US)等大型科技股最近暴涨的原因更是众说纷纭。有分析师表示这其实是由华尔街之间竞相做空伽马(Gamma)所造成。

智通财经APP获悉,野村证券跨资产宏观策略部董事总经理查理·麦克埃利戈特(Charlie McElligott)称近日交易员们正疯狂追逐美国股市的“伽马崩盘”(Gamma crash up),这已经成为一个“经典的反馈循环”。

据悉,伽马是一种衡量期权对标的股票走势敏感程度变化的指标,可以衡量期权价格与期货价格变化幅度之比。

麦克埃利戈特解释道,在这种伽马压制的背景下,看涨期权价格的飙升会导致更多相关股票的买入,看涨期权价格继续攀升,更多的看涨期权受到挤压,甚至更多的对冲Delta和买入标的,最终蔓延到越来越多的市场,如此循环,直到出现大规模的市场崩盘。对冲伽马已成为市场上最重要的流向,这在如特斯拉这类股价暴涨的股票中可见一斑。

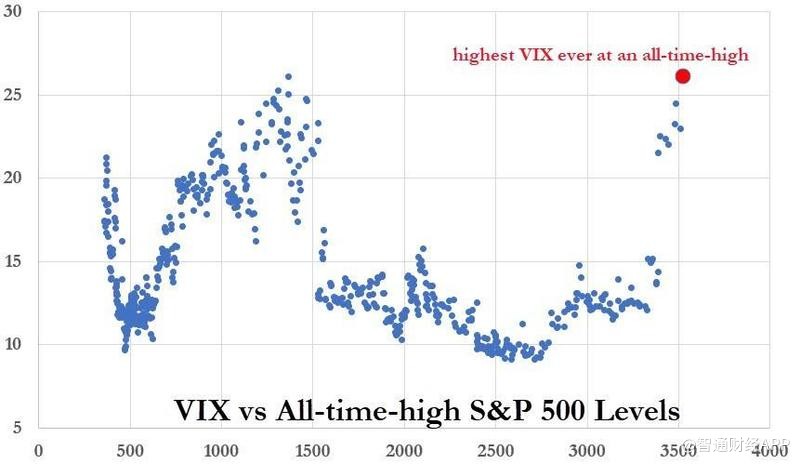

但这导致恐慌指数VIX自2000年3月网络泡沫破灭以来达到历史最高。

历史会重演吗?

有媒体周二(9月1日)称,Facebook(FB.US)和Salesforce等股票的看涨期权需求旺盛,使得华尔街的衍生品交易商大幅做空伽马。

随着股价上涨,交易商需要买入更多的股票来对冲风险。IPS Strategic Capital首席交易员帕特•亨尼斯(Pat Hennessy)称,由于大量的看涨期权合约尚未到期,而其中一些个股流动性相对不足,这些交易商不得不转向标普500指数和纳斯达克100指数等指数。为了对冲,交易商也一直在买入这些基准指数的隐含波动率。

麦克埃利戈特对此表示,在过去一个月里,一个大手笔的溢价买家以超十亿美元的价格买入包括亚马逊、Facebook、Salesforce和Netflix(NFLX.US)等大型科技股的看涨期权,花费高达200多亿美元,致使交易量猛增38%。

财经博客The Bear Traps Report的一位投资组合经理写道,苹果周一收盘价在129美元附近,而投机性看涨期权的成本却对买方非常不利,周一美股交易时一定有人联系到了巴菲特,因为他可以在卖出苹果看涨期权上大赚一笔。

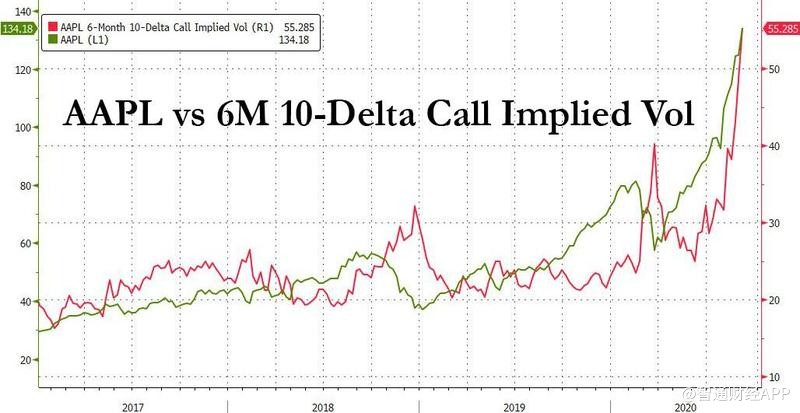

这一点可以从下图中看出,苹果周二(9月1日)收涨3.98%,报134.18美元。

华尔街做空伽马到了什么程度?

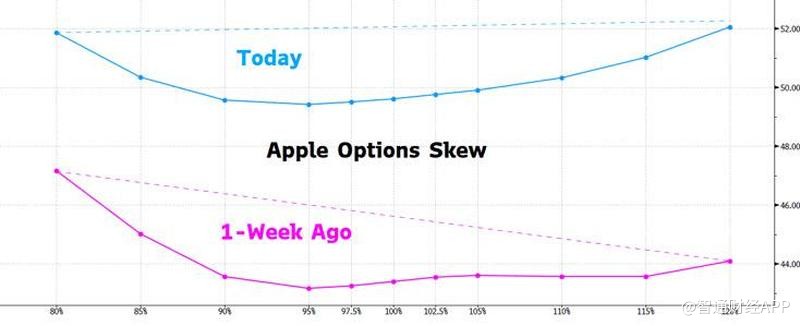

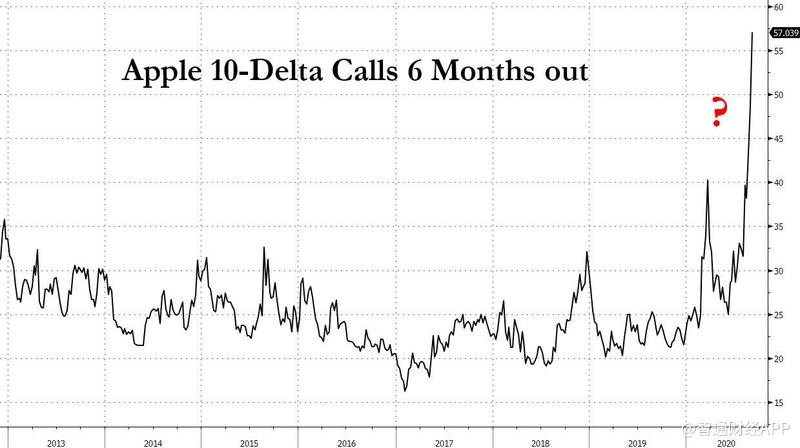

为了回答这个问题,这位投资组合经理展示了一张图,图中显示苹果看涨期权在过去一周内的惊人走势。

他表示,仅在过去一周内,苹果价外看涨期权的隐含波动率已经上升到与价外看跌期权的隐含波动率相当。如果做市商自己卖出看涨期权,就必须通过买入标的股票来进行对冲。在较高的隐含波动率水平下买入更多的看涨期权,意味着交易商需要买入更多苹果的股票。

综合起来,市场的兴奋、自由期权交易以及最重要的因素,即小部分做市商共同引发了美股市场的火爆。

该投资组合经理表示,少数大型对冲基金明白这一点,并火上浇油,将隐含指数越推越高,并进一步给花旗和高盛等银行施加压力。在这一过程中,助推了苹果和特斯拉的暴涨。

他总结道,当美股市场上大部分股票都在逐渐走低时,几个大的对冲基金和银行之间展开了激烈的战斗,做空伽马愈演愈烈。由于对冲基金和券商之间展开的史诗级战斗已经进入尾声,或许周三特斯拉和苹果股票的回落会是一场前所未有的伽马崩盘的开始。

抛开苹果和特斯拉,这对大盘意味着什么?作为一个市场领先指标,隐含波动率又在反常地上升。

该投资组合经理指出,投资者必须在未来几天关注这些股票的隐含波动率。当隐含波动率在大型股票上大增时,它可以成为该股的领先指标。隐含波动率下降时,交易商可以通过卖出标的来减少一些对冲。当像特斯拉这种暴涨的股价开始回调时,会先发生在快钱期权中,然后才是慢钱股票。

在接下来的几天里,隐含波动率可能会是一个惊人的领先指标。

扫码下载智通APP

扫码下载智通APP