透视Q2财报,看慧择(HUIZ.US)如何走出“保险+科技+服务”新生态?

在传统险企不断战略转型的当下,如何通过互联网引流、科技赋能,实现销售、转化,仍然是保险行业中值得开拓的蓝海市场,而国内上市保险经纪稀缺标的慧择(HUIZ.US)显然已经以先发制人的优势走在了行业前端。

Q2保费营收双丰收

智通财经APP了解到,2020第二季度,公司实现单季度营收2.35亿元,同比增长18%,超过一季度公布的指引范围高点;实现经调整净利润1410.2万元,连续第九个季度盈利。

慧择以电商模式切入最早时期的互联网保险行业并持续深耕,目前共与全国70家保险机构合作,提供上千款保险产品,累计服务用户超过5000万,已拥有15年的行业沉淀。

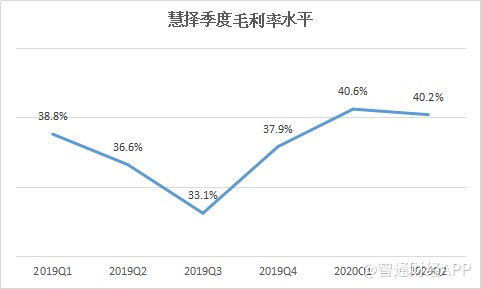

就公司财务数据而言,上半年以来,公司的毛利率持续保持在稳定较高水平,一二季度的毛利率均超过40%,显著优于去年同期。与此同时,公司成本把控方面亦控制得较为不错,一般及管理费用同比下降44.5%至4350万元。截至2020年6月30日,公司持有现金及现金等价物约4.473亿元,相比之下,而2019年末时约为8810万元,资金面较为充裕。

在传统险企代理人线下渠道难言优势的上半年,借助互联网保险平台线上渠道,公司的保费规模连续两个季度实现较大幅增长,首季度和第二季度所促成保费分别为5.98亿元、5.96亿元,同比增速分别为41%、51%,上半年累计GWP为11.94亿元,同比增长46%,规模效应持续凸显。

长期险助推成长确定性

从慧择发展路径来看,尽管公司产品矩阵丰富,寿险与财险均有涉及,但与大多数互联网保险企业以短险等碎片化场景作为切入点不同的是,公司早在发展初期就前瞻性地对长期险种资源进行了积累,拥有更低成本的流量优势、与保险公司和下游渠道建立合作关系的时间优势、技术开发的先发优势,如今亦持续深耕于长期险领域。

从长周期来看,人寿和健康保险产品的佣金率和续费率高于财险和意外险产品,且缴费方式大多为定期支付,整个支付期长达20-30年,周期拉长能够给予公司稳定的经纪收入流。

慧择2020年二季度长期险保费在总保费中占比93%,已经连续三个季度占比超过90%,而去年同期占比为82.3%。而根据公司Q2财报中首次公布首年保费和续期保费的分布情况,Q2续期保费的占比已高达46%,可见公司的用户留存度提升,期缴比例较高,未来收益也相对平稳,成长性十分确定,未来业务和业绩双重增长有望得到充分保障。

智通财经APP了解到,慧择致力于打造“年轻人的第一张长期险保单”,平台用户平均年龄仅32岁,存留在平台的周期长,具备巨大的生命周期价值。慧择通过专注于长期险产品,与这些年轻且具备长期增长潜力用户建立联系,与之相对应,公司业务结构持续向利润率更高的长期险方向转变,打造多元化产品配套和定制服务,覆盖更全的年龄周期,用户留存度不断提升,具备充分深挖蓝海市场的潜力。

值得注意的是,除了长期健康险和寿险,慧择从2019年10月开始加大年金险布局,在专注长期寿险及健康险的战略基础上进一步向年金险延伸,扩大长期险销售优势,这亦在期内有所体现。

通常来说,年金险以被保人生存为条件,在约定的时间按照年/半年/月给付保险金,保费的缴纳可以是一次性的,也可以是分期进行缴纳的。从功能上来看,年金险不仅可以承担养老责任,还包括子女教育、婚育及创业等都可以提前用年金险来锁定现金流。而在后公共卫生事件时期,这类保证收益类金融产品正以“稳健”特性持续受到市场热捧。

9月1日,慧择联合弘康人寿携手定制的全新概念年金险“金禧世家”在慧择平台正式上线,该产品是互联网首款连生形态年金,即一张保单可设置两个被保人,是互联网年金险市场上的一大创新。

由此,慧择以一份稳健长期收益的金融产品为用户构筑家庭“第二现金流”,也为平台自身打造继长期健康险和寿险之后又一长期利润贡献点。这显示出,公司的产品思路正在不断开拓,从个人到家庭,覆盖各大年龄圈层,以精准的营销能力、创新的思维、厚积薄发的业内资源,以及持续为客户深度服务的理念,深入构筑己身保险价值链的生态壁垒。

科技创新,充分赋能保险生态

与传统保险追求更高的件均和价值率并不相同,互联网追求的是覆盖更多场景和更好的转化。互联网保险平台的优势在于可以拓展到更多以前没有服务到的场景、需求、人群和方式,而科技成为保险科技公司快速触达用户需求的基石。

期内,公司的研发开支持续增长,同比增长41.9%至1060万元。与此相对应的是,慧择不断加大科技开发力度,接入场景以拓宽客户覆盖边界。上半年,慧择宣布业内首个“AI计划书”服务正式上线。据悉,慧择AI计划书能够在“听懂”用户的需求下,为不同用户量身定做最适合的保险方案。

公司借助大数据和人工智能等科技手段,在持续地与用户互动中收集反馈数据并加以分析,而后为其匹配更具性价比的保险组合,使得其和用户建立了良好的信任关系,最终实现“佣金收入持续提升—与用户联系更紧密—需求匹配更加吻合—客户购买保险更满意”的良性循环。

由此来看,慧择的科技创新提高了用户体验,在推动老用户加保和新用户引流两个方面持续创造新的业务增量,实现了分工与合作的效率最大化,并将在未来相当长的一段时间对公司业态形成有力支撑。

为提高公司保险科技的“含金量”,今年4月,慧择与西南财大达成战略合作,将共同打造慧择-西财金融大数据联合实验室,锚定保险领域有经济价值和科技价值的热点场景。

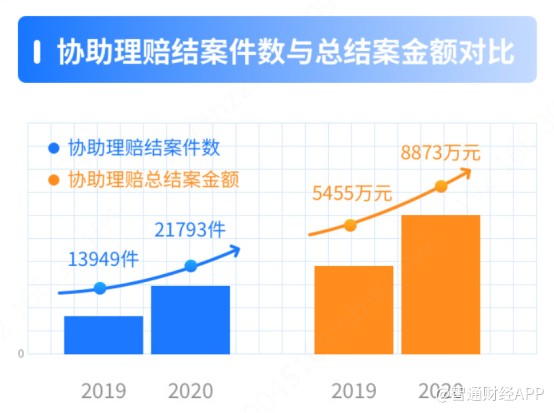

8月,慧择发布《小马理赔半年度大数据》,协助理赔数据再创新高,件均赔付金额领先行业平均水平。“小马闪赔”更全程协助近6000案件得以迅速理赔,并创下3分钟完成赔付的新记录。

(来源:慧择网)

未来,随着科技赋能的“产品+服务”不断完善优化,服务的价值及差异性的提升将成为用户选择慧择保险产品的重要理由。

自2月成功登陆美股市场以来,慧择以稳步扩张的规模,持续提高的业绩,创新的产品矩阵和强劲的科技研发,展现了企业良好的发展态势,进入内在价值提升的高速发展区间。当下,慧择已经通过规模效应、业态优化和科技赋能走出了一条成长确定性高、头部效应集聚、科技赋能保险的差异化竞争路线,估值有望提升加速,投资价值将得到长期释放。

扫码下载智通APP

扫码下载智通APP