美元指数的未来:充满波动性的不平坦熊市

本文来源微信公众号“新财富”,作者张明。

在2009年至2019年这11年间,美国经济与其他发达经济体之间的经济增长差在全球金融危机之后显著拉大,美元指数进入上涨周期。从2019年以来,美国经济相对于其他发达经济体的表现由相对强劲转为基本持平,美元指数整体上已经面临上升乏力的局面,美元指数的牛市可能已经终结。

但美元指数下行,并不意味着人民币兑美元汇率一定升值。如果未来中美经贸形势发生负面事件,那么可能发生美元指数与人民币兑美元汇率双双下行的局面。而黄金价格的走势将继续审慎乐观。

一、1973年以来,美元指数经历了三个周期

美元指数(US Dollar Index,USDX),是综合反映美元在国际外汇市场上总体汇率强弱的指标,用来衡量美元对一篮子货币的汇率变化程度。美元指数最早由纽约棉花交易所发布。纽约棉花交易所在1998年合并为纽约期货交易所,后者又在2006年被并入美国洲际交易所(Intercontinental Exchange,ICE)。因此,目前美元指数期货在美国洲际交易所交易,该交易所也负责发布美元指数及其期货价格的实时数据。美元指数的实时数据由路透社根据构成美元指数的各成分货币,每隔15秒更新一次。计算时使用路透社统计的该货币的最高买入价与卖出价的平均值。计算结果由路透社传给美国洲际交易所,再由交易所分发给各数据提供商。

美元指数的计算原则是以全球各主要发达国家与美国之间的贸易结算量为基础,以加权的方式计算出美元的总体强弱,并以100为强弱分界线。在1999年1月1日欧元推出前,一篮子货币中包括10种货币。而在欧元推出后,一篮子货币缩减为6种货币。这些货币币种及权重分别为:欧元(57.6%)、日元(13.6%)、英镑(11.9%)、加元(9.1%)、瑞典克朗(4.2%)、瑞士法郎(3.6%)。不难看出,美元对欧元的汇率波动,对美元指数走势影响最大。美元指数的基期是1973年3月(该月美元指数等于100)。之所以选择1973年3月,是因为当年布雷顿森林体系解体,主要贸易国开始允许本国货币自由地与另一国货币进行浮动报价。

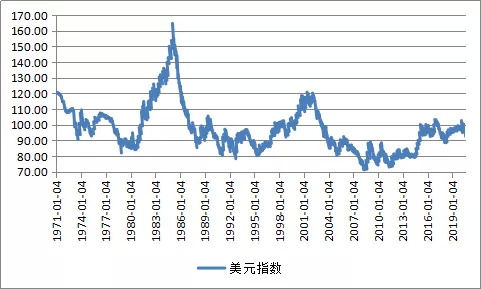

图1反映了自1971年美国政府关闭黄金美元兑换窗口以来,美元指数的长时段走势。不难看出,迄今为止,美元指数的走势呈现出三个周期。每个周期都表现为“先降后升”的特征。从三个周期的统计特征可以看出,一方面,每个下行周期持续的时间都在7年至7年半左右,且每个周期的低点都迭创新低;另一方面,如果我们将2020年3月19日作为第三次周期顶点的话,那么三个上升周期体现出持续时间不断拉长、累计上升幅度越来越小、每个周期高点越来越低的特征(表1)。

图1 长时段的美元指数走势

数据来源:Wind

二、美元指数牛市高点已过:与其他发达经济体表现由相对强劲转为基本持平

在2008年4月至2016年12月(或2020年3月)之间,美元指数进入了历史上第三次牛市。这次牛市发生的背景,是在美国次贷危机演变为全球金融危机的背景下,由于美国政府实施扩张性财政货币政策的时间早于其他国家、力度大于其他国家,造成美国经济复苏的力度显著快于其他国家。由此,美国经济与其他发达经济体之间的经济增长差在全球金融危机之后显著拉大。在经济复苏背景下,美联储率先实施货币政策正常化(包括退出量化宽松与开启加息周期)的努力导致美元与其他发达货币之间的短期与长期利差显著拉大。这是美元指数步入第三次牛市的最重要原因。

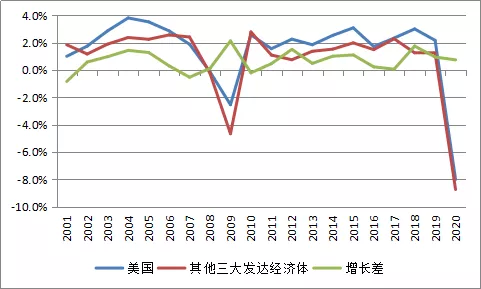

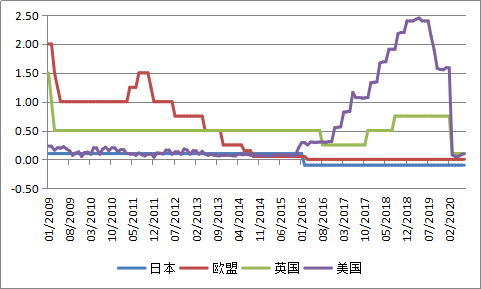

如图2所示,在2009年至2019年这11年间,除2010年外,美国经济增速有10年均超过欧元区、英国与日本的平均经济增速。在2009年、2012年与2018年,美国经济增速与其他三大发达经济体平均增速之差分别达到2.1、1.5与1.7个百分点。如图3所示,自2015年年底启动新的加息周期之后,美国短期政策性利率与欧元区、日本短期政策性利率的差距显著拉大,由之前的基本上相等拉大至2018年第四季度至2019年第二季度期间的接近250个基点。如图4所示,在2016年下半年至2018年上半年期间,美国10年期国债收益率由1.50%上升至3.15%左右,与其他三大发达经济体10年期国债收益率的差距显著拉大。换言之,上述经济增长差与短长期利差的拉大,是美元指数在全球金融危机后能够持续上升的重要原因。

图2 美国经济与其他主要发达经济增长差的变化

数据来源:CEIC

*其他三大发达经济体增速为欧元区、英国与日本年度GDP增速的算数平均值。增长差等于美国经济增速减去其他三大发达经济体增速。

图3 主要发达经济体短期政策性利率的变动

数据来源:CEIC

图4 主要发达经济体10年期国债收益率的变动

数据来源:CEIC

不过,从2019年以来,美元指数整体上已经面临上升乏力的局面。首先,从增长差来看,与2018年相比,2019年美国经济与其他三大发达经济体之间的增长差已经由1.7%下降至0.9%。根据IMF在2020年6月的最新预测,2020年上述增长差将会进一步下降至0.7%。这表明美国经济相对于其他发达经济体的增长优势已经显著削弱。其次,从短期政策性利率利差来看,随着美联储在2019年下半年进入降息周期,尤其是2020年年初美联储在卫生事件冲击两次降息150个基点之后,美国与其他发达国家一度高达250个基点的短期利差已经基本消失。再次,从10年期国债收益率的息差来看,从2018年下半年至今,美国与其他发达经济体长期利率的息差在波动中持续下降,尤其是在卫生事件爆发前后,美国10年期国债收益率下行幅度超过100个基点之后。

综上所述,从总体上来看,在全球金融危机之后,美国经济相对于其他发达经济体的强劲表现,自2019年以来已经显著削弱。尤其是在卫生事件爆发之后,特朗普政府应对卫生事件的拙劣表现,以及弗洛伊德事件的爆发,使得美国卫生事件出现严重的二次反弹,这使得美国企业复工复产的努力受阻,影响了未来一段时间内美国经济的复苏力度。美国经济相对于其他发达经济体的表现由相对强劲转为基本持平,这是为何本轮美元指数的牛市可能已经终结的最重要原因。

三、下行过程不会平坦

虽然美元指数可能已经开始由牛转熊,但是至少从短期来看,美元作为全球储备货币的两种特性,决定了即使美元指数总体上步入了下行趋势,但下行不会太快太平坦,波动性将会很强。也不能排除在特定冲击下美元指数显著反弹的可能性。

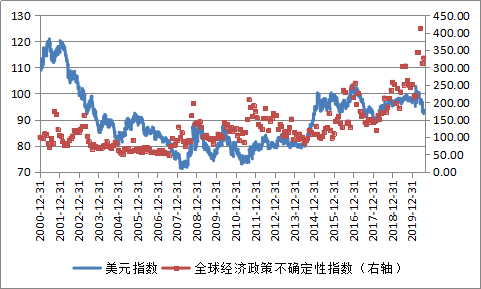

美元的第一种特性是避险货币(Safety Heaven Currency)。如图5所示,从短中期来看,美元指数的走势与全球经济政策不确定性指数的走势呈现出显著的正相关。这意味着,全球不确定性越高,美元指数越倾向于上升。美元的避险货币地位,与美元的全球储备货币地位密切相关,也与美国国债市场是全球规模最大、最深、最具流动性的金融市场密切相关。这就意味着,一旦全球范围内出现大的震荡,投资者的风险偏好下降、避险情绪增强,投资者将会倾向于减持风险资产,增持包括美国国债在内的避险资产,而这将推动美元指数上升。

从当前来看,未来一段时间内全球范围内的不确定性将会继续高企,甚至显著加剧:一是中美经贸形势未来可能全方位加剧;二是美国新一轮总统大选形势扑朔迷离;三是英国脱欧谈判与脱欧进程已经面临较大不确定性;四是中东地缘政治冲突仍有可能继续加剧。这些不确定性一旦发生,全球投资者的投资模式可能再度由risk-on切换至risk-off,这意味着美元可能再度对其他发达国家货币升值。

图5 美元指数与全球经济政策不确定性指数

数据来源:Wind

注释:全球经济政策不确定性指数为根据现价GDP加权计算的结果。

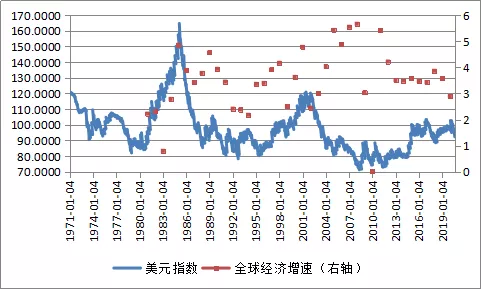

美元的第二种特性是反周期货币(Counter-Cyclical Currency)。如图6所示,美元指数走势与全球经济增速之间总体上呈现出一种负相关。这就意味着,在全球经济增速疲弱的背景下,美元指数总体上表现较为强势,而在全球经济增速强劲的背景下,美元指数通常会保持弱势。例如,美元指数在1985年达到由牛转熊的拐点,而在1982年至1984年期间,全球经济增速分别为0.8%、2.8%与4.9%。又如,美元指数在2001年再次达到由牛转熊的拐点,而在1998年至2000年期间,全球经济增速分别为2.5%、3.6%与4.8%。换言之,通常在全球经济增速显著反弹且高歌猛进之时,美元指数通常会步入长期熊市。

众所周知,在2008年全球金融危机爆发之后,全球经济仅在短期内有所反弹,之后再度呈现出波动中下行的格局,这种格局被称之为“长期性停滞”(Secular Stagnation)。例如,2017年至2019年,全球经济增速分别为3.9%、3.6%与2.9%。根据IMF在今年6月的预测,2020年全球经济增速将下降至-4.9%。这意味着,在全球经济增速显著反弹之前,美元指数不会太弱。

图6 美元指数与全球经济增速

数据来源:Wind

综上所述,笔者认为,在2020年下半年,美元指数可能呈现出波动中温和走低的局面。美元指数可能跌破90,但进一步跌破85的概率很低。美元指数可能在90上下再度横盘整理。

四、人民币兑美元汇率以及黄金价格走势

在2020年下半年,人民币兑美元汇率的走势面临较大的不确定性,关键看受以下两个故事中的哪一个主导。

第一个故事是基本面的故事。目前中国经济的基本面显著好于美国。卫生事件在中国一季度达到高峰,在美国则是二季度。中国经济在今年四个季度中会逐季反弹,而美国经济目前仍然深陷底部。目前中国10年期国债收益率的息差超过200个基点。因此,从基本面来看,短期资本将会流入中国,带动人民币兑美元升值。如果这个故事占主导,到今年年底,人民币兑美元汇率有望上升至6.7到6.8左右。

第二个故事是今年下半年中美经贸形势超预期加剧。如果今年下半年这个故事占主导,那么人民币兑美元汇率将会转为贬值,下限可能在7.2-7.3左右。

总结来说,今年下半年人民币兑美元汇率可能呈现宽幅振荡格局,走向具有一定的不确定性。

这里需要指出的是,美元指数下行,并不一定意味着人民币兑美元汇率一定升值。如前所述,美元指数是美元对六种发达国家货币的有效汇率指数,美元指数的货币篮中并没有人民币。事实上,笔者有一种猜想。如果未来中美经贸全方位加剧且持续恶化,那么可能发生美元指数与人民币兑美元汇率双双下行的局面。而从基本面上而言,第三方国家在一定程度上受到中美形势的冲击是较为温和的。

今年以来黄金价格走势受到投资者的广泛关注。黄金价格在8月初一度升至每盎司2000美元以上,超过了2011年下半年黄金价格的历史性峰值。近期黄金价格在每盎司1900至2000美元之间持续震荡。

今年以来,黄金价格上涨将受到四个因素的联合或交替推动。第一个因素是笔者前面提到的全球范围内广泛存在且不断上升的不确定性;第二个因素是卫生事件暴发之后,主要发达国家央行均实施了极度宽松的货币政策,进而提升了中期内的全球通货膨胀预期;第三,今年3月份到现在,美元指数下行了约10个点(由103下降至93)。

由于全球黄金交易的90%以上以美元计价,因此美元指数的下行也会推升黄金价格;第四,当黄金市场已经进入牛市之后,大量投机性资金通过ETF等渠道涌入黄金市场。

站在目前这个时点上,未来黄金价格何去何从呢?笔者有两个判断。其一,未来无论黄金价格是升是降,价格的波动性都会显著增强。因此,当前最糟糕的策略莫过于以高杠杆购入黄金;其二,短期内来看,黄金价格仍有一定上升空间,一是因为全球范围内不确定性仍在高位,并可能继续加剧;二是发达国家宽松货币政策仍会维持一段时间;三是美元指数未来将会波动中下行。笔者对短期内黄金价格的走势审慎乐观。

(编辑:陈秋达)

扫码下载智通APP

扫码下载智通APP