港股打新 | 嘉和生物-B(06998):高瓴资本控股,基石认购54.6%

本文源自微信公众号“郭二侠鑫金融”。

著名风投机构高瓴资本以往都是作为财务投资者出现在创新药公司的股东中,但凡高瓴资本进入的公司都有不错的市场表现,但这次高瓴资本亲自控股操刀嘉和生物-B(06998),怎能不引人关注。

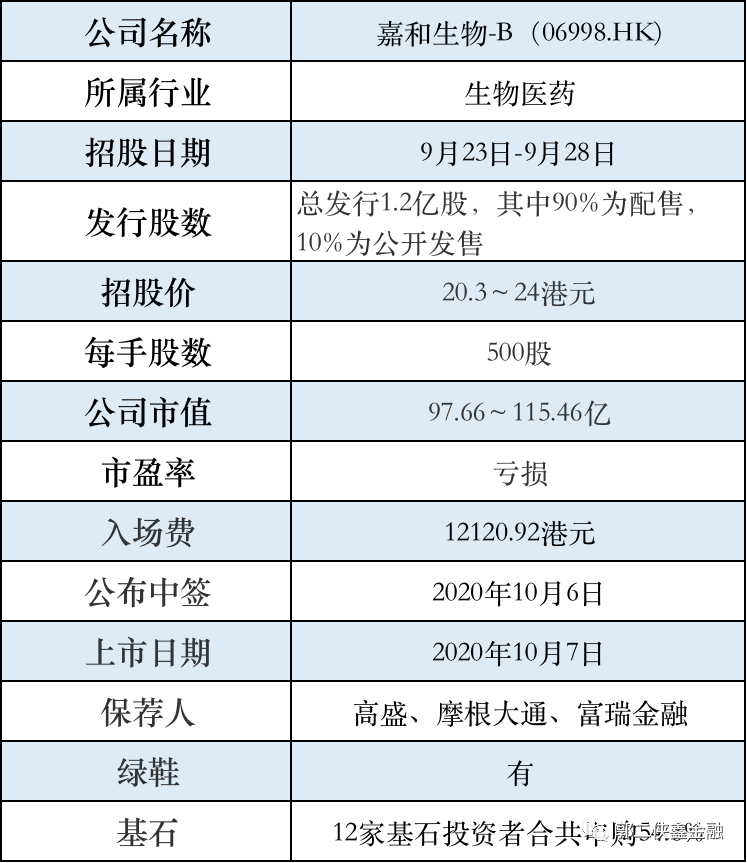

一、招股信息

二、公司基本面

嘉和生物,成立于2007年,专注于肿瘤及自身免疫药物的研发及商业化。公司以成为创新疗法发现、研究、开发、制造及商业化领域的生物制药引擎,造福中国乃至全球患者为使命。

公司已成功研发出靶向通路且极具潜力的候选药物,涵盖全球前三大肿瘤靶标及十款畅销药物中的五款。

嘉和生物的战略重点一直集中于主要治疗领域,该等领域在肿瘤、自身免疫及其他慢性病方面拥有大量未得到满足的医疗需求。公司主要凭借内部能力建立由15款靶向候选药物组成的产品管线,该等药物在中国具有巨大的商业潜力,涵盖已知及新型生物学通路。

目前,公司在亚洲正在进行超过18项临床试验,预计于未来 12至18个月内将分别向国家药监局及食药监局分别提交三项NDA及多项IND。

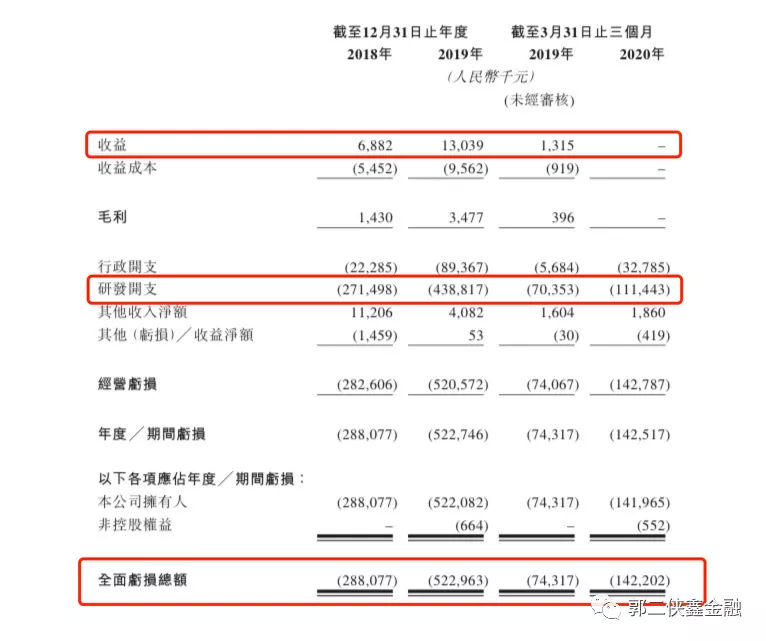

财务数据显示,2018、2019年,2020年一季度,公司收入分别为688.2万元、1303.9万元、0元,净利为亏损2.9亿元、5.2亿元、1.42亿元;同期研发开支分别为2.7亿元、4.4亿元、1.1亿元。目前公司无新药商业化销售额,报告期营收来自于向其他生物医药公司提供研发、制造服务产生的收入。

公开数据显示,中国生物药市场预期由2019年的0.03亿美元增加至2030年的23亿美元,复合年增长率为82.4%。其中,中国抗体药物市场近年来录得显著增长,主要受益于抗体药物疗效日益提升、生物技术的不断发展及生物类似药市场的增长。预计到2030年,市场规模将达到2486亿元人民币,公司所处赛道有广阔的市场前景。

嘉和生物在上市前,曾经在18年11月至20年6月进行多轮融资,当时发售价较中间价折让约30%至23.1%,并设六个月禁售期,有部份更承诺禁售期为12个月。其中前期投资者包括大股东高瓴资本、淡马锡、泰格医药等多间知名基金及医药公司

此次IPO引入12名基石投资者,其中高瓴资本认购3,500万美元,OrbiMedFunds认购2,500万美元,泰格医药(03347)认购2,200万美元,淡马锡认购2,000万美元,云峰金融(00376)旗下万通保险认购500万美元等,合共认购1.87亿美元(约14.5亿港元)股份,按中间价计算,约占发售股份54.58%,设六个月禁售期。

上市后,高瓴资本通过旗下的HHJH和HMHealthcare持股29.38%,为嘉和生物控股股东,康恩贝(600572.SH)持股12.01%,沃森生物(300142.SZ)持股7.81%。

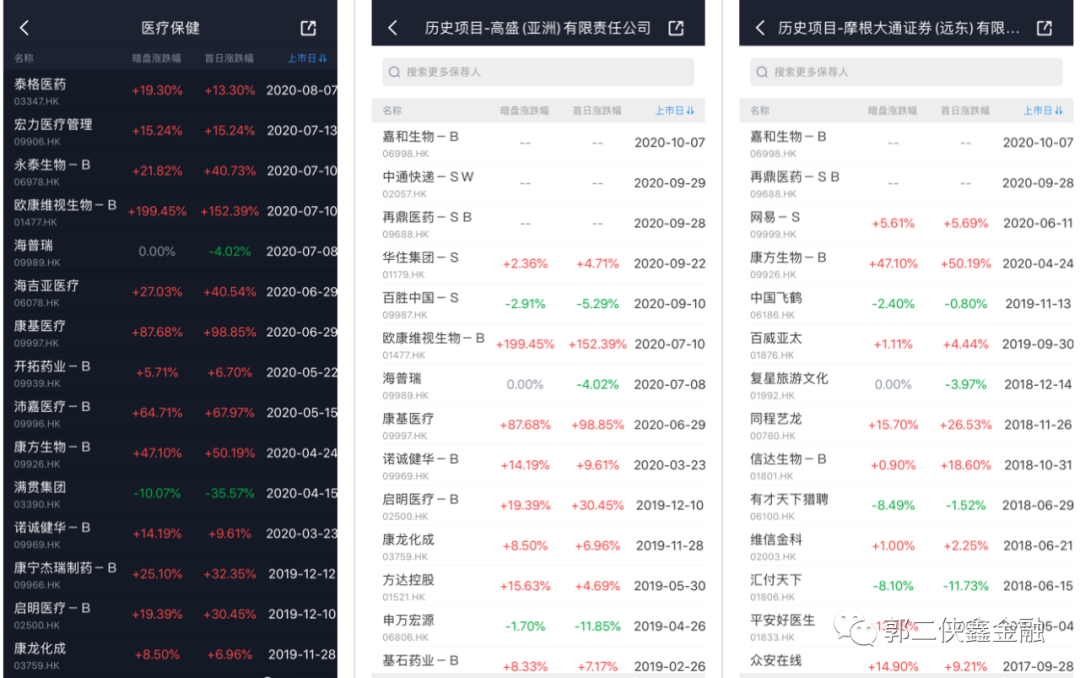

行业方面,医药股最近两年非常受资本市场欢迎,几乎上市必涨。

保荐人高盛和摩根大通都是国际大投行,历史保荐项目很多,涨多跌少,表现不错。至于富瑞金融就是跟着两位大佬后面打酱油的。

三、综合分析

嘉和生物的控制权,经惠生工程(02236)2014年卖给沃森生物(300142.SZ),2018年又卖给了高瓴资本,经过一系列资本运作,现在公司前三大股东都是医药领域的佼佼者,此次上市也吸引了一大票机构和医药公司做基石投资者,几乎把国配份额包圆了(这种情况肯定会行使15%的超额配股权)。

从港交所改革允许未盈利的医药公司上市至今,一共有19家公司登录,表现非常亮眼,特别是最近连续7只医药股上市飘红,相信嘉和生物也会有不俗的表现。

四、预估中签率

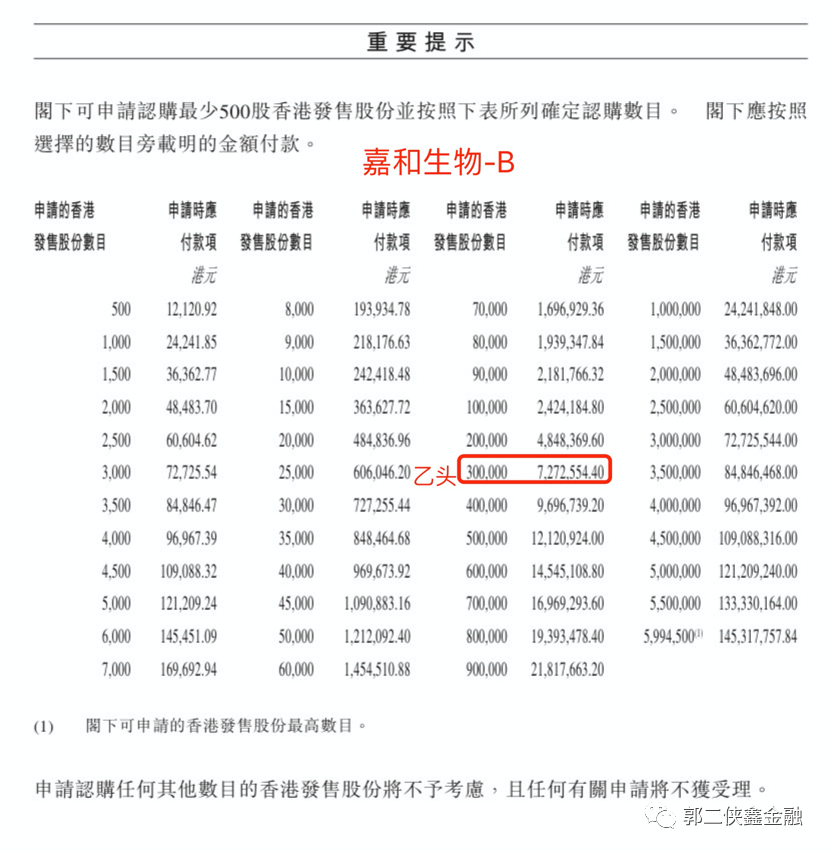

香港公开发售1200万股,每手500股,合计24000手。在不启动回拨的情况下,甲乙组各获配12000手。

目前已经孖展44倍,最终肯定会超购100倍启动50%回拨,那么甲乙组各获配6万手,按照当前的火爆程度,以50万人申购算,预计一手中签率5%,申购200手稳中一手。

打新乙头需要申购30万股600手,因银行季结银根短缺,只有少数券商放了乙组20倍融资,打新乙头的人可能没那么多,预计乙头中签2-4手。

五、本人操作计划

郭二侠计划用目前手头的资金全部打新嘉和生物,等明天明源云的资金退回,会根据情况预留一部分打新云顶新耀。

郭二侠建议玩命干!

乙组肯定是要打的,成本虽高,但涨幅肯定不止这个数。

(编辑:宇硕)

扫码下载智通APP

扫码下载智通APP