中金:海外保险科技行业百花齐放,与“中”不同

本文来自 微信公众号“中金点睛”,文中观点不代表智通财经观点。

摘要

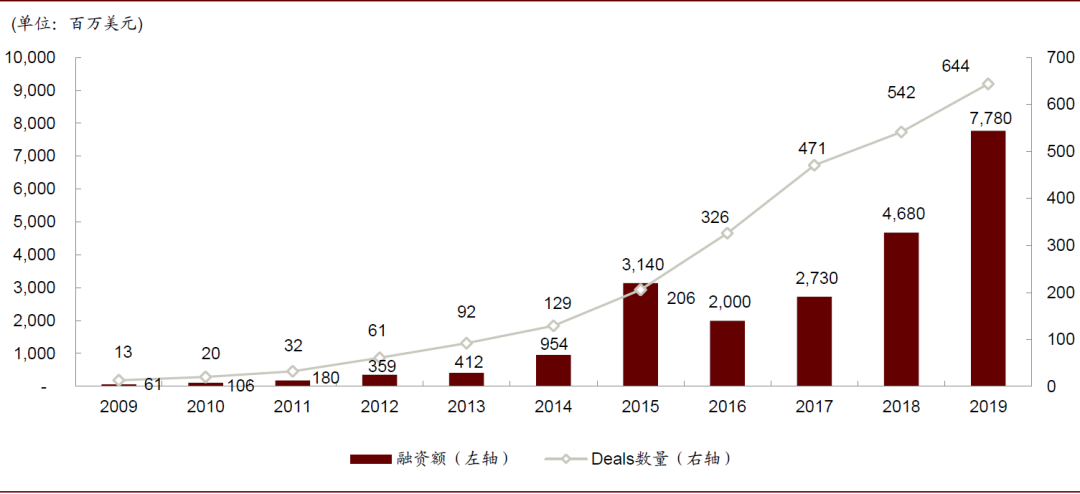

海外保险科技行业快速发展,技术、资本、监管、需求是影响其发展的重要因素。过去10年间海外保险科技行业快速发展,2015年全球保险科技融资额从此前的每年2-4亿美金的量级跳升至此后的20-40亿美金量级。我们分析了影响海外保险科技行业发展的重要因素,包括技术、资本、监管、需求。认为:1)技术进步直接推动了保险科技的新商业模式的出现。成熟度越高、应用场景越广泛的技术越能推动保险科技的发展。2)资本助力保险科技行业加速爆发。3)保险科技公司既面临较为严格的监管,同时在合规的前提下也在逐渐得到监管的鼓励。4)解决客户需求痛点(如低价、便捷等)成为保险科技公司集中的创新方向。

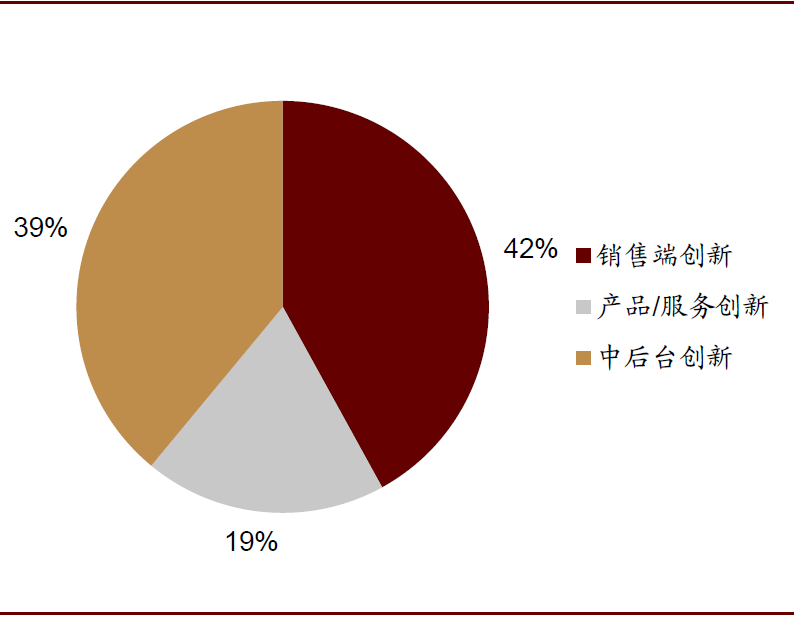

海外保险科技公司模式百花齐放。我们将海外保险科技公司的方向分为销售端创新、产品/服务创新、中后台创新。我们认为:1)当前创新方向更加集中于销售端和中后台。在Oliver Wyman2017年调研的所有公司中,销售端、产品/服务、中后台的公司数量分别占比42%、19%、39%。2)不同模式的热度区别较大,热度高的模式有更多数量的公司参与且代表公司获得较大融资。如在销售端创新中,比价平台、B2C在线保险经纪模式更加主流。

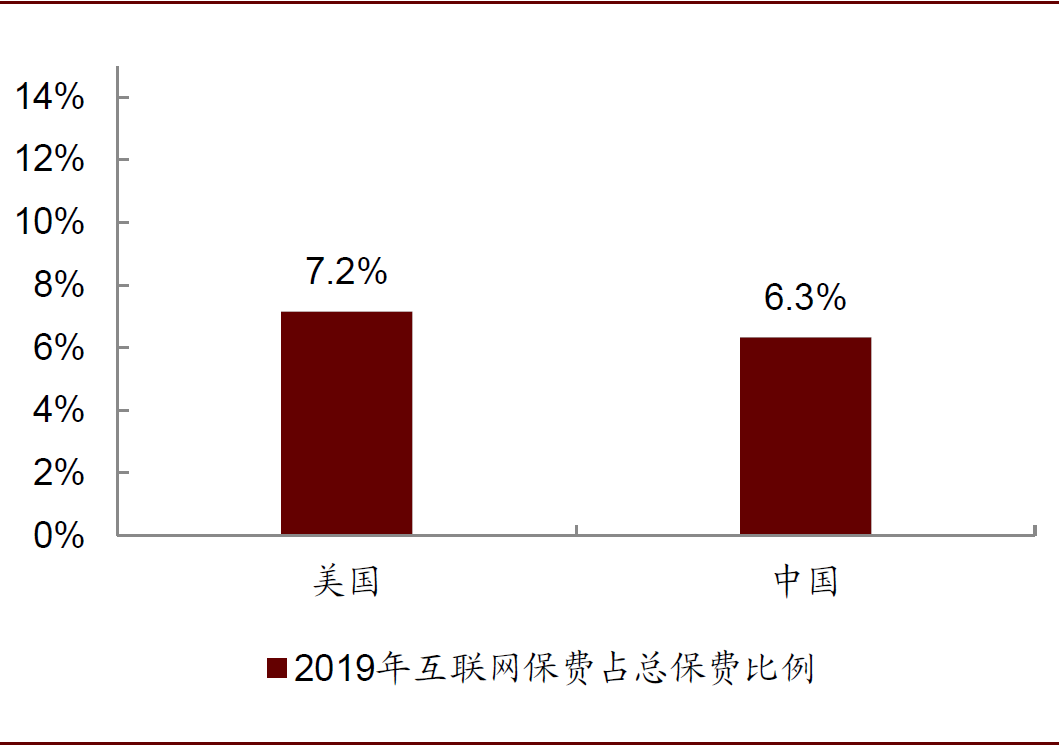

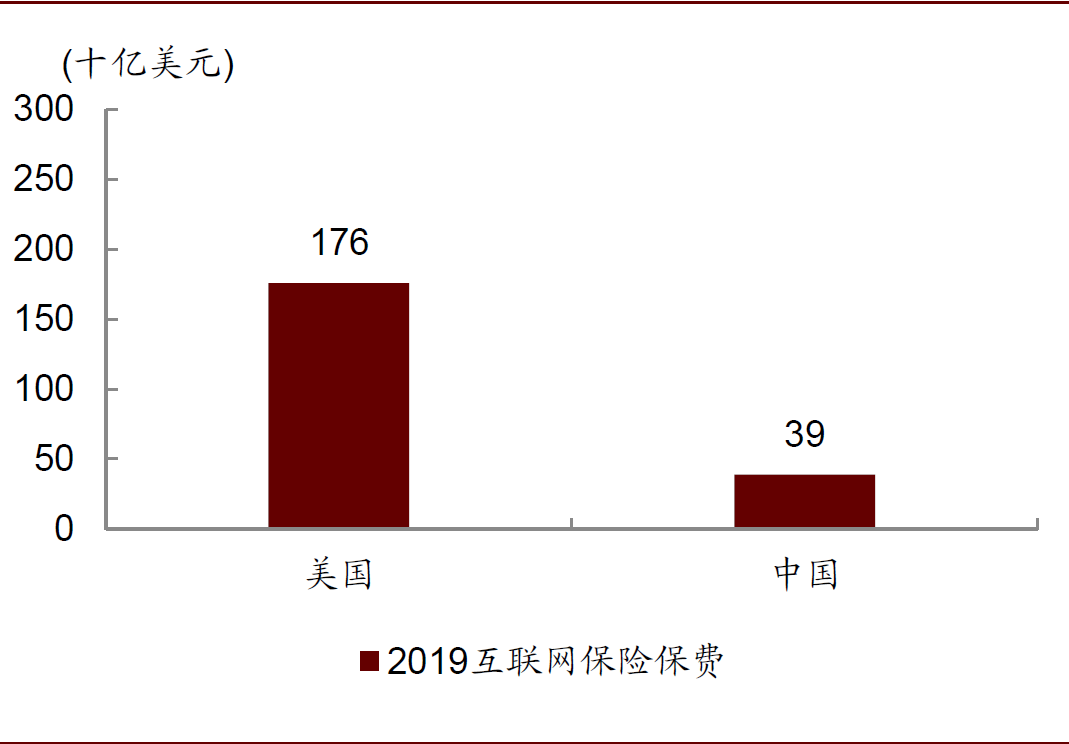

中美保险科技行业发展程度接近,美国商业模式多样性略胜。发展程度上,2019年中国互联网保费占总保费比例为6.3%,与美国的7.2%较为接近。模式多样性上,商业环境、发展阶段和监管政策导致美国的保险科技商业模式略多于中国(美国独有模式5种 vs.中国2种)。我们认为中期来看,发展阶段逐渐成熟、监管政策在特定领域的变化将成为中国弥补与美国的模式多样性差距的主要动力,而商业环境则较难改变。例如我们认为车险综合改革或将使UBI车险在中国成为可能。但2B保险科技市场的不同则由于社保模式的不同,我们预期中期内难改变。

美国保险科技公司估值:对标科技公司,高于中国同业。通过比较美国保险科技公司与美国传统保险公司、美国科技巨头、中国保险科技公司的估值,我们发现:1)美国保险科技公司估值高于中国。9月18日,美国保险科技公司平均交易在14.7倍 2019a P/B,高于中国保险科技公司(5.1倍)。2)由于美国投资者更愿意相信保险科技公司的高成长性且监管环境的不同,美国投资者将保险科技公司对标科技公司、给与较高估值。9月18日,3家美国销售端保险科技公司平均交易在7.6倍 2019a P/S,接近科技巨头(6.0倍),远超传统保险公司(0.8倍)。3)通过对2020e P/S和2020-22e收入复合增速的回归分析,我们认为收入增速是影响不同保险科技公司估值差距的主要因素。增速预期越高,P/S越高。

风险

不利的监管政策变动;技术应用低于预期。

正文

海外保险科技行业发展历史:从时间和空间两个维度的观察

时间维度:2015年后迎来爆发期,当前进入初步成熟阶段

从时间维度来看,海外保险科技行业的发展分为3个阶段:

►技术推动的快速发展阶段(2014之前):随着互联网、物联网、大数据等技术的成熟和普及,保险科技公司的数量快速增长。根据CB Insight,全球新成立的保险科技公司数量从2008年的46家增长至2014年的143家。

►资本推动的加速发展阶段(2015-2019):2015年后,部分保险科技公司模式逐渐获得了资本认可,资本快速进入保险科技行业(标志性事件为AXA于2015年初建立保险科技孵化器),推动行业加速发展。根据CB Insight,2015年全球保险科技融资额从此前的每年2-4亿美金的量级跳升至此后的20-40亿美金量级。

►初步成熟阶段(2020至今):今年5月份以来,连续有3家保险科技公司(SelectQuote、GoHealth、Lemonade)在美股上市,这也使美国上市的本土保险科技公司数量达到4家(包括2018年上市的EverQuote),9月18日美国上市保险科技公司合计市值120亿美元。同时,新成立的保险科技公司数量从2017年开始大幅下降,但融资额仍快速增长,反映了资本更加青睐已经较为成熟的公司。我们认为这两个现象标志着行业走向初步成熟。

市场区域

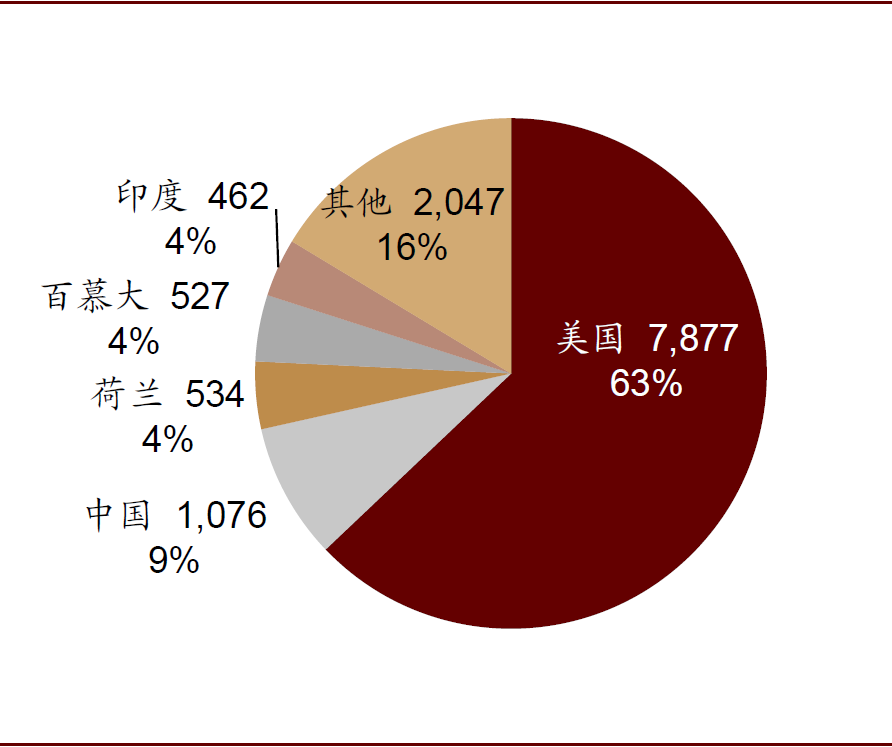

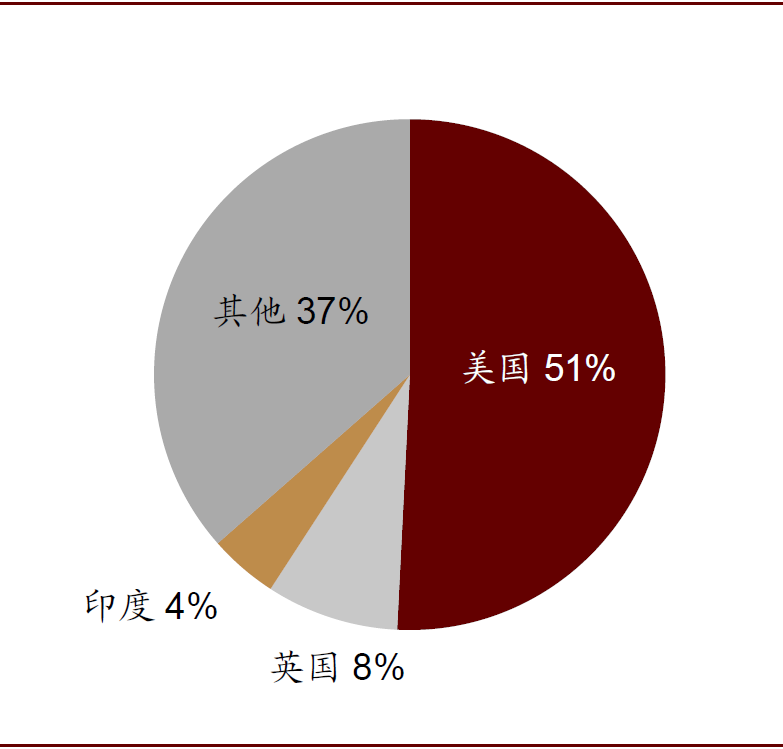

从市场区域来看,海外保险科技行业的发展有2个特点:

►大多数保险科技的成立和融资都发生在美国。根据MILKEN(非盈利性质的经济智库)统计,1998~1H2018美国的保险科技公司的融资额占全球的63%,新成立的保险科技公司数量占比51%。除美国外,中国、英国、印度的保险科技也有不错发展。

►早期(2012年之前)保险科技的发展几乎都在美国,2013年后其他国家的保险科技也开始快速增加。

图表: 2009~2019全球保险科技公司融资额及交易数量

资料来源:Statista,CB Insight,中金公司研究部

图表: 2008~2018全球新成立保险科技公司数量

资料来源:CB Insight,中金公司研究部

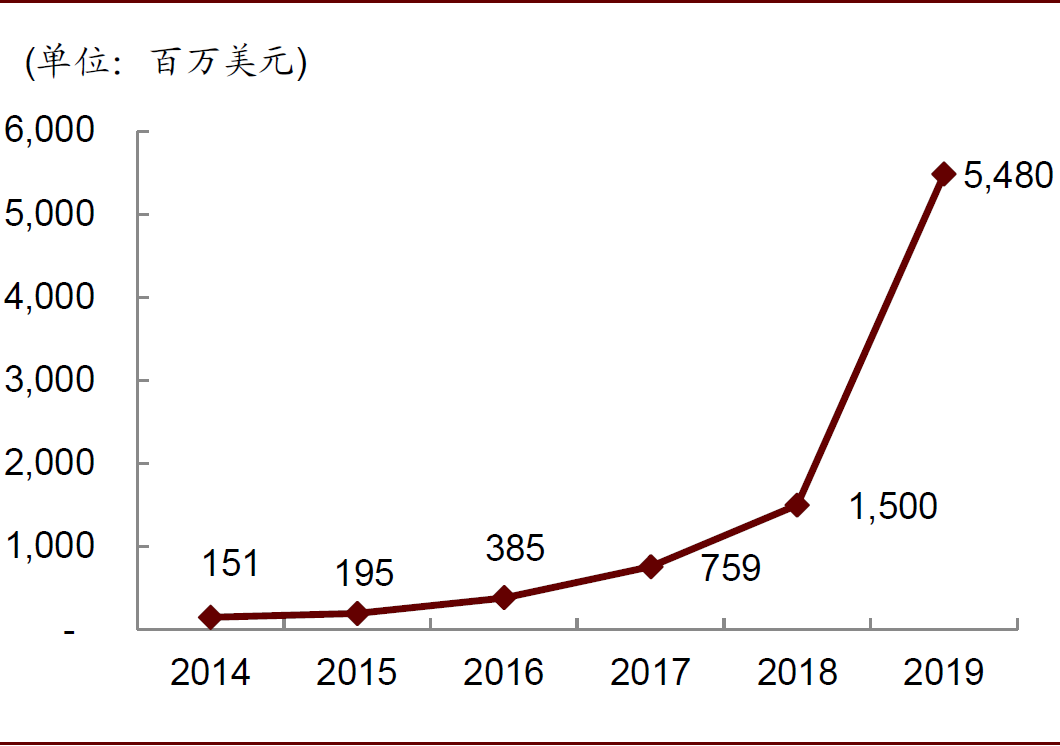

图表: 2014~2019全球保险科技公司收入

资料来源:Grand View Research,Business Wire,中金公司研究部

图表: 1998~1H2018美国的保险科技公司的融资额占全球的63%

资料来源:MILKEN institution,中金公司研究部

图表: 1998~1H2018美国新成立的保险科技公司数量的占全球的51%

资料来源:MILKEN institution,中金公司研究部

影响海外保险科技行业发展的因素:技术、资本、监管、需求

我们分析了影响海外保险科技行业发展的几个重要因素,包括技术、资本、监管、需求。认为:1)技术进步直接推动了保险科技的新商业模式的出现。成熟度越高、应用场景越广泛的技术越能推动保险科技的发展。2)资本助力保险科技行业加速爆发。3)保险科技公司既面临较为严格的监管,同时在合规的前提下也在逐渐得到监管的鼓励。4)解决客户需求痛点(如低价、便捷等)成为保险科技公司集中的创新方向。

技术:持续推动保险科技的发展

技术对保险科技行业的影响

我们对技术对保险科技的影响有如下判断:1)技术进步直接推动了保险科技的新商业模式的出现。从历史来看,技术取得重大突破后逐渐与保险领域融合,主要技术包括互联网、大数据、物联网、人工智能、云计算、区块链等。2)技术的成熟度和应用场景的广泛程度决定了该技术是否能催生保险科技的大发展。成熟度越高、应用场景越广泛的技术越能推动保险科技的发展,这体现为当前海外保险科技应用仍然主要依赖于成熟度高+应用场景广泛的互联网技术和天生与保险行业契合的大数据、云计算技术。往前看,我们认为随着物联网、人工智能、区块链等技术的更加成熟,相关的保险科技应用可能实现较大发展。

从基础技术到保险科技应用的映射

我们总结了基础技术与海外保险科技应用的映射,解释不同技术推动了什么样的应用,值得注意的是,相当部分的保险科技应用同时使用多种技术,例如大部分应用都使用了互联网和大数据。

►互联网:互联网技术(20世纪90年代出现,21世纪初广泛应用)和线上支付技术(2011)推动线上保险销售平台模式出现。智能手机(2007年)和移动APP则进一步加深了此类模式的发展。

►大数据:Hive(2008年)降低了大数据技术的使用门槛,2011年大数据技术开始广泛应用,保险科技的数据服务提供商大多成立于这一时期。

►云计算:2006年亚马逊推出Iaas服务平台AWS,保险领域的IT云服务业务随后快速发展。

►物联网:自动驾驶汽车项目标志着车联网技术的初步成熟(2009年),两年后,以车联网技术为基础的按里程付费车险产品出现;2013年可穿戴技术的出现革命性进步,一年后可穿戴技术开始应用在健康险领域,帮助被保险人实时监测健康状况。

►AI:2016年人工智能实现里程碑发展(Alpha打败李世石) ,同年AI也开始在保险领域实现应用,比如Lemonade使用AI进行部分承保和理赔。

►区块链:2015年区块链在应用层面实现突破,2016年基于区块链的PolicyPal成立。P2P保险/网络互助模式也开始与区块链技术结合,比如Friendsurance用区块链进行身份识别、智能合约和自动化理赔等。

资本:助力保险科技行业加速爆发

资本的助力在保险科技行业的发展中扮演了非常重要的角色。我们看到2014年后部分保险科技公司模式逐渐获得了资本认可,资本快速进入保险科技行业(标志性事件为AXA于2015年初建立保险科技孵化器),推动行业加速发展。根据CB Insight,2015年全球保险科技融资额从此前的每年2-4亿美金的量级跳升至此后的20-40亿美金量级。这个期间也是保险科技行业发展最快的一段时间:2014-16年平均每年有181家新的保险科技公司成立 vs.2008-10年为56家。

监管:严监管和监管鼓励并存

海外监管机构对保险科技的监管态度为:整体鼓励技术对保险行业的促进作用、同时保护消费者权益、营造保险科技公司与传统保险公司间的公平竞争环境。在此态度上,海外保险科技公司既面临较为严格的监管,同时在合规的前提下也在逐渐得到监管的鼓励。海外保险科技公司面临的主要监管规则有牌照监管、反折扣法、反歧视性定价、数据隐私保护、机器咨询资质等。海外保险科技公司受到监管的鼓励主要体现在监管机构下设专门机构服务保险科技公司和设立沙盒机制。

限制性政策

海外保险科技公司面临的主要监管规则有牌照监管、反折扣法、反歧视性定价、数据隐私保护、机器咨询资质等。

►牌照监管:由于美国各州之间的保险法相对独立,因此企业在任何州开展保险业务都需要获得该州的牌照。这限制了部分保险科技公司在不同州的展业,比如Metromile的车险产品只能在8个州进行销售。

►反折扣法:反折扣法要求保险营销时不能免费提供其他有价值的服务。这限制了部分保险科技公司提供一揽子服务,比如Zenefits不得不将原有的免费HR外包服务转变为收费服务。

►反歧视性定价:指向不同消费者提供相同产品时不能实行不同的价格标准(比如按照地区区别定价)。这限制了保险科技公司利用大数据区别定价的深度。

►数据隐私保护:海外国家非常重视对数据隐私的保护,比如美国在儿童、健康及信用方面的数据隐私都有明确的规定。这限制了保险科技公司数据获取的数量和维度。在欧洲,如果公司因数据或隐私泄露造成损失,将最高面临2000万欧元或4%全年营业额(二者取大)的罚款。

►机器咨询资质:部分国家要求提供咨询服务的机器人需要取得与自然人标准等同的资格认证,这一要求直接提高了机器咨询应用的门槛。

鼓励性政策

海外保险科技公司受到监管的鼓励主要体现在监管机构下设专门机构服务保险科技公司和设立沙盒机制。

►监管机构下设专门机构服务保险科技公司:2014年英国监管机构FCA下设创新中心,帮助创新企业了解监管法规。2017年美国保险监管机构NAIC下设Innovation and Technology (EX) Task Force,帮助监管了解保险科技发展状况。

►设立沙盒机制:沙盒机制即保险科技公司可以向监管申请测试新的技术,而暂时不受现有监管框架的限制(比如资本金要求等硬性指标)。之后依据测试效果,监管决定未来的监管措施。2014年以来,包括英国、美国、新加坡在内的多个国家都设置了保险科技沙盒。值得注意的是,并不是所有保险科技公司都能成功申请沙盒机制的保护,一般需要证明对消费者有利。

需求:解决客户痛点(如低价、便捷等)成为保险科技公司集中的创新方向

客户需求也促进了海外保险科技的发展,这集中体现为客户对低价、便捷的需求,这也成为保险科技公司集中的创新方向。个人客户对于低价保单的需求催生了比价平台的模式,如EverQuote通过为客户提供比价服务从而提供更具有性价比的产品。企业客户对于便捷的需求催生了企业商业保险解决方案的模式,如Zenefits在其提供的HR系统中同时提供企业员工购买保险的服务,为企业员工提供一站式便利。

海外保险科技公司模式:百花齐放,与“中”不同

中美保险科技行业发展程度接近,但美国模式多样性略胜

中美保险科技行业发展程度接近

根据Statista,2019年美国互联网保费占总保费的比例(互联网保险渗透率)为7.2%,与中国的6.3%较为接近。基于此,我们认为中美保险科技行业发展程度接近。

美国保险科技模式的多样性略胜中国

我们对比了中美主要的保险科技模式,认为美国独有的保险科技模式略多于中国(美国5种 vs. 中国2种)。

我们认为商业环境、发展阶段和监管政策导致美国的模式多样性略胜,而技术层面的差异则较小(目前保险科技仍不需要极其复杂的技术)。我们认为中期来看,发展阶段逐渐成熟、监管政策在特定领域的变化将成为中国弥补与美国的模式多样性差距的主要驱动力,而商业环境则较难改变。例如我们认为车险综合改革后的费率自由化或将使UBI车险模式在中国成为可能。但2B保险科技市场的不同则由于社保模式的不同,我们预期中期内难以改变。

图表: 中美互联网保费占总保费的比例较为接近

资料来源:中国保险行业协会,Statista,中金公司研究部

图表: 2019年中美互联网保险保费对比

资料来源:中国保险行业协会,Statista,中金公司研究部

海外保险科技的商业模式

参与保险经营的环节不同,我们将海外保险科技公司的方向分为销售端创新、产品/服务创新、中后台创新。通过分析不同环节、模式和代表公司,我们判断如下:1)当前创新方向更加集中于销售端和中后台。在Oliver Wyman2017年调研的所有公司中,销售端、产品/服务、中后台的公司数量分别占比42%、19%、39%。2)不同模式的热度区别较大,热度高的模式有更多数量的公司参与且代表公司获得较大融资。在销售端中,比价平台、B2C在线保险经纪模式更加主流。在产品/服务中,投保后服务创新、场景化产品模式更加主流。在中后台中,大数据帮助精准定价和控制赔付、技术服务帮助提升运营效率的模式都非常主流。

图表: 根据奥纬咨询,截止2018年底,保险科技公司中销售端和中后台公司的数量最多

资料来源:奥纬咨询,中金公司研究部

图表: 总融资额最高的10家保险科技公司(成立以来)

注:融资数据截止2020年8月20日 资料来源:Crunch Database,中金公司研究部

销售端

这个方向的公司数量最多且商业模式较为成熟。这一领域可以根据目标客群的不同分为两块:个人保险市场和企业保险市场。

个人保险市场的保险科技公司主要收入来源均为来自保险公司的佣金,不同模式的主要区别在于场景和引流方式不同。从公司数量来看,比价平台和B2C保险经纪两种模式更加主流。这类公司的主要模式有:

►比价平台:提供比价服务,进而吸引客户。这类模式的热度较高。值得注意的是,海外监管允许保险比价,因此有大量比价平台,而中国则有较严格限制。典型公司包括The Zebra、EverQuote。

►B2C保险经纪:通过线上广告等方式引流。这类模式的热度较高。但由于保险的被动销售属性、激烈的竞争,这类模式面临获客成本较高的问题。典型公司包括PolicyPal、GoHealth。这类模式与中国的慧择To C业务、小雨伞相似。

►D2C:对潜在客户进行精准营销引流,通过全流程服务为消费者提供便利(与B2C保险经纪的主要区别),实现高客户留存率,这类模式面临前期获客成本高的问题。典型公司包括Ladder、SelectQuote。这类模式与中国的悟空保相似。

►理财规划:提供线上金融服务,同时通过交叉销售出售保险产品。对这类公司来说,保险产品销售只是其金融服务的一部分。典型公司包括Bank Bazaar。这类模式与中国的各银行APP购买保险相似。

海外的雇主一般要为员工购买保险或自保,因此海外的销售端的To B(企业保险市场)业务发展程度高于中国。取决于企业对保险类型的需求是商业保险还是自保,企业保险市场一般有2种模式:

►企业商业保险解决方案:如果企业需要商业保险,较为流行的模式为保险科技公司提供人力资源管理系统,而在这个系统中企业可以为员工购买商业保险。出单后,保险科技公司可以收取保险公司佣金。典型公司包括Zenefits。这类模式与中国的量子保相似。

►企业自保解决方案:如果企业需要自保,提供商可以帮助企业建立自保方案,进而收取服务费。典型公司包括Collective Health。与之相比,中国中小企业自保的需求非常低。

产品/服务

这个方向可以分为产品创新和服务创新。这个方向的公司数量相对较少,主要由于当前技术并没有创造出大量的新的产品(更多是模式创新和赋能)。但投保后服务创新的模式诞生了多个健康领域的独角兽(如Oscar Health)。

产品创新公司的利润来自承保利润,创新主要体现在提高产品灵活度与便捷性、扩展承保风险范围、降低道德风险。这个方向主要有5个模式,从公司数量来看,场景化保险模式更加主流:

►场景化产品:将保险产品嵌入特定场景,大大提升了产品的便捷性和与投保人的互动。典型公司包括Trov,提供旅行时相机的财产险。这类模式与中国的退货运费险相似。

►高灵活度产品+风险合伙人:通过高灵活度、低价格产品覆盖对传统保险不具备支付能力的人群,这部分需求小额、分散,往往不能由成本较为昂贵的线下代理人满足。典型公司包括Getsurance,提供月缴、低价格的寿险产品。这类模式与中国的月缴的百万医疗险相似。

►物联网产品:可以使用物联网进行精准定价的产品。典型公司包括Metromile,提供按里程和驾驶习惯定价的车险。未来中国UBI车险发展也可能遵照这种模式。

►基于新风险类型的产品:承保由于新场景产生的新风险类型或曾经由于技术限制难以承保的风险(如网络安全风险)。典型公司包括Superscript。这类模式与中国的网络账户被盗险相似。

►P2P保险/网络互助:通过熟人领袖汇聚优质低风险团体进行小范围内风险分担,利用奖励机制激励熟人间相互监督从而降低道德风险。典型公司包括Friendsurance。这类模式与中国的相互宝相似。

服务创新公司通过服务减少保险公司与投保人间的利益冲突,从保险公司获得佣金或服务费;保险公司则通过这类服务创新提高自己的承保利润。这个方向主要有2个模式,从公司数量来看,投保后服务创新更加主流:

►投保后服务创新:在投保后为用户提供远程干预服务(包括:远程医疗服务等),目的是降低保险的赔付率。其模式可简单理解为互联网化的保险+健康的生态闭环。典型公司包括Oscar。这类模式与中国的平安保险+平安好医生联动服务相似。这类模式诞生了多个独角兽。据我们统计,全球融资额前5的保险科技公司中此类公司占了3席。

►投保前服务创新:这类公司在投保前阶段为投保人做线上健康测试,帮助投保人获取较低的保费、帮助保险公司获得较为健康的客户,进而收取保险公司佣金。典型公司包括Health IQ。

中后台

相对国内,海外保险科技公司更注重底层技术,中后台创新是海外保险科技公司的重要方向。其主要分为2个模式:大数据帮助精准定价和控制赔付、技术服务帮助提升运营效率。这两种模式均较为热门,有相当数量的公司在参加。

►大数据帮助精准定价和控制赔付:这类公司通过自身在数据和经验方面的优势在保险公司定价、风控和理赔方面提供解决方案,服务主要依赖于大数据技术。其收入来自服务费用。典型公司包括Shift Technology、ICEYE。这类模式与中国的爱保科技、栈略数据相似。

►技术服务帮助提升运营效率:这类公司以租借或定制的方式提供线上系统,提升保险公司的运营效率。这类公司按服务收费或定期收取会员费。典型公司包括:Pokitdok。这类模式与中国的中科软相似。同时,一部分公司提供AI服务解决方案,对保险公司来说收益来自人力成本的降低。通过用AI机器人代替人工服务来降低人力成本。典型公司包括Lemonade。这类模式与中国的平安开发的AI车险查勘定损相似。

美国保险科技公司估值:对标科技公司,高于中国同业

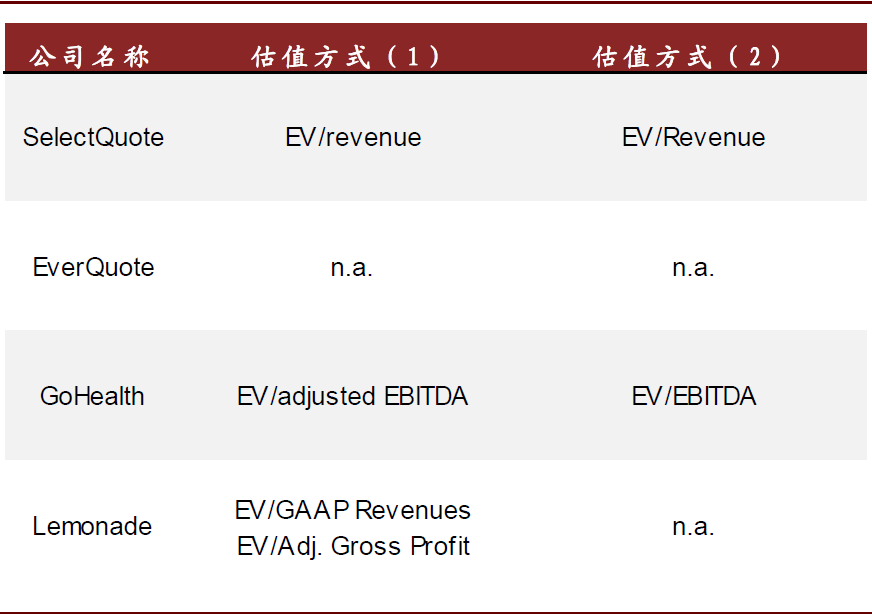

估值方式

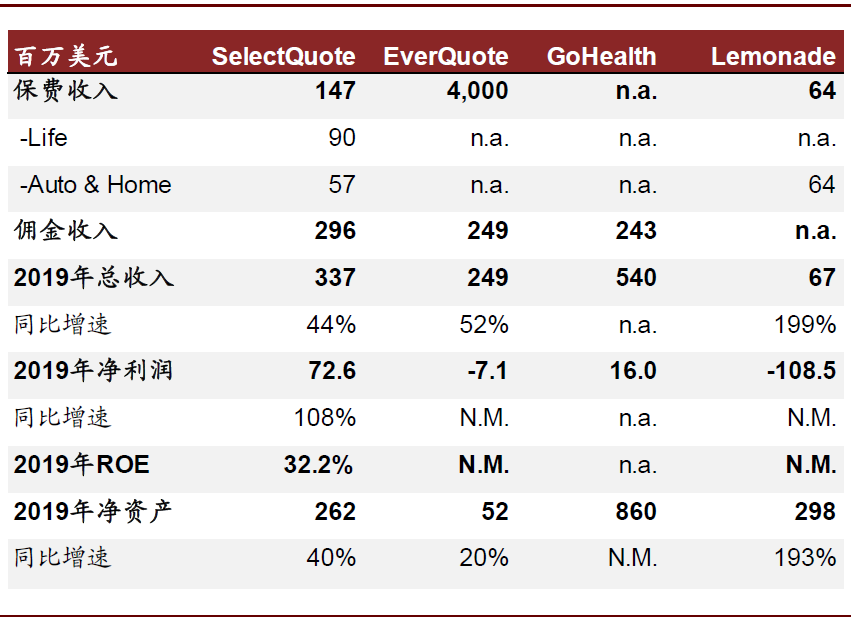

当前美国有4家保险科技公司上市,即SelectQuote、EverQuote、GoHealth、Lemonade。上市地点均为美国。Lemonade是直接承保公司,其余3家均是销售端公司。

我们研究了部分投行的估值方式,发现美国资本市场主要使用EV/Revenue和EV/EBITDA对保险科技公司进行估值。这主要由于:1)部分公司仍未盈利;2)保险科技公司,使用EV/Revenue和EV/EBITDA有助于为其成长性定价。

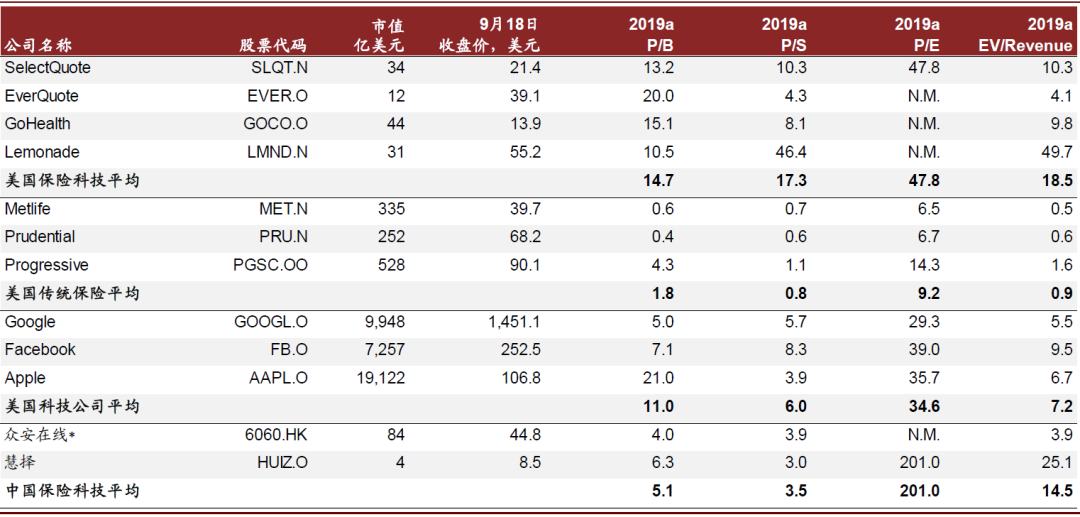

估值水平

通过比较美国保险科技公司与美国传统保险公司、美国科技巨头、中国保险科技公司的估值,我们发现:

►美国保险科技公司估值高于中国:9月18日,美国保险科技公司平均交易在14.7倍 2019a P/B,中国保险科技公司平均交易在5.1倍2019a P/B。

►美国投资者更加愿意将保险科技公司对标科技巨头,给与较高估值:如9月18日,3家销售端公司平均交易在7.6倍2019a P/S,接近科技巨头(6.0倍),远超传统保险公司(0.8倍)。Lemonade交易在46.4倍2019a P/S,超过其他公司。我们认为这是由于:1)美国投资者更愿意相信科技赋能可以使保险科技公司实现远高于传统保险公司的增长,从而给予成长性溢价,进而对标科技公司。2)中美两国保险业监管环境存在差异,中国对于保险业的直接监管更严格。

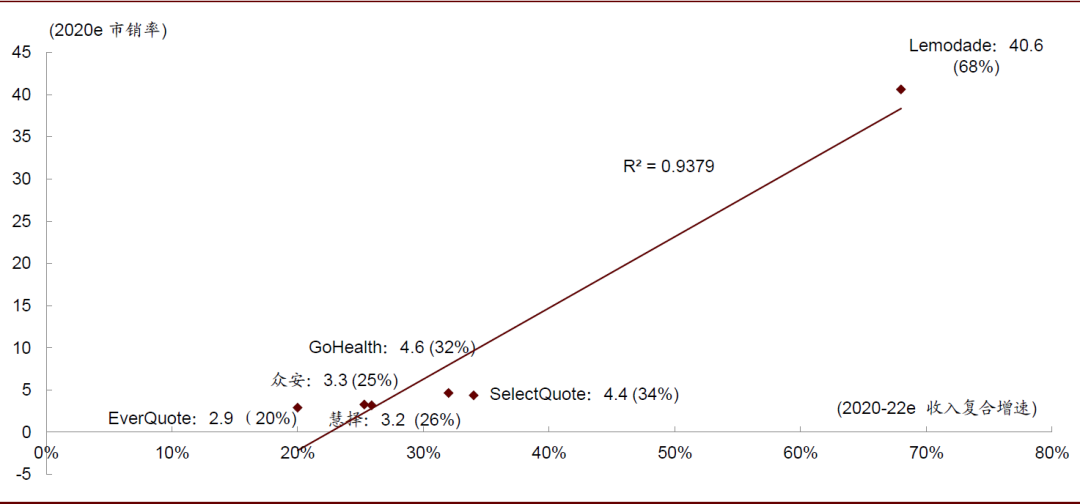

►通过对2020e P/S和2020-22e收入复合增速的回归分析,我们认为增速是影响保险科技公司估值的主要因素:对于美国的4家公司,增速预期越高,P/S越高。Lemonade估值远高于其他保险科技公司,主要由于市场对其增长预期很高。

图表: 4家美国保险科技公司主要财务数据

资料来源:公司公告,中金公司研究部

图表: 4家美国保险科技公司市场主流估值方法

资料来源:Capital IQ,中金公司研究部

图表: 美国保险科技公司可比估值

注:标*的公司为中金覆盖 资料来源:彭博资讯,中金公司研究部

图表: 2020e P/S和2020-22e收入复合增速的回归分析:增速预期越高,估值越高

资料来源:彭博资讯,中金公司研究部 注:众安使用中金预测,其他公司使用市场一致预期

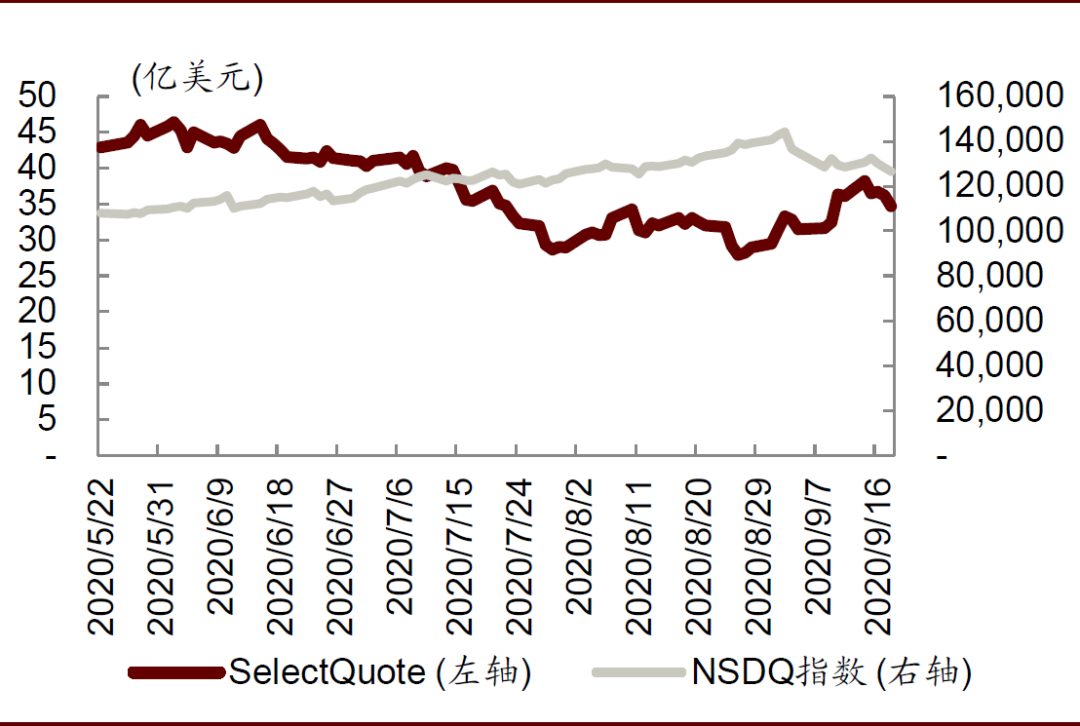

图表: SelectQuote上市以来市值变动

资料来源:彭博资讯,中金公司研究部

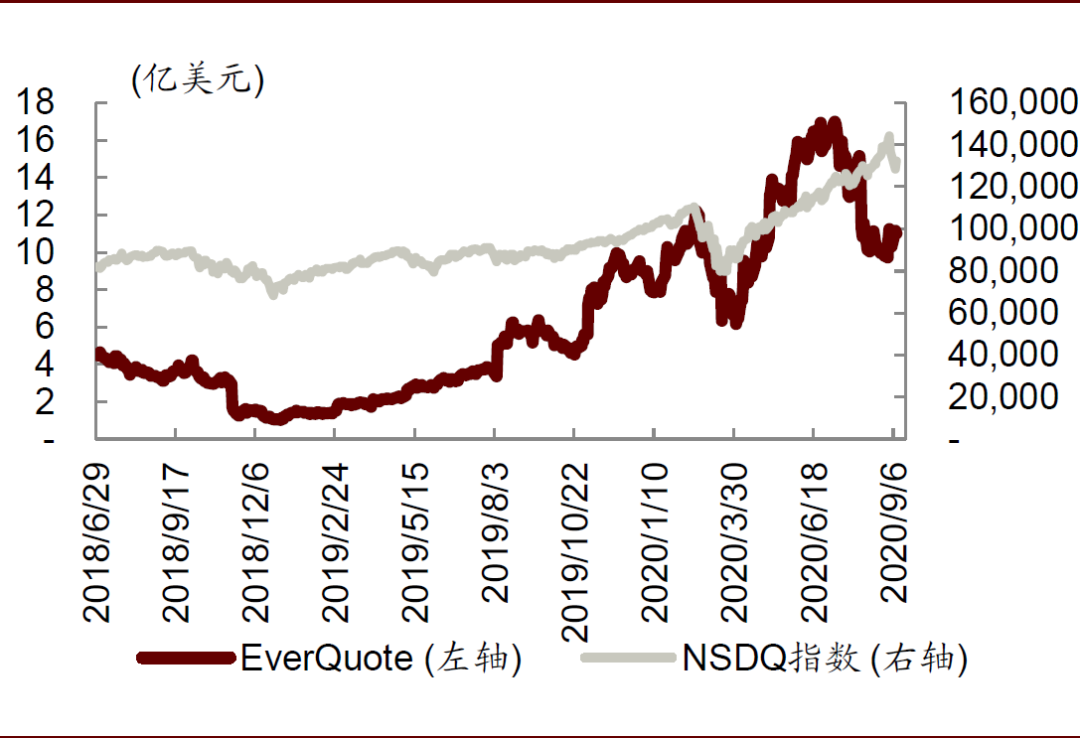

图表: EverQuote上市以来市值变动

资料来源:彭博资讯,中金公司研究部

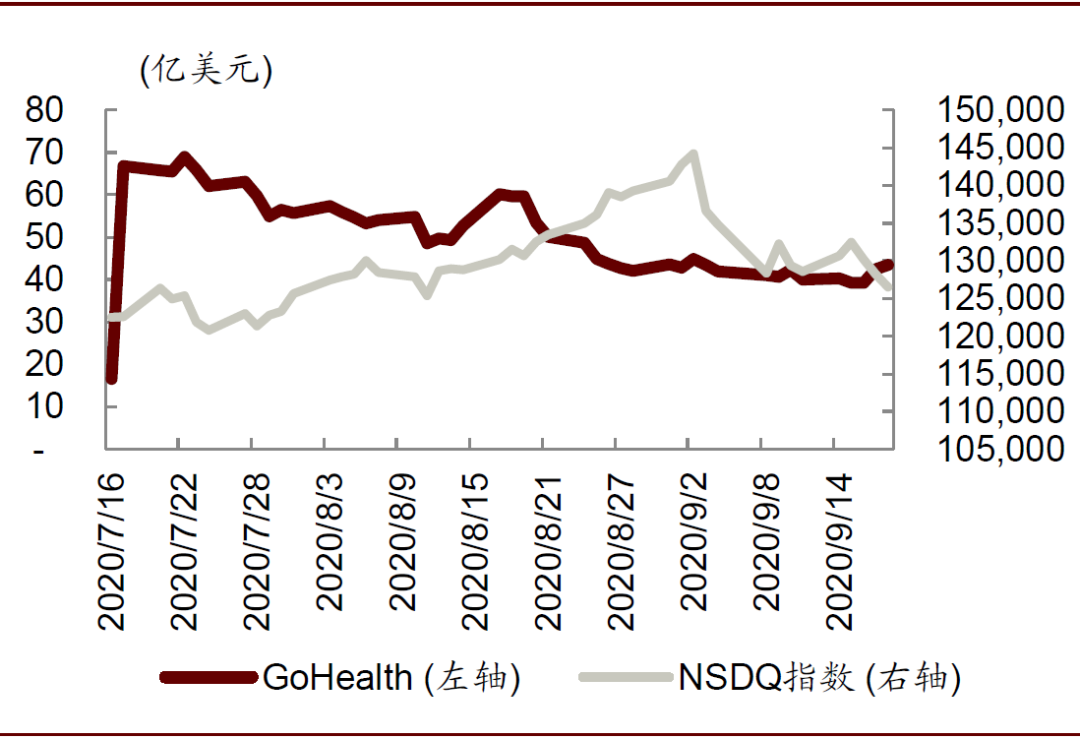

图表: GoHealth上市以来市值变动

资料来源:彭博资讯,中金公司研究部

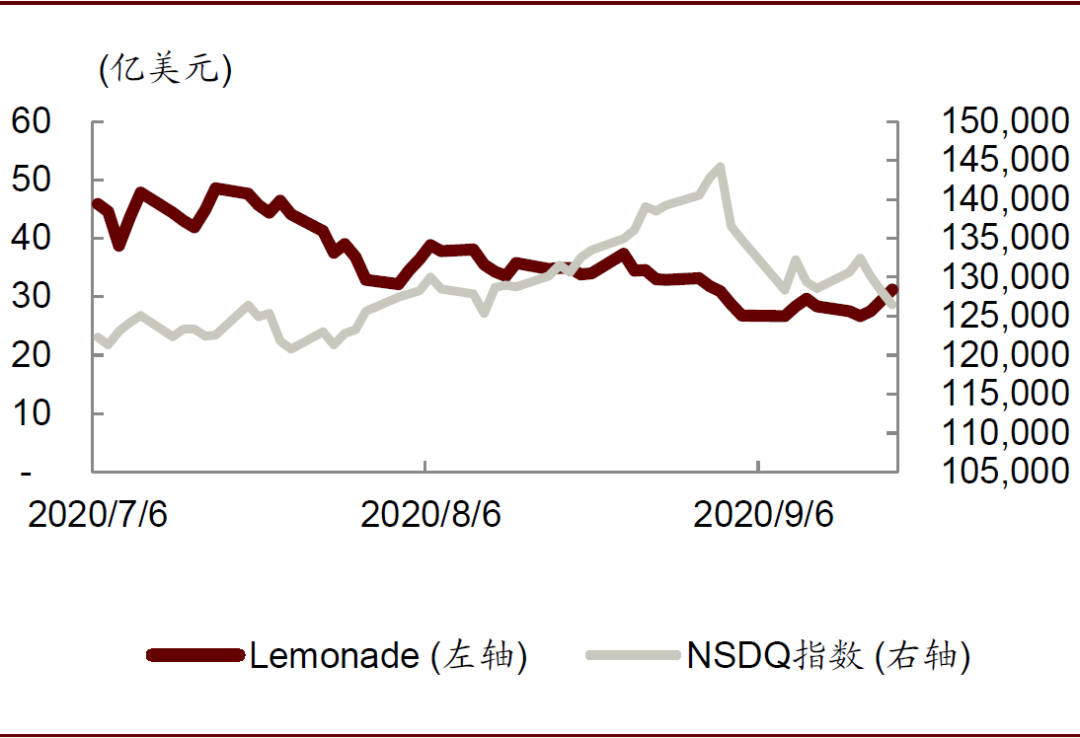

图表: Lemonade上市以来市值变动

资料来源:彭博资讯,中金公司研究部

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP