国泰君安国际:恒安国际(01044)利润率延续改善趋势,电商渠道增长有望修复

本文来自 微信公众号“国泰君安证券香港”,文中观点不代表智通财经观点。

摘 要

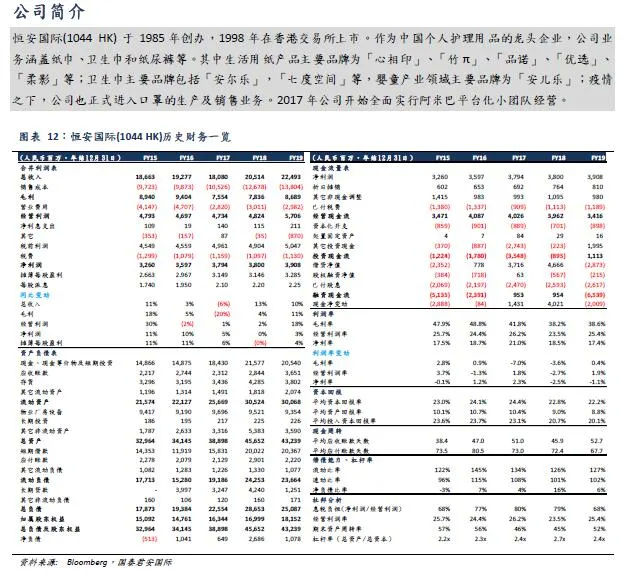

截至2020年6月30日中期业绩报告,期内恒安国际(01044)实现收益109.28亿元(人民币,下同),同比上升1.4%;得益于上半年木浆价格处于历史低位,毛利润同比增加19.8%至48.16亿元,毛利率提升6.8个百分点至44.1%;所有者应占溢利润为22.60亿元,较去年同期增长20.3%,每股盈利为1.899元,去年同期为1.578元,派中期息每股1.2元。

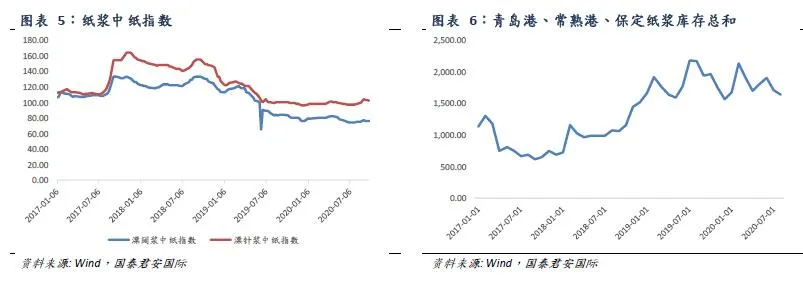

1) 下半年继续享受原材料价格红利:根据中纸在线纸浆指数,截至9月25日,漂阔浆中纸指数和漂针浆中纸指数分别为76.96和102.93,仍处于历史低位。此外公司部份原材料是从外国进口并以美元支付,下半年人民币升值的趋势,有助公司继续维持毛利率水平。

2) 产品组合持续优化:集团继续积极优化产品组合,聚焦高毛利产品。卫生巾业务方面,公司在去年年底推出高端产品「Space7」,市场反应亦非常理想。纸巾业务方面,公司于今年正式推出的全新高档系列「云感柔肤」,继续推动纸巾高端化发展。

3) 电商渠道销售将稳健发展:公司于7 月与阿里巴巴签署战略合作协议打造恒安数据中台,未来,阿里巴巴将会协助恒安团在数智化策略、业务、组织和技术等方面进行方位升级。

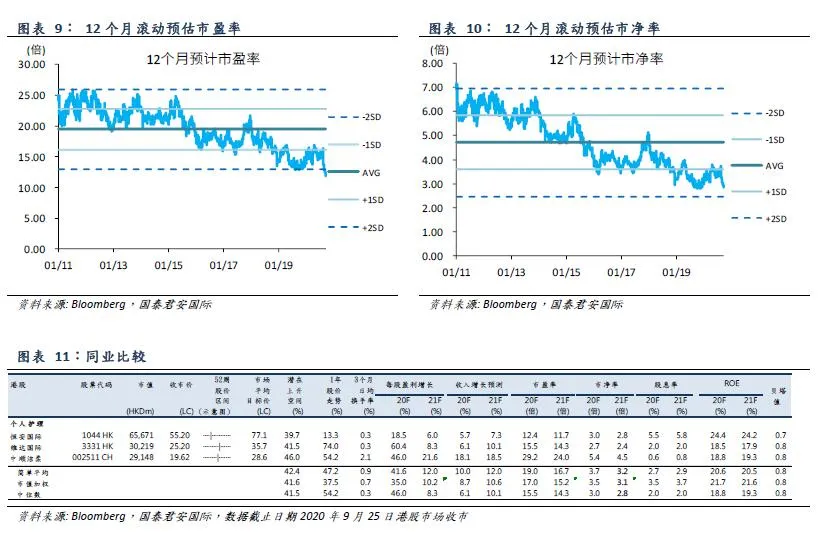

综上,基于纸浆价格依旧低迷,加上管理层于业绩会上也表示公司有4个月纸浆存货,我们预计纸巾业务将继续享受原材料价格红利;卫生巾和纸尿裤毛利率有望维持平稳,卫生巾经营势头延续,纸尿裤收入止跌。公司下半年利润率改善趋势有望延续,加上电商渠道的调整和整顿,电商渠道增长有望修复。此外,公司维持稳健的派息记录,市场预期公司12个月预计滚动股息率为5.7%。

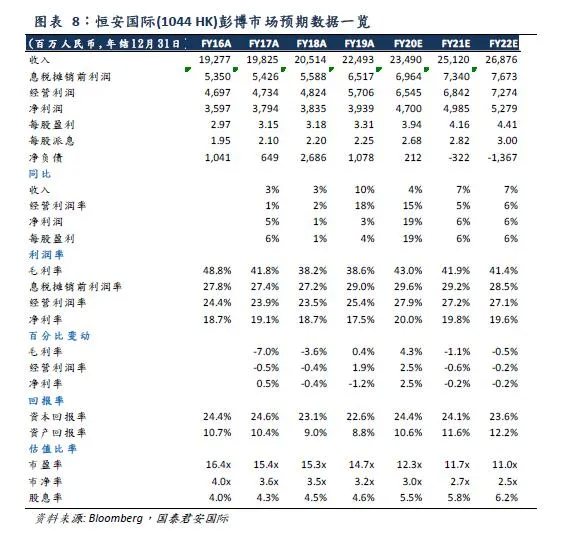

估值:截至9月25日公司收市价为55.20港元,2020/21年市场预计每股基本盈利为3.918/4.152元人民币,2020/21市场预计市盈率为12.41x/11.71x。以平价市场目标价77.11港元为参考,潜在上升空间为39.69%。建议买入/持平/卖出的分析员人数为23/2/0。

潜在风险:原材料价格波动;行业竞争加剧;新品销售不及预期。

业绩回顾

截至2020年6月30日中期业绩报告,期内公司实现收益109.28亿元(人民币,下同),同比上升1.4%;得益于上半年木浆价格处于历史低位,毛利润同比增加19.8%至48.16亿元,毛利率提升6.8个百分点至44.1%;所有者应占溢利润为22.60亿元,较去年同期增长20.3%,每股盈利为1.899元,去年同期为1.578元,派中期息每股1.2元。

卫生巾业务:期内公司卫生巾业务销售增长略优于市场平均水平,增长约5%至约人民币32.22元,占集团收入上升至约29.5%(2019年同期:28.5%)。受益于精准销售Space 7系列及高毛利产品超薄萌睡裤的成果,高档产品在产品组合的占比提升,从而有效提升平均售价,期内卫生巾业务毛利率约70.4%。

纸巾业务:期内纸巾销售为约53.49亿元,同比略微下滑2%,占集团收入约48.9%。得益于期内纸浆价格低迷以及高毛利率的湿纸巾销售增长,公司纸巾板块毛利率由去年同期约25.0%大幅增长至35.0%。期内公司推出升级新品超迷你消毒湿纸巾,

满足消费者便携及消毒的需求,湿纸巾销售按年增长超过40%,占纸巾业务整体销售由去年同期的约5.7%增长至约8.3%。

纸尿裤业务:期内纸尿裤业务收入降幅收窄至3.8%,占集团整体收入约6.6%,部分得益于公司电商及母婴店的渠道布局,电商及母婴店的渠道所销售的纸尿裤占比分别提高至超过40%及超过15%,同时高端产品「Q • MO」及成人纸尿裤增速达双位数。

下半年继续享受原材料价格红利

根据中纸在线纸浆指数,截至9月25日,漂阔浆中纸指数和漂针浆中纸指数分别为76.96和102.93,仍处于历史低位,(去年同期水平为84.42 和101.06),下半年纸浆价格将继续支持纸巾业务的毛利水平;虽然青岛港、常熟港和保定的纸浆库存总和有所下降但仍处于高位,由于纸浆需求低迷预计短期价格难以出现大幅上升的情况。此外公司部份原材料是从外国进口并以美元支付,下半年人民币升值的趋势,有助公司继续维持毛利率水平。

产品组合持续优化

集团继续积极优化产品组合,聚焦高毛利产品。卫生巾业务方面,公司在去年年底推出高端产品「Space7」,市场反应亦非常理想。上半年公司受益于精准销售Space 7系列及高毛利产品超薄萌睡裤的成果,高档产品在产品组合的占比提升。纸巾业务方面,期内公司推出升级新品超迷你消毒湿纸巾,满足消费者便携及消毒的需求,湿纸巾销售按年增长超过40%,占纸巾业务整体销售由去年同期的约5.7%增长至约8.3%。此外公司于今年正式推出的全新高档系列「云感柔肤」,继续推动纸巾高端化发展。纸尿裤方面,收入跌幅收窄,同时高端产品Q-Mo 和成人纸尿裤增速达双位数。

电商渠道销售将稳健发展

上半年公司电商渠道销售表现不及预期,销售额较去年同期基本持平达20亿元人民币,占总收入的比重下滑至18.0%,主要由于公司上半年对电商渠道进行整顿和调整而导致拖累。公司于7 月与阿里巴巴签署战略合作协议打造恒安数据中台,未来,阿里巴巴将会协助恒安团在数智化策略、业务、组织和技术等方面进行方位升级,我们预计公司与阿里巴巴的合作将有望助力公司电商渠道销售稳健发展。

结 语

基于纸浆价格依旧低迷,加上管理层于业绩会上也表示公司有4个月纸浆存货,我们预计纸巾业务将继续享受原材料价格红利;卫生巾和纸尿裤毛利率有望维持平稳,卫生巾经营势头延续,纸尿裤收入止跌。公司下半年利润率改善趋势有望延续,加上电商渠道的调整和整顿,电商渠道增长有望修复。此外,公司维持稳健的派息记录,市场预期公司12个月预计滚动股息率为5.7%。

估值:截至9月25日公司收市价为55.20港元,2020/21年市场预计每股基本盈利为3.918/4.152元人民币,2020/21市场预计市盈率为12.41x/11.71x。以平价市场目标价77.11港元为参考,潜在上升空间为39.69%。建议买入/持平/卖出的分析员人数为23/2/0。

潜在风险:

1. 原材料价格波动;

2. 行业竞争加剧;

3. 新品销售不及预期。

(编辑:马火敏)

扫码下载智通APP

扫码下载智通APP