长城汽车(02333)Q3点评:营收维持快速增长 新一轮产品周期开启

本文转自微信公号“汽车琰究”,作者:崔琰/刘静远

01 事件概述

长城汽车(02333)发布2020年三季报,2020Q1~Q3实现营收621.44亿元,同比-0.69%,归母净利润25.87亿元,同比-11.32%,扣非归母净利润18.77亿元,同比-27.50%;其中2020Q3实现营收262.14亿元,同比+23.64%,归母净利润14.41亿元,同比+2.91%,扣非归母净利润10.75亿元,同比-20.28%。

02 分析判断

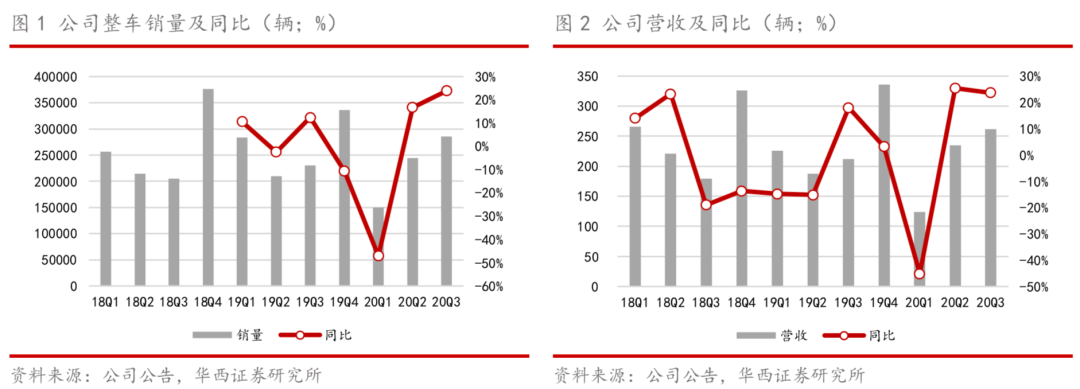

新车型驱动销量领跑行业 营收维持快速增长

随着公共卫生事件得到控制,4月以来公司产销量逐步恢复高增长,Q3公司整车批发销量28.56万辆,同比+23.86%,表现明显优于行业平均水平,销量高速增长带动公司Q3营收同比+23.64%。Q3公司整车ASP 9.18万元,同比基本持平,但环比下降0.43万元,一方面是因为欧拉黑猫等低单价车型销量占比提升,另一方面预计与产销快报/季报间销量统计口径存在差异有关。公司目前正处于现有车型加速迭代、增量车型密集上市的新产品大周期,长城炮持续热销,第三代哈弗H6、哈弗大狗销量顺利爬坡,欧拉好猫、WEY坦克300将于2020年内上市,2021年预计还将有约10款新车型(包括哈弗初恋、WEY品牌换代车型、光束汽车首款车型等)推向市场,在新产品助推下公司整车销量有望持续领跑行业,带动营收维持快速增长。

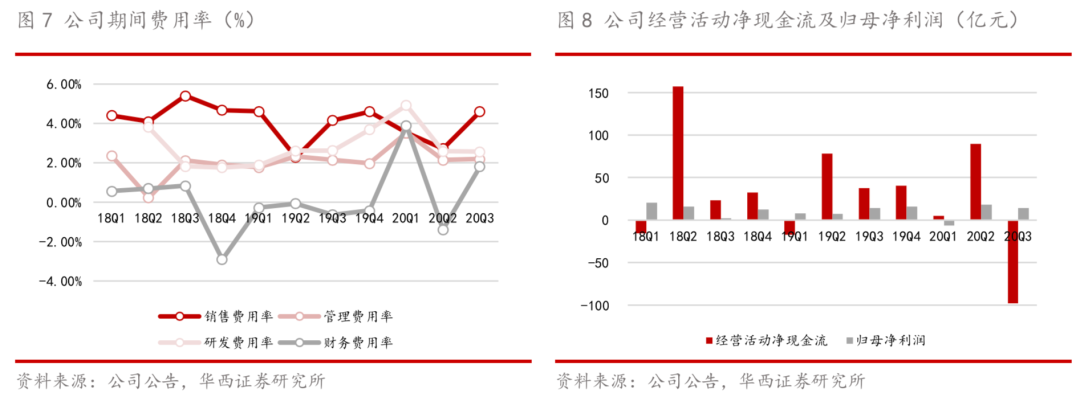

盈利水平逐步恢复 汇兑损失拖累短期业绩

随着产销规模、高毛利率车型销量占比提升,Q3公司毛利率继续改善,达18.97%,同比+0.48pct,环比+1.42pct。Q3公司期间费用率同比+2.88pct至11.17%,其中:销售费用率同比+0.44pct至4.60%,预计一方面是因为北京车展延迟至9月举办导致相关费用在三季报体现,另一方面与第三代哈弗H6、哈弗大狗上市相关推广费用有关;管理费用率、研发费用率同比基本持平,表现平稳;财务费用率同比大幅+2.45pct至1.81%,与汇率波动有关,主要受卢布贬值影响,预计Q3公司汇兑损失约5.1亿元。受期间费用率上升影响,Q3公司净利率同比-1.11pct至5.50%,单车净利润同比-0.11万元、环比-0.23万元至0.50万元。如果将汇兑损失加回,Q3公司单车净利润达0.68万元。我们预计第三代哈弗H6、哈弗大狗、WEY坦克300等新车型毛利率显著优于公司当前平均毛利率,公司整体盈利水平将受益于新车型密集投放继续提升。

新平台助力新车型投放 增量车型满足消费升级

公司平台化战略得到进一步强化,7月推出两大全新车型平台:全球化高智能模块化技术平台-长城柠檬、智能专业越野平台-坦克WEY,支持多种级别、多种类型、多种动力的新车型的研发与生产。我们认为推出新平台的重要意义主要体现在两方面:

1)加速现有车型迭代,维持产品竞争力:8月底上市的第三代哈弗H6基于长城柠檬平台打造,其他主销车型H2、H4、F5、F7及WEY品牌车型等也将基于全新一代车型平台陆续迎来换代,车型周期全面向上,叠加后公共卫生事件时代乘用车需求改善,公司整车销量有望持续提升;

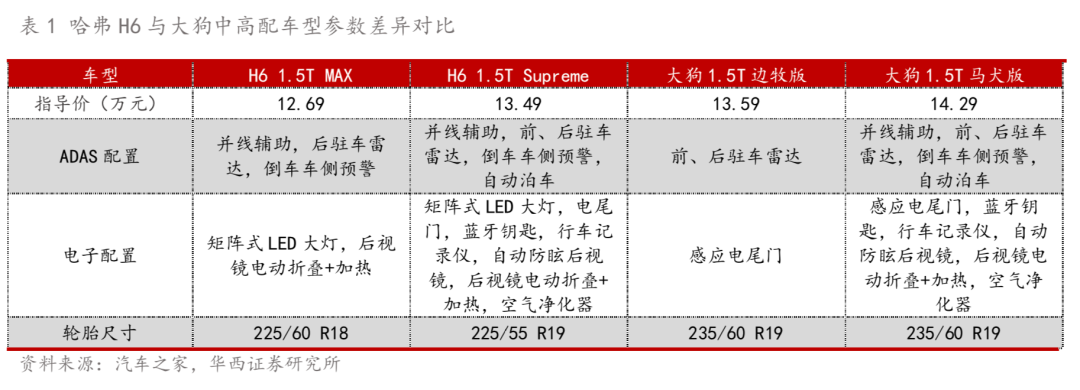

2)投放增量车型,顺应消费升级:硬派SUV市场热度不减,是消费升级趋势之一。公司硬派风格全新车型哈弗大狗9月5日开启预售,虽采用承载式车身,但外观设计强调力量感,高配车型搭载前后两把差速锁及越野性能套件;坦克平台首款车型WEY坦克300亮相北京车展,采用非承载车身并配备三把差速锁,搭载2.0T+8AT、3.0T+9AT两套动力总成,越野性能有望比肩Jeep牧马人。此前硬派SUV市场主要被外资品牌垄断,自主品牌缺乏有辨识度的车型,我们预计随着公司新车型的陆续投放,供给创造需求,成为公司重要的销量增量来源;同时,公司硬派SUV定价高于传统车系,销量爬坡将助力公司盈利改善。

03 投资建议

公司新一轮产品周期开启,叠加硬派SUV细分领域顺应消费升级,供给创造需求,整车销量有望继续提升,驱动盈利改善。长期来看,全球化战略布局及光束汽车项目顺利推进,自主龙头未来成长可期。

维持盈利预测不变,预计公司2020-2022年的归母净利润为52.44/80.50/102.50亿元,对应的EPS为0.57/0.88/1.12元,当前股价对应的PE为44/28/22倍。考虑到公司新产品大周期开启,中期业绩提振确定性高,给予2022年25倍PE,维持目标价28.00元,维持 “买入”评级。

04 风险提示

乘用车板块销量低于预期;自主品牌SUV市占率下滑;新能源车销量低于预期;海外工厂合并整合、光束汽车项目进展低于预期。

扫码下载智通APP

扫码下载智通APP