Q3医药业绩点评:创新药、CXO企业和疫苗等生物药企业业绩加速恢复 后续业绩确定性较强

本文转自微信公号“杏林建研”,作者:孙建、郭双喜

报告导读

2020Q3创新药、CXO企业和疫苗等生物药企业业绩加速恢复,我们认为:伴随着我国本土创新力量逐步崛起,后续有望持续为创新药、CXO和疫苗等生物药行业带来较强业绩确定性。我们强调CMO/CDMO赛道景气加速趋势,重申本土更具成本优势的CMO/CDMO企业,在全球产业链转移中的话语权愈发强大,而目前本身并不高的市占率带来较大提升空间以及未来全球创新药消费市场对CDMO需求的爆发叠加本土CMO/CDMO企业产能释放将有望出现多个本土CMO/CDMO巨头。

投资要点

创新药:Q3业绩加速恢复,创新药逐步进入业绩加速期

通过对恒瑞医药、复星医药(02196)、贝达药业、康弘药业等重点创新药研发企业2020Q1-Q3业绩分析可以看出:受到公共卫生事件的影响,2020年上半年创新药企业的收入和利润均受到不同程度负面影响,但是单季来看,2020Q1到Q3康弘药业、复星医药和恒瑞医药处于不断加速恢复的阶段。如康弘药业的康柏西普2020Q3销售额3.42亿元同比增长6.55%,相比于2020Q1和Q2增速有显著提高。我们从国产创新药放量情况明显可以看出创新药品种仍然受益于临床需求旺盛,医保有望助力加速:2020Q1-Q3贝达药业实现收入15.08亿(YOY 21%),信迪利单抗2020H1实现收入9.21亿(YOY 177%),2020Q3收入6亿+,君实生物(01877)2020Q1-Q3实现收入10.11亿(YOY91.78%),主要是特瑞普利单抗贡献。

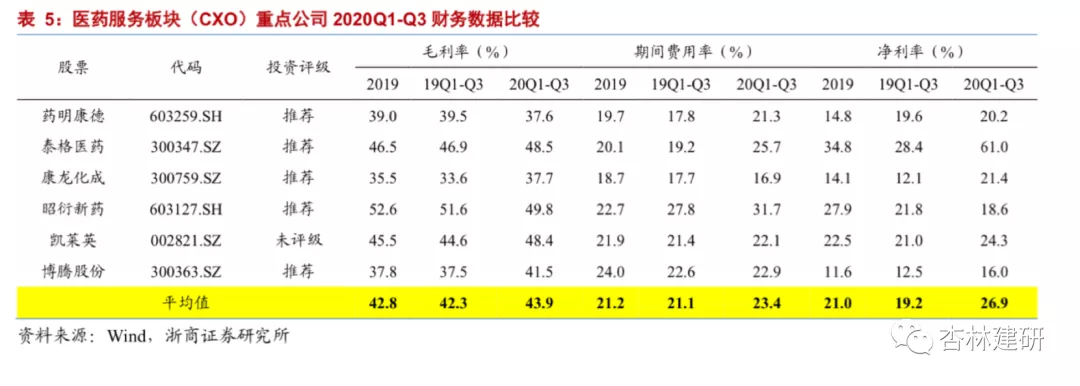

医药服务(CXO)行业:业绩确定性高,强调CDMO赛道业绩加速趋势

我们认为本土化的更具成本优势的CMO/CDMO企业,在全球产业链转移中的话语权愈发强大,而目前本身并不高的市占率意味着仍有较大提升空间以及未来全球创新药消费市场对CDMO需求的爆发叠加本土CMO/CDMO企业产能释放将有望出现多个本土CMO/CDMO巨头,强调重视CDMO赛道!从数据来看博腾股份2020Q1-Q3收入同比增长38%,归母净利润同比增长76%;凯莱英2020Q1-Q3收入同比增长20%(其中Q2和Q3分别同比增长28%和26%),归母净利润同比增长38%(其中Q2和Q3分别同比增长51%和40%,Q3业绩主要受到汇兑损失拖累),合全药业Q1-Q3收入同比增长36.5%(其中Q3收入在加速实现YOY55%)。

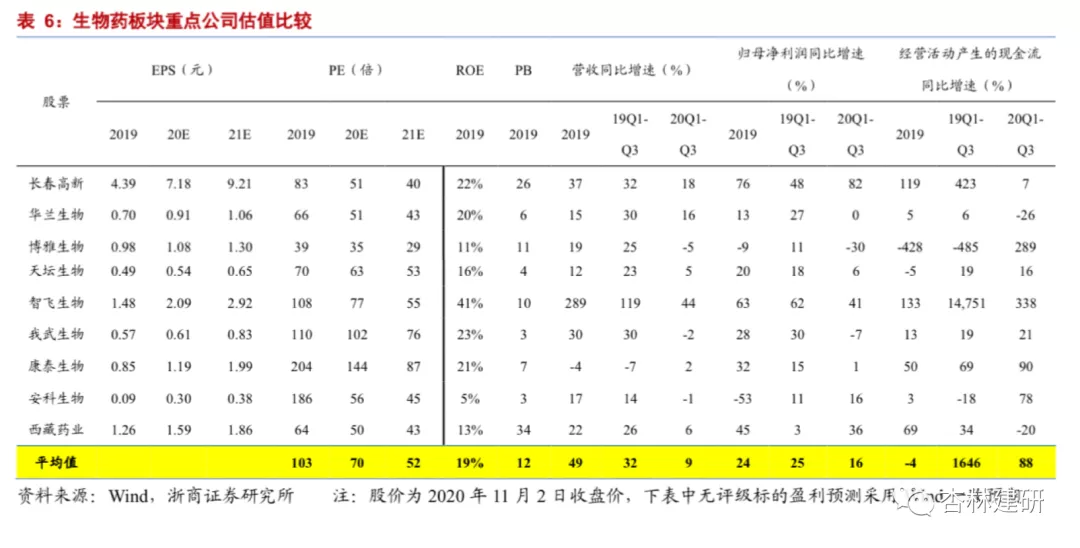

生物药:疫苗研发本土力量有望崛起,关注国产疫苗进入兑现期带来弹性

1)2020Q1-Q3生物药板块收入和归母净利润分别增长9%、16%,相比于H1有更为明显的恢复。Q1国内公共卫生事件趋稳之后,Q2和Q3业绩加速恢复:智飞生物Q2和Q3收入分别同比增长59%和54%。我们认为伴随着国产疫苗产品陆续上市,对疫苗企业业绩弹性贡献有望愈发明显。

2)今年本土疫苗企业在疫苗研发上的突出表现让我们看到本土疫苗研发企业已经可以在全球疫苗开发中处较前端位置。我们建议从成本(技术平台)、产能(产能越容易扩充后续市占率有望越高)和盈利能力(主要看定价)三个方面筛选在疫苗研发中突围的疫苗企业,建议关注复星医药、智飞生物、康希诺(06185)、康泰生物和沃森生物等疫苗企业。

风险提示:

1、政策不确定风险。国内医药产业处在过渡期内,产业政策在这个过程中起着明显的调控作用,不排除供给端改革的过程中短期政策过激导致存量业务成长性压力加大的风险;

2、产能、新品拓展不确定的风险。医药制造、研发配套企业(CXO、API)以及药企自身的产能拓展、新品开发过程均存在产能利用率提升、新品研发不顺利的风险。

1.创新药:Q3业绩不断加速,创新药逐步进入业绩加速期

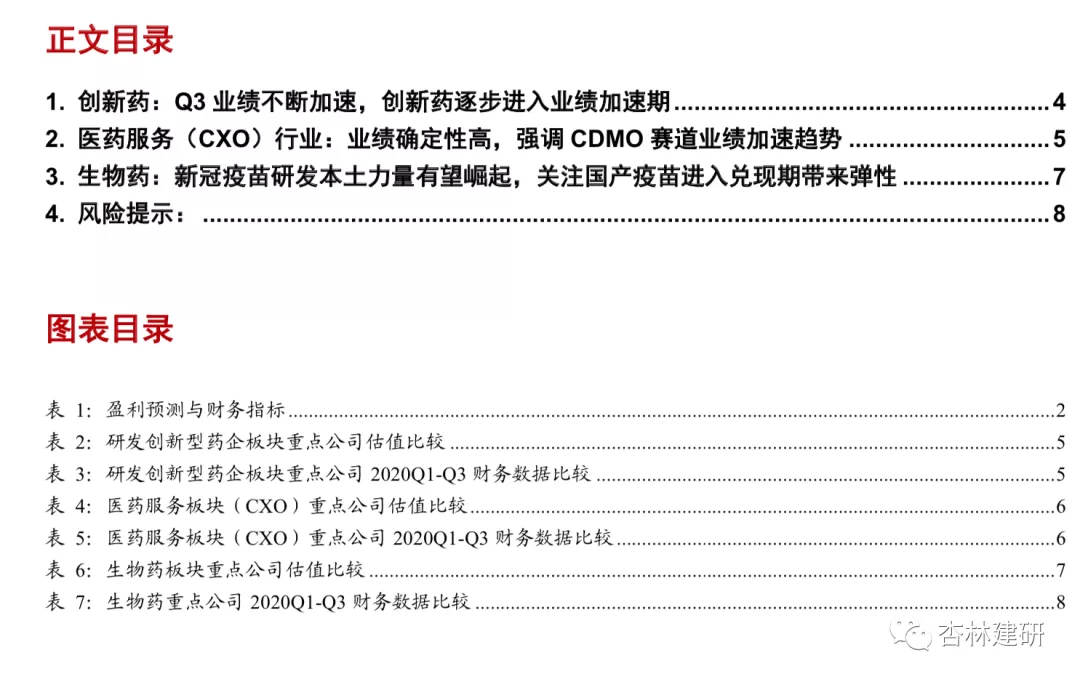

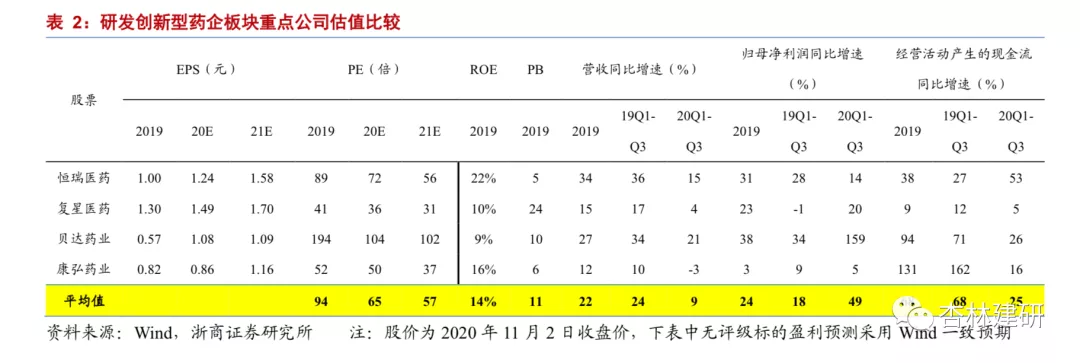

公共卫生事件趋稳下,Q3业绩不断加速,创新药逐步进入业绩加速期。通过对恒瑞医药、复星医药、贝达药业、康弘药业等重点创新药研发企业2020Q1-Q3业绩分析可以看出:受到公共卫生事件的影响,2020年上半年创新药企业的收入和利润均受到不同程度负面影响,但是单季来看,2020Q1到Q3康弘药业、复星医药和恒瑞医药处于不断加速恢复的阶段。如康弘药业的康柏西普2020Q3销售额3.42亿元同比增长6.55%,相比于2020Q1和Q2增速有显著恢复。从Wind医药库样本医院数据可以看出7-8月份康柏西普增速处于加速阶段,显示出康柏西普较强的成长性。恒瑞医药2020Q1-Q3收入同比增速分别为11.28%、14.28%和17.13%,复星医药收入同比增速分别为:-12.62%、9.47%和14.45%,季度环比持续加速。复星医药曲妥珠单抗生物类似药、CAR-T预计最快也有望于2020Q4获批,进入创新药业绩释放期。我们从国产创新药放量情况明显可以看出创新药品种仍然受益于临床需求旺盛,医保助力加速:2020Q1-Q3贝达药业实现收入15.08亿(YOY 21%),信迪利单抗2020H1实现收入9.21亿(YOY 177%),2020Q3收入6亿+,君实生物2020Q1-Q3实现收入10.11亿(YOY91.78%),主要是特瑞普利单抗贡献。结合本土创新药企业研发管线进度分析,我们认为本土创新药企业逐步进入业绩兑现期。建议关注复星医药、康弘药业、复宏汉霖、恒瑞医药、贝达药业、信达生物、君实生物、中国生物制药(01177)等创新药步入兑现期公司。

成长性分析:增量产品是未来3-5年重要拉动因素。 1)收入端增速看:2020Q1-Q3恒瑞医药收入端(YOY 15%)和利润端(YOY 14%)增速呈现明显放缓,主要还是因为Q1-Q3受到公共卫生事件影响导致一些仿制药品种销售不佳,但是我们预计卡瑞利珠单抗等创新药品种仍然保持较快增长。复星医药收入增速由2020H1的-1%逐步恢复至2020Q1-Q3的4%,康弘药业收入端同比增速由2020H1的下滑-8%恢复至2020Q1-Q3的-3%,可以看到Q3收入端均呈现加速恢复。2)从归母净利润端看:复星医药同比增长20%,康弘药业同比增长9%,恒瑞医药同比增长14%,贝达药业同比增长159%(非经影响较大,扣非后归母净利润YOY48.88%)。可以看到2020Q1因为公共卫生事件原因导致部分创新药企收入端受到影响,但是Q2-Q3均处于加速恢复中,这也就使得恒瑞医药、复星医药和康弘药业收入端和利润端持续加速改善。3)看未来业绩:我们预计在公共卫生事件趋稳后,创新药企Q4业绩有望延续Q3趋势,但是我们更强调我们也更加关注创新增量在未来3-5年为创新药企业带来的业绩弹性:贝达药业恩沙替尼有望最快年底上市;复星医药的曲妥珠单抗生物类似药也已于8月初获批上市,汉利康产能问题得到解决后有望带来持续放量,阿达木单抗生物类似药和CAR-T产品也有望最快于2020Q4获批上市,信迪利单抗、特瑞普利单抗、卡瑞利珠单抗等新的重磅适应症有望陆续获批,我们认为这些创新增量上市后为创新药企业带来更为强劲的增长动力,从而为创新药企业未来3-5年业绩提供保障。

盈利能力分析:公共卫生事件带来短期费用率影响,创新趋势下高研发投入仍将是常态。2020Q1-Q3整体毛利率同比下降1.5个百分点,期间费用率下滑2.9个百分点,净利率同比上升5.2个百分点。可以看到受到公共卫生事件影响复星医药和康弘药业销售费用率分别同比下降3.5pct和2.0pct,这也是带来整体费用率下降的主要原因。从研发投入角度来看,创新药企业研发投入节奏基本没有受到公共卫生事件影响,继续保持高研发投入,如复星医药2020Q1-Q3研发投入共计 18.78 亿元(YOY46%)、恒瑞医药研发投入33.44亿(YOY15%),虽然贝达药业和康弘药业Q1-Q3短期研发投入增速不显著,但是创新趋势下长期高研发投入仍是常态。而现在的高研发投入往往意味着后续创新药品种陆续进入兑现阶段后会产生更加明显的业绩弹性和盈利能力。

风险提示:医保谈判价格风险,竞争更加激烈的风险,研发失败的风险。

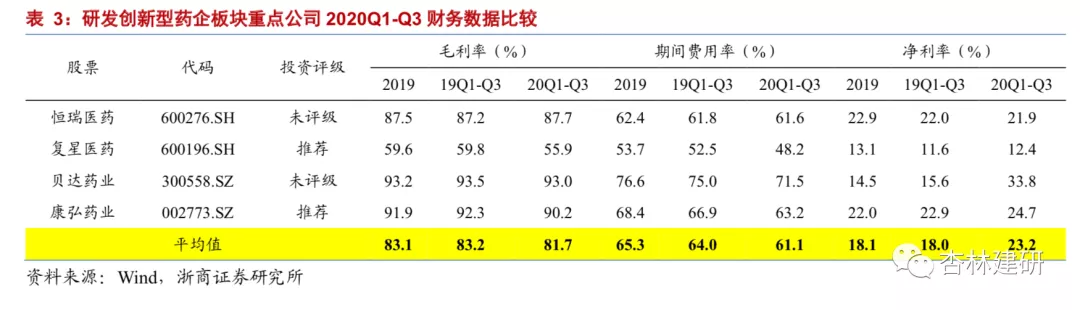

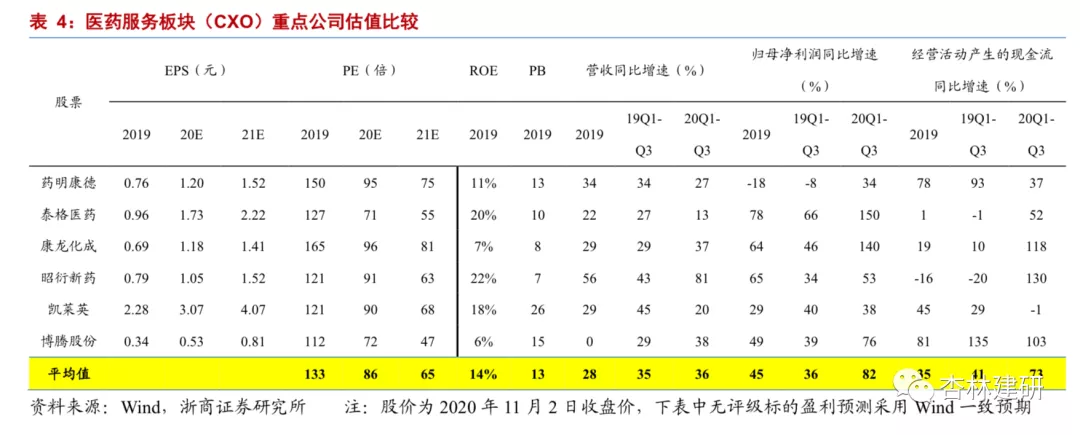

2.医药服务(CXO)行业:业绩确定性高,强调CDMO赛道业绩加速趋势

再次强调重视本土CMO/CDMO优质企业在国际化分工中的市占率巨大向上提升空间。我们认为在中国市场红利、全球产业链分工转移的过程中,该板块的景气度有望持续,推荐泰格医药、药明康德、康龙化成、凯莱英、博腾股份等头部公司的中长期投资价值,我们持续强调该板块存在三个逻辑:行业红利(β)的泰格医药、昭衍新药,自身α的药明康德、康龙化成,及兼而有之的凯莱英,还有就是处于商业模式拓展及验证阶段的早期药物筛选企业,如维亚生物、药石科技和成都先导等。但是需要强调的是,我们认为本土化的更具成本优势的CMO/CDMO企业,在全球产业链转移中的话语权愈发强大,而目前本身并不高的市占率意味着仍有较大提升空间以及未来全球创新药消费市场对CDMO需求的爆发叠加本土CMO/CDMO企业产能释放将有望出现多个本土CMO/CDMO巨头,强调重视CDMO赛道!

成长性分析:重视CDMO赛道业绩加速趋势。1)2020Q1-Q3典型医药外包企业平均营收同比增速36%,高于生物医药行业平均增速。值得注意的是,从季度数据来看,像药明康德的中国区实验室服务和CDMO业务以及康龙化成收入端均已在Q2就摆脱了国内公共卫生事件以及海外公共卫生事件对业绩的负面影响(主要是海外公共卫生事件导致部分海外订单向国内转移),其中Q1-Q3药明康德实现收入同比增长27.34%(Q2和Q3收入同比增长29%、35%),康龙化成收入同比增长36.53%(Q2和Q3均实现收入同比增长41%),凯莱英Q2和Q3收入同比增速分别为28%和26%,持续验证医药外包板块处于高景气度阶段。2)2020Q1-Q3平均归母净利润同比增速82%,验证CXO企业在行业景气度较高情况下的较强盈利能力。但是2020Q1-Q3药明康德和泰格医药的归母净利润大幅上涨主要是得益于投资收益方面的突出表现,康龙化成净利润中也有明显的投资收益贡献,我们可以看到CXO企业在不断完善投资生态圈的过程中,也逐步开始实现较大体量的投资收益,未来也有望在行业持续高景气度的情况下实现更大的利润弹性。3)再看CDMO业绩加速趋势:我们强调CDMO板块未来业绩确定性,从数据来看博腾股份2020Q1-Q3收入同比增长38%,归母净利润同比增长76%;凯莱英2020Q1-Q3收入同比增长20%(其中Q2和Q3分别同比增长28%和26%),归母净利润同比增长38%(其中Q2和Q3分别同比增长51%和40%,Q3业绩主要受到汇兑损失拖累),合全药业Q1-Q3收入同比增长36.5%(其中Q3收入在加速实现YOY55%),验证我们一直强调的处于产业转移初期的小分子CDMO均有较强持续性,我们再次重申重视本土化企业话语权持续提升的CMO/CDMO赛道。

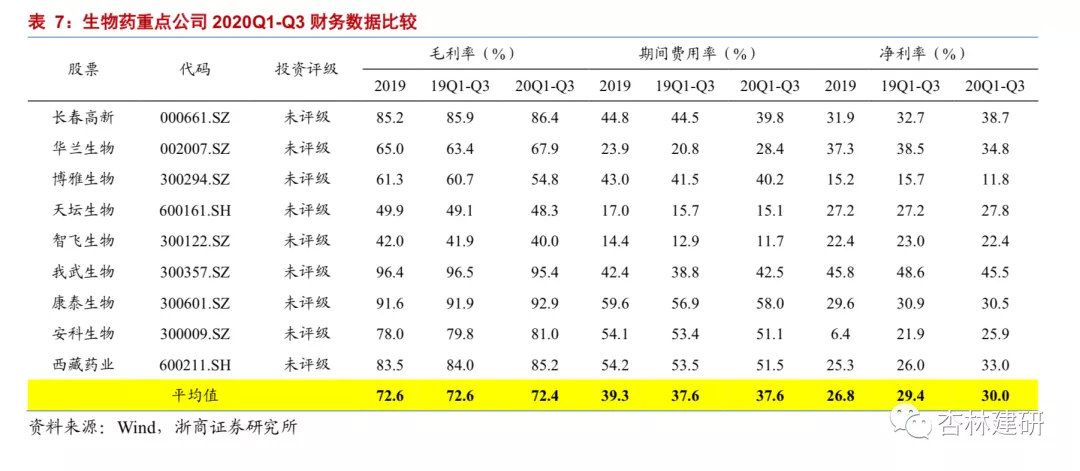

盈利能力分析:规模效应、杠杆效应拉动盈利能力持续提升。我们注意到2020Q1-Q3行业重点公司毛利率、期间费用率、净利率的分别提高1.6、2.3、7.7个百分点,净利率的显著提升主要是因为药明康德、康龙化成和泰格医药投资收益较为明显的贡献。费用率提升主要是财务费用率提升比较明显,财务费用率在2020Q1-Q3同比提升2.0pct,主要是因为汇兑损失导致药明康德(财务费用率提升3.9pct)、凯莱英(财务费用率提升3.9pct)、泰格医药(财务费用率提升5.5pct)等财务费用率提升明显。值得注意的是:CDMO行业规模化效应提升以及技术突破带来盈利能力提升的现象。比如凯莱英2020Q1-Q3产能利用率持续提升,以及连续反应和酶催化反应投入使用,使得营业成本得到有效控制,带来利润增速明显加快,2020Q1-Q3毛利率和净利率水平明显提升(毛利率同比提升3.8pct,净利率提升3.3pct)。博腾股份盈利能力持续提升主要来自于公司产品结构不断优化,产能利用率和运营效率持续提升,公司2020Q1-Q3 毛利率为41.5%,较去年同期提升4个百分点。

风险提示:新药研发失败的风险,投融资景气的不确定性风险,管理挑战带来的流失率风险。

3.生物药:疫苗研发本土力量有望崛起,关注国产疫苗进入兑现期带来弹性

我们认为国内疫苗企业经历过去十几年的研发布局,目前逐步进入品种收获期。康泰生物、智飞生物、沃森生物、科兴生物、万泰生物等一批企业产品逐步进入收获期,未来3-5 年建议关注的品种包括康泰生物(四联苗、23 价大幅增长,看点:13 价、人二倍体狂苗研发进展、腺病毒载体疫苗进展)、智飞生物(EC+微卡、HPV 代理、五价轮状、重组蛋白疫苗进展)、沃森生物(13 价、八百破疫苗放量增长,看点:HPV 疫苗、mRNA疫苗进展)、万泰生物(2 价HPV 疫苗放量,看点:9 价HPV 研发推进)、华兰生物(四价流感疫苗)、康华生物(二倍体狂苗)、康希诺(四价流脑、腺病毒载体疫苗进展)、复星医药(mRNA疫苗合作)等创新疫苗企业。

成长性分析:2020Q1-Q3生物药板块收入和归母净利润分别增长9%、16%,相比于H1有更为明显的恢复。Q1国内公共卫生事件趋稳之后,Q2和Q3业绩加速恢复:智飞生物Q2和Q3收入分别同比增长59%和54%。我们认为伴随着国产疫苗产品陆续上市,对疫苗企业业绩弹性贡献有望愈发明显。今年本土疫苗企业在疫苗研发上的突出表现让我们看到本土疫苗研发企业已经可以在全球疫苗开发中处于较为前端的位置。我们认为可以从成本(技术平台)、产能(产能越容易扩充后续市占率有望越高)和盈利能力(主要看定价)三个方面去筛选有可能在疫苗研发中突围的疫苗企业,建议关注复星医药、智飞生物、康希诺、康泰生物和沃森生物等疫苗企业。

盈利能力分析:2020Q1-Q3行业重点公司平均毛利率、期间费用率、净利率的分别提高-0.1、0.0和0.7个百分点,净利率略有提升主要是由于财务费用率和销售费用率均有所下降,我们预计Q4整体盈利水平仍有望上行。其中归母净利润增速靠前的企业包括长春高新Q1-Q3同比增长82%、智飞生物Q1-Q3同比增长41%,我们建议重点关注疫苗板块,伴随着疫苗产品进入兑现期,后续盈利有望持续兑现。

风险提示:新产品研发进度不确定性风险,新产品审批进度不确定性风险,价格风险,安全性生产风险,临床失败风险。

扫码下载智通APP

扫码下载智通APP