中芯国际(00981):Q3业绩超出预期,先进制程增长迅速

本文来自“半导体风向标”,公众号ID:gh_256cabfe335b,本文作者骆奕扬、陈杭

中芯国际(00981)行业旺季叠加华为拉单,3Q业绩超预期,上修全年营收指引。3Q20为晶圆代工传统旺季,叠加华为915前拉单影响,公司三季度收入10.83亿美元,创历史新高。收入环比增1.44亿,其中14/28nm收入环比增5,734万,40/55nm收入环比增2,764万,两者贡献了总收入增长的59%,可见12寸厂是3季度主要增长动因,本期其他收入环比增7,265万,贡献总收入增长的50%。公司本期上调全年营收指引至同比增长24%至26%。

出口政策管制影响可控,下调2020全年Capex计划。公司10月4日公告受到相关出口管制的影响,美国设备采购期拉长或影响中芯国际扩产进程,公司本期将2020全年Capex从67亿下调至59亿美元。公司表示目前正常运营,短期虽产生一定影响,但影响可控。

成熟制程:扩产进程中保持满载,ASP提高,受益手机产业链备货。公司截至9月末总产能从2Q20的480k每月提高到510k每月,产能利用率已连续5个季度高于97%,景气度维持在高位。下游产品中,PMIC、RF、Fingerprient、CIS收入增长显著,智能手机相关产品本期占收入比重为46%,受益于智能手机产业链备货,成熟制程产能有望持续保持满载。

先进制程:增长迅速,看好四季度矿机订单填补空缺。14/28nm本期占比提升至14.6%,增长迅速,N+1本期已进入小量试产。由于915后特定客户不能下单,先进制程面临产品结构调整。公司目前先进制程有超过10家客户,考虑到四季度加密货币行情波动较大,矿机市场供不应求,我们判断矿机订单四季度有望填补部分FinFET产能。未来随着更多产品导入,先进制程仍将是公司增长的重要驱动力。

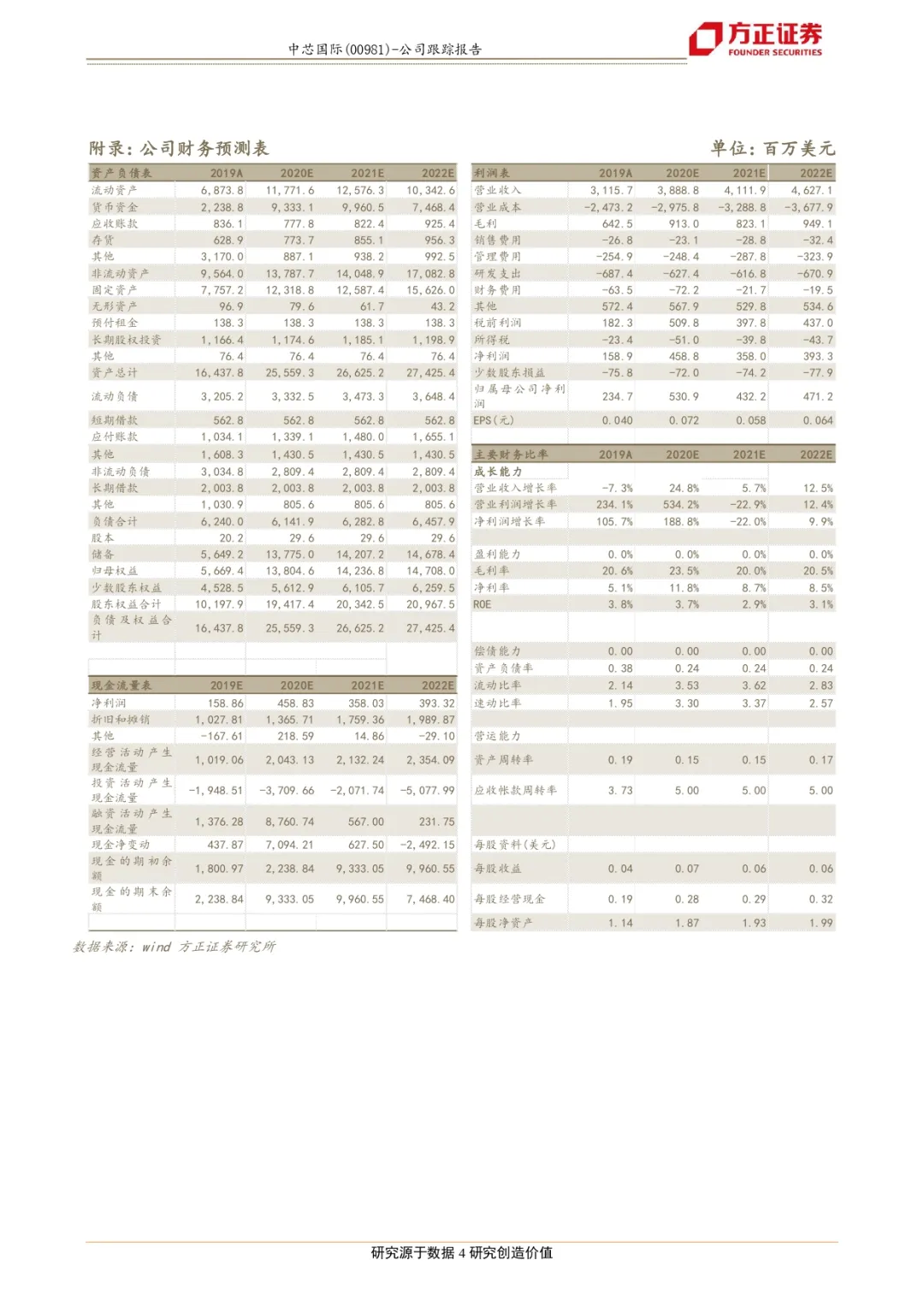

全年测算:上调全年收入预测至38.9亿美金。考虑到三季度超预期及四季度景气延续,我们上调全年营收预测至38.9亿美金,全年同比增长24.8%。由于上半年扩出的产能逐渐开始折旧,毛利率四季度预估下滑至17.5%,2020全年预估为24%。

投资建议:中芯国际是国产晶圆代工龙头,成熟制程受益智能手机产业链备货预计持续满载,先进制程持续研发。我们预计公司2020-2022年实现收入38.89/41.12/46.27亿美元,每股净资产为1.87/1.93/1.99美元,对应当前市值的PB为1.61、1.56、1.51倍,维持“强烈推荐”评级。

风险提示:扩产后折旧提高或使毛利率承压;技术研发不及预期;行业竞争加剧;中美贸易摩擦加剧。

正文如下:

(本文编辑:孙健一)

扫码下载智通APP

扫码下载智通APP