新股解读︱佳源服务:立足长三角,百强物管成长性领先企业

虽然自2018年以来,地产发展增速放缓,板块指数震荡回调,但是物管服务却凭借稳定的业绩,富有前景的成长空间,成为投资界“最靓的仔”。

港股物管服务板块指数显示,截至今年8月份最高点,较2019年初涨幅超过3倍。2019年开始便有多家物管服务公司在港股上市,并且上市表现亮眼。除部分公司为独立物管公司外,大部分公司为地产企业分拆而来,或与地产企业有密切的业务关系,这主要是因为其业务的高度相关性,及背靠地产企业拥有多方面优势。

智通财经APP观察到,11月24日,佳源国际(02768)旗下物管公司佳源服务通过港交所上市聆讯。招股书显示,佳源服务是浙江省领先的物管服务供应商,总部位于嘉兴,根据中指院的数据,2019年中国物管服务百强企业中,就在管面积而言,佳源服务在浙江省及长三角分别排名第五和第十四。浙江省和长三角是我国人口最多、经济最发达的地区之一,业务深耕该地区的佳源服务,未来发展空间也十分具备想象空间。

行业集中度提升,佳源服务增速超百强均值

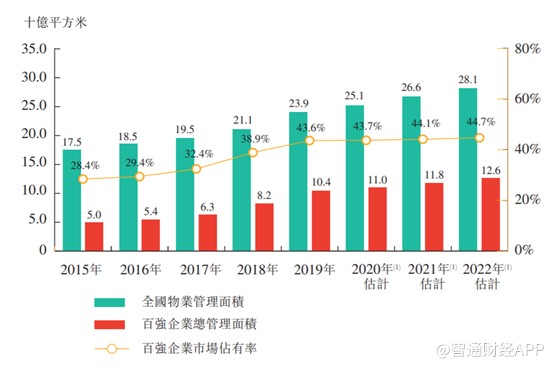

国内物管行业今年实现显著增长。根据中指院数据,国内所有物管公司的在管面积从2015年的175亿平方米增至2019年的239亿平方米,年复合增长8.2%,而同期百强企业的在管面积年复合增长达到了20.5%。根据预测,2020年至2022年,物管行业在管面积平均增速为5.8%,而百强企业的平均增速约为7%。

不过我国的物管服务行业竞争格局较为分散,2019年,物管行业约有13万家参与者,就在管面积而言,前十名企业市场份额约为9.2%。不过近年来,市场集中度提升成为行业趋势,头部公司在收入、净利润和增长率方面都更有优势。

智通财经APP观察到,佳源服务所在的长三角地区,物管服务的发展速度也超过全国平均水平,这主要是因为该地区的城镇化率和居民可支配收入较高。

2019年,长三角地区的城镇化率为68.1%,平均居民可支配收入为人民币53487元,是全国平均水平的1.26倍。且长三角地区和浙江省的平均物管费用分别为2.3元/月及2.4元/月,超过全国平均水平的2.1元/月。

优质的行业“土壤”使得该地区的物管公司不仅发展较快,且诞生了大批行业头部公司。2019年,总部位于长三角地区物管百强企业的百分比为18.2%,在中国主要都市地区占比中最高。百强物业服务供应商中,有62家总部位于长三角,其中有21家总部位于浙江。

2019年,在规模、经营业绩、服务质量、增长潜力和社会责任方面的综合实力而言,佳源服务在百强企业中排名第35,近几年公司发展迅速,2017年至2019年在管面积年复合增长率达到36.5%,是同期物管百强企业平均增速的2.2倍。净利润方面,2019年佳源服务同比增长40.4%,也明显高出百强企业平均增速的26.2%。

因此就行业发展格局而言,未来市场份额将进一步向头部公司集中,而佳源服务因成长速度超过百强企业均值,未来市场份额和排名也将进一步提升。

物管服务为核心,第三方项目比例增加

智通财经APP观察到,佳源服务的业务主要分为三部分。一是物业管理服务,主要为物业开发商、业主和居民提供广泛的物业管理服务,如清洁、安保、园艺和维修维护服务。二是非业主增值服务,向非业主(主要为物业开发商)提供增值服务,如销售管理、前期规划和设计咨询、交付清洁和检查服务以及停车场协议和协租服务等。三是社区增值服务,向业主提供增值服务,如家居服务、公共区域增值服务、停车场协租服务等。

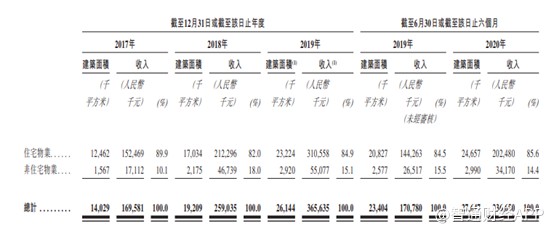

收入结构方面,往续记录期间主要来自物业管理服务,2017年至2020年上半年,物管服务收入占比约在80%左右,较为稳定。物业管理服务可细分为住宅物业和非住宅物业,期内以住宅物业为主,2017年至2019年住宅物业收入占物管服务收入比例分别为89.9%、82%、84.5%和85.6%。

随着公司的不断发展,公司持续拓展了各种类型的物业项目,除住宅以外,公司还管理的物业业态包括办公楼、商业物业、医院、学校、工业园等。

往绩记录期内,公司的增值服务业务收入大幅增加,从2017年的4000万,增加至2019年的8900万,复合增长率为49%,同时非住宅物业的收入从2017年的1700万增加至2019年的5500万,复合增长率为79.5%。

收入增长来源于在管面积的不断增加,2017年至2019年,集团在管物业建筑面积分别为1403万、1921万和2614万平方米,年复合增长36.5%,其中住宅物业在管面积分别为1246万、1703万和2322万平方米,占总在管面积比将近九成。住宅物业在管面积显著增长主要是2018年收购杭州民安、重庆中农,2019年收购湖南冠华、嘉兴星洲等。

截至2020年6月30日,集团签约物业数量210个,合约建筑面积4030万平方米,项目覆盖全国42个城市;在管项目154个,在管建筑面积2765万平方米。

客户方面,佳源服务的客户群主要包括物业开发商、业主及住户,客户集中度合理。2017年至2019年以及截至2020年6月30日六个月,向五大客户销售产生的收入分别为3190万、5850万、8100万和3770万元,占总收入比分别为15.2%、17.7%、17.8%和13.4%。2017年来自最大客户佳源国际集团的收入占比为7.4%,2018年、2019年和2020年上半年,来自最大客户佳源创盛集团及灵山六峰商业步行街管理有限公司的收入占比分别为8.7%、9.7%和7.1%。

值得一提的是,集团来自母公司品牌的业务占比下降,主要是因为佳源服务在不断扩大客户群和第三方物业开发商的项目。2017年至2019年及截至2020年上半年末,第三方在管面积占比分别为6.3%、16%、30%和31.2%。

背靠母公司项目可以为公司提供稳定的业绩保障,但是第三方项目的增多,一方面说明公司的竞争实力在增强,另一方面业务结构得到优化,未来更具增长空间。

营收利润高增长,资产结构优化

往续记录期间,佳源物业的营收和利润都实现了快速增长。

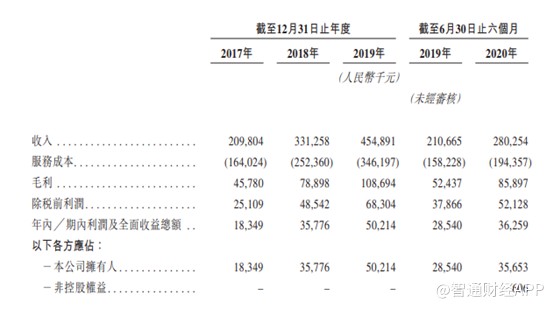

智通财经APP观察到,2017年至2019年,集团收入分别为2.1亿、3.3亿和4.55亿元,年复合增长47.2%,2020H1收入2.8亿元,同比增长33.3%;毛利润分别为4578万、7890万和1.09亿元,年复合增长54%,2020H1毛利8590万元,同比增长63.8%;净利润分别为1835万、3577万和5021万元,年复合增长65.4%,2020H1净利润3565万元,同比增长24.9%。

期内营收快速增长,而毛利润和净利润增速明显高于收入增长,则是因利润率的提升及合理的费用控制。2017年至2019年及2020H1,集团毛利率分别为21.8%、23.8%、23.9%和30.6%,净利率分别为8.75%、10.8%、11%和12.7%。

除了核心业务物管服务的毛利率提升,增值服务的毛利率提升更加明显,且增值服务本身运营成本就更低,毛利率更高。

业绩增长的同时,佳源服务的资产结构也在持续优化。智通财经APP观察到,2017年至2019年及截至2020H1期末,集团的流动资产分别为1.65亿元、6.36亿元、7.78亿元和7.83亿元,现金及现金等价物为2174万、3336万、3764万元和4751万元,而同期流动负债分别为1.8亿、5.51亿、6.82亿元和6.57亿元。且集团负债中并无银行借款,流动资产和流动负债占比较大的分别为应收款和应付款,期内流动比率分别为0.9、1.2、1.1和1.2,表明集团的现金流动性持续向好。

从营运质量看,近两年集团现金流的增加主要依靠经营活动所得,2017年至2019年,经营活动所得现金分别为-340万、1.15亿、5173万元和1339万元,对比同期净利润不难发现,佳源服务的经营活动现金回收能力很强。

综合以上可以看出,佳源服务站在物业管理这一细分优质赛道上,同时占据长三角区域优势,行业成长空间充足。从自身而言,业务结构、财务结构持续优化,营业收入、盈利能力不断提升,加之二级市场对于物业股的青睐,佳源服务的上市表现值得期待。

扫码下载智通APP

扫码下载智通APP