港股打新 | 泡泡玛特(09992)转板后估值飙涨1870%,“盲盒第一股”还有肉么?

本文来自微信公众号“胖猫财富”。

泡泡玛特(09992),今起开启招股申购,申购截止时2020年12月4日 。下面胖猫第一时间为大家分析泡泡玛特投资价值及申购策略。

招股概况

股票名称:泡泡玛特 09992

招股日期:12月1日-12月4日招股

发行股份:发行1.38亿股,其中88%为配售,12%为公开发售。

发售价:31.5元-38.5元

每手股数:200股

所属行业:玩具

发行市值:434亿~531亿港币

发行市盈率:95.31倍

入场费:7777.59港元

暗盘交易:2020年12月10日

上市日期:2020年12月11日

保荐人:摩根士丹利、中信证券

绿鞋:有

基石:无

泡泡玛特投资价值分析

胖猫分析新股系列会对每一个港美股新股,根据公司财务状况分析,行业前景及IPO表现,新股中签率预估,保荐人往绩,基石投资者、超额认购倍数及估值水平七大指标,综合评级新股的投资价值。

公司概况

泡泡玛特成立于2010年,是一个覆盖潮流玩具全产业链的综合运营平台。目前,泡泡玛特在全国63座城市开设线下直营门店140家,拥有近850台机器人商店。招股书中指出,公司分别以2019年的零售价值(市场份额为8.5%)及2017年至2019年的收益增长计,泡泡玛特是中国最大且增长最快的潮流玩具公司。

IP业务是公司的核心。泡泡玛特在潮流玩具行业吸引并维持一批优质IP资源,运营85个IP,包括12个自有IP、22个独家IP及51个非独家IP。其中,最具代表性的无疑是“Molly”这一IP。2017年至2019年,泡泡玛特分别销售96.88万个、656.73万个、2445.03万个盲盒。2020年上半年,销售1351.4万个盲盒。

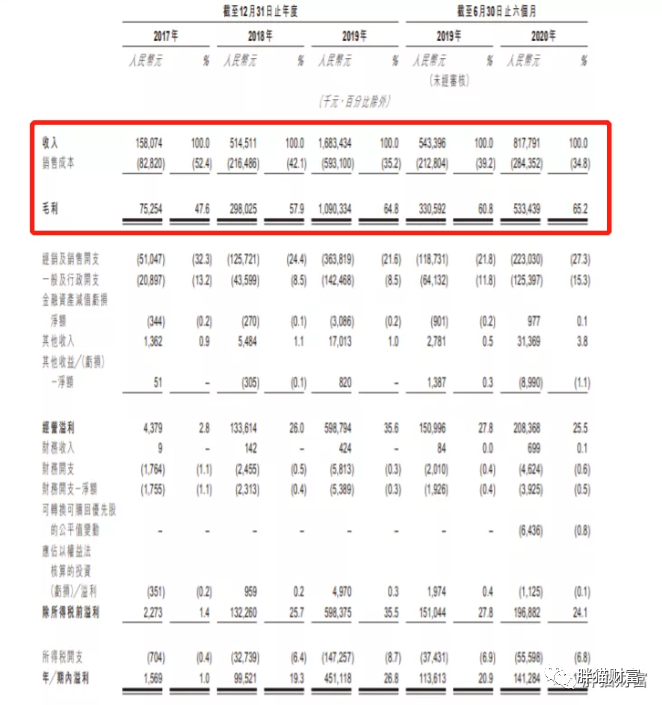

指标一、公司财务状况分析(胖猫评分8分/10分)

营收:2017年至2019年,其营收分别为1.58亿元、5.14亿元和16.83亿元,最近两年营收增幅分别高达225%、227%,连续两年保持高速增长。

净利润:2017年至2019年分别为156万元、9952万元和4.51亿元,盈利能力同步爆发式增长。

毛利率:毛利率亦提升明显,从2017年的47.6%增至2019年的64.8%。

【胖猫分析】

从业绩能力看,泡泡玛特是国内最大且增长最快的的潮玩品牌。泡泡玛特2019年营收及盈利能力同步爆发式增长,业绩表现亮眼。

值得注意的是:

1、从产品营收结构上看,营收高度依赖Molly/Pucky两个头部IP,这种瘸腿走路的营收格局有待优化。

泡泡玛特手中真正的印钞机,就是它所持有的IP库。2019年37.2%的营收来自于其自有IP,即收购而来的(如Molly)或内部设计开发的(如Yuki)产品,是其营收两极中最重要的一极。

公司产品营收上的另一极则来自独家IP,以Pucky系列为代表。这一产品线在2017年时在总营收中占比仅有3.1%,但在2019年已经飞速增长到了35.4%,若延续这一增速在2020年即可超越自有IP成为公司第一大营收支柱。

尽管招股书显示,泡泡玛特旗下已经有4个IP的累计营收超过了一亿元,但这4个IP之间的营收差距很大,实际上是两个一线IP和两个二线IP,至于其他的三线IP营收则更加不起眼。

2、从营收渠道上来看,线下零售店、自助售货机以及线上是泡泡玛特核心的三个营收渠道,而其中线下零售店销售额最高,线上网店增长最快。

泡泡玛特的销售渠道主要分为五大部分,分别为:零售店、线上渠道、机器人商店(即自动售货机)、批发以及展会。

线下自营零售店是泡泡玛特主要的销售渠道,同时线上渠道销售额比重不断增加。2019年,其线上渠道收益占总收益的比例已经上升至32%。在刚刚过去的双十一,泡泡玛特天猫旗舰店销售额达到1.42亿元,成为大玩具类目中首家“亿元俱乐部”成员。

至于用户社群方面,招股书显示,2019年末,泡泡玛特注册会员达220万,而截至最后实际可行日期则增长至320万,复购率虽高达58%,但也有近一半的会员重复购买意愿并不高。

3、“盲盒+IP”的吸金组合让泡泡玛特的业绩呈现爆发式增长,毛利率也呈快速增长趋势

“盲盒+IP”的吸金组合让泡泡玛特的业绩呈现爆发式增长。2019年,其净利润达4.51亿元,这一数字较2017年增长286倍。泡泡玛特的毛利率也呈现快速上涨趋势,2019年其毛利率达到64.8%,这一数字较其2017年增长17个百分点。

指标二、行业前景及IPO表现(胖猫评分8分/10分)

全球潮流市场规模已于2017年达到2000亿美元,玩具是近年来增长速度最快的潮流细分品类,于2016至2017年间的增速接近300%。

【胖猫分析】

纵观国内潮玩市场也是近几年爆发式增长,泡泡玛特作为国内最大增长最快的潮玩一哥,自然是牢牢把握住了这个风口。在今年的“双11”购物节中,泡泡玛特天猫旗舰店的总销售额为1.42亿元,在天猫大玩具行业排在第一,并成为天猫大玩具行业历史上第一个进入双11亿元俱乐部的品牌旗舰店。那么泡泡玛特所处行业竞争情况如何?泡泡玛特自身壁垒有多高?

1、中国潮流玩具零售市场分散,竞争持续白热化

沙利文报告显示,2019年,按零售价值计,前五大品牌分別占中国潮玩零售市场份额的8.5%、7.7%、3.3%、1.7%及1.6%。

市场排名第一的为泡泡玛特,市场份额达到8.5%,那么剩下的四家是谁?有人认为是酷乐潮玩、52toys、艾漫,有人则认为应该是IP station、美拆和52toys。这个市场,还是有不少竞争对手正在虎视眈眈。

这一行业不光是同行在竞争,一些跨界品牌例如名创优品这样的杂货店也在售卖盲盒,价格带相对较低,它的门店可能主要在三四线以下城市,形成差异化。

2、泡泡玛特全产业链优势明显,但也有明显短板

尽管盲盒行业玩家众多,但以小玩家居多,集中度低,业内还有部分玩家仅仅只做设计、生产或者销售中的单一环节,全产业链的玩家相对较少。泡泡玛特凭借强大的IP发掘和运营推广能力,建立起一个涵盖整个IP运营价值链的一体化平台,提高其IP的商业价值并提升IP的品牌知名度及变现能力。

泡泡玛特短板在于其自主IP开发能力不足,是制约泡泡玛特发展的核心要素。一旦更受欢迎的独家或非独家IP授权协议到期,则将面临无法继续获得授权的风险。

市场上多个零售商的入局,给泡泡玛特的进一步发展带来影响,盲盒行业整体护城河不高,行业目前较为分散且竞争激烈。主攻垂直产品的泡泡玛特,在流量成本和交付成本上或许很难通过足够的规模摊薄,做得比中心化的综合零售商好。但如果这个市场足够大,垂直领域的品牌也依然能够切到一定的比例而活得比较滋润。

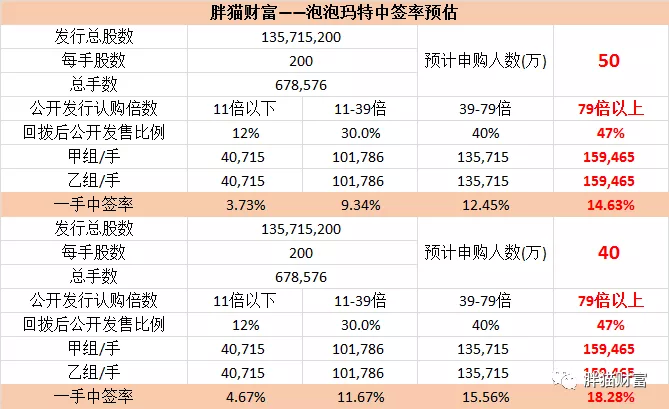

指标三:新股中签率预估评分(评分12分/20分)

【胖猫分析】从中签率角度看,由于此次泡泡玛特入场费7777.60港元,入场费定价偏低。潮玩一哥此次上市在细分行业暂无对标参照物,有很强的稀缺性,加之Z时代后浪们热捧,资本市场势必会倍加青睐,据说国配也认购踊跃。预计申购人数在40~50万人左右比较合理。此次泡泡玛特预计一手中签率在10%左右,中签水平较低,预计申购100手以上能稳中1手。

指标四:保荐人往绩评分(评分16分/20分)

保荐人摩根士丹利

【胖猫分析】

本次上市由摩根士丹利、中信证券2家保荐人联席保荐。第一保荐人摩根士丹利,老牌的华尔街顶级大投行。大摩近两年共保荐了27家企业上市,暗盘录得18涨3平6跌,首日20正3平4负,上市至今破发的有9只。今年以来有10个项目,暗盘与首日均是7涨1平2跌,至今3只破发,大摩整体业绩较好,胜率高,值得信赖。

指标五:基石投资者评分(胖猫分10分/20分)

无

【胖猫分析】整体来说,港股IPO有基石比没基石好,基石知名度越高越好,基石越多越好,认购比例越高越好。然而我们泡泡玛特相信没有基石照样发行不误,基石投资者不需要!!冲着泡泡玛特自信,胖猫再这个基石指标给予10分评分。

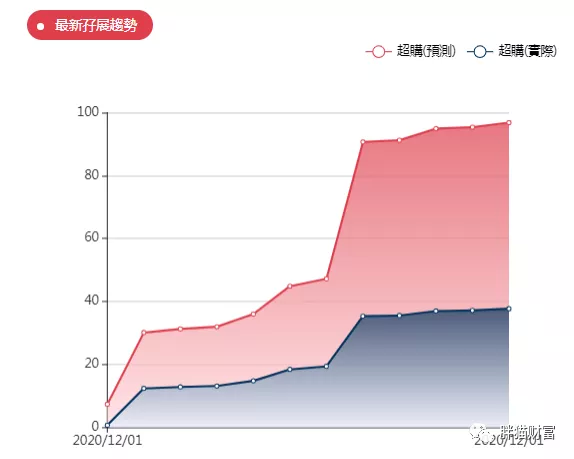

指标六:超额认购倍数(胖猫分18分/20分)

【胖猫分析】事实表明,市场根本就不在乎泡泡玛特的估值,也完全忽略了基石。孖展说明一切,这个倍数最后肯定能够超过79倍,达到47%的回拨。国配额度同样认购踊跃,公开发售港股本土券商的孖展出来之后肯定光统计的数据就能够达成满回拨了。

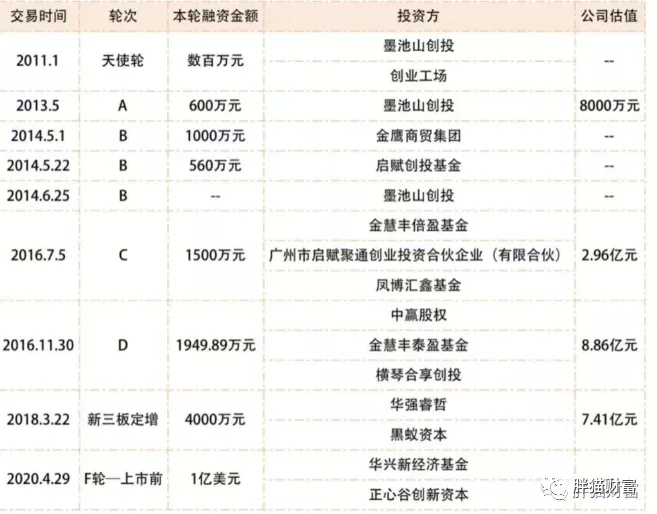

指标七:估值水平评分(胖猫评分5分/10分)

按全球发售完成后31.5元-38.5元元的招股价,可得上市总市值约435.1

亿港元-531.9亿港元,按2019年4.5亿利润看,泡泡玛特静态市盈率(PE)约96.6倍-118倍,估值水平较高。泡泡玛特在潮玩圈内没有合适对标参照物,相比最新轮融资估值翻了1.5倍。

成立10年来,泡泡玛特完成了9轮融资。今年4月,泡泡玛特刚完成最新一轮Pre-IPO轮融资,金额超过1亿美元。

泡泡玛特上市前获华兴新经济基金和正心谷创新资本1亿美元的投资。2019年泡泡玛特在新三板退市时市值是20亿元人民币,红杉资本买入8000万美金老股时给出了21亿美金+的估值,泡泡玛特Pre-IPO轮融资估值为25亿美元,按照4.5亿利润计算,红杉资本有33倍PE,此次香港上市估值与最新一轮融资时隔半年,估值翻了1.5倍,从新三板奔赴后港股后,身价最高或暴涨1870%,成为最牛转板股之一。

对一个高增长企业单纯看估值意义不大, 但对于如此“贵”的估值,不禁感慨泡泡玛特能否撑起百亿市值?

看多的资本愿意给泡泡玛特讲潮玩+艺术+IP+盲盒+情绪价值+行为经济学这些具有巨大的商业想象空间的故事,但胖猫认为泡泡玛特短期受资本热捧在所难免,对泡泡玛特长期投资价值持谨慎乐观态度。

泡泡玛特的成功更像昙花一现,IP属于快餐品,缺乏足够的增长底蕴。泡泡玛特的成功也是依赖核心IP的爆发。

胖猫认为好IP的背后一定要依托内容,打造人设。IP不光是一个手办,它是带着某种东西,所以一个成熟的IP一定会与性格、特征、品质联系在一起。

但泡泡玛特的IP跟哪吒、钢铁侠、海贼王等IP不一样,它没有任何的底蕴,只靠造型和盲盒集卡式的营销方法。

提到路飞,我们会联想到探险、大航海;提到钢铁侠,我们会和科技、极客挂钩;提到美国队长,我们会和正直联系在一起;然而提到泡泡玛特,提到molly又能联想到除去盲盒外的其他东西么?

胖猫新股评分汇总:

泡泡玛特投资价值评分合计——77分

新股申购评级:

积极申购:综合评分总得分 ≥80 分

尚可申购:70 分 ≤ 综合评分总得分<80分√

谨慎申购:60 分 ≤ 综合评分总得分 < 70 分

放弃申购 :综合评分总得分 < 60 分

胖猫点评

泡泡玛特上市受资本热捧毋庸置疑,长期投资需要注意的是

1、盲盒这种销售模式带有明显赌博性质,政策风险始终是悬泡泡玛特股头上的达摩克利斯之剑。

胖猫算了一笔账,泡泡玛特一个盲盒中有12个娃娃,1箱有12盒,据说1大箱才会有一个出现概率极低的“隐藏款”,如果直接从1箱中选,“隐藏款”出现的概率只有1/144,有的款出现的概率更低,比如Molly西游金色特别款,出现的概率只有1/720,如此低的概率,是不是和买彩票差不多。

目前盲盒的隐藏娃娃“出货”概率并不透明,也只是玩家通过“身边统计学”的方式推测出来的。若考虑到这些稀有公仔在二手市场上的超高售价,以及玩家们普遍反应的“上瘾、上头”等冲动心理,可见所谓盲盒实际上就是另一种形式的赌博,而且产品的风潮与价值很大一部分也是建立在这种随机性之上的。

泡泡玛特的公仔若以公开贩售的形式进行售卖,恐怕很难得到消费者的认可,实际上没有赌博要素打的加成,泡泡玛特的产品究竟还能值多少钱,还有多少销量,是否还会有人一掷千金,恐怕都只能给出一个比较悲观的判断。

政策风险始终是高悬于泡泡玛特头上的一柄利剑,公司产品目前仍然有些“灰色”的模式不太能经得起限制落地,这也将是长期存在的一个不确定性。

2、成也IP,败也IP,用户的口味总是在变化,热门IP可能过气。

潮玩是属于流行文化的,“流行”二字是其最根本的属性,也是其最根本的价值,然而流行文化是非常易变的,流行文化商品的消费者审美也是如此。随着大环境的变化,流行文化领域总是有新的热点被发掘,有老的潮流消退,流行这件事本身是永恒的,但流行着的是什么却处于时刻的变化之中。

泡泡玛特的飞速崛起同样受益于流行文化的一些特征,但也意味着它是会“过时”的。

尽管现在Molly的形象可谓红遍线上线下,但她不可能会永远保持着当下的热度,流行文化的易逝性决定了她的脆弱,当Molly不再像这两年这样火爆,不再是潮流的最前沿,那么她的热度衰退的速度将会如崛起时那般惊人,作为商品的价值亦是。

短期从IPO的角度看,该股有绿鞋,无基石,估值相对最新轮融资较高。保荐人过往业绩不错。胖猫对泡泡玛特上市后表现持谨慎乐观的态度。

申购策略

1、甲组策略,多账户现金申购为最优策略

根据上面中签率预测,一手中签率10%左右,相对较低,多账户现金申购门槛低,能最大化中签率同时,也能最大程度降低成本,性价比最高。

胖猫计划:预计用60%仓位申购甲组,预计25个账户,10个账户尽量抢融资,申购100手以上稳中,剩余账户佛系现金参与。

2、乙组策略:可上2个乙组,乙头为佳,优先选用20倍杠杆以上且融资利率低的乙组券商。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP