中金:2021,美国消费“大变局”

本文源自 微信公众号“中金点睛”。

今年欧美货币财政宽松力度前所未有,明年将产生哪些宏观后果?我们基于欧美家庭部门的资金流量(Flow of funds)分析,探寻卫生事件期间欧美家庭收入、储蓄、消费行为的变化,并展望2021年美国消费新格局。

摘要

卫生事件期间,美欧家庭部门净盈余大幅增加,储蓄率显著上升,金融资产中安全资产比例上升,资产负债表未见恶化,甚至有所改善。所不同的是,美国储蓄上升是因为个人收入上升、消费下降,而欧元区是个人收入下降、消费下降的更多,说明美国居民的资金流状况更佳。由于收入增加,美国家庭部门偿债压力在卫生事件期间甚至有所下降。总的来看,在政策支持下,卫生事件对欧美家庭资产负债表暂未造成太大冲击。换句话说,这次衰退并非资产负债表衰退。

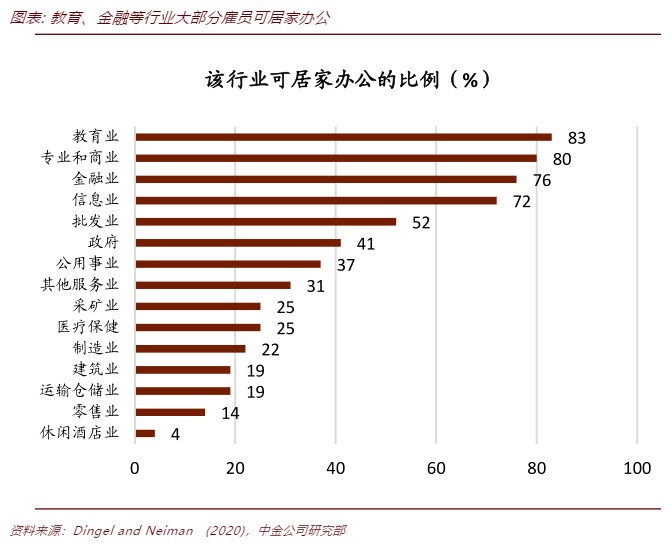

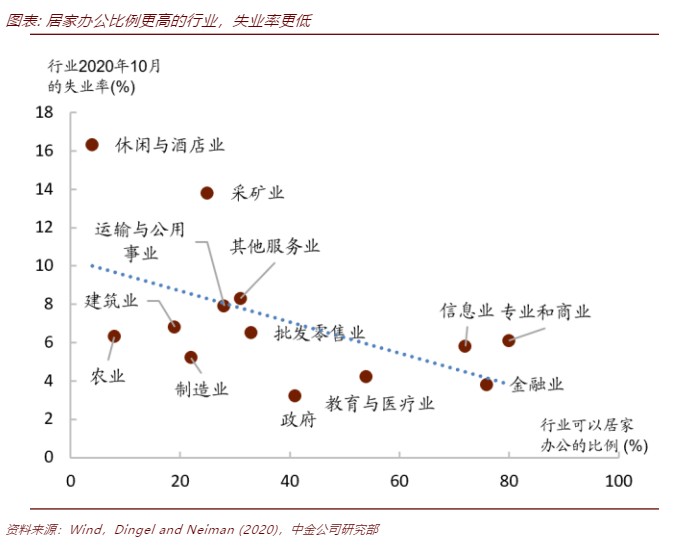

如果明年上半年疫苗落地,美国就业状况有望进一步改善,届时过剩储蓄有望加快向消费转化,即储蓄与消费再平衡。这次衰退与以往不同,失业主要集中在几个“接触性”服务行业,且临时性裁员居多。随着社交隔离解除,大量临时失业者返回岗位,就业状况已得到改善。此外,居家办公的普及使企业在社交隔离下仍可继续运作,降低了裁员的必要性。研究显示,平均来看,有37%的工作可以在家中完成。我们也发现,居家办公比例更高的行业,失业率也确实更低。这次卫生事件还促进了新经济的发展。卫生事件期间,美国个人创业热情显著上升,不但有助于缓解就业压力,长远来看还有利于资源再配置和生产效率的提升。

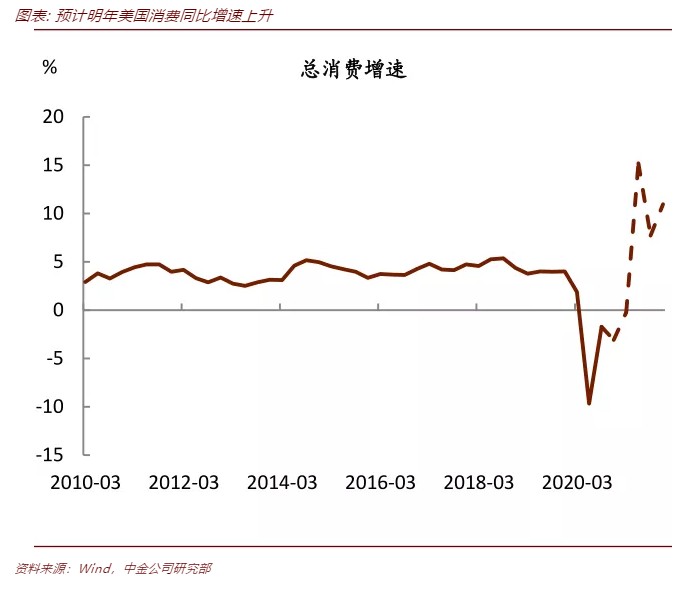

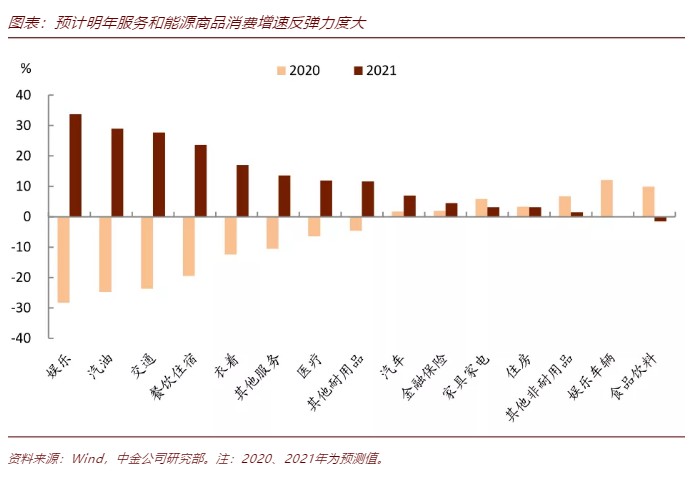

2021年美国消费或将迎来“大变局”,亮点或在服务和能源商品消费领域,而今年表现较好的部分耐用品消费增速或将回落。美国是一个消费型经济体,私人消费支出占GDP比例高达70%,卫生事件之前,服务消费占总消费比例为62%。我们假设明年美国卫生事件消退,居民消费习惯从当前的“非常态”回归至卫生事件前的水平,由此测算得出,2021年名义消费增速有望从今年的-3.2%上升至8.2%,其中,复苏弹性最大的消费项目可能是娱乐(33.7%)、汽油(29%)、交通(27.7%)、餐饮住宿(23.6%)、衣着(17.0%)、医疗(11.9%)。

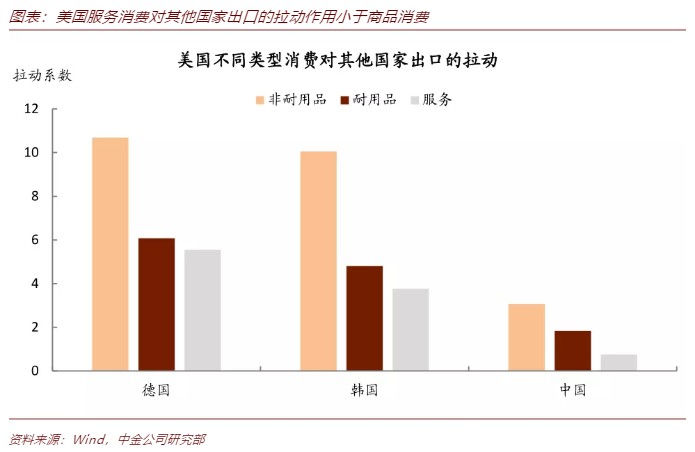

上述消费反弹利好能源商品,但其服务消费强劲对他国的出口带动作用要小于商品消费。这或意味着明年美国经济复苏对中国出口的边际拉动作用不会有今年下半年这么明显。因此,我们建议投资者密切关注明年一季度后中国出口的变化趋势。

正文

卫生事件下的欧美家庭部门状况

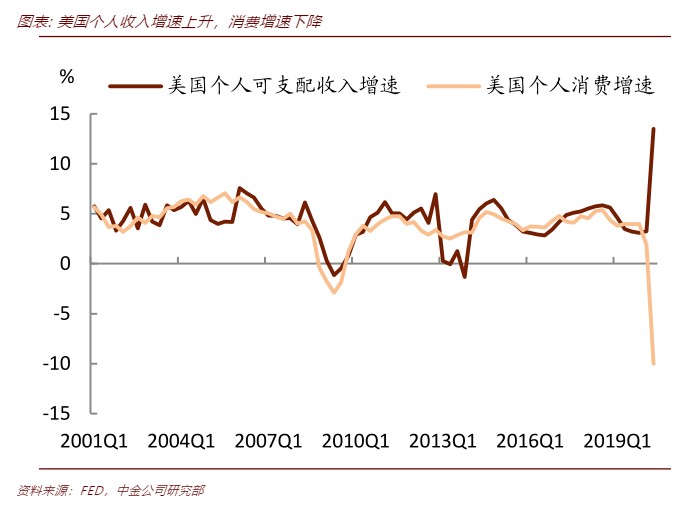

卫生事件期间,美欧家庭部门净盈余均大幅增加,所不同的是,美国是因为个人收入上升、消费下降,而欧元区是个人收入下降、消费下降的更多。家庭部门净盈余是家庭收入减去支出(主要是消费支出)的结果。2020年二季度,美国个人可支配收入增速由2019年四季度的3.1%上升至13.5%,消费支出增速由4%下降至-10%,对应的家庭部门净盈上升至4.6万亿美元[1]。同一时期,欧元区个人可支配收入增速由1.9%下降至-3.3%,消费支出增速由2%下降至-15.3%,对应的家庭部门净盈余上升至1.1万亿欧元。

为什么会有这样的差别?一个原因在于美国财政对家庭部门支持力度更大。美国政府通过直接派发现金、提高失业救助金等方式增加居民的转移支付收入,而欧洲国家则普遍采取“短工计划”,即政府补贴企业,让其员工带薪休假或者减少工作时间。“短工计划”虽然降低了失业,但其对劳动者收入损失的补偿不如转移支付,因此欧洲家庭收入下降,缩减消费的程度也更大。

家庭净盈余增加也体现为储蓄率上升。2020年二季度,美国个人储蓄率从2019年末的7.5%上升至26.7%,欧元区个人储蓄率从6.2%上升至12.6%。美国居民储蓄率较欧元区居民上升更多,部分因为卫生事件期间美国居民收入增长更快。

谁在储蓄?根据凯恩斯的流动性需求理论,当居民对未来现金流的不确定性上升时,预防性储蓄动机将增加。一般来说,低收入者的储蓄意愿应该更强,因为他们一方面受卫生事件冲击的影响更大,另一方面,因为收入低,面临的信贷条件约束也更紧。研究显示,美国低收入者增加储蓄和持有现金的动机确实比高收入者要更强。

例如,在被问及如何使用政府给予的转移支付时,年收入在10万美元以下的人群表示会优先考虑储蓄或提取现金,其次再考虑改善居家条件、支付水电费、以及购买一般商品。相比之前,年收入在15万美元以上的人群会优先考虑还贷款和买保险,其次才是储蓄、旅行、以及改善居家条件。

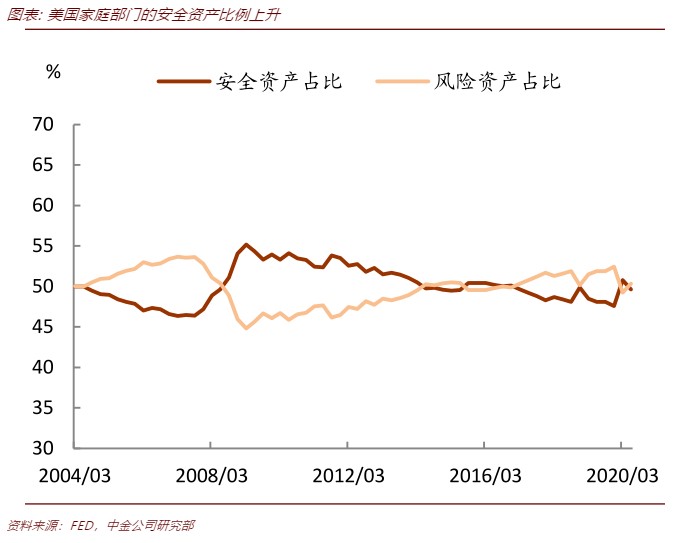

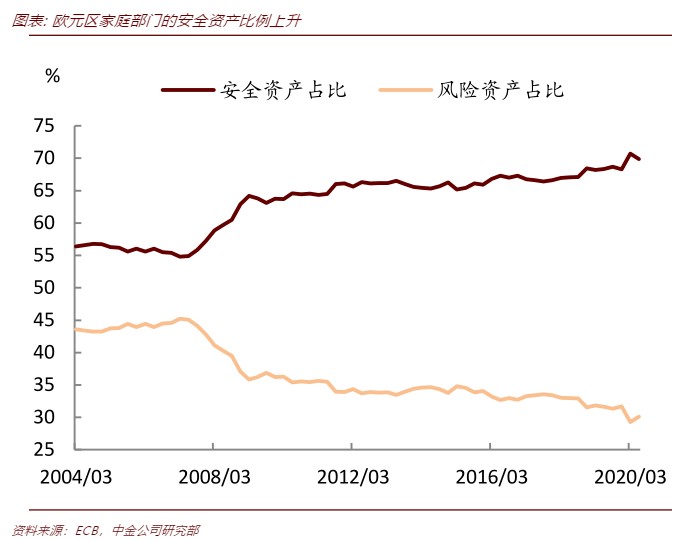

储蓄增加意味着居民要持有更多的金融资产。我们将欧美家庭部门的金融资产划分为安全资产和风险资产,前者包括现金、银行储蓄、货币基金、国债等,后者包括股票、共同基金、信贷资产等。我们发现,二季度欧美家庭安全资产比例均有所上升,美国从去年末的47.6%上升至49.6%,欧元区从68.3%上升至69.9%,风险资产比例则有所下降。此外,相比于欧洲,美国居民更青睐风险资产,尤其是在2008年全球金融危机之后,美国居民持有的风险资产比例持续上升,而欧元区则持续下降。换句话说,欧洲居民对安全资产的追逐更甚。

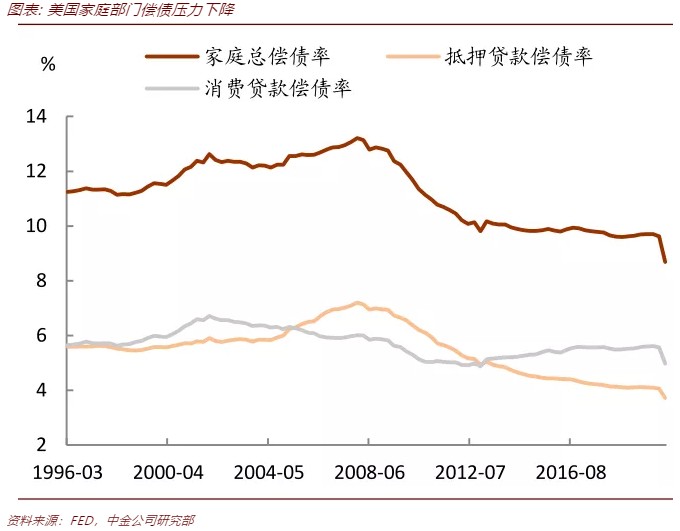

从负债端看,卫生事件期间,美欧家庭部门信贷增速均有所放缓,美国家庭偿债压力甚至下降。信贷增速放缓可能意味着金融机构提高了放贷标准,毕竟卫生事件期间银行也会因为风险控制的原因减少信贷敞口。然而,这种情况在未来几个月或将有所缓解,部分因为在美联储的支持下,美国信贷条件已较之前有明显改善,有利于增强银行放贷动机。此外,美国居民收入增加反而降低了家庭部门的偿债压力,这也有助于信贷扩张。数据显示,二季度美国家庭总偿债率、抵押贷款偿债率、消费贷款偿债率分别较一季度下降了0.93、0.33、0.63个百分点。

今天的储蓄,明天的消费

展望明年,我们认为过剩储蓄将是消费支出的重要来源,而储蓄转化为消费的程度取决于居民消费意愿,这主要与就业状况有关。那么,美国就业情况究竟如何?

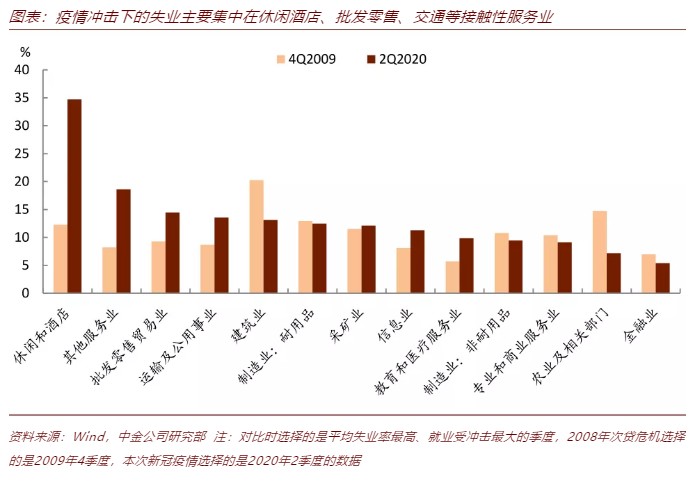

首先,这次卫生事件期间的失业主要集中在“接触性”服务业。与以往经济衰退不同,这次失业的行业集中度更高,主要是在受社交隔离影响较大的休闲酒店、批发零售、交通运输等行业。而2008年金融危机时,行业失业情况较为平均。

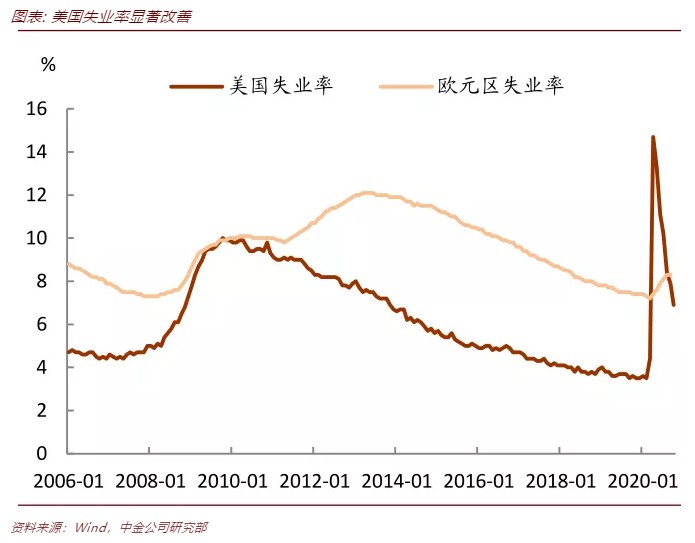

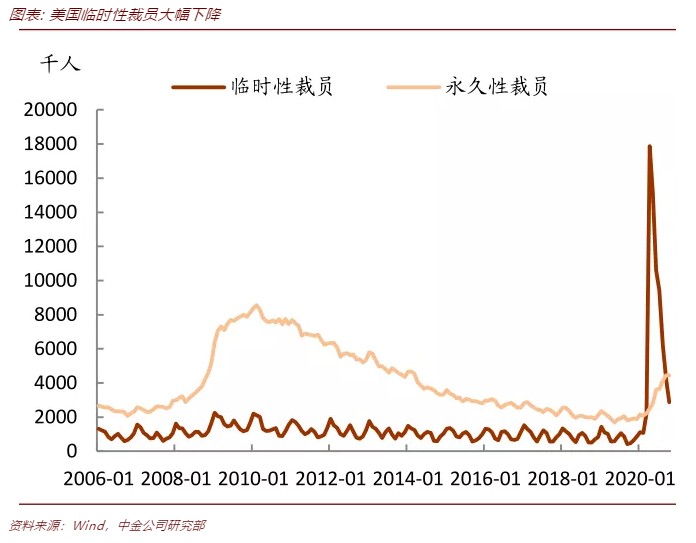

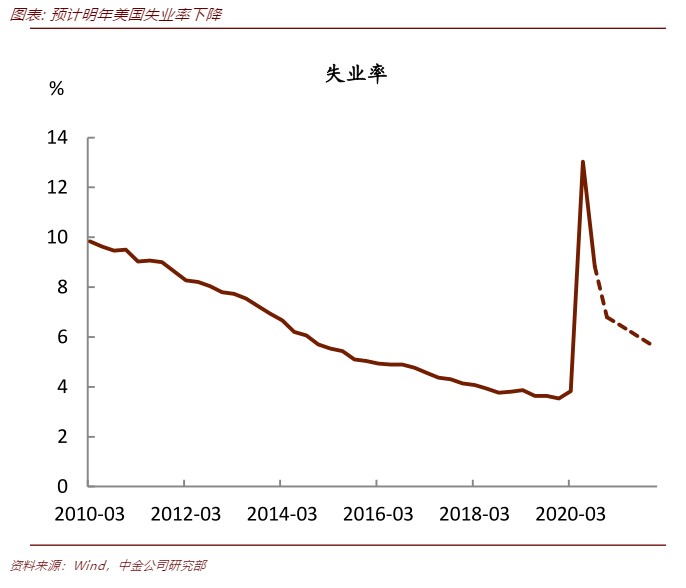

其次,尽管卫生事件期间美国失业率大幅上升,但大部分是临时性裁员。临时性裁员并没有彻底割裂雇员与雇主之间的联系,这有助于降低劳动力市场的匹配成本,进而降低摩擦,有利于就业复苏。的确,随着社交隔离解除,大量临时性裁员已重新回归岗位,美国失业率也从4月的14.7%下降至10月的6.9%。

第三,居家办公的普及有助于降低失业率。研究显示,卫生事件期间美国居家办公的比例从卫生事件前的14%上升到42%,即便卫生事件过去,可能仍有28%的人会居家办公。居家办公的普及使得企业能在社交隔离的特殊情况下继续运作,进而降低了裁员的必要性。研究表明,平均来看,有37%的工作可以在家中完成,分行业看,教育业、专业和商业、金融业、信息业可居家办公的比例均可达到70%以上。近期劳动力市场的数据也显示,那些居家办公比例更高的行业,其失业率更低。

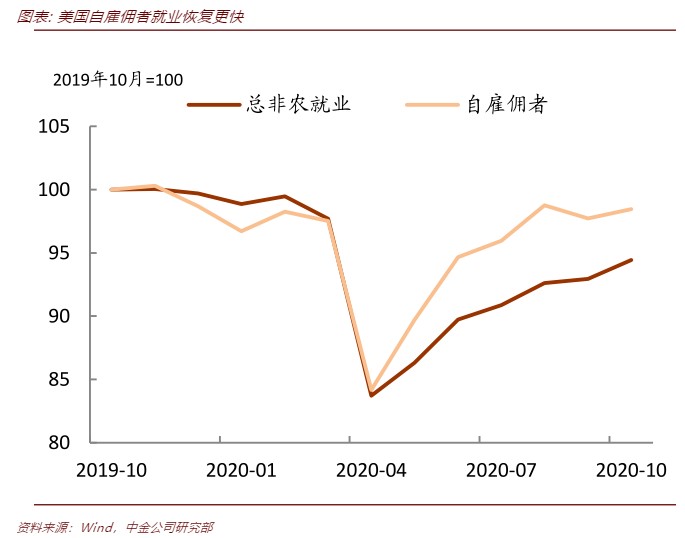

第四,卫生事件促进新经济业态发展,美国个人创业热情增加,有助于降低就业市场压力。截止10月,美国总体就业水平仍显著低于卫生事件前,但自雇佣者人数已接近卫生事件前。三季度,美国初创商业的申请数量大幅增加,其中三分之二为探索性初创,另外三分之一为更有计划的创业申请。也就是说,卫生事件虽然减少了许多工作岗位,但也激发了创业热情,长期来看有利于生产效率的提升。相比之下,许多欧洲国家采取了“短工计划”,即政府通过补贴企业使其留住雇员。短期来看,这有助于稳就业,降低失业率,但从资源配置的角度看,将雇员与雇主绑定可能不利于经济总效率的提升。

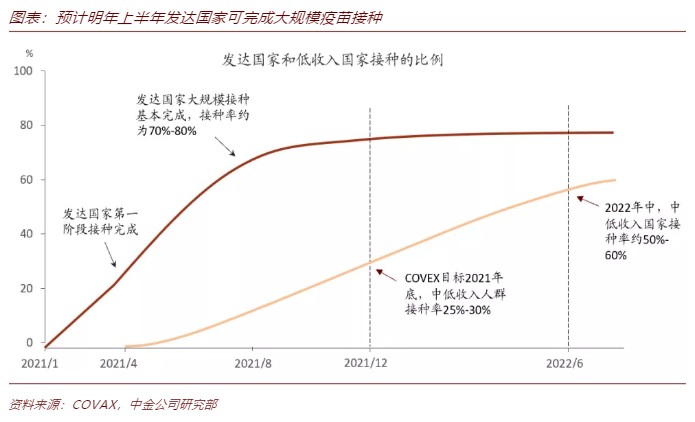

基于上述分析,如果明年一季度疫苗落地,美国劳动力市场有望继续改善,储蓄向消费转化的速度也可能加快。从疫苗分配的顺序来看,我们预计发达国家将先于欠发达国家。基准情形下,我们预计发达国家在2021年1季度左右完成高危人群基本被覆盖,大规模接种预计在3季度末完成。预计到2021年底,发达国家的强制社交隔离措施基本解除。相比之下,预计欠发达国家要从2021年2季度开始分批次接种疫苗,整个过程可能延续一年以上,卫生事件对欠发达国家的影响或将延续到2022年中。

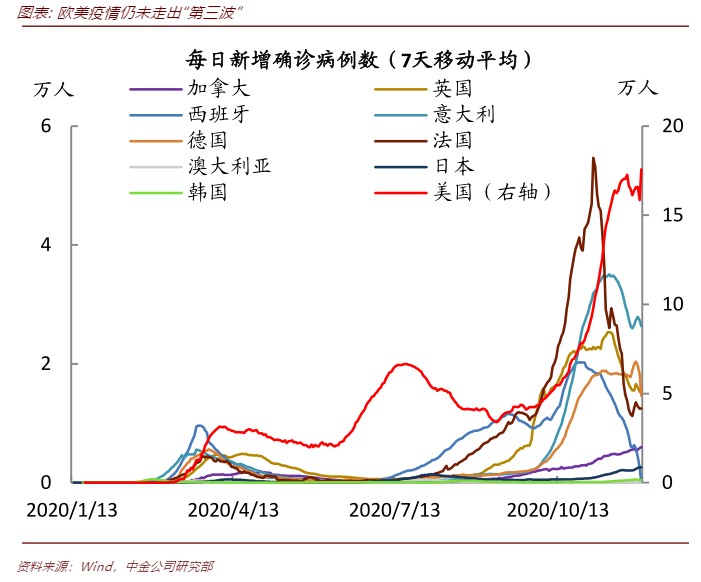

但值得注意的是,尽管疫苗曙光不远,但仍不应忽视今年冬天卫生事件形势的复杂性和严峻性。四季度以来,欧洲多国卫生事件大规模反弹,至今仍未完全走出“第三波”,美国卫生事件更是再度升级,七天平均单日新增超17万人。受此影响,欧洲多国再次“封锁”,服务业PMI再次回落至枯荣线之下。美国10月服务业PMI虽仍在上升,但进入11月,美国加州、新墨西哥州等部分州已再度施行全面关闭酒吧等较为严苛的社交隔离政策,可能会对“接触性”服务业造成影响。在疫苗大规模推广落地前,今年冬天仍充满挑战。

明年哪些消费弹性更大?

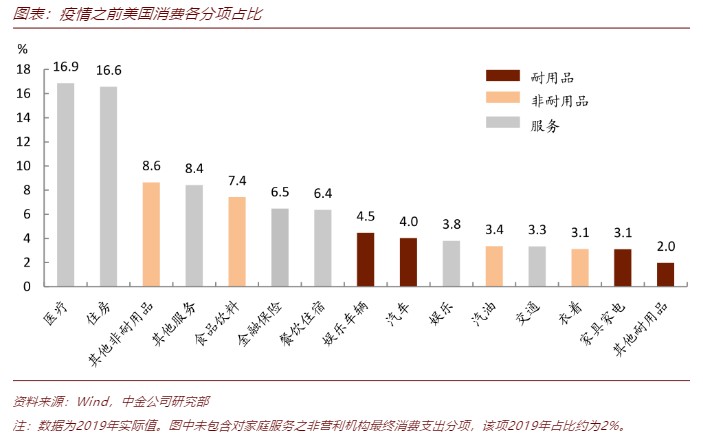

美国是一个消费型经济体,私人消费支出占GDP的比例高达70%。在消费分项中,商品消费约占36%,其中,占比排名靠前的大类有食品饮料(7.4%)、娱乐商品与车辆(4.5%)、汽车(4.0%);服务消费约占62%,占比靠前的有医疗(16.9%)、住房(16.6%)、金融保险(6.5%)、餐饮住宿(6.4%);剩下的2%为非盈利机构的最终消费。

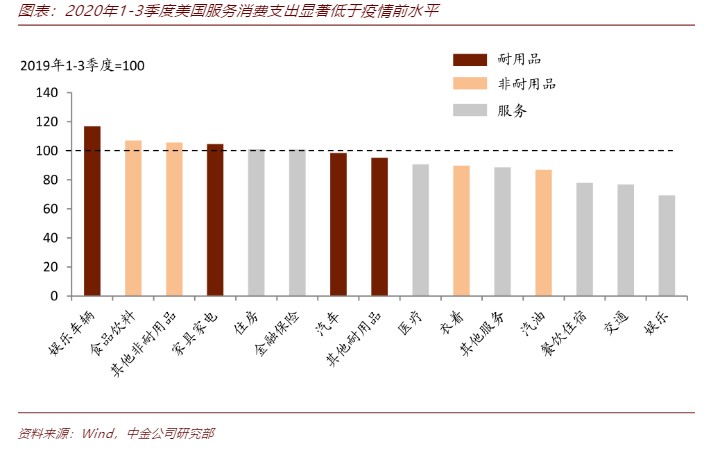

今年卫生事件期间,因为社交隔离,许多服务活动被迫取消,使得服务消费支出较去年大幅下滑。其中,降幅最大的是娱乐、交通、食品住宿服务,今年1-3季度的支出分别只有去年同期的69%、77%、78%。但另一方面,部分商品在卫生事件期间的消费量大增,比如娱乐用品与车辆、食品饮料、家具家电,同比增幅分别达到17%、7%、5%。

展望明年,若经济活动恢复正常,今年被延迟的消费支出将在明年得到释放。根据美联储的预测,2021年末失业率将回落至5.5%。随着失业减少,雇员工资收入将会回升,但政府转移支付将回落,整体来看,我们预计美国居民收入增速从2020年的7.1%下降至-0.4%。与此同时,我们假设明年美国居民预防性储蓄的动机仍在,使得2020年、2021年两年平均的储蓄率仍将高于历史均值。由此推算,在2020年名义消费下跌3.2%的低基数下,预计2021年消费增速将反弹至8.2%。

进一步的,我们假设居民消费习惯将由卫生事件下的“非常态”逐步回归至卫生事件前水平,由此判断哪些消费复苏弹性可能更大。结果显示,娱乐(33.7%)、汽油(29.0%)、交通(27.7%)、餐饮住宿(23.6%)、衣着(17.0%)、医疗(11.9%)等消费项目在明年可能迎来较高的增长。相比之下,今年提前消费的一些耐用品支出可能在明年回落,比如以房车为代表的娱乐商品与车辆类,另外今年基数较高的食品饮料消费增速也将在明年回落。

美国消费加快复苏如何影响全球经济?历史经验显示,服务消费扩张对全球出口的溢出效应小于商品消费,这或意味着明年美国消费对中国出口的总体拉动作用不会有今年下半年那么明显。通常情况下,服务是不可贸易品,服务消费需求更多由本地供应满足,因此对本地服务业的促进作用相对更大。我们的计算显示,美国服务消费对德国、韩国与中国出口的拉动效应低于非耐用品与耐用品消费。这也意味着,即使明年美国消费强劲反弹,也不可过高估计其对全球出口的“溢出”效应。鉴于此,我们提示投资者关注明年一季度后中国出口增速的变化趋势,尤其是今年基数较高的出口产品类别。

(编辑:赵锦彬)

扫码下载智通APP

扫码下载智通APP