平安证券:预计2021年乘用车销量同比增长7.2%,新能源汽车未来5年复合增速36%

本文来自微信公众号“德安车研”。

1 预测2021年乘用车销量同比增长7.2%

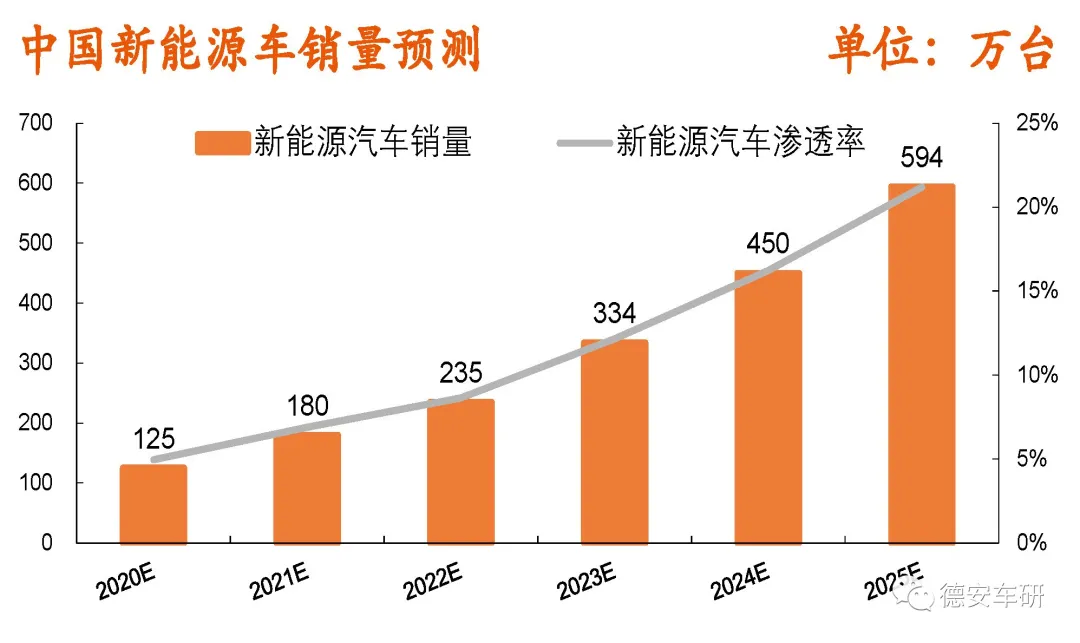

我们在汽车2021年度策略《强品牌、赢未来》中判断:乘用车已低迷三年,预测2021年乘用车同比增长7.2%,增幅较2020年提升13.5个百分点。汽车2021销量同比增3.5%至2609万台,新能源车同比增50%达180万台,预测2020-2025年国内新能源汽车复合增速约36%。

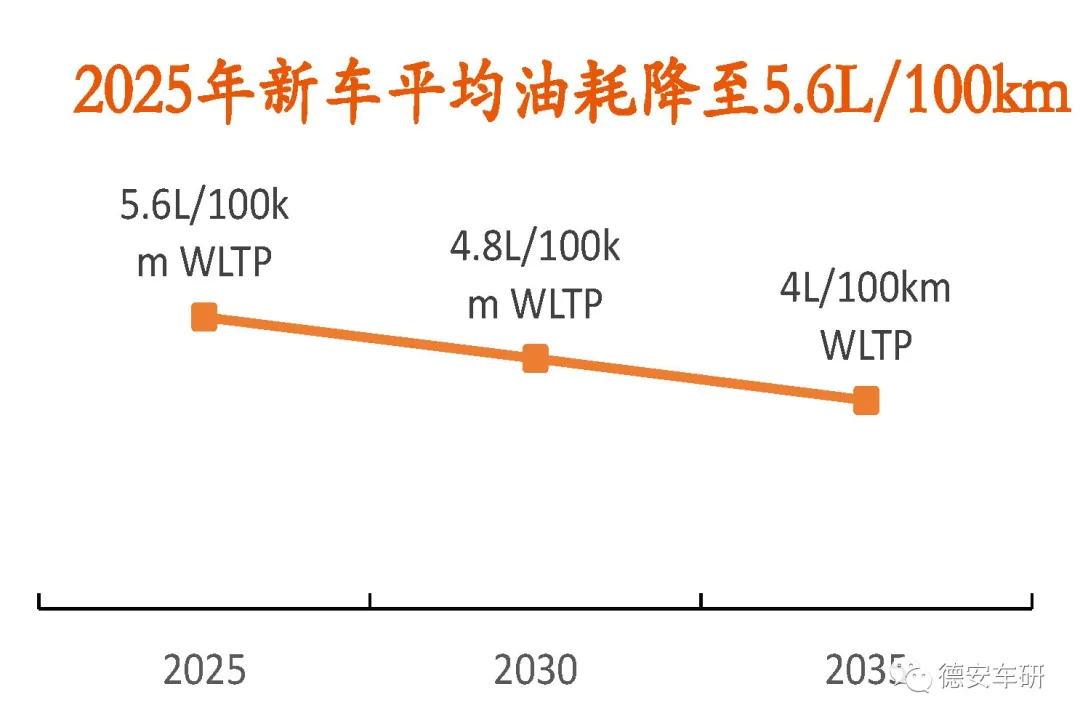

按照路线图2.0预测,汽车整体产销规模为2025/2030/2035年达3200万辆/3800万辆/4000万辆,对应五年复合增速依次为5%/3.5%/1%。2025/2030/2035年新能源车渗透率20%/40%/50%,对应新能源汽车新车销量为640/1520/2000万台,对应五年复合增速为36%/19%/5.6%。

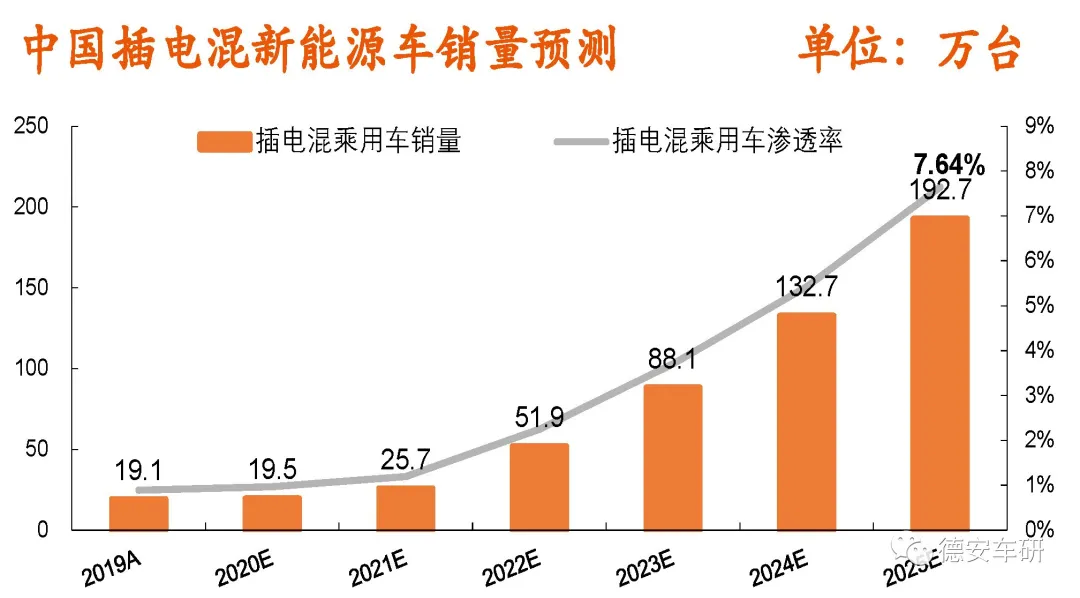

随电池成本下降和插混技术成熟,2021-2022年自主品牌和日系大量插电混动车将上市,相比燃油车有更强的动力、亏电油耗比同级燃油车更低,成本也有望逼近同级燃油车。插电混动车型渗透率预计将迎来上升拐点。

2 乘联会:狭义乘用车零售+7%,汽车+4%

乘联会崔东树预计2021年国内狭义乘用车批发销量增速为9%,零售增速为7%,车市整体增速为4%。国内新能源乘用车2020/2021年销量113/150万辆。2020年的新能源车新动能已经体现,高端的特斯拉和微型电动车的宏光MINI成为拉动市场增长的核心主力。其核心都是加速降低成本,满足更多消费者需求,这是行业可持续发展的关键推动因素。随着双积分政策的深入推进,2021年的新能源车在高低两端仍有巨大的增量空间,各自有望增长15万辆。新势力造车企业也进入稳定发展期,由于走高端化线路,目测销量以小幅稳步增长可能性较大。传统车企是新能源发展的核心关键,自主的比亚迪、五菱、上汽等将持续走强,而合资企业如大众等企业全新产品潜力也是巨大。

流通协会郎学红认为2020年前6个月汽车市场处于负增长状态,进入7、8、9月份汽车回暖,开始两位数快速增长。豪华车份额上升明显说明汽车行业周期调整还没有结束,如果低收入阶层开始购车,则表明这一轮周期探底开始复苏了。她认为2020三季度市场的需求虽然逐步回暖,但销量提振主要靠以价换量。她认为2020三季度公安部数据与中汽协数据差异较大,上牌数据显示2020三季度乘用车只有2%左右的增长,说明真实终端需求并未明显复苏。郎秘书长认为乘用车市场未来将会呈现出首购和换购、新车和二手车两个双驱动的特点。预测2020年全年汽车零售量将达到2450万辆(-5%),乘用车预计实现终端零售1950万辆(-10%);2021年大概率是0增长上下,汽车行业产销规模仍处于平台期,至2025年汽车销量有望达到3000万辆,到2035年有可能达到4000万台。

3 中汽协:2021年汽车总销量2630万辆,同比+4%

中国汽车工业协会常务副会长兼秘书长付炳锋认为:2020年我国汽车销量有望达到2500万辆,同比降幅可能收窄到2%以内。2021年预测汽车总销量2630万辆,同比增长4%。其中乘用车同比增长7.5%,达2170万辆。新能源汽车同比增长40%,达180万辆。

“十四五”期间汽车行业将经历一轮转型升级的爬坡过坎期。电动化、智能化、网联化成为汽车产业发展的新机遇。具体来看体现在三方面:第一,电动化、智能化、网联化正加速推进汽车产业走向高质量发展,汽车正逐步从交通工具转变为大型移动智能终端。第二、中国汽车市场总体来看潜力依然巨大,大城市出行刚需与低线城市消费潜力释放促进市场增长。第三、人民生活水平提高拉动汽车市场消费升级。汽车消费升级主要体现在换购、增购中,15万元以上的中高端汽车销量占比逐年增长。

2021年汽车市场将呈现缓慢增长态势,未来五年汽车市场也将会保持稳定,2025年有望达到3000万辆。

国务院发展研究中心市场经济研究所副所长王青认为汽车市场增长处在中高速向中低速转变过程中。

他估计2021年汽车市场将保持大概0—2%区间的增速,前提是“卫生事件、宏观经济和消费政策三方面没有太大波动”。王青指出不考虑技术和商业模式创新条件下,2028年按照潜在增长率的增速去预测国内汽车保有量将达到4.1亿辆,千人汽车拥有量大概为288辆,新车年产销规模会保持在3200万辆。

4 1-11月汽车产销降幅收窄至3%以下

据中汽协,2020年11月,汽车产销延续了增长势头,产销量均创年内新高。乘用车销量229.7万辆,同比增长11.6%。1-11月,汽车产销降幅收窄至3%以下。

11月中国品牌乘用车市场份额回升,上升2.1个百分点。年度累计1-11月中国品牌乘用车销售670.3万辆,同比下降10.7%,市场份额下降1.3个百分点至37.7%。

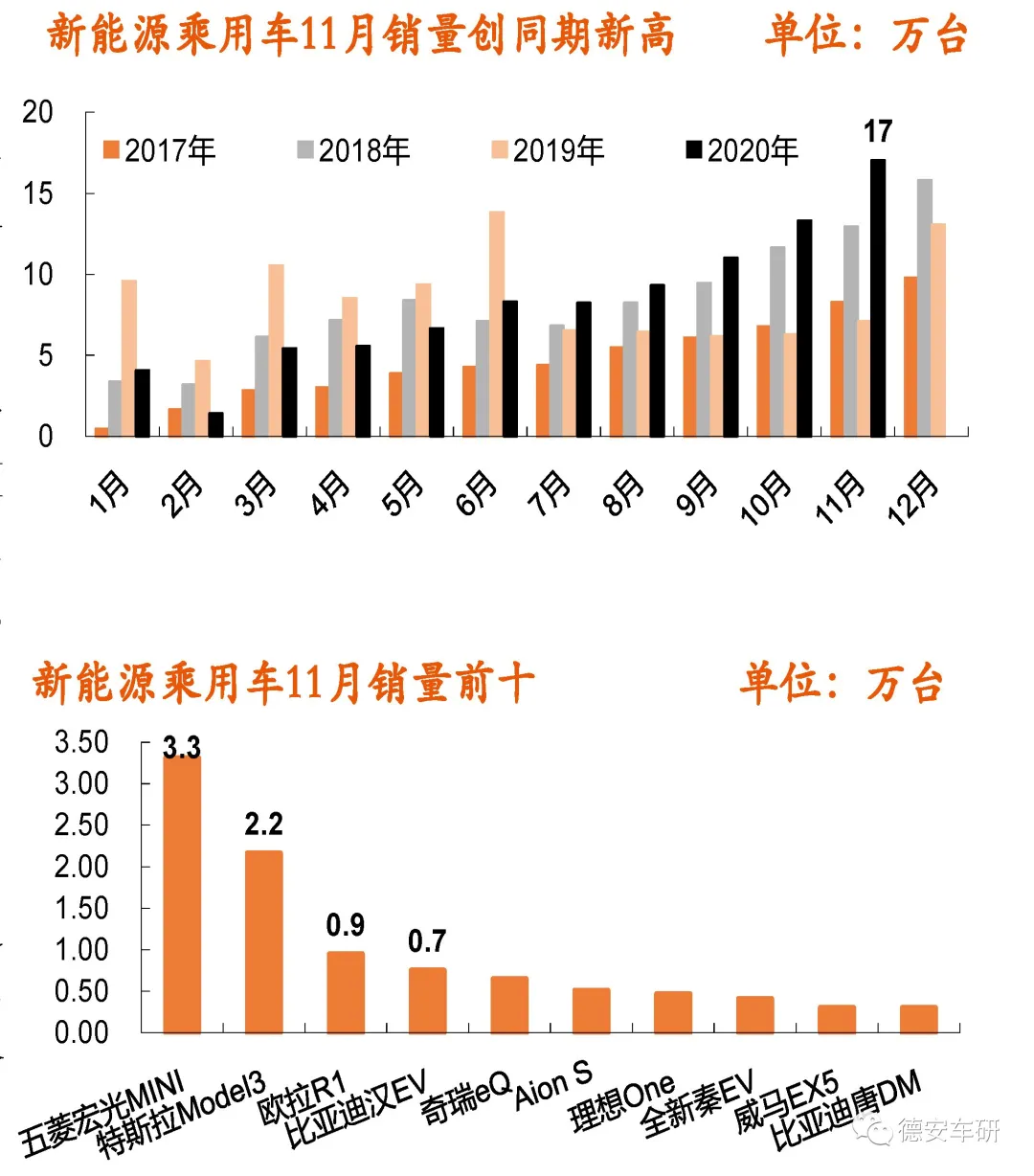

11月新能源汽车销量达20万(+105%),1-11累计111万辆(+3.9%)。其中新能源乘用车售18.6万台(+137%),累计销售101万台(+5.4%)。

据中汽协,重点企业1-10月营业收入增长率回升至3.4%,利税总额增幅恢复至-0.4%。1-9月中汽协汇总重点企业亏损扩大,达到131家,同比增长率达44%。重点企业研发费用持续上涨,1-9月同比增长23%。

5 11月新能源汽车增幅高

11月新能源乘用车零售销量17万辆,同比增长136.5%;其中插电混动零售销量2.6万辆,同比增长98.1%;纯电动的零售销量14.2万辆,同比增长145.4%。伴随着北京增加放号和上海限外牌后恐慌抢购新能源势头较猛,加之企业对新能源产销目标追求,预计年末最后一个月的国内新能源车市将环比持续高增长。

11月电动车高低两端强势增长趋势明显,其中A00级销量4.8万,份额提升到纯电动的32%,主要受五菱宏光MINI和欧拉R1销售带动,二三线城市基于购买与能源经济性需求对于小、微型新能源汽车需求不容小觑。B级占比23%,同比增长较强。

特斯拉销量环比增加78%,同时11月上海工厂向欧洲市场出口7000辆国产Model 3,标志着上海工厂产能进一步提升,特斯拉交付能力增强。特斯拉Model 3高性能版、Model Y即将批量交付,新能源高端车市场竞争压力将进一步加强。随比亚迪DM-i系列产品投放,凭借其持平燃油车型的落地价、较好动力性能表现、极佳的燃油经济性,插电混动销量迎来进一步提升。

6 混动车渗透率将提升,自主品牌混动技术换代

据《节能与新能源汽车技术路线图(2.0版)》2025年乘用车节能车新车平均油耗将降至5.6L/100km(WLTP),纯燃油车型很难进一步提升热效率,混动车型占比不断提升成必然趋势。

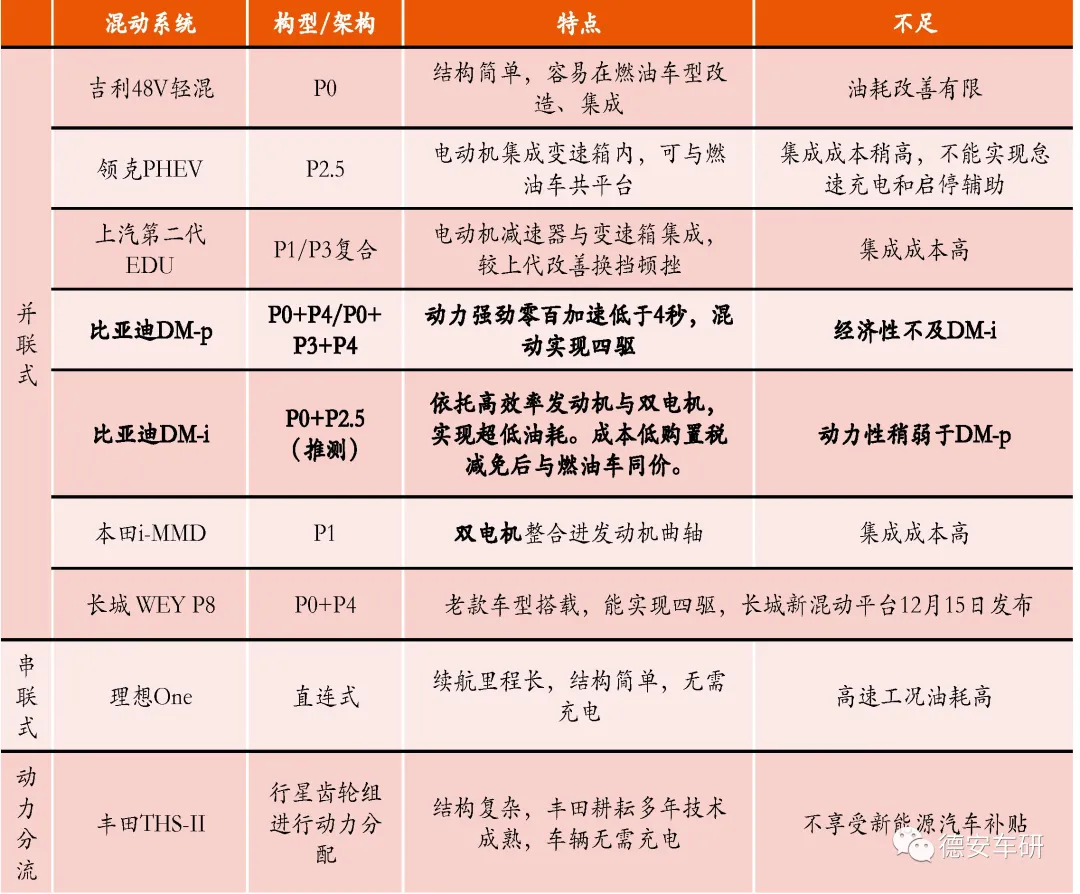

混动技术水平现状:自主品牌技术面临换代、日系品牌技术积淀深厚、德系企业专注纯电布局较少。

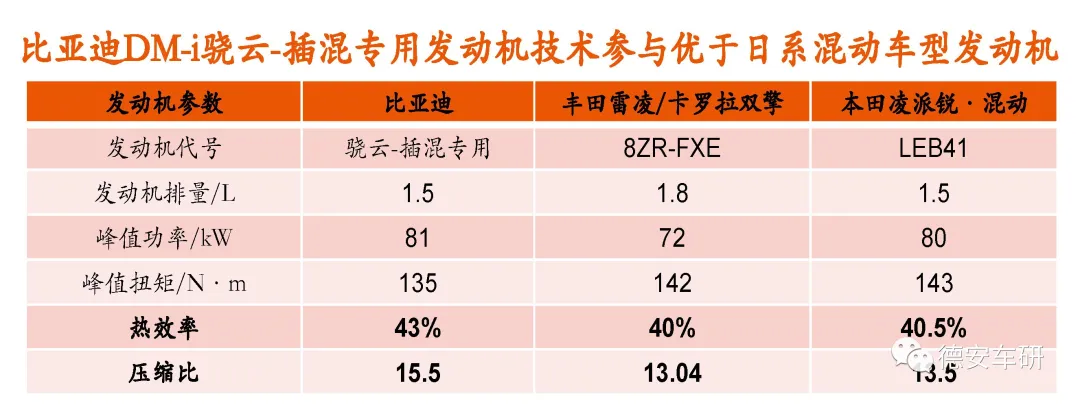

作为较早布局混动车型的比亚迪发布DM-i混动产品,通过专用发动机、E-CVT实现混动。旗下搭载DM-i系统的秦Plus、宋Pro、宋MAX已上工信部公告,覆盖轿车、SUV、MPV车型。

车型主要优势:1)享受免除购置税补贴后,DM-i车型几乎与燃油车型同价:全系搭载磷酸铁锂电池+发动机针对性设计优化,从而降低成本。同时车辆单价提高有利于提高毛利。2)高配车型百公里续航里程长于市面上竞品车型。3)节能表现好:轿车、SUV车型综合油耗分别低于4L/100km、4.5L/100km,优于目前市场上插混车型5-6L油耗表现 ;

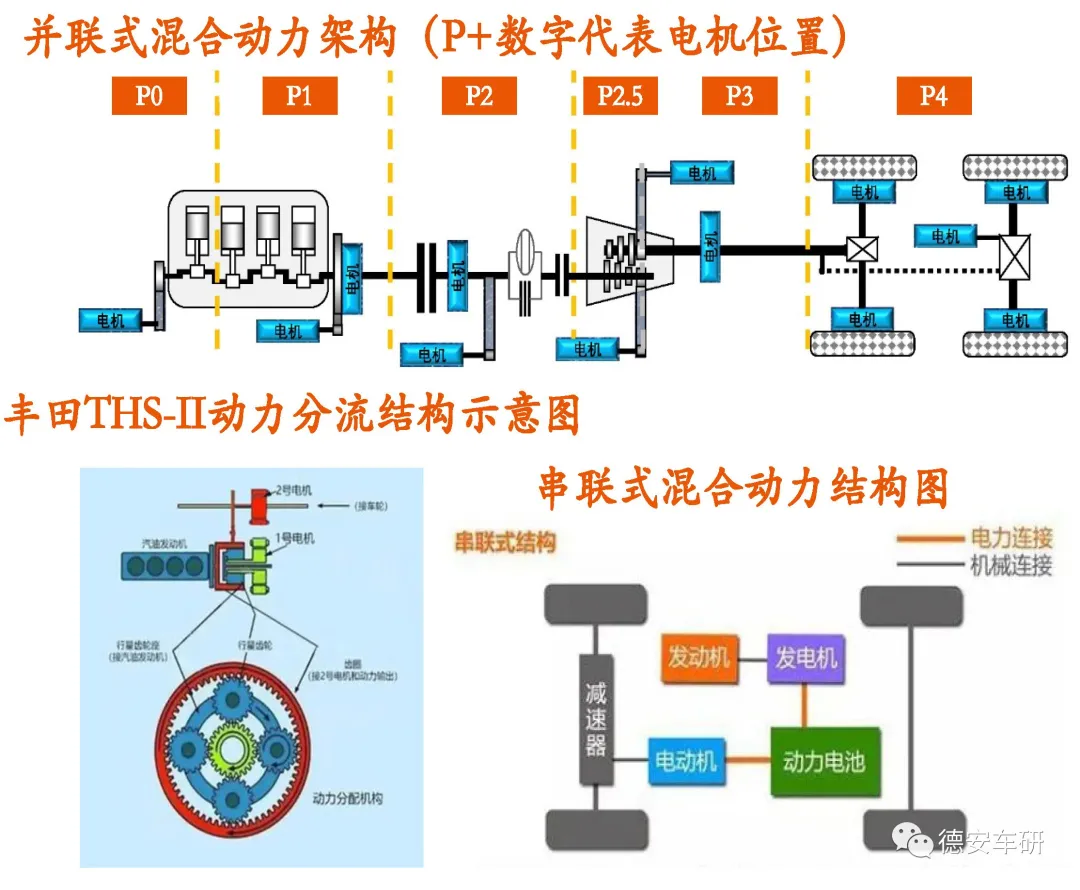

针对目前市面上混动产品主要分为并联式、串联式、动力分流三种方案,并联式方案技术路线多样,但基本呈现多电机协同实现混动的方案,预计2021年P0+P4或P0+P2.5/3方案将不断浮现。串联式主要为增程式车型,动力分流方案丰田一家独大有技术壁垒,但除部分地区外无法享受新能源牌照。

7 行业效益:盈利持续复苏

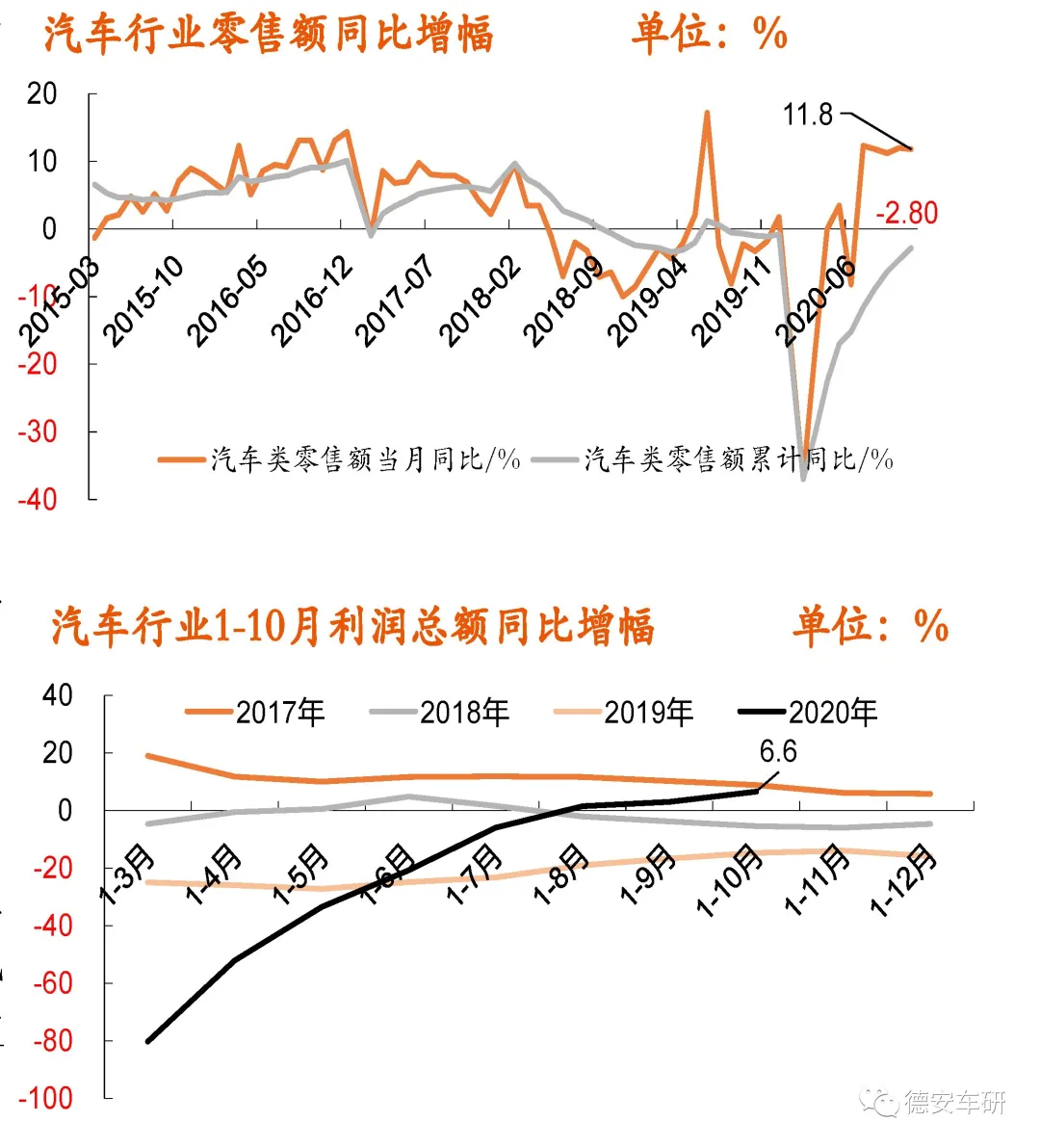

汽车制造业工业增加值:11月中国汽车制造业工业增加值同比增长11.1%。11月汽车类零售额达到4017亿元,同比增长11.8%,年度累计零售额达34531亿元,同比下降2.8%。

2020年1-10月,汽车制造业完成营业收入63949亿元,同比增长2.1%,增速较2020年1-9月提升1.6个百分点,占规模以上工业企业营业收入总额的7.6%。

2020年1-10月,汽车制造业利润稳定恢复,汽车制造业累计实现利润4211.5亿元,同比增长6.6%,增速比1-9月提升3.6个百分点,占规模以上工业企业实现利润总额的8.4%。

汽车制造业固定资产投资额:2020年1-10月汽车制造业固定资产投资同比降幅继续呈小幅收窄,但仍然明显低于同期全国固定资产投资水平,2020前三季累计下滑15.4%,降幅比1-9月收窄1.3个百分点。。

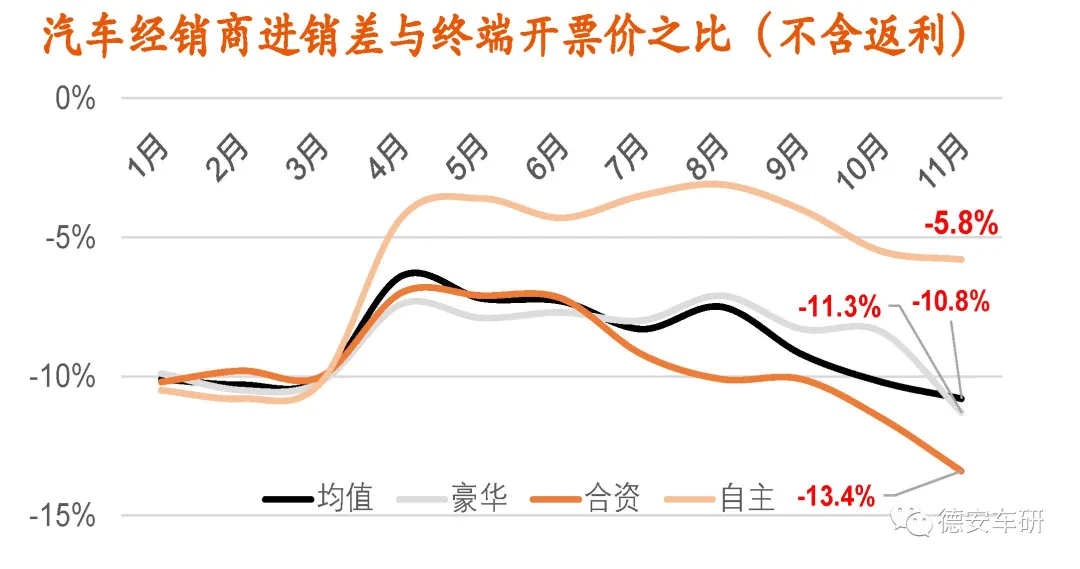

8 库存与折扣:年度目标承压、折扣幅度加大

进入11月,厂家完成年度目标压力加大,汽车经销商综合库存系数同比大幅上涨15.4%,环比上升9.6%达1.72。经销商裸车毛利大幅下滑,合资品牌折扣幅度尤其突出。虽受卫生事件影响,但多数厂家并没有下调任务目标,经销商仍为达成全年任务目标拿到年终返利,降价促销以价换量,库存增加盈利能力下降。11月库存深度最高的品牌有:沃尔沃、东风悦达起亚、东风英菲尼迪。豪华、合资品牌延续前期增长态势,加上年末冲刺补库,库存系数较上月有所上升。自主品牌处于传统冲刺旺季,库存压力相对较大。进入Q4以来,经销商GP1(裸车毛利)持续下探,合资品牌价格倒挂尤为严重,裸车毛利滑至-13% 。

合资品牌库存与折扣:11月样本经销商库存均值1.13,环比下降,折扣力度持续加大。日系合资丰田、马自达、本田、日产折扣与库存表现俱佳。上汽集团旗下别克、雪佛兰库存及折扣均差于合资品牌均值,大众、斯柯达折扣情况有所好转,别克库存较高,折扣幅度较大。

自主品牌折扣与库存:11月样本经销商库存均值1.32,环比继续降低,折扣均值-5.8%,折扣力度进一步加大。其中红旗、长安自主在库存及折扣幅度上表现更佳。

9 主要企业销量表现:长城累计销量转正,上汽依然承压

11月长城汽车销量14.5万台(+26%),1-11月累计销售96.1万台,同比转正。11月哈弗品牌销售10.2万辆(+22%),哈弗H6车售5.5万辆,其中第三代哈弗H6占哈弗H6总销量占比例达41.5%。长城皮卡同比增长53%,11月销售2.2万辆市占率接近50%。长城炮11月销售1.2万辆。

11月吉利汽车销量达15万台,同比增5%。1-11月累计销量116万辆,同比减少5%。已完成年度销量目标88%,2020年度目标完成承压。吉利星瑞上市首月销售7017辆,12月有望冲击万辆销售。新能源领域销售6,829辆。领克11月销量为2.28万辆同比增长约61%,再度刷新领克品牌历史最高月销量纪录。

11月广汽集团销售汽车21.8万台,同比增21.5%。累计销量183.5万辆,同比-2.2%。广汽本田11月销售8.6万台(+22.0%),累计同比转正+0.6%;广汽丰田11月销售7.7万(+13.8%),累计同比+11.0%。广汽传祺11月销售3.3万辆,同比+2.5%。广汽埃安11月销售7,216辆,同比增长20%,环比下滑。

11月上汽集团销售64.4万辆,同比增长10.6%,1-11月累计销售485.4万台,同比-12.39%。上汽大众依然承压,销量16.2万辆,同比下跌21.89%,降幅较10月进一步扩大,上汽集团旗下其他品牌均实现同比增长。上汽通用/五菱/上汽乘用车11月销量为16.6/19.5/8.8万辆,同比增39.2%/21.7%/28.4%。

长安集团11月销量21.95万辆(+24.5%),累计销售180.3万辆,同比+15.3%。长安系中国品牌乘用车11月销量11.4万台(+36.4%)。

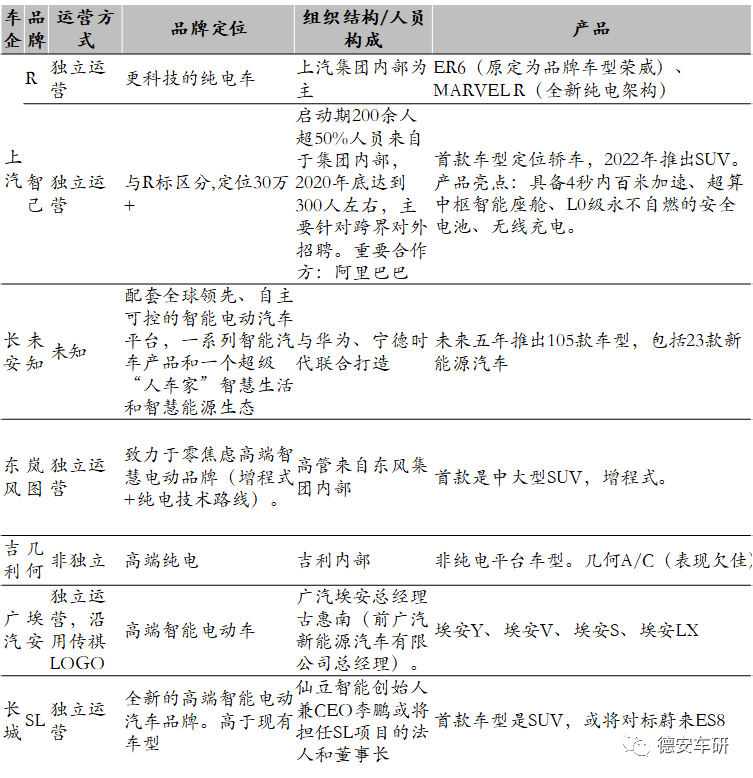

10 主机厂新品牌运动风起云涌

11月上汽集团联合阿里巴巴宣布成立“智己汽车”,广汽集团将埃安独立运营与传祺形成自主品牌“双子星”。目前已有多家整车集团宣布成立高端新品牌,岚图、智己首款产品发布在即,仍以SUV产品为主。埃安已有销售基础,广州车展新产品埃安Y推出,其稳扎稳打更接近传统品牌调性。同时,阿里、华为、腾讯等科技公司成合作方为高端品牌运营注入新活力。各新品牌高管多以汽车集团内部调任为主,但在组织架构、融资结构、期权激励、用户运维等方面已有大幅创新。

11.1 乘用车企迎融资潮—新势力领先、传统车企跟随

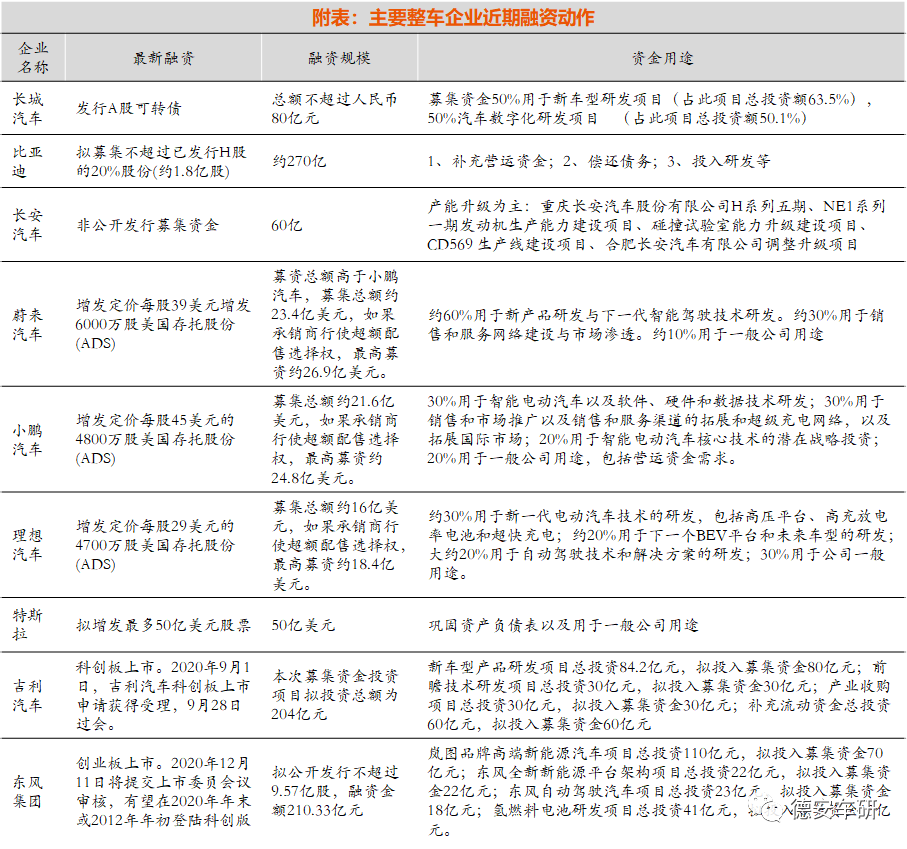

2020年特斯拉、蔚来等新势力股价表现突出,市值连创新高,高光时刻融资频度额度均创新高。

新势力标杆特斯拉2020年内通过增发融资120亿美金。造车新势力三强中蔚来汽车近期年内第三次增发,或可募集27亿美元,前两次共募集22亿美金,加上年初合肥市政府70亿,蔚来2020年内募集资金总额近400亿元。2020年初以来理想汽车已募资三次,累计金额达212亿元;小鹏汽车募资三次,募资总金额达272亿元。

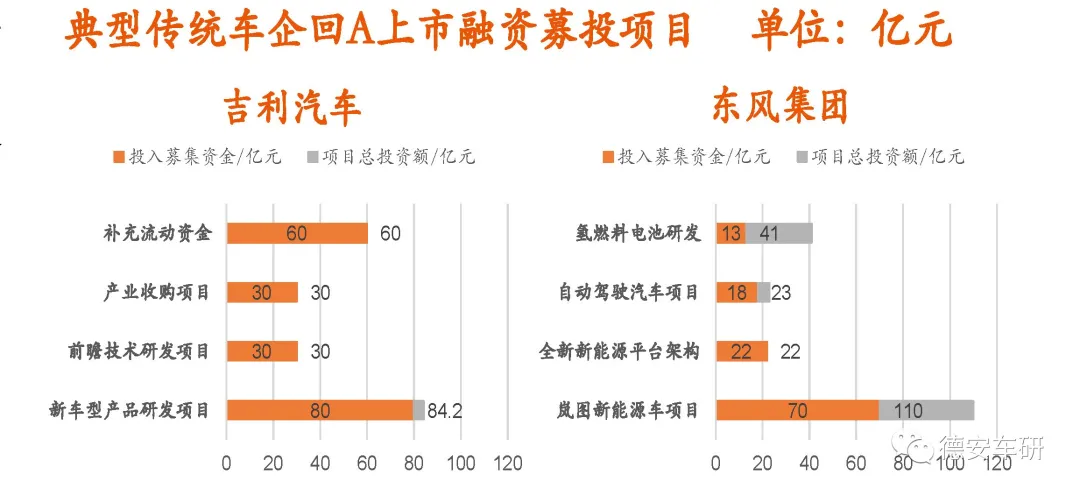

比亚迪拟发行不超过1.83亿H股,按目前股价可融资约270亿。长城汽车拟发行可转债方式募资80亿以投资新车型研发项目与汽车数字化研发项目。东风集团、吉利汽车回A股拟募集资金200亿元以上。此前,吉利汽车配售6亿股,净筹资64.46亿港元。

2020年我国汽车行业固定资产投资完成额同比降15%以上(国家统计局口径),但研发费用同比增长20%以上(中汽协重点企业口径),显示在电动智能转型大拐点期,车企军备赛从硬实力走向软实力比拼。粮草储备充分程度、速度将是车企在重要窗口期发展快满的关键因素之一。

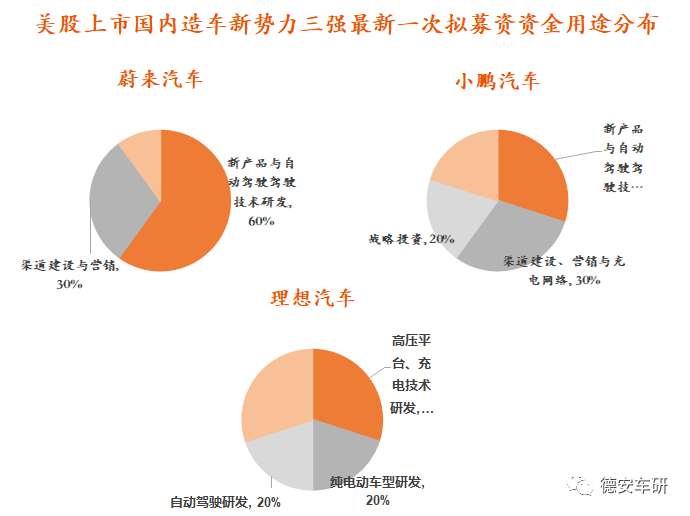

11.2 资金投向以新产品研发为主,新势力增加渠道投入支出

造车新势力新产品与自动驾驶技术仍是资金用途主线,渠道与网络建设被蔚来和小鹏汽车看重均计划投入约30%,理想汽车受制于融资规模与产品技术路线切换,在纯电动车型以及电动技术投入合计占比达50%。

投资建议

预测2021年乘用车同比增长7.2%,增幅较2020年提升13.5个百分点,2021年新能源车销售180万台。2020新能源车有望达130万台,高低两端放量,随着大众MEB上市,未来高品质电动车型供给进一步丰富,新能源车产品吸引力将明显上升。预测新能源汽车未来5年复合增速36%,插电混车型渗透率快速提升。自主车企进入新一代混动技术换代期,混动新车型有望上量。

资本市场表现抢眼,新势力在高光时刻融资频度、额度均较高。它们获得企业快速发展的宝贵资金,新势力募资投向自动驾驶技术、新车型、渠道建设等,传统车企巨头跟随,如东风、吉利等投向新品牌、新平台研发等。

主机厂新品牌运动风起云涌。多采用独立运营模式、多元化的融资结构、管理层股权激励、直达用户的品牌运维方式、全新架构及全新定位的品牌等。目前老树发新芽多箭齐发,2021年将进入新品牌独立运动发展观察期,我们认为转型动作跨度较大、真正具备全新组织架构的新品牌独立运营成功概率更高。推荐长城汽车(02333)、上汽集团、广汽集团(02238),建议关注吉利汽车(00175)。

风险提示

1、自主品牌普遍加大研发投入,但后续产品是否成功极大影响平台规模效应的发挥,从而影响企业盈利能力。

2、经济型车潜在消费群体消费信心未能恢复,从而影响经济型车复苏进程。

3、卫生事件反复导致物流、出行受限,影响到店购车消费。

4、新品上市未能有效提振价格中枢,导致主要车企盈利能力未能向上修复。

5、市场份额加速向头部企业集中,弱势品牌生存困难,现金流堪忧,或给产业链带来风险。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP