海南旅游逐渐进入旺季 投资坚守细分赛道优质龙头

本文来自“光仔看消费”,作者:国信证券分析师曾光、钟潇、姜甜、张鲁。

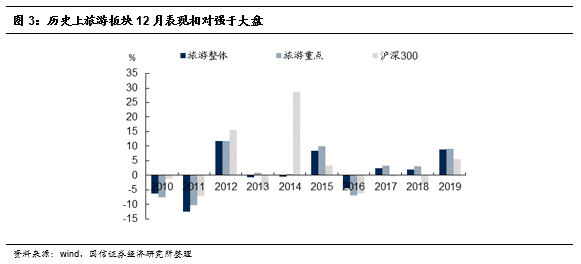

投资建议

12月观点:海南逐渐进入旺季,坚守细分赛道优质龙头

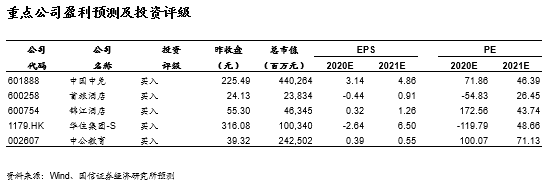

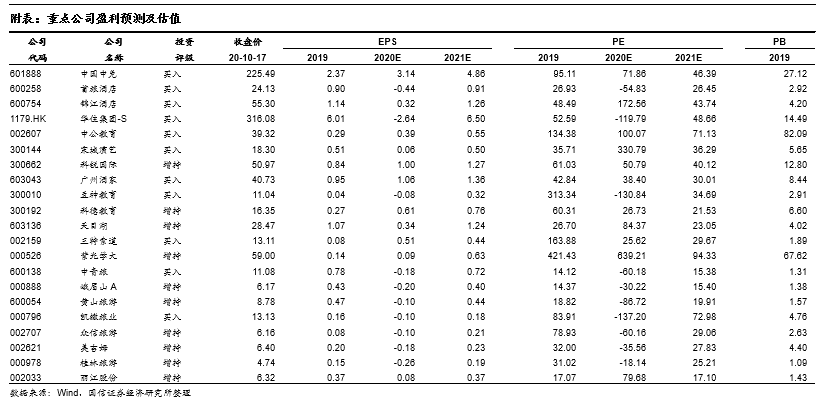

维持板块“超配”评级。目前时点旅游行业整体处于淡季,而海南反季节进入旺季,免税销售预计环比同比都将提速。此外,承袭Q3节奏,Q4酒店、餐饮等赛道龙头开店预计继续加快。目前是很好的跨年度布局优质龙头窗口。继续建议2021年沿袭三条主线配置:复苏次序、龙头集中、消费变迁。短期优选已经和正在复苏的免税、餐饮、酒店龙头,以及底部增持明年有望复苏的景区、演艺、出境游等赛道商业模式优良的龙头。短期优选中国中免、首旅酒店、锦江酒店、华住及港股餐饮龙头等。立足1-3年维度,我们建议继续立足“赛道+格局+质地”,结合公共卫生事件之后的行业集中和消费变迁,重点推荐中国中免、中公教育、锦江酒店、华住集团-S(01179)、首旅酒店、宋城演艺等,建议密切跟踪新兴细分赛道中的潜力品种,如科锐国际、广州酒家、豆神教育、科德教育、天目湖等。

旅游板块

11月旅游板块上涨1.58%,首旅酒店领涨34%

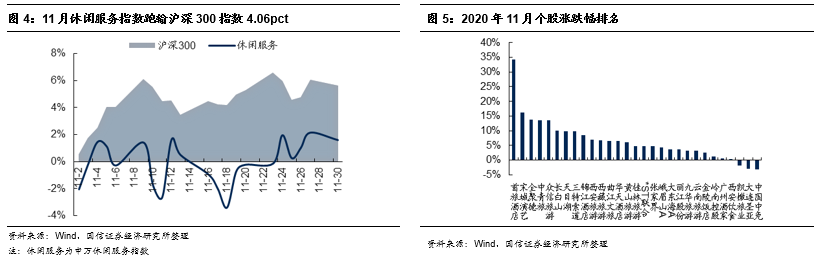

11月,休闲服务板块指数整体上涨1.58%,跑输沪深300指数4.06pct,其中首旅酒店(+34%,行业复苏+低估值高弹性+市场风格切换)、宋城演艺(+16%)等涨幅居前;中国中免(-3%)则因前期涨幅较高以及市场对于海南新开免税店的观望情绪等略有调整。

免税、酒店

10月离岛免税同增185%,海口争取年内新增和扩建4处免税店

免税:10月离岛免税销售同增185%,日均销售1.10亿;11月1-20日同增178%,双十一助力日均销售额提至1.32亿。海口力争年内新增和扩建4处免税店,海南部分新增免税店(中出服、海旅投、海发控)计划今年底明年初开业;国产化妆品入驻免税店。

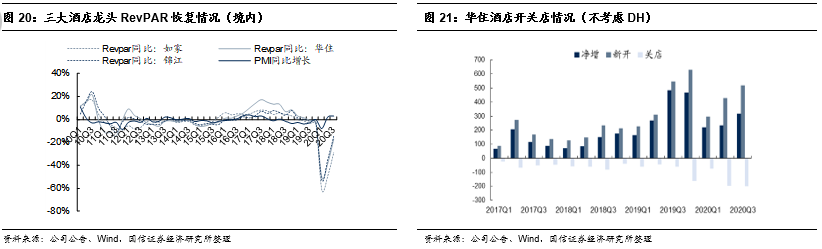

酒店:10月国内酒店RevPAR同比恢复约8-9成,其中经济型、中端酒店恢复较好,二三线城市恢复速度较快。华住Q3境内主业净收入恢复9成,整体符合预期。演艺:宋城演艺与太乙集团合作轻资产项目落子延安,占地150亩,收取一揽子费用2.6亿元+每年20%的收入分成,有望提升公司利润空间。

出境游、餐饮、博彩

周边游及海南等恢复较快,餐饮稳步复苏,出境游、博彩承压

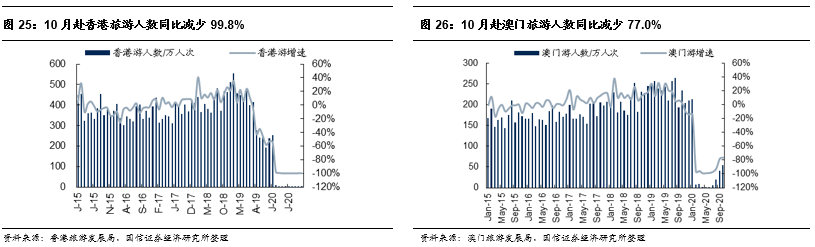

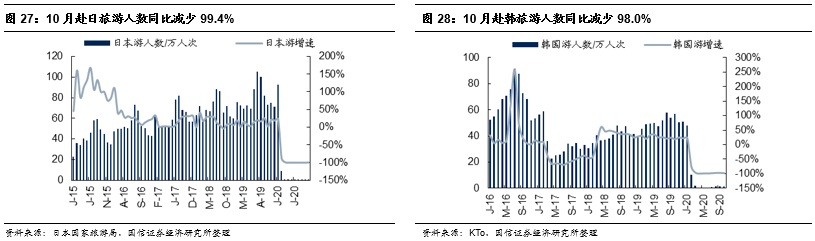

出境游:10月澳门客流下滑77%,其他出境游目的地(港/日/韩/泰等)下滑约98-100%,国外二次公共卫生事件拖累。

国内游:环比持续恢复但有所分化,海南等热门目的地及周边游恢复较好。

餐饮:11月餐饮收入微降0.6%,逐步恢复。博彩:11月澳门博彩赌收同减71%,环比持续改善。

风险提示

自然灾害、公共卫生事件等系统性风险;政策风险;收购整合低于预期等。

海南逐渐进入旺季,坚守细分赛道优质龙头

板块复盘:11月社服板块累计上涨1.58%

公共卫生事件跟踪:秋冬国内公共卫生事件零星出现但整体可控,海外公共卫生事件持续爆发

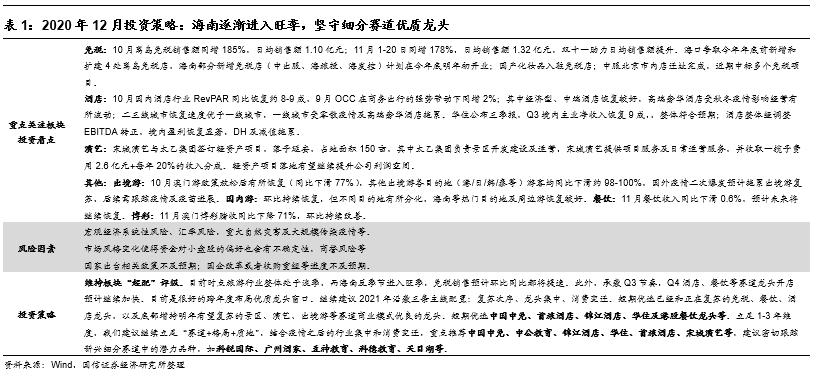

国内 公共卫生事件总体防控良好,秋冬虽有零星公共卫生事件,但整体相对可控。进入冬季,全国多地陆续出现散发 本土确诊病例,比如天津、上海、安徽阜阳、内蒙古满洲里、黑龙江、四川等,但各地反应迅速,各地公共卫生事件都相对可控,暂无大规模扩散的风险。但仍需重视秋冬季公共卫生事件防控,警惕秋冬公共卫生事件二次爆发。

海外公共卫生事件再次爆发,新增病例仍处高位。全球公共卫生事件仍在持续爆发,10月底开始每天新增确诊数量明显增多,12月每天新增确诊基本维持在50-70万例。美国、巴西、土耳其等主要国家日新增确诊病例数均处在较高位置。建议后续继续跟踪公共卫生事件及疫苗进展。

行业层面,在国内公共卫生事件基本可控的情况下,海南离岛免税销售持续高增长,而且海南也迎来了冬季旅游旺季;其他前期受公共卫生事件影响较大的酒店、餐饮、演艺、景区也在持续复苏中,其中周边休闲游恢复相对较快,而跨省团队游恢复仍需一定时期。此外,需要注意的是,一是国内短期仍有零星病例扰动,需保持警惕,要继续防范秋冬公共卫生事件反扑;另一方面,目前海外公共卫生事件仍较为严峻,包括出境游、出入境免税等子板块恢复节奏仍待持续观察。

11月休闲服务指数累计上涨1.58%,首旅酒店领涨34%

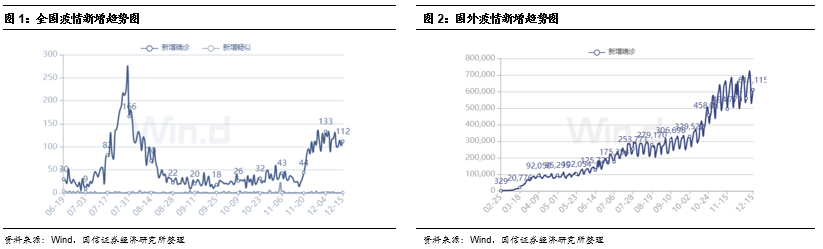

历史上旅游板块12月表现相对强于大盘。我们统计了2010年至2019年十年间,旅游板块相对于沪深300指数12月份单月涨跌幅情况,结果显示历史上旅游板块在12月份表现倾向强于大盘(2013、2015-2019年6次跑赢,4次跑输)。今年受公共卫生事件影响,整体风格跟往年有所不同,考虑到12月仍是旅游行业的传统淡季,但部分细分领域仍有望存在机会,我们建议投资者从市场风格、细分领域热度及布局明年角度择机逢低配置优质股票,把握个股行情。

11月,休闲服务板块指数整体上涨1.58%,同期沪深300指数涨5.64%,板块整体跑输沪深300指数4.06pct,主要系板块权重个股中国中免有所回调。具体看个股表现,涨幅前五分别是首旅酒店(+34.35%,行业复苏+低估值高弹性+市场风格切换)、宋城演艺(+16.14%,前期估值相对其他消费龙头较低)、全聚德(+13.77%)、中青旅(+13.60%)、众信旅游(+13.56%);涨幅后三名分别为中国中免(-3.11%)、大连圣亚(-2.89%)、凯撒旅业(-2.00%),其中中国中免调整预计主要系前期涨幅较高以及市场对于海南新开免税店的观望情绪等影响。

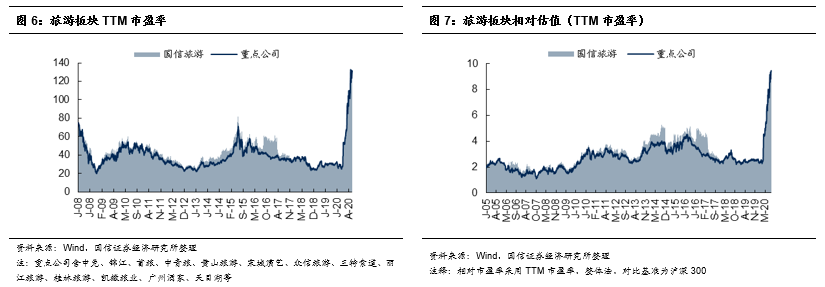

11月旅游板块整体和重点公司估值创下历史新高

2008年1月2日至2020年11月30日,国信旅游板块TTM市盈率均值为44.79倍,波动区间为【21.12,131.59】。旅游重点公司TTM市盈率均值为40.08倍,波动区间为【19.88,132.84】。2020年11月30日,旅游板块整体TTM市盈率为101.45倍,高于上月末(96.42倍),且仍明显超过历史平均水平,主要是因为龙头估值较高及公共卫生事件下旅游板块上市公司业绩承压;旅游重点公司市盈率为102.43倍,同样低于上月末(97.66倍)。

2008年1月2日至2020年11月30日,旅游板块相对估值(沪深300,TTM市盈率)均值为3.11倍,波动区间为【1.10,9.35】。重点公司相对估值均值为2.78倍,波动区间为【1.11,9.46】。2020年11月30日,旅游板块相对估值为6.88倍,略低于上月同期(6.92倍),高于历史平均水平;旅游重点公司相对估值为6.95倍,略低于上月同期(7.01倍),但仍高于历史平均水平。

行业跟踪:10-11月子行业资讯及数据一览

进入冬季以来,国内公共卫生事件偶有零散出现,但整体可控,暂无大面积扩散的风险。此外海南进入旅游旺季,客流进一步恢复,海南离岛免税也呈现持续高增长态势,而其他前期受公共卫生事件影响较大的酒店、餐饮、演艺、景区也在持续复苏中。但目前海外公共卫生事件局势仍不明朗,出境游、出入境免税等子板块恢复节奏仍待观察。

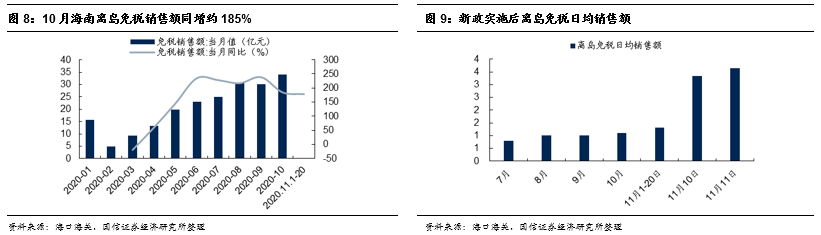

免税:10月离岛免税销售额同增185%,日均销售额1.10亿元;11月1-20日同增178%,日均销售额1.32亿元,双十一助力日均销售额提升。海口争取今年年底前新增和扩建4处离岛免税店,海南部分新增免税店(中出服、海旅投、海发控)计划在今年底明年初开业;国产化妆品入驻免税店;中服北京市内店迁址完成,近期中标多个免税项目。

酒店:10月国内酒店行业RevPAR同比恢复约8-9成,9月OCC在商务出行的强势带动下同增2%;其中经济型、中端酒店恢复较好,二三线城市恢复速度优于一线城市。华住公布三季报,Q3境内主业净收入恢复9成,整体符合预期。

演艺:宋城演艺与太乙集团签订轻资产项目,落子延安,占地面积150亩,收取一揽子费用2.6亿元+每年20%的收入分成,有望进一步提升公司利润空间。

出境游:10月澳门游政策放松后环比有所恢复(同比下滑77%),其他出境游各目的地(港/日/韩/泰等)游客均同比下滑约98-100%,国外公共卫生事件二次爆发预计拖累出境游复苏,后续需跟踪公共卫生事件及疫苗进展。

国内游:环比持续恢复,但不同目的地有所分化,海南等热门目的地及周边游恢复较好。

餐饮:11月餐饮收入同比下滑0.6%,预计未来将继续恢复。博彩:11月澳门博彩赌收同比下降71%,环比持续改善。

免税:10月离岛免税同增185%,海南新增免税店有望近期开业

基本面跟踪:10月离岛免税同增185%,机场免税仍需跟踪公共卫生事件进展

海南离岛免税跟踪:根据海口海关检测,10月海南离岛免税共实现销售金额34.07亿元,同比增长185%;实现免税购物实际人次49.23万人次,同比增长51%;免税购物件数为352.44万件,同比增长123%。1-10月,海南离岛免税累计销售额195.07亿元,同增86%;累计购物人次327.33万人次,同增9%;累计购物件数2315.16万件,同增61%。其中政策放开后的7至10月免税销售额120.1亿元,同比增长214%,化妆品稳居销售金额和件数首位,分别为58.2亿元与1078万件;新增品类中,手机最抢手,销售额为2.6亿元;单价超过8000元的高档免税品销售也破新高,是去年同期的5.5倍。

根据央视网报道,海南自贸港建设总体方案发布截至11月20日,离岛免税销售146.4亿元,同比增长207%;据此测算11月1日-11月20日实现销售额26.3亿元,同增178%,日均销售额为1.315亿元;其中11月10日、11日的销售额分别为3.34亿元、3.65亿元,双十一活动助力日均销售额提升。

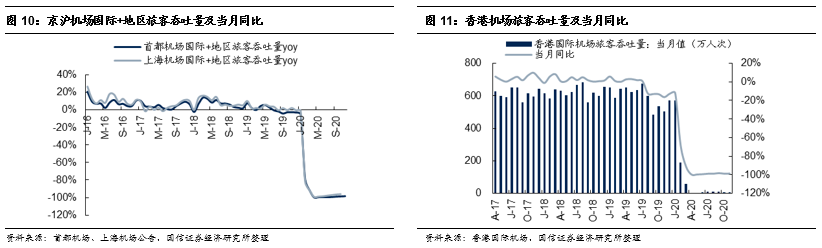

机场免税方面,从京沪港三大机场的客流情况看,10月份首都机场、上海机场以及香港机场国际+地区航班客流分别为2.82万、12.97万、7.9万,首都、上海机场人次环比继续改善,香港机场旅客吞吐量环比略有下滑,显示继续承压,预计系受秋冬公共卫生事件影响。三者同比下滑区间仍维持在96%-99%、仍处于历史低位。考虑到全球公共卫生事件局势仍不明朗,预计短期国际客流仍将一定程度承压。

与此同时,线上免税包括直邮等预计继续补充,但月度之间因品牌供货和促销节奏差异,月度销售额本身也可能有一定波动。

免税资讯:海南新增免税店即将陆续开业,国产化妆品进入免税店

1、海南部分新增免税店计划近期开业。根据Moodie报道,中出服(CNSC) 将在三亚开设一家市中心商店,该揭幕仪式原计划于11月下旬或12月初进行;由海南旅游投资免税有限公司(海南旅游投资发展有限公司的全资子公司)控制的海旅三亚市区也正在完成启动工作,计划在12月开业。截至12月14日这两家免税店都尚未开业。此外,根据DFE、界面新闻等报道,海南控股全球精品(海口)免税城一期预计于2021年1月底开业,全球精品(海口)免税城是海南省发展控股有限公司旗下子公司全球消费精品(海南)贸易有限公司的首个海南离岛免税项目,地处海口国兴大道日月广场东区,占地5万平方米,分三期开工。

2、海口力争年底前新增及扩建4处离岛免税店。根据海南日报和DFE报道,海口将增加免税经营主体,并引进中免集团、海发控集团等经营主体,争取今年年底前新增和扩建4处离岛免税店。此外,还将扩大奢侈品牌营业面积,海口美兰国际机场二期免税店扩建后营业面积将达9000平方米;并计划新增日月广场免税店面积5万平方米,同时引进增加奢侈品牌。

3、中服免税北京免税店完成迁址升级,中服近期中标系列免税项目。根据DFE报道,在北京经营近40年的中服免税北京免税店近日已经完成迁址升级,全新店铺现位于北京市西城区廊房头条19号北京坊三阳号,建筑面积约1800平米,近日开始试营业。店内分为地下一层和地上三层,经营品类涵盖香化、服饰、箱包、工艺品、食品等品类。店铺一层主要以国际知名香化品牌为主;二层主打精致护肤和香氛体验;三层主要经营太阳镜、首饰、皮具等时尚品类;地下一层主要经营食品、工艺品及日韩澳药妆。

自2020年以来,中服免税持续发力,已经先后升级开业的新店有:郑州免税店、杭州免税店、北京免税店等,并在最近一举中标南京禄口国际机场T2航站楼、南昌昌北国际机场T1航站楼、泉州晋江国际机场、贵阳龙洞堡国际机场T3航站楼、凭祥友谊关、龙州水口口岸、集安口岸7个口岸出境免税项目。

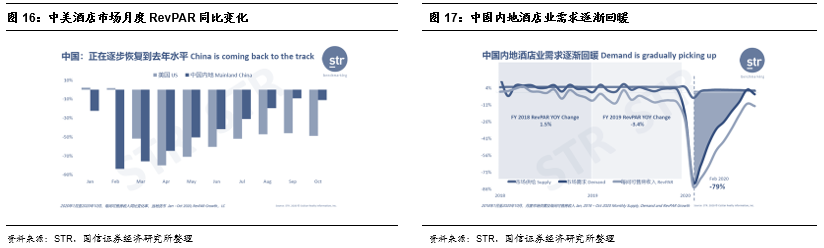

4、国产化妆品进入免税店。根据C2CC新传媒及DFE报道,上海家化旗下的佰草集等已进入上海浦东机场、首都大兴机场等机场免税店,而伽蓝旗下的自然堂品牌业已进入吴淞国际游轮港的免税店,实现了国产化妆品进入免税店的突破。并称“目前,市政府已经向国家相关部委建议,借鉴韩国的做法,为了鼓励本土的商品走出去,出台免税店设立一定面积的本国商品销售的规定,争取包括国产化妆品和健康产品在内的更多自主品牌拓展新的渠道。”

5、海南岛内居民购买免税日用消费品的清单正在抓紧制定。DFE据海南自由贸易港官微报道,11月25日下午,海口海关关长、党委书记施宗伟在海关总署门户网站接受在线访谈时提到,关于岛内居民何时可以购买免税日用消费品,根据《海南自由贸易港建设总体方案》,2025年前,“对岛内居民消费的进境商品,实行正面清单管理,允许岛内免税购买”。目前,有关部门正在抓紧制定清单,将适时公布。

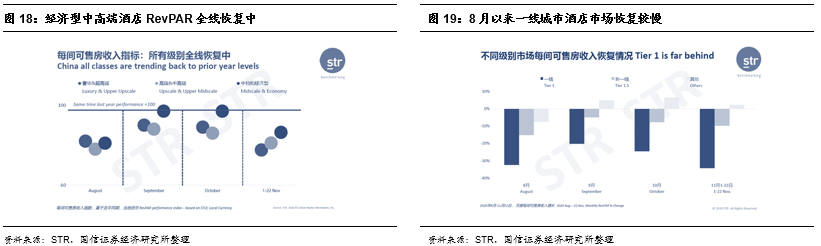

酒店:10月酒店RevPAR同比恢复8-9成,华住Q3境内复苏优于境外

根据STR数据,中国内地酒店RevPAR自2月跌至谷底后呈逐月向好的趋势,特别是暑期市场及10月国庆黄金周为其恢复增添助力,10月RevPAR已经恢复到了去年同期的8-9成。供需方面,2月公共卫生事件爆发后,OCC和RevPAR于当月分别同比下降79%和83%;在经过数月恢复后,9月OCC在商务出行的强势带动下呈现2%的正增长。相较而言,公共卫生事件对酒店市场供给指标影响相对较小,仅在公共卫生事件爆发的2月出现5%同比下降,其他月份的市场供给均维持在1%-2%的正增长。

分经济型中高端来看,与中国内地整体趋势相同,8-10月各级别酒店RevPAR均呈现全面恢复情况,特别是中档和经济型酒店,每间可售房收入指数最高达97(指数100意味着恢复到去年同期水平),基本与去年同期表现持平。但进入11月以来,由于受到第二波公共卫生事件的影响,截至当月22日,各级别酒店RevPAR指数均呈下跌趋势,其中奢华和超高端酒店的每间可售房收入指数仅为77。

分城市来看,由于北京及上海受到第二波公共卫生事件影响,辐射范围之广致使一线城市的业绩恢复速度相对缓慢。也是由于一线城市中奢华及超高端酒店比重较大,截至11月22日两个级别酒店RevPAR大幅跳水(-38%),拉低了一线城市整体业绩(-34%),成为自8月以来的业绩洼地。

华住于12月4日发布2020年三季报,Q3华住净收入实现32亿元/+3.4%,略好于此前公司预计的0-2%;其中剔除DH影响同比下滑10.5%,较Q2环比改善(Q2净收入-31.7%,剔除DH影响-36.3%),符合预期。Q3,华住酒店营业额110亿元/+7%,剔除DH,微降1%,较快复苏。实现经调整EBITDA1.84亿元,整体转正,同比恢复95%;单季归母净亏损2.12亿元,环比Q2-5.48亿减亏,主要DH亏损2亿+及商誉减值4亿+拖累。剔除上述影响,公司境内主业盈利4.82亿元,恢复趋势良好。Q3,因计提商誉减值4.37亿元,叠加DH亏损估算2亿+,短期拖累盈利显著。赴港二次上市后,公司现金流改善,截至Q3末,现金余额66亿元及受限现金13亿元。经营层面,华住Q3境内酒店RevPAR恢复83%,开店继续强势。

公司10-11月RevPAR分别恢复至去年同期的100%和90%+,预计Q4净收入+0~3%,剔除DH并表降4-7%,较Q3继续改善。公司明确表示对2022年实现万店计划充满信心,预计后续展店继续迅猛。

总体来看,Q3公司境内主业恢复良好,但境外仍承压,叠加商誉减值,短期仍然拖累公司业绩。展望未来,预计国内仍有望持续恢复,但境外DH情况仍待跟踪。但公司系国内酒店行业优质龙头,以“品牌+流量+IT”构筑护城河,经营效率系行业标杆,后公共卫生事件时代有望加速集中,且公司在行业低谷时成功融资助推逆市扩张,未来“千城万店”目标落地可期。

演艺:轻资产项目再下一城,落子延安有望提升公司利润空间

11月16日,宋城演艺发布公告称,已与陕西太乙集团签署了《延安千古情项目总协议书》,将结合延安文化特色,规划设计大型延安千古情演艺项目。项目占地约150亩(含50亩停车场)。太乙集团负责项目的开发建设及运营等工作(包括景区所有土建及道路、绿化等配套设施),宋城演艺有偿提供一揽子的项目服务及日常运营服务等事宜。宋城演艺在太乙集团完成景区建设(含 3000座主剧院)并通过规划、消防等验收手续、办妥相关权证的前提下6个月内对外公演。

与之前的轻资产项目类似,宋城演艺此次的服务内容与费用收取仍将分为两部分:一是一揽子费用2.6亿元,包括品牌授权费及使用费、概念性方案规划设计费、剧目创作费、剧目编导费、开业策划费及其他成本支出等;二是基本管理费,按项目年经营收入的20%收取。

延安轻资产项目位于延安市区内西北部,毗邻中国延安干部学院、枣园革命旧址、枣园1938景区,属于延安红色文化旅游核心区。项目距延安火车站15公里,距离延安南泥湾机场25公里,交通极为便利。延安是中国革命圣地、历史文化名城。此次合作,是公司继宁乡炭河里文化主题公园项目、宜春明月千古情项目、郑州黄帝千古情项目后的又一单轻资产输出。持续的签约印证了轻资产业务可持续性,将为公司带来可持续的利润增长空间,并有助于公司强化演艺事业网络、增加线下流量入口,进一步巩固并提升公司的行业地位和品牌知名度,符合公司的长远发展规划和全体股东的利益。

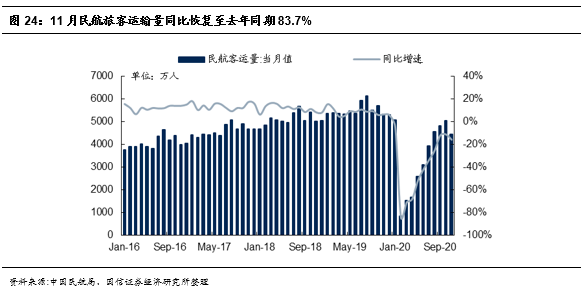

出境游:短期仍承压,需跟踪海外公共卫生事件进展

航空客运方面,民航旅客运输量逐步恢复。根据中国民航局官网数据,2020年11月,全行业共完成旅客运输量4441万人次,恢复至去年同期的83.7%,9、10月则分别恢复到去年同期的87.6%、88.3%。预计因节假日影响,11月不如9月、10月恢复程度好,但体恢复仍趋势良好,主要系国内航空带动。据国务院联防联控机制召开新闻发布会消息,民航局将通过加强航空物流关键环节防控,全面加强来华航班管理。此外,据预测,元旦、春节假期民航旅客运输量将接近公共卫生事件前同期水平,以国内运输为主。

国际航线方面,10月民航局发布会表示,目前在客运方面,共有105家航空公司(19家国内公司、86家外航)通航55个国家,每周计划执行290班左右;在货运方面,共有75家航空公司(18家国内公司、57家外航)通航44个国家,每周计划执行2100班左右。下一步,民航局将根据国务院联防联控机制的部署和要求,在统筹公共卫生事件防控和经济社会发展的基础上,动态调整国际定期客运航班。此外,中外方如有复工复产复学项目等临时需求,可通过”快捷通道"机制或外交途径通过包机、临时航班等方式予以解决。整体来看,因为欧美等秋冬公共卫生事件的二次爆发,目前国际航班的恢复还相对谨慎,短期仍然承压。

海外公共卫生事件局势仍不明朗,10月出境游继续处于历史低位

港澳游方面, 10月赴港游客仅为4855人次,单月入境人数连续7个月低于万人,同比下滑99.81%;10月赴澳游客为53.95万人,同比下滑76.97%,环比增加30.79%,政策放松后环比持续改善。

出国游方面,10月赴日游客仅为4500人,同比下滑99.38%(3-8月跌幅均在99%-100%);10月份赴韩游客为1.15万人,同比下滑97.98%;10月泰国国际旅行禁令松绑(3月26日起禁止国际旅行),中国赴泰游客为471人。

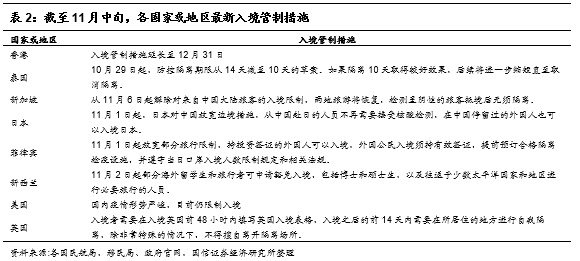

目前来看,结合各国入境管制政策,亚洲周边国家和地区政策有所松绑,而欧美公共卫生事件则面临二次高峰,其中澳门地区9月23日起将旅游签注范围放宽至内地居民,赴澳游客数逐步回暖;而香港虽推出回港易措施,但仅针对符合特定条件的香港居民回港豁免14天检疫,双方互通仍受限制;欧美则因二次公共卫生事件影响,目前确认人数仍处于高位。10月20日,虽国内赴泰游破冰,约40名中国居民赴泰旅行,但10月21日文旅部再度发文,表示暂不恢复旅行社及在线旅游企业出入境团队旅游及“机+酒”业务,显示目前仍然受制。虽然近期已有疫苗取得重要进展,但考虑其正式落地和全面普及仍需一定的时间,考虑各地政策限制和海内外公共卫生事件情况差异,我们预计出境游全面恢复仍需时日,全球疫苗大规模投入接种以及旅游目的地防控态势根本性好转是关键。

国内游:持续改善,恢复分化,海南进入旅游旺季

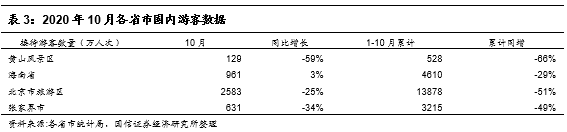

10月单月,海南省接待游客961万人次,同比增长3%,1-10月累计接待游客4610万人次,同比下滑29%。进入冬季后,海南迎来旅游旺季,再加上公共卫生事件下出境游暂停、海南离岛免税购物政策引流等,海南客流呈现出明显领先的恢复态势。北京市旅游区10月接待游客2583万人次,同比下滑25%,1-10月累计接待13878万人次,同比下滑51%。张家界市10月接待游客631万人才,同比下滑34%(主要系入境游客拖累),1-10月累计接待3215万人次,同比下滑49%。黄山风景区10月接待游客129万人次,同比下滑59%,1-10月累计接待528万人次,同比下滑66%。

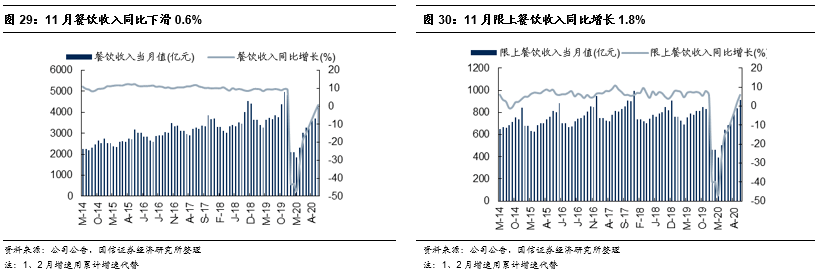

餐饮:11月餐饮收入同比下滑0.6%,预计未来将继续恢复

根据国家统计局公布的11月社零数据,2020年11月社会消费品零售总额中餐饮收入为4980亿元,同比下滑0.6%,相比10月的增速0.8%,11月增速再次转负,预计是受公共卫生事件及国庆节假日等影响,但从趋势上来看,餐饮消费额仍是不断改善的;11月限额以上企业餐饮收入为860亿元,同比增长1.8%(9月为增长1.9%、10月为增长6.1%),行业复工复产逐步推进以及各地消费刺激政策下,预计行业经营环比仍将持续回暖。

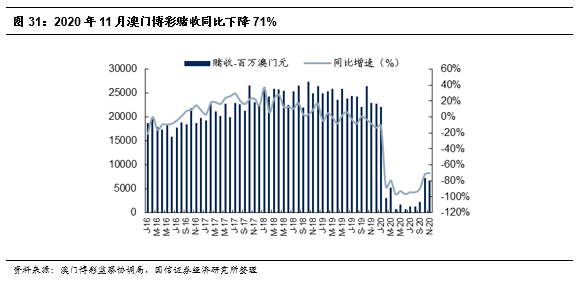

博彩:11月澳门博彩收入同比下降71%,环比持续改善

根据澳门博彩监察协调局数据,2020年11月,澳门博彩毛收入为67.48亿澳门元,同比下降70.5%;1-11月累计毛收入为526.23亿澳门元,同比下滑80.50%。自9月23日恢复办理内地居民赴澳门旅游签注以来,澳门博彩赌收有所改善,但仍需跟踪游客意愿及各地各单位等实际出行限制,预计澳门博彩短期仍会承压。

风险提示

宏观经济、汇率、恶劣天气、重大自然灾害、传染公共卫生事件等系统性风险;

国企改革进度、旅游相关政策可能低于预期;

收购整合可能低于预期及商誉减值风险

(编辑:王岳川)

扫码下载智通APP

扫码下载智通APP