“民主党横扫”后的参议院能起多大作用?

本文来自微信公众号“Kevin策略研究”。

随着拜登和新一届国会到位,一系列政治日程也预计将成为短期焦点,例如最新提出的1.9万亿美元抗疫刺激,对特朗普的新一轮弹劾案;以及长期拜登主张的大规模基建和加税前景。

首先,需要明确参议院主要职责和议事投票规则。参议院目前对包括最高法院法官在内的主要官员提名确认都仅需51票多数即可;涉及政府支出、预算和债务上限的法案可通过所谓预算调节程序(budget reconciliation)实现简单多数通过,但一年只能通过一次。

结合这一规则,我们预期:1)对官员提名听证确认,基本将畅通无阻,除非民主党内部出现分歧。2)对特朗普的第二次弹劾,依然需要三分之二绝对多数,因此需要额外17名共和党参议院支持,门槛依然不低。3)新一轮1.9万亿美元的抗击公共卫生事件刺激可能性较大;4)拜登主张的大规模基建投资和加税计划,在预算调解程序下并非没有可能,2017年底通过的特朗普税改即是如此,但前提拜登会将其作为首要政治目标并动用所有资源全力推进;相比基建、加税在共和党遇到的阻力预计会更大一些。

至于其他的一些主张,如医保、金融监管、科技公司监管等等,由于无法采用预算调整程序,因此除非两党达成共识否则难度很大。

焦点讨论:政治议程将成焦点:拜登就职、新一轮刺激与特朗普弹劾

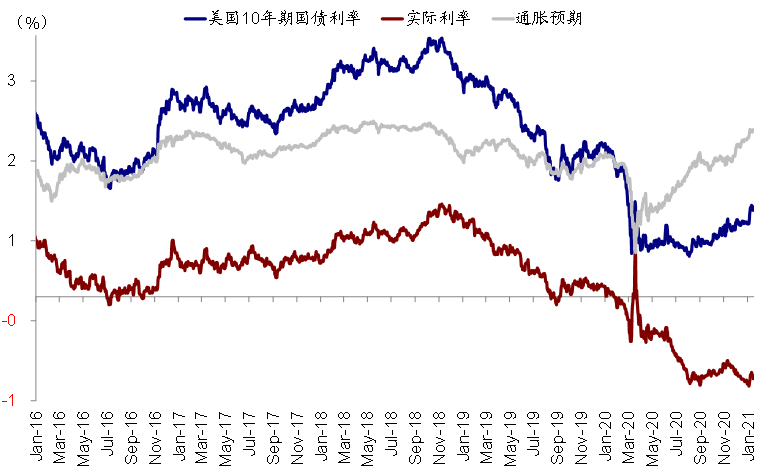

美国当地时间1月20日,拜登将正式宣誓就职新一任美国总统,开启未来四年总统任期。而随着副总统Harris的到位,此前在佐治亚州2个席位补选全部获胜的民主党也将重新获得参议院微弱多数地位。实际上,随着1月5日参议院选举落下帷幕,“民主党横扫”带来的政策预期已经推动近期资产价格出现了明显的变动,例如美债利率走高(《10年美债利率升破1.1%之后》)、美元企稳走强等等,这与我们在《“民主党横扫”的市场影响和政策含义》中的预期基本一致。

随着拜登和新一届国会到位,一系列政治日程也预计将成为短期焦点,例如最新提出的1.9万亿美元抗疫刺激,以及对特朗普的新一轮弹劾案;以及从更长期角度看,拜登主张的大规模基建和加税前景又将如何?这其中,“横扫”后的民主党参议院能起到多大作用?是否所有政策推进都将畅通无阻?了解这一点对于判断未来政策前景和资产价格影响具有重要意义,因此我们将在本文中对此做出回答。

首先,我们需要明确参议院主要职责和议事投票规则。简言之,参议院特有职责主要负责高级官员提名后的听证确认、弹劾总统案中扮演法院审判角色、以及对于其他立法的投票(例如预算、加税等)。一般而言,立法程序在参议院仅需要简单多数(51票)即可通过(目前民主党加上副总统Harris的一票已经足够),但由于处于少数地位的政党可以通过冗长发言(所谓Filibuster)来阻挠投票,而终止冗长发言又需要60票的绝对多数支持,因此参议院实质的门槛即变成了60票,特别是考虑到两党明显对立的政治格局。截止目前,绝大多数立法流程均需要60票。

果真如此,目前在参议院只占微弱多数的民主党或将寸步难行,但在具体操作中,仍有一些特例操作空间。根据2013年和2017年两次的程序修改,目前对于包括最高法院法官在内的主要官员提名确认都仅需要51票多数即可;同时,为了防止冗长的分歧影响政府预算,涉及政府支出、预算和债务上限的法案可以通过所谓的预算调节程序(budget reconciliation)实现简单多数通过,但一年只能通过一次。

弄清楚了参议院的职责和议事规则后,我们便可以对未来的一些政策前景作出展望。具体可以分成以下几个层面,

►对官员提名听证确认,基本将畅通无阻,除非民主党内部出现分歧。

►对于特朗普的第二次弹劾,依然需要三分之二绝对多数,因此需要额外17名共和党参议院支持,门槛依然不低。

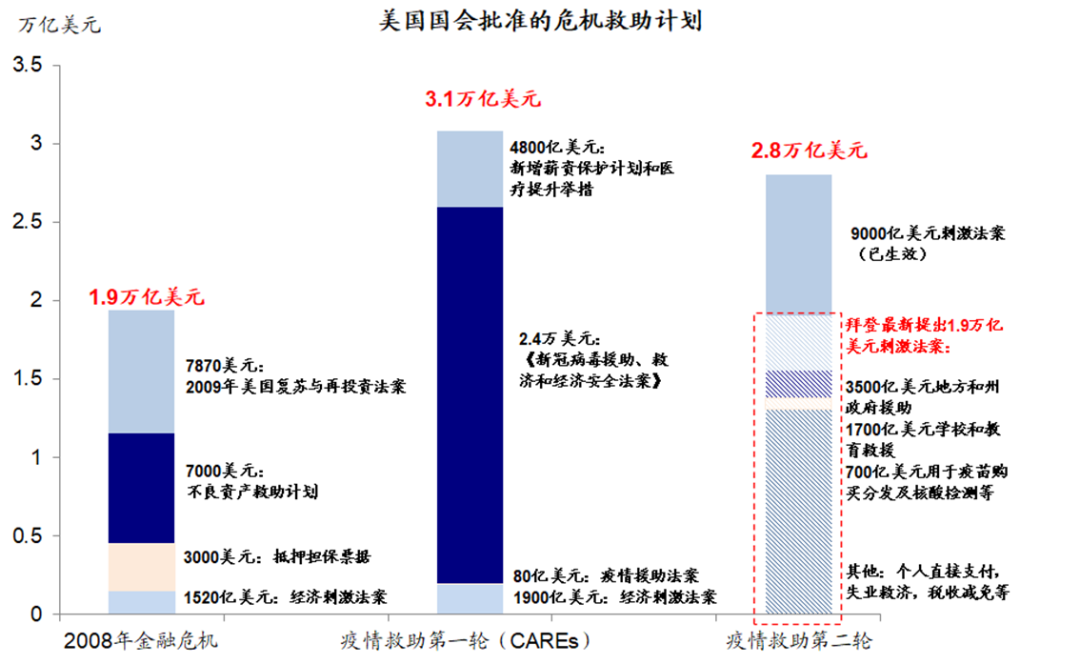

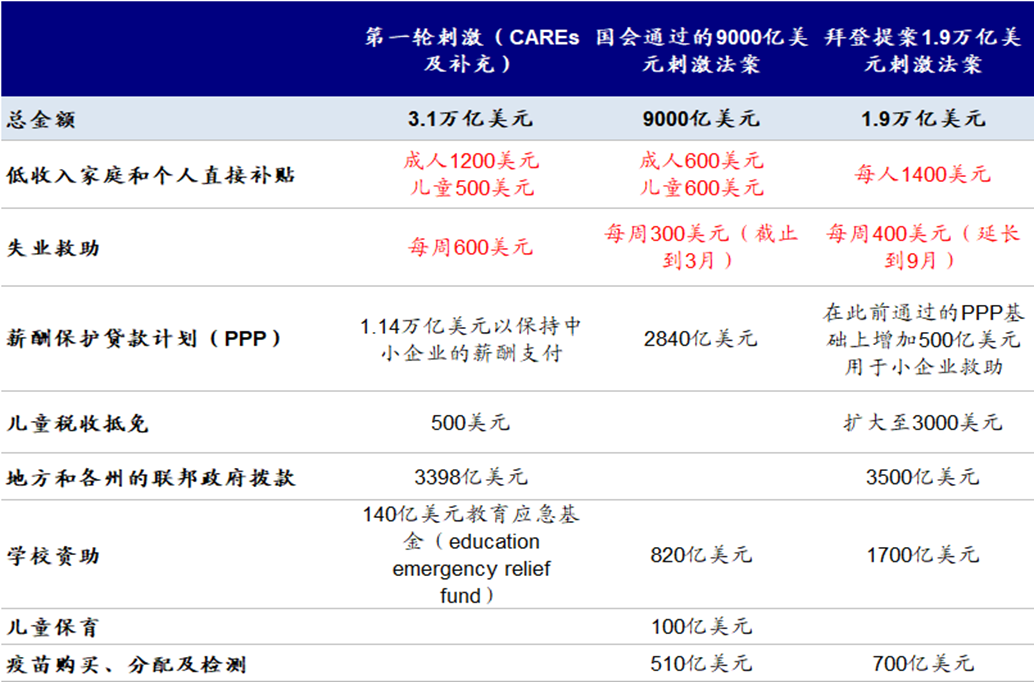

►新一轮1.9万亿美元的抗击公共卫生事件刺激。在近期刚刚通过9000亿美元的第二波抗疫刺激的基础上,拜登1月14日提出新一轮1.9万亿美元的刺激规模,最主要的变化是将对于低收入家庭和个人直接回补贴增加1400美元(上一轮为600美元),同时将失业救助提高至每周400美元并延长至9月(上一轮为每周300美元并于3月截止);此外还包括对疫苗、以及州政府的拨款等。

在近期刚刚通过9000亿美元的第二波抗疫刺激的基础上,拜登上周提出新一轮1.9万亿美元的刺激规模

主要的变化是将对于低收入家庭和个人直接回补贴增加1400美元,同时将失业救助提高至每周400美元并延长至9月

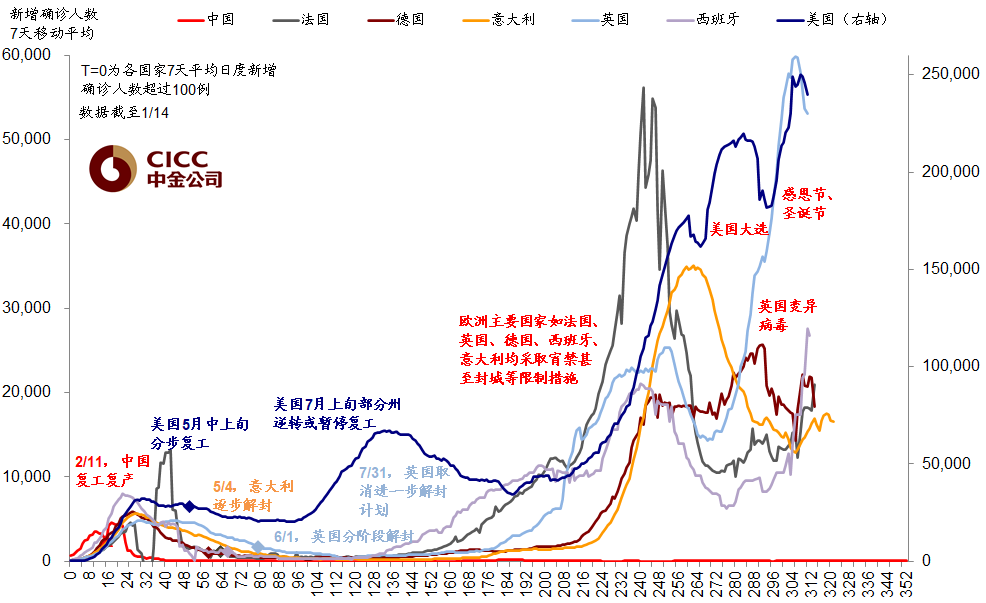

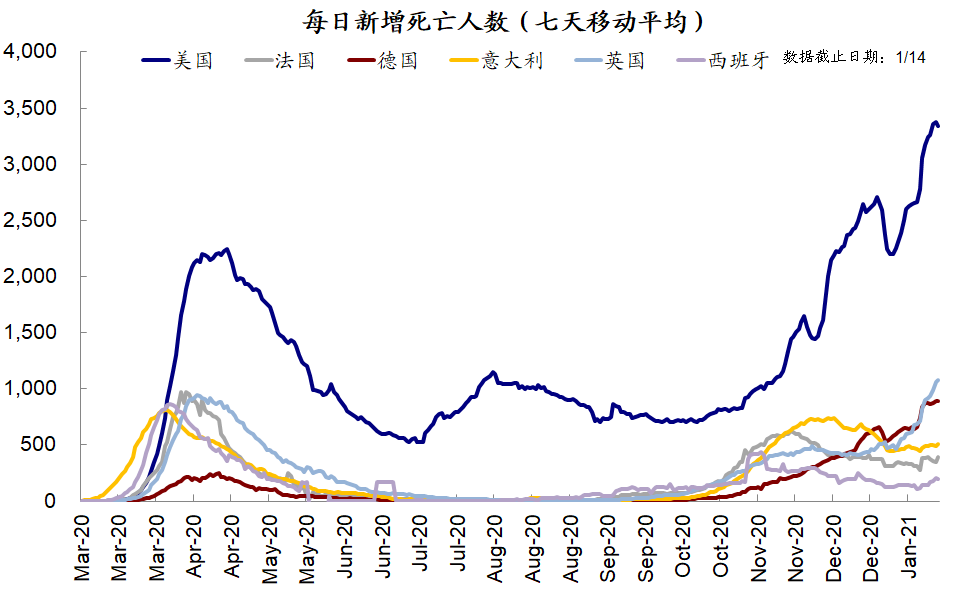

由于当前公共卫生事件依然较为严重(美国每日新增确诊依然高达24万人),我们预计新一轮财政刺激获得通过的可能性较高。即便无法得到足够共和党配合,民主党也可以使用上文中提到的预算调解程序快速通过,但这将耗费今年其他财政和加税等相关政策的有限资源。

美国英国均从高位略有回落,美国日度新增24万

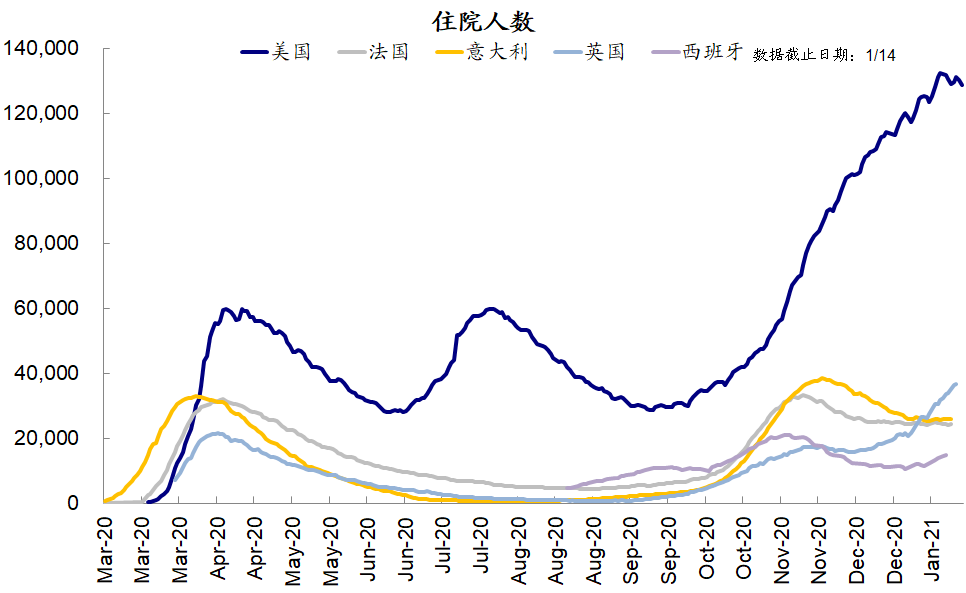

国住院人数出现缓解…

…死亡人数也是如此

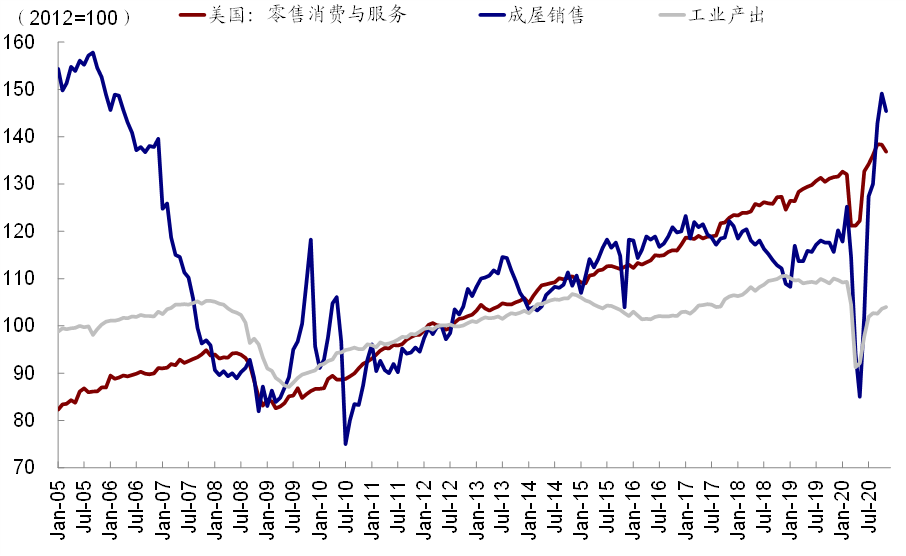

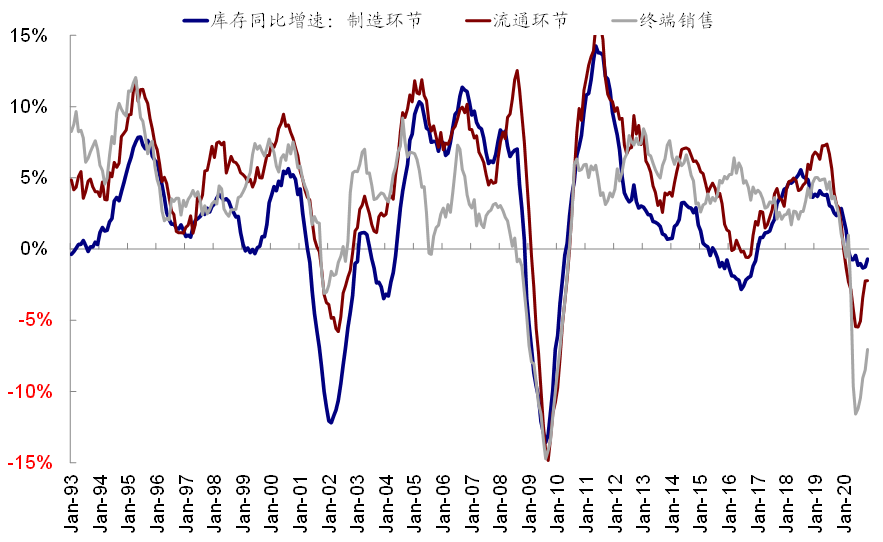

因此,基于这一判断,我们认为共计2.8万亿美元的新增刺激(现有9000亿美元加上拜登新提出的1.9万亿美元计划)将继续支撑美国居民的消费需求,更不用说处于明显低位的消费品库存。目前,美国终端销售和渠道的补库周期已经开启(《海外资产配置之库存周期:如果新一轮补库周期开启》)。

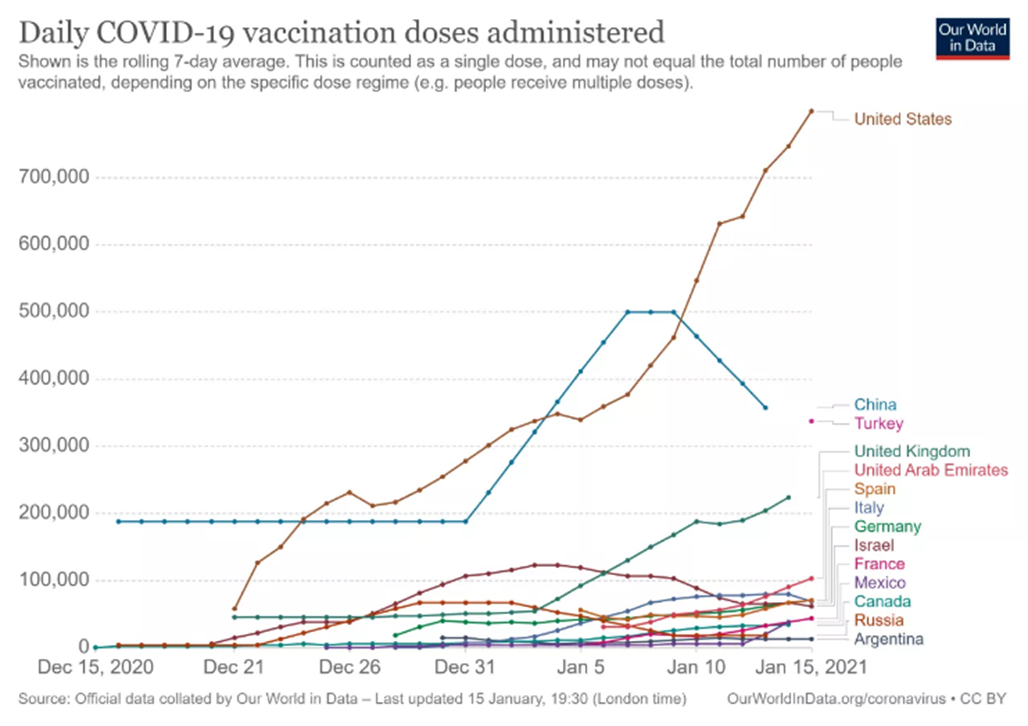

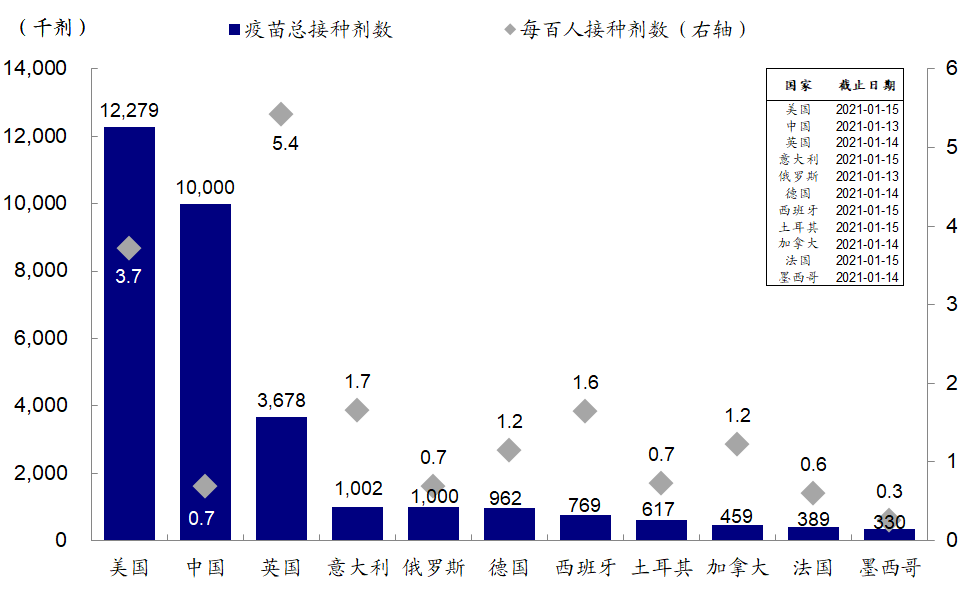

叠加依然严峻公共卫生事件下相对缓慢的复工进展,产需缺口的弥合依然时间,因此我们预计或继续拉动进口作为补充,因此我们依然建议关注消费需求和出口链条的配置机会。疫苗接种和公共卫生事件控制后的产能利用率修复也值得关注(目前美国每天接种人数已经提速至80万剂;粗略估算若要实现二季度70%的人口覆盖率,接种速度需要提高至每天200万剂左右)(《海外资产配置月报(2021-1):变化多积极,供需仍错位》)。

新一轮刺激对需求的支撑,叠加目前依然严峻公共卫生事件下相对缓慢的复工进展,产需缺口的弥合依然时间

目前,美国终端销售和渠道的补库周期已经开启

前美国每天接种人数已经提速至80万剂;粗略估算若要实现二季度70%的人口覆盖率,接种速度需要提高至每天200万剂左右

疫苗全球接种3759万;美国已接种1228万、每天接种速度接近80万

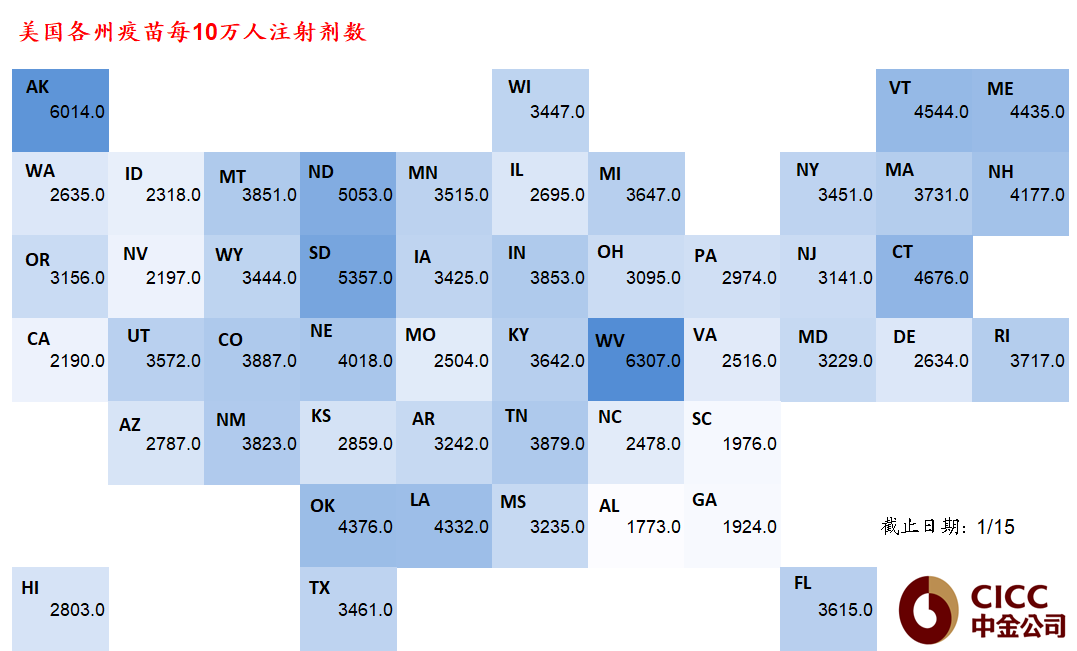

美国各州接种疫苗情况

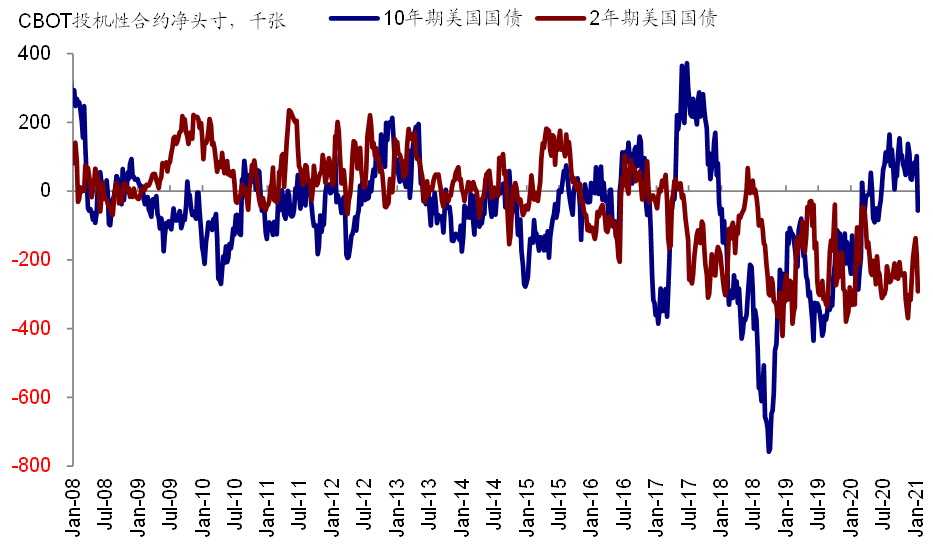

资产价格上,我们预计财政刺激对于美债利率、美元和美股或都有支撑。实际上,10年美债已经转为净空头、而美元和美股的空头仓位也明显减少。

上周,10年期国债投机仓位由多头转为空头,为自2020年6月下旬以来首度转为空头

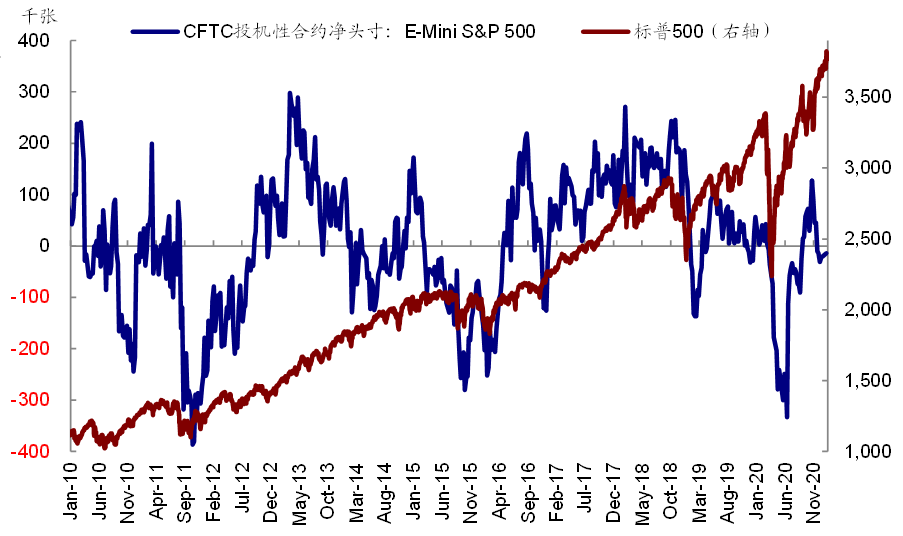

美股的投机性空头仓位减少

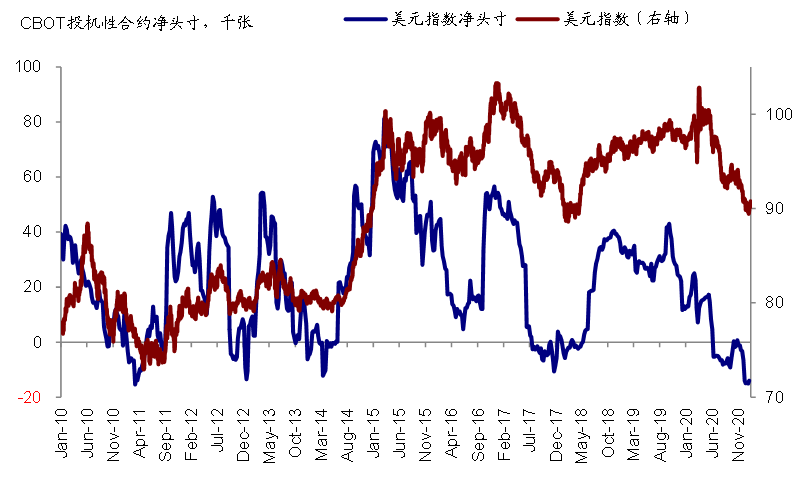

…美元投机性空头仓位在前一周达到历史高位后同样减少

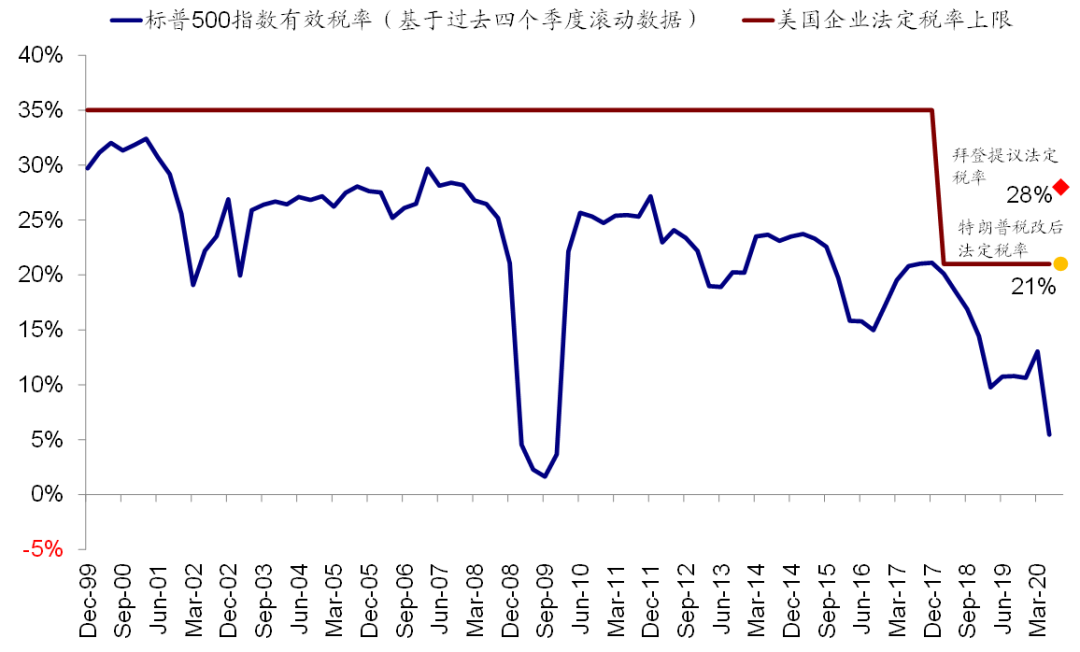

►拜登主张的大规模基建投资和加税计划。在竞选过程中,拜登提出未来10年总支出计划规模约6~9万亿美元。这其中,市场较为关注的是基建投资和气候计划,合计约2~3万亿美元,占其十年支出计划的30%。此外,拜登还主张加税以实现增加财政收入,缩窄贫富差距,加速制造业回流的目的,具体包括提高企业所得税(从当前的21%到28%)和资本利得税、海外收入税率以及提高社保收入上限等。

这一正一反的政策对于市场影响也截然相反,例如如果上调企业所得税率,我们测算将拖累美股盈利10个百分点。根据上文中提到的参议院议事投票规则,在预算调解程序下并非没有可能,2017年底通过的特朗普税改即是如此,但前提拜登会将其作为首要政治目标并动用所有资源全力推进;我们认为相比基建、加税在共和党遇到的阻力预计会更大一些。

如果上调企业所得税率,我们测算将拖累美股盈利10个百分点

►而至于其他的一些主张,如医保、金融监管、科技公司监管等等,由于无法采用预算调整程序,因此除非两党达成共识否则难度很大。

市场动态:疫苗接种加速、新一轮刺激有望出台;美元走强,黄金原油下跌

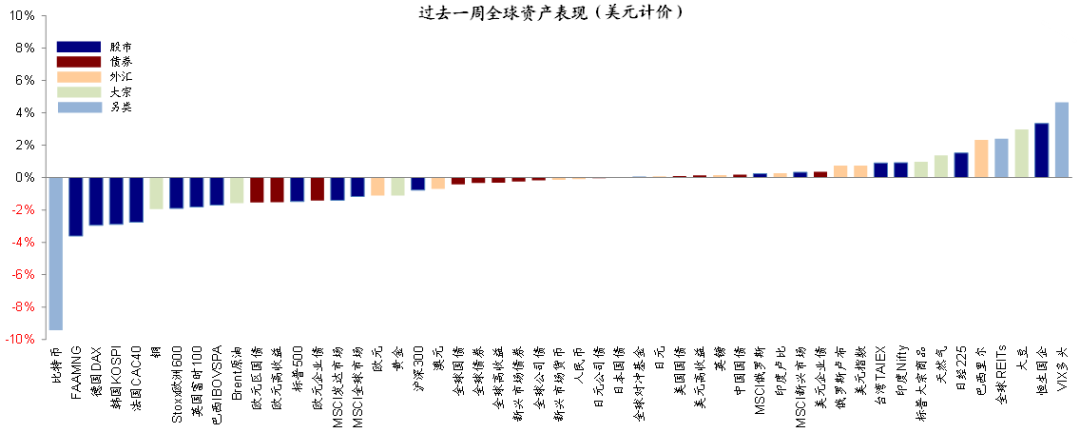

►资产表现:大宗>债>股;美元走强、利率小幅回落。美元计价下,大类资产排序为大宗>债>股;VIX多头、H股、大豆、全球REITs、巴西里尔等领先;比特币、FAAMNG、德国、韩国、铜与原油等落后。板块层面,美股能源、房地产、生物科技等上涨;商业服务、媒体、软件与服务等下跌。美债利率略有下滑,黄金原油下跌。

过去一周,以软件服务及媒体为代表的公共卫生事件受损少板块跑输市场,金融地产及周期板块相对跑赢

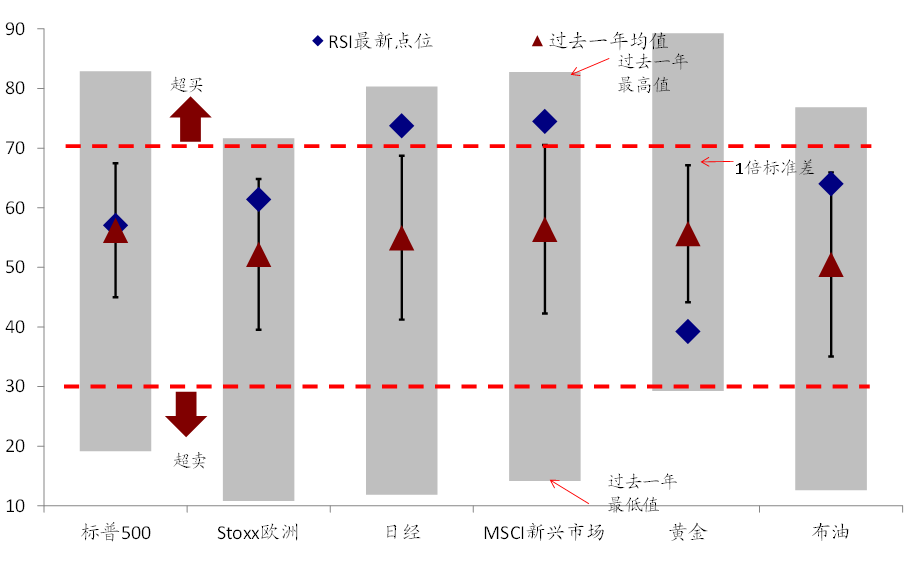

►情绪仓位:日本新兴超买,美元美股空头减少。过去一周,美国、欧洲、新兴RSI均有回落,但新兴及日本仍处于超买区间;黄金、布油同样回落。美股和美元投机性空头仓位在前一周达到历史高位后有所减少。

►资金流向:美股流入放缓,新兴转为大幅流入。美国流入放缓,日本欧洲流入激增,而新兴市场再度转为大幅流入。

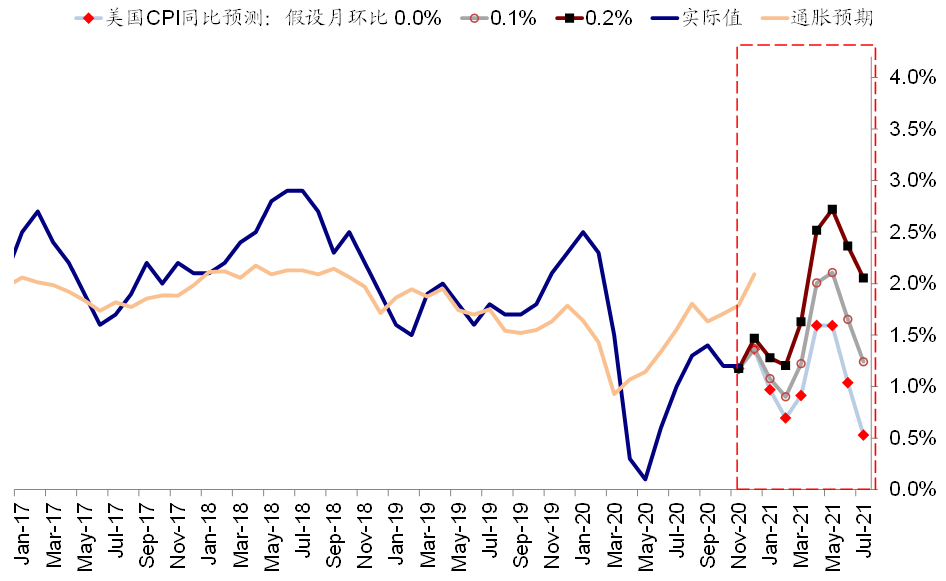

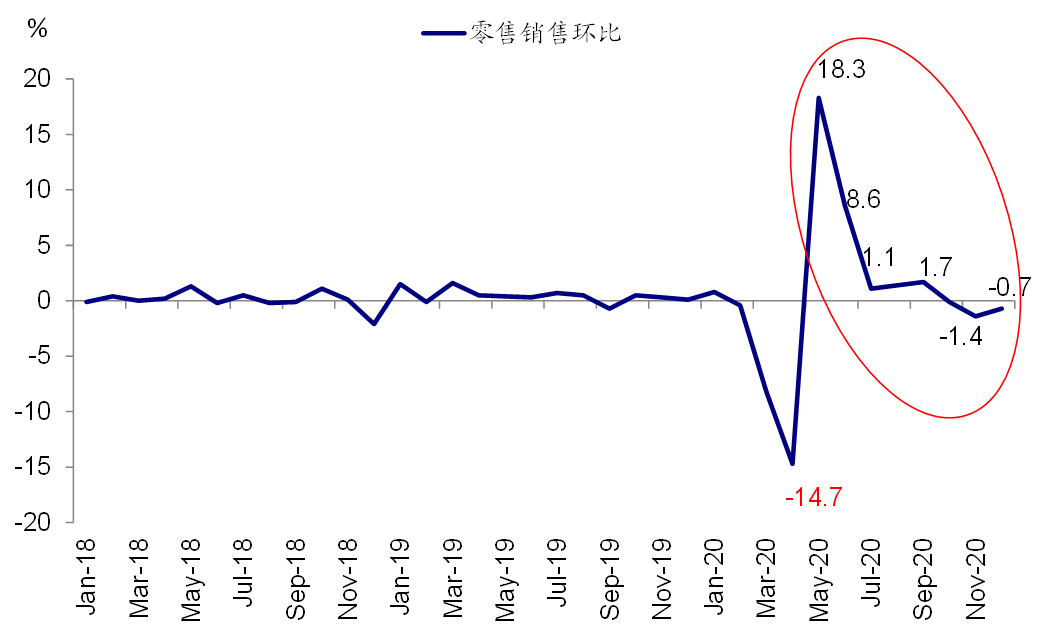

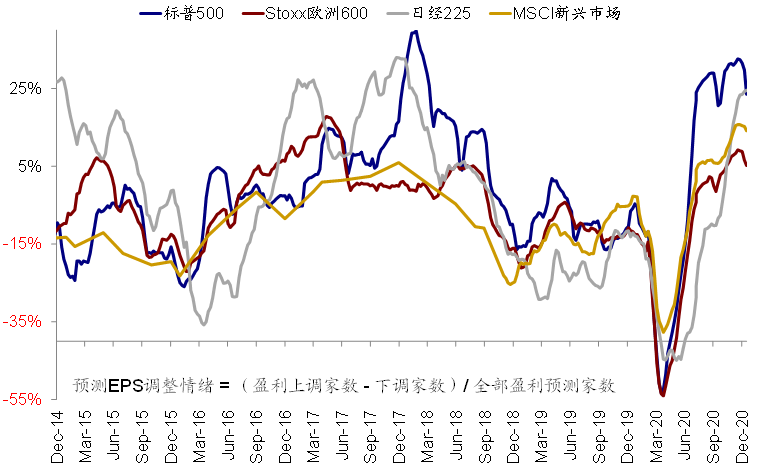

►基本面与政策:通胀加速上行,但零售继续承压。12月美国通胀加速上行,特别是CPI环比增速达到0.4%。不过,零售销售继续承压,环比-0.7%为连续三个月负增长,体现秋冬季公共卫生事件持续升级的影响。不过降幅较上月有所收窄,我们预计新财政刺激有望给未来消费提供支撑。盈利预期调整情绪普遍继续承压,随着4Q业绩期逐步开启,我们提示关注企业盈利的动向。

12月CPI环比增长0.4%,较前一月的0.2%有所抬升

12月美国零售销售环比-0.7%,较前一月的-1.4%出现抬升

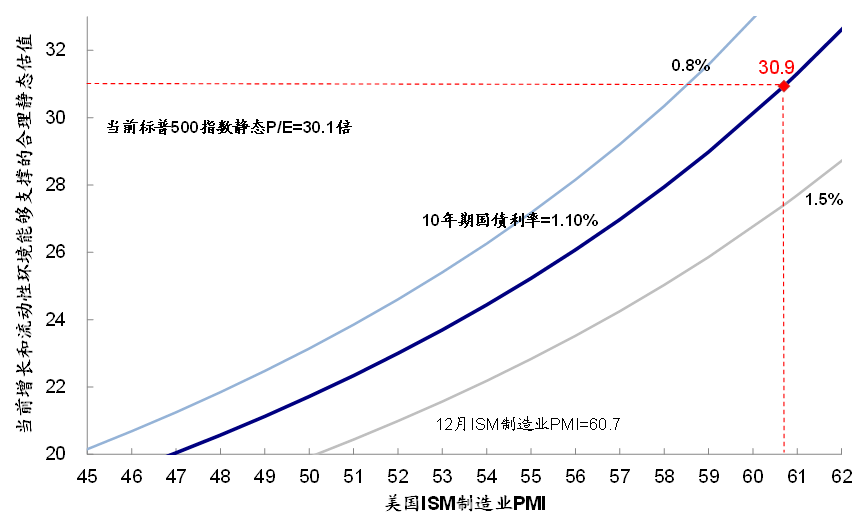

►市场估值:主要市场估值维持高位。美股12月动态PE为22.3倍;当前标普500指数30.1倍静态P/E处于增长(12月ISM制造业PMI=60.7)和流动性(10年美债利率1.10%)能够支撑的合理水平(~30.9倍)。

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP