新股前瞻 | 近三年财务稳健增长 重仓长三角的德信服务能否“吃遍天”?

2019、2020年,是各大地产商分拆物业公司上市、集中拥抱资本红利的两年。如今这一趋势依旧有望在2021年延续。

在物管公司“存量+增量”的发展模式中,存量方面,物管公司合约在管比仍可支撑短期增长,发展仍在初期的增值服务亦提供部分渗透空间;增量方面,物管公司增量结构逐渐向第三方倾斜。通过积极发展多元业态、拓展业务边界,物管公司仍有望中长期保持增长。

年初,《关于加强和改进住宅物业管理工作的通知》更体现出政策对于物管行业持续升级的重视,催化物管企业优胜劣汰,并鼓励有条件企业探索“物业服务+生活服务”模式。

与此同时,目前上市物业公司市盈率平均中位值高达45倍,市盈率最高已达226.96倍,而传统地产公司平均市盈率仅5倍,表现分化明显。随着在管面积长期增速放缓、人工成本提升等问题逐渐突出,危与机并存的物管企业,仍将面临一场激烈的优胜劣汰。

1月18日,德信中国(02019)的“亲儿子”德信服务,自两年前于新三板摘牌后,正式转战港交所。这家以扎根于浙江省为特色的物管公司,能否从这场优胜劣汰中胜出?

重仓浙江省、长三角

智通财经APP了解到,德信服务总部位于杭州,是一家深耕于浙江省的综合性物业管理服务提供商。据中指院数据,按2018年至2019年的利润增长计,德信服务在总部位于浙江省的中国物业服务百强企业中名列第三。

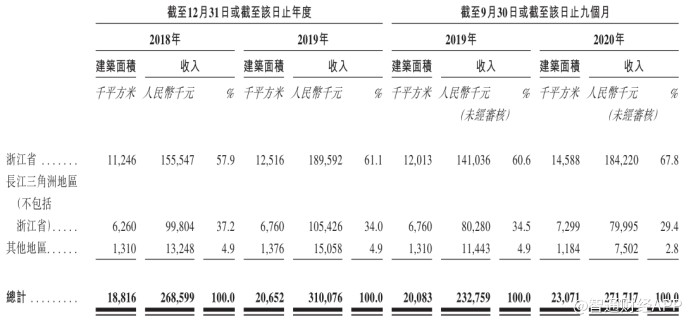

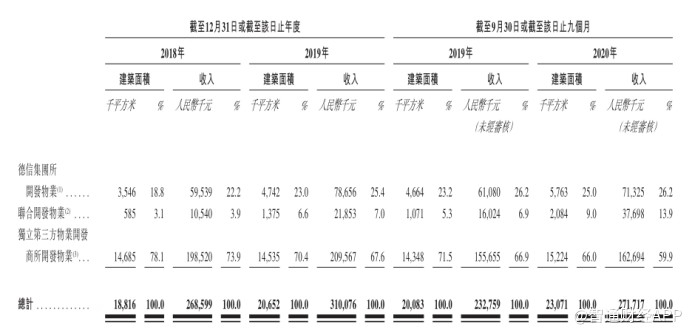

在在管面积方面,截至2020年9月30日,德信服务在管总建筑面积规模达780万平方米。其中,逾97%的在管面积位于长三角地区(包括浙江省),当中位于浙江省在管建筑面积占比则为67.8%。其中,公司虽亦将业务扩张至新一线及二线城市,但在管项目仍主要集中于浙江省、长三角地区,其他地区在管面积占比则进一步缩小。

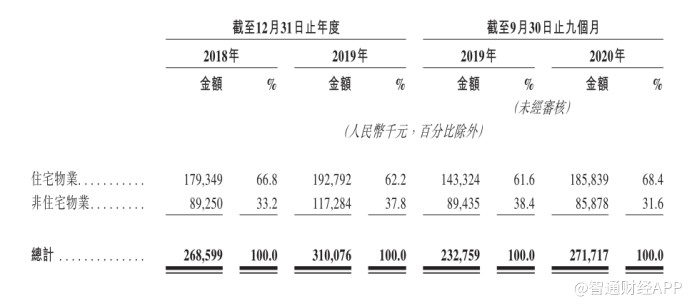

在项目类型上,公司物管组合主要由住宅物业及涵盖如商业综合体、写字楼、学校、医院、产业园等的非住宅物业组成。其中,毛利率相对更高的住宅物业项目一直以来是公司收入占比最高的业务,截至2020年9月30日,住宅业务收入占比达到68.4%。

值得一提的是,德信服务来自独立第三方开发商开发的物业占比较高。截至2020年9月30日,德信服务共有在管物业163项,来自独立第三方开发的物业项目达100项,在管建筑面积占总建筑面积达66.0%。截至2018、2019年度及2020年9月30日止九个月,独立第三方项目中标率分别达58.6%、63.6%及64.0%。

财务表现稳健

智通财经APP了解到,财务表现方面,德信服务收入于2019年及截至2020年9月30日止九个月分别实现28.91%、32.70%同比增长,毛利率、净利率呈逐年上升态势。

现金流方面,公司经营活动现金流实现较快增长。截至2020年9月30日止九个月,公司经营活动现金流达到1.43亿元人民币,实现同比增长581.94%。融资活动现金流方面,公司于截至2020年9月30日止九个月期间,因偿还借款及支付股息等,公司融资活动现金流达-9771.3亿元人民币。

现金流方面,公司经营活动现金流实现较快增长。截至2020年9月30日止九个月,公司经营活动现金流达到1.43亿元人民币,实现同比增长581.94%。融资活动现金流方面,公司于截至2020年9月30日止九个月期间,因偿还借款及支付股息等,公司融资活动现金流达-9771.3亿元人民币。

整体而言,公司在财务方面展现出较为稳健的增长。随着借款的进一步偿还,公司资本负债率由2018年度的24.0%降至截至2020年9月30日止九个月的8.6%;总资产回报率也由同期的8.2%提升至22.9%。

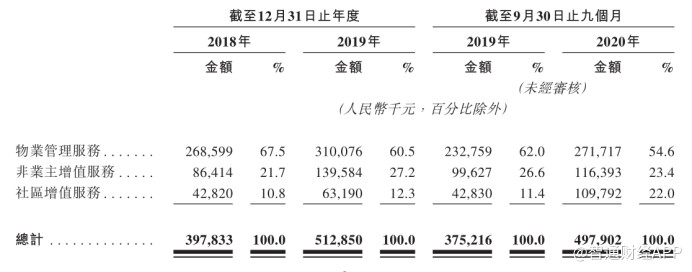

从公司近年来的收入增长结构来看,非业主增值服务及社区增值服务为带动公司收入增长的主要动力。

其中,车位买卖、案场服务等非业主增值服务由于往往具有周期性,且存在一些关联交易,市场一般愿意剔除非业主增值服务考虑企业价值。

相比之下,在存量项目中社区增值服务上的进一步渗透,以及在在管面积增量上的拓展则是更被看重的指标。

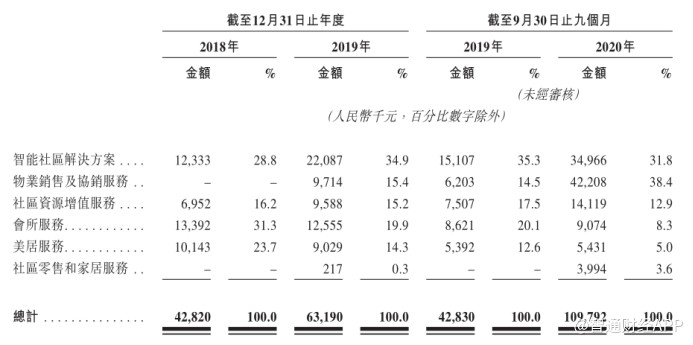

而从公司当前社区增值服务的增长情况来看,增长主要体现在物业销售及协销服务上,会所服务、美居服务收入占比下降较快,公司未来在社区增值服务增长质量表现仍需待进一步观察。

在新增物业项目上,公司来自独立第三方开发商的收入占比整体呈缩小趋势,对德信集团的依赖度进一步加大。若这一情况在未来未得到改善,公司在长期新物管项目开发商或可能面对增长乏力的压力。

从动态的条件来看,物管行业在政策的推动下,市场容量有望实现显著提升。据中信证券预计,我国物业管理市场规模在未来5年将达到24080 亿元。而与此同时,随着上市物管企业增多、刚性人力成本攀升,行业马太效应或也将进一步加强。长期来看,物管项目重仓在浙江省、长三角的德信服务最终能否在行业中成为优势一方,仍有待观察。

扫码下载智通APP

扫码下载智通APP