美国库存周期对中国出口有什么影响?

本文来自微信公众号“熊园观察”,作者:熊园、刘新宇。

2020年8月以来,美国库存增速开始触底反弹,有望开启新一轮补库周期。本篇报告中,我们详细梳理了美国库存周期的分析框架,进而对美国本轮库存周期的未来走势做出了展望,并综合美国销售、库存、对中国进口依赖度三个维度,对本轮美国库存周期利好中国哪些商品出口做了筛选。

核心结论:

1、美国库存周期分析框架:

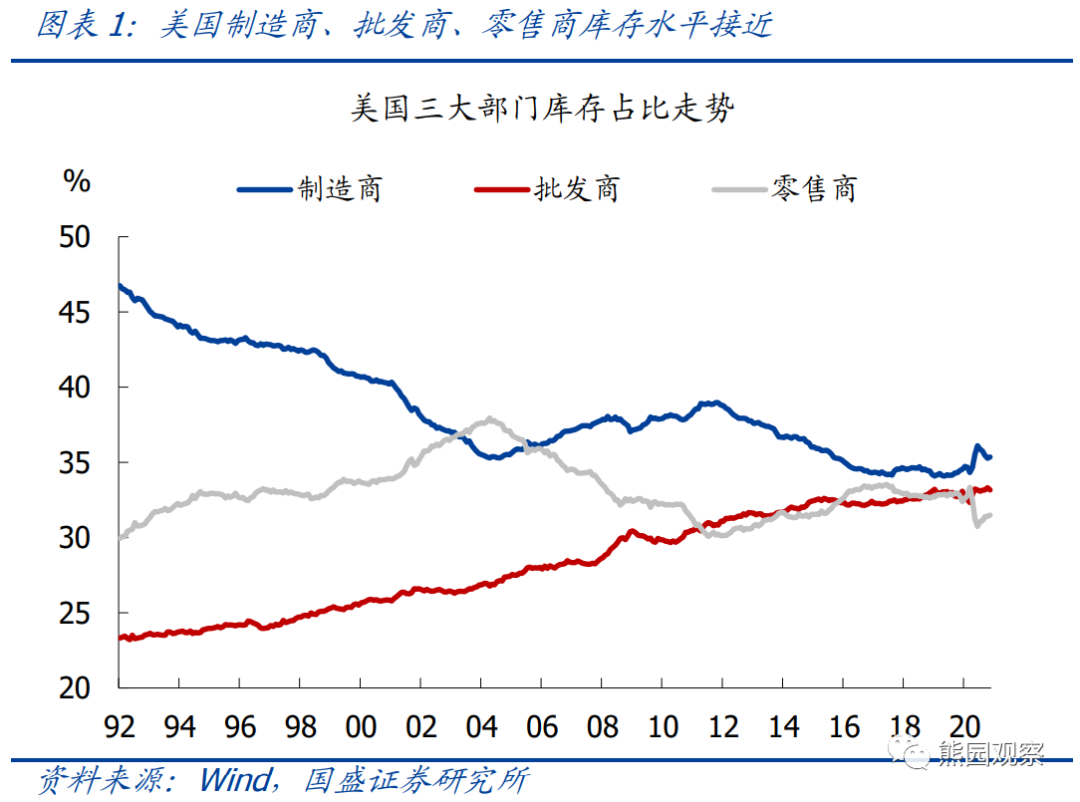

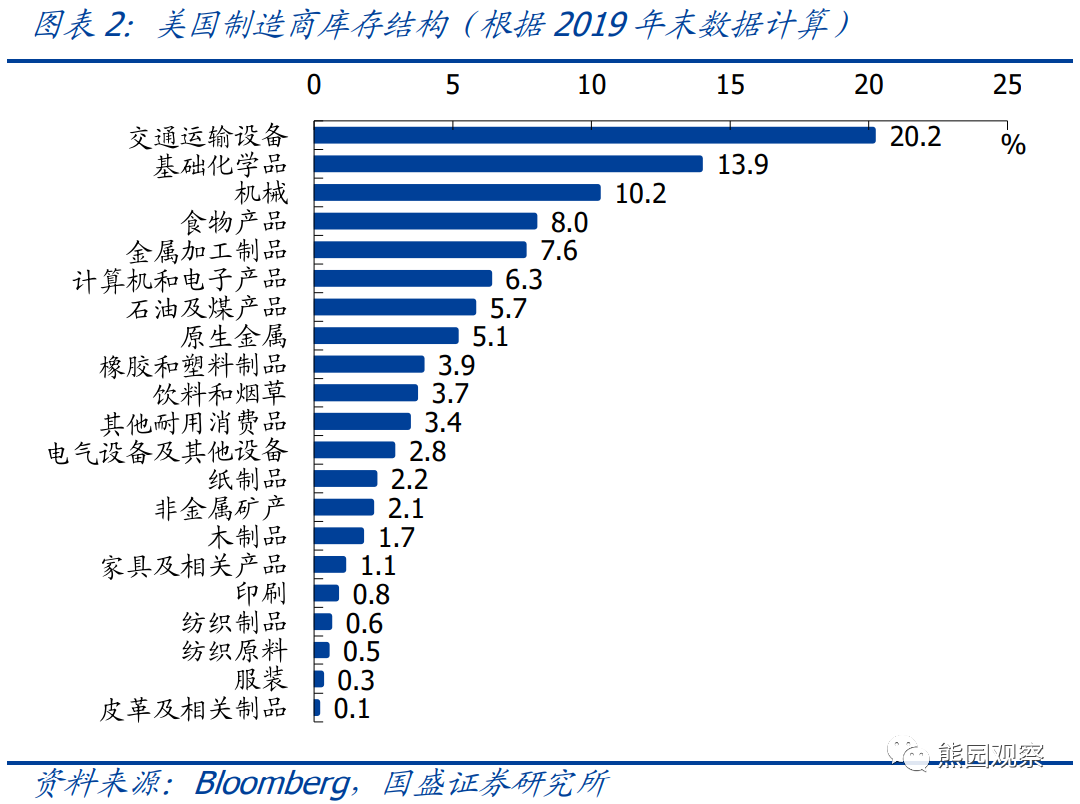

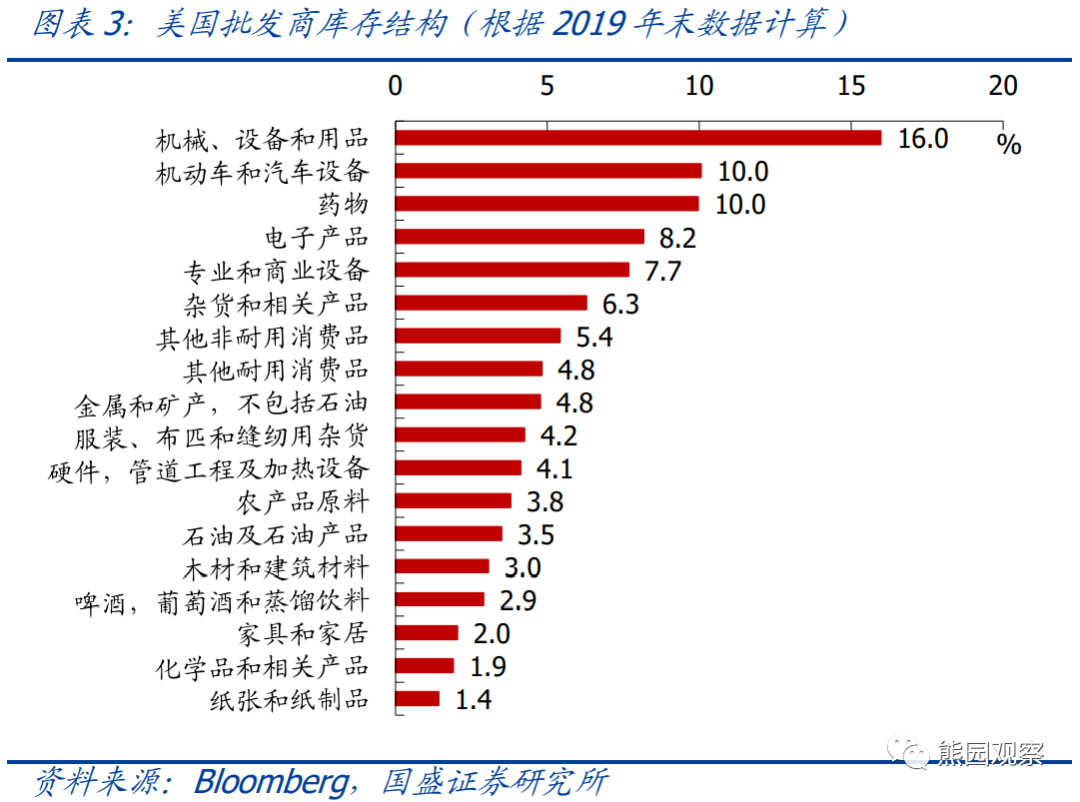

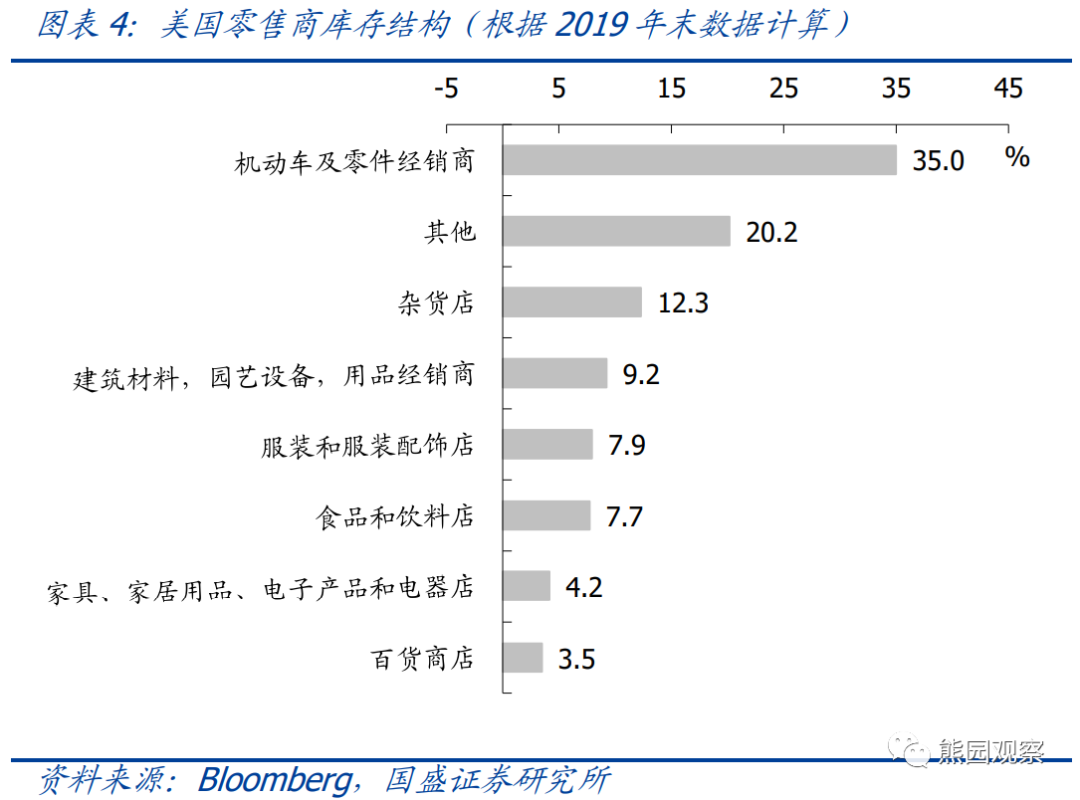

美国库存结构:美国库存数据包括三大部门,分别是制造商、批发商、零售商,当前库存规模分别为6929亿、6498亿、6171亿美元,占比分别为35.4%、33.2%、31.5%。三大部门商品库存的统计口径并不一致,综合来看,美国库存中汽车及配件、机械和电气设备等资本品占比较高,而纺织服装、家具家电、日用百货等基础消费品占比较低。

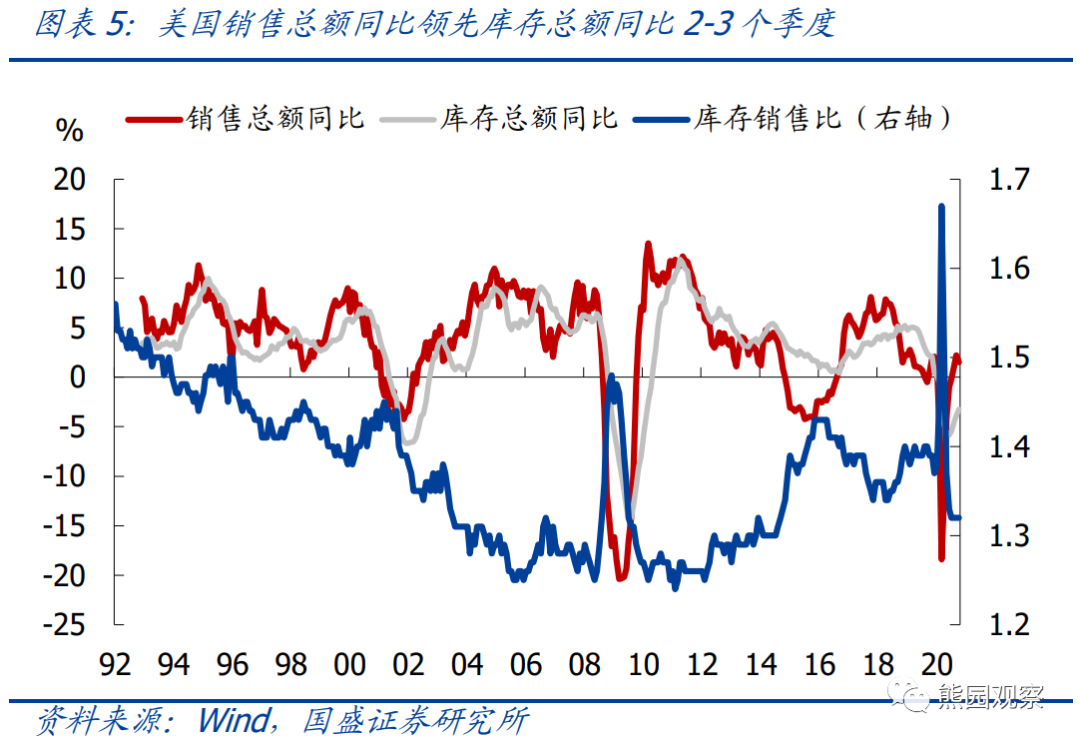

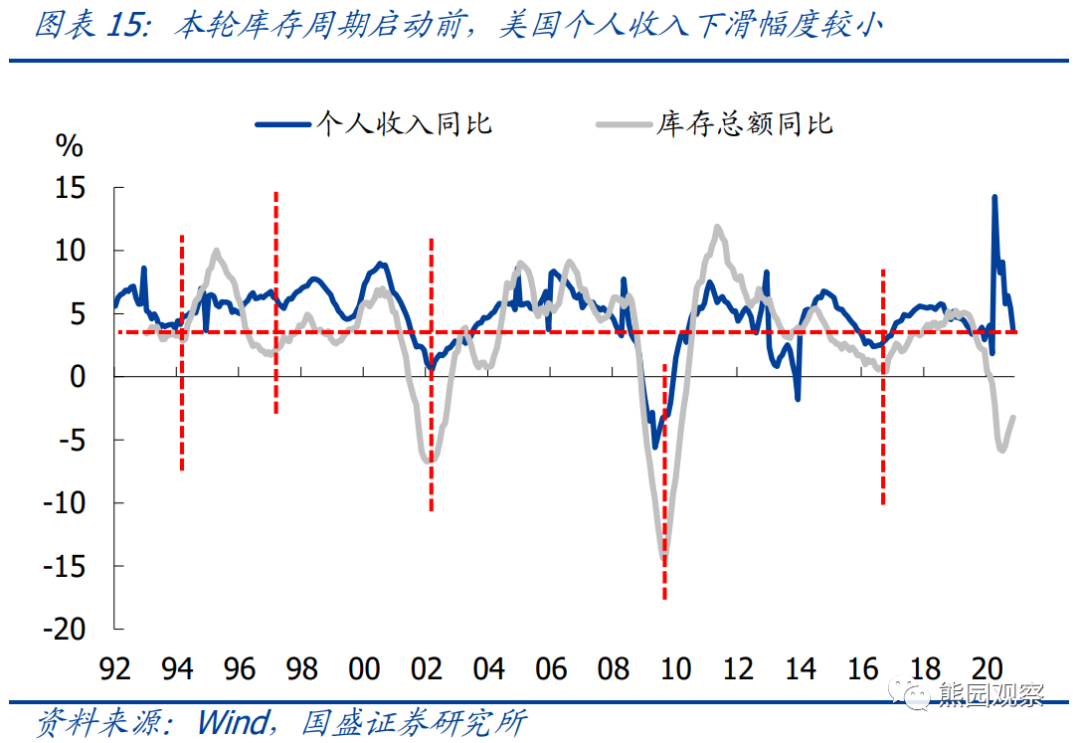

美国库存周期影响因素及核心指标:库存相关指标包括库存总额同比、销售总额同比、库存销售比三项,其中:销售同比领先库存同比2-3个季度,规律较稳定;销售同比与库存销售比高度负相关。销售同比与个人收入同比走势高度一致,因此,美国库存周期的核心影响因素是个人收入状况,传导链条为“收入改善-销售改善-补库存”。

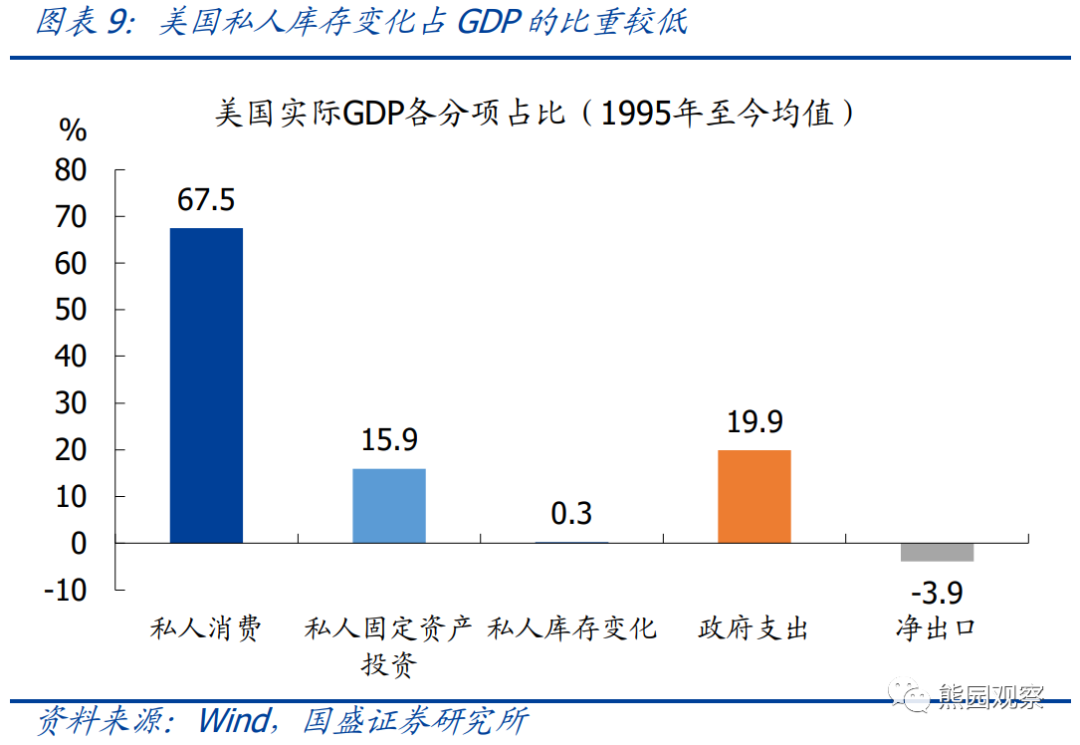

库存周期对美国经济的影响:1995年至今,美国实际私人库存变化占实际GDP的比重平均为0.3%,对实际GDP的同比拉动率平均为0%;但在经济复苏初期,由于库存回补速度较快,库存变化对实际GDP的拉动率往往接近甚至超过私人消费和私人固定资产投资,并带动美国实际GDP增速大幅反弹,例如2002年和2010年。

2、本轮美国补库强度分析:

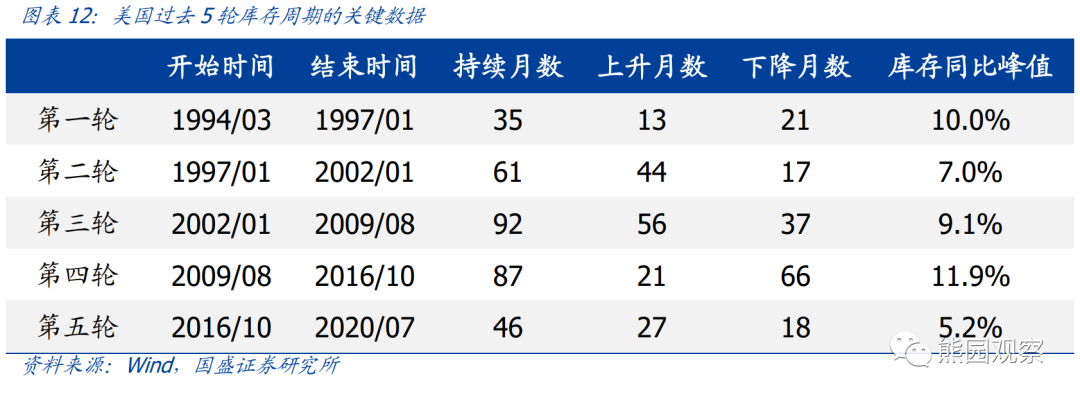

美国过去5轮库存周期梳理:1993年至2020年,美国共经历了5轮完整的库存周期,分别为1994-1997、1997-2002、2002-2009、2009-2016、2016-2020。每一轮的完整时间、上升期和下降期持续时间、库存增速的上升速度和最高值均相差较大。>与历史上相比,本轮美国库存周期呈现出三大不同之处:(1)零售商去库幅度远大于批发商和制造商;(2)个人收入增速未出现大幅下滑;(3)商品消费与服务消费表现背离。

美国库存增速走势展望:我们判断美国库存总额增速将在2021年继续走高,但本轮库存周期不会是一轮强周期,即库存增速上行期不会很长,峰值也不会很高,理由主要有三点:(1)当前销售增速仍在反弹中,同时个人收入增速仍高于卫生事件前的水平,再考虑到基数原因,短期内销售增速仍趋上行;(2)由于基数较高,即便拜登的新一轮财政刺激顺利实施,未来个人收入增速也难以持续走高,同时鉴于目前商品消费增速已达历史高位,未来销售增速难以出现持续抬升;(3)从补库空间来看,零售商较大,批发商中等,制造商较弱,而后两者库存占总库存的比重近70%,同时历史经验显示,零售商补库未必会带动制造商和批发商同步补库。

3、美国本轮库存周期,利好中国哪些商品的出口?

美国销售总额同比与进口同比走势几乎完全一致,因此销售状况是美国进口的核心影响因素。由于卫生事件期间的商品需求发生了较大变化,在分析本轮库存周期利好中国哪些商品出口时,我们基于以下三个筛选标准:>当前销售增速处在低位,即未来销售改善空间大;>当前库存增速处在低位,即补库动能强劲;>美国进口中来自中国的占比较高,即对中国的进口依赖度高。

综合上面三个维度的筛选,本轮美国库存周期过程中,最利好中国对美出口的产品包括:家具、矿产品(除石油)、机械设备、电气和电子产品、服装及纺织原料、塑料橡胶制品等。

风险提示:美国疫苗接种进度不及预期;美国财政刺激力度超预期。正文如下:

一、美国库存周期分析框架

1.美国库存结构

美国库存数据包括三大部门,分别是制造商、批发商、零售商。截至2020年11月,美国库存总额为19599亿美元,其中制造商、批发商、零售商库存规模分别为6929亿、6498亿、6171亿美元,占比分别为35.4%、33.2%、31.5%。从历史占比的走势来看,制造商库存占比持续下降,批发商库存占比持续上升,零售商库存占比较为稳定,这主要反映了生产力水平提升、贸易及物流发展、网上购物兴起等因素。

通常而言,产品从生产到最终消费需要依次经过制造、批发、零售三大部门,各部门由于在产业链中所扮演的角色不同,其库存结构存在差异,库存统计口径也不相同。制造商库存中,运输设备、基础化学品、机械、食品、金属加工制品等占比较高,皮革、服装、纺织品、印刷品、家具等占比较低;批发商库存中,机械设备、汽车、药品、电子产品、专业和商业设备等占比较高,纸制品、化学品、家具、酒类等占比较低;零售商库存中,汽车、杂货、建材和园林设备、服装、食品饮料占比较高,百货商品、家具家电占比较低。综合来看,美国库存中汽车及配件、机械和电气设备等资本品占比较高,而纺织服装、家具家电、日用百货等基础消费品占比较低。

2.美国库存周期影响因素及核心指标

分析美国库存周期的核心指标主要有三个,分别为库存总额同比、销售总额同比、库存销售比。其中,销售总额同比是库存周期的核心影响因素,表现为销售总额同比领先库存总额同比2-3个季度,领先规律较为稳定,而销售总额同比与库存销售比之间基本是完全同步的负相关关系。销售主要取决于个人收入状况,表现为美国销售总额同比与个人收入同比的走势高度一致,但销售同比的波动幅度明显大于个人收入同比,意味着当收入改善时,销售的改善幅度会更大,反之亦然。因此,美国库存周期的决定性因素是个人收入状况,其传导链条为“收入改善-销售改善-补库存”。

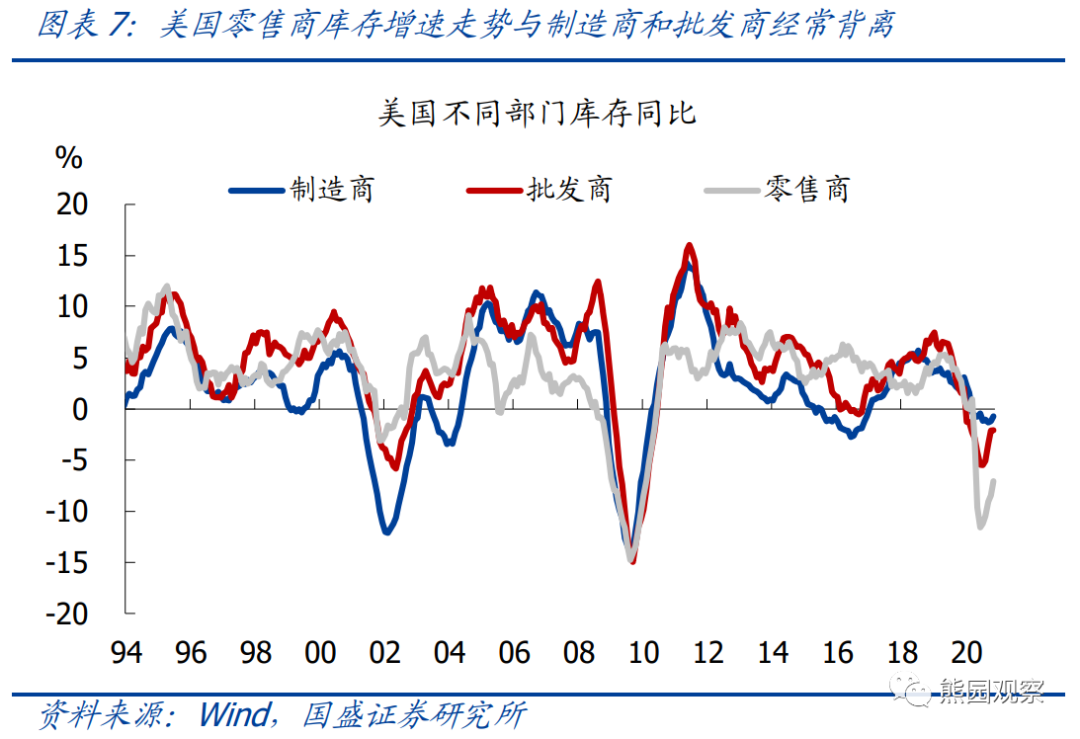

分部门来看,美国制造商与批发商的库存同比走势几乎完全一致,趋势性也更加明显;而零售商库存同比与这两者经常发生背离,趋势性较弱。背后的原因可能在于,制造商和批发商多是大型企业,库存变化更加有周期性;而零售商包含了大量的店铺,库存调整更加灵活,同时零售商品以基础消费品为主,大多依赖进口,而非由美国本土生产。由于制造商和批发商库存占总库存的比重接近70%,且库存同比波动幅度较大,因此二者库存变化是美国库存周期的主导力量。销售方面,三大部门的销售同比变化方向基本一致,制造商和批发商的销售同比波动幅度明显更大;此外,由于零售商直接对应终端消费需求,因此零售商销售同比通常略微领先制造商和批发商。

3.库存周期对美国经济的影响

长期来看,库存变化对美国经济的影响偏中性,但由于库存波动较大,短期内库存变化会加剧经济波动。通常所说的库存总额是存量数据,本身波动较小;但在核算GDP时,计入的是库存变化,即相较上一时期的环比变化值,因此GDP分项中的库存变化波动非常大。1995年至今,美国实际私人库存变化占实际GDP的比重平均为0.3%,对实际GDP的同比拉动率平均为0%;但在经济复苏初期,由于库存回补速度较快,库存变化对实际GDP的拉动率往往接近甚至超过私人消费和私人固定资产投资,并带动美国实际GDP增速大幅反弹,例如2002年(拉动率最高1.2%)和2010年(拉动率最高2.5%)。

二、本轮美国补库强度分析

1.美国过去5轮库存周期梳理

若忽略掉库存增速的短期波动,1993年至2020年,美国共经历了5轮完整的库存周期,分别为1994-1997、1997-2002、2002-2009、2009-2016、2016-2020。每一轮的完整时间、上升期和下降期持续时间、库存增速的上升速度和最高值均相差较大。因此,不能通过简单的历史规律去判断本轮库存周期的持续时间和强度。

2.本轮库存周期的不同之处

与历史上相比,本轮美国库存周期呈现出三大不同之处:

(1)零售商去库幅度远大于批发商和制造商。

历史上每一轮库存周期开始前,库存增速表现往往是制造商<批发商<零售商。本轮周期中,由于零售销售表现强势,美国零售商库存同比在2020年6月跌至-11.6%,为仅略高于2009年的历史第二低位。而制造商库存同比最低点是2020年9月的-1.3%,明显高于2002、2009、2016年三轮周期的底部,与其他两轮的最低点相当;批发商库存同比最低点是2020年7月的-5.5%,高于2002年和2009年两轮周期的低点,低于其他三轮低点。与此同时,当前美国零售商库销比相较于卫生事件前大幅下降,且首次低于制造商和批发商;而后两者的库销比目前与卫生事件前相当。

鉴于此,本轮周期的特点是,零售商补库空间较大,批发商补库空间中等,制造商补库空间较小。但从历史上来看,零售商库存同比走势与制造商和批发商经常背离,特别是在2010年之后,这意味着零售商大幅补库未必会带动制造商和批发商同等规模地补库。而由于制造商和批发商库存占了总库存的接近70%,若这两大部门补库动能不强,意味着美国本轮库存周期不会是一轮强周期。

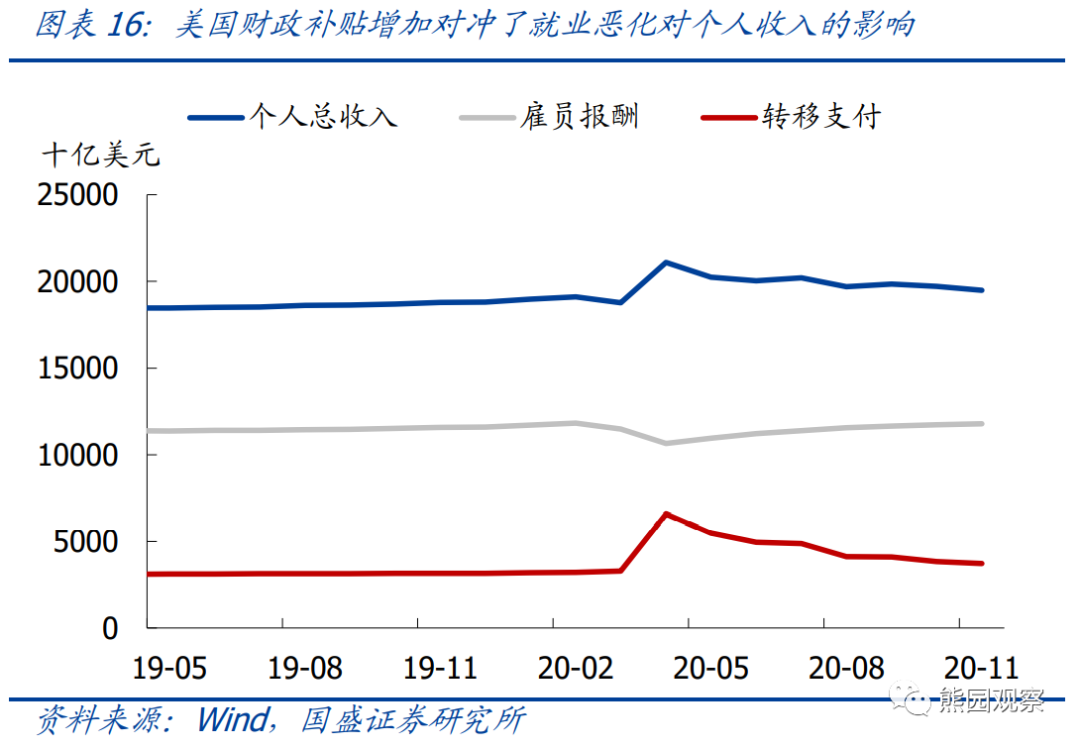

(2)个人收入增速未出现大幅下滑。

卫生事件期间,虽然美国就业大幅恶化导致工资收入大幅下降,但巨额的财政补贴完全对冲了这一影响。美国个人收入同比增速的低点是2020年3月的1.8%,随后由于现金补贴和失业救济的发放,个人收入同比在2020年4月达到创记录的14.3%。截至2020年11月,个人收入同比为3.8%,仍高于卫生事件前的水平,且明显高于02、09、16三轮库存周期的底部。个人收入增速未出现大幅下滑,意味着后续也难以持续大幅走高,从而销售和库存增速难以出现像2002-2006年的长期上行以及2011年的极高值。

(3)商品消费与服务消费表现背离。

历史上每一轮经济周期尾端,美国私人服务消费增速的下滑服务均明显大于商品消费,1990年、2001年、2008年均是如此。本轮周期中,美国商品消费和服务消费同比增速均在2020Q2跌至最低点,分别为-3.5%、-12.5%,而商品消费同比在2020Q3已反弹至6.9%,处在2000年以来93%的历史分位数;服务消费同比增速在2020Q3反弹至-5.5%,仍是仅好于2020Q2的历史第二低位。这种背离的背后,反映的是卫生事件冲击下,美国服务业场所大规模关闭,消费场景受到限制。

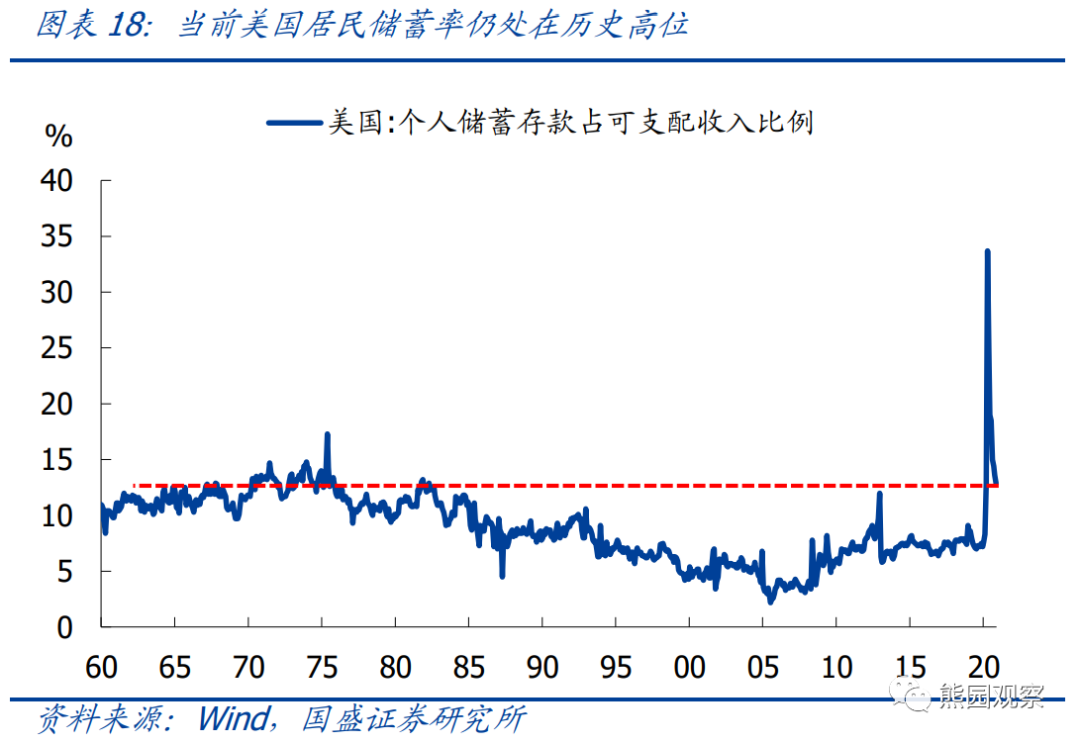

另一方面,美国居民储蓄率在2020年4月达到创记录的33.7%,随后虽然连续下降,但截至2020年11月依然高达12.9%,是1982年以来的最高水平。时隔7个月储蓄率依然高企,叠加商品消费增速处在历史高位,意味着当前美国居民的商品消费需求可能已经得到了很大程度的满足。若后续美国疫苗接种顺利、服务业快速重启,即使收入表现依然良好,美国居民更有可能增加服务消费,商品消费增速难持续大幅走高,而这对补库存的带动作用有限。

3.美国库存增速走势展望

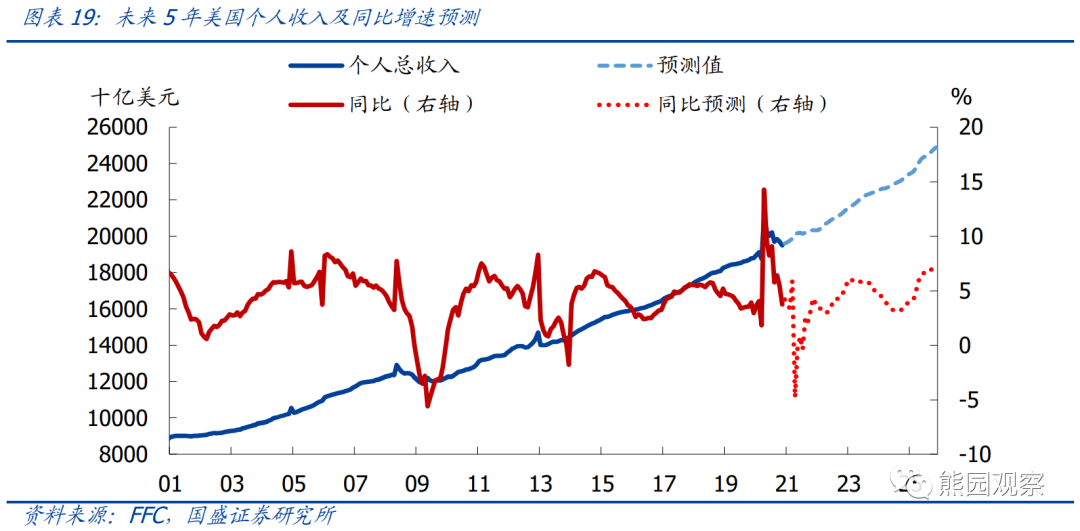

根据前面的分析,销售增速是美国库存周期的领先变量,而销售增速的表现取决于个人收入,因此要判断本轮美国库存周期的走势,核心是判断未来美国个人收入增速的走势。

当前转移支付已经成为个人收入的重要来源,但现金补贴、失业救济等内容的发放时间不确定,因此很难对未来的个人收入走势做出预测。美国的FinancialForecast Center, LLC.利用大数据建模和机器学习的方式,对未来5年的美国个人收入月度数据进行了预测,该模型历史上对单月个人收入绝对值预测的误差在±0.3个百分点以内,最新的调整是在2020年12月24日,包含了9000亿财政刺激的影响,结果可作为参考。从预测结果来看,个人收入增速将在2021年4月出现大幅下跌,主要为基数原因;此后将逐步回升,但直到2022年中期才能回升至目前的水平,而未来5年的中枢也仅略高于当前值。

目前拜登已公布1.9万亿的新一轮财政刺激计划,其中针对居民发放的现金补贴和失业救济规模几乎是前两轮刺激计划的总和。若该法案顺利通过,将推动个人收入水平进一步提升,但反映到同比增速上,预计仅能缩小基数导致的个人收入同比下滑幅度,无法推动个人收入增速在当前水平之上持续大幅走高。

综合来看,我们判断美国库存总额增速将在2021年继续走高,但本轮库存周期不会是一轮强周期,即库存增速上行期不会很长,峰值也不会很高。理由主要有三点:

1.销售增速领先库存增速2-3个季度,当前销售增速仍在反弹中,同时个人收入增速仍高于卫生事件前的水平,再考虑到基数原因,短期内销售增速仍趋上行。2.由于基数较高,即便拜登的新一轮财政刺激顺利实施,未来个人收入增速也难以持续走高;同时鉴于目前商品消费增速已达历史高位,未来销售增速难以出现持续抬升。

3.从补库空间来看,零售商较大,批发商中等,制造商较弱,而后两者库存占总库存的比重近70%。同时历史经验显示,零售商补库未必会带动制造商和批发商同步补库。

三、美国本轮补库利好中国哪些商品出口?

1.美国库存周期与进口表现

数据显示,美国销售同比与进口同比走势几乎完全一致,二者均领先库存同比,这表明美国进口的核心影响因素依然是销售状况。卫生事件对于美国消费行为造成了巨大影响,表现为部分商品短期需求旺盛,如居家办公、医疗物资等商品。但中国这些商品对美出口在2020年已取得高速增长,且疫苗广泛接种后这部分需求将有所回落,消费行为将恢复常态。鉴于此,在分析本轮库存周期利好中国哪些商品出口时,我们基于以下三个筛选标准:

1. 当前销售增速处在低位,即未来销售改善空间大;

2. 当前库存增速处在低位,即补库动能强劲;

3. 美国进口中来自中国的占比较高,即对中国的进口依赖度高。

同时,考虑到数据的完整性与可得性,我们选择批发商的销售和库存数据来进行分析。

2.当前美国各商品的销售和库存表现

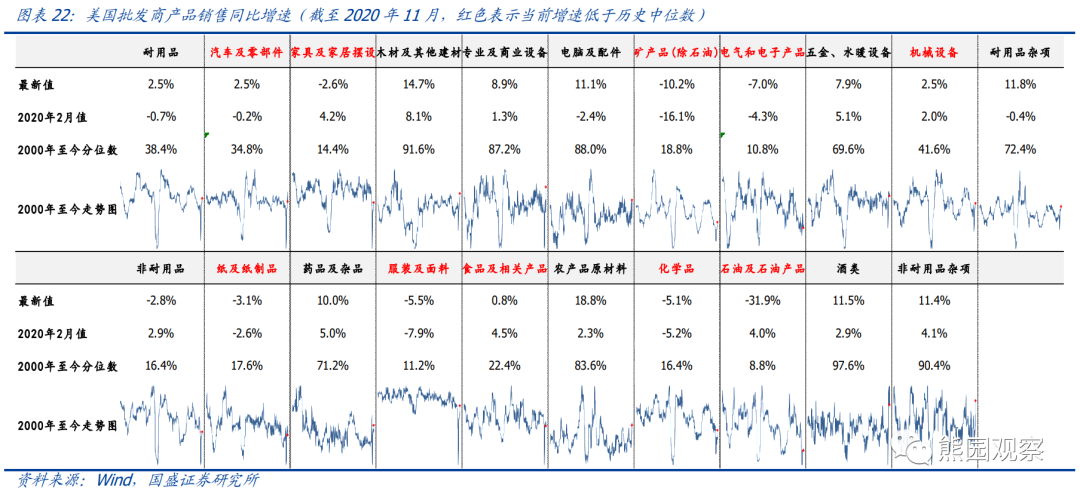

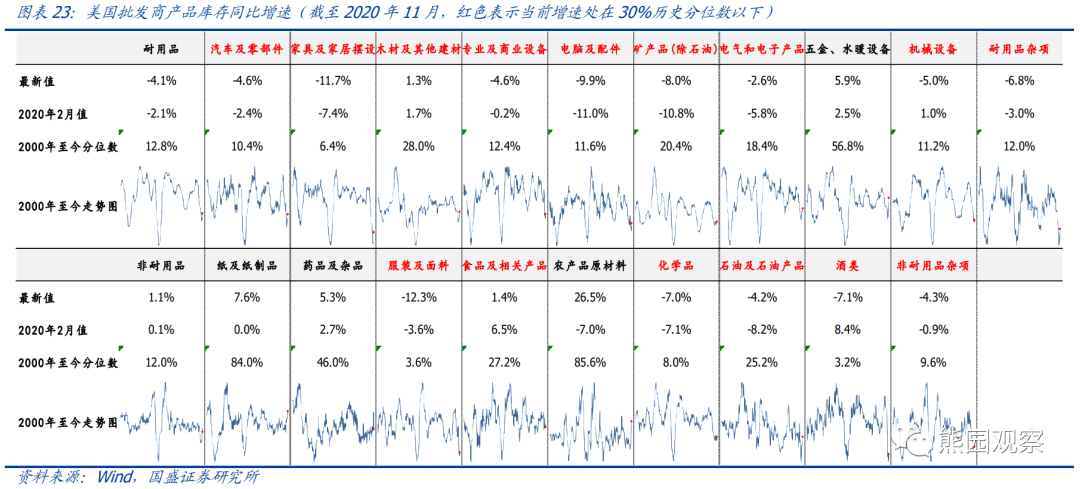

鉴于销售增速已经连续多个月回升,而库存增速才刚开始回升,我们设置的筛选标准是,当前销售增速低于历史中位数、库存增速处在30%的历史分位数以下、同时满足两个条件的商品。筛选结果为:汽车及配件、家具、矿产品(除石油)、电气和电子产品、机械设备、服装及面料、食品及相关产品、化学品、石油及石油产品。详细数据和筛选过程,可参考图表22和23。

3.美国对中国各商品进口依赖度

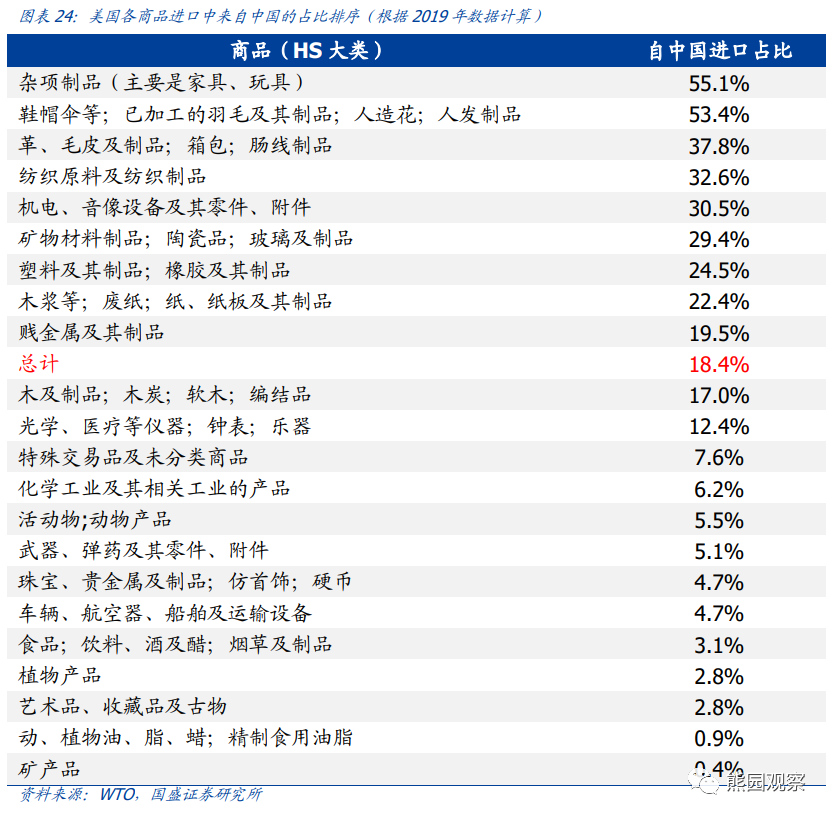

我们根据2019年贸易基数,按照HS大类口径计算了各商品美国从中国进口占总进口的比重,结果如图表24所示。通常而言,若某一商品进口中来自一国的占比达到10%,则认为该商品对该国家的依赖度较高。需注意的是,进出口商品分类的口径与库存和销售的口径不完全一致,分析时仅能做近似匹配。

综合美国各商品的销售、库存、对中国依赖度来看,本轮美国库存周期过程中,最利好中国对美出口的产品包括:家具、矿产品(除石油)、机械设备、电气和电子产品、服装及纺织原料、塑料橡胶制品等。

风险提示:1.美国疫苗接种进度不及预期。若美国疫苗接种缓慢,则对居家办公和防疫物资的需求依然旺盛,中国相关产品出口可能保持强势,其他产品出口则会受影响。2.美国财政刺激力度超预期。若美国新一轮财政刺激规模非常庞大,导致个人收入增速大幅走高,则美国补库强度将超出预期。

(编辑:玉景)

扫码下载智通APP

扫码下载智通APP