40亿欧元!环球晶圆上调对Siltronic收购价

本文转自微信号“芯智讯”,来源:综合自工商时报、中信建投研报。

1月23日消息,昨日硅晶圆大厂环球晶圆宣布,通过其全资子公司GlobalWafers GmbH上调对德国硅晶圆制造商Siltronic AG的收购价,由此前提出的每股125欧元提高到每股140欧元。

上调后的收购价较双方在公告已进入最终阶段协商前,截至于2020年11月27日过去90天于Xetra交易市场成交量加权平均价格溢价66%,较之前每股125欧元的收购价提升了12%。公开收购的所有其他条款和条件与收购人于2020年12月21日发布的公开收购文件所载内容维持不变。

环球晶圆表示,因收购人于2021年1月21日德国时间于股票市场取得Siltronic股份且最高交易价格为每股140欧元,因此根据德国当地法令公开收购价格亦调升至每股140欧元。公开收购期间仍将于1月27日24时德国时间截止。

在上调收购价后,此次收购总金额将达40亿欧元,预计2021年下半年完成交割并正式合并。

公开收购的最终交割将取决于完成相应交割先决条件,包括在公开收购期间达成最低收购股权比例,取得Siltronic已发行股份总数65%,且需获得相关主管机关核准。

目前,环球晶圆及其子公司持有Siltronic达4.53%股份,而收购人已与Wacker Chemie AG签订不可撤销之应卖承诺协议,Wacker Chemie同意将其持有之30.8%的Siltronic股份全部出售给环球晶圆。环球晶圆鼓励Siltronic全体股东于2021年1月27日前出售其持股。

环球晶圆认可Siltronic技术能力以及员工将在结合后的事业体发挥关键作用,环球晶圆承诺一系列措施,其中包括保留Siltronic于德国Burghausen生产基地作为Siltronic主要研发中心、确保有足够的资本支出以支应现有的晶圆生产线、于2024年底前不得进行裁员或关闭Siltronic于德国任何据点。

环球晶圆将成全球第二大硅晶圆供应商

环球晶圆的前身为台湾光伏面板用硅晶圆的最大制造商中美矽晶制品股份有限公司的半导体事业部,为台湾半导体产业最大的3吋至12吋专业晶圆材料供应商,拥有完整的晶圆生产线,由长晶、切磨、浸蚀、扩散、抛光、磊晶等制程,生产高附加价值的磊晶晶圆、抛光晶圆、浸蚀晶圆、超薄晶圆、深扩散晶圆等利基产品。

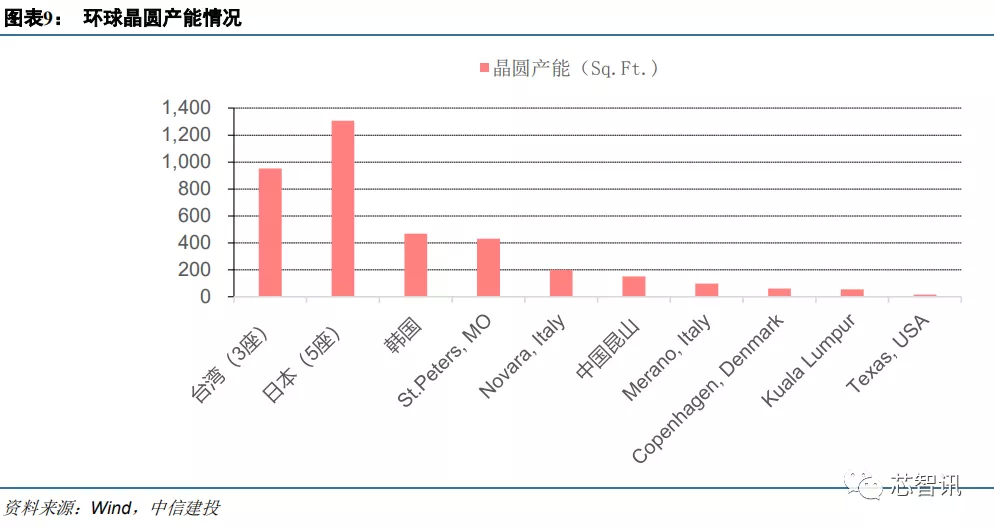

环球晶圆在全球十个国家和地区(台湾、中国大陆、美国、日本、丹麦、波兰、韩国、意大利、马来西亚和新加坡)共有 16 座晶圆厂,其中 14 座为收购所得。其中中国昆山晶圆厂主要生产 4-8 吋晶圆,美国 GlobiTech 公司主要生产 6-8 吋晶圆。

Siltronic是全球第四大硅晶圆供应商,总部位于德国慕尼黑,主要为全球主要的晶圆代工厂生产直径为 200mm(8 英寸)和300mm(12 英寸)的半导体硅晶圆,除此之外还包括提供抛光和外延晶片;以及一些特殊产品,如 Ultimate Silicon、PowerFZ 和 HiREF。公司的硅晶片经加工成芯片后广泛应用于电脑、智能手机、平板屏幕、导航系统和其他应用。

Siltronic 的中央研发中心位于德国的布格豪森,Siltronic 在亚洲、欧洲和美国的所有先进、领先的生产基地都位于战略位置,公司目前共掌控着多条硅晶圆生产线,广泛分布于德国布格豪森、弗莱贝格、美国俄勒冈州的波特兰和新加坡。其中在德国拥有 150/200/300mm 的产线,在美国有一座 200mm 的晶圆厂,在新加坡则拥有 200mm 和 300mm 的产线。公司产线布局合理,可以从每个站点的特殊优势中获利,在欧洲和美国的晶圆厂使用的电力成本较低,而新加坡较低的人工成本能给予公司较大的竞争力,因而公司最大的生产能力也集中在新加坡。

目前Siltronic下游客户也均为全球晶圆代工厂的龙头厂商,如台积电(TSLA.US),英特尔(INTC.US)等公司,2019 年公司前十大客户贡献了公司 80%的营收额。

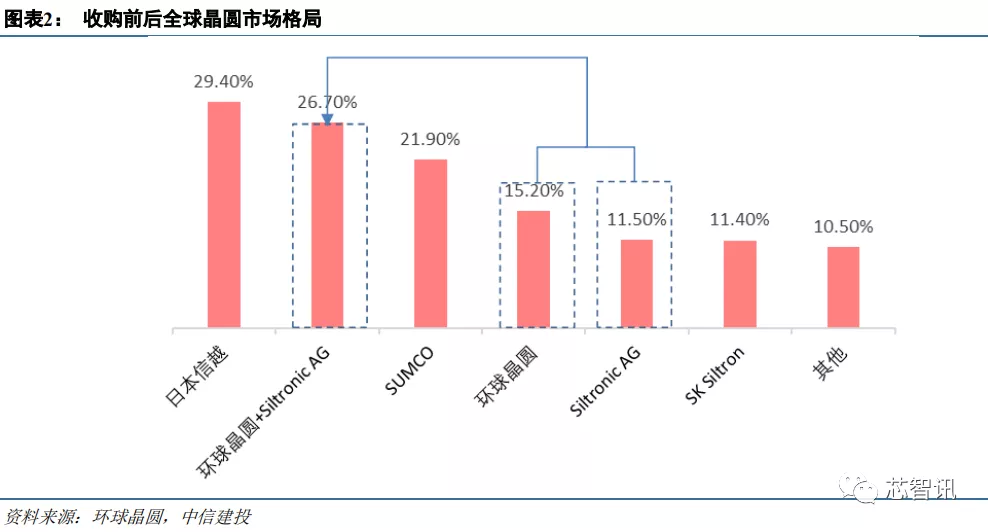

统计资料显示,截止 2020 年 9 月,环球晶圆之出货占全球硅晶圆制造市场份额为15.2%,排名第三。Siltronic AG 以 11.5%的市占率排名第五;日本信越(Shin-Etsu)排名第一,市场份额为29.4%;日本 SUMCO排名第二,市场份额为15.2%;韩国 SK Siltron排名第五,市场份额为11.4%。

此次收购完成后,环球晶圆将成为全球第二大硅晶圆供应商(仅次于日本信越),市场份额提升至26.7%。

收购Siltronic完成后,环球晶圆将进一步扩大其业务、财务和产能规模。收购完成后,环球晶圆营收将增加 75%,EBITDA 将增长 56%,研发费用将增加 134%,总资产将增加 69%,员工人数将增加 54%。

此次合并后环球晶将可取得 Siltronic 位于德国 Freiberg 及 Burghausen 的 12 英寸晶圆厂、位于新加坡 12 英寸及 8 英寸晶圆厂、位于美国波特兰(Portland)的 8 英寸晶圆厂,在同为半导体生产重镇的德国及新加坡建立据点。

硅晶圆将持续缺货

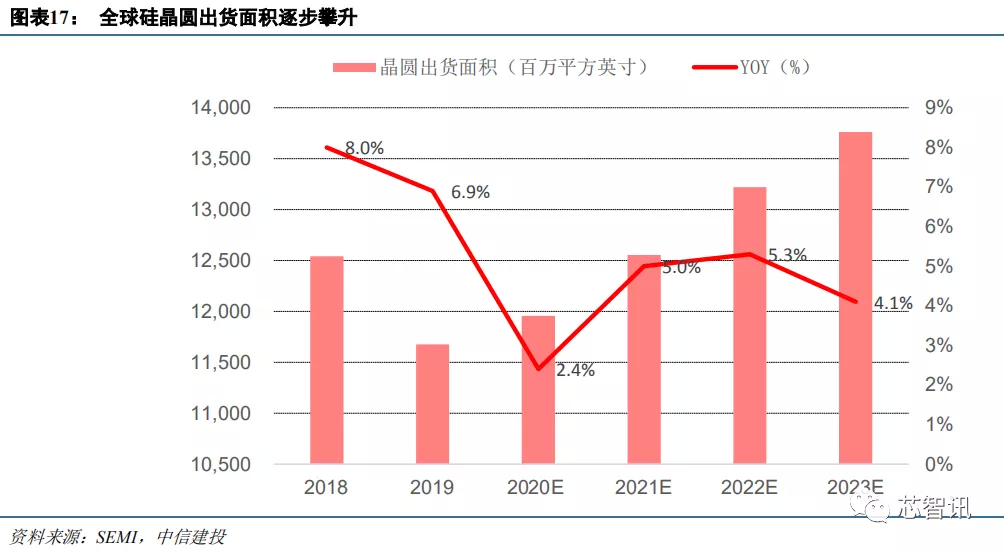

根据 SEMI 研究报告显示,2020年全球硅晶圆产量将较上年成长 2.4%,2021年将延续成长力道,有望在 2022 年攀升至历史新高。

此次环球晶圆提高收购价,将收购总金额拉高至40亿欧元,也主要是看好硅晶圆未来的市场需求。

环球晶圆董事长徐秀兰日前表示,合并后环球晶圆每年营收可增加新台币450亿元,两家公司加起来规模变大是好的。

半导体的技术难度愈高,研发费用也愈高,规模变大后可以有效降低平均成本。不过,环球晶圆合并Siltronic后,经营难度也变高不少,若完成合并,环球晶圆在全球10个国家有20个工厂,但由供应链的地域风险来看则是很好的情况。

由于晶圆代工厂产能满载且供不应求,存储市场回温后主要供应商也提高产能利用率,硅晶圆需求强劲,2021年上半年已供给略为吃紧。

去年年底,徐秀兰就曾对外表示,环球晶圆的6英寸、8英寸与12英寸产能都满载,状态可望维持至2021年上半年,12 英寸现货价已调涨,其他尺寸也将逐步调涨。

近日,徐秀兰再度表示,预期2021年硅晶圆市场会比2020年好,而2022年还会比2021年好,硅晶圆在2022~2023年应会再度供不应求,环球晶圆抢在2021年完成并购,将拥有更大的产能及议价能力。

硅晶圆供应商在2019~2020年之间并无大规模扩产动作,2021年以来硅晶圆市场转热,但现在要扩产,不但设备采购的前置时间拉长到9个月以上,完成装机及试产认证,再到可以量产出货,至少要一年半时间。所以,环球晶圆并购Siltronic是用最快的方法抢下产能,而且Siltronic财务体系健全,且维持稳定获利,合并后综效是可以同步提升营收及获利。

环球晶圆表示,2021年其现有产能已全线满载,预期年度营收将维持成长,有机会创下历史新高。

扫码下载智通APP

扫码下载智通APP