招银国际:中联重科(01157)挖掘机销量爆炸式增长,目标价上调至16.0港元

本文转自微信公众号“招银国际”。

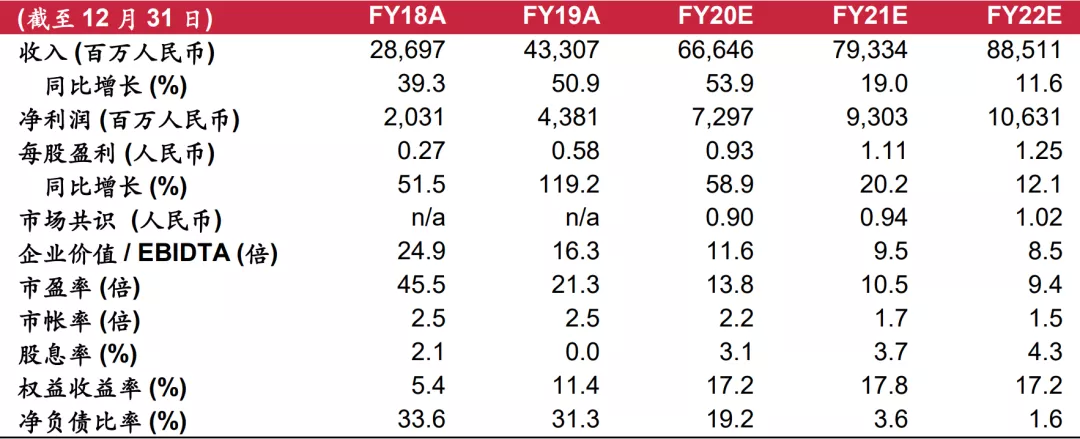

重申买入评级。我们对中联重科(01157)看法更加正面:(1)2021年混凝土机械增长具有高度确定性;(2)公司挖掘机销量爆炸式增长;(3)韧性利润率前景。我们将2020-22年盈利预测提高6-7%, 主要由于我们上调各业务线的销量预测。

我们认为目前市场共识仍然保守,我们的2021/22年净利润预测较市场高13%/15%。我们将目标价由10.5港元上调至16.0港元,基于12倍2021年预测市盈率(此前为10倍)。关键催化剂包括:(1)2021年第一季度机械销售强劲;(2)2021年第一季度完成增发。

2020年业绩预览。中联重科上周发布盈喜,预计2020年净利润将同比增长60-72%至70-75亿元人民币。这意味着2020年第四季度净利润为13-18亿元,同比增长46%-102%。我们预计中联重科2020年来自混凝土机械的收入为200亿元(同比增长44%),来自起重机机械的收入为350亿元(同比增长58%)。

此外,我们相信通过成本控制,2020年第四季度毛利率环比回升。

2021年混凝土机械增长具有高度确定性。中联重科预计在泵车增长10-20%和搅拌车增长20%带动下,混凝土机械行业增速将达15%。今年混凝土机械需求确定性高,因为许多基础设施项目将于2020年土方工程完工后将进入建设阶段。此外,自2021年7月开始实施的国家排放标准VI仍将继续推动替代需求。

挖掘机爆炸式增长将继续。我们预计中联重科2020年交付7,000台挖掘机,收入25亿元。中联重科目标2021年销售12,000-14,000台挖掘机,同比大幅增长。对于中型挖掘机,中联重科能够利用其现有混凝土机械销售网络加快渗透速度。此外,中联重科从今年开始首次交付大型挖掘机(45-48吨)。中联重科维持其战略目标,即在3年内成为中国前5名,在5年内成为中国前3名。

高空作业平台潜力巨大。我们预计中联重科2020年高空作业平台销售同比增长100%。中联重科相信其臂式高机具有竞争优势,因此能够实现高于竞争对手的平均售价。中联重科预期高机行业具有强劲增长潜力,公司将继续加强其产品开发和销售策略。

韧性利润率前景。我们相信中联重科毛利率在2020年第四季度已改善。展望未来,我们预计各业务部门毛利率将保持韧性。更重要的是,持续增长的销量和数字化转型将推动经营杠杆,从而带来更高的经营利润率。

财务资料

资料来源:公司及招银国际证券预测

(编辑:李均柃)

扫码下载智通APP

扫码下载智通APP