兴证海外:海外复苏助推半导体行业景气, 新兴场景加速国产替代

本文转自微信公号“张忆东策略世界”,作者:洪嘉骏/李佳勋

投资要点

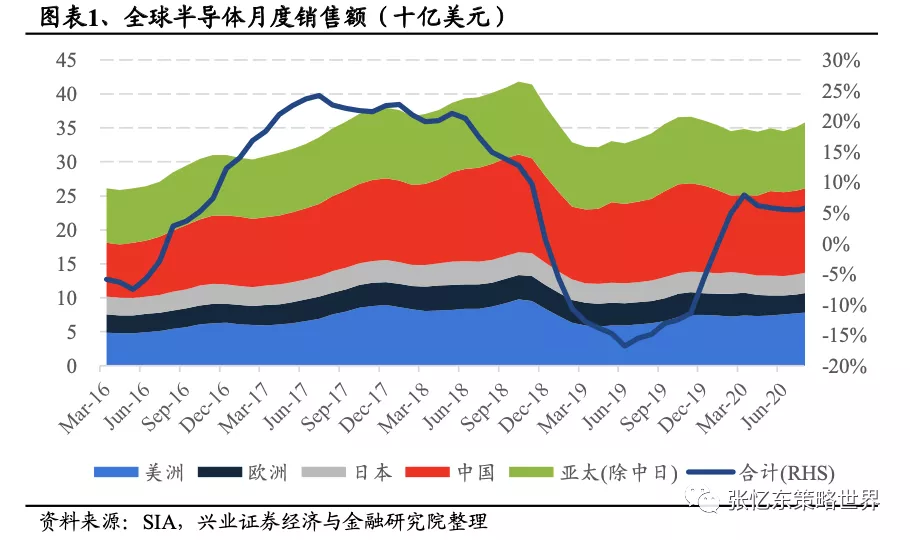

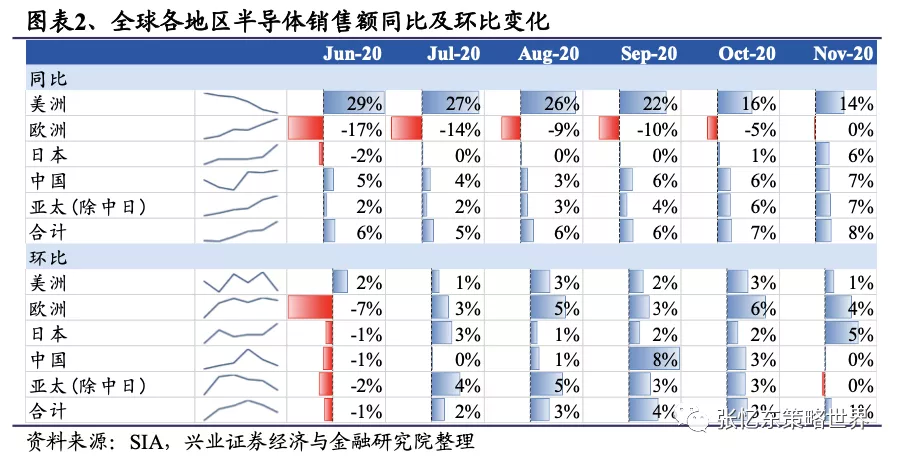

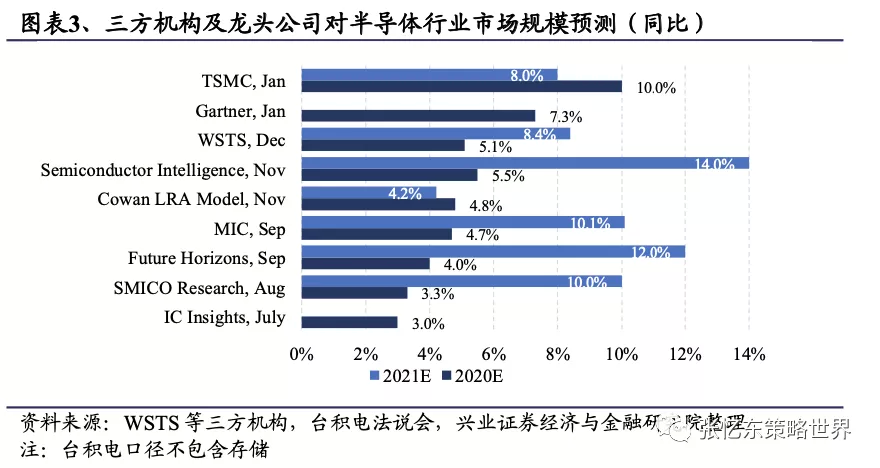

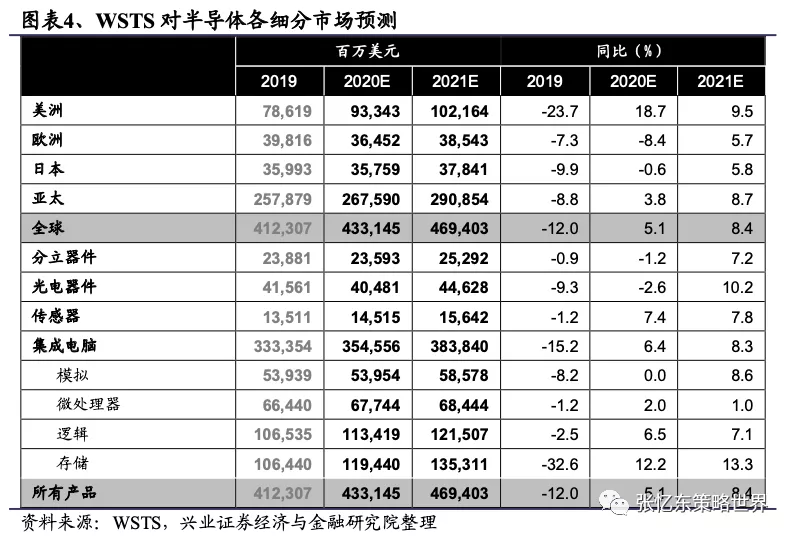

海外经济复苏补库存叠加新兴场景涌现,驱动半导体行业景气度贯穿全年。根据SIA,20年11月全球半导体销售额达394亿美元(YoY+7.5%),20年初以来持续同比增长。得益于美国超常规刺激政策、疫苗的大规模应用以及欧美库存处于历史低位,我们判断21年欧美有望出现主动补库存驱动的经济复苏;同时据台积电1月业绩会议表述,IC 设计客户20Q4持续去化库存,目前已接近历史季节性库存水准,公司判断供应链及客户未来1-2个季度仍会储备安全库存。我们判断21H1汽车电子相关芯片(功率器件、MCU等)拉货动能持续强劲。根据WSTS最新预测,20/21年半导体行业有望同比增长5%/8%,主要受存储(+13%)和光电子(10%)推动。从终端应用来看,新能源车有望成为智能手机、服务器、PC外21年半导体行业重要的增量市场(销量CAGR30%以上,功率器件用量提升4倍以上)。

主要代工厂产能紧俏或迎涨价周期,龙头巨幅提升资本开支看好行业需求延续性。受益手机、汽车电子等需求景气,代工厂利用率持续满载,联电/中芯(00981)/华虹(01347)20Q3产能利用率达97.0%/97.8%/95.8%。世界先进表示5G电源管理芯片需求景气,8寸紧俏至少延续至21H1;联电在高通(QCOM.US)、英伟达(NVDA.US)订单加持下28-55nm制程逻辑及模拟产品持续满载,德州仪器(TXN.US)、意法半导体(STM.US)等厂商亦加大投片,订单能见度已至20Q3。两家代工厂或于春节后再次涨价约10-15%,同时交货期或延迟近1个月。龙头台积电(TSM.US)则将21年资本开支规划提升至250-280亿(YoY+54%),大超市场预期(200-220亿)。我们判断电源管理、驱动IC、指纹识别及CIS等芯片需求有望持续景气。

大基金一期进入回收期,高位减持彰显市场化运作,丰厚收益或吸引更多社会融资助力二期加码材料与设备等中上游环节。大基金一期投资中制造/材料及设备领域占比54%/4.5%,目前已进入回收期。我们认为此次大基金对兆易创新等三家公司减持,反映了政策及资金扶持已助力相关企业成为细分领域龙头。短期资金退出或影响市场情绪,但头部公司在减持后股价再创新高,我们认为资金面变化不影响优秀公司经营,同时市场化运作所带来的投资收益亦有助于大基金二期获得更多社会融资。二期注册资本2,041亿元,主要投向上游设备与材料。截至20年底,大基金二期投资额已超200亿元,主要涉及设计、制造、封测,被投企业包括中芯南方、紫光展锐等。

国内半导体板块估值已降至过去一年低位,业绩高增长有助估值修复。受益于下游需求回暖及国产替代加速,20Q3前三季度国内半导体板块(申万)营收同比增长18%,净利同比增长101%。截至2021-01-21,费城半导体指数PE TTM(整体法)约40.1倍,为过去一年新高;A股半导体(申万)指数PE TTM(整体法)约105.7倍,为过去一年27.3百分位。我们认为目前半导体板块估值相对20年中已有较大回落,我们持续看好21年行业景气度及国产替代趋势对板块业绩的支撑。

投资建议:我们判断半导体行业景气度有望贯穿全年,建议关注受益行业需求复苏的上游设备及晶圆代工厂,以及细分行业龙头。港股市场推荐关注ASMPT(后端设备龙头)、华虹半导体(无锡厂加速布建把握行业景气周期)、中芯国际(发力成熟制程有望显著改善盈利能力);台股市场推荐台积电(先进制程在3年内仍处于领先地位)、联电及世界先进(8寸再迎涨价周期);美股推荐ASML(ASML.US)(受益逻辑与存储需求增长)、美光科技(DRAM迎来涨价周期)、英伟达(数据中心建设回暖叠加智能驾驶渗透提升)。

风险提示:贸易加剧,5G发展不如预期,终端需求不如预期。

报告正文

海外经济逐步复苏,全球半导体行业龙头四季度出货表现超预期,新能源车高速增长与数据中心、消费电子回暖,支撑全年需求能见度。与此同时,伴随美国政权更迭,原先高科技领域的剑拔弩张,或迎来博弈与谈判契机,争取国产替代推进的时间窗口。

本篇专题报告将探讨目前市场最关注的三个问题:行业景气的可持续性、需求的驱动与受益环节、以及对应的投资机会。首先通过量化数据预测行业景气度的延续性;其次更新半导体国产替代的现况,以及近期大基金减持对行业与二级市场影响;最后回顾板块估值与盈利预测,总结行业投资观点与推荐标的。

1、海外经济复苏二次驱动半导体行业景气

1.1、海外市场驱动销售,新能源车增量形成供需缺口

2020年半导体行业逆势增长5%,2021年经济复苏有望驱动增长至8%。根据SIA数据,全球半导体销售额在2020年11月达到394亿美元(QoQ+1.0%,YoY+7.5%)。结合WSTS及台积电等行业龙头近期预测,我们预计半导体行业20年同比增长达5%,21年有望扩大增幅至8%。从终端应用来看,传统三大终端应用(手机、PC、服务器)需求持续回暖,新能源车成为最重要的增量来源。

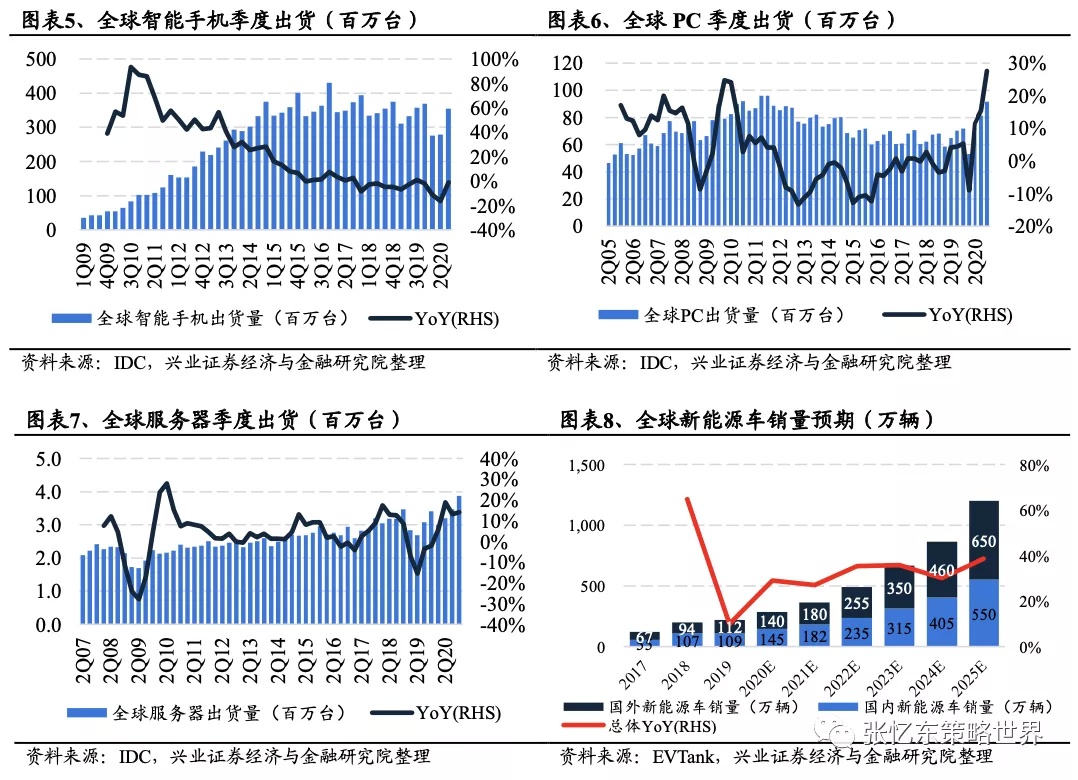

智能手机:据IDC ,20Q4全球智能手机业务有望继续回暖,出货同比增长 2.4%,全年预计同比下滑10%,2021有望重回两位数增长。PC:在远程办公下仍有支撑,20Q4全球PC出货量同比大增26.1%,21年全球出货量或持续同比增长达13.1%。服务器:据Digitimes预测,服务器迎来云计算大客户新一轮建设周期,20Q4有望同比增长14%,全年或高个位数增长,预计未来5年可达约7%CAGR。新能源车:伴随新能源车价格不断下探,汽车电子部件受益新能源车销量提升(21年YoY+30%)及单车半导体价值量增长(摄像头增长4倍、功率器件增长10倍),预计新能源车销量可维持30%以上CAGR(EVTank预测)。

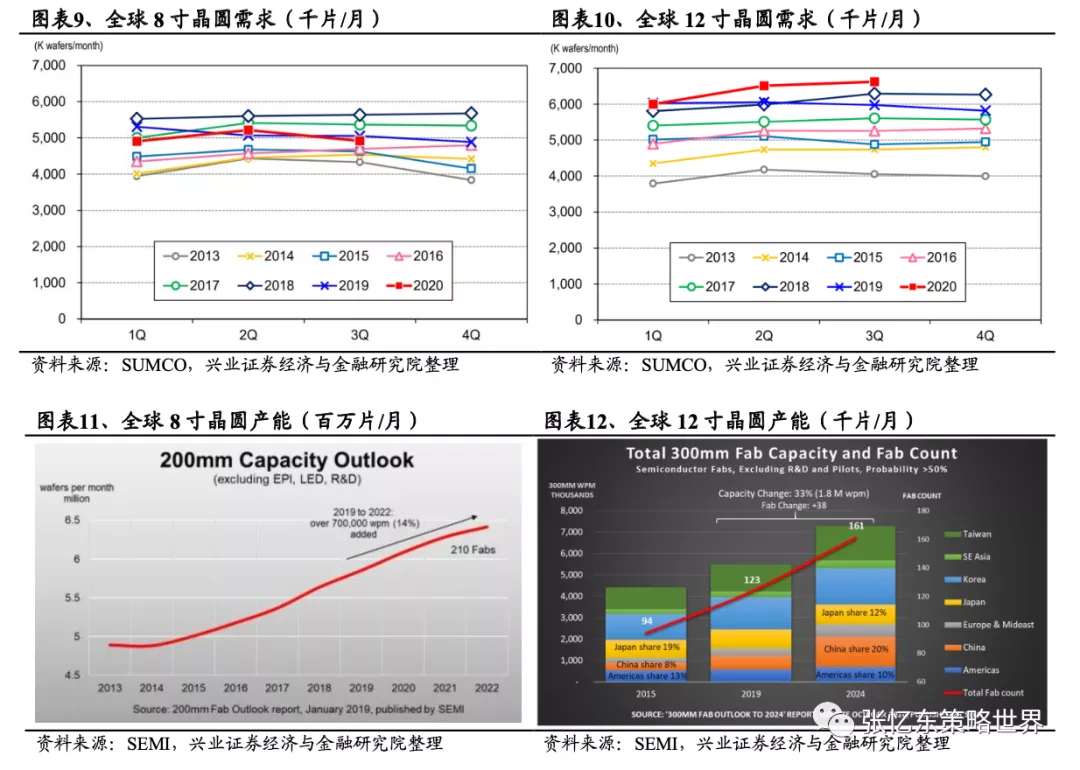

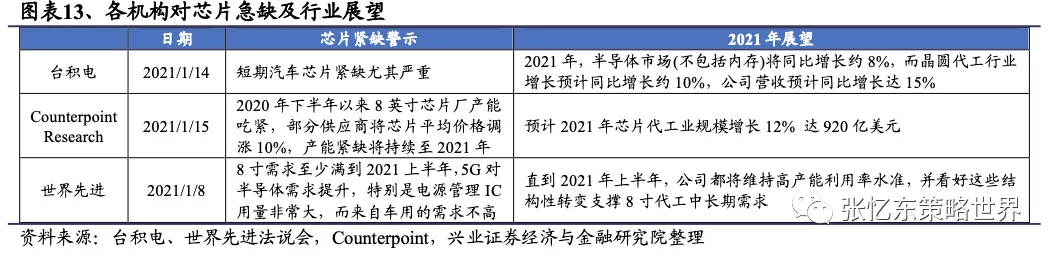

12寸晶圆受益5G智能手机和数据中心HPC回暖,8寸晶圆的驱动IC、分立器件、电源管理的标准品供不应求。当前12寸芯片缺货主要体现为手机SoC、PC处理器与独立显卡GPU等产品,预计该部分产能紧俏将贯穿21H1,部分先进制程芯片或持续紧俏至年末。 其次是汽车电子相关芯片,主要因海外经济复苏后车企芯片备货不足,同时电动化、智能化、网联化加速发展使整车对主控芯片及功率半导体的需求快速增长,叠加标准品器件的安全库存水位提升,8寸晶圆产能已满载,多数代工厂订单已排至21H2。根据SUMCO数据,我们预计2021年8寸晶圆需求大概在575-600万片/月,12寸晶圆需求大概在650-700万/片/月。根据SEMI,2021年全球8寸晶圆产能大约为580-600万片/月,12寸晶圆产能大概在600-650万片/月。因此我们判断21年供不应求状态将贯穿全年。

1.2、资本开支预示上升周期,全链条业绩持续攀升

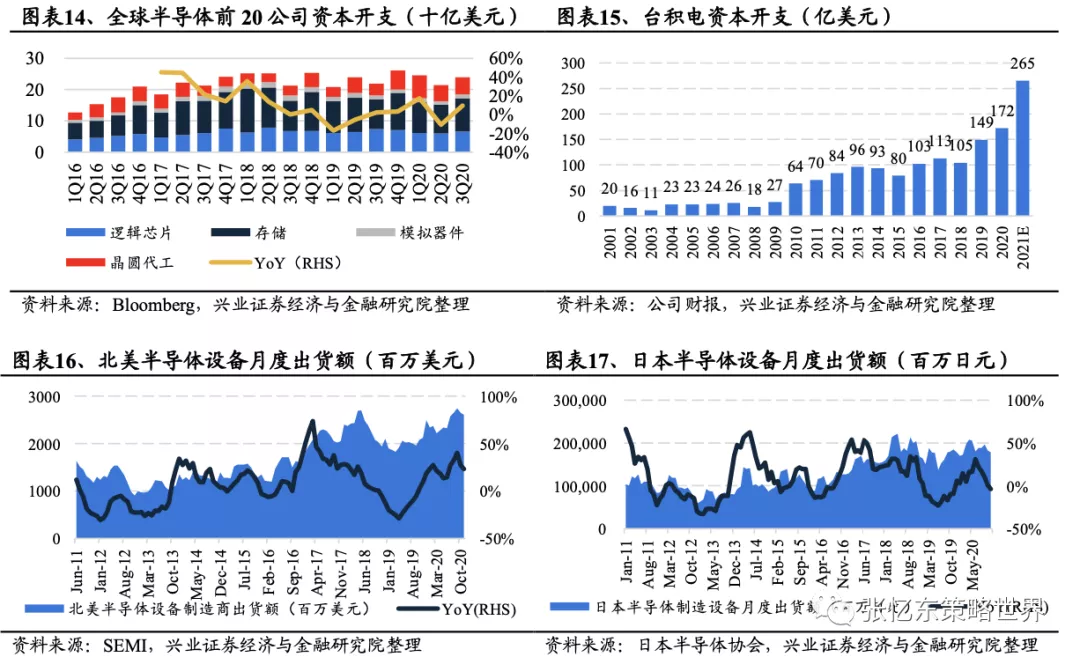

设备:台积电提高资本开支,行业设备出货同比持续增长。全球半导体营收前20公司在20Q3的资本开支合计达240亿美元(YoY+10%),其中存储和代工为最主要增长驱动,分别为106亿(+12%)和56亿(+47%);逻辑芯片和模拟芯片则分别为66亿(-11%)和12亿(-3%)。 与此同时,台积电在四季度法说会上宣布2021年资本开支规划为250-280亿(YoY+54%),其中80%将用于先进技术(包括3、5、7nm制程),10%用于先进封装和光掩膜制造,10%用于特殊技术。在行业扩大产能的推动下,北美半导体设备商连续12个月同比增长超10%,11月同比增长23%达26.1亿美元;日本半导体设备商11月出货额同比下滑4%,达到约17.1亿美元。

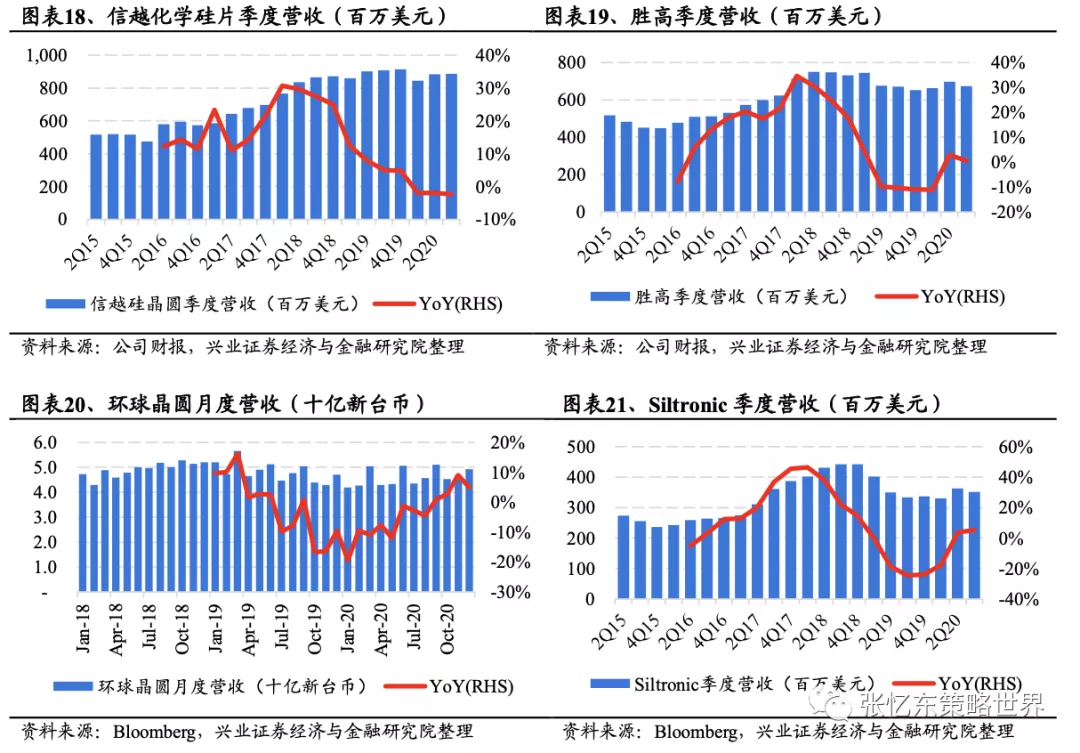

材料:硅晶圆头部公司2021年或迎量价齐升,反映行业高景气度。硅晶圆头部公司胜高、Siltronic营收自第二季度同比恢复增长,信越化学硅片营收虽同比小幅下滑2%,但仍处于较高水平(营收仅低于历史高位3%)。环球晶2020营收达约554亿新台币,同比+4.7%。公司表示,目前6英寸、8英寸与12英寸产能都满载,上半年都将维持满载状,出货量有望与历史最高水准持平,且现货价随之增长。

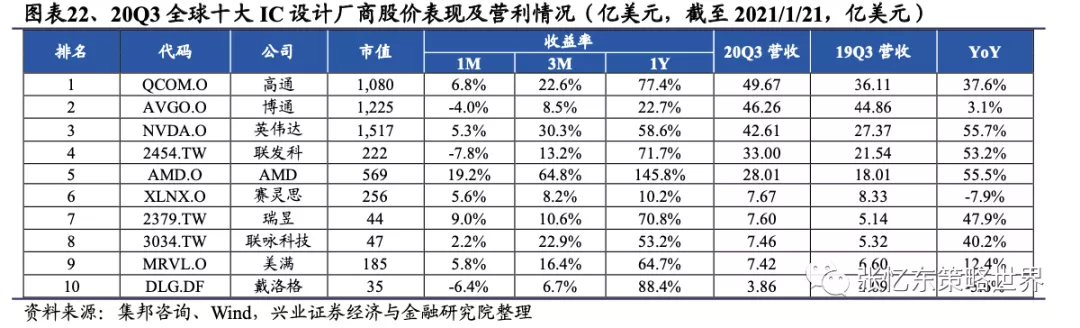

设计:海外大厂除了博通与赛灵思外皆同比大幅增长。受惠于苹果发表新机iPhone12系列,高通20Q3营收50亿美元(+37.6%),超越博通夺回第一。第三名英伟达营收持续受到网通芯片商Mellanox挹注,营收43亿(+55.7%),成长幅度居冠。AMD则是在笔电、桌机、资料中心与家庭游戏机市场皆获得佳绩,推升其营收至28亿(+55.5%),增长紧追英伟达。

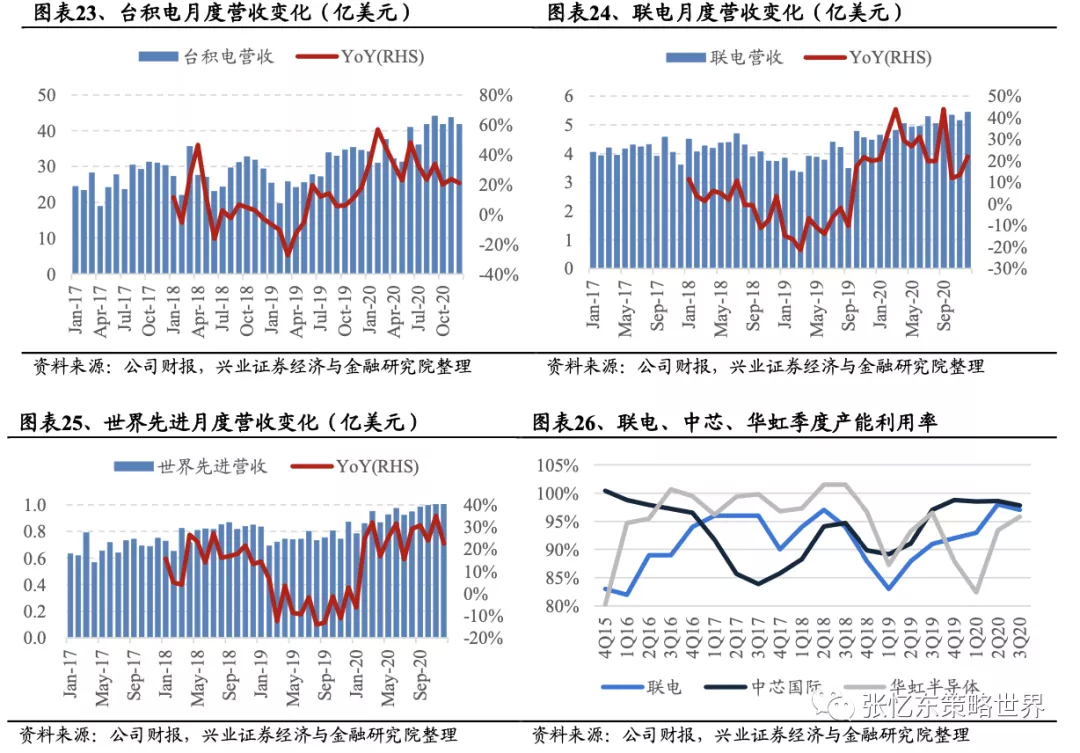

代工厂维持营收高增长与满载状态,前瞻行业能见度。台湾三大代工厂台积电、联电、世界先进2020年12月营收分别为41.8、5.4、1.1亿美元,同比分别增长21.0%、21.8%、22.5%。台积电主要受益于5G手机与HPC应用升级带来的先进制程强劲需求;联电受益于驱动IC、电源管理IC、RF射频、IoT应用等代工订单持续增长;而世界先进在涨价效应及PMIC、LDDI的产品规模提升带动增长。根据联电及两家大陆厂商中芯国际、华虹半导体披露,20Q3产能利用率分别为97.0%、97.8%、95.8%,处于近满载状态,同样直接反映出产能紧张情况。

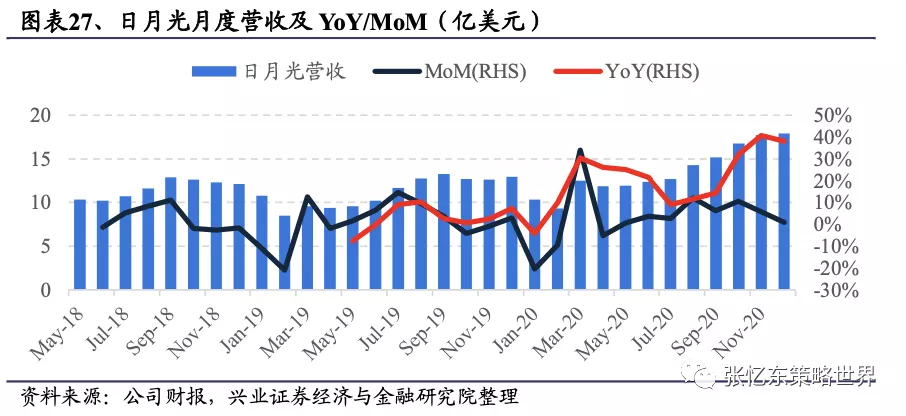

全球封测厂业绩持续回暖,涨价仍无法抑制超额需求。20Q1受疫情冲击,供需皆受到冲击;20Q2随着供应链逐步恢复供给,促进下游客户回补库存;20Q3 在消费电子及车用芯片的需求上扬与华为急单,推升全球封测产值接续增长;20Q4随着新机上市,各类终端应用需求回暖,营收仍有增长空间。行业龙头日月光21H1封测全线满载,其中又以打线封装、晶圆级封装、5G手机晶片堆迭封装等产能严重短缺,客户下单量已超过产能逾40%。日月光表示目前增产、加价皆无法因应强劲需求,即使涨价30%仍有客户持续下单。

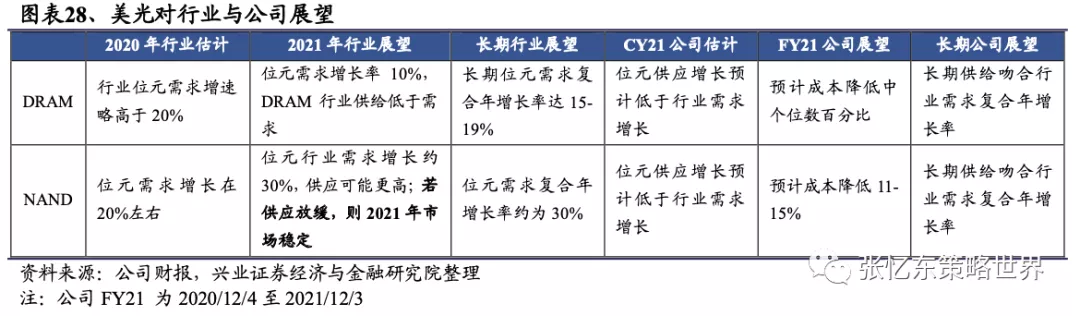

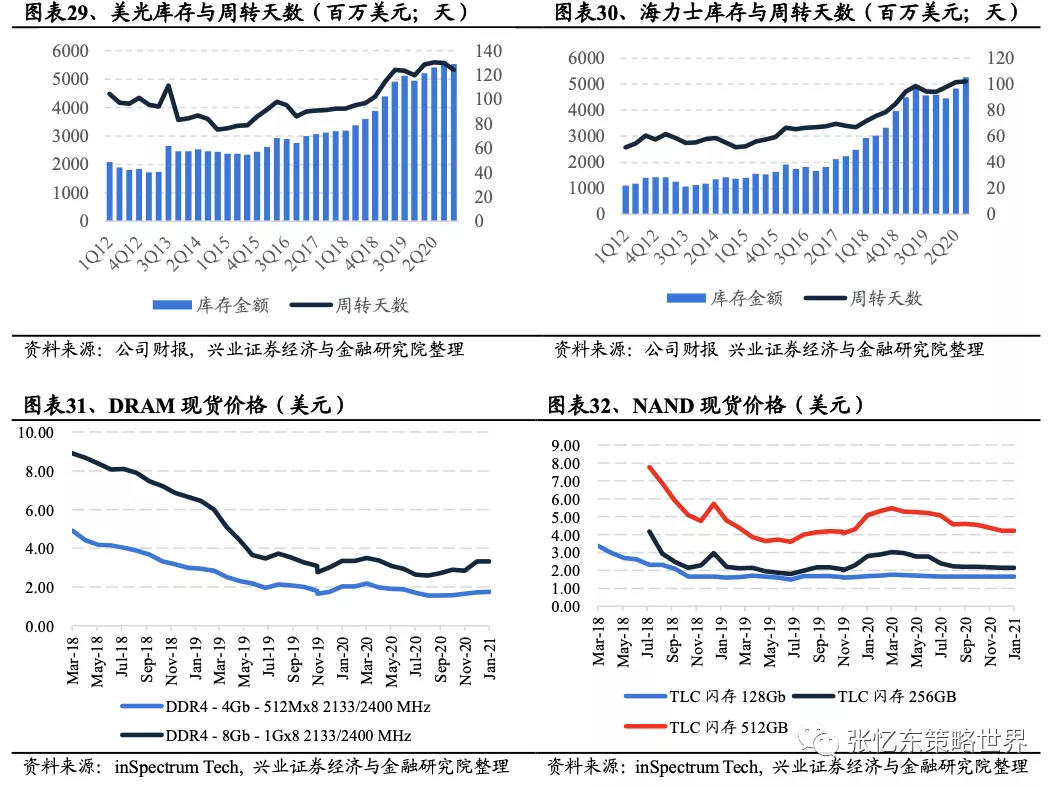

美光预测:DRAM有望迎来涨价周期,NAND市场或趋于稳定。存储行业龙头美光科技在CY20Q4业绩会上对行业需求进行预测。DRAM:公司预计2021年DRAM行业需求增长将超过10%,叠加2020年严格的行业资本支出和经济复苏,市场供需或在2021年将进一步收紧。NAND:位元需求增长预估30%左右,但供给同步增长,短期内价格仍有压力,若供应商放缓产量增长,2021年市场将趋于稳定。长期来看预计DRAM需求CAGR为15-19%,NAND需求CAGR约30%。

2、中美高科技领域博弈,国产替代再提速

2.1、国产替代提速,头部公司业绩高增长

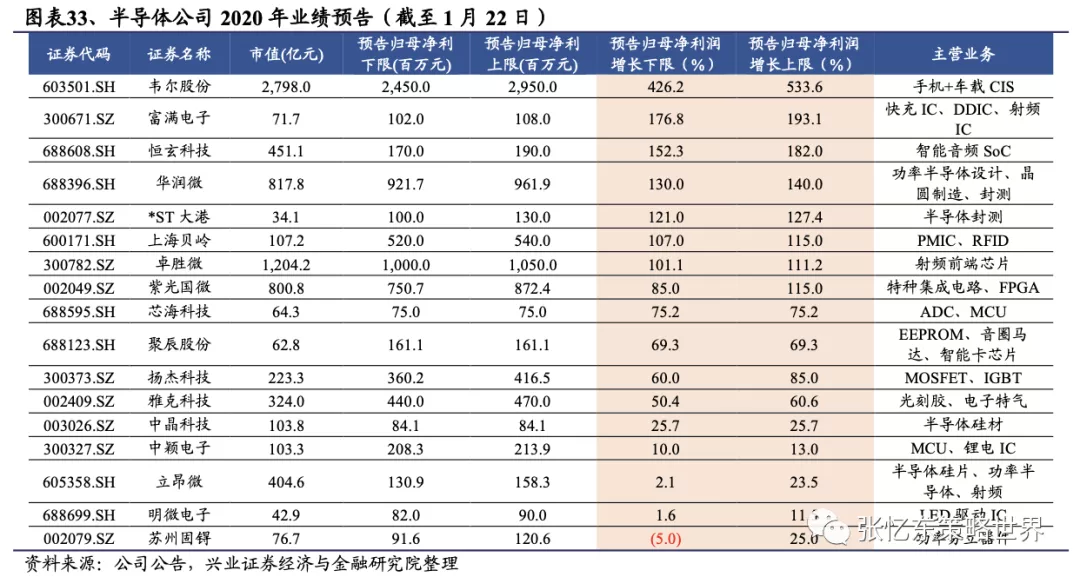

受益“全球经济复苏+国产替代份额内移”下产能紧张,国内半导体公司业绩高增长,景气度有望维持全年。截至1月22日,17家半导体上市公司发布业绩预告,业绩同比全部为正,其中业绩涨幅最高的韦尔股份超过5倍。行业业绩普遍喜人主要因订单饱满下产能利用率高企,从而推动利润率持续提升。新兴应用亦驱动产业细分领域高增长,恒玄科技则受益TWS耳机爆发归母净利润同比增长高达182%。此外,多个品类的芯片涨价,出货周期大幅延长。产业链反映半导体景气度有望延续全年。

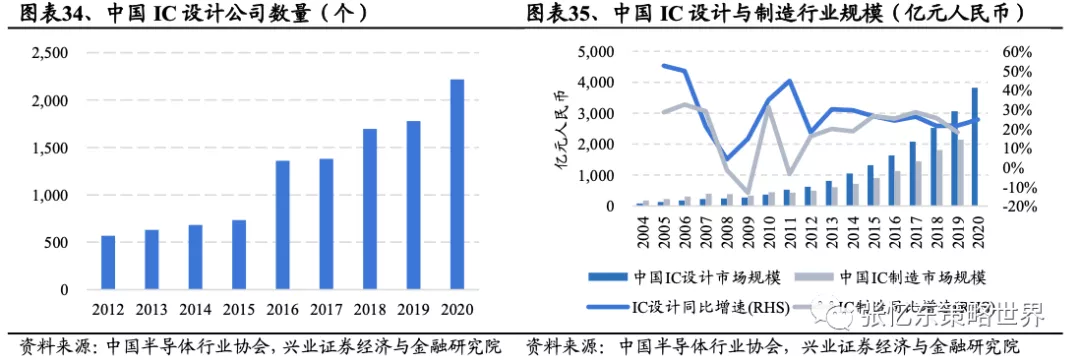

国内设计公司在细分领域已跻身一线梯队,制造为目前规划重点攻克的领域。截止2020年中国已有2,218家芯片设计企业,华为海思、紫光展锐、中国华大等正在快速崛起,2017年位列全球TOP50 的中国芯片设计公司由2009年的1家增到10家,销售额在2020年达到3,819亿元,10年复合增速达28%。以中芯国际为首的中国晶圆代工厂借助于地域优势,能为中国Fabless提供全方位、本土化的解决方案。华为在受美国政策影响后开始集结国内半导体企业,全面加速国内芯片制造技术,规划建立28nm的自主技术芯片生产线。2020年11月,华为海思成功研发出生产线完全去美化的OLED驱动芯片,并开始流片。

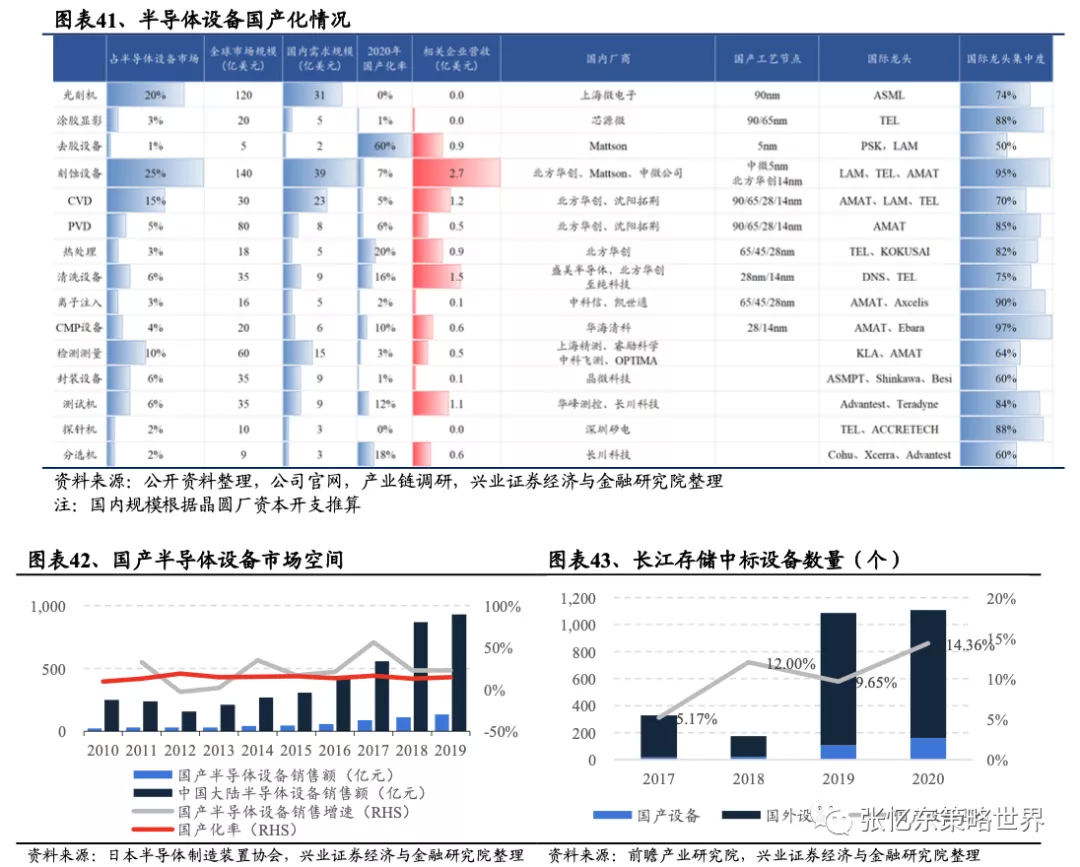

中上游对外依赖度高,半导体材料与设备国产化率平均不足20%。2020年中国集成电路市场规模8,766亿人民币,进出口逆差约2,000亿元人民币,占本国整体市场的三分之一。根据前瞻产业研究院统计,2020年我国半导体制造所需的材料和设备自主化平均不足20%,半导体供应链安全性问题凸显。

外部环境不确定及行业高景气度下头部制造厂积极扩产,设备国产化有望提升。中芯国际在北京即将新建10万片/月新厂房;华虹无锡产能从20年末2万片/月扩张至2021年末6.5万片/月,厂房内后续仍有1.5万片/月扩产空间;长江存储亦规划在2023年产能达到30万片/月,2017-2020年,长江存储中标供应商中国内厂商设备占比呈现上升态势。在国内晶圆厂扩产驱动下,相关设备需求持续拉升。

2.2、汽车电子成为需求端C位,功率器件跳跃式增长

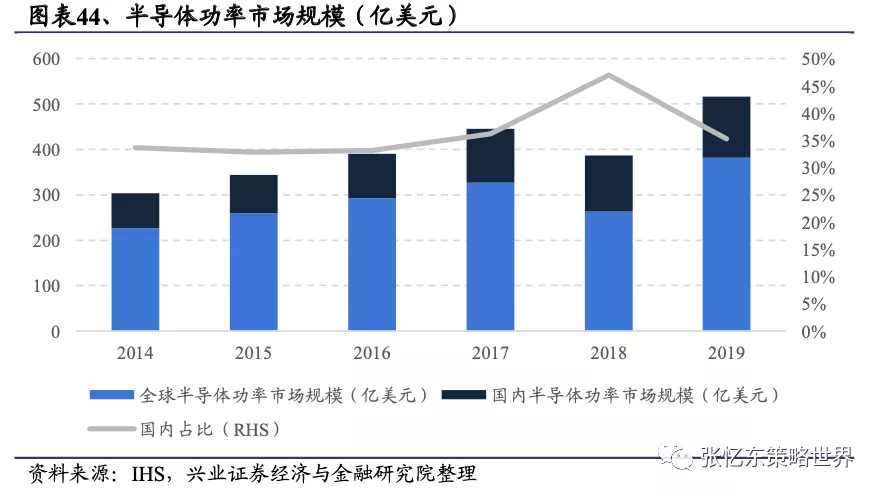

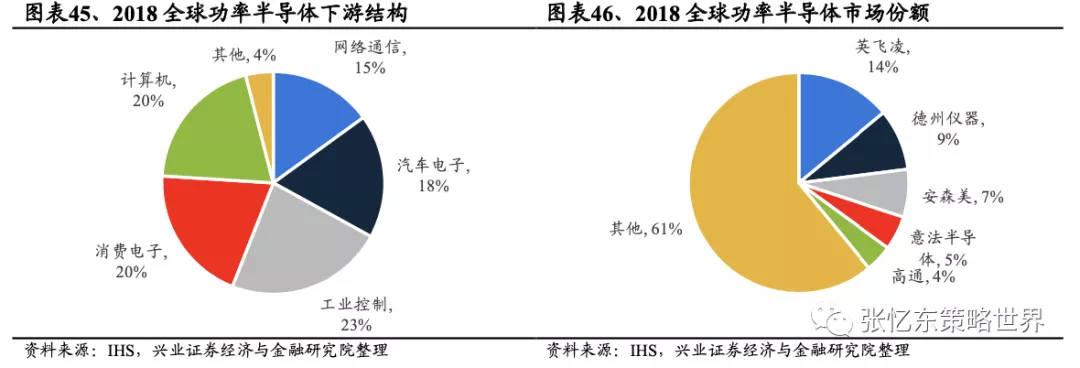

新能源车崛起,汽车电子需求迸发。汽车半导体按种类可分为MCU、功率半导体(IGBT、MOSFET等)、传感器及其他。随着新能源车技术提升,相关半导体芯片需求逐渐提升。IC Insights预测,未来MCU出货量将持续上升,车规级MCU市场将在2020年接近460亿元,2025年将达700亿元,单位出货量将以11.1%复合增长率增长。IHS Markit 预测,全球功率半导体市场规模将从2018 年的 391 亿美元增长至 2021 年的 441 亿美元,年化增速为 4.1%。据Yole统计,2019年全球CIS市场规模170亿美元,预计2024年全球CIS市场规模将达到240亿美元,年化增速7%。 中国已成长为世界最大功率半导体消费国,但外国企业仍占据主导地位。2019 年,根据IHS数据,中国功率半导体市场规模已达135亿美元,而全球的市场规模为437亿美元,中国市场的占比已经高达35%。2019年中国功率半导体市场前五大供应商分别为英飞凌、安森美、德州仪器、高通和Dialog,合计市场份额为42%。

功率半导体产品性能的不断提升,下游应用领域也不断地拓宽。功率半导体应用已经从传统的工业控制、4C产业、轨道交通领域拓展到新能源发电、新能源汽车、智能电网和LED照明等新兴领域。从2018 年全球市场份额看,根据IHS Markit数据,工业控制占比最高为23%,其他领域,消费电子占比20%,计算机占比20%,汽车电子占比18%,网络通讯占比18%。近几年来,以新能源汽车和光伏发电为代表的新能源行业发展迅速,未来该领域的市场占比有望进一步提升。

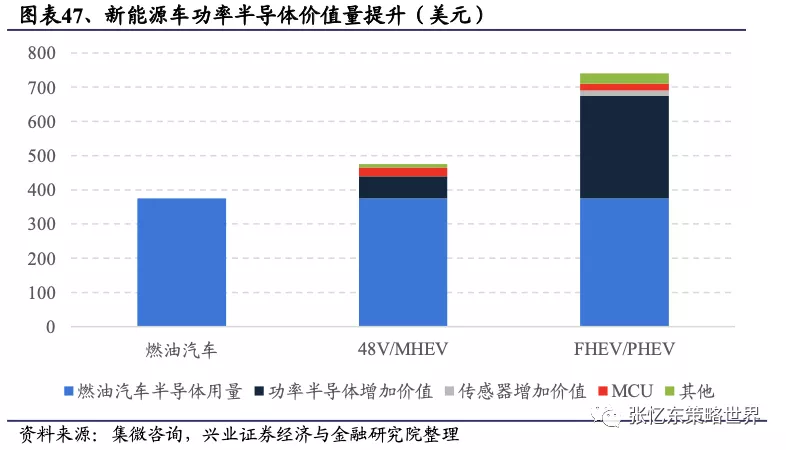

相比传统燃油车,新能源车中功率半导体价值量提升幅度较大。根据Strategy Analytics统计数据,传统燃油汽车半导体价值量为375美元,48V/MHEV(轻度混合动力汽车)为475美元,FHEV/PHEV(插电式混合动力汽车/燃料电池电动汽车)为740美元。在增加的半导体价值量中,功率板半导体占比较大。其中,FHEV/PHEV相比传统燃油汽车,半导体用量增加365美元,仅功率半导体的价值量就增加300美元,占新增半导体用量的82%。

国内细分赛道出现优质标的,国产替代空间广阔。在功率半导体产业上,国内企业起步较晚,在技术水平和市场份额上和国外竞争对手都有着不小的差距。虽然在功率半导体各个细分领域上,基本都是外国企业占据主导地位,但是国内企业积极追赶,目前在细分领域出现了一些优质公司。 在MOSFET细分领域,华润微为国内规模最大,市占第三的领先企业。技术能力领先的MOSFET厂商,也是目前国内少数能够提供-100V至1500V范围内低、中、高压全系列MOSFET产品的企业。凭借IDM 模式优势和较强的研发能力,公司已形成较为完整的产品系列,产品与技术于国内领先。2019年国内市占率排名第三,仅次于英飞凌和安森美。 在IGBT 细分领域,斯达半导是国内市场的龙头领域。公司专业从事以IGBT 为主的功率半导体芯片和模块的设计、研发和生产。公司主导产品为IGBT,产品种类超过600种,电压等级涵盖100V-3300V,电流等级涵盖10A-3600A。产品已被成功应用于新能源汽车、变频器、逆变焊机、UPS、光伏/风力发电、SVG、白色家电等领域。2018年,公司实现营收6.75亿元,全球市占率为2.2%,排名第八。随着募投项目的实施,公司有望扩充产能,提升产品技术水平,从而抢占更大的市场份额,加速该领域的国产替代。

2.3、大基金市场化运作,促进半导体行业健康发展

大基金减持三家半导体企业合计29亿,短期影响市场情绪,但长期而言反映大基金市场化运作成熟,相关企业具备行业竞争力。1月22日,兆易创新、晶方科技与安集科技陆续发布减持公告,三家公司均遭大基金减持不超2%股权。按照各股当日收盘价计算,这次减持套现数额合计将达29亿元左右。大基金一期在过去一年中已分别完成了对晶方科技1%、兆易创新2%的减持。大基金的投资总期限计划为15年,一期可分为投资期(2014-2019年)、回收期(2019-2024年)、延展期(2024-2029年),目前已进入回收期。相关被投公司亦逐步成为行业龙头。此次减持的兆易创新是国内MCU及闪存龙头;晶方科技为全球TSV行业龙头,全球市占率超50%并拥有全球第一条12英寸传感器用硅通孔晶圆级先进封装量产线;安集科技已打破化学机械抛光液光刻胶去除剂的国际垄断局面。三家公司目前保有一定市场地位,体现大基金扶植产业及公司的使命。

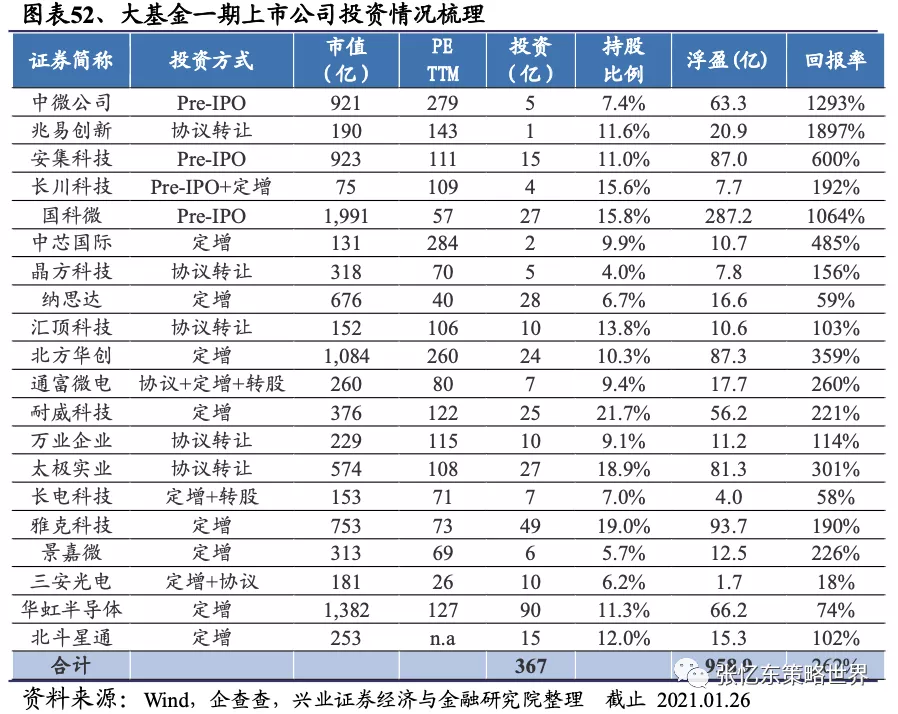

大基金一期上市公司投资回报近262%,高估值带来补贴收益的确定性。根据统计,大基金一期共投资20家上市公司近367亿元人民币,截止2021年1月26日持股市值已上升至959亿,投资回报率约为262%。此外,二级市场较高的估值将有利于政府资金补贴的未来收益,因补贴带来的利润增量在高估值下,将带来更高的资本收益。

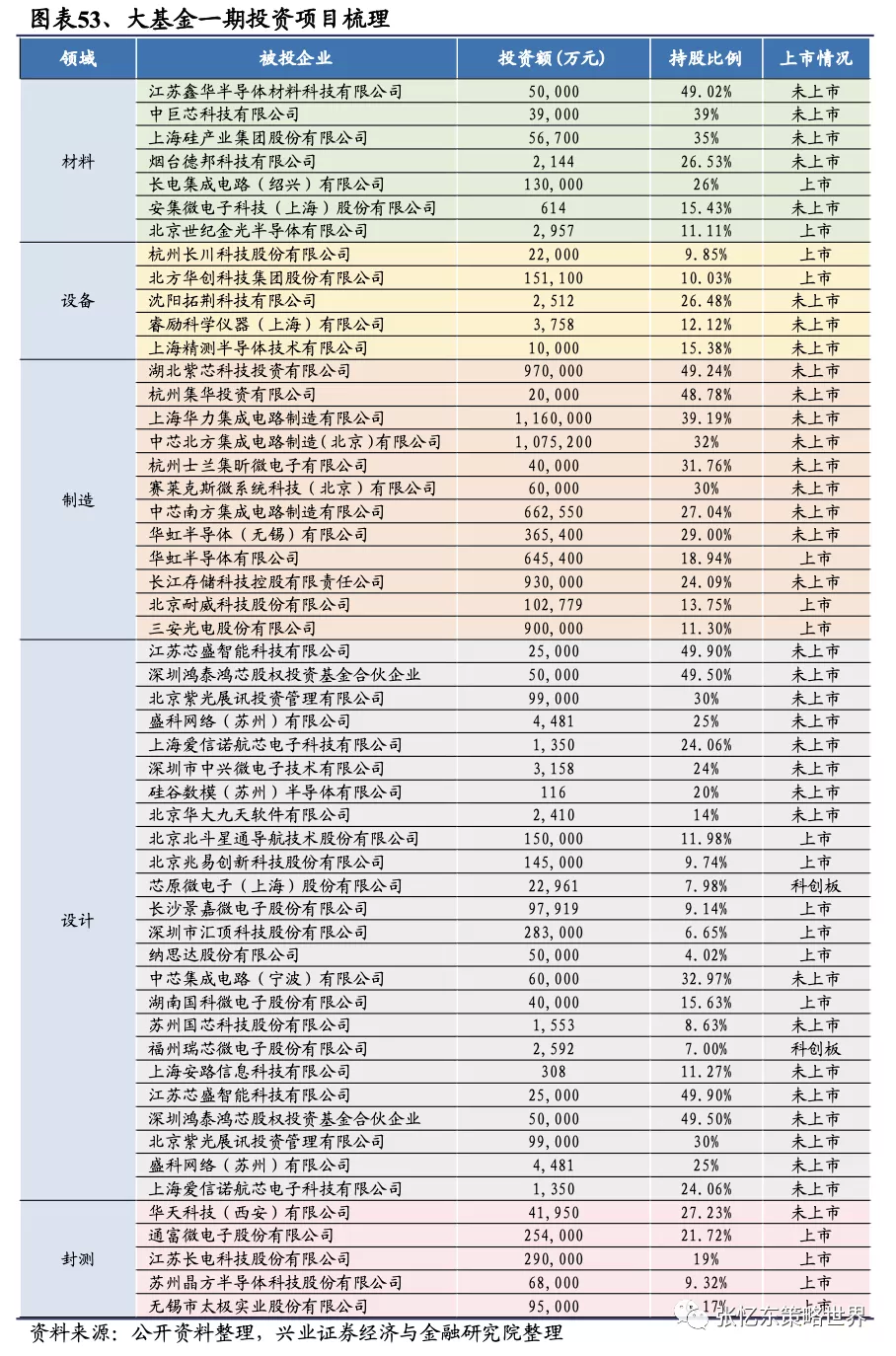

大基金资金加持,一期着力发展半导体制造,二期发力自主设备与材料。大基金一期对外共投资近1,387亿元人民币,共计投资74家公司,其中集成电路制造投资额占比约54%,在材料和设备领域占总投资额4.5%。大基金二期注册资本为2,041亿元人民币,目标投向上游设备与材料,强调保障产业链安全;相关行业约占全球半导体行业规模20%左右,故大基金二期投资额占比将有所提升。截至2020年12月中旬,已披露的大基金二期投资额超过200亿元,涉及的产业链环节包括设计、制造、封测。投资的企业包括中芯南方、紫光展锐、中芯国际等。

4、投资建议

我们判断在汽车电子、消费电子等需求强势回暖下,行业景气度有望贯穿全年。同时国产替代在中美关系不确定的情况下仍然是国内半导体的主线,建议关注受益行业需求复苏的上游设备及晶圆代工厂,以及在技术能力不断提高下市占持续提升的细分行业龙头。港股市场推荐关注ASMPT(后端设备龙头)、华虹半导体(无锡厂加速布建把握行业景气周期)、中芯国际(发力成熟制程有望显著改善盈利能力);台股市场推荐台积电(先进制程在3年内仍处于领先地位)、联电及世界先进(8寸再迎涨价周期);美股推荐ASML(受益逻辑与存储需求增长)、美光科技(DRAM迎来涨价周期)、英伟达(数据中心建设回暖叠加智能驾驶渗透提升)。

扫码下载智通APP

扫码下载智通APP