中金:以不变应万变,以汽车业绩确定性来应对流动性波动

本文来自微信公众号“中金点睛”,作者:常菁、邓学。

近期市场流动性有所波动,若流动性保持相对宽松,除了业绩驱动的标的外,我们认为“向新而行”会持续成为一个重要的趋势;若货币回归中性,我们认为部分市场参与者趋于底线思维,则业绩增长确定性高、估值合理的标的也值得考虑。

摘要

2H20汽车板块估值整体提升,产销复苏带动盈利修复是主因。此轮上涨以整车及大市值个股为主,零部件标的相对滞涨。2020年下半年汽车板块整体涨幅较大,申万汽车行业指数上涨35%。从2020年7月开始,由长城A/H拉开了整车板块上涨的序幕,后续伴随车企2-3季度的业绩回暖,以及3季度行业销量的逐步走强,10月开始整车板块股价整体走势强劲。我们认为产销复苏带动产能利用率提升是本轮主要的基本面驱动,盈利能力随之修复。2020年1季度受到疫情影响,各品牌产能利用率较低,随着疫情逐步控制,2季度产能利用率开始回升,3-4季度随着汽车行业产销复苏,带动产能利用率恢复至较高水平。而前期估值较低,为估值修复提供了空间。

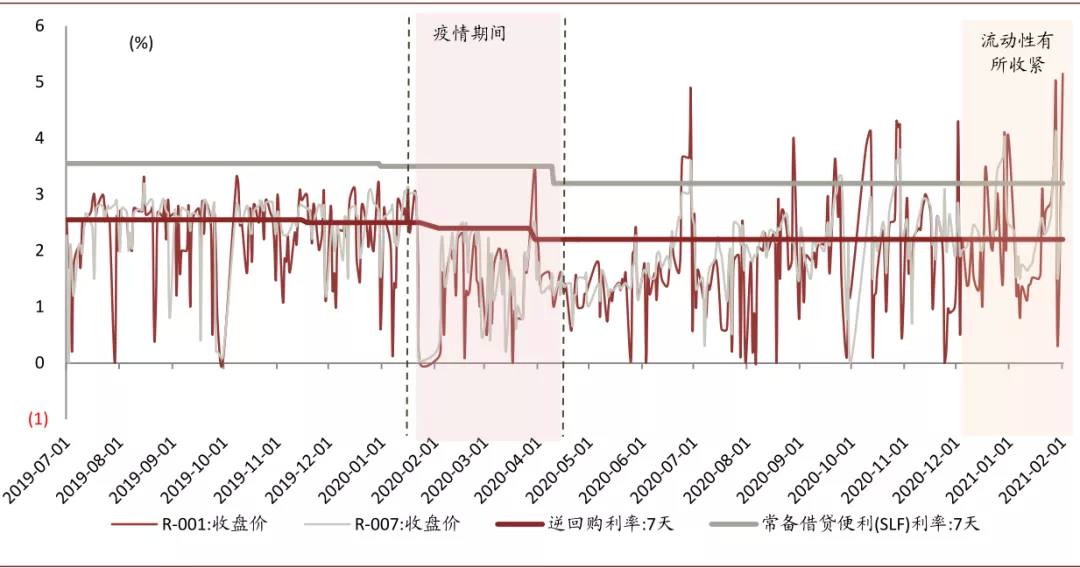

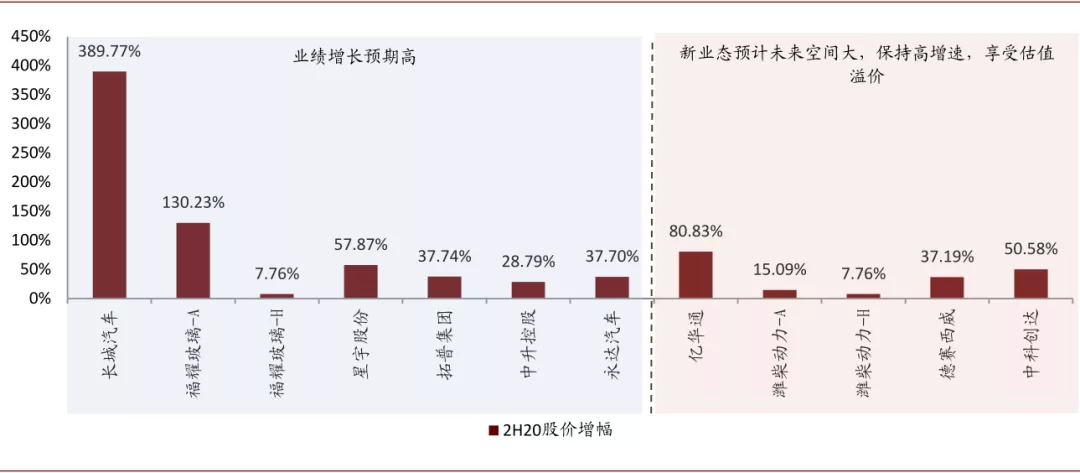

2H20除业绩驱动外,流动性充沛拉动新兴业务高估值。2020年1季度起,流动性较为宽松,资金持续流入,加速提升估值中枢。业绩增长预期高的标的均有较好表现,例如长城汽车、福耀玻璃、星宇股份、拓普集团、中升控股、永达汽车。同时电气化和智能化带来估值方法切换,充沛流动性推高新兴业务估值:传统估值方法以利润为锚,电气化和智能网联相关的整车与零部件受到特斯拉等相关公司影响,均开始以EV/Rev或者PS作为主要的估值办法,从而带动估值上升。

以不变应万变,以业绩确定性来应对流动性波动。无谓流动性松紧,我们从长期业绩稳定性、短期业绩弹性和低估值三个角度分析投资机会:1)长线逻辑清晰,无惧流动性回归中性。若细分赛道具有长期成长性,且业进入壁垒高,公司管理优秀和好的商业模式,可充分享受赛道优势带来的业绩增长,虽然短期估值较高,但长线逻辑通顺,有长期盈利增速来消化估值,无需过多考虑流动性收紧。汽车智能化带来的传统零部件高端化都是确定性较高的赛道。2)抓住行业转型机会,放量车型拉动中期业绩成长。我们认为绑定下游客户如特斯拉、大众,受益于Model3/Y,ID4等畅销车型带来的销量高增长,将带来较大的短期业绩弹性。目前我们跟踪到特斯拉全球排产景气度较高,预计2021年可以带来80-100万辆的拉动。3)业绩边际提升明显,估值较低,具备综合性价比。受制于业务偏传统、2020年受疫情冲击较大等因素,部分在2021年得益于海外复苏、毛利率见底、车型周期恢复等因素有扎实业绩的公司此前估值有所折价,若伴随货币政策回归中性,市场更重视高盈利增长,该部分公司或有较好表现。

风险

汽车行业产销复苏不及预期。

正文

2H20基本面复苏叠加流动性宽裕,推动板块估值提升

2H20汽车板块估值整体提升,我们认为产销复苏带动盈利修复是主因

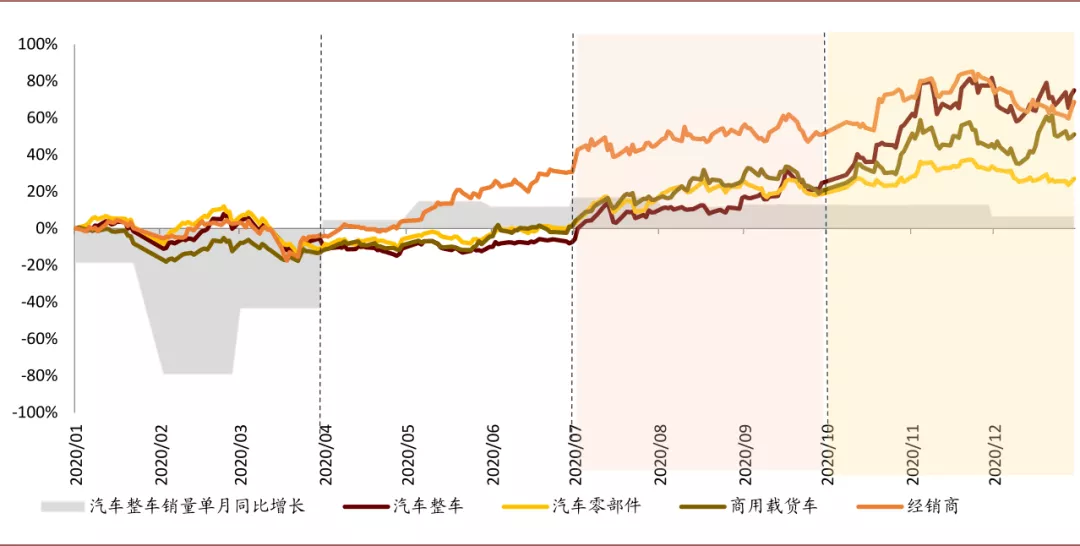

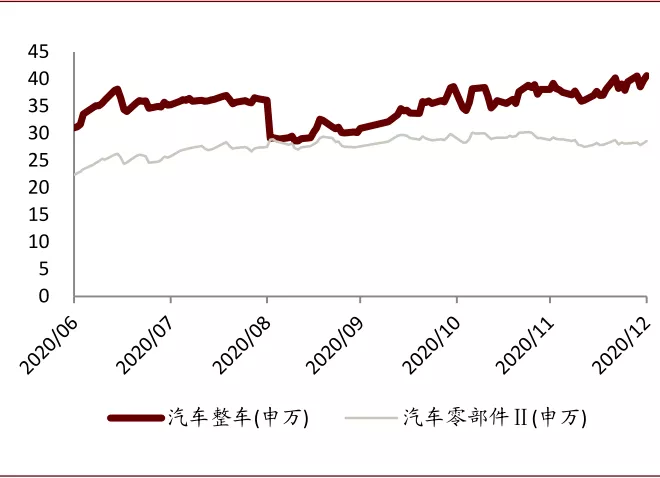

此轮上涨以整车及大市值个股为主,零部件标的相对滞涨。2020年下半年汽车板块整体涨幅较大,申万汽车行业指数上涨35%。细化来看,从2020年7月开始,由长城A/H拉开了整车板块上涨的序幕,后续伴随车企2-3季度的业绩回暖,以及3季度行业销量的逐步走强,10月开始整车板块股价整体走势强劲,A股SW汽车整车指数2H20涨幅约91%,主要体现为估值提升,板块平均TTM P/E从30倍左右提升至40倍左右,相比之下,零部件板块整体涨幅比较有限,SW零部件指数涨幅为25%,板块平均TTM P/E基本保持在30倍左右。而重卡行业受益于高景气度,上涨达到50%,经销商板块受益于豪车销量高增速带动,涨幅达到29%。

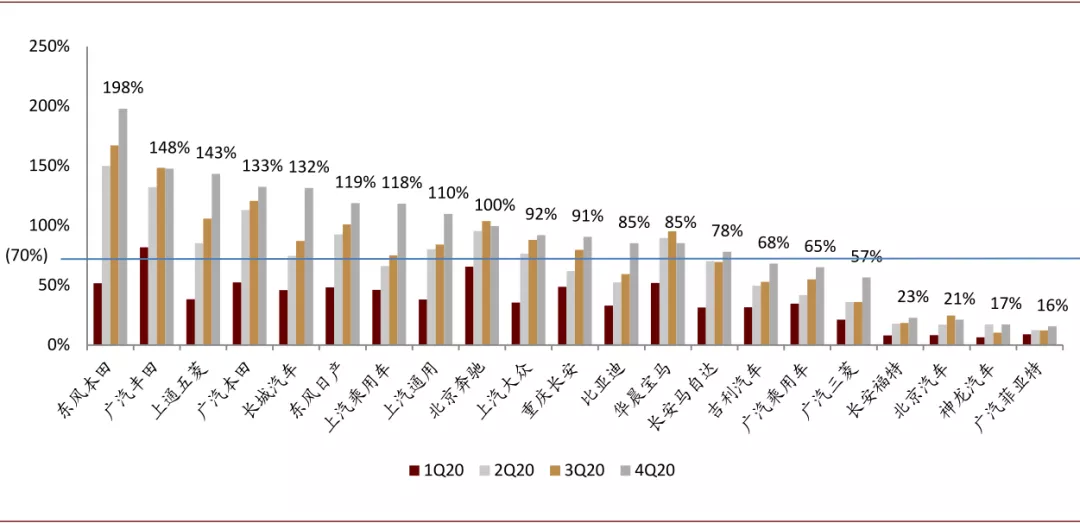

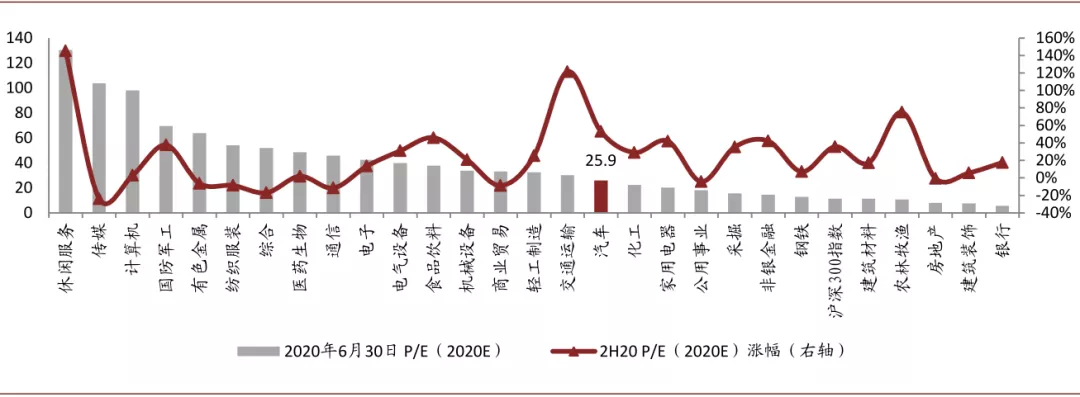

我们认为产销复苏带动产能利用率提升是本轮主要的基本面驱动,盈利能力随之修复。2020年1季度受到疫情影响,各品牌产能利用率较低,随着疫情逐步控制,2季度产能利用率开始回升,3-4季度随着汽车行业产销复苏,带动产能利用率恢复至较高水平。其中丰田本田的合资公司均实现了100%以上的产能利用率,豪车中北京奔驰和华晨宝马均在85%以上;自主品牌中上汽通用五菱、长城汽车依托MINIEV、新三代H6等畅销产品,实现了利用率和利润率的同步提升,长城四季度单车净利润实现6509元。而前期估值较低,为估值修复提供了空间。1H20末,汽车板块P/E(2020E)约为25.9倍,处于所有行业中较低水平,有向上提振的空间。

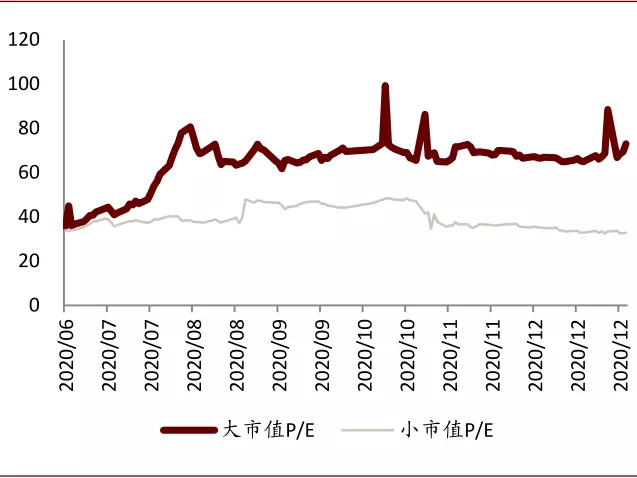

从零部件板块内部看,股价表现有所分歧,大市值股表现更加强劲。以300亿人民币市值为分界线,A/H股大市值零部件公司(包含潍柴、福耀、华域、星宇等10家企业)占零部件板块总市值比例接近50%,2H20股价平均涨幅约为61%,TTM P/E估值基本翻倍;相比之下,小市值零部件公司涨幅比较有限,股价平均涨幅为20%,TTM P/E估值基本保持在35倍以下。

图表:2020年汽车板块整车、零部件、重卡、经销商股价走势vs汽车销量同比

资料来源:中汽协,万得资讯,中金公司研究部

注:涨幅按照成份股总股本加权平均

图表:2020年主要品牌产能利用率逐步恢复

资料来源:Marklines,公司公告,中金公司研究部

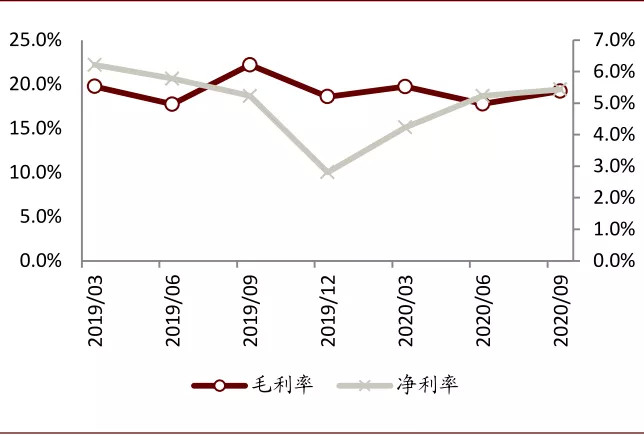

图表: A/H零部件公司季度毛利率及净利率

资料来源:万得资讯,中金公司研究部

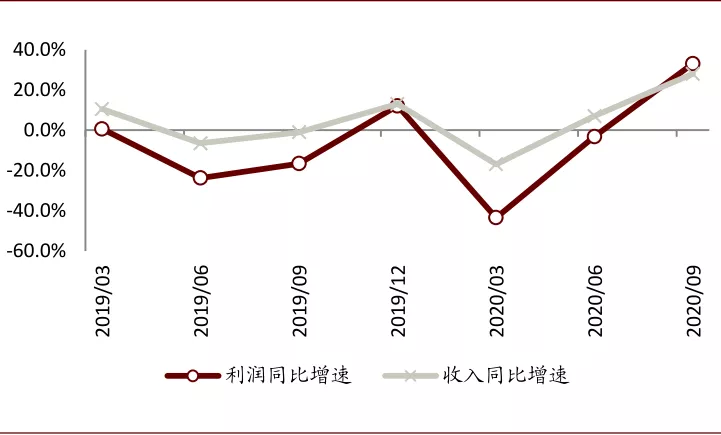

图表: A/H零部件公司季度收入/净利润同比增速

资料来源:万得资讯,中金公司研究部

图表:申万指数各板块P/E对比

资料来源:万得资讯,中金公司研究部

图表: A股整车与零部件企业TTM P/E走势(2H20)

资料来源:万得资讯,中金公司研究部

图表: 零部件企业小/大市值TTM P/E走势(2H20)

资料来源:万得资讯,中金公司研究部 注:大市值公司为300亿人民币以上市值公司

2H20除业绩驱动外,我们认为流动性充沛拉动新兴业务高估值

2020年1季度起,流动性较为宽松,资金持续流入,加速提升估值中枢。业绩增长预期高的标的均有较好表现。

电气化和智能化带来估值方法切换,充沛流动性推高新兴业务估值。传统估值方法以利润为锚,电气化和智能网联相关的整车与零部件受到特斯拉等相关公司影响,均开始以EV/Rev或者PS作为主要的估值办法,从而带动估值上升。

图表:疫情期间资金流动性充沛、2H20相较2019年同期水平也更为宽裕

资料来源:万得资讯,中金公司研究部

图表:2H20汽车板块主要标的涨幅

资料来源:万得资讯,中金公司研究部

以不变应万变,以业绩确定性来应对流动性波动

若流动性保持相对宽松,除了业绩驱动的标的外,我们觉得“向新而行”会持续是一个重要的趋势;若货币回归中性,部分市场参与者趋于底线思维,则业绩增长确定性高、估值合理的标的也值得考虑。

我们分别从长期业绩稳定性、短期业绩弹性和低估值三个角度挖掘投资机会。(详情请参照报告原文)

► 长线逻辑清晰,无惧流动性收紧。我们认为若细分赛道具有长期成长性,且业进入壁垒高,公司管理优秀和好的商业模式,可充分享受赛道优势带来的业绩增长,虽然短期估值较高,但长线逻辑通顺,有长期盈利增速来消化估值,无需过多考虑流动性收紧。

► 抓住行业转型机会,放量车型拉动中期业绩成长。我们认为部分企业绑定下游客户,受益于Model3/Y,ID4等带来的销量高增长,会带来较大的短期业绩弹性。并且,我们认为特斯拉供应链和大众MEB供应链亦师不错的主题性机会。

► 业绩边际提升明显,估值较低,具备综合性价比。我们认为,受制于业务偏传统、2020年受疫情冲击较大等因素,部分在2021年有扎实业绩的公司此前估值有所折价,若伴随货币政策回归中性,市场更重视高盈利增长,该部分公司或有较好表现。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP