中金:未来1-4个季度A/H银行股上涨空间超40/50%

本文转自微信公众号“中金点睛”。

年初以来A、H银行股价上涨13、8%,H股略有滞后。A股市场的平安、邮储、招商、兴业、宁波、无锡银行涨幅超过20%,H股邮储(01658)、招商(03968)涨幅在30%~,光大(06818)涨幅17%~。区别于《银行:本轮银行上涨的几个核心问题》,本篇报告尝试回复以下投资者关切问题:

1)已披露年报和快报的行业启示?2)为何H股表现滞后A股?3)向前看1-4个季度的上涨空间?4)如何理解头部银行的估值上限,投资者此前低估了什么?5)A、H市场个股选择逻辑?

向前看,宏观经济和监管政策有利于银行业景气度向上,再次重申全面看好A/H银行股表现,我们正处于业绩V型反转的起点,风险溢价因素反转的起点,估值反转的起点。我们认为:未来1-4个季度A、H上涨空间超过40、50%,H股>A股,重点关注报表修复和盈利提升两条逻辑主线。

摘要

Q1:已披露业绩快报、年报的行业启示?截止2月7日,招行、兴业、浦发、光大、中信(00998)等已披露快报,平安银行披露年报,全年利润增长由负转正外,我们认为主要启示意义如下:

1)2020A银行业更多的财务资源用于计提拨备和核销处置问题资产,上市银行整体资产质量指标有望大幅度改善。2)资产管理行业逐步摆脱新规影响,行业增长逐步收敛至常态,具备财富管理优势的银行机构有望录得更快的非息增长、负债贡献。3)差异化经营的星星之火已经燎原,公司治理效率提升、科技技术进步、异业竞争加剧等因素加快推动了银行机构的差异化模式变迁。

Q2:为何H股表现滞后A股?H股银行股票交易集中于大行和招行,而披露业绩银行绝大部分仅在A股交易,H股缺乏最终财报数据确认。此前银保监会已披露2020年银行业经营数据,我们预计区域银行利润增长大概率为负数,全国性银行全年增长由负转正或零增长是大概率事件,投资者可以在年报披露前布局。

Q3:向前看1-4个季度的上涨空间?1)目前银行业绩V型反转的逻辑已经被市场接受,向前看,推动估值大幅提高的一大核心因素在于贴现率中的ERP,主要反映投资者对资产质量担忧情绪。我们认为随着更多银行披露资产质量指标确认改善趋势,ERP将加速走低且大概率突破历史低点。

2)市场正逐步认可招行等头部机构在财富管理、资产管理等新机遇业务的竞争优势,并逐步认可其业绩在未来3-5年内的大幅改善。有鉴于此,我们认为,A/H银行上涨空间超过40/50%。

Q4:如何理解头部银行的估值上限,市场此前低估了什么?头部银行正大力发展的资产管理、财富管理、消费信贷等新机遇业务拥有更高成长空间和盈利能力,金融科技正推动银行业数字化转型升级。新机遇业务发展需要一定的规模先发优势,更需要高效的公司治理配套支持。

考虑融资体系变革和表内增速放缓,我们认为新机遇业务发展推动的银行业分化节奏会较快于2015-19年周期,头部银行将进入新型增长阶段,表现为利润增长保持在10-20%,非息收入占比接近50%,ROE继续提高至20%~。

目前市场低估了头部银行估值天花板,仍然沿用传统PB为主的估值模式。损益表的重构必然带来估值体系切换,我们建议头部银行估值体系宜从PB到PE,我们已经迎来15-25X PE的银行股时代。

Q5:A/H市场个股选择逻辑?1)报表修复逻辑,选择资产质量指标可能修复节奏最快的银行,我们认为4Q20、1Q21财报将陆续确认和释放信号。2)盈利提升逻辑,即,在投资者认可资产负债表真实性的基础上,选择差异化经营模式且2021E盈利指标弹性较大的银行。

风险

流动性超预期收紧,新机遇业务投入不足。

正文

再论银行股票的几个核心问题

Q1:已披露业绩快报、年报的行业启示?

截止2月7日,招行、兴业、浦发、光大、中信、江苏、常熟、上海等银行已披露快报,平安银行披露年报,除全年利润增长由负转正外,我们认为主要启示意义如下:

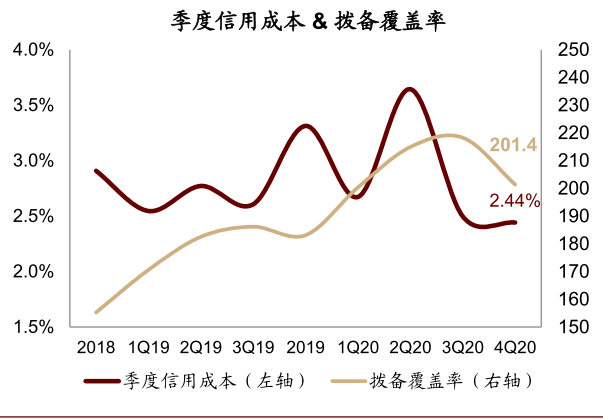

1)2020A银行业更多的财务资源用于计提拨备(计提1.9万亿人民币,+1139亿人民币YoY)和核销处置问题资产(处置3.0万亿人民币,+7000亿人民币YoY),上市银行群体资产质量指标有望大幅度改善。平安银行的2020A关注类占比/逾期类占比/不良率同比减少89/67/47bps,拨备覆盖率同比提高18ppts。

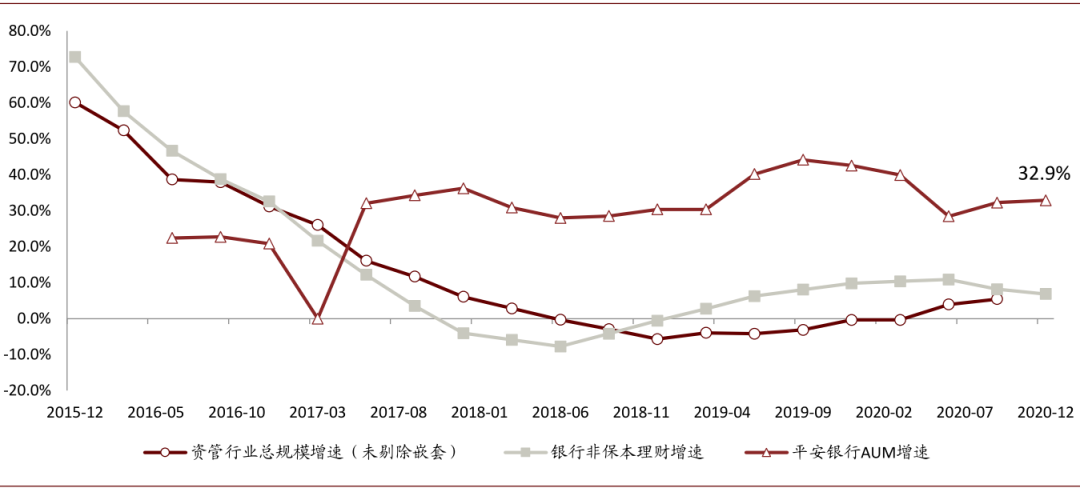

2)资产管理行业逐步摆脱新规影响,行业增长逐步收敛至常态,具备财富管理优势的银行机构有望录得更快的非息增长、负债贡献。平安银行2020A“零售AUM/资产规模”同比提升8.4ppts至58.7%,存款成本同比下降23bps。

3)差异化经营的星星之火已经燎原:如招行、平安的零售财富银行、浙商的平台化服务模式、宁波的中小微模式、泰隆、台州的小微模式等等。公司治理效率提升、科技技术进步、异业竞争加剧等因素加快推动了银行机构的差异化模式变迁。

图表: 2020年平安银行风险指标全面改善

资料来源:万得资讯,公司公告,中金公司研究部

图表: 平安银行 AUM增速远高于资管行业规模增长

资料来源:万得资讯,中金公司研究部

Q2:为何H股表现滞后A股?

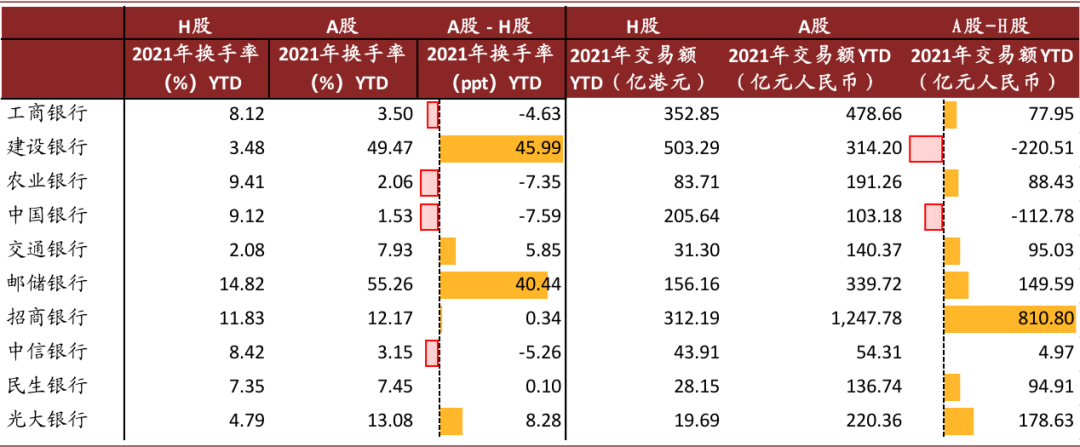

H股银行股票交易集中于大行、招商银行,此前,招行、兴业、浦发、光大、平安等披露业绩的银行绝大部分仅在A股上市交易,H股缺乏最终的财报数据确认。我们认为,此前银保监会已披露2020年银行业经营数据,我们预计区域银行利润增长大概率为负数,全国性银行全年增长由负转正或零增长是大概率事件,投资者可以在年报披露前布局。

图表: H股银行交易量及换手率不如A股 (截止至2021年2月5日)

资料来源:万得资讯,中金公司研究部. 注:港元人民币汇率采用0.9估算。

图表: 业绩日历,大行业绩披露日期集中于3月底

资料来源:公司公告,中金公司研究部.。注:标注*的为已经披露业绩快报的银行,括号内为披露快报的日期

Q3:向前看1-4个季度的上涨空间?

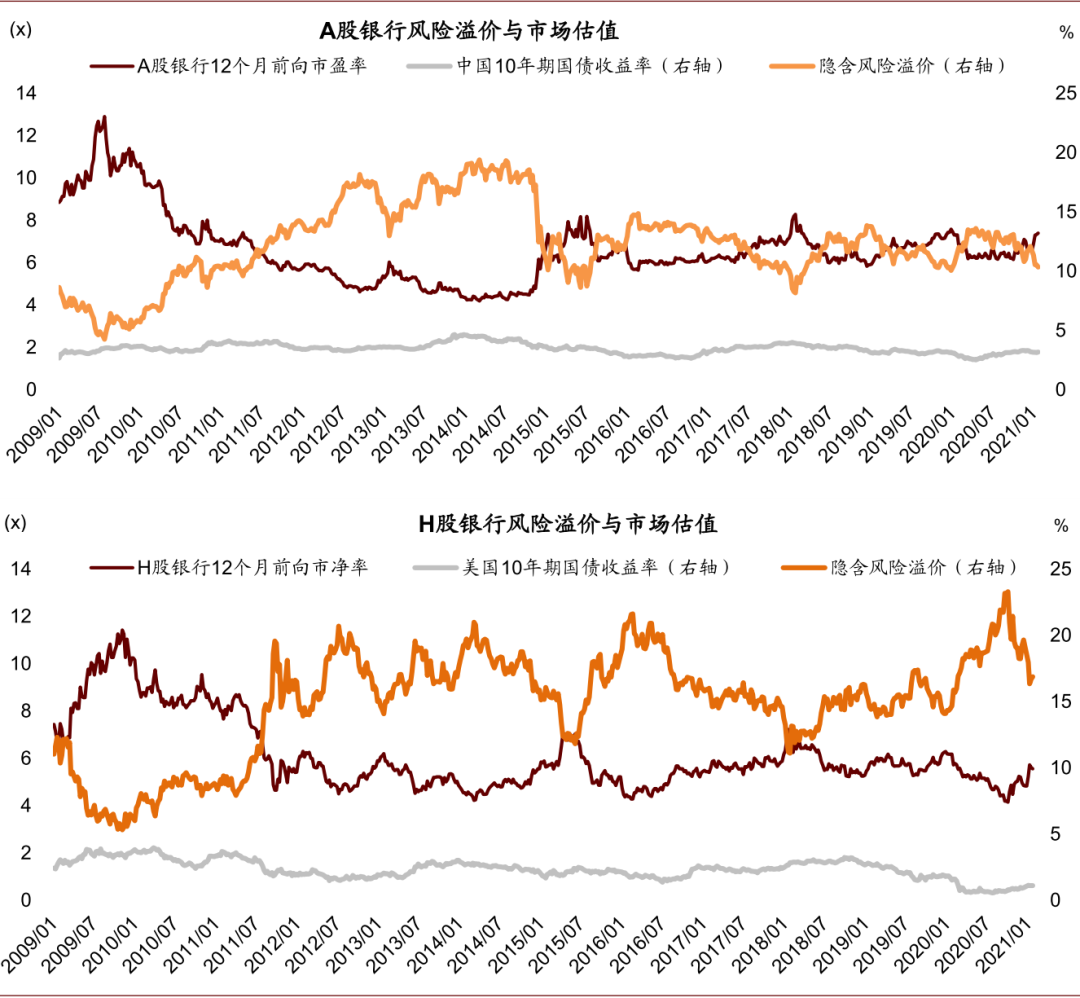

1)目前银行业绩V型反转的逻辑已经被市场接受,向前看,推动估值大幅提高的一大核心因素在于贴现率中的ERP,主要反映投资者对资产质量担忧情绪。目前,H股银行ERP在16.89%,较2015年以来历史低点仍有5.78 ppt的下行空间;

A股银行ERP录得10.34%,较2015年以来历史低点仍有2.17 ppt的下行空间。向前看,类似平安银行,更多银行的资产质量指标会改善,ERP加速走低,而且,大概率突破历史低点。

2)另外一个核心因素在于,市场逐步认可招行等头部机构在财富管理、资产管理等新机遇业务的敏捷反应和竞争优势,并且逐步认可其业绩在未来3-5年内的大幅改善。

有鉴于此,我们认为,A/H银行上涨空间超过40/50%。

图表: A/H 风险溢价近期有所下行,但较历史低点仍然空间巨大

资料来源:万得资讯,中金公司研究部.

Q4:如何理解头部银行的估值上限,市场此前低估了什么?

我们在《银行:新一轮业绩/估值分化的起点——兼论头部银行估值天花板在哪里?》解释了上一轮业绩/估值分化,也展望了未来5-10年的分化周期。宏观经济、金融监管、技术进步决定了银行经营的外围环境,包括市场机遇和风险冲击;资产规模等量化指标外,公司治理效率则决定了机构个体竞争力;以上两因素共同决定行业上限和竞争格局。向前看,我们有以下判断:

1)新机遇业务拥有更高成长空间和盈利能力,我们定义的新机遇业务:资产管理、财富管理、消费信贷等业务增长快于传统银行业务,金融科技推动银行业数字化转型升级。

2)新机遇业务属于轻资本业务,需要一定的规模先发优势,但更需要高效的公司治理配套支持。考虑融资体系变革和表内增速放缓,新机遇业务发展推动的银行业分化节奏会快于2015-19年周期。

3)头部银行进入新型增长阶段,表现为利润增长保持在10-20%,非息收入占比接近50%,ROE为代表的盈利能力继续提高至20%~。

4)目前市场低估了头部银行估值天花板,仍然沿用传统PB为主的估值模式。损益表的重构必然带来估值体系切换,我们建议头部银行估值体系宜从PB到PE,我们已经迎来15-25X PE的银行股时代。

5)不宜用欧美银行类比中资头部银行。相比美国金融市场,中资银行系先发优势明显,另外人口密度、金融科技发展应用程度利好银行业的发展,头部银行竞争环境更为缓和。值得一提的是,头部银行的盈利指标已经超出美资可比机构。另外,头部机构经营实质处于混业状态,有能力把握金融供给侧改革带来的新机遇。

Q5:A/H市场个股选择逻辑?

1)报表修复逻辑,选择资产质量指标可能修复节奏最快的银行,我们认为4Q20、1Q21财报将陆续确认和释放信号。

2)盈利提升逻辑,即,在投资者认可资产负债表真实性的基础上,选择差异化经营模式且2021E盈利指标弹性较大的银行。

(编辑:彭伟锋)

扫码下载智通APP

扫码下载智通APP