西南证券:PD-1单抗百亿市场逐步兑现,群雄逐鹿花落谁家?

本文来自微信公众号“向阳论医谈药”,作者:西南医药杜向阳团队。

投资要点

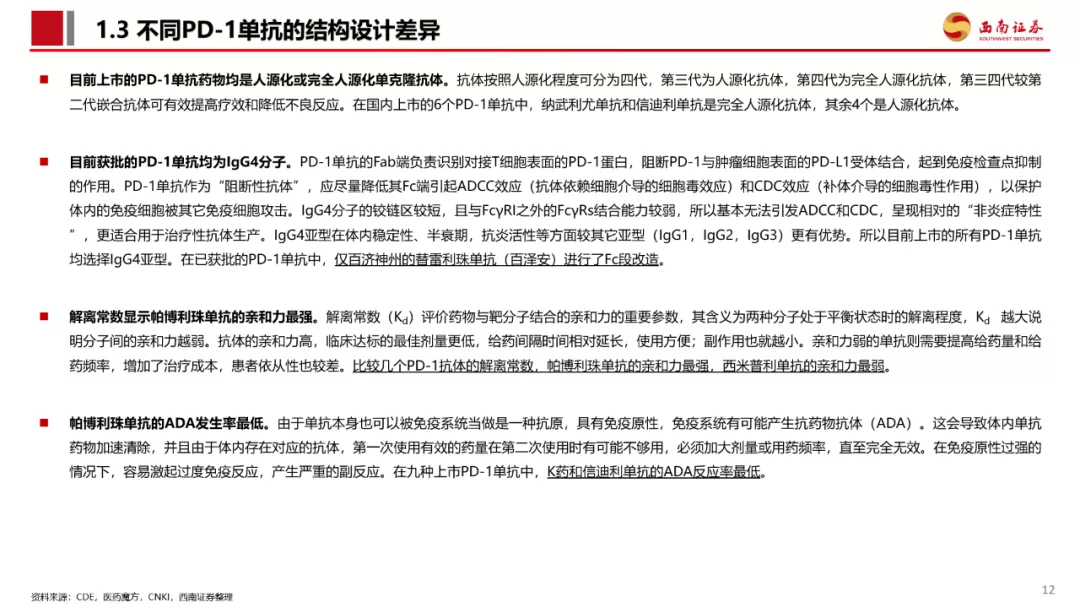

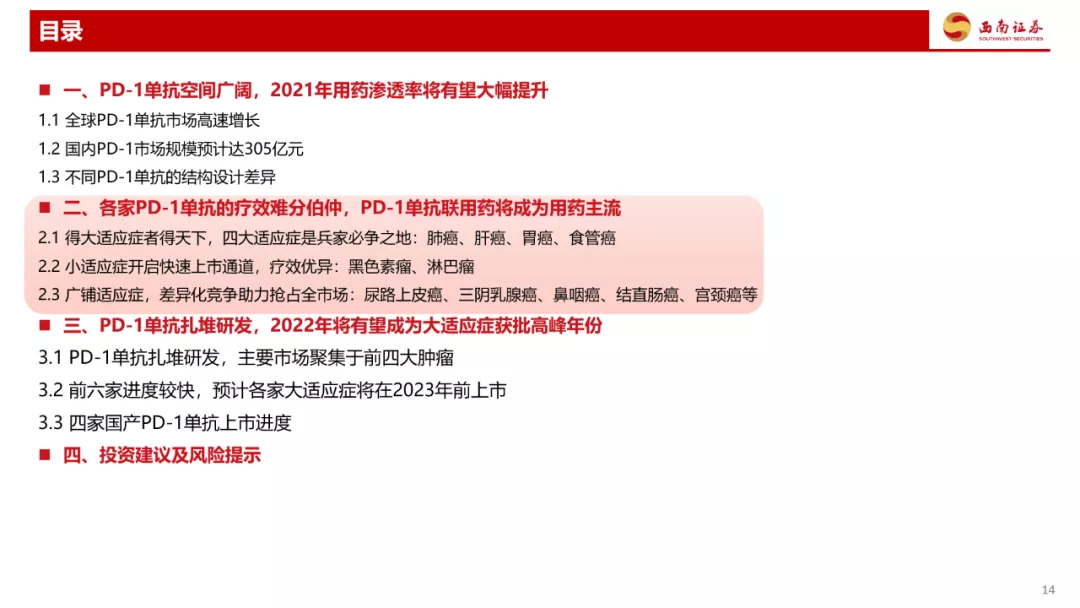

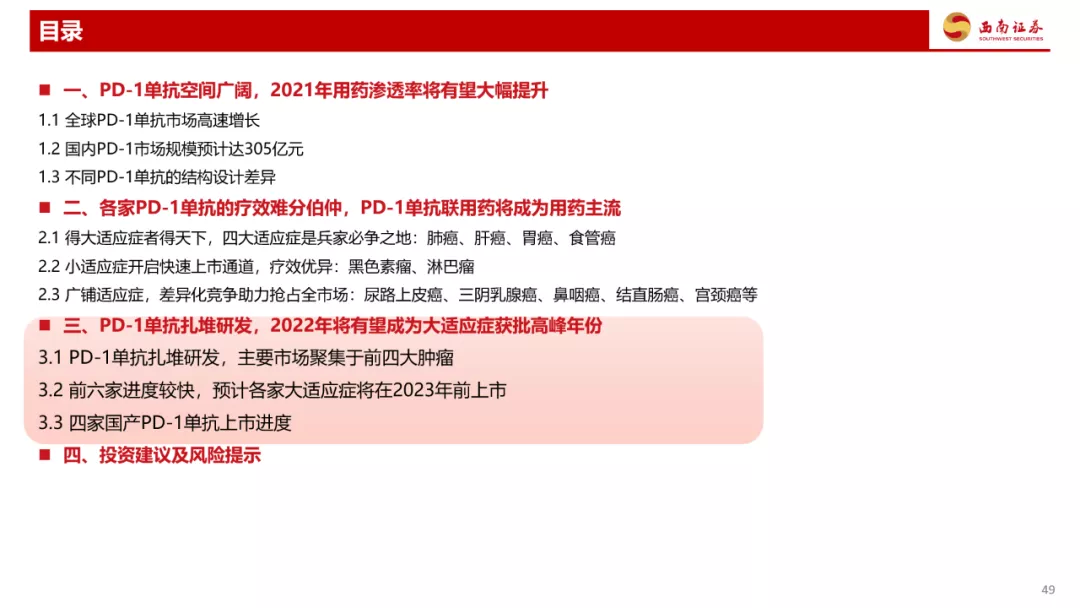

PD-1单抗疗效对比:各家PD-1单抗的疗效难分伯仲,PD-1单抗联用药将成为用药主流。从各家PD-1单抗的临床数据来看,目前还难以看出有绝对优势的PD-1单抗,可以暂认为各家PD-1单抗的疗效差距不大,对疗效影响更大的是联用药物的选择。PD-1单抗的联用药项目占所有临床研究项目的70%以上,联用药的临床效果远优于单药和对照组,预计将成为PD-1单抗的主流用药方式。其中大部分适应症的普遍联用药对象是化疗,另外也跟原本治疗这个适应症的靶向药进行联用,PD-1单抗的联用治疗方案在肝癌、胃癌这种难治肿瘤上取得了突破性疗效,随着PD-1单抗价格的下降,预计未来在部分肿瘤上PD-1单抗联用药将有望成为主流。

得大适应症者得天下:

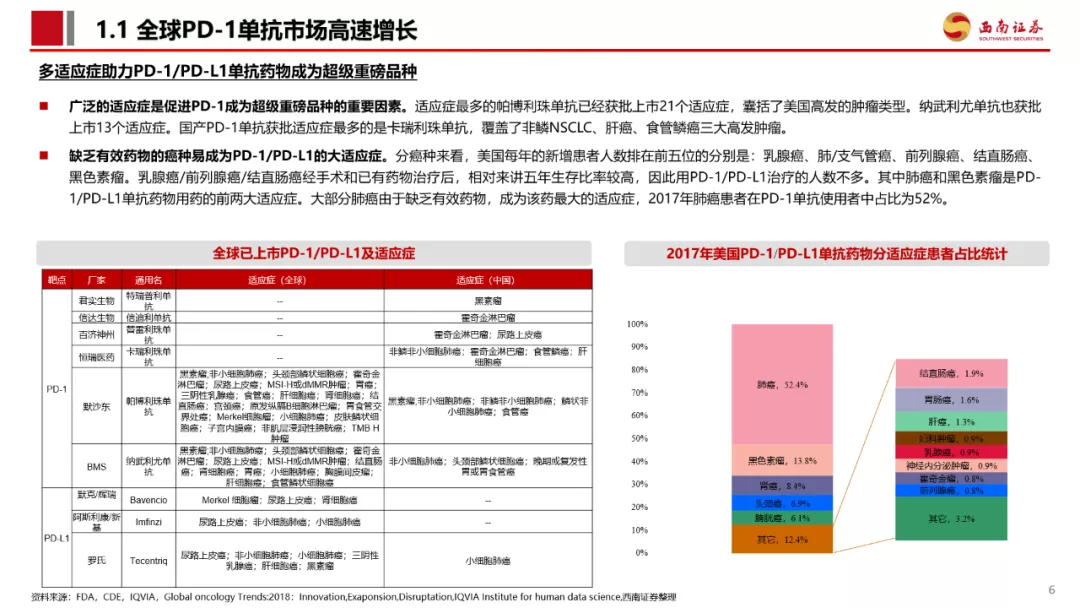

PD-1单抗空间广阔,预计大适应症占据超过70%的市场份额。目前全球共有10个PD-1/PD-L1单抗药物获批上市。2019年全球PD-1/PD-L1单抗药物市场规模已超过200亿美元。根据Research and Markets的预测,随着适应症的不断获批和新药上市的持续加速,未来全球PD-1/PD-L1销量将保持23.4%的年复合增长率,至2025年有望达500亿美元。各个国家和地区的大适应症根据发病率有差异,美国是肺癌占据超过50%的市场份额,我们测算出国内PD-1单抗总体市场规模有望达到305亿元。其中非鳞非小细胞肺癌、胃癌(her2阴性)、肝癌、鳞状非小细胞肺癌合计市占率超过70%,因此想要在PD-1单抗市场中抢占一席之地,必须布局这些大适应症。全球和国内的PD-1单抗的研发赛道已经变得拥挤。全球共有154个PD-1单抗在研,其中已上市8个,处于申请上市阶段5个,处于Ⅲ期临床阶段7个。预计未来2-3年,全球上市PD-1产品将可能超过20个,市场竞争日趋激烈。中国是PD-1研发最为火热的地区,全球154个PD-1,其中85个由中国企业研发或合作开发,占比达到55%。PD-1单抗在国内的情况:获批上市6个,申请上市3个,处于Ⅲ期临床阶段7个,预计未来2-3年国内上市的PD-1单抗将达到15个。

大适应症谈判降价进入医保,2021年用药渗透率将有望大幅提升。2020年国家医保谈判,三家国内企业平均降价78%进入医保,相对外资具有价格优势,并且二线肝癌、一线非鳞NSCLC、二线食管鳞癌三个大适应症首次进入医保。平均5万元左右的年均费用将大幅增加患者对PD-1的可负担性,预计明年将迎来PD-1单抗的爆发增长。PD-1单抗大品种必备特征:获批大适应症&进入医保&完善商业推广团队。因此看一个公司的PD-1单抗放量节奏,跟踪其大适应症获批时间,以及进入医保的时间尤为重要。由于卡瑞利珠单抗获批的三大适应症最早进入医保,先发优势明显,预计将助力其在2021年抢占大部分优势市场。

国内PD-1单抗扎堆研发,2022年将有望成为大适应症获批高峰年份。国内的PD-1单抗呈现扎堆研发的状态,按照肿瘤部位分类的24个类型的肿瘤,其中竞争最激烈的是前四大肿瘤:肺癌、胃癌、肝癌、食管癌,每个适应症均有超过10家在研;淋巴瘤等5个肿瘤竞争激励程度中等,每个肿瘤有超过4家在研;9个部位的肿瘤没有PD-1单抗在研。从上市进度来看,纳武利尤单抗和帕博利珠单抗最早在大适应症上获批上市,卡瑞利珠单抗是最早在大适应症获批上市的国产PD-1单抗,替雷利珠单抗也于近期获批鳞状非小细胞肺癌,预计接下来将获批大适应症的是信迪利单抗、特瑞普利单抗,2022年将成为大适应症获批的高峰年份。

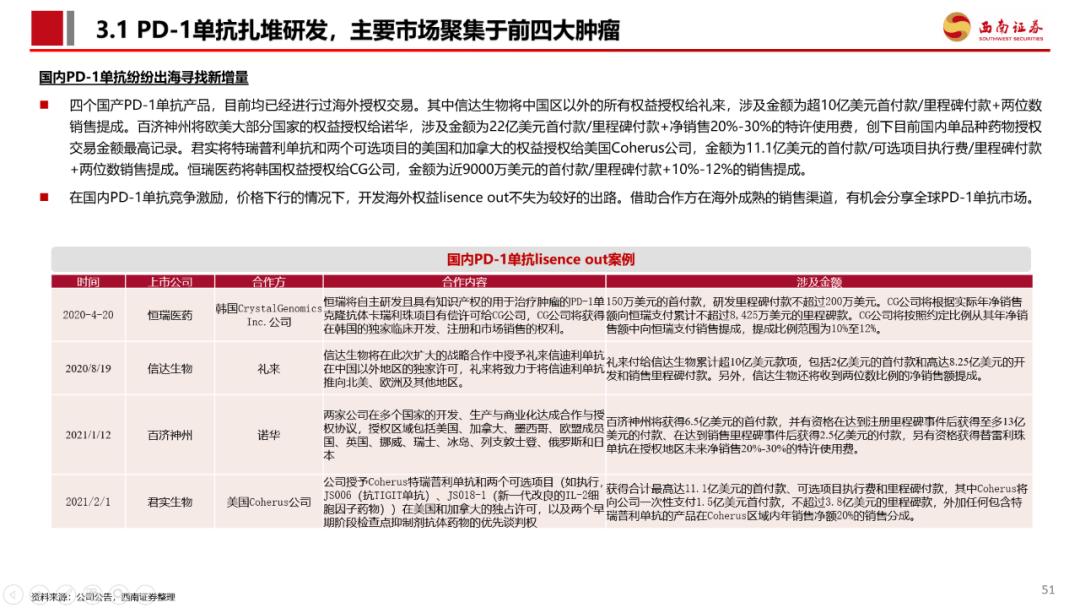

另辟蹊径寻求最大商业化价值:国产PD-1单抗纷纷出海分享全球市场。目前四家上市PD-1单抗的国内企业均已就PD-1单抗进行过海外授权交易。其中百济神州将欧美大部分国家的权益授权给诺华,涉及金额为22亿美元首付款/里程碑付款+净销售20%-30%的特许使用费,创下目前国内单品种药物授权交易金额最高记录。在国内PD-1单抗竞争激励,价格下行的情况下,开发海外权益lisence out不失为较好的出路。借助合作方在海外成熟的销售渠道,有机会分享全球PD-1单抗市场。

投资建议:

恒瑞医药:卡瑞利珠单抗的在研适应症包括肺、肝、淋巴等8个部位的肿瘤,是国产PD-1单抗中在研适应症最多的。其联用方案主要包括化疗和阿帕替尼,与阿帕替尼的联用适应症包括NSCLC、小细胞肺癌、肝癌、胃癌、三阴乳腺癌。从上市进度来看,卡瑞利珠单抗在国产PD-1单抗中上市大适应症最多,囊括了肝癌、非鳞NSCLC、食管鳞癌,已上市适应症均在2021年纳入医保,因此2021年卡瑞利珠单抗有望迎来大幅增长。卡瑞利珠单抗联合用药一线治疗各大适应症有望在2022、2023年集中上市,将扩大其应用范围。

君实生物(01877):特瑞普利单抗的在研适应症包括肺、肝、肾等10个部位的肿瘤,其中肾癌的布局仅有特瑞普利单抗和纳武利尤单抗。其联用方案主要包括化疗、仑伐替尼、贝伐珠单抗和阿昔替尼,与仑伐替尼和贝伐珠单抗联用是治疗肝癌,与阿昔替尼联用是治疗肾癌和黑色素瘤。从上市进度来看,特瑞普利单抗是最早上市的国产PD-1单抗,其在2018年获批二线治疗黑色素瘤,并在2021年纳入医保。尿路上皮癌和鼻咽癌已经递交申报,预计将有望在2021年获批上市。特瑞普利单抗的大适应症将有望在2022年、2023年上市。公司差异性的布局了非小细胞肺癌和肝癌的辅助治疗,在国内进度领先。

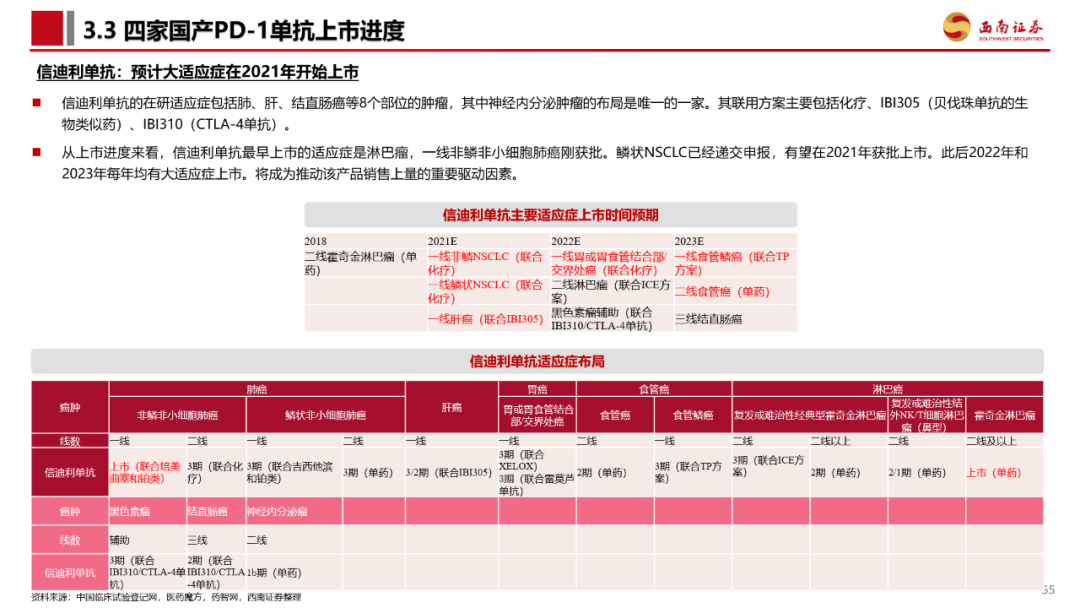

信达生物(01801):信迪利单抗的在研适应症包括肺、肝、结直肠癌等8个部位的肿瘤,其中神经内分泌肿瘤的布局是唯一的一家。其联用方案主要包括化疗、IBI305(贝伐珠单抗的生物类似药)、IBI310(CTLA-4单抗)。从上市进度来看,信迪利单抗最早上市的适应症是淋巴瘤,非鳞NSCLC已获批上市。鳞状NSCLC已经递交申报,有望在2021年获批上市。此后2022年和2023年每年均有大适应症上市。信迪利单抗在2020年收入约22亿元,在国产PD-1单抗中仅次于恒瑞医药的销售收入。

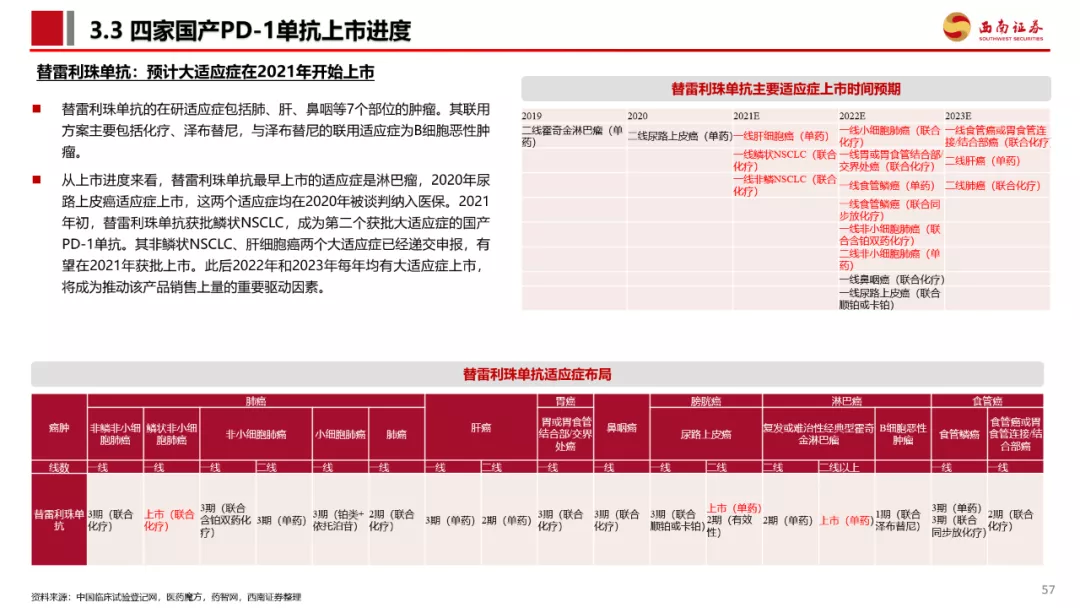

百济神州(06160,BGNE.US):替雷利珠单抗的在研适应症包括肺、肝、鼻咽等7个部位的肿瘤。其联用方案主要包括化疗、泽布替尼,与泽布替尼的联用适应症为B细胞恶性肿瘤。从上市进度来看,替雷利珠单抗最早上市的适应症是淋巴瘤,2020年尿路上皮癌适应症上市,这两个适应症均在2020年被谈判纳入医保。2021年初,替雷利珠单抗获批鳞状NSCLC,成为第二个获批大适应症的国产PD-1单抗。其非鳞状NSCLC、肝细胞癌两个大适应症已经递交申报,有望在2021年获批上市。此后2022年和2023年每年均有大适应症上市,将成为推动该产品销售上量的重要驱动因素。

中国生物制药(01177)/康方生物(09926):公司与康方生物合作研发PD-1单抗派安普利单抗,预计2021年第一个适应症(霍奇金淋巴瘤)即将上市。该药物在研的适应症包括:鳞状/非鳞NSCLC3期(联合化疗),非鳞NSCLC3期(联合安罗替尼),肝癌3期(联合安罗替尼),肝癌2/1b期(联合安罗替尼+IBI305),霍奇金淋巴瘤2期(单药),鼻咽癌2期(单药),鼻咽癌NDA(FDA)。

康宁杰瑞(09966)/思路迪:公司与思路迪合作研发PD-1单抗恩沃利单抗,预计2021年第一个适应症( MSI-H或dMMR实体瘤)即将上市,该药物在研适应包括:MSI-H或dMMR实体瘤(NDA),胆管癌3期 (KN035+化疗),肉瘤及其他1期。

复宏汉霖(02696):公司的PD-1单抗HLX10在研适应症包括:宫颈癌2期(联合白蛋白紫杉醇),肝癌2期(联合抗VEGFR单抗HLX04),头颈鳞癌2期(联合抗EGFR单抗HLX07),非鳞NSCLC3期(联合抗VEGFR单抗HLX04),胃癌3期(辅助/新辅助,单药),慢性乙肝2期(单药),鳞状NSCLC3期(联合化疗,土耳其),鳞状NSCLC3期(联合化疗),小细胞肺癌3期(联合化疗,土耳其)。

神州细胞:公司的PD-1单抗SCT-I10A在研适应症包括:鳞状NSCLC3期(联合化疗),胃腺癌3期(单药),头颈鳞癌3期(联合化疗),食管鳞癌和结直肠癌1期(联合化疗)。

丽珠集团:公司的PD-1单抗LZM009在研适应症包括:Ⅲ期非小细胞肺癌1b期(单药)、胸腺癌2期(单药)。

嘉和生物(06998):公司的PD-1单抗杰诺单抗预计2021年将上市第一个适应症外周T细胞淋巴瘤,杰诺单抗在研适应症包括:原发纵隔大B细胞淋巴瘤2期(单药),宫颈癌2期(单药),腺泡状软组织肉瘤2期(单药),干细胞癌2期(联合仑伐替尼),EGFR阳性NSCLC1期(联用呋喹替尼),转移性结直肠癌1期(联用呋喹替尼)。

再鼎医药(09688,ZLAB.US):公司从Incyte引进PD-1单抗Retifanlimab 在中国、香港、台湾的权益。LZM009在研适应症包括:非小细胞肺癌3期(联合化疗),高度微卫星型不稳定性子宫内膜癌3期。

风险提示:临床研究失败以及进度不达预期的风险;销售准入推进受挫,以及销售不达预期;政策带来的波动风险。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP