10亿美元!紫金矿业(02899)并购世界级高品位金矿,黄金储量再上新台阶

本文转自微信公众号“矿业汇”。

加拿大矿商Continental Gold 周四宣布,加拿大政府已经批准了中国的紫金矿业(02899)以14亿加元(10亿美元)收购大陆黄金。紫金矿业是中国最大的黄金生产商。

这笔最初在去年12月宣布的交易目前已经收到了中国政府要求的全部三项监管批准,交易预计将在未来10天内完成。

一、成功并购世界级高品位金矿

大陆黄金是哥伦比亚领先的大型金矿公司,总部设在加拿大,主要在哥伦比亚从事黄金资源的勘探、开发、收购和评估。 大陆黄金的核心资产是位于哥伦比亚安蒂奇省的武里蒂卡金矿项目100%权益。矿权面积为617k㎡,采矿权有效期至2041年(到期后还可延续30年)。

武里蒂卡金矿是世界级高品位大型金矿,探明+控制级别的金资源量165.47吨、银653.17吨,另有推断的资源量黄金187.24吨、银815.53吨,资源禀赋好,增储潜力大。

该项目按日处理3000吨规模设计建设,设计的第一期服务年限为14年,年均产金7.8吨,产银14.5吨,全维持成本约为492美元/盎司。

但目前武里蒂卡仍处于建设期,2017年至2019年前九月,大陆黄金均未实现收入,净利润累计亏损6939.3万美元,约合人民币4.87亿元。

二、黄金储量将增至2000吨

虽然该项目尚在亏损,不过紫金矿业表示,截至2019年10月底,武里蒂卡金矿项目选厂建设已完成88%,预计2020年第一季度建成投产。在14年的生产周期内,平均每年预计将生产25万盎司黄金。一旦成功投产,Buritica有潜力使哥伦比亚的黄金产量翻一番,成为哥伦比亚最大的单一金矿。

本次收购完成后紫金矿业黄金资源储量将超过2000吨,增加矿山黄金产量约20%(达产后)。 值得一提的是,频频收购海外资产的同时,紫金矿业也完成了80亿元规模的再融资事项。

截至19年三季度末,紫金矿业资产总额1175.4亿元,资产负债率59.4%。其中,期末公司货币资金66.84亿元,公开发行股票事项完成也将成为公司收购大陆黄金的有力支撑。

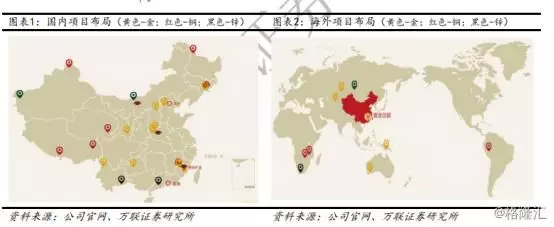

三、资产不断壮大,收购足迹从非洲到澳大利亚

紫金矿业近年来一直积极通过资产收购不断壮大,收购足迹从非洲到澳大利亚。 去年11月,该公司宣布将斥资3.9亿美元收购合作伙伴自由港麦克莫兰公司在塞尔维亚的铜金资产,大幅提高了紫金的金属铜和金资源量。

2018年,该公司斥资12.6亿美元收购了塞尔维亚最大的铜矿和冶炼综合体RTB Bor约63%的股份。 紫金矿业在更早前还曾击败了Lundin Mining’s 对加拿大Nevsun Resources的敌意收购,拿到了塞尔维亚另一项资产Timok铜金矿项目的开采权。此举还使紫金获得了位于厄立特里亚的Bisha铜锌矿的所有权。

作为黄金行业的龙头企业,紫金矿业再次开启的并购举措并不令人意外,其目的依然是旨在增加其黄金资源的储备量,以进一步更好地在市场上掌握话语权,稳固其市场地位,且为自身的盈利水平带来积极助力,而收购大陆黄金便也是为实现其目标战略的重要的一步。

(编辑:彭伟锋)

扫码下载智通APP

扫码下载智通APP