港股打新 | 昭衍新药(06127)AH两地上市,A股上市累计涨幅20多倍

本文转自 微信公众号“郭二侠鑫金融”,作者:郭二侠。

昭衍新药(603127.SH),已于2017年8月25日在上海证券交易所上市,此次赴港IPO将成为继药明康德(02359)、康龙化成(03759)、泰格医药(03347)之后的第四家A+H上市的CXO企业。

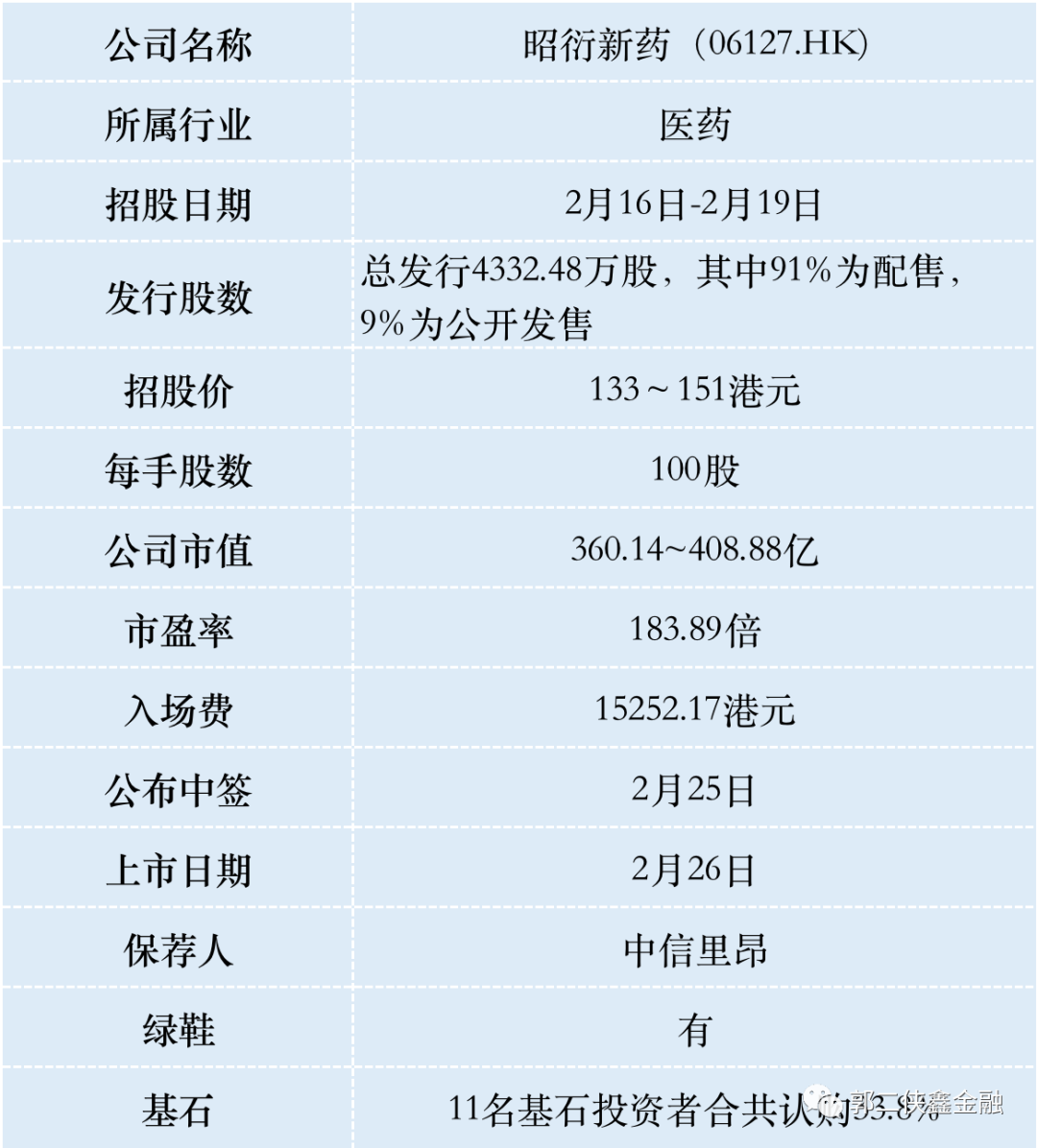

一、招股信息

二、公司概况

昭衍新药,作为一家药物安全性评价方面的领先合同研究组织,正扩展以提供涵盖药物研发服务链上药物发现、临床前和临床试验阶段的综合服务。根据公开资料显示,现在公司已成为国内最大的非临床药物安全性评价合同研究组织,按2019年的收入计,在国内市场份额占15.5%,在全球非临床药物安全性评价合同研究组织中排名第三。

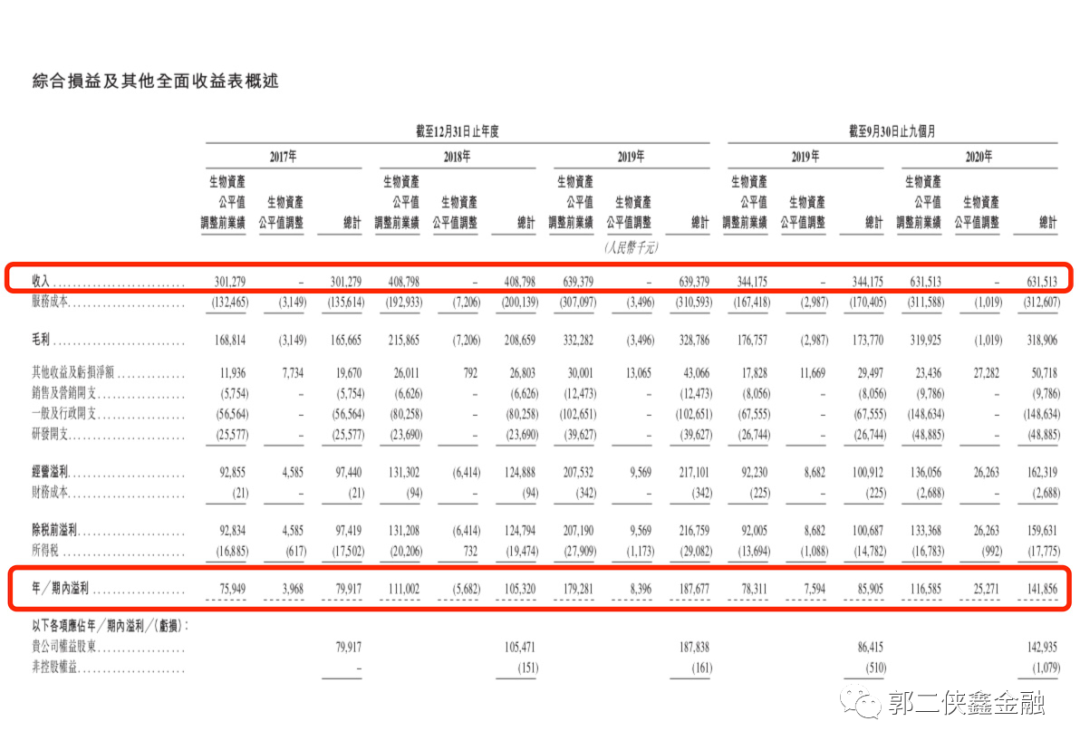

财务数据显示:2017-2019年,公司总收入从3.01万亿增至6.39亿美元,复合增长率达到45.68%;2020年前三季度,公司实现营业收入6.32亿美元,增长83.48%。

2017-2019年,公司净利润分别为7992万元、1.05亿元、1.88亿元;2020年前三季度净利润为1.42亿元,上年同期为8591万元。营收和净利润都保持高速增长。

公司核心业务为药物临床前研究服务,占公司收入达98%,主要内容包括药物非临床安全性评价服务、药效学研究服务、动物药代动力学研究服务和药物筛选。即药物临床前,首先在动物身上试一试,通过对受试动物的安全性、有效性等进行检测、研究。

大部分客户都是制药和生物技术公司,包括全球和中国的蓝筹医药公司和中小型生物技术公司。截至20年9月底,服务客户约520名。

根据行业报告显示,中国的非临床安全性评价市场规模在2015年约为1.38亿美元,并于2019年增至至4.16亿美元,复合年增长为31.7%,远高于全球市场的复合年增长率。中国的非临床安全性评价市场预计将在未来五年保持快速增长,于2024年达至19.67亿美元,复合年增长为36.5%。

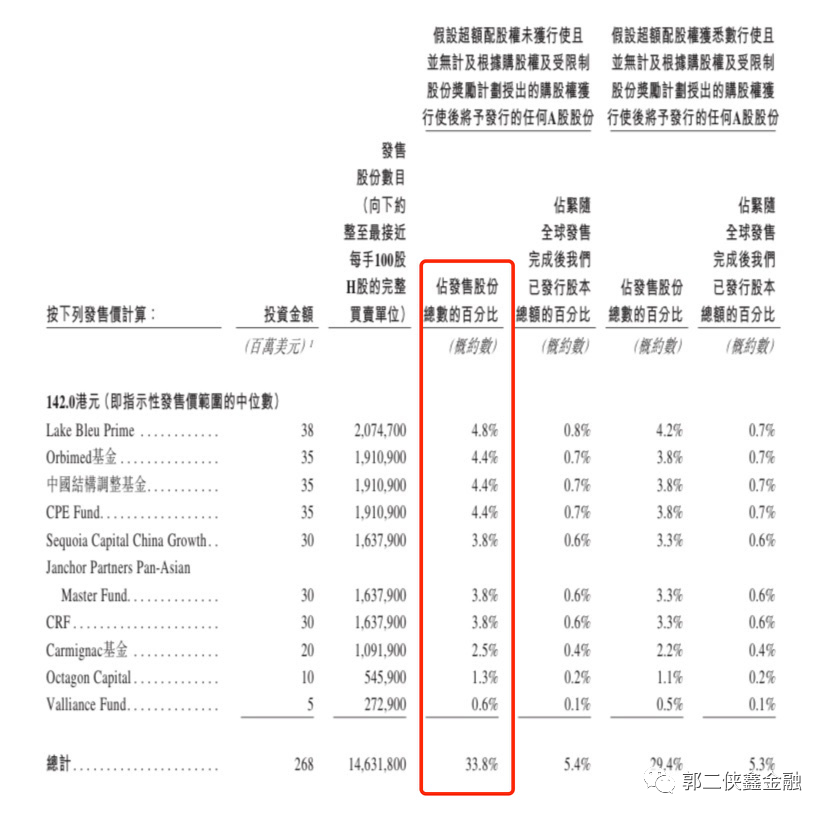

此次IPO 引入11名基石投资者,包括清池资本Lake Bleu Prime、奥博资本Orbimed基金、中国结构调整基金、CPE Fund等,合共认购2.68亿美元(约20.778亿港元)股份,按中间价计算,约占发售股份33.8%,设6个月禁售期。

三、综合点评

横向对比CXO企业,药明康德市值已突破5000亿,遥遥领先,第二梯队的泰格医药,康龙化成也市值千亿。在行业高景气度的情况下,CXO企业由于业绩确定性强,高增长,因此倍受资本追捧。

尽管CXO企业数量很多,但各家公司都有自身的特色,药明康德在CXO领域中布局十分完整,行业内霸占第一;康龙化成,擅长则在化合物研究和药物发现领域有优势;泰格医药专注于临床前及临床试验研究;而昭衍新药则专注于安评和有效研究方面。

由于安评市场具有较高的准入壁垒,如:GLP认证及认定,科技专长,国际服务实力以及运营能力等,因此药物非临床安全评价成为CXO中名副其实的小而美的赛道。

前面三家AH两地上市的CXO企业,药明康德市值5155亿,相较于A股折价5%;泰格医药市值1602亿,相较于A股折价19%;康龙化成市值1299亿,相较于A股折价12%。

一般而言,市值越大H股折让越少。

昭衍新药A股在农历新年假期前收市报161.35元人民币,即H股招股价暂时较A股折让约22%至31%,至于说暂时是因为不确定招股到上市这段时间A股那边的走势。

按照目前的认购热度大概会上限定价,那么是折让22%。相比之下给二级市场留的水位也就10%左右,但是考虑到入场费1.5万,涨10%也可以赚1000多。

四、预估中签率

香港公开发售389.93万股,每手100股,合计38993手,在不启动回拨的情况下,甲乙组各获配19497手。

市值较大的新股,一般公开发售部分会相应减少回拨比例,此次昭衍新药超购88倍以上最大回拨36%,一共155970手,甲乙组各获配77985手。

二次上市的公司打新热情没那么高,按照50万人申购算,预计一手中签率10%,申购80手稳中一手。

打新乙头需要申购4万股即400手,现在银行资金充裕,给昭衍新药放融资额度的券商很多。乙组按2万人申购算,乙头中签3~5手。

计息6天,按20倍融资,利率3%,中签4手算,再加上中签手续费1.007%和交易佣金,打和点6.5%左右。

五、本人操作计划

郭二侠计划用3成资金申购,其中1个乙头,其它一手铺。

预估10%的中签率,非常适合一手铺,成本低,中签就是赚钱,赚多赚少的问题,二次上市的股也别期望太高,同时亏损有底线,值得积极申购。

(编辑:马火敏)

扫码下载智通APP

扫码下载智通APP