2021年电动智能车供给爆发,争夺高端定价权

本文来源于华创证券的研究报告。

摘要

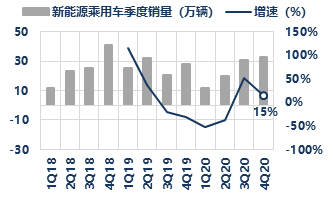

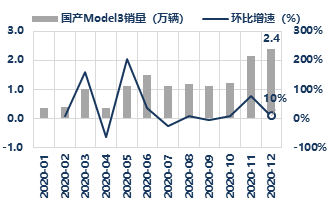

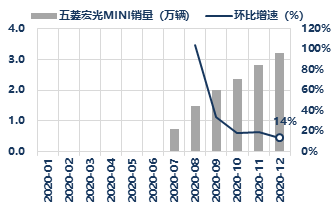

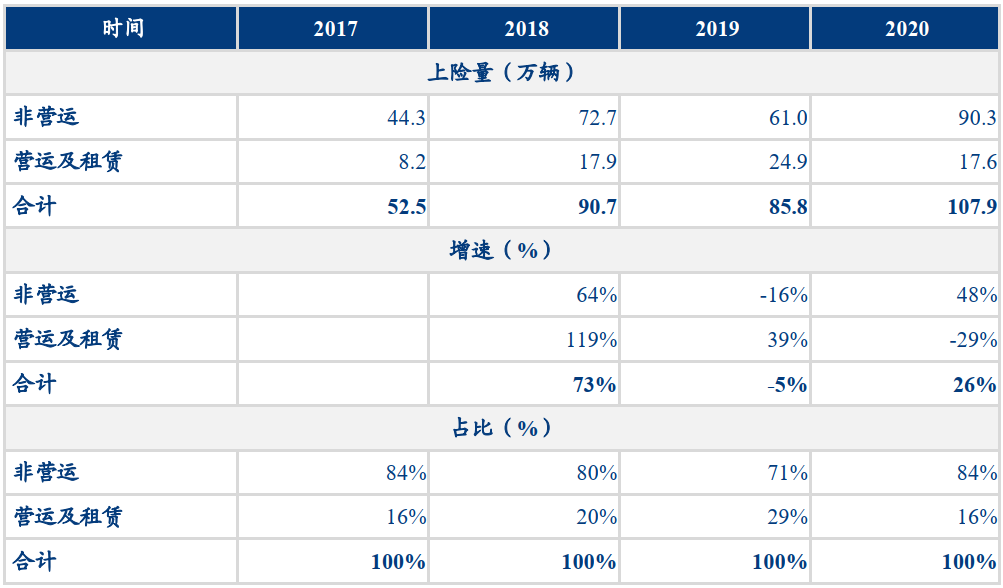

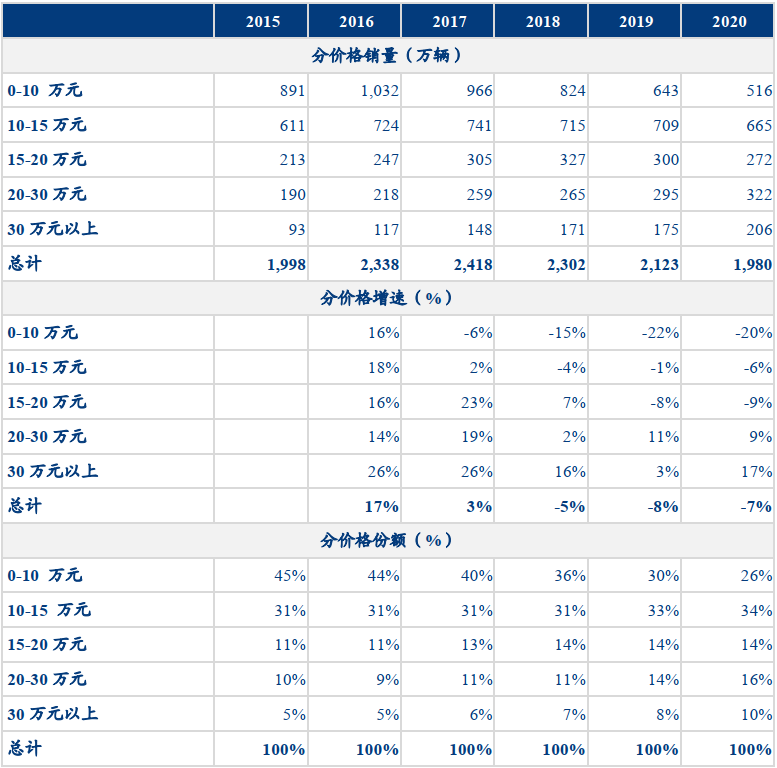

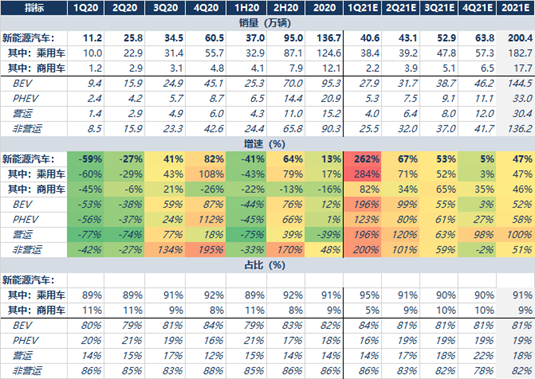

2018年以来电动车需求结构轮换,高端智能车成接下来C端市场话语权制高点。2018年至2020年,新能源乘用车销量占比重心在不断切换,2018年A00级为主、2019年A级为主、再到2020年B级迅猛增长。切换路径背后可能对应的是消费需求依次从补贴及路权主导,向电动经济性(网约车),进而再到电动智能的切换。2020年特斯拉入华所形成的鲶鱼效应,提升了电动车市场热度和产品形象,加速需求从电动经济性向电动智能阶段的演变。 2021年电动智能车供给爆发。今年特斯拉、中国车企、外资车企在电动车领域相继发力,预计新上市的BEV车型超过20款。智能化、差异化提升是亮点: 1) 电动化:平均续航里程向600km以上提升、带电量达80-100度电、磷酸铁锂的电池方案明显增多、百公里耗电及加速性能的整体提升并不明显; 2) 智能化:ADAS方案的标配及选装渗透率提升,芯片算力、传感器数量成为新的衡量标准,接近L3级别的自动驾驶方案及激光雷达开始量产,尤其是新势力、自主车企对于高端智能车的配置和方案更加创新和积极; 3) 差异化:AR-HUD、天幕玻璃、沉浸式影音娱乐、大尺寸屏幕、AI语音助手、5G等配置的渗透率进一步提升,各家立足于不同的侧重点营销。 值得注意的是,当前产品竞争重心开始从电动化向智能化切换,其中冗余硬件预埋先行。通过硬件预埋,车企不断1)追赶数据保有量、帮助算法迭代;2)同时延长车型生命周期,结合OTA实现代次更新。此外,自主车企也在学习特斯拉、新势力的销售模式,通过组织架构调整、品牌独立、建设城市展厅等形式构建高端智能车的营销体系。 与传统赛跑,自主争夺高端车定价权。电动智能车的竞争不是内部份额争斗,而是新与旧的抢夺,通过电动化、智能化的优势抢夺传统车市场。新的代表是中国车企与特斯拉,旧的代表是外资车企。中国车企得益于两千万辆+/年的内需大市场、勇于尝新的中国消费者、拥有敏捷开发和低成本解决方案的中国汽车制造链条与科技行业,电动化、智能化配置每一年都快速提升。自主高端电动车的认可度和吸引力在快速成长,逐渐影响消费者购车偏好,并将最终影响高端车定价权。 投资建议:2021年随中国车企加速推出全新电动智能车,市场需求预计将被再度推升。新与旧、自主与外资的对比将变得更加强烈,预计2021年新能源汽车销量有望达到200万辆/+47%。我们将继续看好电动智能变革所带来的商业模式变化,看好变革过程中中国自主车企所赢得的弯道超车机会。整车作为核心受益方向,我们继续推荐吉利汽车、长城汽车、比亚迪、长安汽车;电动链条零部件推荐拓普集团,建议关注银轮股份、中鼎股份;智能链条预计2021年有独角兽上市,建议加强关注。 风险提示:宏观经济(影响消费节奏)、充电基建铺设速度过慢、短期IGBT产能紧缺、高算力智能驾驶芯片/相关零部件跳票等。 正文 01 需求切换:特斯拉入华,新能源ToC开始放量 2020年新能源乘用车销量117万辆/+12%,消费热度维持高位。1Q20由于疫情叠加补贴退坡影响,新能源乘用车销售同比下滑近半。后续随着宏观经济的稳定、市场逐渐展业和挤压需求释放,后续季度环比走势强劲。同时,市场较往年发生了结构性变化: 1)两极分化,以特斯拉Model 3和五菱宏光MINI为代表的B级、A00级车表现更强; 2)ToC端需求释放强于ToB,消费者对电动车认可度提升。 新能源乘用车月度销量(万辆)及增速(%) 资料来源:乘联会、华创证券 新能源乘用车季度销量(万辆)及增速(%) 资料来源:乘联会、华创证券 特斯拉Model 3与五菱宏光MINI成为爆款,高低两极分化明显。特斯拉Model 3在2020年全年销售13.7万辆,占特斯拉全球销量的27%,同时占国内B级纯电动车62%的份额。五菱宏光MINI全年销售约12.8万辆,占国内A00级电动车46%的销量份额。新能源汽车市场首次迎来月均销量上万的爆款车型,市场热度攀升下同时也带动了同级别可比车型的销量增长。 特斯拉Model 3外观图 资料来源:汽车之家 特斯拉Model 3月度销量及环比增速(%) 资料来源:中汽协、华创证券 五菱宏光MINI外观图 资料来源:公司官网 五菱宏光MINI月度销量及环比增速(%) 资料来源:中汽协、华创证券 新能源乘用车销量结构的重心在切换,高端电动车将是未来核心关注点。2018年至2020年,新能源乘用车销量占比重心在不断切换,2018年A00级为主、2019年A级为主、再到2020年B级迅猛增长。切换路径背后可能对应的是核心消费需求依次从补贴及路权主导,向电动经济性(网约车),进而再到电动智能体验的切换。 1) A00级:2018-2020年份额依次为49%、27%、28%,剔除五菱宏光MINI后该级别2020年销量同比下滑约30%; 2) A0级:细分领域新车供给少,份额持续下降,从2018年的16%下降至2020年的12%; 3) A级:2018-2020年份额依次为33%、55%、36%,在2019年达到高峰(补贴影响); 4) B级:2018-2020年份额依次为0%、3%、22%,剔除特斯拉Model 3后仍然增长。 我们认为2020年特斯拉入华所形成的鲶鱼效应,极大的提高了电动车市场热度和产品形象,加速了消费需求从电动经济性向电动智能体验阶段的进一步演变。 2018年-2020年新能源乘用车分级别销量占比(%) 资料来源:乘联会、华创证券 ToB需求更受疫情影响,ToC需求热度升温。营运及租赁性质新能源乘用车在2019年总上险量中占比近3成,主要因为2019年中补贴大幅退坡,B端车队运营企业有囤车的行为。2020年受疫情影响,一方面需要消化去年的囤货,另一方面企业资本支出计划相对保守,新能源乘用车ToB端销售疲弱,营运及租赁性质上险量下滑近3成。与之相反,非营运性质新能源车迎来高速增长/+48%,占比提升至84%。 2017-2020年新能源乘用车上险数据 02 供给爆发:高端电动增多,智能化提速 通过对2020年-2021年新势力、自主车企、合资企业已上市电动车型的梳理,我们发现现阶段电动车的基本特征: 1) 产品定位:20万元以上、B级以上车型增多,高端电动车供给端迎来爆发; 2) 电动化:平均续航里程在500km附近,部分可突破至600km以上;电池容量在50-80度电之间,磷酸铁锂的方案再次出现;高端车电机功率达到300kw以上;平均百公里耗电在15度电附近,百公里加速最快在3-5秒间。 3) 智能化:目前处于自动驾驶L2级别的车型较多,在此基础上并线辅助、车道偏离预警、车道保持、交通标识识别、车辆预警、自适应巡航系统、自动泊车等ADAS方案开始逐步标配上车,整车OTA能力也基本成为标配。 4) 差异化:与传统燃油车相比,超大尺寸中控屏、5G系统、AI语音助手、车载娱乐系统、自动驾驶选装方案、AR-HUD、全景天幕等装车应用增多。 此外,更多的传统车企开始学习特斯拉、新势力的直营模式,推出自己独立的营销体系。例如,大众ID系列将由经销商代理直销,比亚迪建设城市展厅销售高端车型,上汽R标、北汽Arcfox、广汽Aion、东风岚图等脱胎于汽车集团的新能源独立品牌增多。 2020年-2021年已上市重点BEV车型 资料来源:第一电动车网、汽车之家、华创证券 注:价格为补贴后售价、自动驾驶级别考虑ADAS标配程度、百公里耗电数据由带电量和续航里程计算得出。 2021年SUV供给增多,外资车企电动车型开始追赶。2021年还未上市的重点电动车型中,SUV新车10款、轿车5款。其中,外资车企7款、新势力3款、自主车企5款。今年在SUV领域的竞争更加激烈,外资车企的电动化成果开始问世。与2020年的主流车型相比: 1) 产品定位:电动车高端化的趋势没有改变,SUV的车型供给进一步增多; 2) 电动化:平均续航里程提升至600km以上,部分开始突破700km;电池容量在80-100度电之间,磷酸铁锂的方案增多;高端车电机功率、百公里耗电、百公里加速等指标提升不明显。除了续航和充电方面,电动化的边际提升已经不再明显。 3) 智能化:自动驾驶级别达到L2+,除了ADAS方案的标配渗透率提升,芯片算力、传感器数量等指标开始成为智能化新的对比方式,激光雷达量产装车临近。接近L3级别的自动驾驶方案在小鹏、威马、上汽智己等新车上将亮相,智能化加速。 2021年未上市重点BEV车型 资料来源:第一电动车网、汽车之家、华创证券 注:未上市车型上市时间、价格为预估值。 受国产Model Y上市影响,2021年市场竞争聚焦SUV领域。2021年国产Model Y上市,将提高SUV的市场关注度,如同2020年国产Model 3上市后带动了轿车领域的关注度。此外,2021年本身也是电动SUV的产品大年,市场竞争将聚集SUV领域。分级别看: 1)A级车:代表车型是大众ID系列,MEB平台的首款产品配置上偏向于实用,AR-HUD以及全景天幕是差异化的亮点;新势力中,小鹏P5有望搭载激光雷达,威马W6应用百度Apollo自动驾驶平台技术;奔驰、日产也将推出新品。 2)B级轿车:新品包括宝马i4、智己轿车、领克Zero Concept、北汽Arcfox αS,从上市时间、价格及配置看,对Model 3、比亚迪汉、小鹏P7能够形成冲击的仅有吉利浩瀚架构下的领克Zero Concept。 3)B级SUV:新品包括福特MUSTANG Mach-E、宝马iX、国产奥迪e-tron、东风岚图Free,从价格、产品力角度对Model Y及蔚来的SUV车型较难形成冲击。 中国智能车硬件能力冗余式发展,软件方案日臻完善。在特斯拉国产加速以及同级别车型间电动能力差距日渐缩小的背景下,中国车企(新势力、自主车企)将电动车的产品力竞争进一步推升至智能化领域。硬件能力冗余式发展、软件方案可升级、自动驾驶特点差异化是主流趋势。从以下几个可比角度看: 1) 芯片算力:与特斯拉Model Y相比,部分中国车企将要推出的新车在芯片算力、感知硬件上均有大幅度超越,在2022年前后车型算力甚至能突破1,000 TOPS; 2) 芯片供应商:除去特斯拉、华为具备自研能力外,中国车企芯片仍然采用的是英伟达、高通、Mobileye的芯片方案,芯片算力的冗余差异短期不会成为竞争壁垒; 3) 感知硬件:传感器融合是大趋势,摄像头、毫米波雷达、超声波雷达合计约30个的配置方案逐渐稳定,而激光雷达的配置情况是未来感知硬件发展的重点,1-3个激光雷达为中长距、复杂路况提供冗余的感知能力; 4) 自动驾驶方案:L2.5级别的自动驾驶方案日臻完善,自动泊车、自适应巡航将逐渐成为标配,在此基础上的一些差异化功能会成为新亮点,例如高速自动导航、信号灯识别、停车召唤、高速自动导航、拥堵路段自动驾驶等。 硬件冗余式发展不光是营销上的亮点,更重要的是:1)感知冗余所收集到的更庞大的驾驶数据,能为自动驾驶算法迭代提供支持,尤其是帮助数据保有量落后的车企进行追赶;2)冗余方案能延长电动智能车生命周期,未来新一代软件所需要的硬件门槛更高,通过OTA的方式能让有冗余设计的老车型配置新功能。 2021年重点电动智能车对比 资料来源:第一电动车网、汽车之家、搜狐汽车、华创证券 注:未上市车型上市时间、价格数据为预估值。小鹏P5括号内为小鹏P7数据。 03 预测:2021年新能源车销量200万辆 乘用车销量重心仍在15万元以下,20万元以上高端领域近些年增长快。2020年15万元以下车型市场份额约为60%,仍然占据销量重心。但由于消费升级、换购峰等趋势影响,15万元以下车型市场份额从2015年的76%逐年下降。而20万元以上市场表现亮眼,在2015年后均处于增长趋势中,份额由2015年的15%提升至2020年的26%。 2015-2020年乘用车分价格带销量、增速及占比情况 高端电动车渗透率提升,争夺高端车定价权。2020年新能源乘用车销量117万辆,渗透率约6%。其中,B级以上电动车销量达到23.3万辆,占20万元以上市场份额的4%。特别地,特斯拉Model 3的13.7万辆占20-30万元市场的4%。高端电动车型正在尝试从不同角度夺取高端车的定价权。比如更加简洁、颠覆的外形设计,更加豪华的内饰及座舱电子,更加强力的加速与操控性能和更加智能化的驾乘体验,这些基本特征相较于品牌和历史概念更具冲击力和吸引力,会逐渐影响消费者的购车偏好,进而改变高端车的定价权归属。 看好2021年高端电动车的继续突破,预计2021年销量有望达到200万辆/+47%。我们预计2021年新能源汽车销量有望达到200万辆,其中乘用车183万辆/+47%、商用车18万辆/+46%(中汽协口径);BEV 145万辆/+52%、PHEV 33万辆/+58%(乘联会口径)。B级以上电动车销量有望达到60.6万辆/+160%(乘联会口径)。 2021年新能源汽车销量预测 资料来源:银保监会、中汽协、乘联会、华创证券预测 由于统计口径、调整的影响,月度数据和年度汇总有所差异 04 投资建议 与传统赛跑,争夺高端车定价权。当前电动车的竞争不是内部份额争斗,而是新与旧的抢夺,通过电动化、智能化的优势抢夺传统车市场。新的代表是中国车企与特斯拉,旧的代表是外资车企。中国车企得益于两千万辆+/年的内需大市场、勇于尝新的中国消费者、拥有敏捷开发和低成本解决方案的中国汽车制造链条与科技行业,电动化、智能化配置每一年都快速提升。高端电动车的认可度和吸引力在快速成长,逐渐影响消费者购车偏好,进而影响高端车定价权。 看好自主车企弯道超车机会及电动链条零部件。2021年随中国车企加速推出全新电动智能车,市场需求预计将被再度推升,新与旧、自主与外资的对比将变得更加强烈,预计2021年新能源汽车销量有望达到200万辆/+47%。我们将继续看好电动智能变革所带来的商业模式变化,看好变革过程中中国自主车企所赢得的弯道超车机会。整车作为核心受益方向,我们继续推荐吉利汽车、长城汽车、比亚迪、长安汽车;电动链条零部件推荐拓普集团,建议关注银轮股份、中鼎股份;智能链条预计2021年有独角兽上市,建议加强关注。 风险提示:宏观经济(影响消费节奏)、充电基建铺设速度过慢、短期IGBT产能紧缺、高算力智能驾驶芯片/相关零部件跳票等。

(编辑:文文)

扫码下载智通APP

扫码下载智通APP