美债10Y面临调整的三个原因?

本文转自微信公众号“李勇宏观债券研究”。

美债10Y后市判断:2021年全年“缓抬升”格局,年底看向1.5-1.7%。

原因一:美债10Y的抬升主要来自于通胀预期的抬升,而非实际利率;而通胀预期持续抬升的可能性值得商榷。

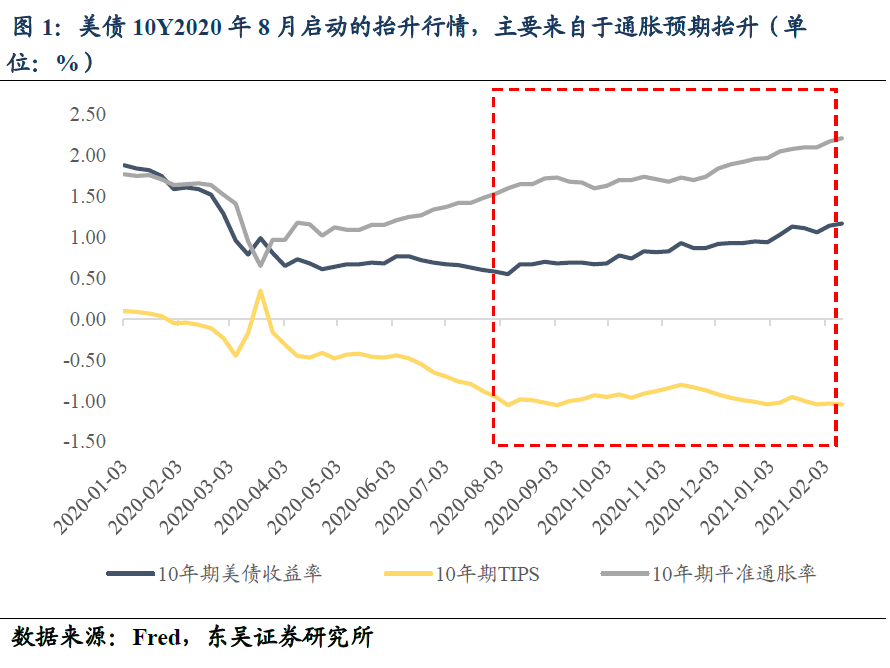

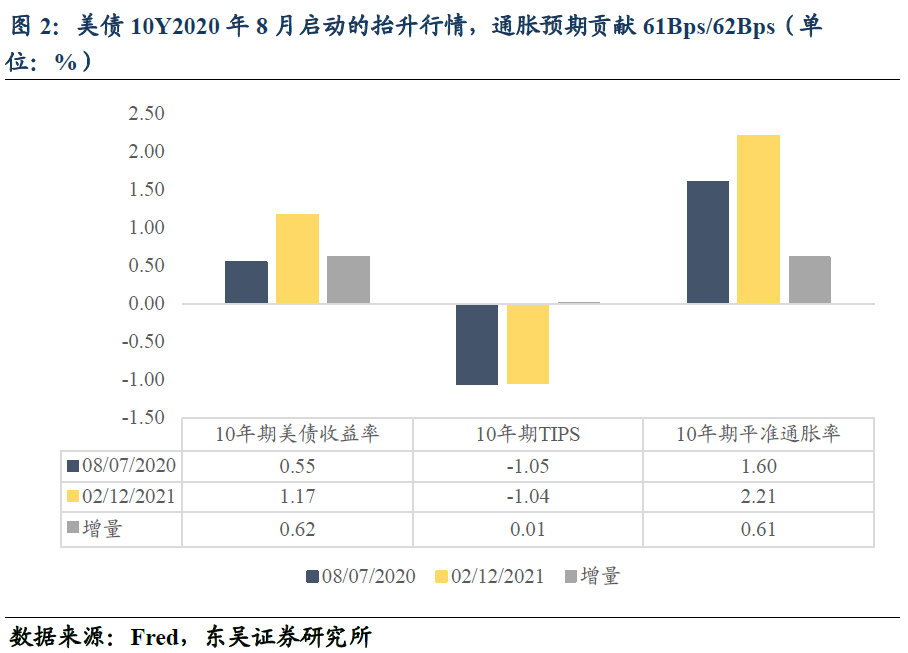

(1)自2020年8月以来,美债10Y抬升62Bps,其中10年期TIPS仅抬升1Bps,而10年期平准通胀率抬升61Bps,本次美债10Y抬升主要来源于通胀预期的抬升所导致的;

(2)通胀预期后市持续抬升可能性不大:

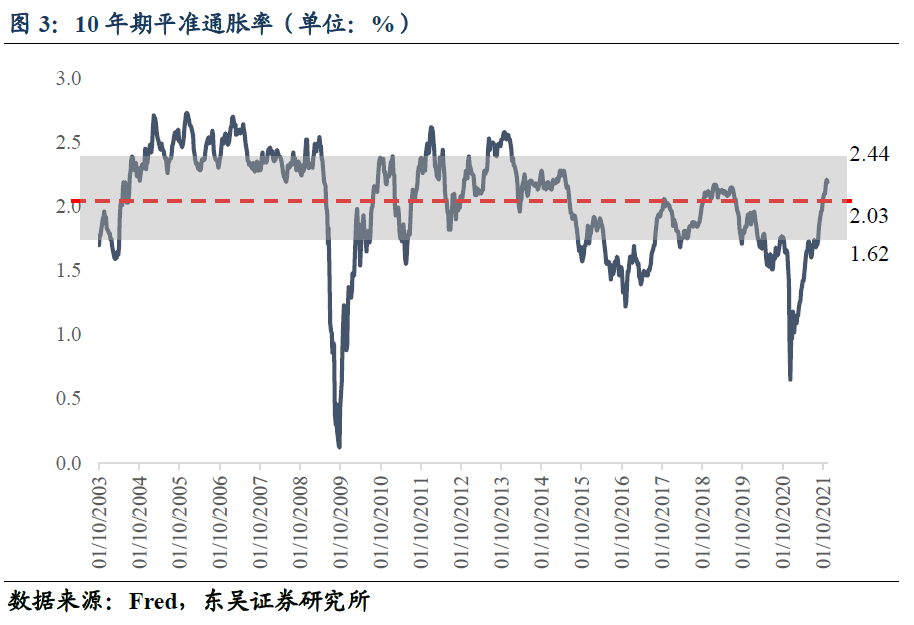

(a)抬升空间不足。当前通胀预期2.21%已经接近历史均值2.03%向上一个标准差2.44%,距离这一位置仅有23Bps,距离历史峰值2.71%也仅有50Bps的空间:

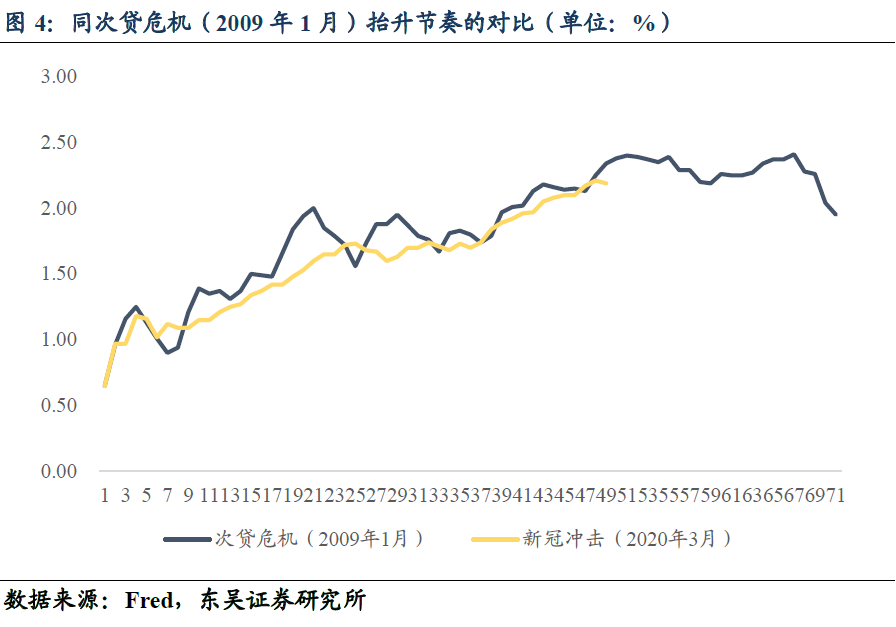

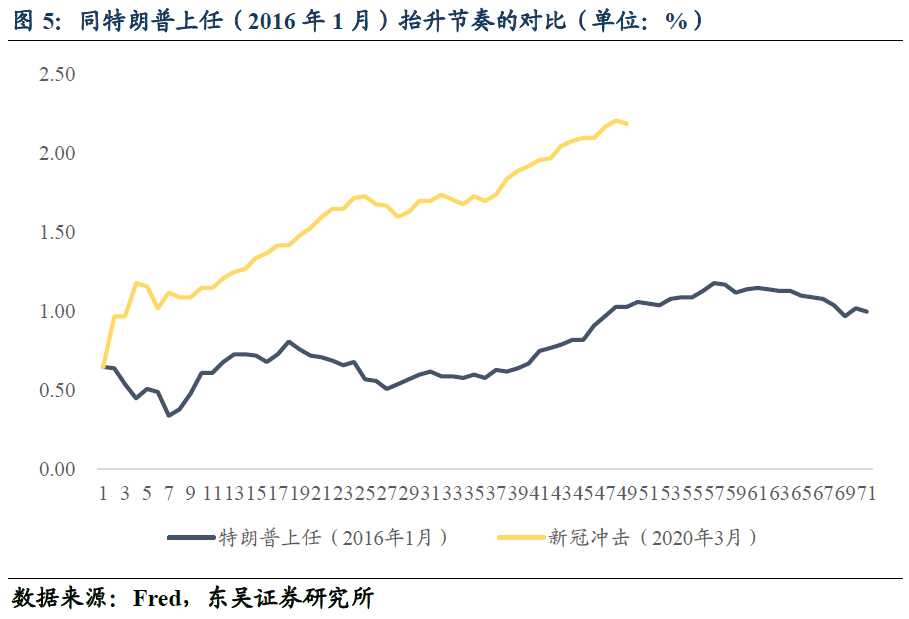

(b)抬升节奏过快。对比次贷危机(2009年1月)之后通胀预期的抬升节奏来看,本次回撤频次过少,回撤幅度过小;而对比特朗普上任(2016年1月)之后通胀预期的抬升节奏来看,本次抬升无论从幅度上还是节奏上都更大、更快;这意味着之后通胀抬升的节奏大概率会降速,会出现回撤;

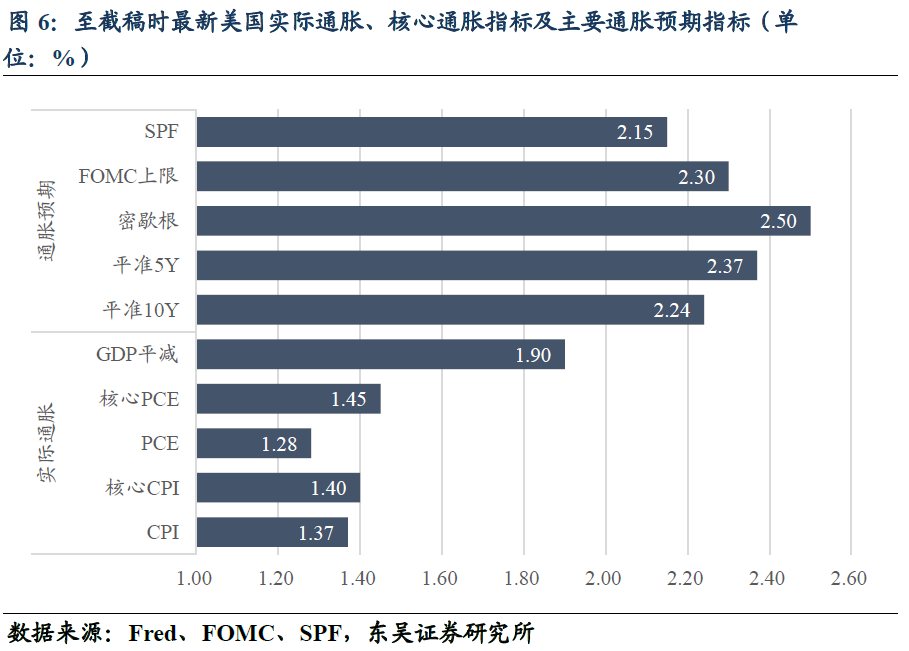

(c)当期通胀及核心通胀仍疲软。通胀预期同当期通胀之间存在着很复杂的内生性关系,相互影响、互为因果,但偏效应都是正的。

在2020年9月触及反弹后高点以来,近期PCE,核心PCE,CPI,核心CPI均出现了一些疲软的迹象,核心物价指数同比在1.5-1.6%(非核心物价指数同比在1.3%左右),同单边上涨的通胀预期形成反差,核心利差扩大至60-70Bps(非核心利差扩大至90Bps),疲软的当期通胀并不支撑通胀预期持续抬升。

原因二:联储的基线剧情或同为“缓抬升”,“急抬升”或者“不抬升”都不好。

情景一:美债10Y“缓抬升”。“缓”是一个相对的概念,这里我们的概念是指相对于通胀预期抬升的速率来说,要慢一些,这意味着实际利率水平或者基本维持不动(正如2020年8月份至今一样),或者进一步小幅下探20-30Bps至-1.2~-1.3%。

一旦真实利率持续下探,联储的反馈会是1.关注劳动力市场,U3及U6失业率水平;2. 若劳动力市场持续复苏,或可提前释放缓扩表、甚至缩表的前瞻指引;若复苏放缓甚至停滞,则按兵不动。

情景二:美债10Y“不抬升”。“长期(Secular Stagnation)”或“日本化(Japanification)” 最大的特征就是低利率、低通胀、低增长的“三低”综合症;这意味着如果美债10Y在2021年“不抬升”,联储大概率会采取行动提振通胀,避免“三低”综合症的出现。

情景三:美债10Y“急抬升”。同理,这里“急”的含义也是相对的,即相对于通胀预期的抬升速率来说,这意味着实际利率的抬升,若抬升速率过快,严重依赖于信贷、杠杆支撑的经济活动,包括房地产按揭、个人耐用品消费等经济活动,或出现迅速地退潮,这将不利于联储实现首要目标充分就业。

联储此时可以采取进一步扩表,或者采取YCC的手段来让美债10Y降速,经过我们对日本采用YCC策略既控制住了日债10Y的波动,又控制住了资产负债表规模的成功经验的回溯分析来看,我们比较倾向于联储考虑YCC的可行性。

综合来看,我们认为情景三构成短期风险,情景二构成长期风险,而联储的基线情景,或者说最理想的情景应该是情景一,即美债10Y“缓抬升”。

原因三:导致全球主要发达经济体利率/收益率水平持续走低的中长期因素,并未由于本次危机而出现根本性逆转。Summers(2014,2015)以及Rachel and Summers(2018)提出来的框架:他们认为结构性的高储蓄倾向以及低投资意愿的组合,导致了利率的趋势性下行。我们需要思考的是以上提到的这些因素是否由于疫情带来的动态变化,而导致我们会做出同2019年下半年所不一样的思考,这是一个开放性的问题。

风险提示:(1)“再通胀”超预期;(2)联储应对延宕;(3)地缘风险超预期。

正文

1. 美债10Y快速抬升,后市如何判断?

近期10年期美债收益率(以下简称美债10Y)的变化,让市场担忧后市若美债10Y持续破位上行,是否会出现包括风险资产在内的各类资产的再估值效应,经济基本面是否存在系统性的beta风险。

从结论来说,我们关于美债10Y的判断介于乐观与悲观之间:具体来看,虽然年初以来有两次回撤,但当前美债10Y的抬升速率我们还是认为有些过快,因此未来大概率会存在回撤,甚至中幅的调整也并非没有可能;另一方面,震荡之后方向上还是向上的。

如果大概率要给定一个预估区间,我们认为年底可以看向1.5-1.7%,1.7%这个数字是来自于1981年以来周期峰值之间下沉的均值推算,1.5%是一个重要的半整数心理点位。

整体来说,我们相对比较保守地认为2021年美债10Y将是一个的“缓抬升”格局。

2. 抬升节奏、空间,联储态度及中长期因素

理由基于以下三点:

(1)美债10Y的抬升主要来自于通胀预期的抬升,而非实际利率;而通胀预期持续抬升的可能性值得商榷。

(2)联储的基线剧情或同为“缓抬升”,“急抬升”或者“不抬升”都不好。

(3)导致全球主要发达经济体利率/收益率水平持续走低的中长期因素,并未由于本次危机而出现根本性逆转。

2.1. 抬升节奏、空间:节奏过快,空间不足

自2020年8月以来,美债10Y抬升62Bps,其中10年期TIPS仅抬升1Bps,而10年期平准通胀率抬升61Bps。

所以,本次美债10Y抬升主要来源于通胀预期的抬升所导致的。

具体来看,从年初至今实际利率并没有出现趋势性的抬升,虽然处于围绕-1.0%上下震荡的上行期,幅度也约有10Bps,但基本上延续了从去年8月份启动的筑底形态(这个同黄金的筑顶形态是相对应的),并没有突破前期高位;

而10年期平准通胀率涨了约20Bps,突破了2018年的峰值,且接近2013年的峰值,且自去年3月触底反弹以来,仅经历了一次长约30天,规模在20Bps左右的回撤;

反观次贷危机时期,10年期平准通胀率在2008年11月触底后启动反弹,在到达当前水平(约2.3%)之前,共经历5次幅度至少在20Bps以上的回撤,回撤时长在20-30天;

即使考虑到本次危机通胀预期最低“仅”触及0.5%,而次贷危机最低触及0.0%,我们仍认为本次通胀预期的反弹是不可持续的,一次30天左右的回撤可能就在近期。

我们认为通胀预期后市持续抬升的可能性不大主要基于以下三点:

原因1:抬升空间不足。当前通胀预期2.21%已经接近历史均值2.03%向上一个标准差2.44%,距离这一位置仅有23Bps,距离历史峰值2.71%也仅有50Bps的空间。

原因2:抬升节奏过快。对比次贷危机(2009年1月)之后通胀预期的抬升节奏来看,本次回撤频次过少,回撤幅度过小;而对比特朗普上任(2016年1月)之后通胀预期的抬升节奏来看,本次抬升无论从幅度上还是节奏上都更大、更快;这意味着之后通胀抬升的节奏大概率会降速,会出现回撤。

原因3:当期通胀及核心通胀仍疲软。通胀预期同当期通胀之间存在着很复杂的内生性关系,相互影响、互为因果,但偏效应都是正的。

在2020年9月触及反弹后高点以来,近期PCE,核心PCE,CPI,核心CPI均出现了一些疲软的迹象,核心物价指数同比在1.5-1.6%(非核心物价指数同比在1.3%左右),同单边上涨的通胀预期形成反差,核心利差扩大至60-70Bps(非核心利差扩大至90Bps),疲软的当期通胀并不支撑通胀预期持续抬升。

2.2 联储态度:基线剧情同为“缓抬升”

我们可以从当前时点看向2021年底,并设想三个情景。

情景一:美债10Y“缓抬升”。

“缓”是一个相对的概念,这里我们的概念是指相对于通胀预期抬升的速率来说,要慢一些,这意味着实际利率水平或者基本维持不动(正如2020年8月份至今一样),或者进一步小幅下探20-30Bps至-1.2~-1.3%。

由于没有人知道自然真实利率水平的实际大小,这一情境下进一步下探的真实利率可能让经济出现过热的情况,资本市场出现局部泡沫化;因此我们认为这一情景下,一旦真实利率持续下探,联储的反馈会是1.关注劳动力市场,U3及U6失业率水平;2. 若劳动力市场持续复苏,或可提前释放缓扩表、甚至缩表的前瞻指引;若复苏放缓甚至停滞,则按兵不动。

情景二:美债10Y“不抬升”。

我们还记得在2019年下半年,在收益率曲线期限利差持续收窄且一度倒挂后,联储“较意外”启动“周期中再调整”时(分别于7,9,10月下调25Bps),美国前财政部长Summers声称的“长期停滞论(Secular Stagnation)”一度甚嚣尘上,当时伴随联储整体下调利率走廊,美债10Y从约2.05%下行,之后稳定在约1.75%,累计下行约30Bps;

长期停滞论的另一种叫法称作“日本化(Japanification)”,最大的特征就是低利率、低通胀、低增长的“三低”综合症;这意味着如果美债10Y在2021年“不抬升”,甚至还出现趋势性的下行,比如通胀预期下行到当期通胀水平的位置的话,这意味着美债10Y下行约60-90Bps,联储大概率会采取行动提振通胀,避免“三低”综合症的出现。

情景三:美债10Y“急抬升”。

同理,这里“急”的含义也是相对的,即相对于通胀预期的抬升速率来说,这意味着实际利率的抬升,若抬升速率过快,严重依赖于信贷、杠杆支撑的经济活动,包括房地产按揭、个人耐用品消费等经济活动,或出现迅速地退潮,这将不利于联储实现首要目标充分就业;

联储此时可以采取进一步扩表,或者采取YCC的手段来让美债10Y降速,经过我们对日本采用YCC策略既控制住了日债10Y的波动,又控制住了资产负债表规模的成功经验的回溯分析来看,我们比较倾向于联储考虑YCC的可行性。

综合来看,我们认为情景三构成短期风险,情景二构成长期风险,而联储的基线情景,或者说最理想的情景应该是情景一,即美债10Y“缓抬升”。

2.3 中长期因素:长期趋势,短期反弹

我们认为,导致全球主要发达经济体利率/收益率水平持续走低的中长期因素,并未由于本次危机而出现根本性逆转。

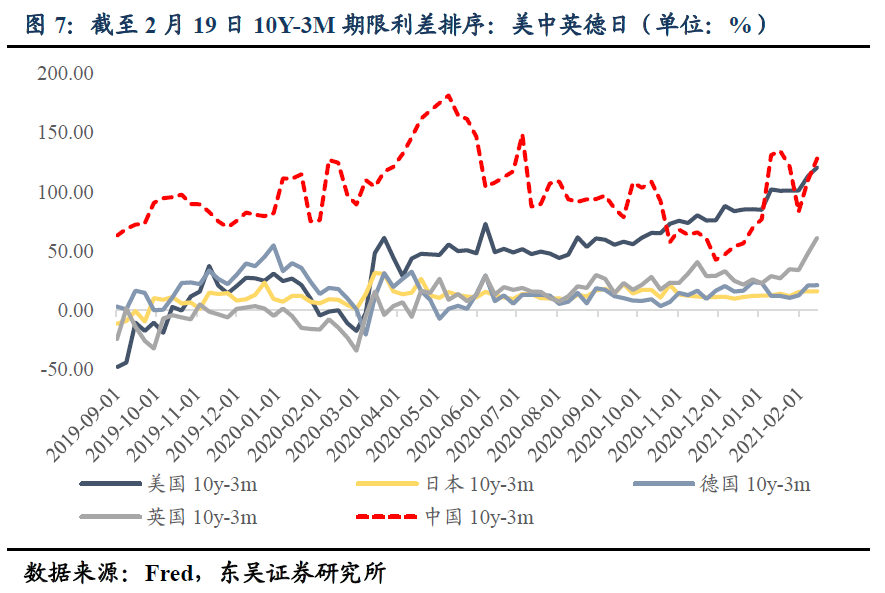

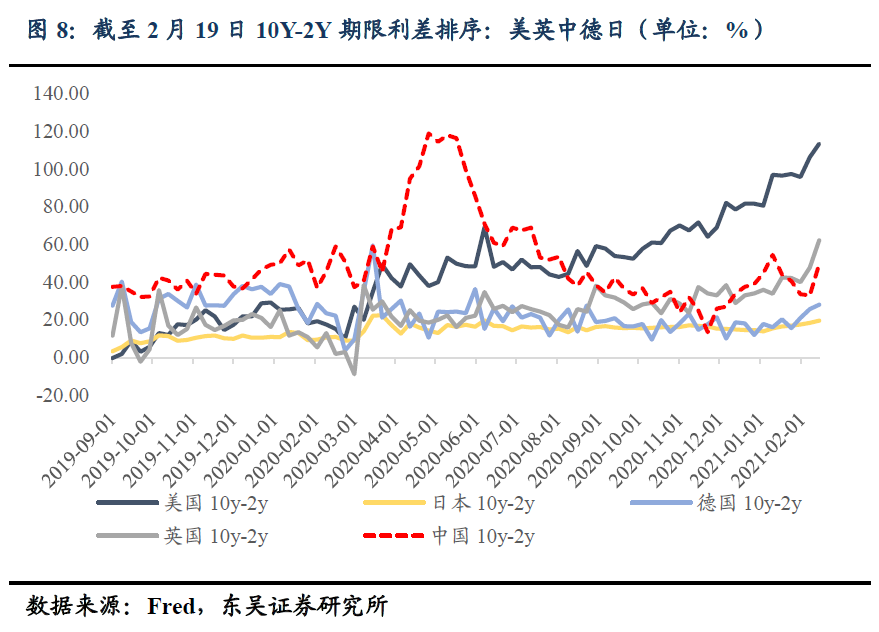

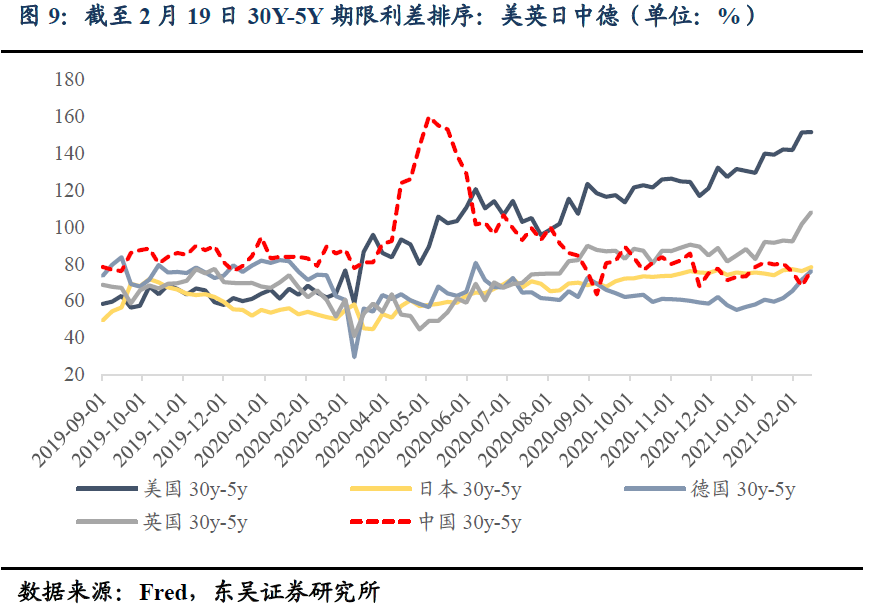

首先,对美中日德英进行统计的结果显示,美国的期限利差无论在10Y-2Y,10Y-3M,30Y-5Y不同口径下,均排在第一,大于后四个经济体。所以说从短期反弹来看,美国表现最好;

如果刨去中国,同其他发达经济体相比较,美国的收益率曲线形态更是最陡峭,通胀动能最强:美国的复苏走在发达经济体的最前面。

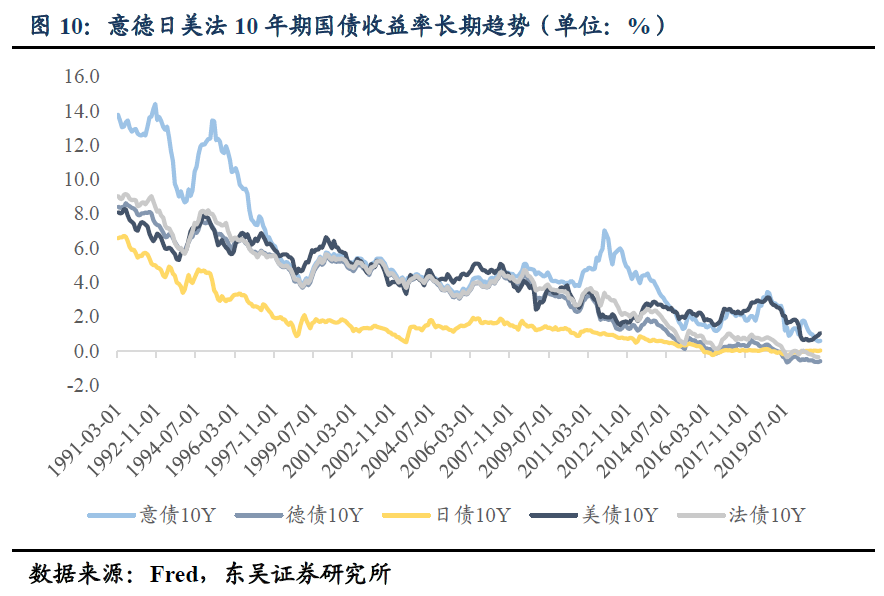

但是,这种反弹的上限在什么位置?这需要同时结合长期趋势来看,从长期趋势上来看,短期利率下行,长期利率下行的结构性特征比较突出。

如何理解利率的趋势性下行?

抛开市场比较熟悉的关于短、长期利率趋于下行的原因,比如资产负债表衰退理论(Balance Sheet Recession Theory),比如安全资产理论(Safe Assets Theory);这里我们提一个相对丰富一点的框架,就是Summers(2014,2015),以及Rachel and Summers(2018)提出来的框架。

他们认为结构性的高储蓄倾向以及低投资意愿的组合,导致了利率的趋势性下行。在关于是什么因素导致了高储蓄倾向时,他们提到更长的预期寿命导致的更长的退休期,扩大的贫富差距,以及更高的对未来的不确定性等因素;

在关于是什么因素导致了低投资意愿时,他们提到更低的劳动力增长预期,更高的资本使用效率,像Uber、Airbnb的出现所导致的更低的对大规模资本投资的需求等因素。

我们需要思考的是以上提到的这些因素是否由于疫情带来的动态变化,而导致我们会做出同2019年下半年所不一样的思考,这是一个开放性的问题。

那么如果根据中长期因素来确定一个本轮美债10Y反弹的峰值在什么位置呢?回溯历史,从1981年以来,峰值之间的下行幅度在-134Bps~-418Bps,我们如果以2018年11月3.12%作为上一次峰值点,以历史下行幅度的下限作为本次下行的幅度,那么这个反弹上限是1.78%,距离当前水平“仅”有50Bps上下。

总结来说,基于以上三方面,虽然当前美债10Y抬升的速度比较快,但我们如果做中长期的思考,放眼2021年全年,我们还是认为会是一个相对比较保守的“缓抬升”格局。

3.风险提示

(1)“再通胀”超预期;(2)联储应对延宕;(3)地缘风险超预期。

(编辑:李均柃)

扫码下载智通APP

扫码下载智通APP