关注大宗商品上游涨价挤压下游企业和贸易顺差的反身性

本文转自微信公众号“中金固定收益研究”。

最近市场对大宗商品涨价的预期和交易热情已经超过了2008和2016年,短期来看,有过热迹象。我们认为,大宗商品提价有自限性,2021年的经济格局类似2018年,上游价格冲击和经常账户顺差压缩,都将压缩下游产量和利润,对上游价格形成反向压制,中长期来看,全球流动性拐点的情况下,大宗商品价格上涨无法一直持续,中短期可能还有上涨空间,但下半年存在回调风险。

我们在本文探讨以下问题,第一是上游涨价太猛,对中下游行业的负面冲击,是否类似于2017-18年。第二是在涨价背景下,经常账户顺差会多大程度压缩,从而影响到中国企业利润以及人民币汇率。第三是企业盈利如何反馈到商品价格。

上游工业品涨价压制中下游企业盈利

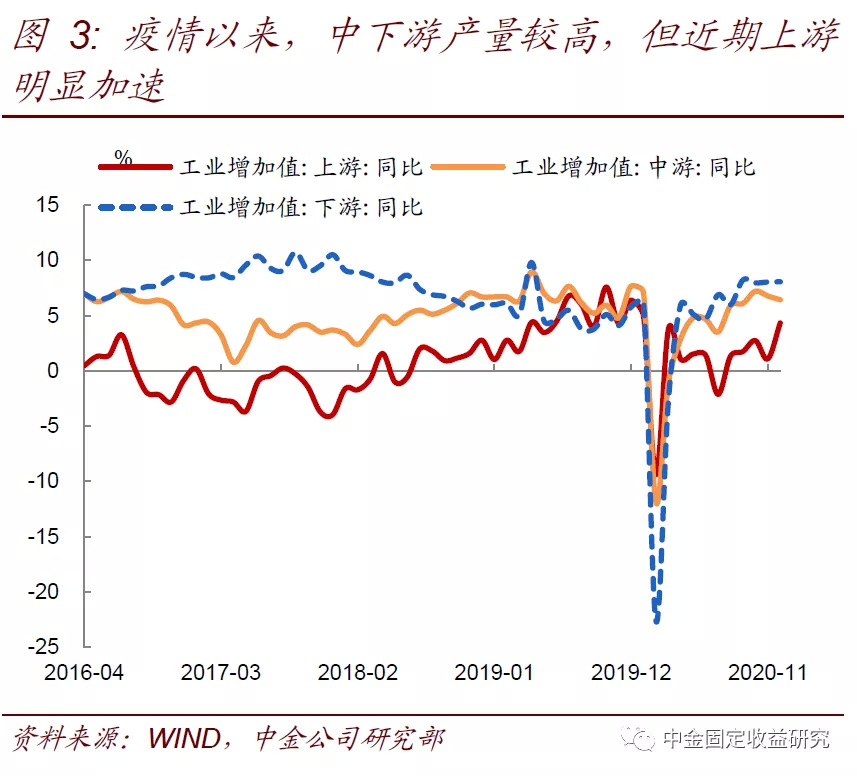

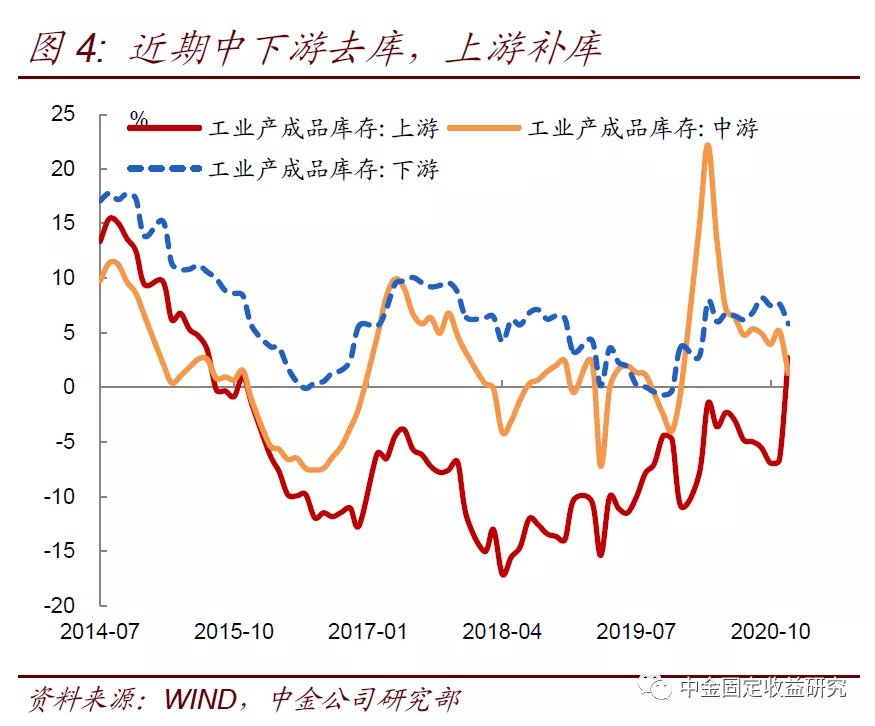

首先,上游工业品涨价是否会反馈到下游企业盈利?疫情以来,2020年以来,出口和国内消费复苏拉动下游补库需求,中下游产量较高,库存上升的形态跟2016年中-2017年很像,但由于工业品价格偏低,下游制造业的利润恢复较好(图2);但近期大宗开始快速涨价,上游开始扩产、工增加速(图3、4),利润恢复;而下游产量和利润则开始滞涨,上下游的分化情况跟2017年比较相似。

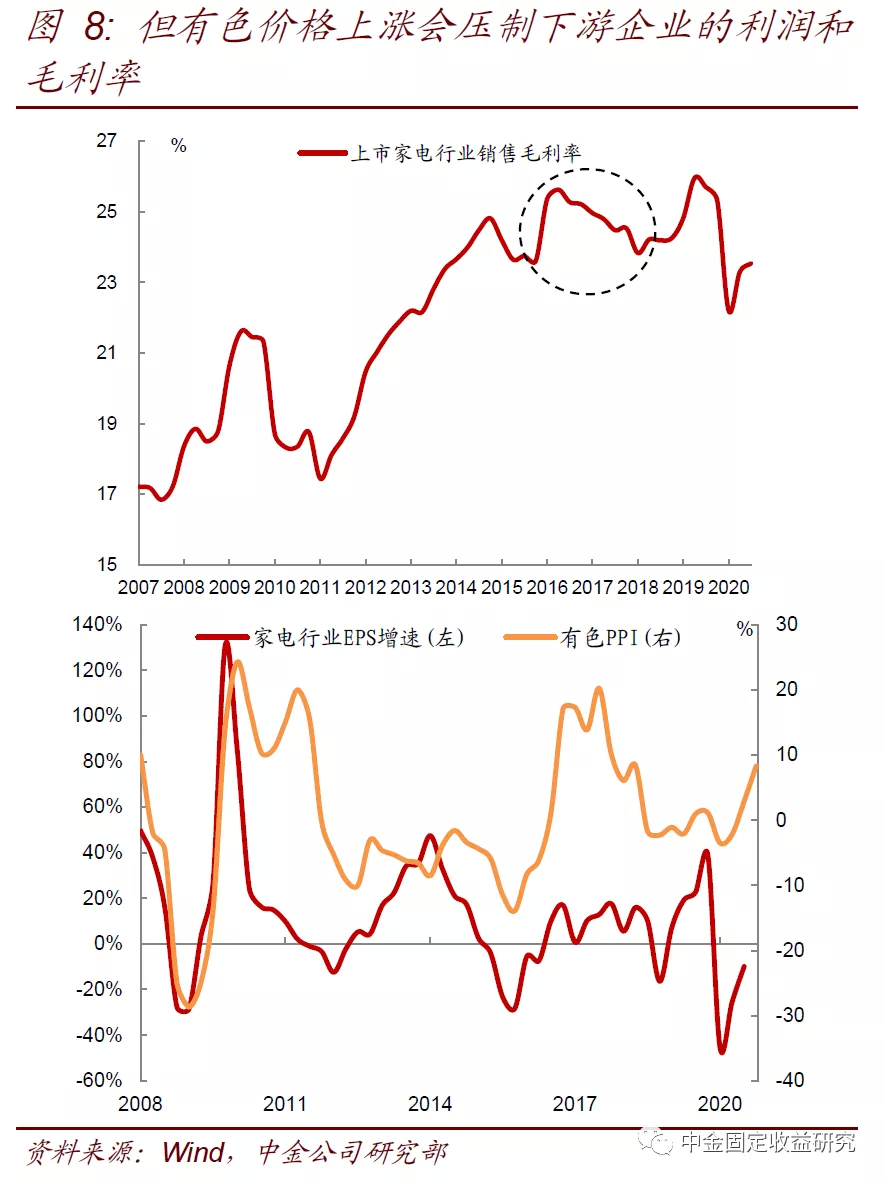

以家电行业为例,随着国际铜价的持续上升,最近的家电市场调价声一片,上下游价格似乎形成了共振。但家电的抬价幅度还是赶不上原材料的成本,以空调为例,2月15日以来的一周,同比上涨35%;而铜价则同比上涨57%。因此上游的价格上涨更加猛烈,反噬了企业的利润率,如果最终空调滞销、销量下滑,空调行业利润就会见顶。

今年春节以来,股票市场也出现了有趣的现象,下游行业的一线龙头公司下跌、二线公司开始补涨。其实自上而下的宏观逻辑对此也有支撑。

以空调为例,一开始龙头企业最先提价,尽享量增价升的龙头效应,股价的估值和每股盈利一起抬升;当涨价到后期,对终端消费需求形成抑制效应,收入扩张没有价格快,消费者就会主动选择价格更低的二线品牌,一线量增价升的故事就此结束,而二线会迎来量增价稳的故事,整个行业的销量可能在高位震荡。

这个故事的最后,是二线空调也调价完毕,通胀全面上行,可能就会开始抑制销量。

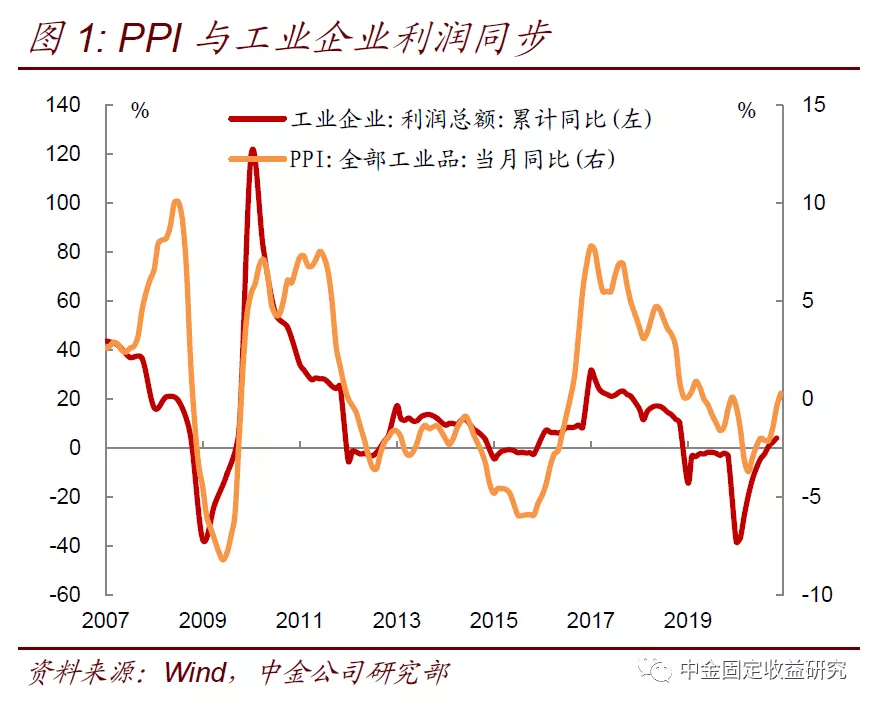

一些分析认为,数据显示工业品价格与企业利润同步(图1),目前整体价格上涨,企业利润不能被上游涨价所压缩。

但我们认为,工业品价格同步于企业利润不假,但周期要分节奏和幅度看,节奏上整体工业品价格同步于企业利润,但幅度上,如果上游工业品价格上升过快,会压制下游企业利润的上升幅度,因为下游行业格局往往是充分竞争的,所以下游企业很难把上游成本压力传导出去。

我们考察全部规模以上工业企业利润数据样本,以2017年为例,2016年初供给侧改革开始,全体企业利润跟随涨价迅速回升。2017年初,工业品价格见顶,随后企业利润也跟随见顶。在此之后,企业利润开始分化,2017年以来,中上游利润有所下滑,但仍然高于下游的增速(图2)。企业的分化就会加大。

为了避免工业企业统计中规模以上样本的动态进出对利润均值带来的影响,我们考察工业企业亏损数指标(图5)。2017年初后,工业企业的亏损数就开始回升,价格的上升已经导致很多企业开始亏损。而在2020年底,随着上游价格回升,企业亏损数也在重新增加。

为保证样本的连续性,我们用上市公司的上中下游数据也印证了这一点(图6)。我们采用国民经济二级行业分类,对制造业上市公司的上中下游进行分类,以选取连续的公司样本、避免样本口径变化。

我们发现,2017年,下游上市公司的利润确实受到了压制,高企的商品价格和中游公司的利润,都挤压了下游的利润空间,并持续下滑至2018年。随之,PPI同比从2017年的高点持续下滑。类似的情况,将发生在2021年。

以空调行业为例,其主要的原材料是铜铝等有色品种,节奏上,空调产量与有色价格同步,意味着下游产量不是被上游抑制了(图7),而是有色价格由下游行业景气度拉动,如果下游产量压缩,有色价格就开始受损。幅度上,有色价格过高确实会压制下游企业利润的增速,也就是周期的波动幅度。

从A股家电行业的EPS增速看,有色价格维持高位时,家电的毛利润率首先会被压制,其次利润增速会被压制(当然整体节奏还是同步的,有色涨价不会导致整体企业亏损),如2010年、2017年,商品大牛市一定程度压制了家电行业的毛利率和利润总额(图8)。

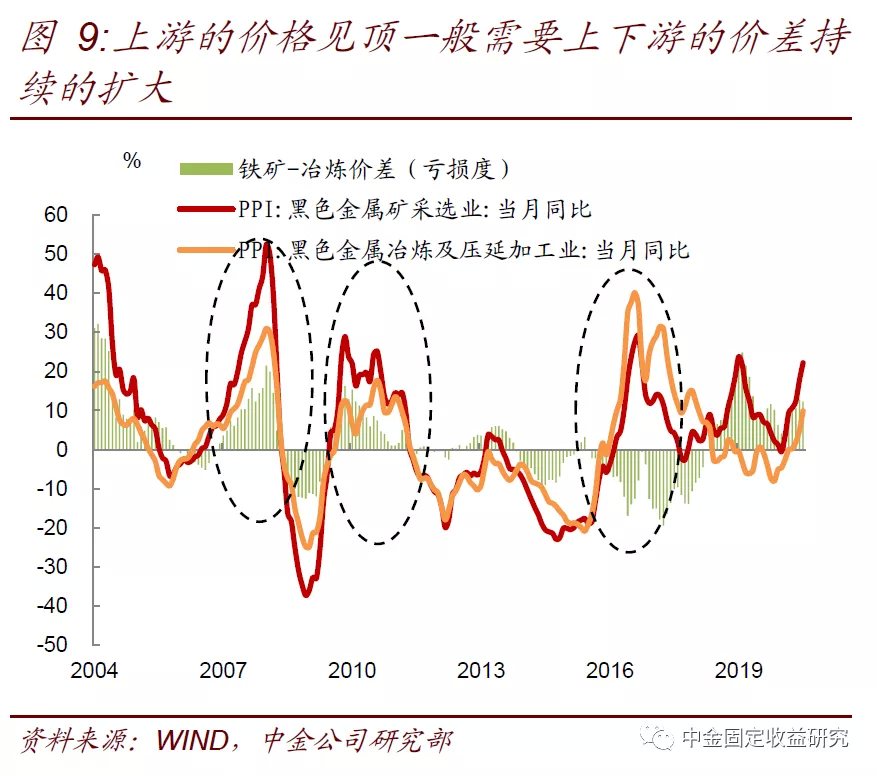

再以黑色冶炼为例,2007和2010两次铁矿石价格见顶,都出现了与下游冶炼价格的倒挂,钢企利润转负;从图上看,上游铁矿石的价格见顶需要看到铁矿石-螺纹的价差出现持续的扩大(图9)。

今年1月以来螺纹钢炼钢利润已经转负(图14),如果铁矿石-螺纹的价差出现持续的扩大,会压制上游矿石价格。

综合上面两个例子,上游的黑色、有色价格上涨都会压制下游企业的利润和毛利率。

大宗商品涨价会压缩经常账户顺差

以上的讨论是以封闭经济体为前提,内部价格信号对国内上下游的生产资源进行分配。而中国实际是一个开放经济体,对中国外贸企业而言,上、下游可能整体或部分位于海外,因此上下游的传导不一定遵从封闭经济体的逻辑,而经常账户顺差类似于外贸企业赚取的利润,所以需要考虑大宗商品涨价对经常账户顺差的影响。

过去十几年来,中国经常账户顺差和经济周期、企业利润的关系并不稳定,在2007-2008年,经常账户顺差和经济周期是正相关。当时中国内需与外需共振,源自美国地产周期叠加中国的强周期共振。2012年以后,经常账户顺差和中国经济周期和企业利润负相关,比如2015年衰退式顺差。

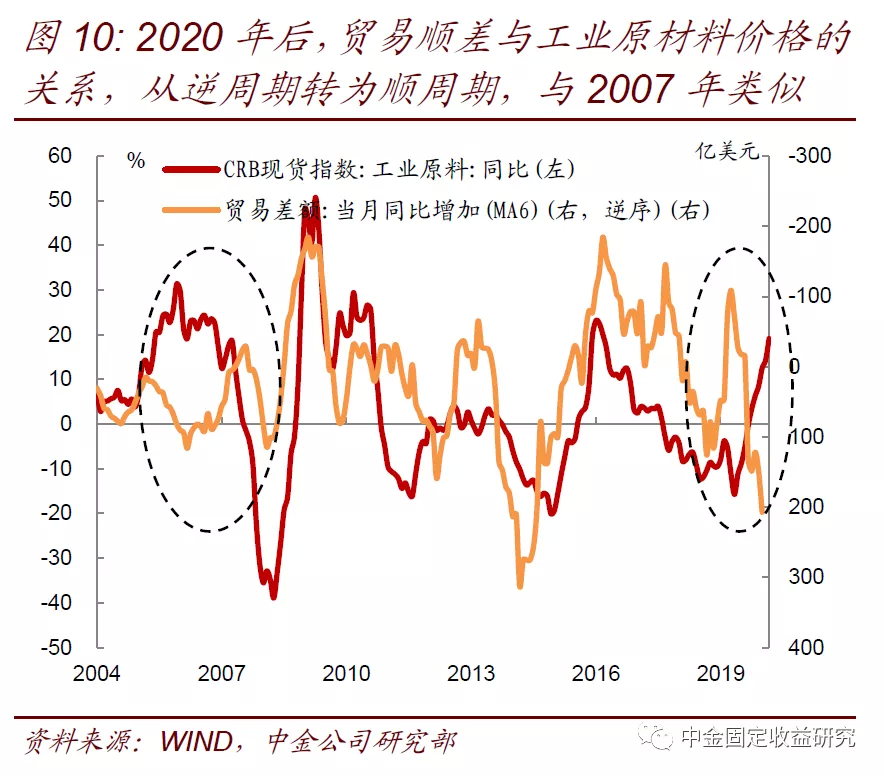

2012年以来,为何经常账户顺差和中国经济周期负相关?因为中国与海外经济的周期有一定的错位,体现为经常账户顺差和中国经济周期和企业利润负相关,也和CRB大宗指数负相关。

次贷危机后,中国经济成为全球的驱动力和领先指标,在经济上行周期,中国内需恢复或供给侧等原因,导致全球定价的大宗品涨价,进口价格随之上涨,而由于海外需求滞后于中国经济,所以出口价格往往很难同步上涨、出口量也很难快速回升,在中国经济上行期经常账户顺差就会被压制(图10),中国企业从海外赚到的钱就会逐步减少;而当中国经济进入下行后,反而会出现进口价格下跌和2015年那样的衰退式顺差。

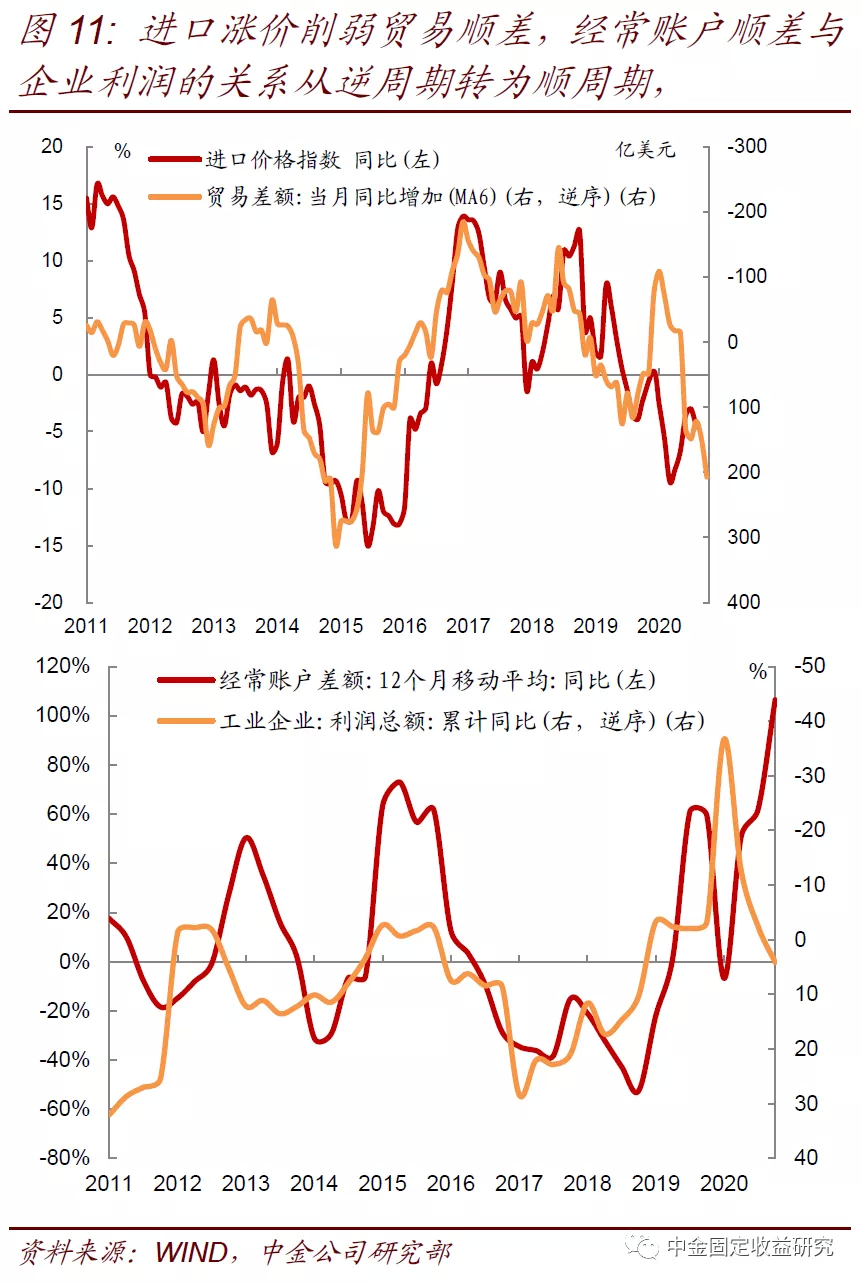

2020年以来的数据显示,经常账户顺差有可能再次成为顺周期(从图11看,从疫情开始以来,经常账户顺差与企业利润和工业品价格开始同向变化),与2007年类似。究其原因,新冠疫情的冲击使全球的周期趋于同步,而且海外需求持续更强,因此顺差、价格和企业利润,这一次似乎可以同步上行,周期强劲。

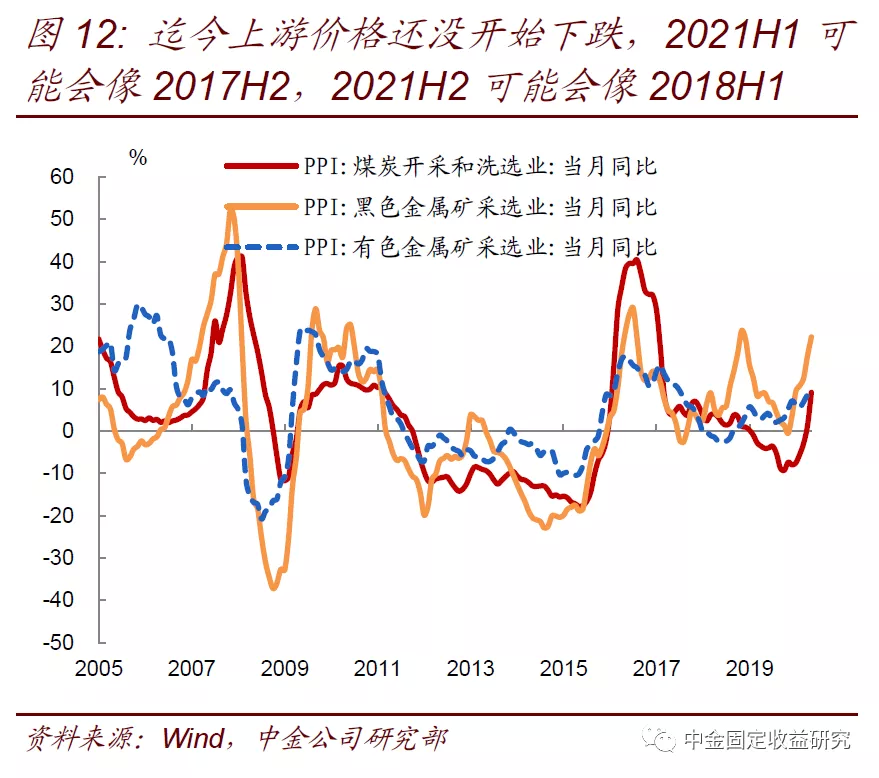

但是,我们认为,2007那样的强周期很难再重演,而更像2017-2018年(图12),因为:

一是中国此轮内需周期缺乏地产/居民加杠杆拉动,难以形成中美地产周期共振。

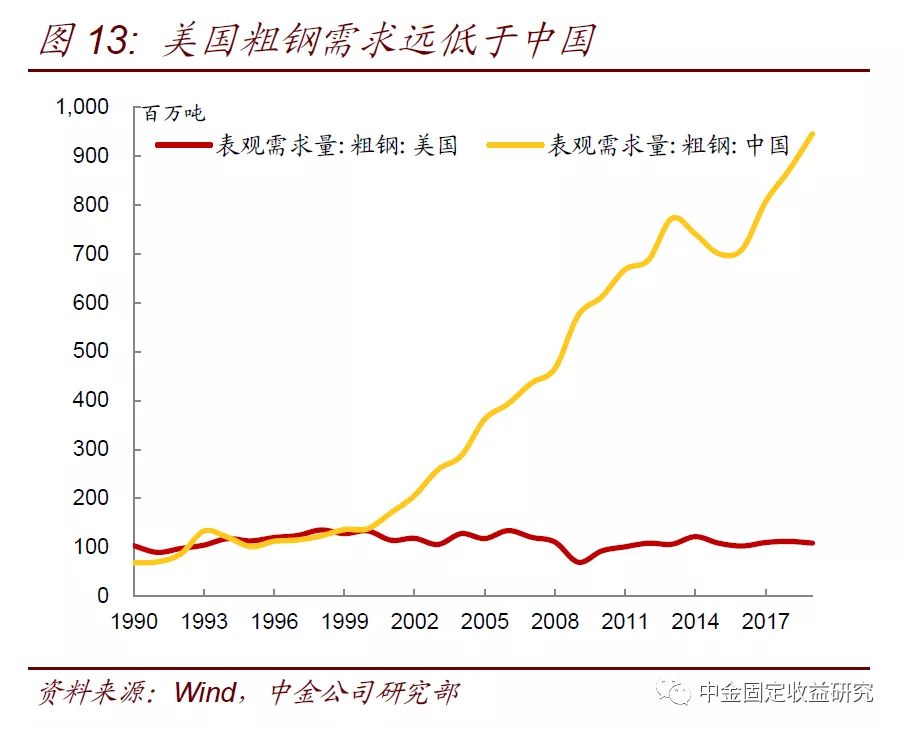

二是与2007相比,如今中国的需求是全球非常重要的部分,不能孤立看中国以外的经济周期。美国基建和房地产需求,对商品的拉动是比较有限的,即使美国消费需求强劲,但对大宗的贸易量和需求量角度不一定有很显著影响,黑色有色这些工业金属,核心还是看中国的需求(图13)。

一旦中国需求走弱,外围的需求上行或将受到拖累。

三是面对原材料价格上涨和海外需求强劲,出口加工型企业可以抬价来转移成本、保持盈利,但是对于进口依赖企业则是利空,因此,中国经济的分化会在这一次顺差拉动的周期中加剧。

四是发达经济体对中国的需求主要是耐用品需求,主要是疫情中居家消费品替代了部分外出的服务消费,而且耐用品订单已经随着欧美信用扩张在2020年释放了。后续发达经济体疫情缓解后,需求扩张将体现为服务消费,这对中国的外需拉动力有限。

因此,这一次由发达经济体带动的全球周期上行对中国的拉动力可能边际减弱,而且进口价格上涨过快,终会逐步压缩中国的经常账户顺差和企业利润,并将最终会拖累外需。经常账户顺差对人民币汇率的支撑也很难维持,人民币升值虽然不是马上到头,但空间已经不大,我们不排除在顺差压缩后人民币重新贬值。

为预测2021年的贸易顺差,我们对进、出口的量、价效应进行拆解,方法是将进口和出口价格指数定基到1997年(数据起始年),再将进出口金额定基,可以轧差算出单月的进出口数量定基,再对月度的量、价计算年度同比,可以得到明确的量、价效应。

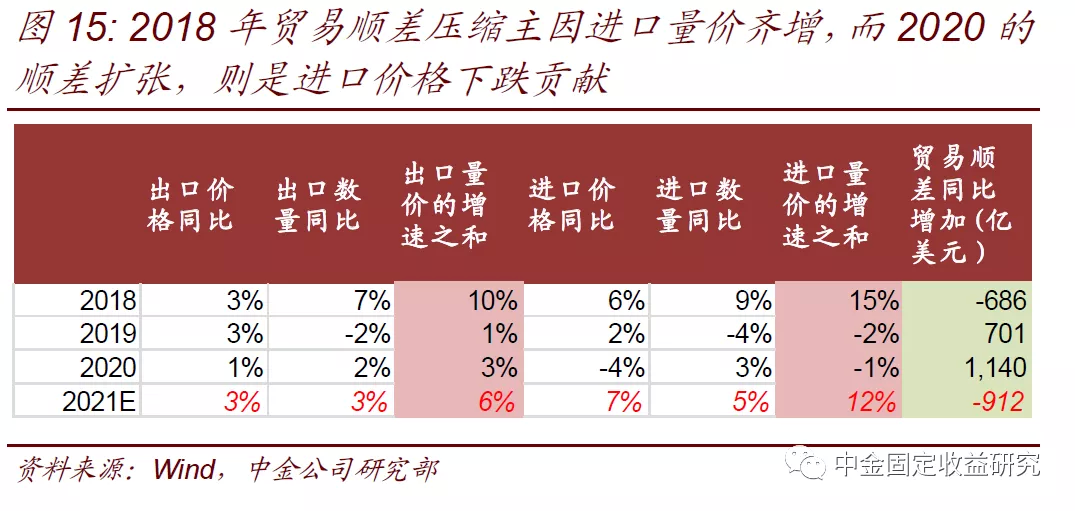

我们参考2018年,贸易顺差压缩主因进口量价齐增,而2020年的顺差扩张,则是进口价格下跌贡献,进出口的数量增加并不明显。2021年来看,中国的高出口增速不可持续,因为新兴市场竞争对手的产能恢复以及美国耐用品消费回落都会一定程度压低出口增速,但由于存在一定的低基数效应,全年的出口量可能维持小幅增长,出口价格也小幅增长;进口来看,随着大宗商品价格上涨,进口价格涨幅会比较大,进口量可能也会因为基数效应出现一定的上升。

但如此一来,进口价格的上涨反而可能会导致贸易顺差压缩,回吐2020年顺差的增加(图15)。

从宏观逻辑来看,由于贸易顺差相当于国内企业赚取的海外利润,一旦贸易顺差压缩,就意味着实体经济利润压缩。而2018年的贸易顺差也是明显压缩的,叠加当年广义流动性收缩,意味着赚钱和借钱都变难,因此出现了一定程度的企业信用风险,我们认为今年也会出现类似的经济影响。

企业盈利对大宗商品价格的反向影响

因为企业利润变化导致产能的调节,大宗商品价格不能无限上涨。中国的商品需求对全球定价很重要,例如铜的表观消费占全球的50%以上,大部分商品价格都要看中国的内需。

首先,上游企业面对高利润,已经开始扩产;其次,下游面对高成本,可能会抬高终端价格,并一定程度影响到终端需求,直到无法进一步提高价格,下游的需求先行下滑,利润被上游挤压;但是由于下游企业仍有利润、生产会继续,直到被动补库、需要降价来消化库存。最终,下游的产能收缩,反馈到上游产品的需求和大宗商品价格。

大宗价格挤压下游企业的过程也会对政策产生反馈,一旦上游价格涨太多,下游的利润受损,信用风险加大,政策就得抑制上游的涨价预期和实际涨价幅度,表现在信贷调控收紧等等。例如,自2020年底以来中国开始紧信用,社融增速连续下滑,未来社融增速将逐步回落。同时政策控制房地产企业融资,已经反馈到相关的黑色需求和价格。

往后看,紧信用后,中国经济动能可能会出现环比回落,企业盈利和产能对大宗商品价格的反向影响也会更加强烈。

我们认为2021年的发债企业信用环境面临收缩,企业利润压缩,财政刺激减少,企业融资变少,这三者对企业的现金流量表均是负面的影响,缺乏了现金流的支撑,如果上游价格持续上涨,下游能够采购的量必然是减少的,这其实就是上中游涨价对下游需求的抑制逻辑,从而最终拖累上游价格重新回落。

从这个逻辑来看,虽然上游资源品价格在未来1-2个季度还有一定的上涨空间,但下游利润受损以及需求萎缩后,可能就会看到上游价格见顶。

综合来看,大宗商品的涨价对经济的负面影响已经开始。内需来看,大宗商品涨价已经开始侵蚀下游企业利润,加剧分化,2021年下游企业会对上游形成制约,下游企业盈利增长可能会放缓;外需方面,这一次由发达经济体带动的全球周期上行对中国的拉动力可能将边际减弱,而且进口价格上涨过快,终会逐步压缩中国的经常账户顺差和企业利润,并将最终反过来影响外需。

因此我们预计,大宗商品价格的上涨还不能说已经进入持续的上涨超级周期,毕竟全球流动性的拐点已经出现,在这种拐点已现的情况下,没有更多的流动性支撑,上游价格的上涨不太可能一直持续。虽然中短期来看可能可以维持高位,但到今年下半年可能会看到上游价格的回调。

一旦上游价格在年中左右见顶,可能国内货币政策可能也需要重新放松,我们预计债券的交易机会也就会更加明确。按照2018年的情况和逻辑,我们认为中国债券已经进入了布局区间,可以逐步吸纳,二三季度会有一轮交易性机会。

(编辑:李均柃)

扫码下载智通APP

扫码下载智通APP