美银:以史为鉴,鲍威尔或在3月利率决议上“改口”

本文转自“Wind”。

尽管美联储官员多次强调将保持当前宽松政策,但10年期美债收益率的提升还是加大了市场的恐慌情绪。

美国银行首席经济学家埃森·哈里斯(Ethan Harris)指出,从过去市场压力时期美联储的反应来看,政策制定者可能会在3月利率决议上澄清政策预期。

哈里斯指出,美联储陷入困境,原因是利率上升为金融市场带来压力,但与此同时市场坚信“更高的利率可能是合理的。”

哈里斯随后表示,“美联储倾向在政策风向转变前,依靠口头干预影响市场”,而当前“市场正在要求更大的指导。”因此,该美银经济学家认为,在即将举行的联邦公开市场委员会会议上,美联储讲话将发生变化。

那么美联储会怎么说呢?

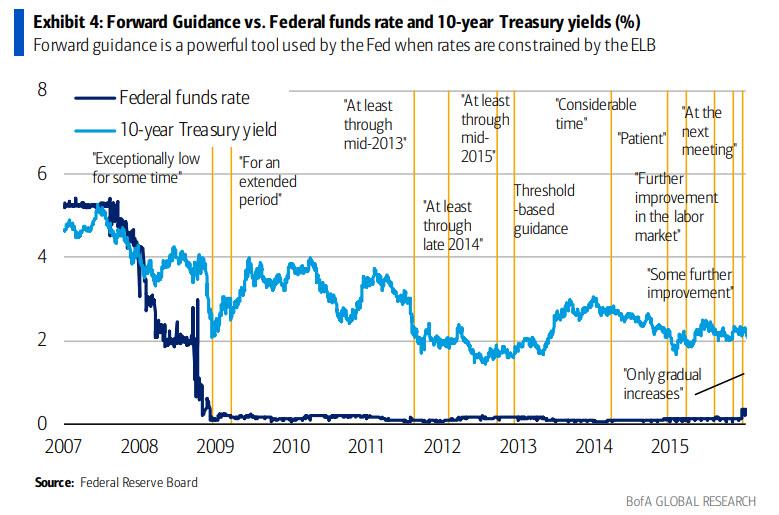

回顾先前的政策转变,美国银行指出,美联储已经尝试了不同形式的“口头行动”。

在经济周期的早期阶段,美联储给出了定量指导。最典型的例子是在2012年12月至2013年12月之间,当时美联储承诺将利率保持在零下限,直到失业率降至6.5%以下。事实证明,非加速通货膨胀失业率(NAIRU)远低于6.5%。

美联储随后转向了定性指导。到2014年3月,美联储指出,在资产购买计划结束后,利率将在“相当长一段时间”内保持在低位。2014年12月,美联储在利率正常化的道路上引入了“耐心”的理念。“保持耐心”这个流行词一直持续到次年夏天,才开始淡出市场讨论。

到2015年10月,美联储的声明讨论了“在下次会议上上调目标区间是否合适”。当时,美联储花了大约6个月的时间传递信息,为加息做好准备。

这些例子给美国银行带来了什么启示?

1、定性指导优于定量指导;

2、“流行词”有助于设定期望值;

3、对政策变化发出缓慢警告——用6个月的时间窗口设定预期可能是合适的。

至于美联储为什么需要这么长的引入期,哈里斯说,“政策制定者不能过早给予收紧政策预期”,并解释说,“一方面,‘口头行动’避免了政策改变时市场出现重大意外。”另一方面,如果缓慢而提前地改变指导方针,市场就会早作出反应,金融环境也会提前收紧,避免在政策出台后加剧波动。

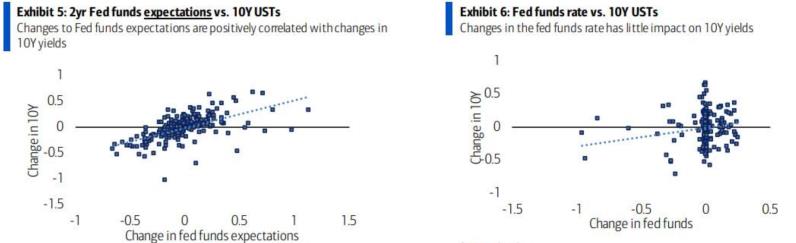

实际上,从表5和表6可以看出,联邦基金利率预期的变化与10年期美债收益率的变化存在正相关关系,而联邦基金利率的实际变化与10年期美债收益率的变化之间几乎没有关系。

该分析师称:“因此,等到美联储加息的时候,市场反应已经结束了。”

这意味着,尽管市场预期美联储将在2022年至2023年之前保持沉默,此后才开始收紧政策,但美联储可能会在两周后的利率决议中就有所行动。美银警告称:“预计美联储将澄清政策预期。如果市场的突然波动持续下去,美联储官员最早可能会在本周发表意见。”

(编辑:李均柃)

扫码下载智通APP

扫码下载智通APP