国信证券:美国商业银行ROE仍未恢复到次贷危机前水平,精选优质中小行

本文来自微信公众号“王剑的角度”,作者:国信证券银行团队。

摘要

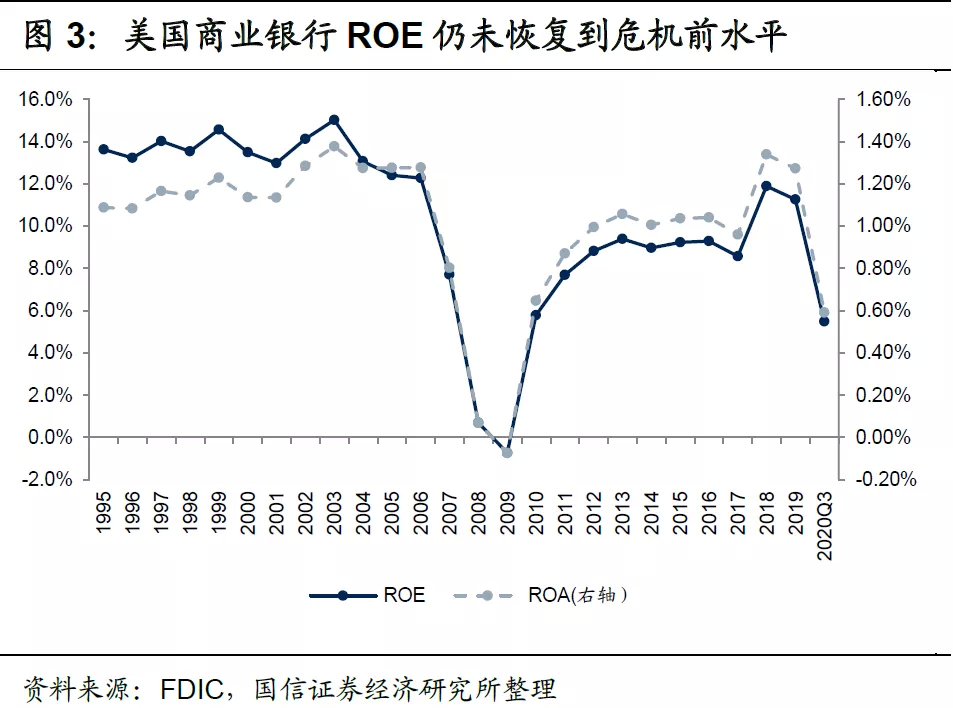

美国商业银行ROE仍未恢复到次贷危机前水平

2000-2006年美国商业银行保持了20世纪90年代以来的高盈利能力。但次贷危机负面冲击巨大,危机后美国进入零利率和QE市场环境,经济增长动能也有所减弱,因此美国商业银行盈利能力虽有所修复但明显低于危机前水平。2014年美国经济基本走出次贷危机阴影,2017-2019年美国经济增长较为强劲,美国商业银行ROA提升到危机前水平,但权益乘数下降使得ROE仍低于危机前水平。

标普500银行指数走势与经济周期高度相关,注重择时

2009Q2以来标普500银行指数PB值基本在1.0x-1.5x区间震荡,低于危机前水平,长期来看跑输标普500指数和纳斯达克指数。但在经济向上周期中银行板块都有不错的绝对收益,如果能在经济拐点确立时精准买入,还能有不错的超额收益。2000年以来银行投资大致分为几个阶段:2000-2006年高估值高收益;2007-2009Q1估值大幅下行;2019Q2-2014年初估值波动性上升,在经济脉冲式复苏期(2009Q2-2010年初)有明显的绝对收益和超额收益。2014-2016年上半年估值回落阶段;2016年下半年-2019年估值提升阶段,有较高的绝对收益,与纳斯达克指数收益率相当;2020年以来疫情冲击下估值V型走势。

长期视角下,精选优质银行个股仍能获得不错的收益

硅谷银行(SIVB.US)、第一共和银行(FRC.US)、Western Alliance Bancorp(WAL.US)和第一金融银行(FFBC.US)近年来不仅PB估值处在高位,且2011年以来累计收益率高于标普500指数和纳斯达克指数。四家银行均具备以下几个特点,(1)规模不是太大。2020年末,第一共和银行/硅谷银行/Western Alliance Bancorp/第一金融银行总资产分别为1425/ 1155/ 365/ 109亿美元。(2)盈利能力高于同业,且业绩增长稳定性强。(3)经营具有明显特色或者具备核心竞争力。

投资建议(略)

风险提示

若宏观经济复苏低于预期,可能从多方面影响银行业。

目录

一、前言

二、美国商业银行ROE低于危机前水平

三、银行板块走势与经济周期高度相关,注重择时

四、估值分化,精选优质中小公司

4.1 美国上市银行估值分化大,优质中小行估值较高

4.2 特色中型银行:硅谷银行和第一共和银行

4.3 崛起的优质区域性小行

五、投资建议

六、风险提示

报告正文

01 前言

我们在《海外银行镜鉴系列:1990年代美国银行业的崛起-2020/07/26》中对20世纪80-90年代美国商业银行的经营环境和监管政策变革、银行业基本面情况和上市银行股价表现等做了深入的研究。21世纪以来美国商业银行经营环境发生了巨大的变化,2008年次贷危机给美国经济带来巨大冲击,美国经济在很长一段时间内都未能完全走出次贷危机阴影;为了刺激经济复苏,2008-2014年美联储采取了零利率和QE政策,经济增长动能减弱以及极低的利率市场环境都给美国商业银行经营带来了巨大的挑战。同时,危机后美国进行了大规模金融监管改革,《多德-弗兰克法案》于2010年正式通过,该法案强化对系统重要性机构的监管,采纳“沃尔克法则”禁止和限制大金融机构投机性交易,尤其加强对金融衍生品的监管,防范金融风险(以禁止和限制自营交易为主),在更严格的监管环境下美国商业银行积极调整经营战略。

在20世纪80-90年代美国商业银行研究的基础上,本报告对21世纪以来美国商业银行经营进行深入的研究,研究内容主要涉及三大部分:(1)美国商业银行基本面变化;(2)标普500银行指数估值和收益率表现;(3)寻找次贷危机后新环境下的优质个股。

02 美国商业银行ROE低于危机前水平

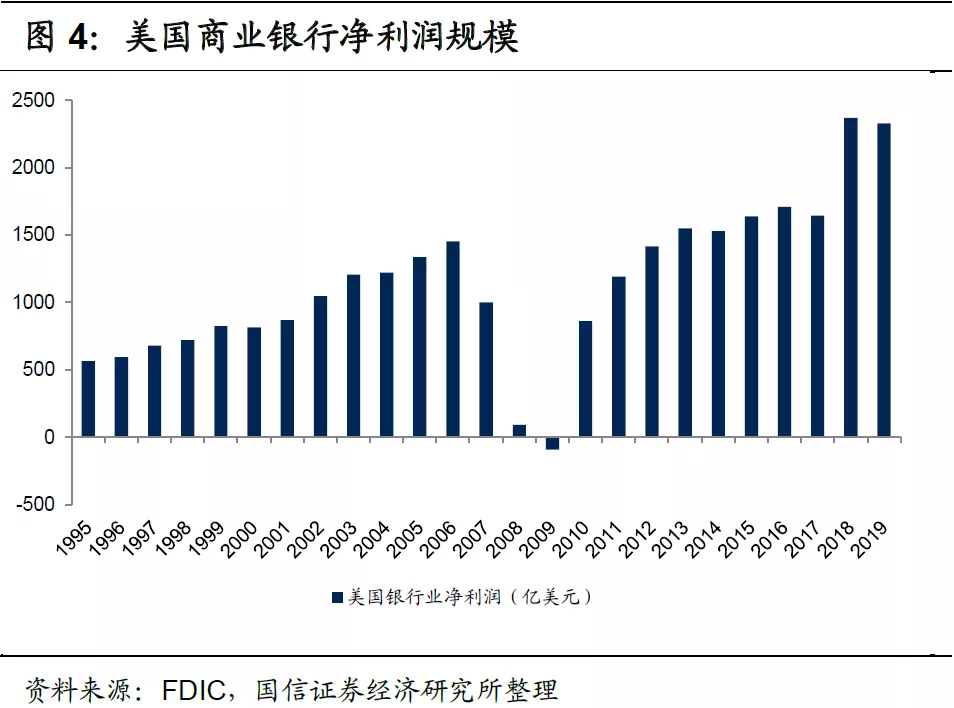

2000-2006年美国商业银行延续了20世纪90年代以来的高盈利情况,但2008年次贷危机给美国商业银行带来了巨大负面冲击,资产规模压缩,不良大幅暴露,盈利能力大幅下降。次贷危机后伴随美国经济的稳步复苏,美国商业银行信贷投放稳定增长,资产质量大幅改善,美国商业银行盈利能力得到持续修复。2014年美国经济基本走出次贷危机阴影,2014年10月美联储正式退出QE政策,2015年底美国进入加息周期,表明美国经济内生增长动能增强。2017年特朗普政府大规模减税带来美国经济在2017-2019年增长较为强劲,美国商业银行盈利能力大幅提升,ROA基本恢复到了危机前的水平,不过次贷危机之后美国商业银行降低了权益乘数,因此ROE始终未恢复到危机前水平。

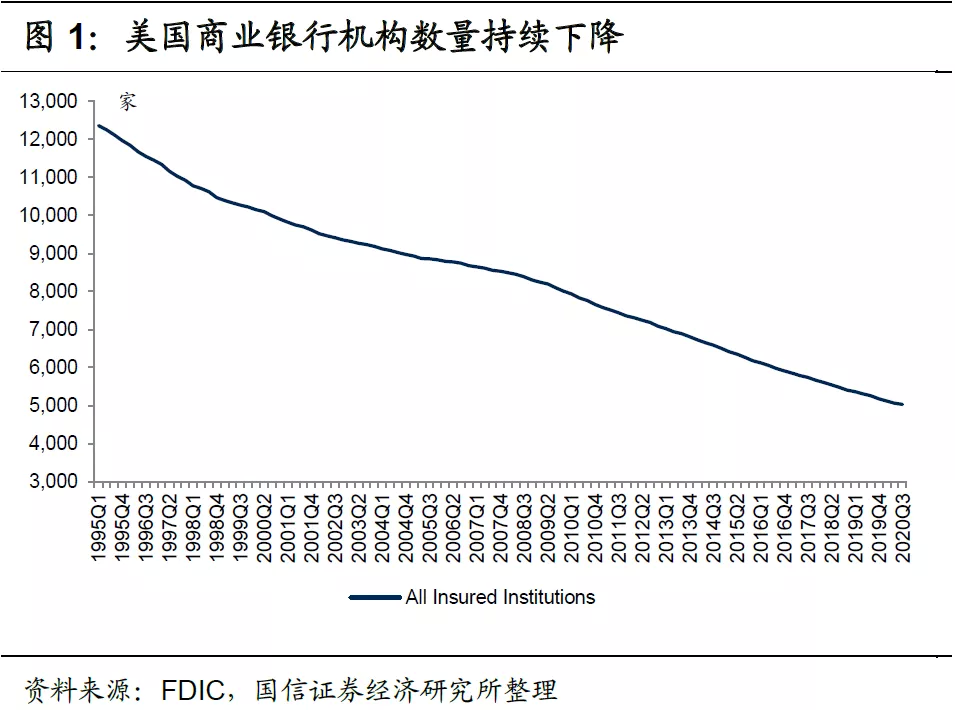

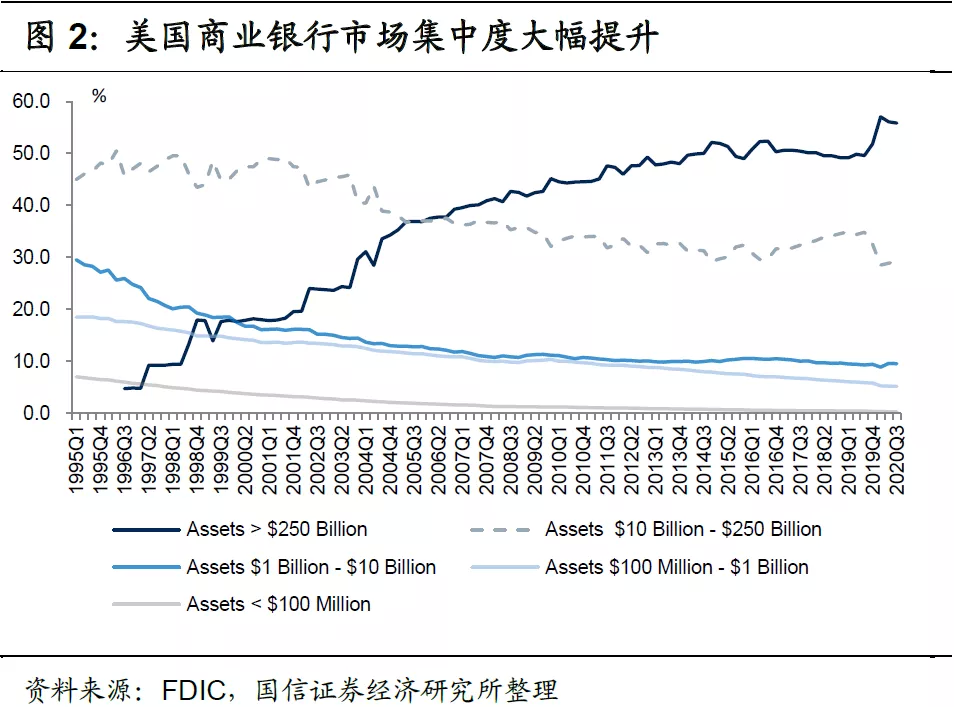

并购潮持续,市场集中度提升

21世纪以来美国商业银行兼并收购潮仍在继续,该阶段并购潮促成因素很多,其中经济全球化的进一步发展仍是最重要的原因之一,花旗集团、美国银行、摩根大通等超级银行加快并购步伐以进一步提升国际竞争力。2020年9月末,总资产规模超过2500亿美元的银行数量提升到13家,其总资产市场份额比重为56%,较2000年初提升 了38个百分点;期末总资产规模在1亿美元以下的银行数量降到981家,较2000年初减少了4840家,其总资产市场份额仅为0.28%,较2000年初下降了3.7个百分点。

次贷危机后盈利能力下降,ROE仍低于危机前水平

2000-2006年美国商业银行延续了上世纪90年代以来的高盈利能力,主要是该时期美国经济繁荣。虽然2000年的互联网泡沫破灭给2000-2001年美国经济带来了短暂冲击,但2001年美国实际GDP仍维持了1.0%的增长,并且美国房地产市场维持了较高的景气度,因此2000-2001年美国商业银行盈利能力虽小幅下降,但仍保持在高位。美国经济自2002年开始就进入快速复苏周期,因此整体来看该阶段美国商业银行保持了较强的盈利能力。

2007-2009年美国商业银行受次贷危机负面冲击巨大,盈利能力大幅下降,2009年甚至出现亏损。2009年第二季度美国经济筑底进入缓慢复苏周期,美国商业银行盈利能力伴随经济复苏持续修复,2014年美国经济和美国商业银行才基本走出次贷危机阴影。2014年10月美联储宣布正式退出长达六年的QE政策,2015年底美联储加息靴子落地,表明美国经济内生增长动能增强。2017年特朗普政府大规模减税政策带来美国经济在2017-2109年增长强劲,美国商业银行盈利能力明显提升,2018-2019年ROA恢复到了危机前水平,但ROE仍低于危机前水平。2020年疫情冲击之下美国商业银行盈利能力又大幅下降,但已在持续修复中。

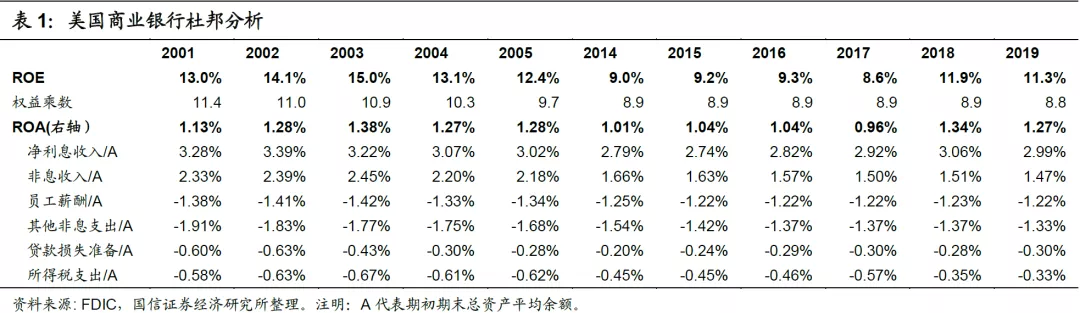

根据杜邦分析,美国商业银行ROE仍没有完全恢复到次货危机前水平主要是降低了权益乘数,2018-2019年ROA已恢复到次贷危机前水平。但ROA贡献因子结构发生了较大变化,收入端“净利息收入/A”(A为平均资产)和“非息收入/A”都未恢复到次货危机前水平,尤其是次贷危机使得美国商业银行在衍生品业务上亏损严重,并且《多德-弗兰克法案》加强了美国商业银行创新业务的监管,禁止和限制自营交易行为,因此非息收入对ROA贡献下降幅度较大。但为了走出次货危机的负面冲击,美国商业银行也更注重降本提效,“员工薪酬等非息支出/A”对ROA拖累较危机前明显下降。“贷款损失准备/A”已恢复到危机前水平。

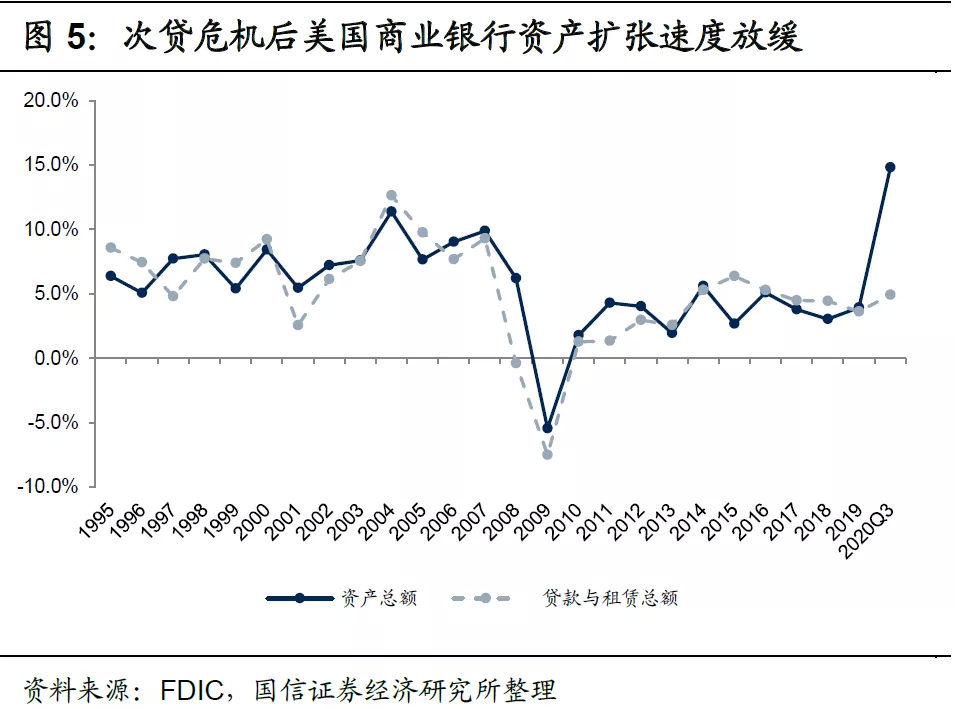

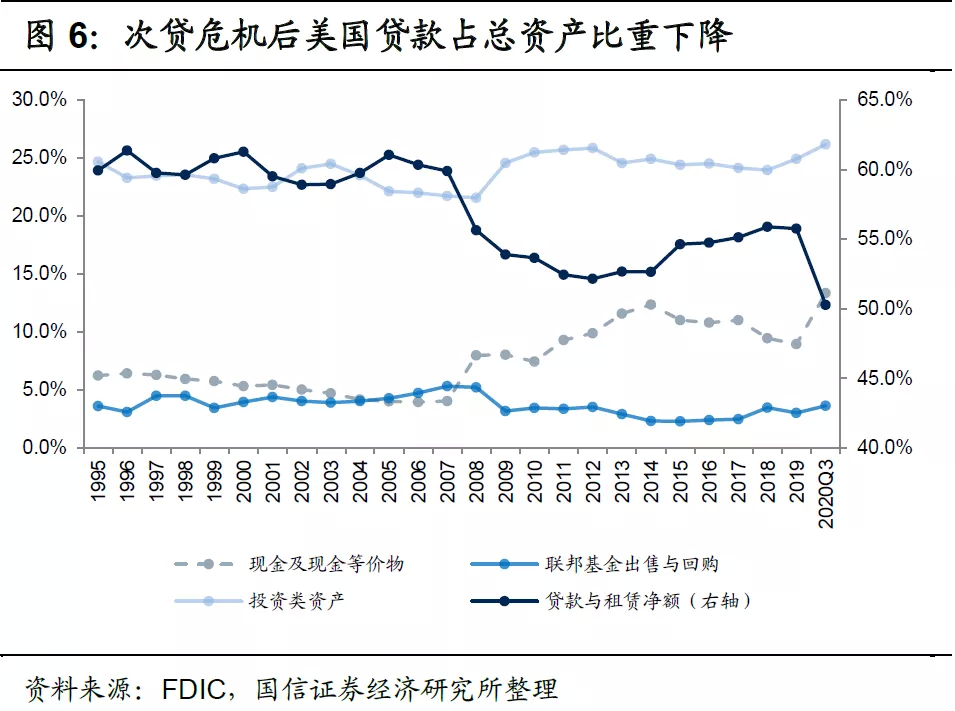

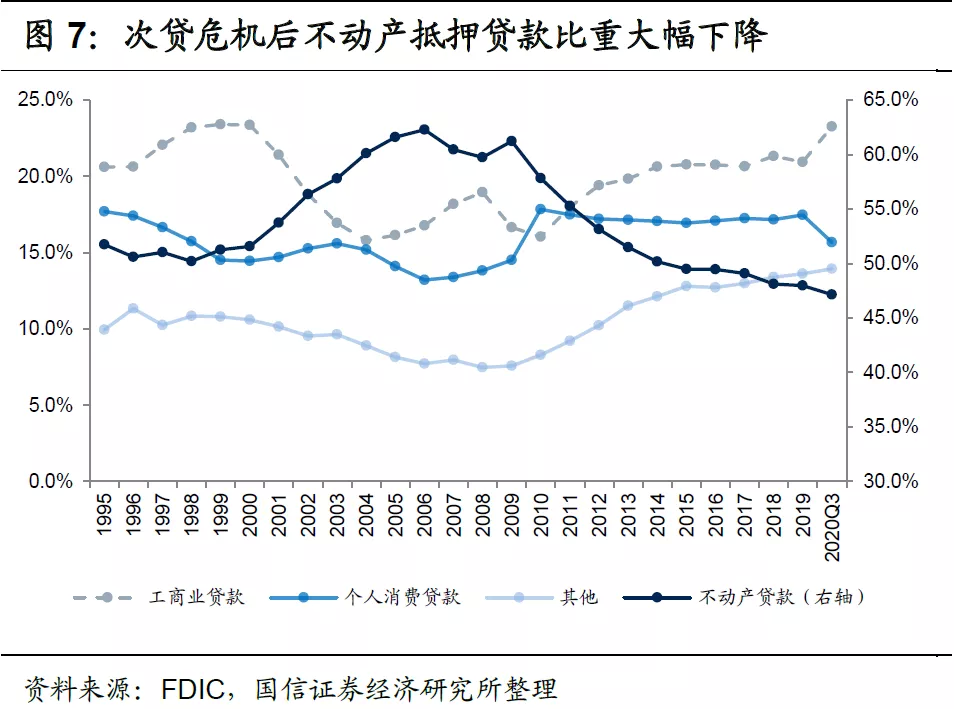

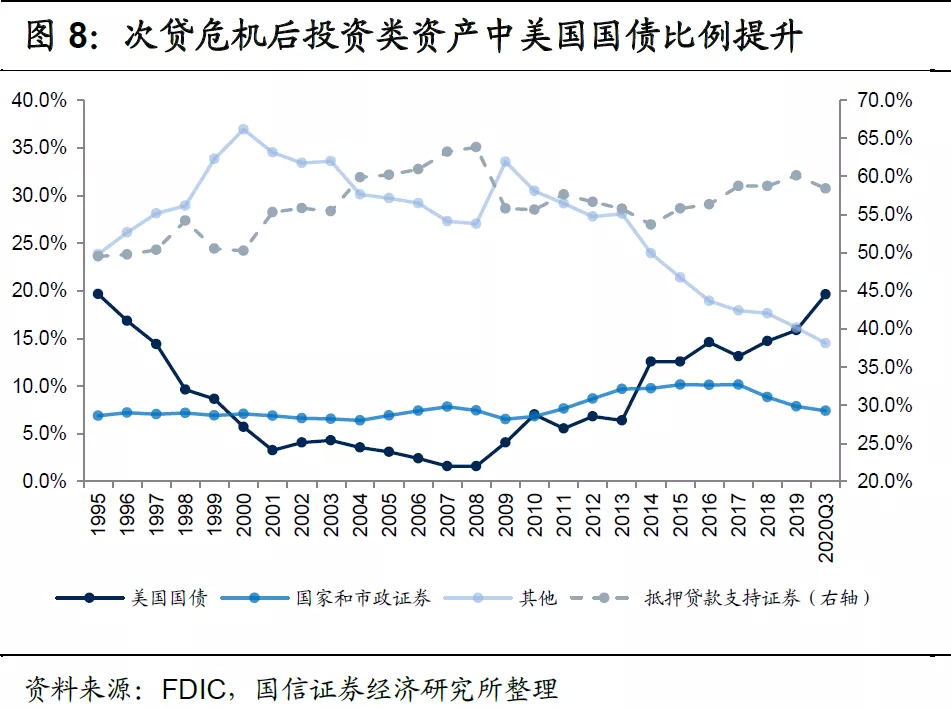

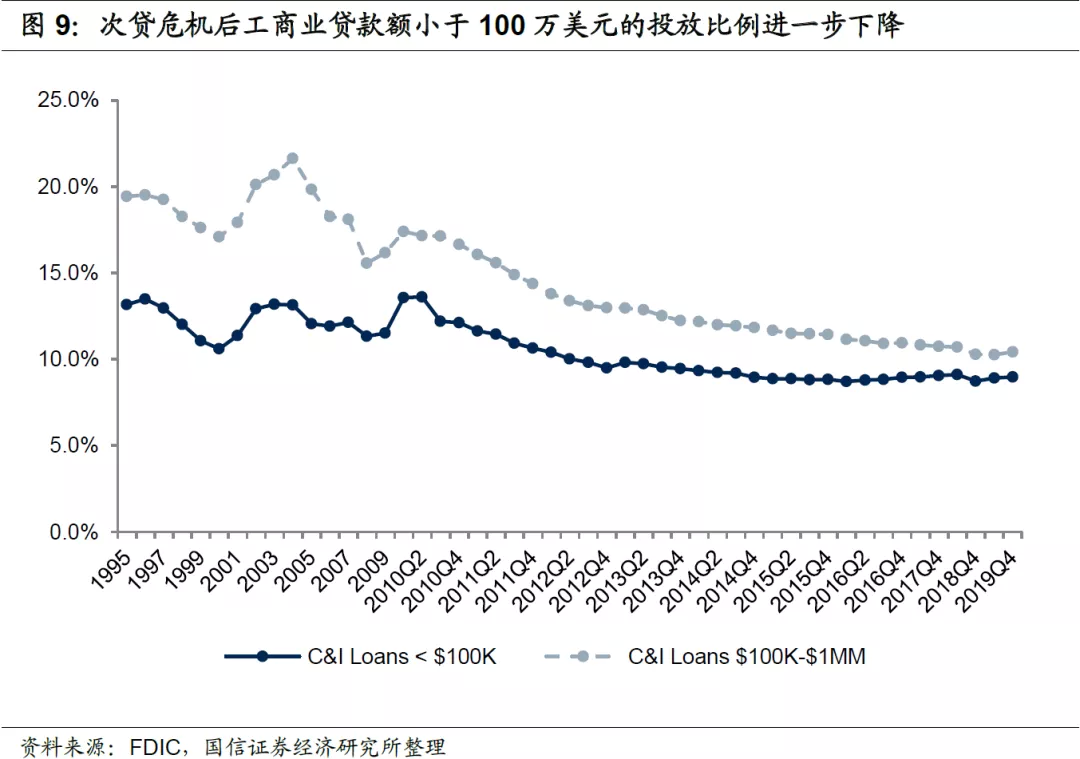

贷款占总资产比重下降,存款占负债比重提升

次贷危机之后美国商业银行总资产和信贷扩张速度有所放缓,资产配置风险偏好下降。2008年次贷危机的重要触发因素是信贷抵押贷款的过度膨胀,以及在此基础上衍生出的复杂的金融创新产品。危机之后美国商业银行调整了资产配置结构,一方面降低了高风险贷款配置比例,主要是降低了不动产抵押贷款投放比例;同时,工商业贷款中贷款额小于100万美元的投放比例也进一步下降。另一方面,次贷危机后美国商业银行资产中高流动性的现金及现金等价物比重提升,投资类资产中美国国债配置比例大幅提升,这些都表明美国商业银行风险偏好在次贷危机后明显下降。

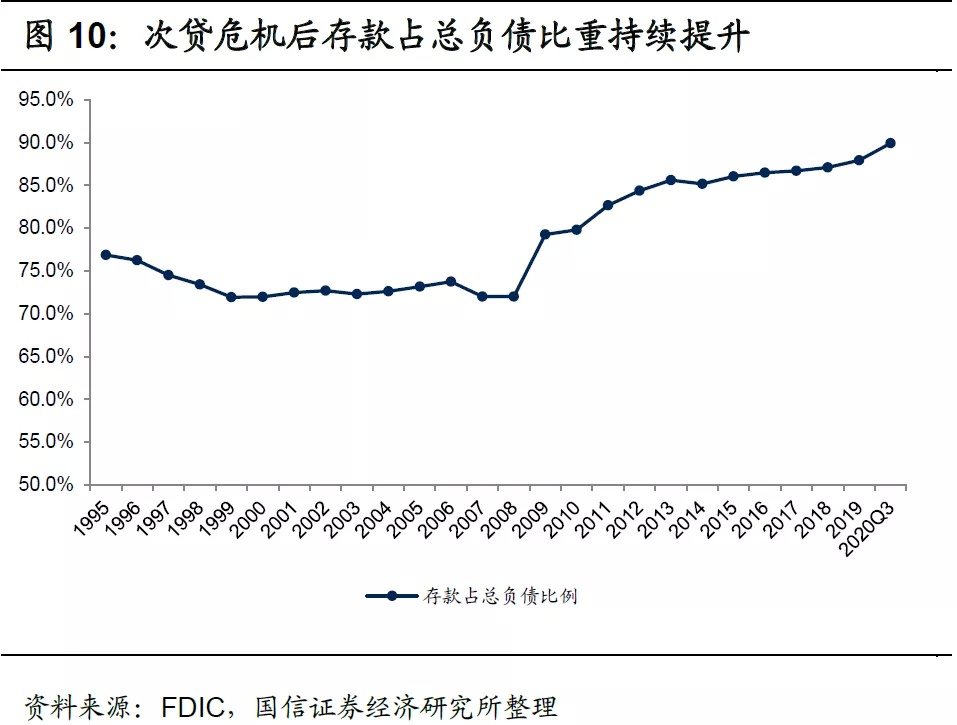

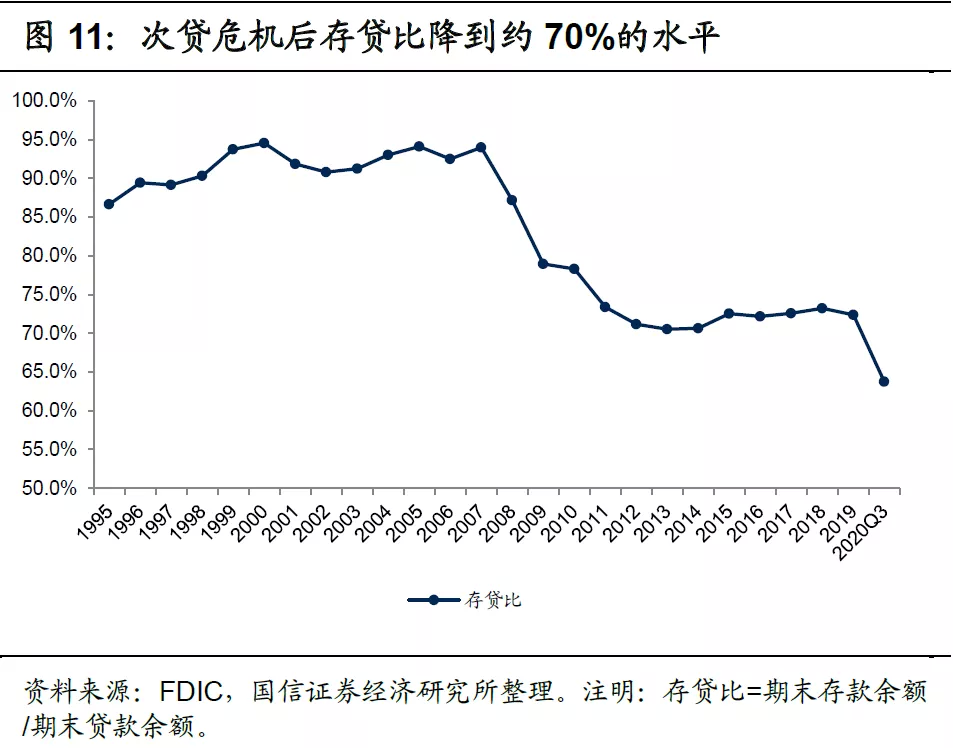

次贷危机之后美国商业银行存款占总负债比重持续提升,2020年9月末该比例为89.9%,较2008年末提升了18个百分点。同时,存贷比在次贷危机后降到约70%,整体负债稳定性更强。

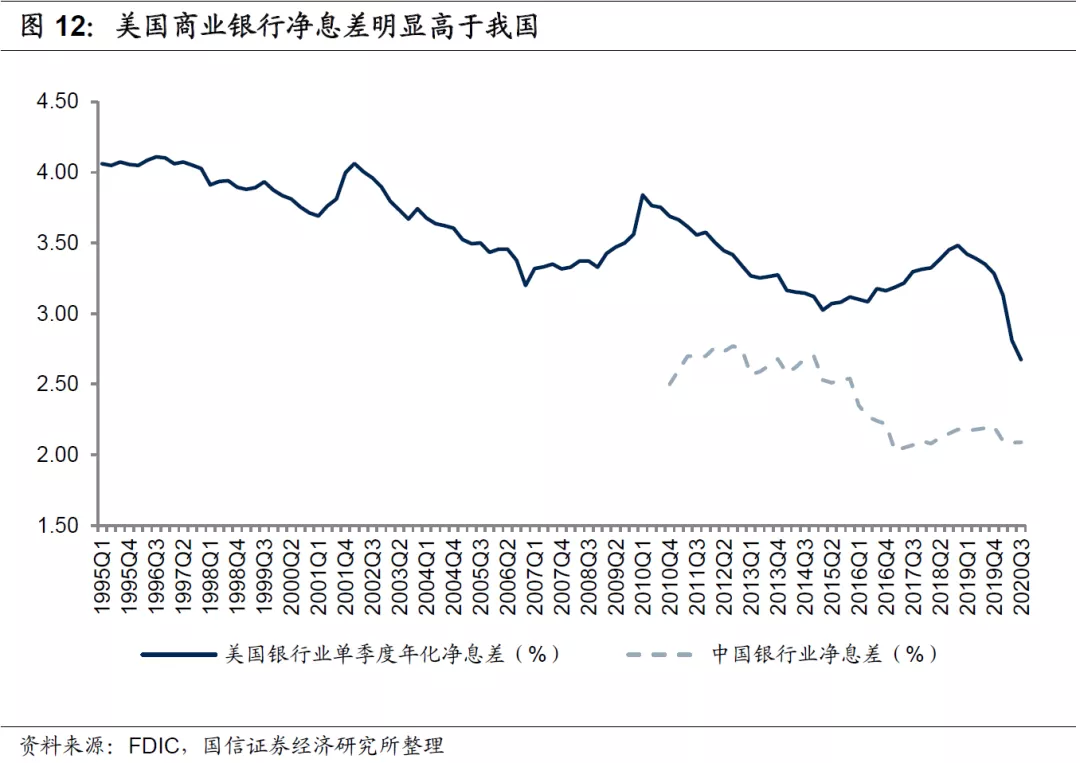

净息差长期呈下行态势,但持续高于我国银行业

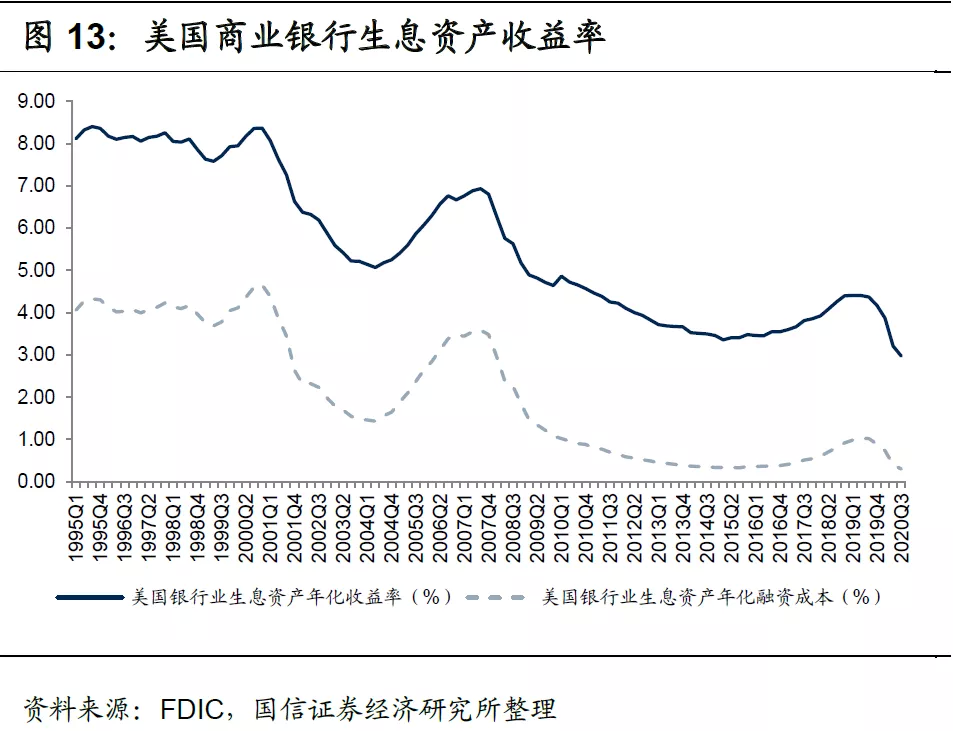

美国商业银行净息差持续高于我国银行业,主要是美国低负债成本优势非常明显。美国商业银行存款品种丰富,不计息存款占比较高,且计息存款以货币市场存款账户(MMDAs)为主,货币市场存款账户是美国商业银行1982年所推出的一种创新存款产品,目的是应对货币市场基金(MMF)的冲击,该产品与货币市场基金类似(美国商业银行低负债优势可参与我们的报告《银行业2020年下半年投资策略:从成本角度看银行让利空间-2020/6/12》)。美国商业银行资产端收益率与我国银行业近似,主要是美国以直接融资为主,美国商业银行信贷投向高收益的中小微企业和消费信贷领域的比例较高,美国商业银行风险定价能力较强。

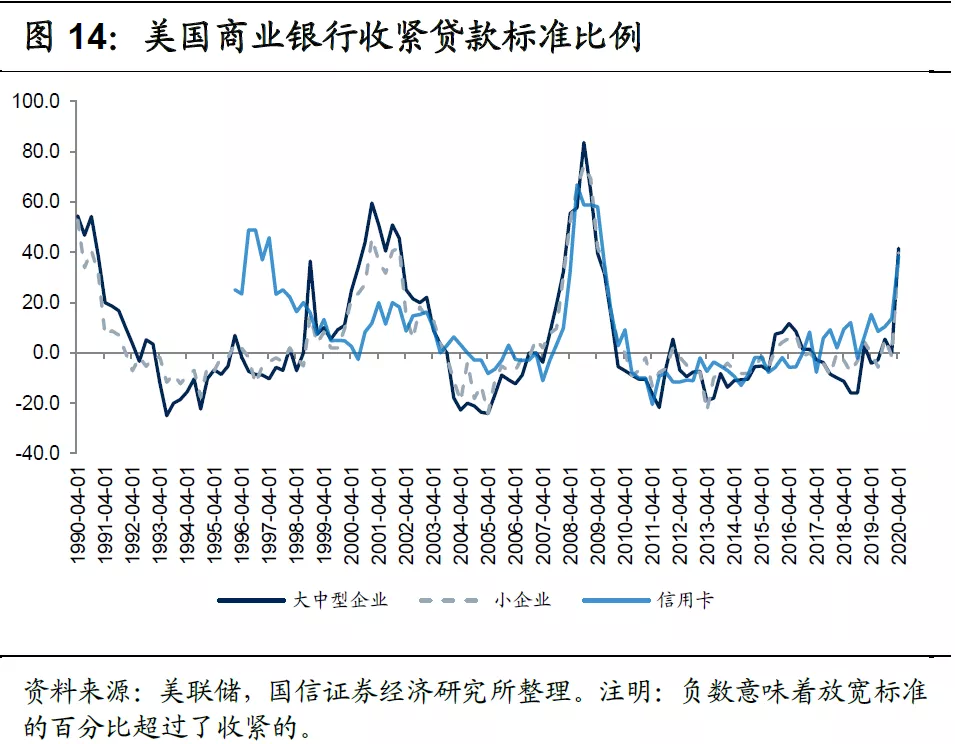

美国商业银行生息资产收益率和生息资产融资成本与联邦目标利率走势基本一致,但净息差与联邦目标利率走势在某些阶段却有所背离。其中,美国商业银行负债端与货币市场利率高度相关的货币市场存款账户比例较高,因此美国商业银行负债端成本变动幅度与货币市场利率基本一致;但资产端利率变动幅度还受到银行资产配置结构调整、银行业“惜贷”行为等因素影响。如2004-2006年美联储进入加息周期,但美国商业银行净息差持续下行,主要是该阶段美国经济繁荣,美国商业银行信贷供给充足,但互联网泡沫的破灭和房地产市场的繁荣使得美国商业银行降低了小微企业贷款投放比例,加大了房地产领域贷款的投放比例,因此资产端利率上行幅度小于融资成本上行幅度。2007 -2009年次贷危机期间美联储连续大幅降息,但美国商业银行的净息差持续上行,主要是美国商业银行信贷投放标准大幅收紧,银行业的“惜贷”使得美国商业银行资产端收益率下行幅度低于融资成本下行幅度。次贷危机后很长一段时间美国都处在零利率和QE环境下,同时随着经济逐步复苏,美国商业银行信贷投放逐步恢复正常,因此美国商业银行净息差持续下行。

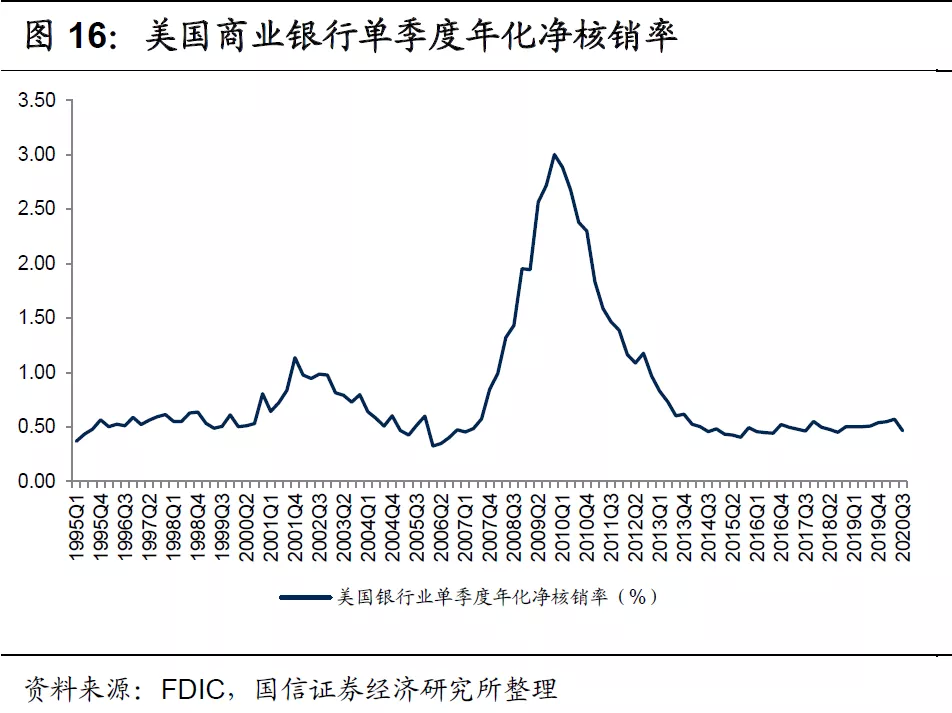

资产质量持续改善,已修复到危机前水平

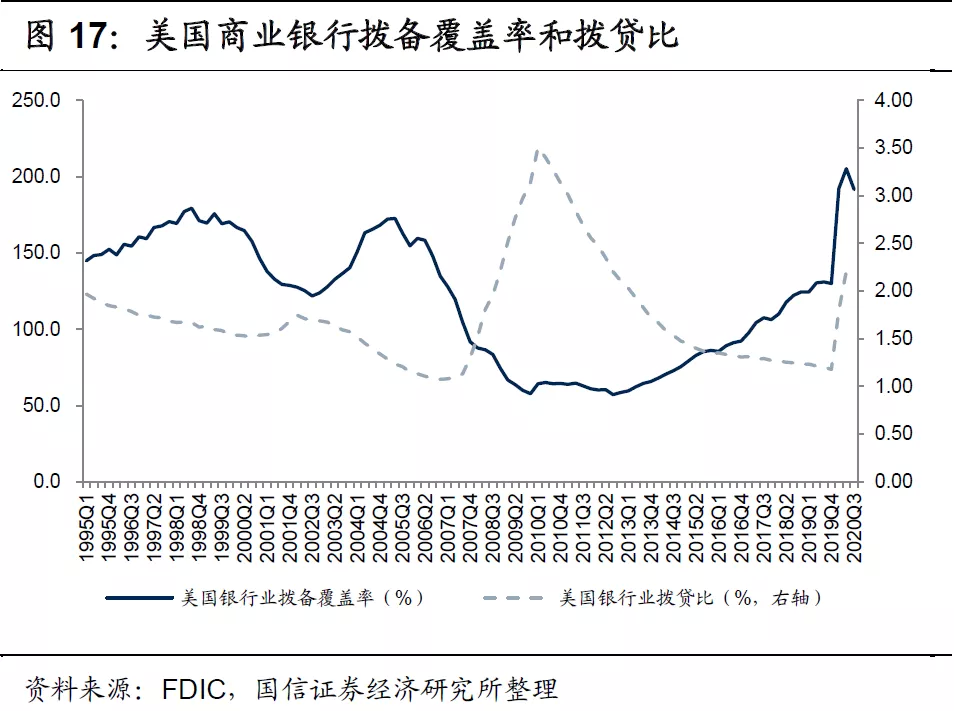

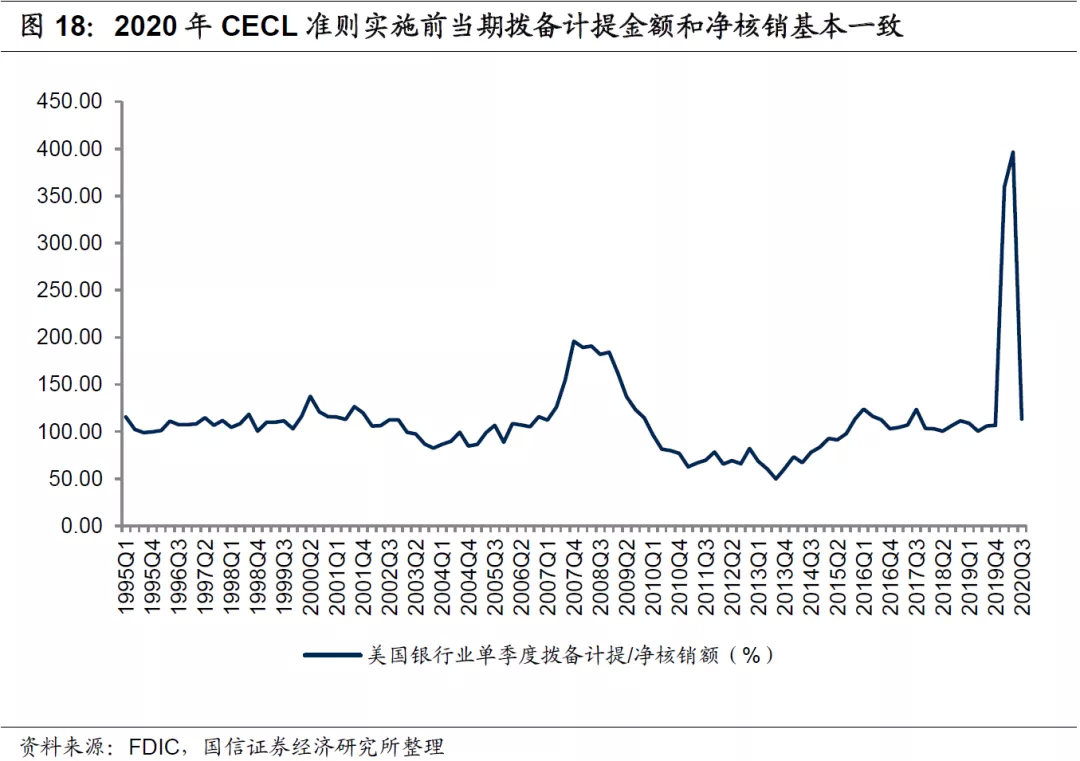

次贷危机期间美国商业银行不良大幅暴露,同时加大了坏账核销和拨备计提力度。随着不良的大幅出清和经济的稳步复苏,美国商业银行不良率在2010年一季度末达到阶段性高点后持续下行,2017年基本恢复到了危机前水平。截止2019年末,美国商业银行不良率降到0.91%,2020年受疫情冲击不良有所暴露,2020年9月末不良率提升到1.17%。

美国银行业对已发生损失或有足够证据表明即将要发生的损失充分计提拨备,因此美国商业银行当期计提的拨备金额和净核销规模基本一致,这与我国拨备计提原则存在较大差别(详情参阅我们的报告《行业点评:中美银行业不同的计提损失方式-2020/8/07》)。次贷危机期间美国商业银行拨备计提金额净核销规模比值大幅提升,但由于不良大幅暴露,拨备覆盖率大幅下行,拨贷比有所提升。次贷危机后随着资产质量逐步好转和不良大幅清理,美国商业银行拨备覆盖率持续上行,2019年末美国商业银行拨备覆盖率为130%。2020年受疫情冲击,加上美国大型银行开始实施CECL准则,美国商业银行大幅提升了拨备计提力度,2020年9月末拨备覆盖率提升到191.5%,基本处于历史高位。

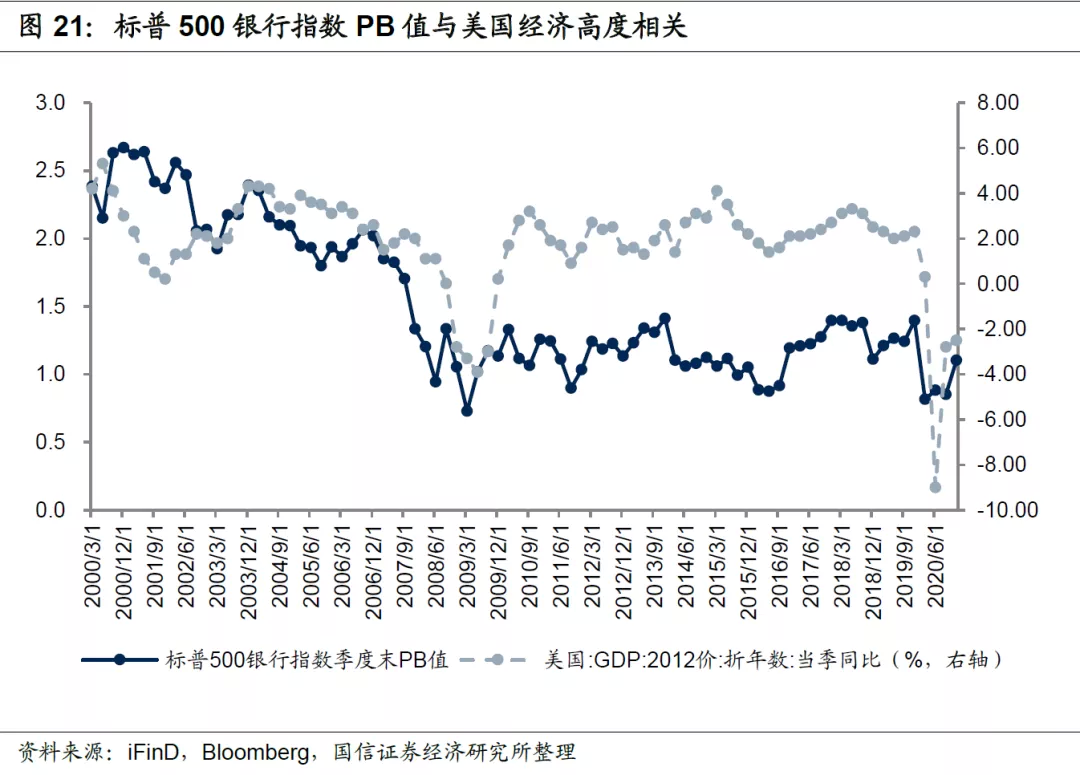

03 银行板块走势与经济周期高度相关,注重择时

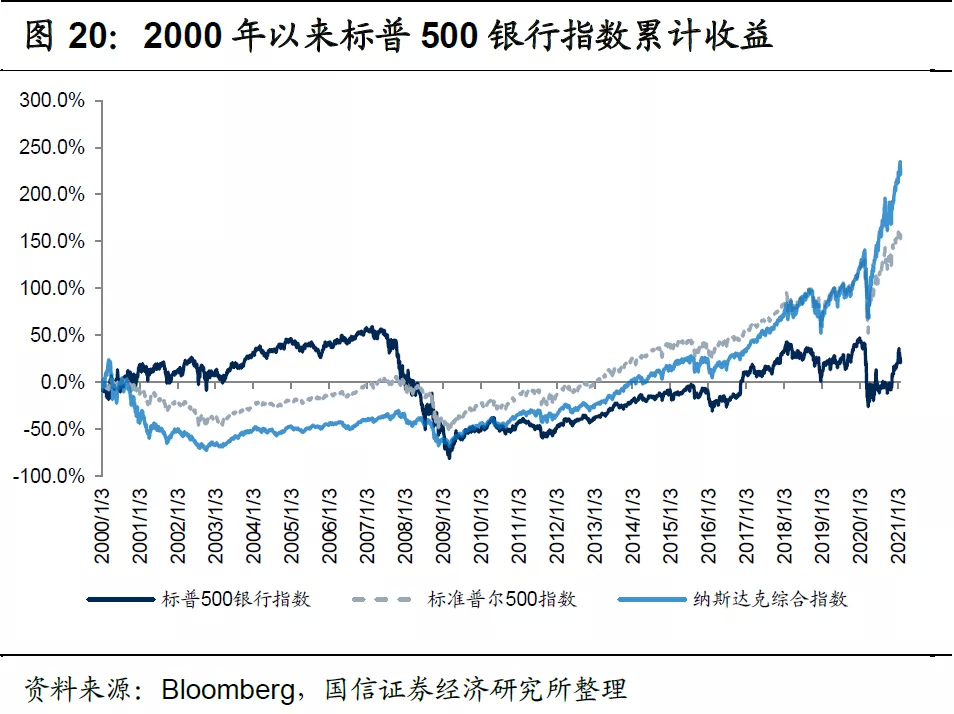

银行是典型的顺周期行业,美国商业银行盈利能力及估值情况均与经济周期高度相关。2000-2006年美国经济延续了90年代中后期繁荣态势(2000年互联网泡沫给美国经济带来短暂性冲击,但对美国银行业冲击较小),美国商业银行盈利能力保持在高位,是投资银行股的好时期。但次贷危机给美国商业银行带来了巨大的冲击,2007-2009年一季度标普500银行指数PB值大幅下降。美国经济自2009年二季度筑底进入复苏通道,标普500银行指数PB值出现了与经济增长基本一致的波动性上升,PB值基本在1.0-1.5x区间震荡,但始终未恢复到危机前的水平。具体来看,2000年以来标普500银行指数估值和收益率表现大致可分为以下几个阶段:

2000-2006年标普500银行指数高估值高收益阶段:该时期美国房地产市场繁荣,经济景气度高,美国商业银行盈利能力强。同时,2001年互联网泡沫破灭,纳斯达克指数大幅下跌,投资银行板块有较高的绝对收益和超额收益。

2007-2009年一季度标普500银行指数估值大幅下降,无绝对收益和超额收益。次贷危机给美国房地产市场和经济带来巨大冲击,美国商业银行盈利能力大幅下降,标普500银行指数PB值大幅下行,该阶段银行板块既无绝对收益又无超额收益。

2009年二季度-2014年初标普500银行指数估值波动性上升,在危机后经济脉冲式复苏期(2009年二季度-2010年初)有明显的绝对收益和超额收益。2019年二季度美国经济筑底进入复苏周期,直到2014年才基本走出危机阴影,2014年10月美联储正式宣布退出QE政策。2019年二季度-2014年初美国处于经济复苏及货币政策极度宽松时期,标普500银行指数 PB值出现了与经济增长基本一致的波动性上升。整个阶段来看,标普500银行指数有明显的绝对收益,并跑赢了标普500指数,但与纳斯达克指数收益相当,不过在经济脉冲式复苏时期(2009年二季度-2010年初)有明显绝对收益和超额收益。

2014-2016年上半年标普500银行指数估值回落,无绝对收益和超额收益。2014年开始美联储加息预期持续升温,市场担心美国经济的复苏程度,2015年底美联储加息靴子落地,对经济复苏的担忧一直持续到了2016年上半年。同时,该阶段美国经济数据表现也比较一般,因此2014-2016年上半年标普500银行指数PB值较前期有所回落,该阶段银行板块无绝对收益和超额收益。

2016年下半年-2019年标普500银行指数估值持续提升阶段,有较高的绝对收益。2016年美国经济稳步复苏,2017年特朗普政府推出了美国史上最大规模的减税政策,2017-2019年美国经济增长较为强劲,该阶段标普500银行指数PB值持续提升。整个阶段来看,标普500银行指数绝对收益明显,并且跑赢了标普500指数,但与纳斯达克指数收益基本相当。

2020年以来的疫情冲击阶段,标普500银行指数估值V型走势。2020年新冠疫情给美国经济带来巨大冲击,2020年二季度美国标普500银行指数PB值大幅下行。但4季度以来随着经济开始稳步复苏,标普500银行指数PB值持续修复。

综上所述,标普500银行指数表现与经济周期高度一致,经济向上周期投资银行板块都有不错的收益,尤其是2000-2006年经济繁荣周期投资银行板块获得了不错的绝对收益和超额收益。次贷危机之后,美国进入低利率市场环境,美国商业银行风险偏好也有所下降,这给美国商业银行的盈利能力带来一定的冲击,标普500银行指数PB值未恢复到危机前水平,并且长期来看标普500银行指数跑输标普500指数和纳斯达克指数。但仅在经济向上周期中投资银行板块是有不错的绝对收益,如果能在经济拐点确立时精准买入,还能有不错的超额收益。

04 估值分化,精选优质中小行

4.1 美国上市银行估值分化大,优质中小行估值较高

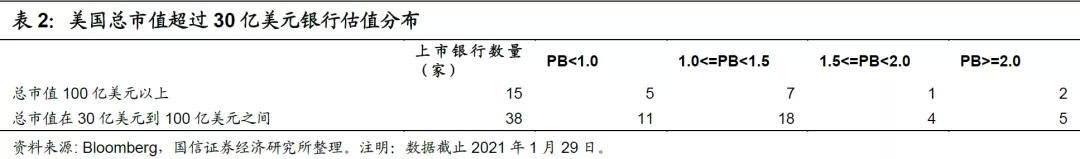

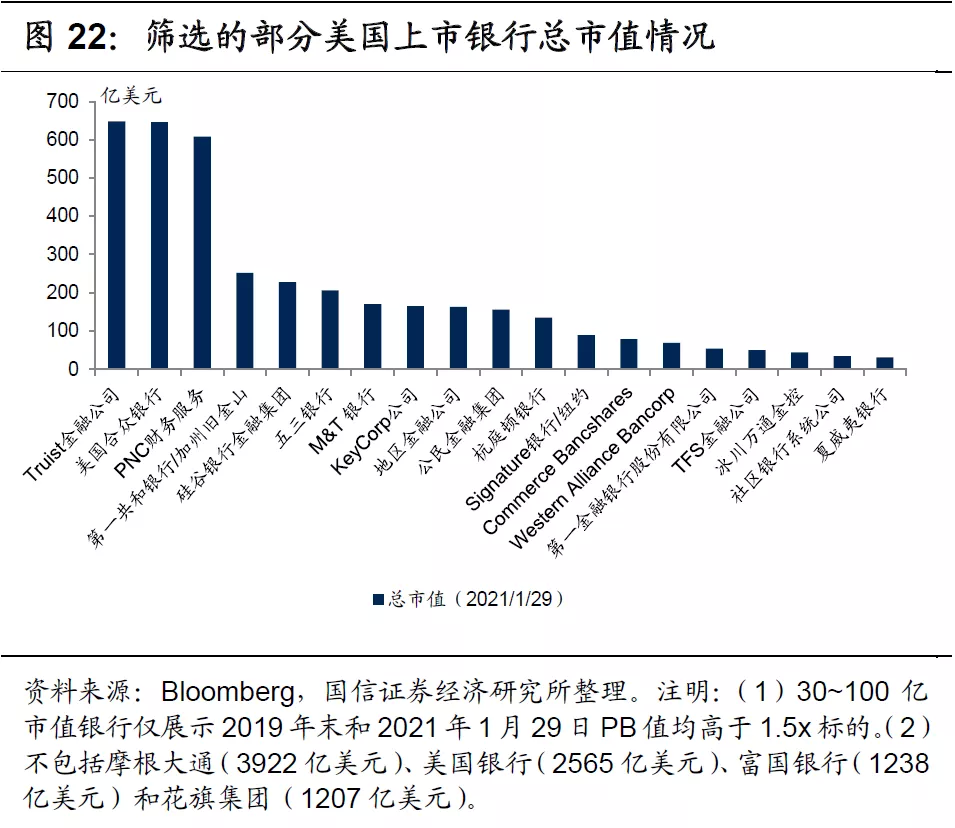

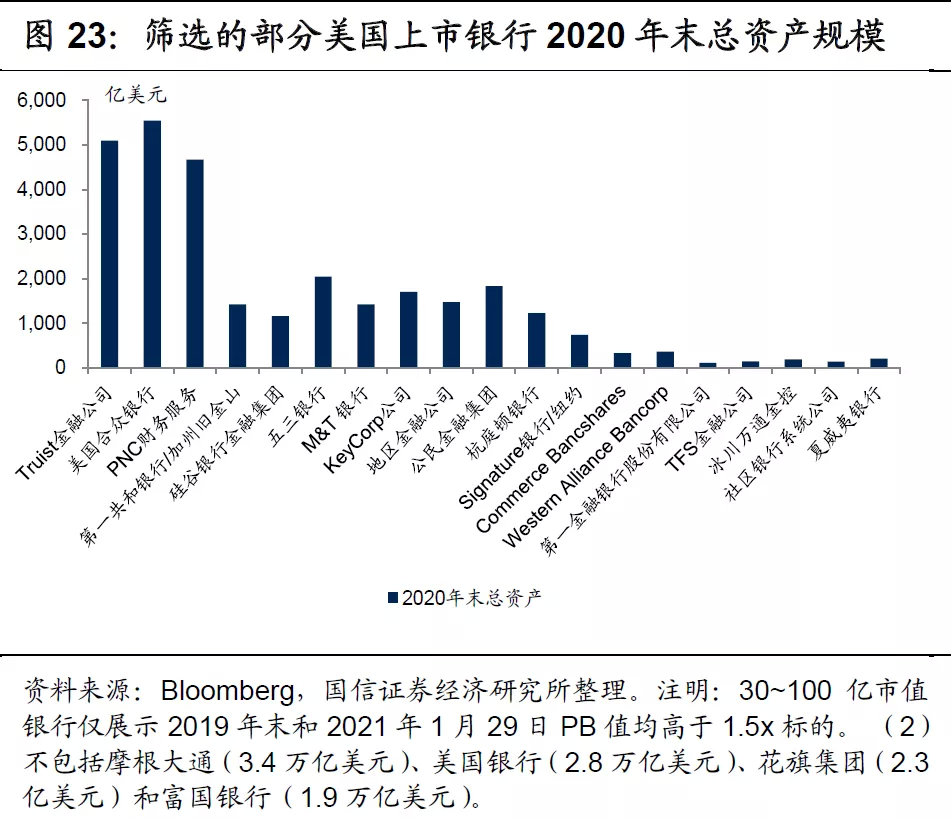

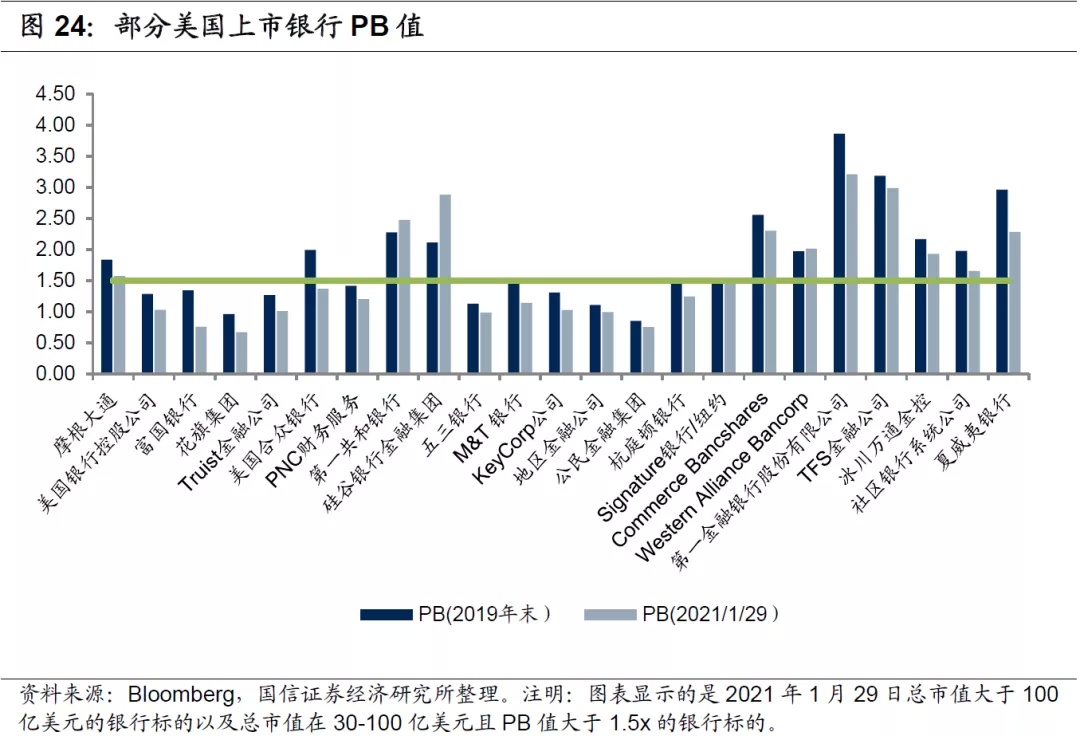

通过Bloomberg筛选,2021年1月29日美国上市银行总市值超过30亿美元的银行共53家,其中总市值超过100亿美元的共15家,总市值在30~100亿美元的银行数量共38家。上述53家上市银行PB值分化差异较大,其中高市值银行(总市值超过100亿美元,下同)中PB值在1.0x以上的银行数量比重为67%,小市值银行(总市值在30亿美元到100亿美元之间,下同)中PB值在1.0x以上的银行数量比重为71%。

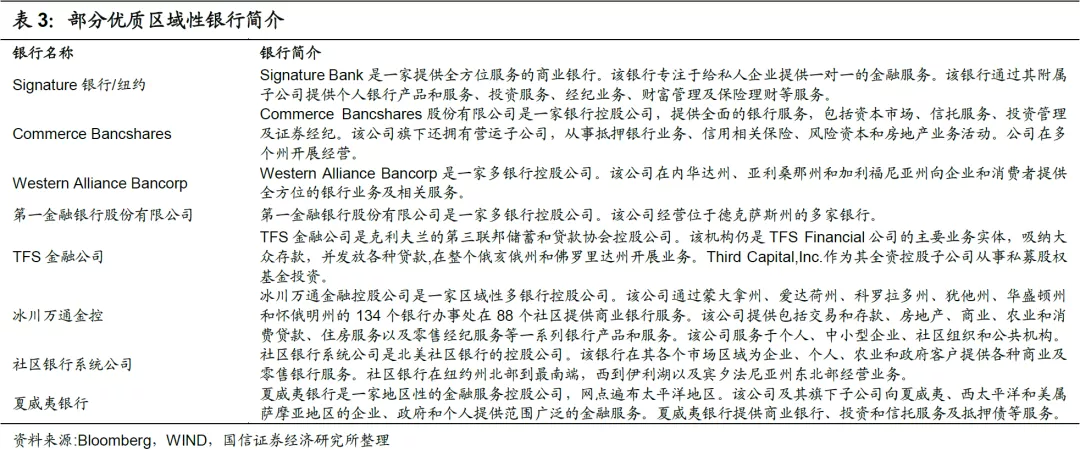

上述高市值银行中当前PB值高于1.5x的代表性银行有摩根大通、第一共和银行和硅谷银行。小市值银行中PB值高于1.5x的代表性银行有Signature银行/纽约、Commerce Bancshares股份有限公司、Western Alliance Bancorp、第一金融银行股份有限公司、TFS金融公司、冰川万通金控、社区银行系统公司和夏威夷银行。整体来看,区域性中小行估值高于大型商业银行。

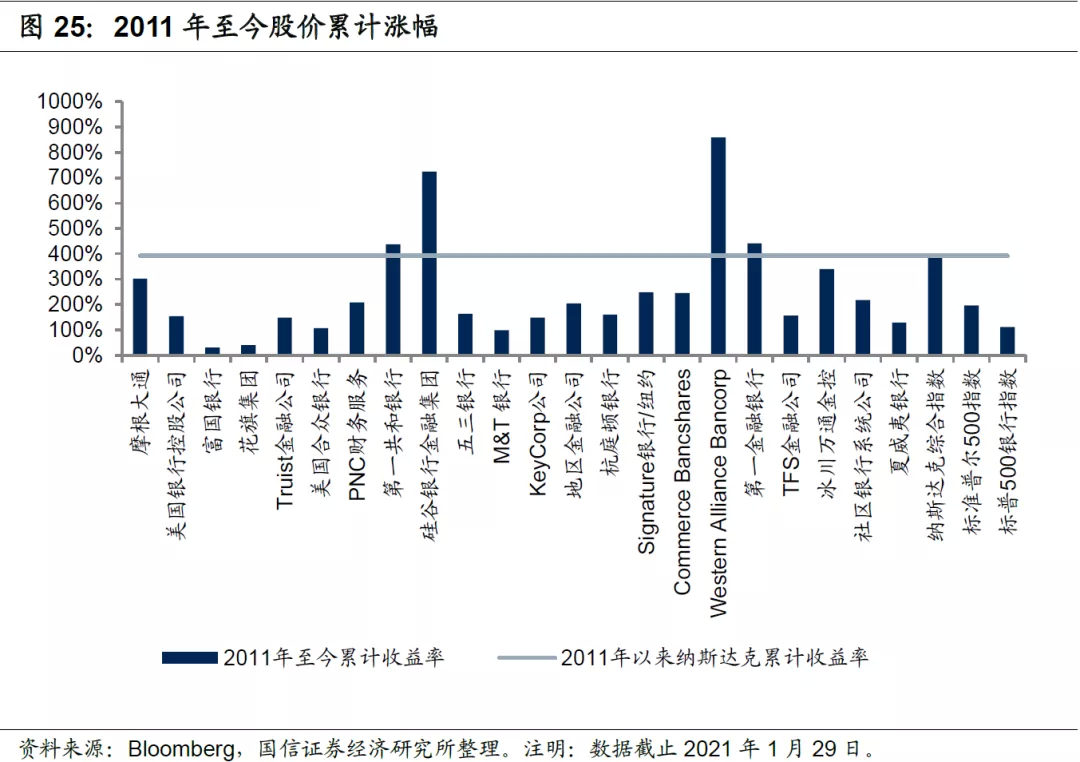

上述高估值银行中,2011年至今(截止2021年1月29日)股价跑赢纳斯达克指数的上市银行有Western Alliance Bancorp、硅谷银行、第一金融银行和第一共和银行。

4.2 特色中型银行:硅谷银行和第一共和银行

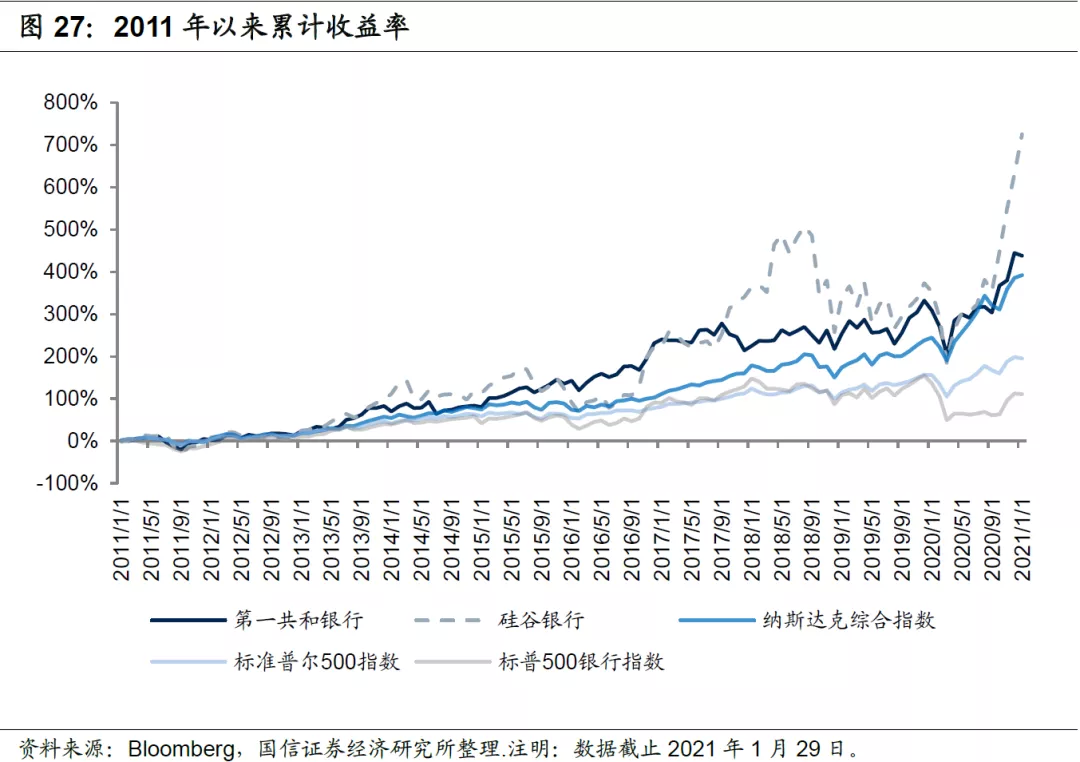

硅谷银行和第一共和银行PB值基本长期处在较高水平,过去十年不仅跑赢了标普500指数,甚至跑赢了纳斯达克指数。2011年至今(截止2021年1月29日)硅谷银行涨幅为725%,第一共和银行股价累计涨幅为438%,同期标普500银行指数涨幅为111%、标普500指数涨幅为195%、纳斯达克指数涨幅为393%。截止2020年末,硅谷银行和第一共和银行总资产规模分别为1155亿美元和1425亿美元;2021年1月29日硅谷银行和第一共和银行总市值分别是227亿美元和252亿美元,对应的PB值分别是2.88x和2.47x。

硅谷银行是一家国际性金融服务控股公司,致力于为高科技、生命科学、风险投资及高端葡萄酒行业的企业提供金融服务。2020年末公司总资产规模为1155亿美元,其中贷款规模为452亿美元。2020年公司实现净利润12.1亿美元,ROE为17.01%。硅谷银行详情可参阅我们的专题报告《硅谷银行:高科技企业的专业服务银行-2020/01/31》。

第一共和银行

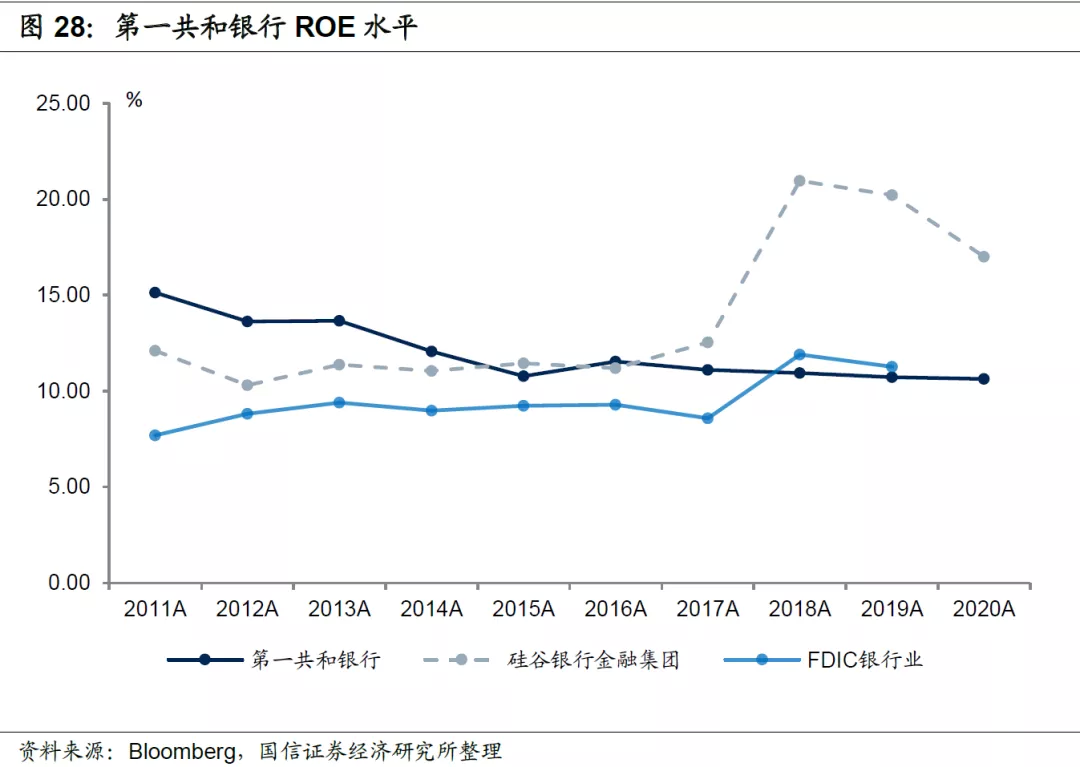

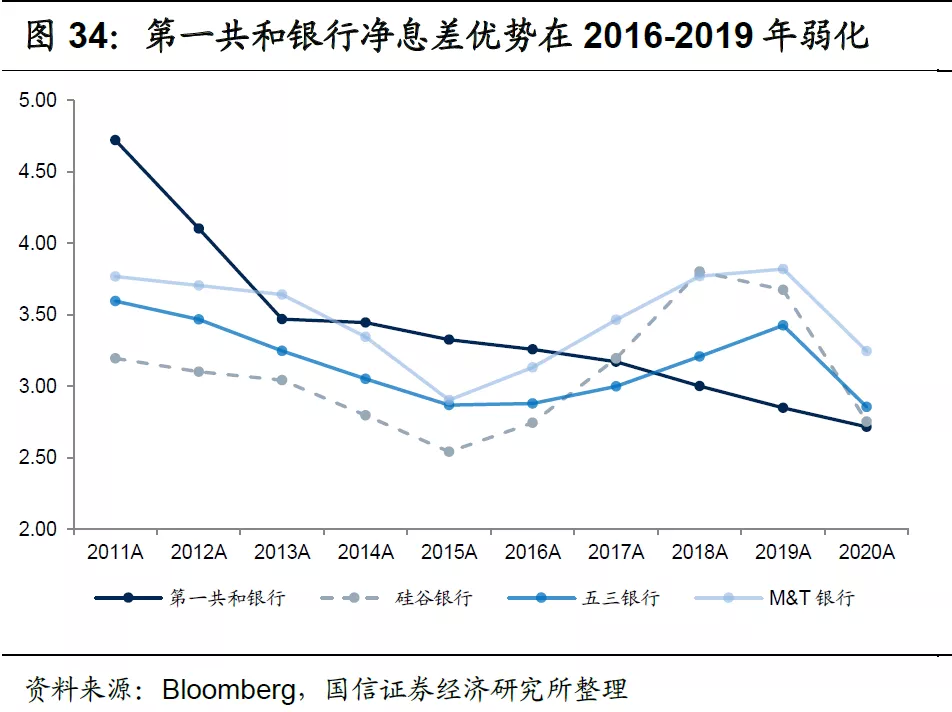

第一共和银行主要向旧金山湾区、纽约都会区等美国部分大都市地区的客户提供服务,公司通过商业银行和财富管理两个业务部门进行运营。2011-2017年公司ROE水平持续高于行业水平,PB值持续提升,但2018-2019年在行业净息差走阔的环境下,公司净息差收窄带来ROE降到行业水平之下,PB值也相应略有回落。2020年疫情冲击之下,美国商业银行净利润大幅下降,但第一共和银行ROE稳定在较好水平,因此公司PB值也迎来大幅提升,已创2011年以来历史新高。

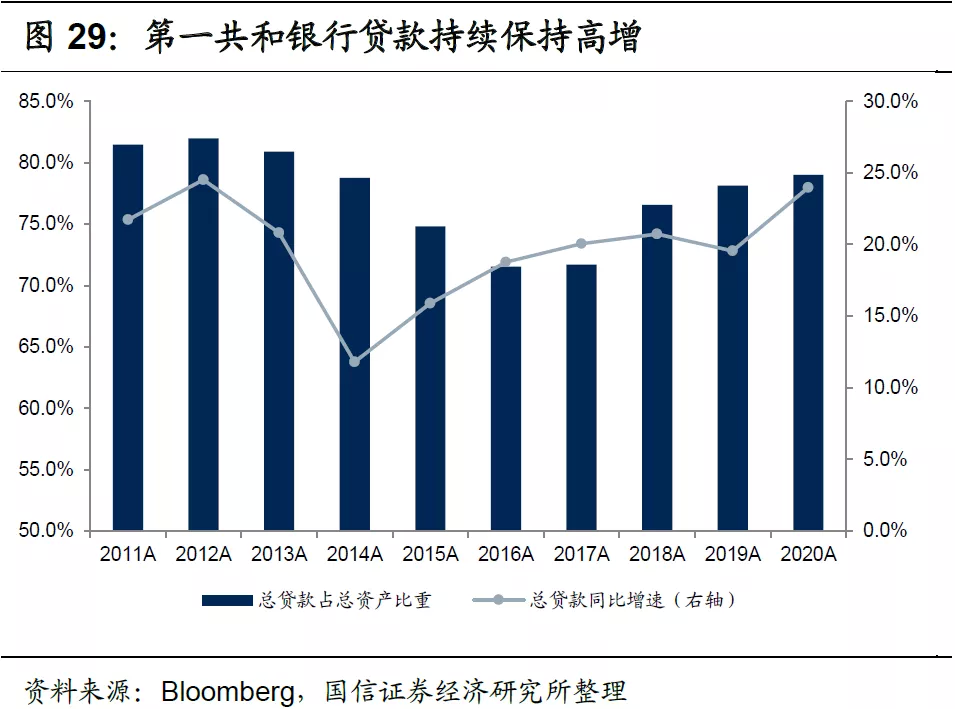

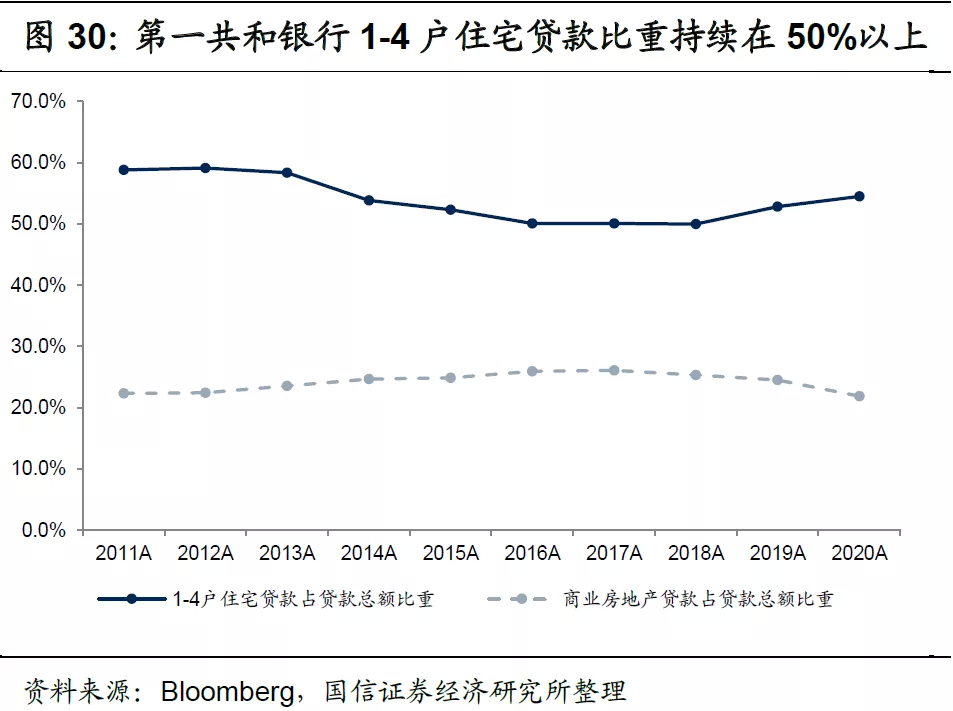

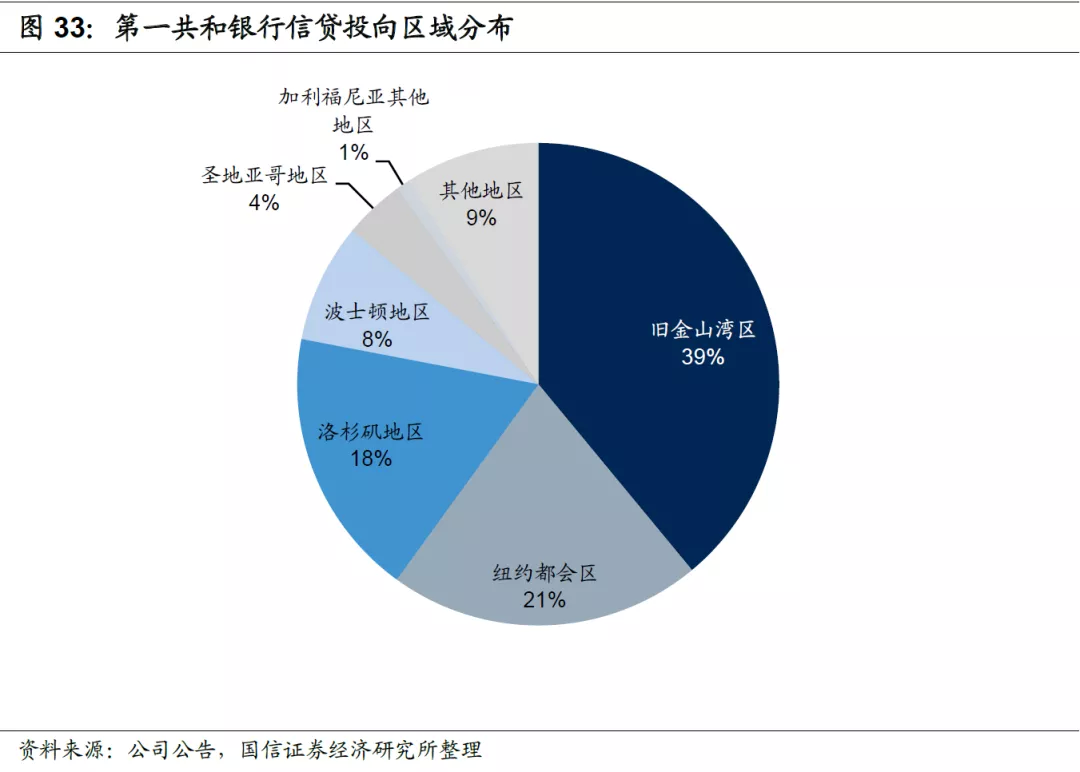

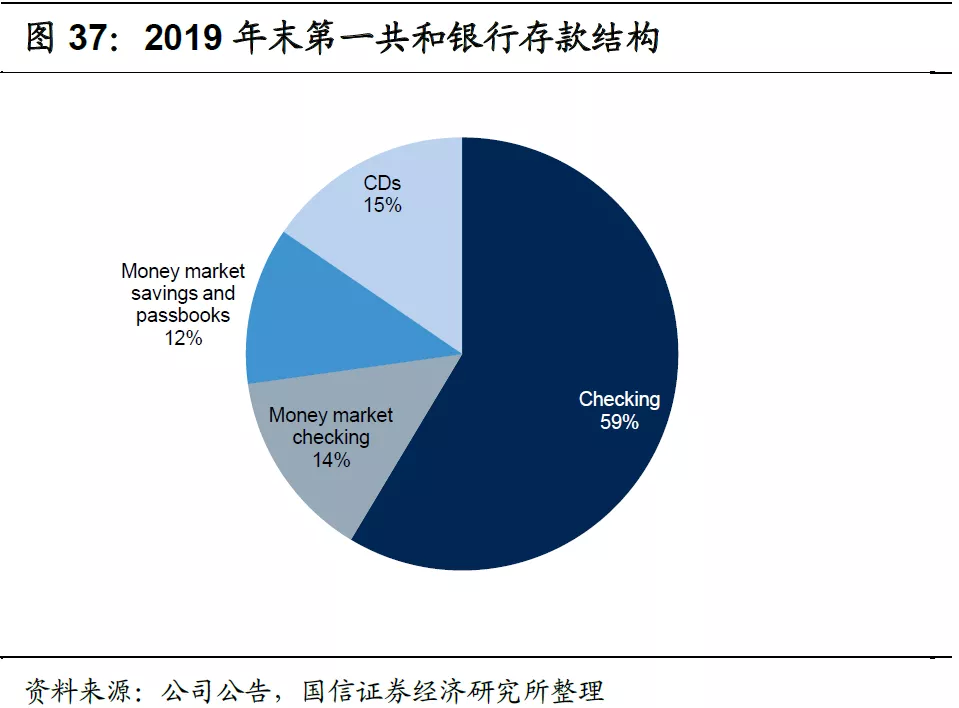

第一共和银行主要从事1-4户住宅抵押贷款,多年来公司信贷扩张持续维持在较好水平。公司收入主要来自传统存贷业务,2020年末公司总贷款占总资产比重为79.0%,净利息收入占净收入比重为83.3%。公司信贷主要投向房地产领域,1-4户住宅贷款占贷款总额比重多年来保持在50%以上,商业房地产贷款占贷款总额比重多年来保持在20%以上,2020年末两者合计比重为76.4%。2011-2020年公司1-4户住宅贷款年均复合增速为18.6%,期末余额为614亿美元;2011-2020年公司商业房地产贷款年均复合增速为19.4%,期末余额为246亿美元。

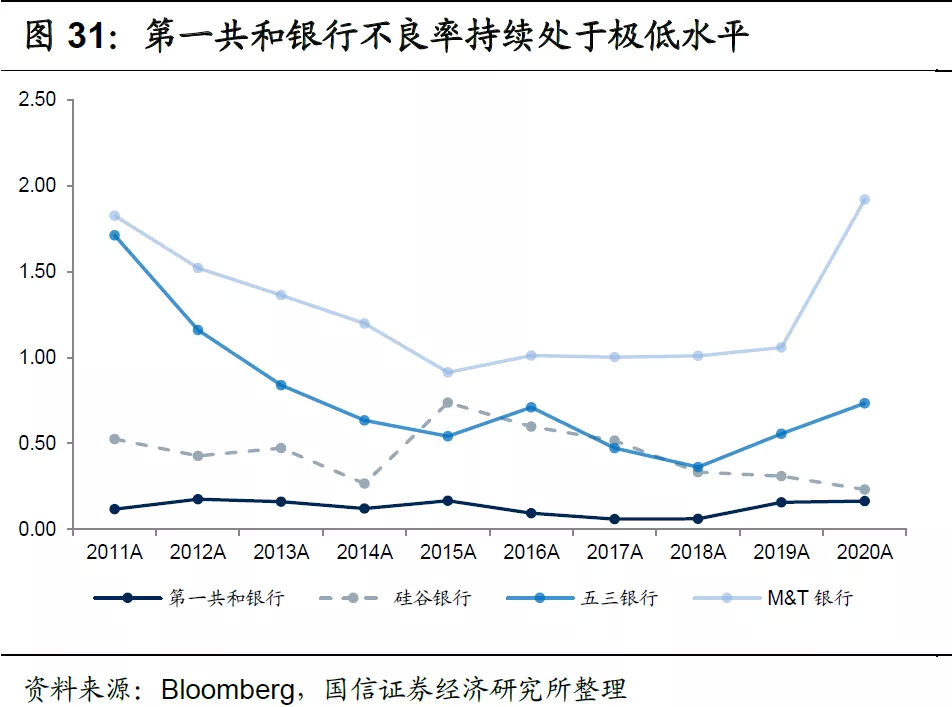

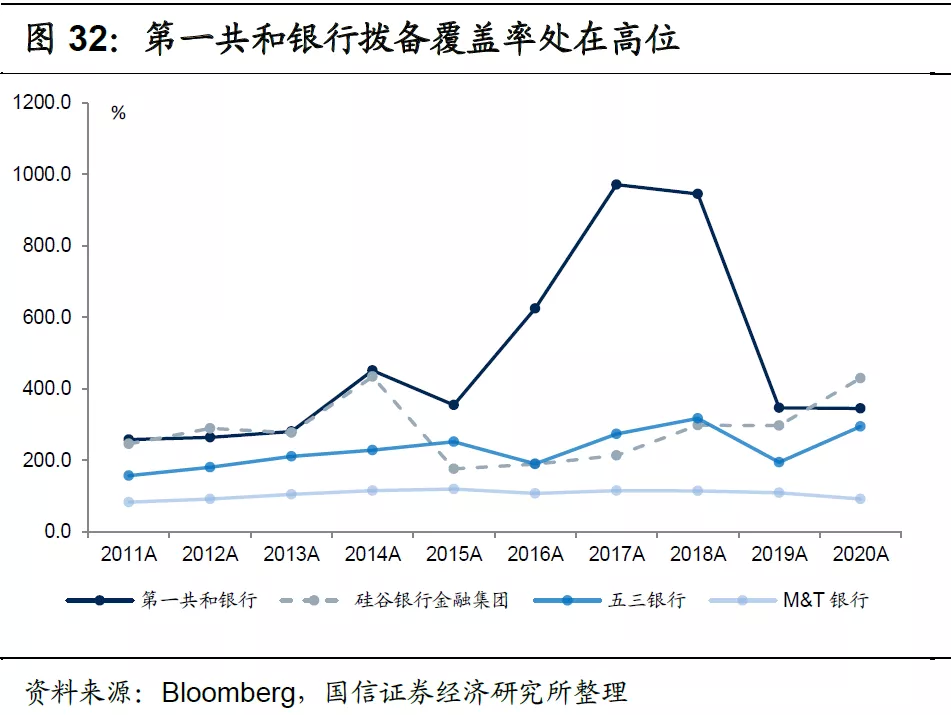

第一共和银行1-4户住宅抵押贷款比重高,且信贷主要投向旧金山、纽约市等经济发达的大都会区,加上公司风控管理严格,因此不良贷款率长期处于极低水平,资产质量表现优异。2019-2020年公司不良率提升至0.16%,较2018年提升了10bps,这带来公司2019年拨备覆盖率出现大幅下降。但整体来看,公司不良率仍处于极低水平,拨备覆盖率也处于行业相对高位。

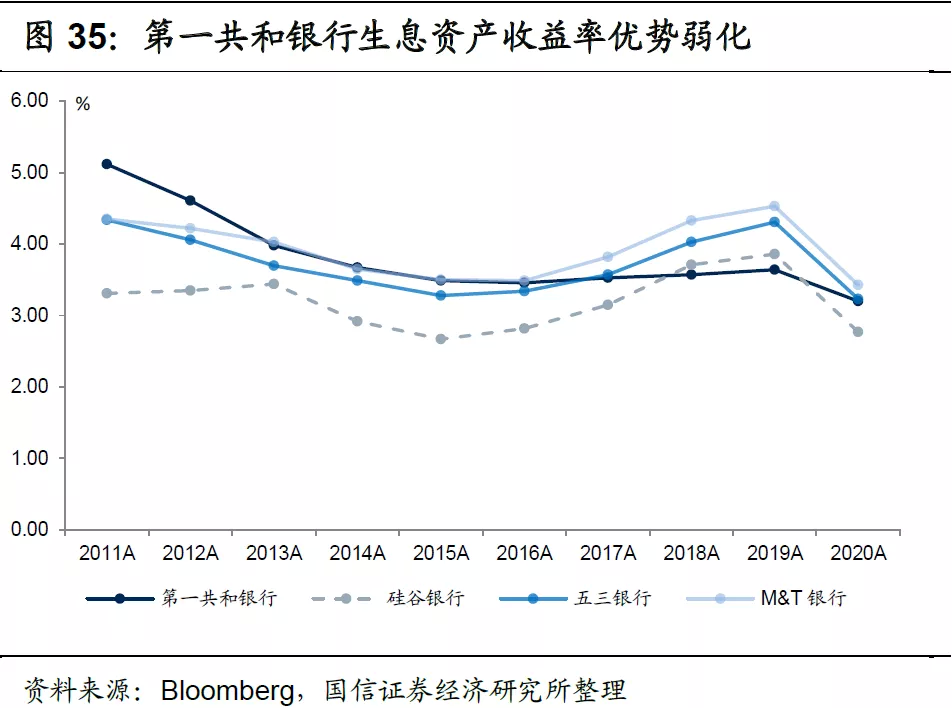

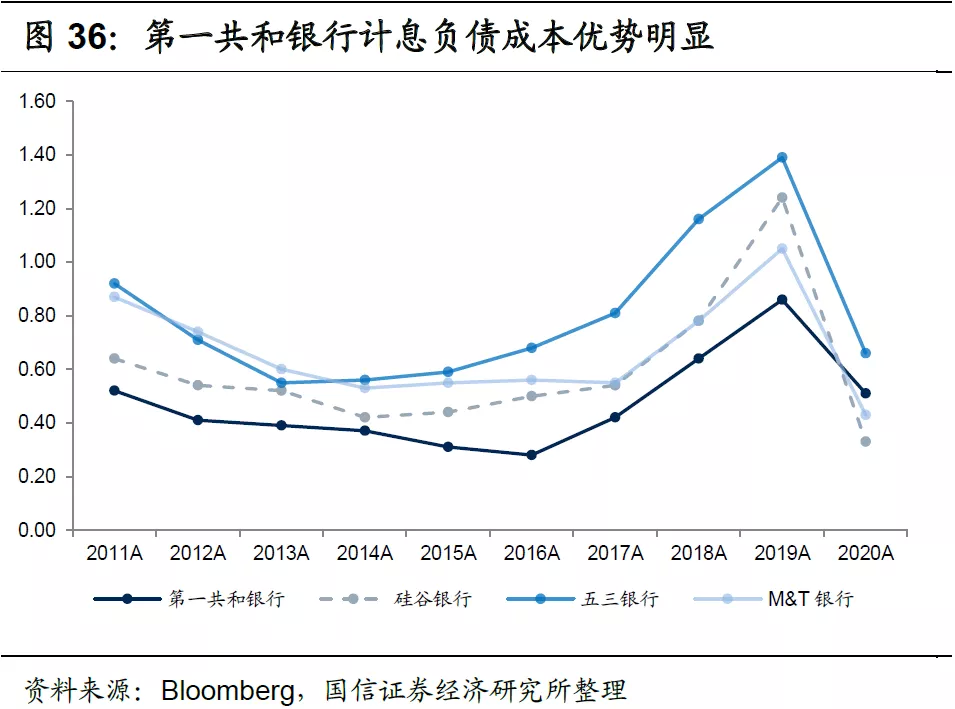

公司低成本负债优势明显,由于按揭贷款重定价周期较长,因此在2016-2018年加息周期中公司净息差有所收窄。公司客户基础好,揽存能力强,无息和低息的支票账户占存款总额的比重接近60%,因此公司负债成本长期处于对标行低位。资产端来看,2017-2019年公司生息资产收益率表现不及同业,主要是2015-2018年美联储共加息约200bps,同业净息差走阔。但第一共和银行1-4户住宅抵押贷款比重高于50%,住宅贷款重定价周期长,因此公司净息差有所收窄。但2020年疫情冲击之下美联储大幅降息至零利率,公司净息差收窄幅度也优于同业。

4.3 崛起的优质区域性小行

中小银行经过20世纪80年代中后期以来的兼并收购潮后,中小银行经营能力大幅增强,一批优质的区域性小行脱颖而出。我们筛选出了一批近年来PB值较高的8家优质区域性小行。其中规模最大的Signature银行2020年末总资产为739亿美元,规模最小的第一金融银行2020年末总资产为109亿美元。

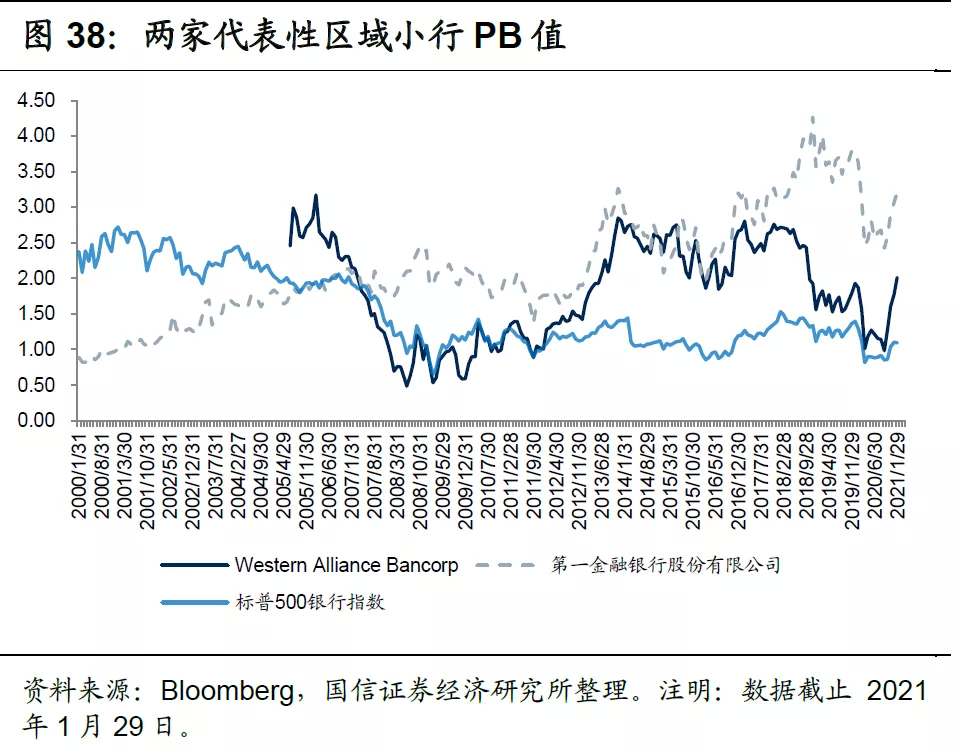

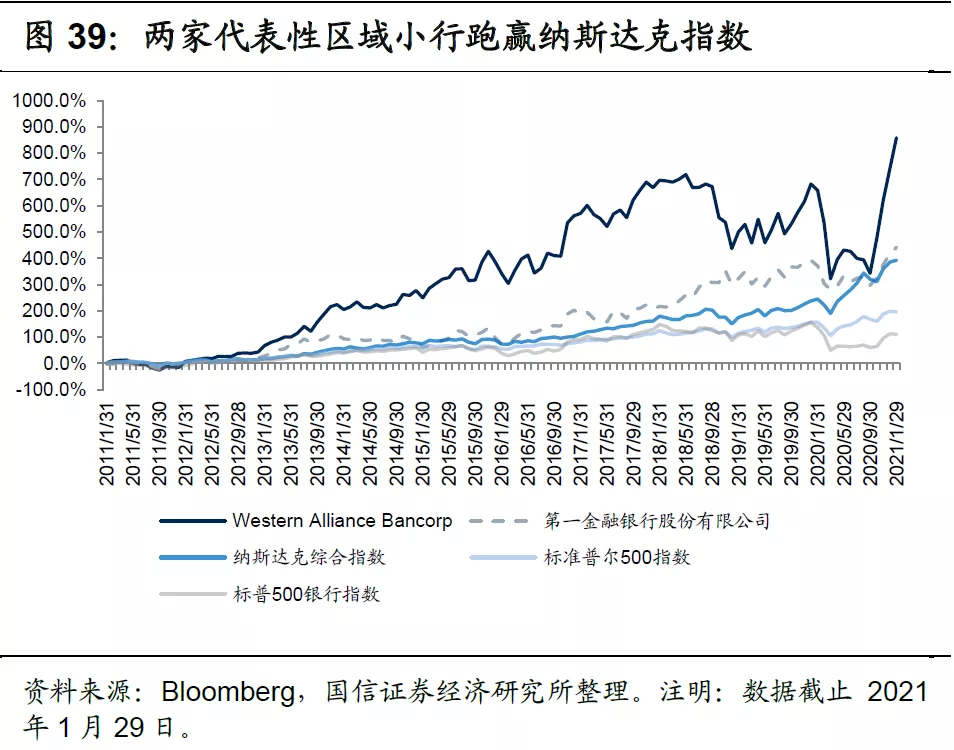

Western Alliance Bancorp和第一金融银行

我们筛选出的8家优质区域性小行在过去十年跑赢纳斯达克指数的有Western Alliance Bancorp和第一金融银行。2011年至今(截止2021年1月29日)两家银行股价累计涨幅为859%和442%,同期纳斯达克综合指数上涨了393%,标准普尔500指数上涨了195%,标普500银行指数上涨了111%。2020年末Western Alliance Bancorp和第一金融银行总资产分别为365亿美元和109亿美元;2021年1月29日总市值分别是68.7亿美元和53.8亿美元,对应PB值分别是2.01x和3.21x。

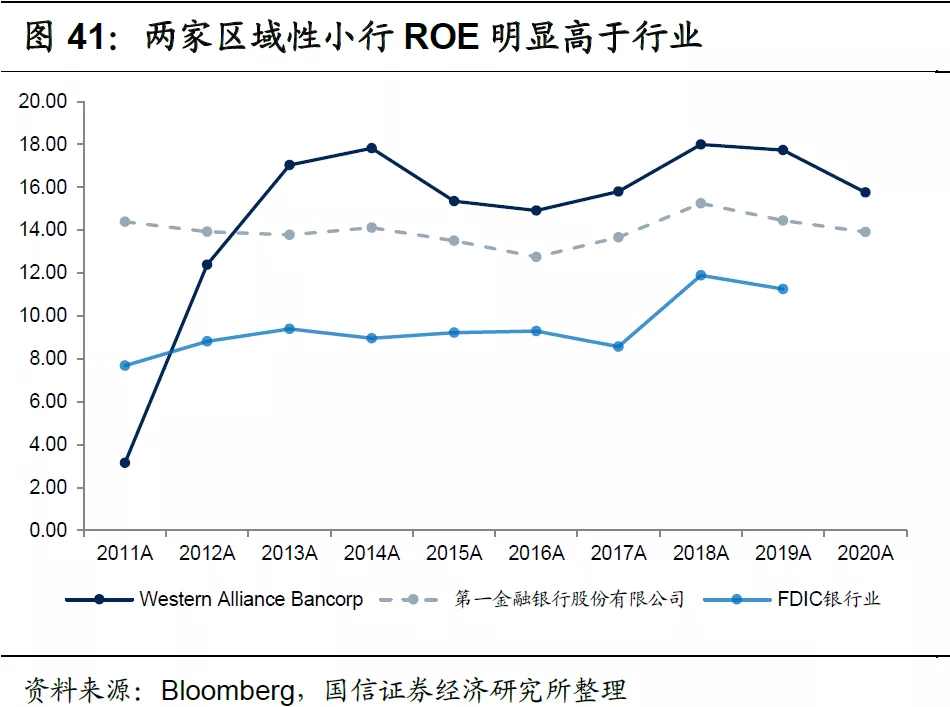

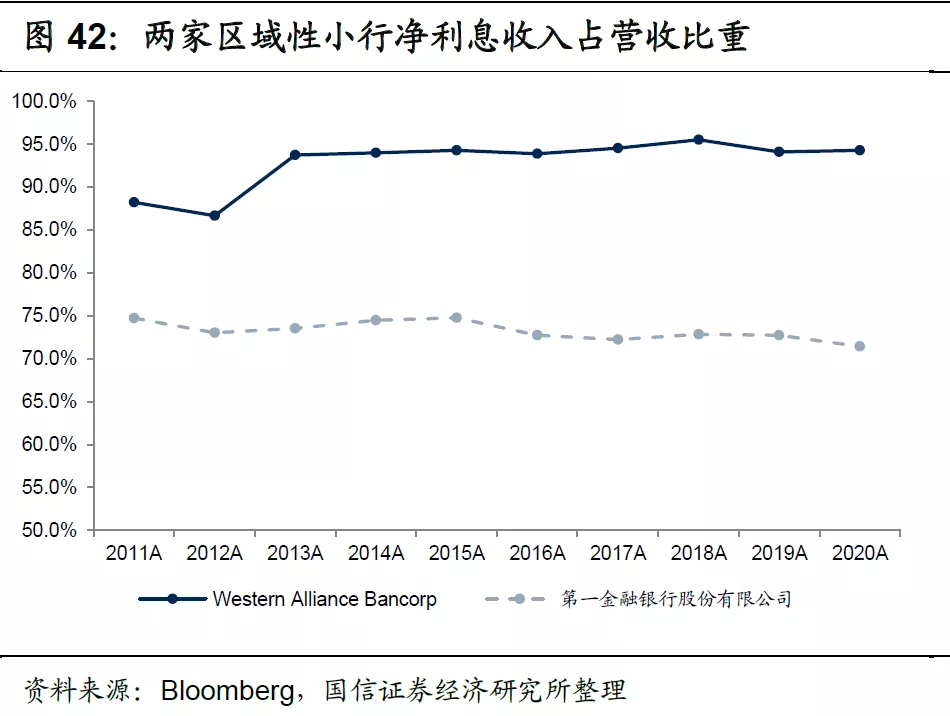

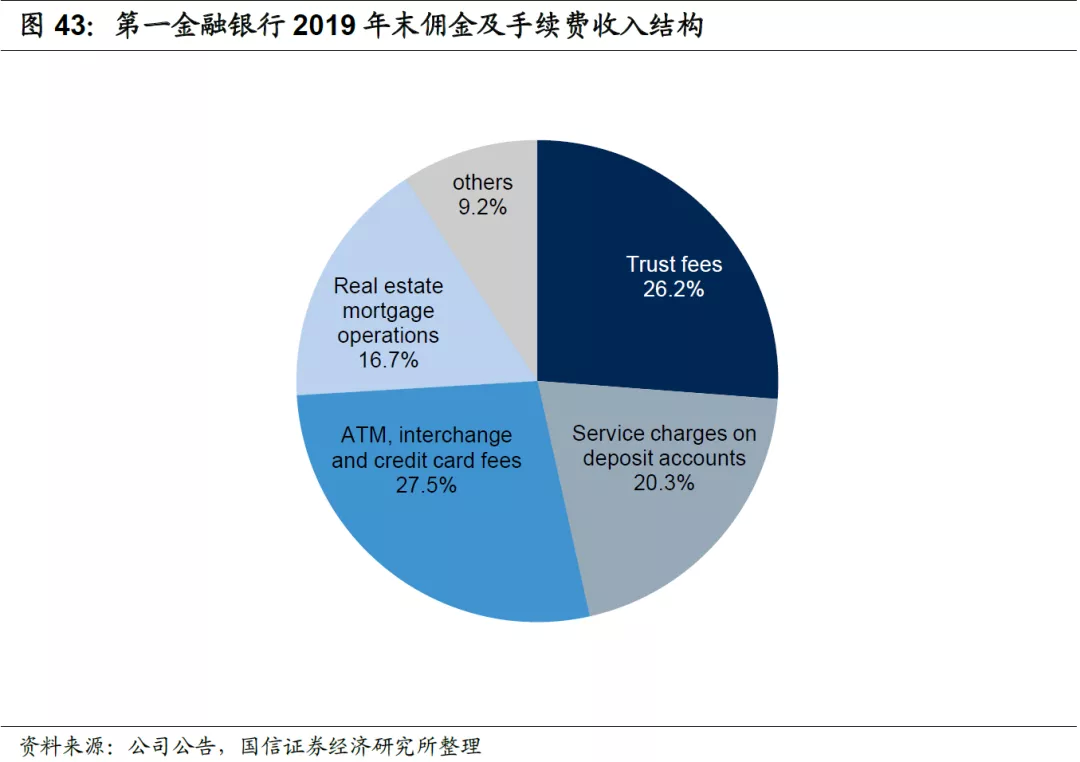

两家区域性小行ROE都明显高于行业平均水平。但两家小行经营存在较大差异,Western Alliance Bancorp主要提供传统的存贷服务,贷款占总资产比重在70%以上,净利息收入占营收比重在90%以上。第一金融银行综合化程度较高,贷款占总资产的比重约为40%,净利息收入占营收比重约为70%,佣金及手续费收入占营收比重约为25%。第一金融银行手续费及佣金收入主要来源于信托服务费、银行卡手续费、存款账户服务费和房地产抵押服务费。

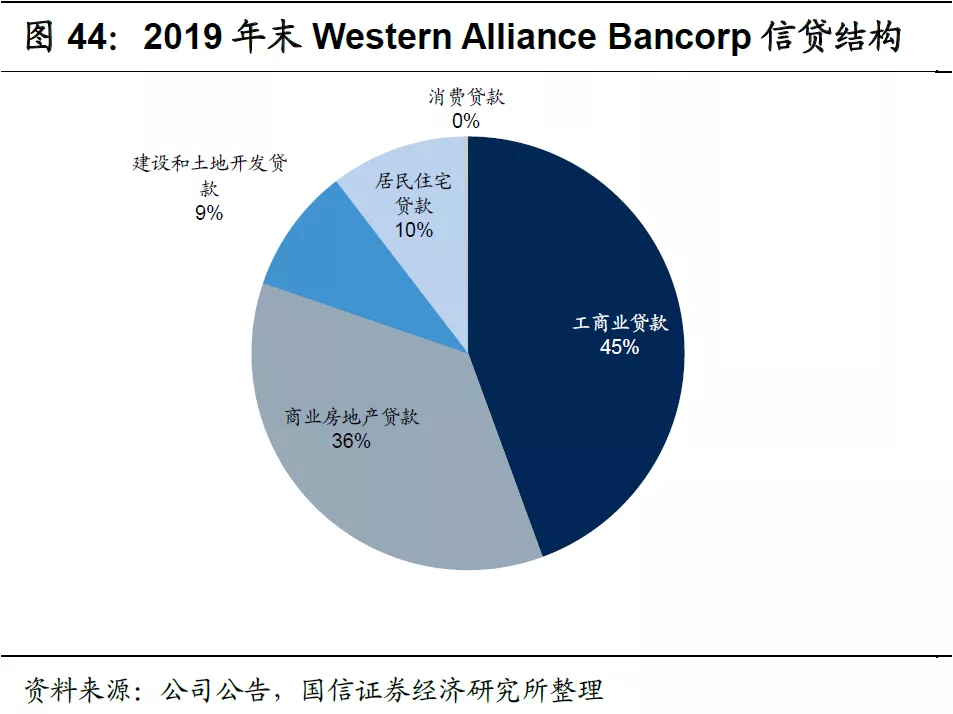

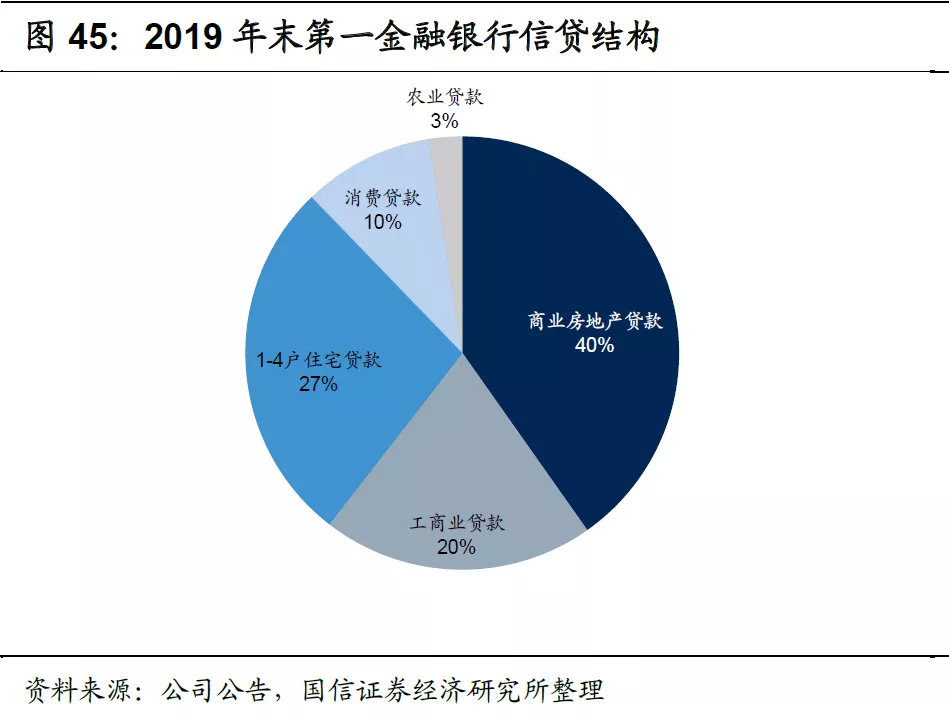

从信贷投向来看,Western Alliance Bancorp信贷主要投向工商业领域和商业房地产领域,第一金融银行信贷则主要投向商业房地产领域和1-4户住宅贷款领域。2019年末Western Alliance Bancorp工商业贷款余额比重为45%,商业房地产贷款余额比重为36%。期末第一金融银行商业房地产贷款余额比重为40%,1-4户住宅抵押贷款余额比重为27%,工商业贷款余额比重为20%。

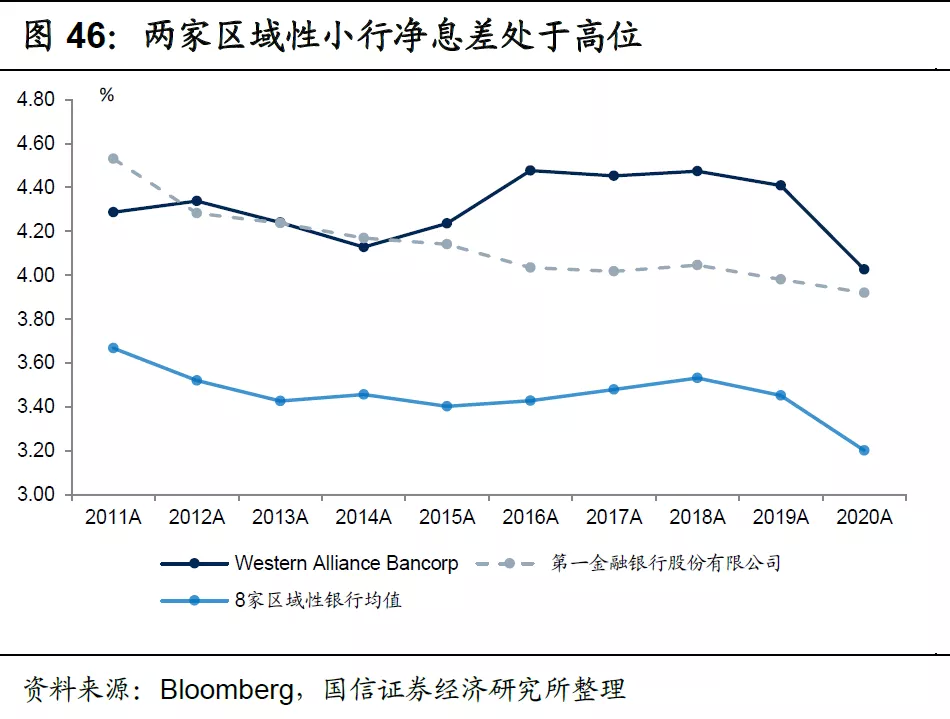

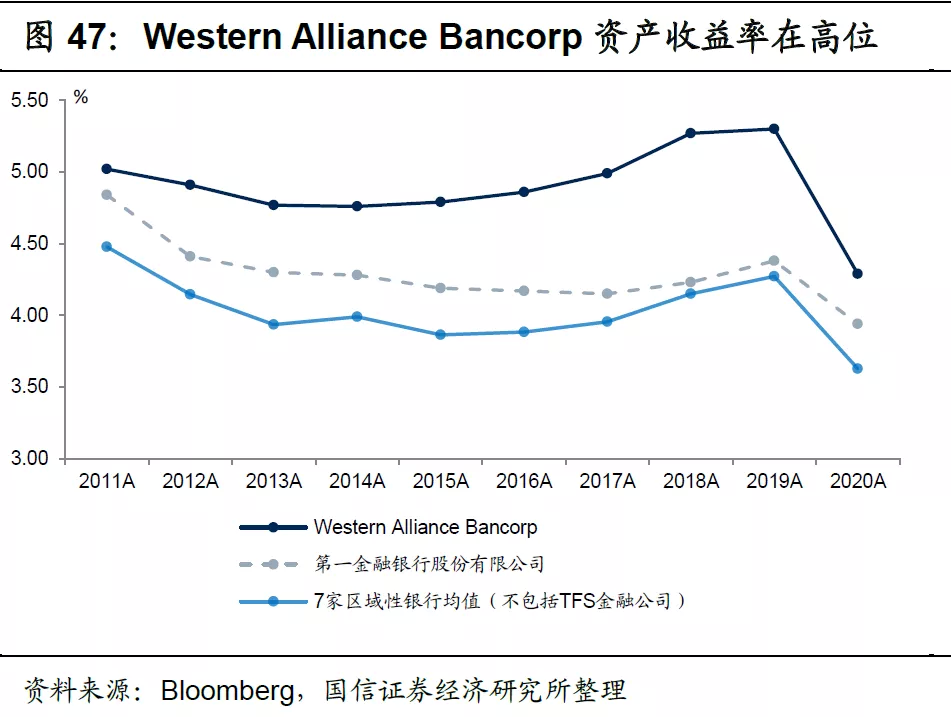

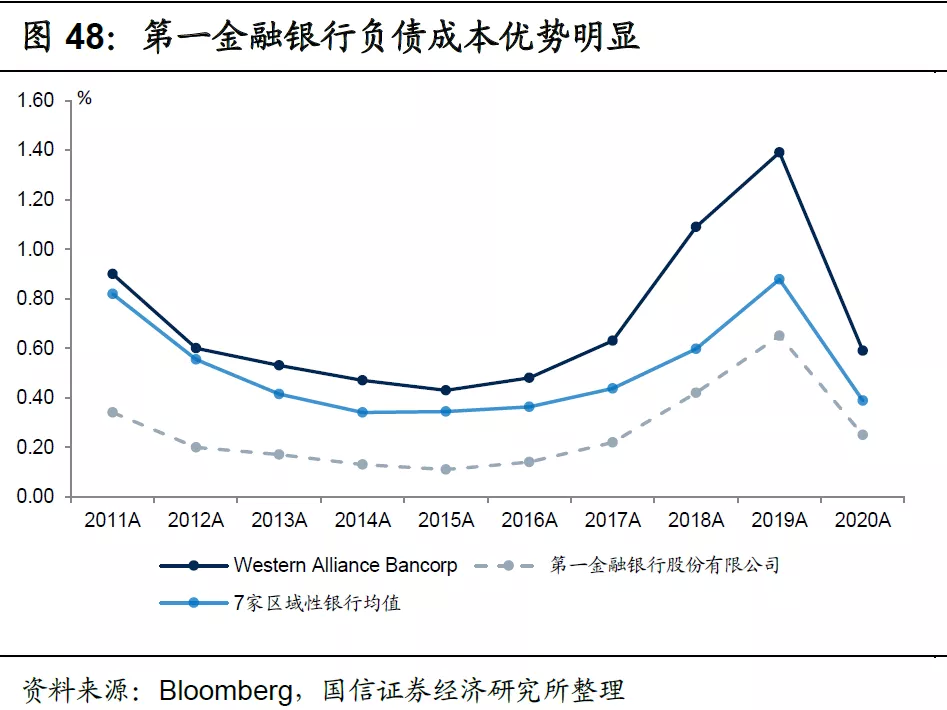

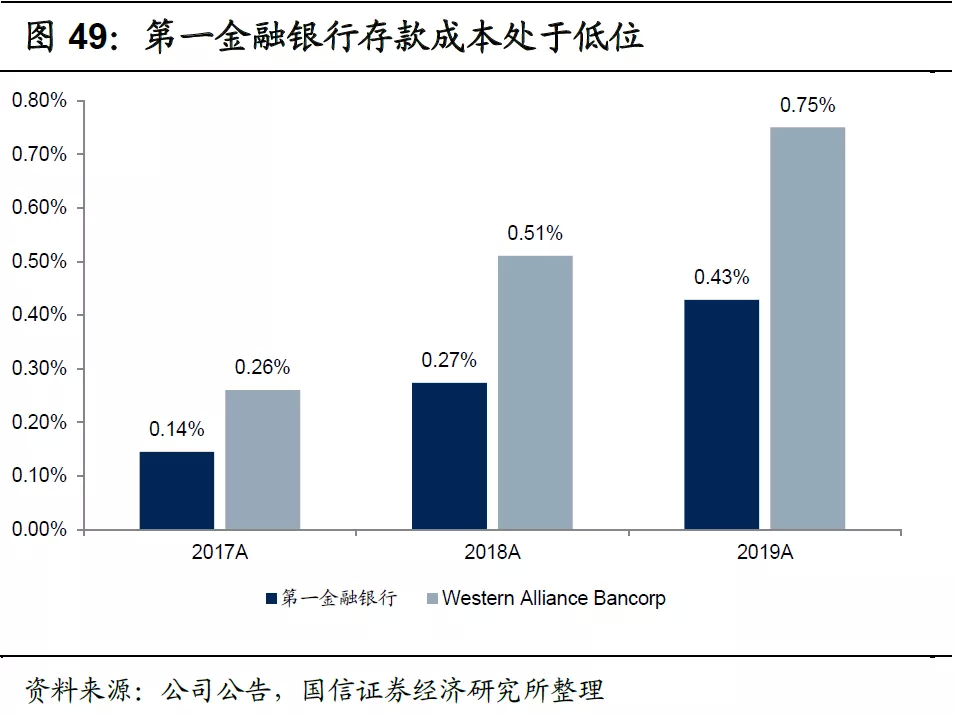

两家区域性小行净息差均处于高位,Western Alliance Bancorp优势主要是较高的资产收益率,第一金融银行优势主要是极低的存款成本。Western Alliance Bancorp信贷主要投向高收益的工商业领域,因此资产端收益率明显处于高位。第一金融银行信贷比重较低且信贷主要投向房地产领域,1-4户住宅贷款比例较高,因此第一金融银行资产端收益率并没有明显的优势。但第一金融银行低存款成本优势非常明显,主要是第一金融银行扎根德克萨斯州,客户基础黏性非常强。2016-2018年加息周期中Western Alliance Bancorp净息差走阔,但第一金融银行净息差收窄,主要是1-4户住宅抵押贷款重定价周期较长。

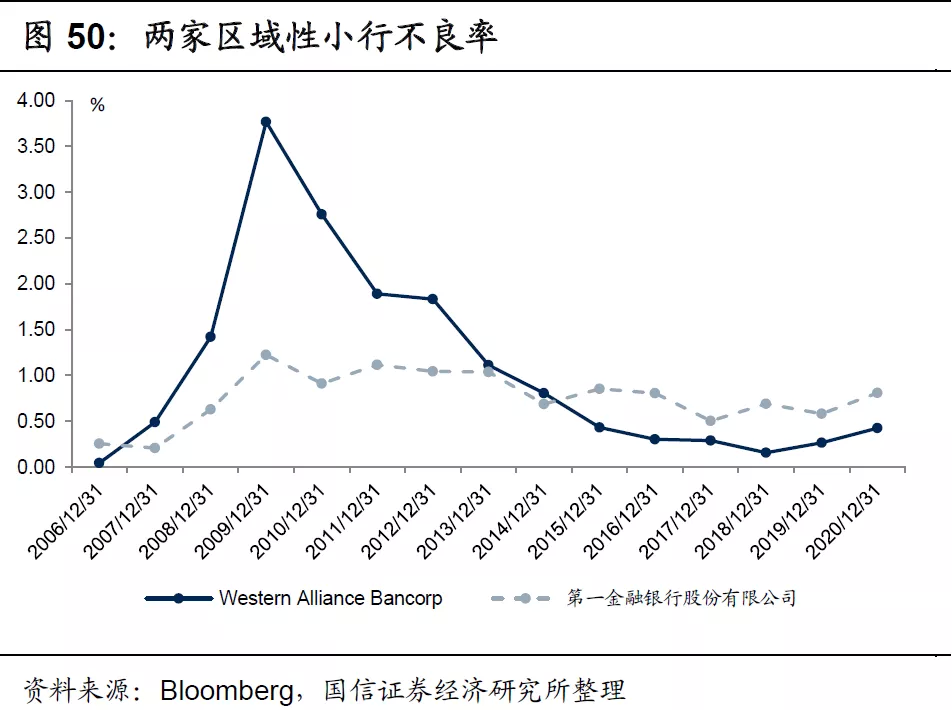

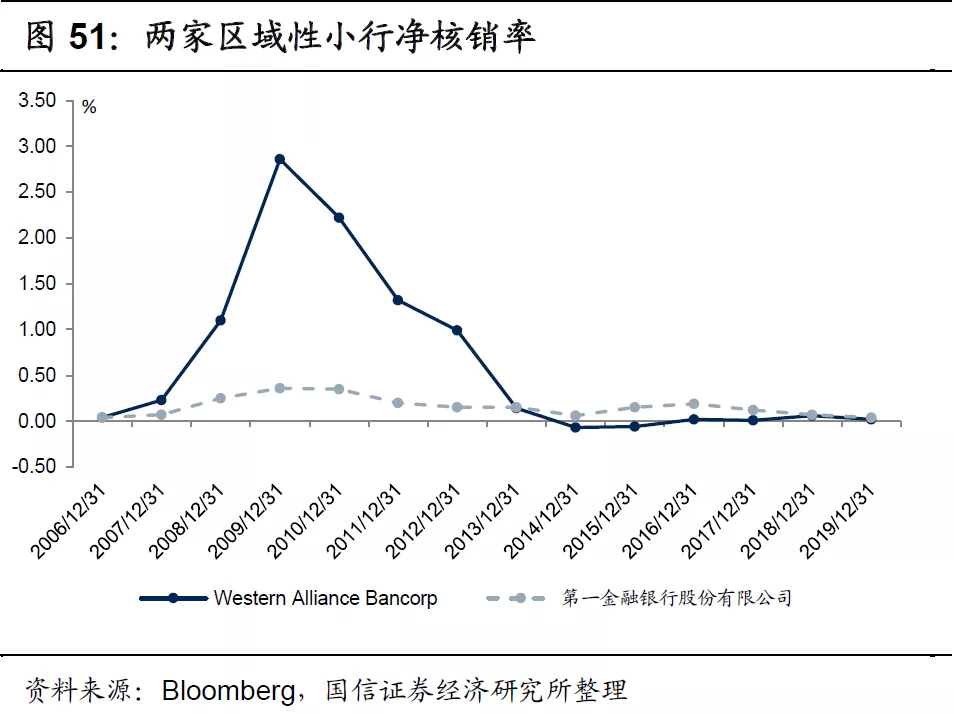

第一金融银行资产质量一直比较稳定,在对标行中处于中等偏上的水平。Western Alliance Bancorp在2008年金融危机期间暴露大量不良,公司也是加大了坏账处置力度,近年来公司资产质量改善明显,不良率和净核销率持续处于行业较低水平。

整体而言,2011年以来标普500银行指数整体明显跑输标普500指数和纳斯达克指数,但其中个别优质银行却跑赢了几大指数。我们主要刷选出了四家优质区域性中小行,即硅谷银行、第一共和银行、Western Alliance Bancorp和第一金融银行,不仅近年来PB估值处在高位,且2011年以来累计收益率高于纳斯达克指数和标普500指数,因此长期来看精选优质银行个股仍能获得不错的绝对收益和超额收益。四家银行基本面表现均具备以下几个特点,(1)规模不是太大。2020年末第一共和银行、硅谷银行、Western Alliance Bancorp和第一金融银行总资产分别为1425亿美元、1155亿美元、365亿美元和109亿美元。(2)盈利能力高于同业,且业绩增长稳定性强。(3)经营具有明显的特色或者具备核心竞争力。如硅谷银行主要致力于为高科技、生命科学、风险投资及高端葡萄酒行业的企业提供金融服务。第一共和银行主要在部分大都会区从事1-4户住宅抵押贷款,信贷扩张相对较为稳定,资产质量优异,低负债成本优势明显,因此盈利能力稳定在不错的水平。Western Alliance Bancorp主要从事工商业信贷投放,商业房地产信贷投放比重也较高,公司资产端收益率水平处在同业高位,次贷危机期间公司不良大幅暴露,但危机后公司大幅提升风控能力,资产质量大幅改善,盈利能力快速恢复且稳定在较高水平。第一金融银行主要在德克萨斯州从事房地产领域信贷投放和房地产相关咨询、信托服务,公司客户基础较好,负债成本优势较为明显且资产质量稳定,盈利能力长期稳定在较高水平。

05投资建议(略)

06风险提示

若宏观经济大幅下行,可能从多方面影响银行业,比如经济下行时期货币政策宽松对净息差的负面影响、经济下行导致不良贷款增加等。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP