镍价已超跌!NPI转产高冰镍动力已不足

本文来自微信公众号“混沌天成研究”。

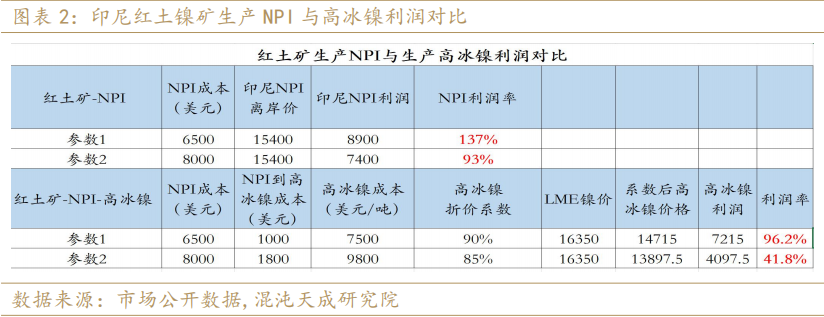

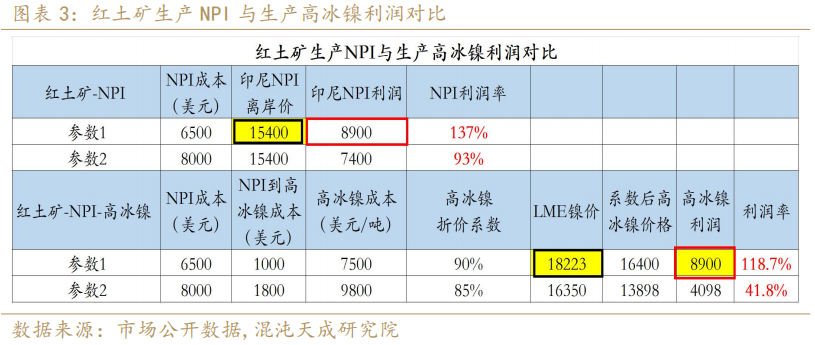

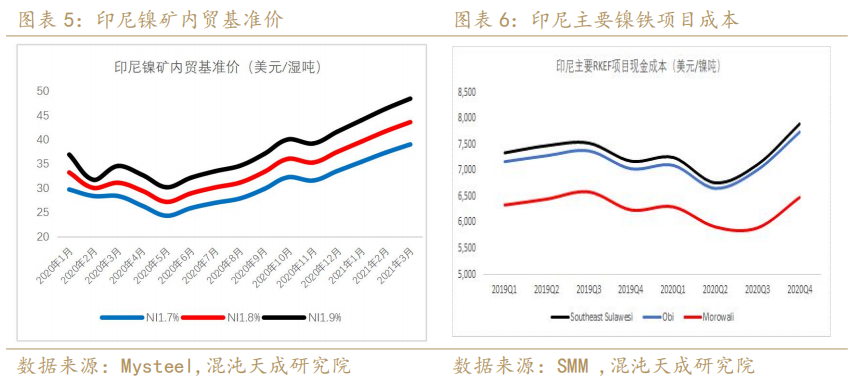

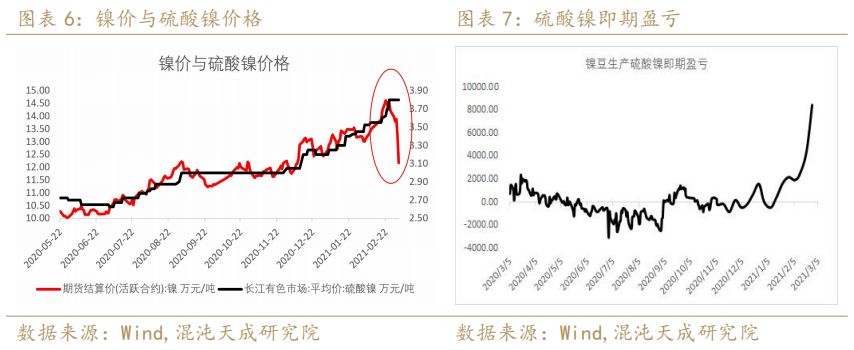

自2021年3月3日行业大佬青山宣布“打通了NPI到高冰镍工艺并能量产,且后期还有扩大投资计划”,尽管这批高冰镍还未进入实质供货阶段,但生产硫酸镍的原料供应紧张预期明显减弱,镍价应声暴跌,冷静下来后,不禁灵魂一问,镍跌到位了么?回答这个问题,解铃还须系铃人,我们来讨论一下核心问题转产动力还在吗?我们从两个方面探讨一下: 1)镍价这个水平,从经济性考量,NPI企业有动力去生产高冰镍吗?如果没有,镍和NPI价差需要达到多大才有动力? 2)如果做到高冰镍没啥动力,那么拉长产业,综合考量高冰镍到硫酸镍的利润,企业是否存在动力? 主要结论 1、镍价大幅下跌后,当前镍价与NPI价差下,NPI生产高冰镍已经不能覆盖工艺成本,生产高冰镍的利润明显低于直接销售NPI得利润,NPI企业生产高冰镍的动力已经不足。 2、LME镍与NPI当前价差仅950美金/吨,基于经济性考量,LME镍与NPI价差需要维持在2800美元/吨时,印尼NPI企业才有动力去生产高冰镍,从工艺角度看,NPI到高冰镍成本1000美元/吨,从高冰镍到镍成本1500美元/吨,因此LME镍与NPI价差至少保持在2500美元/吨以上才有生产动力。也就是当前NPI价格维持的话LME镍价至少上涨1850美金至18200美元/吨才有生产高冰镍的动力。 3、印尼镍矿内贸基准价处于上行通道,对标菲律宾镍矿上面仍有想象空间。基于此18200美元/吨的转产边际支撑重心将进一步上移。 4、当前镍与NPI价差不能覆盖生产高冰镍的工艺成本,拉长产业看,在这个背景下生产高冰镍相当于让渡利润给硫酸镍企业,NPI企业需要分享硫酸镍企业30%以上利润才有动力生产高冰镍,如果不能,NPI企业没道理让渡利润。 5、高冰镍还未量产,硫酸镍原料依然短缺,当前镍与NPI价差已明显不利NPI生产高冰镍,镍已超跌,镍再继续做空已不适宜,为了促进打通NPI到高冰镍的通道,不排除镍价有急速向上修复的可能。 6、镍价大幅下跌,而硫酸镍价格却纹丝不动,硫酸镍企业利润急速扩大,硫酸镍企业原料囤积动力十足,或将助推镍价向上修复。 一、当前镍与NPI价差,NPI企业缺乏动力去生产高冰镍 1、当前高冰镍与NPI价差不能覆盖NPI生产高冰镍的加工成本 根据公开数据,NPI加工高冰镍的成本在1000美元/吨,我们对NPI与高冰镍的价差做了追溯跟踪如下: 由上图可以看出,镍价未下跌之前高冰镍与NPI价差勉强维持在1000美元/吨的价差,这几日镍价大幅下跌,高冰镍与NPI价差为-1500美元/吨,两者价差不能覆盖NPI到高冰镍的基本生产成本, NPI生产高冰镍动力已经严重不足。 2、静态估算,卖高冰镍比卖NPI少盈利约1700美元/吨,镍价与NPI价差至少保持2500美元/以上高冰镍才有生产动力 一个生产NPI的企业是直接生产到NPI卖给不锈钢企业划算,还是再加工一步变成高冰镍卖给硫酸镍企业划算?我们对比下利润情况: 由上表对比可见,在取相同NPI成本参数下,其实两种都是有利润的,按6500美元/金属镍吨NPI成本来看,生产NPI的利润比生产高冰镍的成本多1685美元/吨,而且做多做一步到高冰镍还有产线投资,人员配备等方面的成本,如果企业是追求经济利益最大化,把NPI加工成高冰镍再出售没啥动力。 下面我来反算一下,当LME镍价与NPI价格有多大价差时,销售高冰镍才能和销售NPI有一样多的利润。 还是刚才的参数,当销售高冰镍也有8900美元/吨利润时,LME的镍价需要达到18200美元/吨,此时LME镍与NPI价差2800美元/吨左右,粗算人民币价差需要到达到20000元/吨以上。 从工艺角度看,NPI到高冰镍成本1000美元/吨,从高冰镍到镍成本1500美元/吨,因此LME镍与NPI价差至少保持在2500美元/吨以上才有生产动力。 另外,对NPI自用,且需要外采NPI的不锈钢生产企业来说,转产高冰镍我们需要考虑高冰镍与NPI的换货利润损失。历史数据推演显示,生产NPI和转产高冰镍有3000+美元/吨的利润差,综合来看纯镍和NPI的价差至少需要维持在6000美元/吨,折合人民币约40000元/吨,转产才有利可图,以2021年中印高品位NPI和300 不锈钢镍消费量衡量,高品位NPI还只是处于增加不锈钢原料使用占比的过程,并不足以全部覆盖不锈钢的原料使用,也就是NPI并不过剩,溢价扩大至40000元/吨的基础我们认为可能性不高,至于2022、2023年的投产预期,且走且观察。 二、静态测算,NPI企业需要分享硫酸镍企业30%以上利润才有动力继续生产高冰镍 市场有一种观点,拉长整个产业看,把NPI销售给硫酸内企业,比销售给不锈钢企业盈利多,是高冰镍存在的动力。这样也可以理解,就算生产高冰镍这个环节不赚钱,但生产终端产品硫酸镍转更多钱也可以,我们采取融智有色《价差 红土镍矿高冰镍存在的前提—谈高冰镍的市场影响及定价逻辑》一文中的相关参数静态测算进行对比: 和刚才测算的一样,相同的参数生产的NPI卖给不锈钢企业的利润是4.4万元,而卖给硫酸镍企业的利润是3.1万元,比卖给不锈钢企业利润少了约1.3万元,而拉长产业链继续做到硫酸镍利润可高达7.4万元。但现实是如果没有硫酸镍产线,价差不合适的时候生产高冰镍,相当于把利润让渡给了硫酸镍生产企业,如果让NPI企业有动力去生产高冰镍,则需要从硫酸镍生产企业那边拿回1.3万元的利润,根据上表的测算,也就是青山需要有硫酸镍企业大概30%以上的利润分享权,才有动力去生产高冰镍,如果不能,NPI企业没道理让渡利润。 三、印尼镍矿内贸价格提升推动成本上行,需要更高镍价来维持利润 印尼能矿部每月发布的镍矿内贸基准价显示,自202年1月至2021年3月,印尼镍矿内贸基准价上涨31%,NPI生产成本随之上行,镍矿成本角度考量,维持NPI甚至高冰镍的冶炼利润,前述LME镍价18200美元/吨以上可以支撑NPI转产高冰镍的重心将随镍矿价格的上涨进一步上移。 四、镍价暴跌而硫酸镍价格纹丝不动,硫酸镍利润急速扩大 镍价暴跌而硫酸镍价格纹丝不动,硫酸镍利润急速扩大,硫酸镍厂商囤积原料动力十足,或将助推镍价向上修复。 五、结论:镍价已超跌,NPI企业生产高冰镍的动力已经明显不足 经过上面分析我们得到如下结论: 1、镍价大幅下跌后,当前镍价与NPI价差下,NPI生产高冰镍已经不能覆盖工艺成本,生产高冰镍的利润明显低于直接销售NPI得利润,NPI企业生产高冰镍的动力已经不足。 2、LME镍与NPI当前价差仅950美金/吨,基于经济性考量,LME镍与NPI价差需要维持在2800美元/吨时,印尼NPI企业才有动力去生产高冰镍,从工艺角度看,NPI到高冰镍成本1000美元/吨,从高冰镍到镍成本1500美元/吨,因此LME镍与NPI价差至少保持在2500美元/吨以上才有生产动力。也就是当前NPI价格维持的话LME镍价至少上涨1850美金至18200美元/吨才有生产高冰镍的动力。 3、印尼镍矿内贸基准价处于上行通道,对标菲律宾镍矿上面仍有想象空间。基于此18200美元/吨的转产边际支撑重心将进一步上移。 4、当前镍与NPI价差不能覆盖生产高冰镍的工艺成本,拉长产业看,在这个背景下生产高冰镍相当于让渡利润给硫酸镍企业,NPI企业需要分享硫酸镍企业30%以上利润才有动力生产高冰镍,如果不能,NPI企业没道理让渡利润。 5、高冰镍还未量产,硫酸镍原料依然短缺,当前镍与NPI价差已明显不利NPI生产高冰镍,镍已超跌,镍再继续做空已不适宜,为了促进打通NPI到高冰镍的通道,不排除镍价有急速向上修复的可能。 6、镍价大幅下跌,而硫酸镍价格却纹丝不动,硫酸镍企业利润急速扩大,硫酸镍企业原料囤积动力十足,或将助推镍价向上修复。

(编辑:林喵)

扫码下载智通APP

扫码下载智通APP