华创证券:青岛啤酒股份(00168)扣非盈利高增,价值买点再现

本文转自微信公众号“华创食饮”。

主要观点

事项

青岛啤酒股份(00168)发布2020年业绩快报,2020年公司实现营业总收入277.60亿元,同降0.8%,归母净利润22.01亿元,同增18.86%。单Q4实现营业收入33.38亿元,同增8.1%,归母净利润-7.77亿元,去年同期-7.34亿元。

评论

收入增长符合预期,高端化稳步推进。公司2020年实现销量782.3万千升,同降2.82%,单四季度实现销量88万千升,同增3.0%。吨价方面,公司2020年吨价同增2.08%至3548.47元/千升,单四季度吨价同增4.93%至3788.46元/千升,高端化稳步推进,推断主要系以下几个方面推动:1)年内山东地区经典、崂山系列提价;2)产品结构持续优化;3)罐化率持续提升,我们预计2020年公司罐化率从25%附近提升至27%附近。综上,公司全年实现收入227.60亿元,同降0.8%,基本符合我们预期。

扣非业绩高增,盈利能力稳步提升。毛利率方面,受益于高端化结构升级、罐化率提升及提价等因素,叠加上半年原材料及包材成本下行等因素影响,预计公司全年毛利率将进一步提升。费用率方面,我们预计公司销售费用控制良好,考虑到股权激励费用影响,管理费用率或有所提升。单四季度看,公司归母净利润为-7.77亿元,去年同期归母净利润为-7.34亿元,推断主要系淡季受疫情影响,部分区域产能利用率不足,亏损有所扩大导致。综上,公司2020年实现归母净利润22.01亿元,同增18.86%。扣非后归母净利润18.16亿,同增34.79%,扣非归母净利率提升1.7pcts。

开年销售良好,成本压力仍具备充分消化空间,不排除催化行业进一步提价。草根调研反馈,公司销量在去年低基数情况下大幅增长,我们预计一季度或同增30%以上,吨价同增中个位数。展望2021年,我们预计产品结构持续优化,公司大力推行罐化新品下,罐化率有望进一步提升。此外,今年体育赛事相对较多,公司加大体育营销力度,我们预计全年销量有望超过2019年水平。成本方面,目前行业原材料和包材成本呈现双位数增长,我们判断公司全年总体成本或有个位数上行,考虑高端产品占比提升及去年提价效应,当前公司仍具备充分消化空间,若成本未来进一步上行,不排除公司有进一步提价的可能。

投资建议

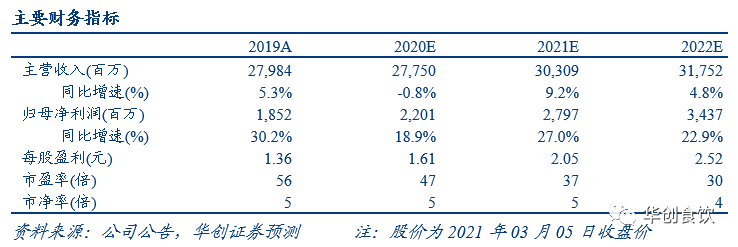

当下估值性价比已突出,千亿市值即是价值买点,维持“强推”评级。在2020年末疫情反复担忧、叠加21年市场估值因素影响下,公司市值已下行至千亿附近。我们认为,短期波动不改长期公司价值,内资高端份额提升的方向和速度并未改变,高端化产业逻辑下仍有较大盈利提升空间,而当下价值买点凸显,正是布局良机。我们调整2020-2022年EPS预测为1.61/2.05/2.52元(考虑关厂节奏未确认,当前盈利预测未考虑关厂一次性费用还原)(原测值:1.82/2.18/2.73元),对应2020-2022年PE为47/37/30X,我们继续看好公司中长期盈利加速提升逻辑,维持目标市值1500亿元,对应目标价109元,对应22年盈利预测45倍PE,重申“强推”评级。同时青啤港股当下估值折价明显,建议加大关注。

风险提示

需求恢复波动、原材料成本大幅上涨、中高端市场竞争加剧。

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP