达达集团(DADA.US):4Q业绩符合预期,GMV与盈利均向,1Q21指引收入同比+50%

本文来自微信公众号“杨鑫交运观点”,作者:尹佳瑜、白洋、杨鑫。

业绩回顾

4Q2020符合我们预期

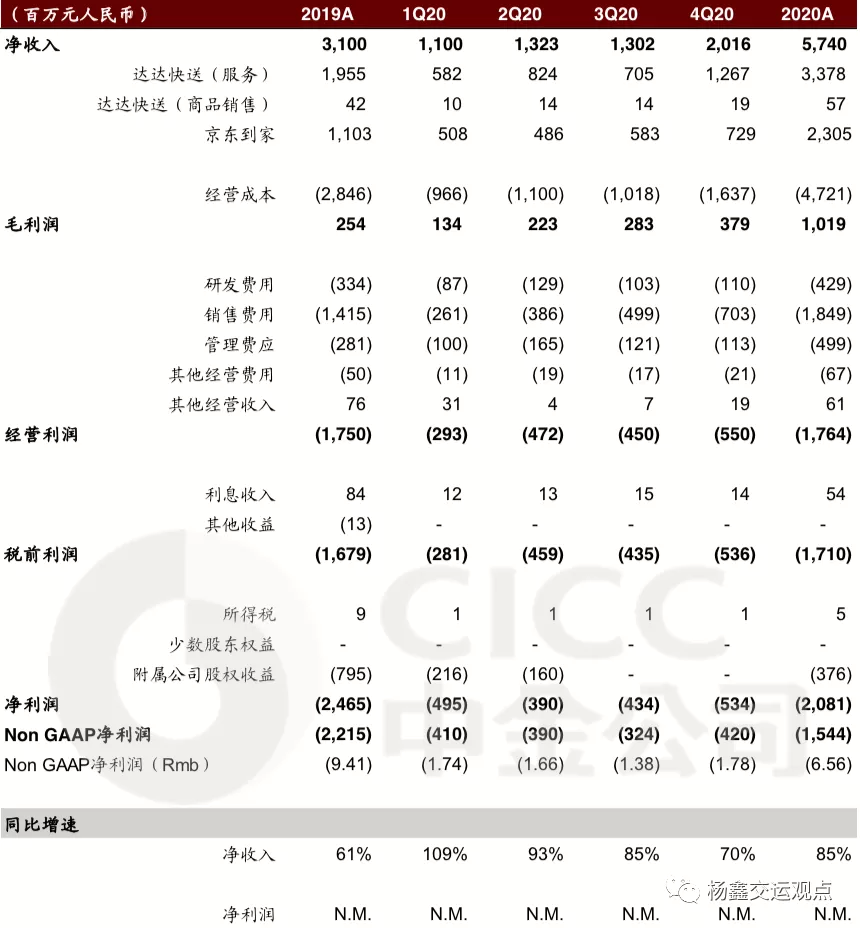

达达集团(DADA.US)公布4Q20业绩,符合我们的预期:总净营收为20.16亿元人民币,同比增长69.9%;净亏损5.34亿元人民币,同比去年的净亏损5.41亿元亏幅收窄;Non-GAAP调整后净亏损为4.20亿元人民币(亏损率-19.8%),对比4Q19净亏损为4.78亿元人民币(亏损率-40.3%),亏幅收窄。

公司2020年全年总营收57亿元人民币,同比增长85%。分板块看:1)即时配送平台达达快送营收同比增长72%至34亿元。达达快送配送订单量同比增长46%至11亿单(此口径包括不计入收入的京东到家订单)。2)本地即时零售平台京东到家2020年营收同比增长109%至23亿元;GMV同比增长107%至253亿元;年活跃用户同比增长69%至4130万。两大平台的市占率均达到25%。

公司同时给出1Q2021收入指引区间16.1至16.6亿元人民币,同比增速约50%(vs1Q20因疫情带来109%的高增速),符合我们的预期。京东到家(仅计算从京东到家APP进入的用户),2021年1月活1275万,同比增长51.9%,环比增长14.8%,保持良好增长。

发展趋势

GMV方面,公司下沉市场策略和物竞天择项目推进。京东到家一方面维持头部商超客户的优势,目前已与71家中国连锁超市百强建立合作;另一方面促进低线城市的推广,4Q低线城市GMV同比增长150%。公司与京东的物竞天择项目继续深入,品类从商超延伸到手机数码、母婴、个护美妆等,建议持续观察后续增速。

收入方面,广告营销收入有望快速增长。4Q广告营销收入同比增长300%,是贡献京东到家业务收入的重要增量。我们认为公司与品牌商合作,收取广告收入,一定程度上属于向品牌商收取的抽佣率。而若能保持与品牌商良好的直接合作关系,平台在抽佣方面相对于商超的议价能力也有提升。

履约方面,公司继续优化升级海博系统,强化履约优势。海博系统的在线促销商品数量占商品总数比例约为同行两倍,商品/促销管理人效分别提升了10倍/12倍,对账准确率提至99.99%。

盈利预测与估值

我们维持2021年调整后净亏损-12.53亿元(亏损率-14%),2022年盈利预测2.14亿元(同比扭亏)。

风险

超市大力发展私域流量,与京东的关联交易占比高。

财务报表和主要财务比率

公司简介

达达集团是中国领先的本地即时零售和配送平台。达达快送是达达集团旗下中国领先的本地即时配送平台,通过众包模式,为即时配送中订单的频繁波动合理匹配运力,高效应对全年中各个订单量峰值。京东到家是达达集团旗下中国最大的本地即时零售平台之一,旨在让消费者、零售商和品牌商共同受益,业务覆盖全国超过1,200个县区市。依托达达快送和零售合作伙伴,京东到家为消费者提供超市便利、生鲜果蔬、医药健康等海量商品1小时配送到家的极致服务体验。

图表2: 可比公司估值表

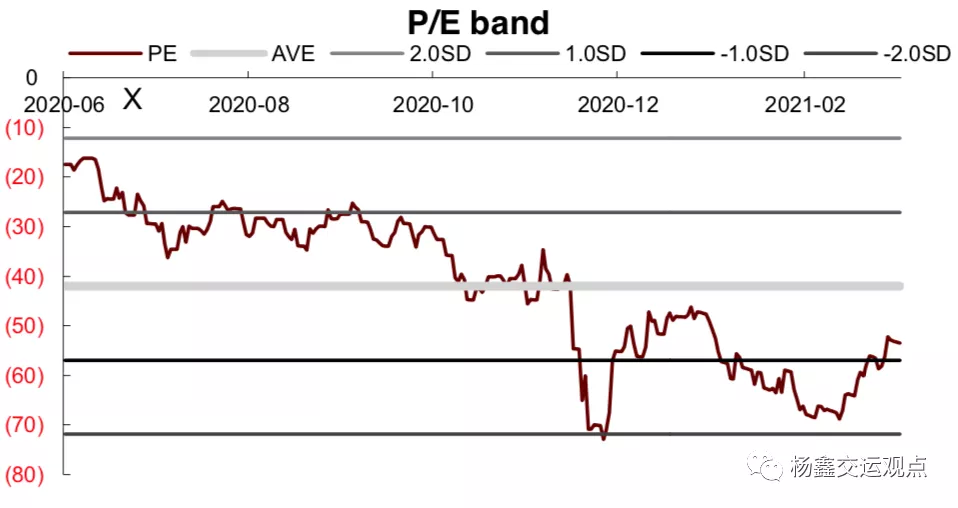

图表3: 达达集团历史P/E

图表4:达达集团历史P/B

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP