海外市场:利率的短期冲击是否已经过去?

本文来自微信公众号“Kevin策略研究”,作者:KevinLIU。

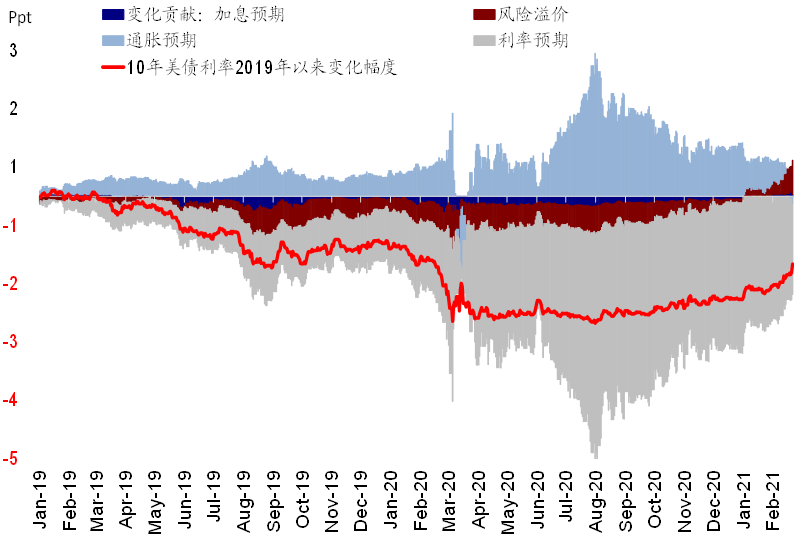

过去几日,美债利率上行势头有所趋缓,10年美债利率本周初冲高后有所回落、甚至一度回至1.5%下方,特别是实际利率的升幅明显收窄。在此环境下,美股市场得到明显喘息,道琼斯和标普500指数甚至创出新高,纳斯达克虽然尚未回到前期高点,但也从底部持续反弹。

那么站在这个时间点,利率的冲击是否已经过去?中长期看利率的走势、以及市场前景如何?我们更新分析如下,供投资者参考。

一、利率的冲击是否暂时已经过去?短期可能是

短期内,如果不出现交易层面意外诱发连锁反应的话,考虑到预期的计入和情绪释放等因素,我们认为利率可能在异常上冲后阶段性缓和,进而使得市场也得到一定喘息,尤其是高估值的科技股。目前看,这一走势与我们预期的情况基本一致。

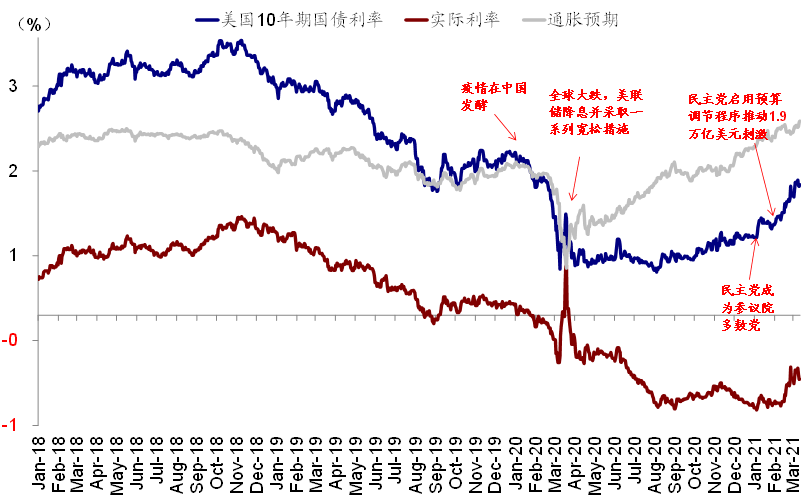

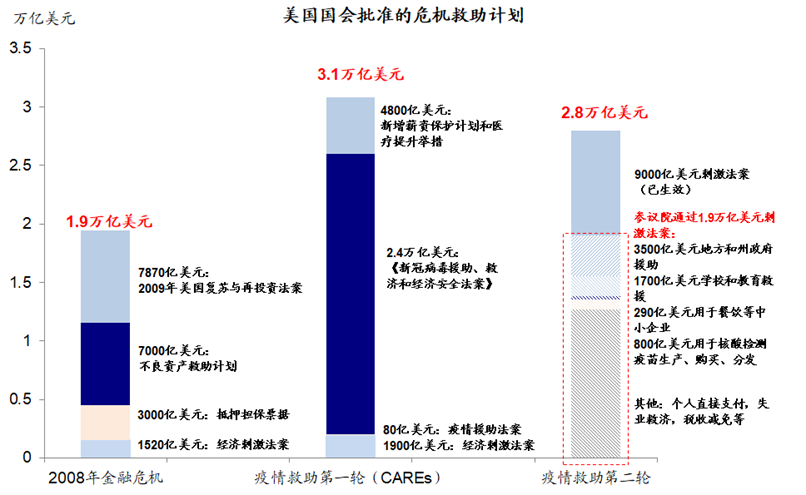

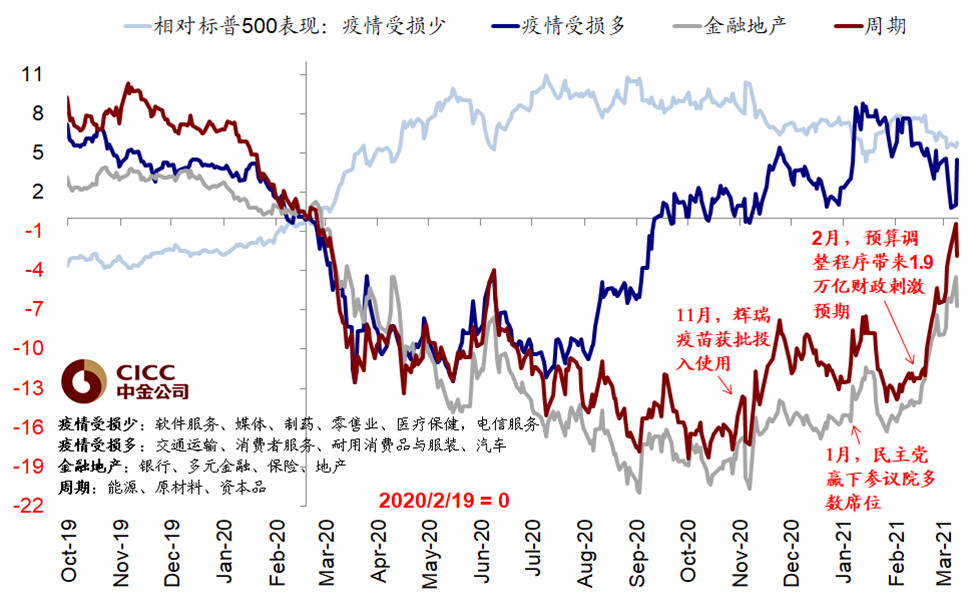

回过头来看,首先,此轮美债利率特别是实际利率快速上行的源头正是2月初,国会民主党开始推动使用预算调节程序后,市场对于1.9万亿美元刺激通过预期的逐渐升温,因为在当时市场就可以基本确定,新一轮财政刺激通过基本是时间的问题。而到了现在,1.9万亿美元刺激法案拜登已经正式签署使之生效,但对于市场而言,这已经是预期兑现了。

https://www.cnbc.com/2021/03/11/biden-1point9-trillion-covid-relief-package-thursday-afternoon.html

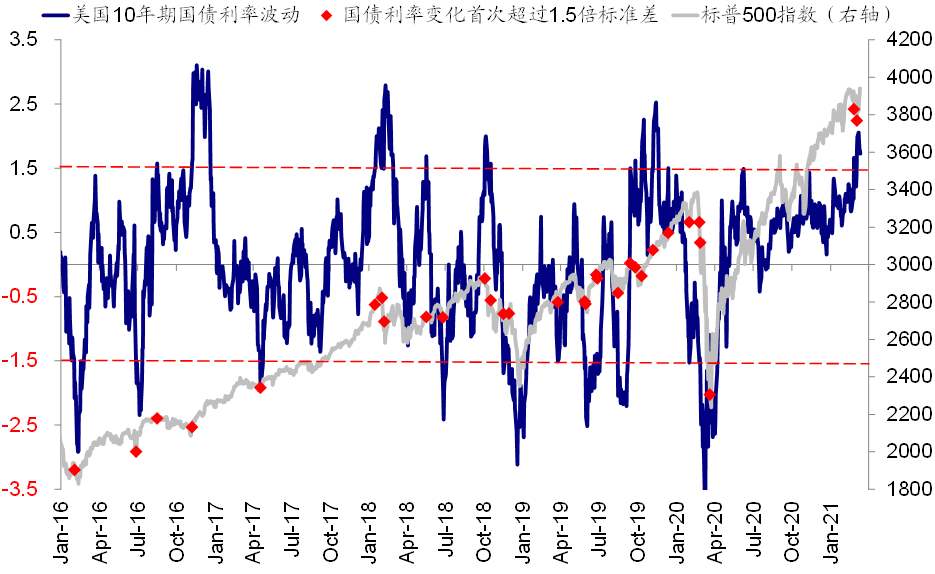

其次,此次利率上行、特别是阶段性的快速上冲也存在明显的交易层面因素,如突破关键关口后,触发止损或者程序化交易进而引发波动的放大,进而导致债券一度明显超卖。但这一情形在市场恢复相对平静后,也得到明显缓和。因此,正是综合这两点考虑,我们预计利率短期可能在这一位置盘整趋缓,直到下一个催化剂到来。

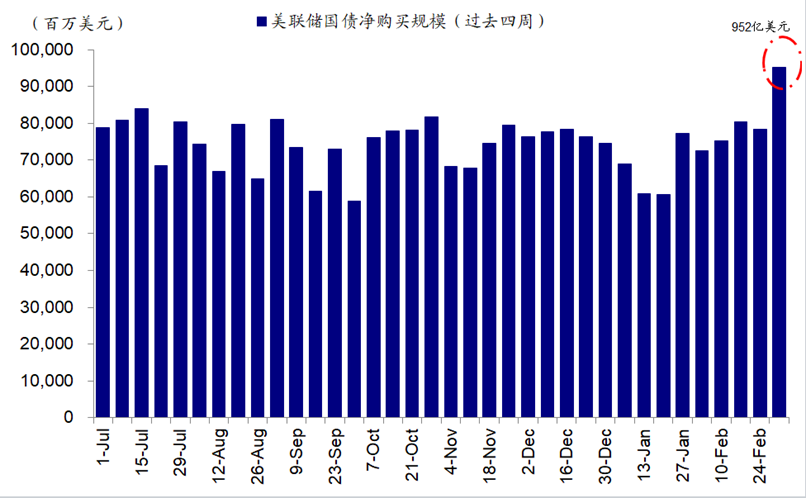

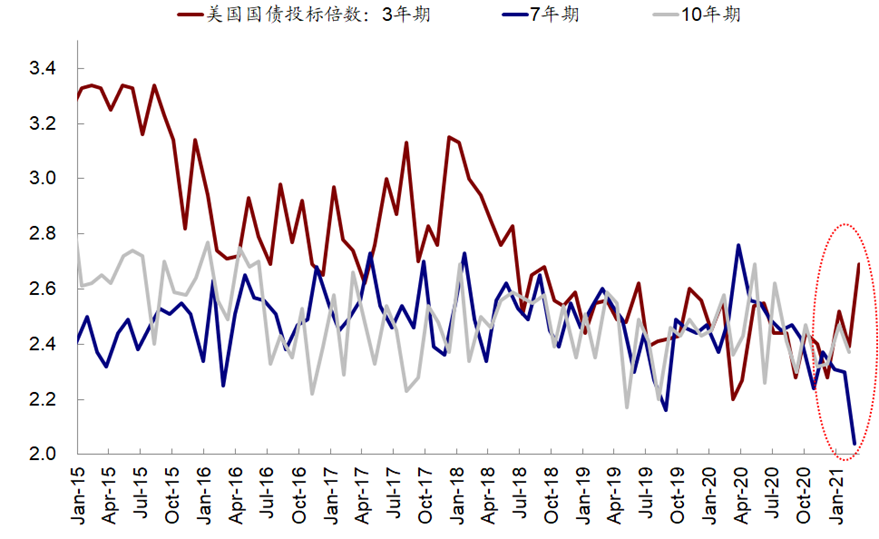

此外,美联储短期公开市场操作购债规模增加、以及国债拍卖竞拍率明显提升可能也在微观层面改善了市场情绪。

不过,当前利率水平和波动率依然处于相对高位,因此因为一些事件和关键经济数据出发的意外上冲依然值得关注,如果出现的话,仍难免对市场再度造成扰动。

二、中长期的利率前景?仍有上行空间且以实际利率为主、等待以一个催化剂

大方向上,在预计今年上半年美国供需两旺推动经济存在上行风险的背景下,美债利率仍将有上行空间。

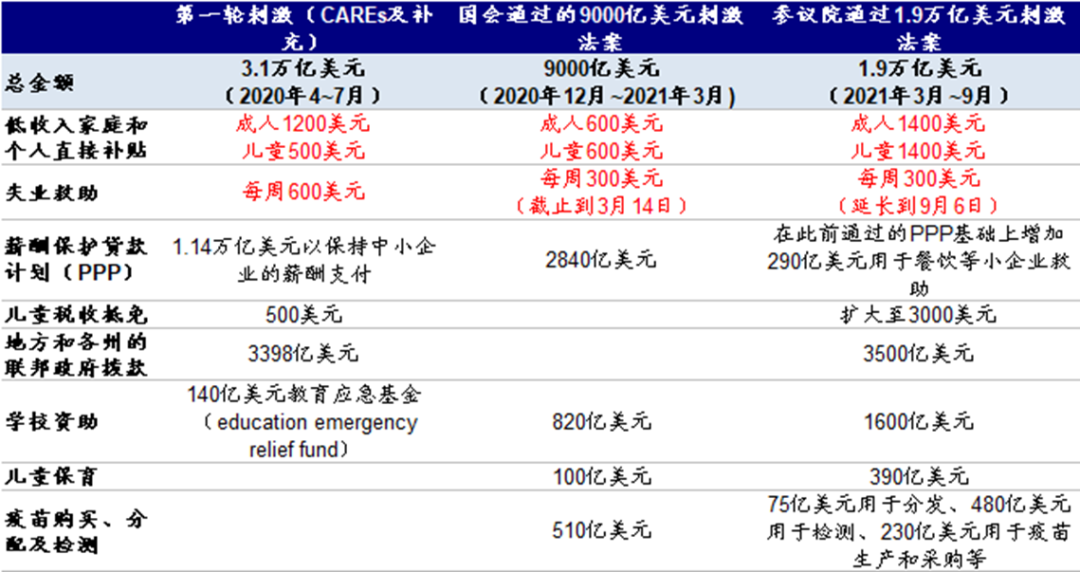

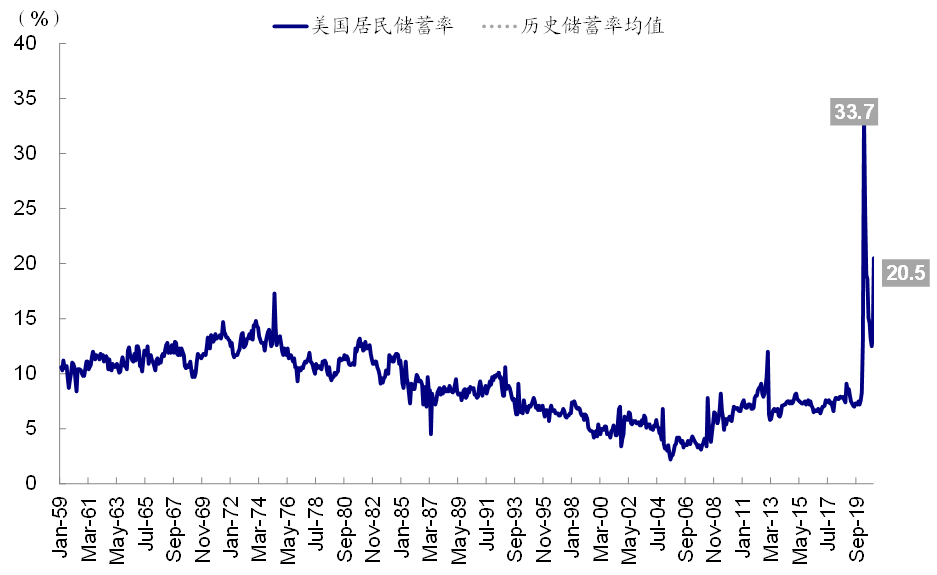

供给端,平均每天200万剂的疫苗接种速度有望使得美国在夏天前实现群体免疫,进而推动生产复工和服务性消费的提升,近期TSA机场安检人数大幅跃升可能就是一个直接体现。需求端,1.9万亿美元的财政刺激已经出炉,每人1400美元的直接补贴、以及每周300美元的失业补充将开始发放直到9月初(但考虑到就业的修复,这一发放将集中在上半年)。实际上,去年底通过的9000亿美元财政刺激已经使得居民储蓄率从12月的13.4%大幅跃升至1月的20.5%,效果立竿见影。

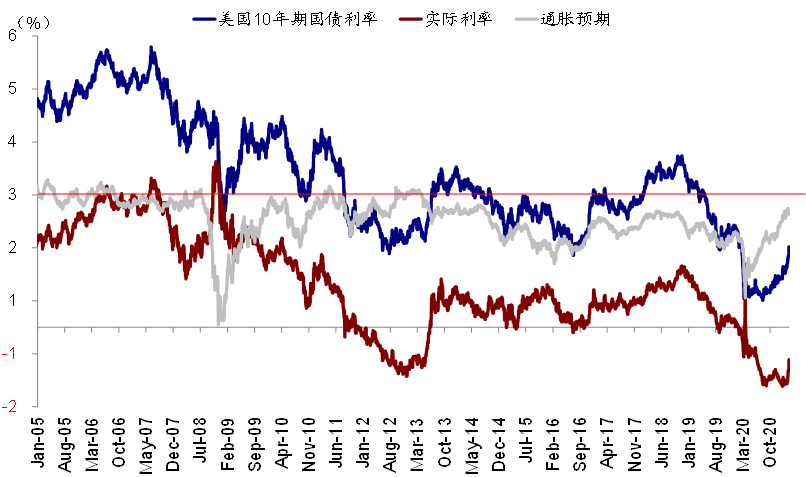

因此绝对水平上,在利率水平突破我们给出的1.5%的第一目标点位后,我们结合纽约联储提供的ACM期限溢价模型预计下一个目标点位在1.8%左右。从驱动因素上,我们预计仍将以实际利率为主,主要是考虑到真实的增长预期将不断走高、同时通胀预期已经提前反应并逼近历史上沿。

不过节奏上,除非出现一些意料之外的交易层面因素,我们预期利率的下一波上行可能也要等待新的催化剂,例如拜登基建方案或者如果新一财年预算安排中包含大规模基建投资预算(预计4~5月),以及疫苗接种实现群体免疫的里程碑式进展等等。

三、对市场和资产价格的潜在影响?短期有喘息、中长期决定于基本面

毋庸置疑的是,短期利率上行的缓和对于市场将起到明显的喘息效果,这也是近期市场得以反弹的主要原因。

但长期来看,虽然短期利率上行难免造成融资成本抬升、特别是快速上行会加大波动,但基本面仍是决定市场中长期走势的关键,因此,我们不认为在整体基本面继续向好甚至存在上行风险的背景下,单纯的利率走高或债券曲线熊陡会扭转整体市场趋势。

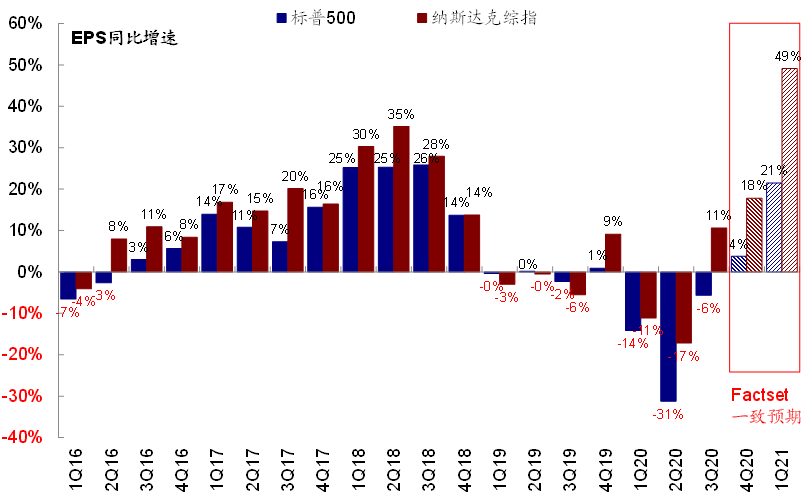

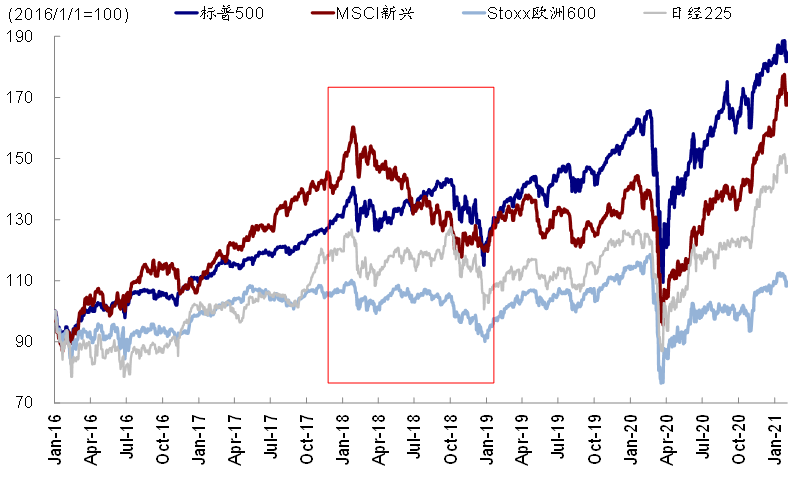

四季度,美股盈利已经同比转正,而且修复速度超出预期,在上半年美国经济供需两旺的局面下,我们对于前两个季度美国盈利的修复依然保有信心。正如我们分析的2018年初美股市场因为债券利率骤升导致波动后的经验所示,市场在波动之后得益于税改后的盈利支撑还能够再创新高,直到10月初利率再创新高且基本面也开始逐步下行。要知道,2018年在多个方面还不如当前(例如当时处于加息周期和经济修复后周期、考虑到利率水平的风险溢价比当前更低、融资杠杆比现在还高等等)。

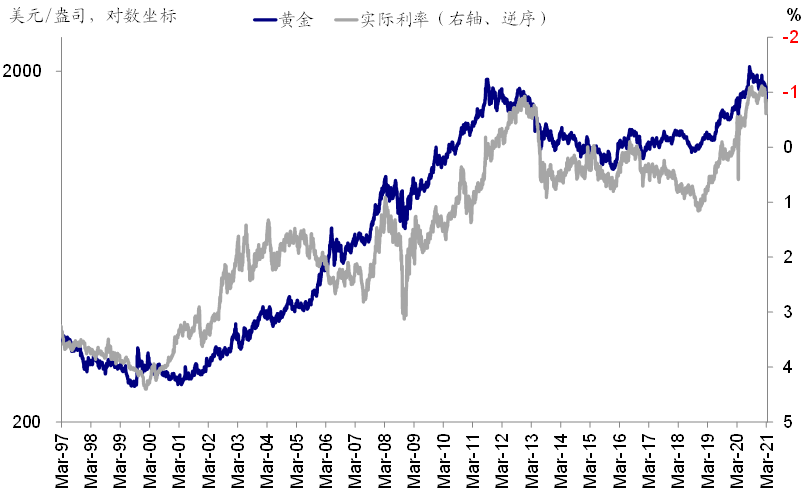

需要注意的是,实际利率的上行不利于黄金和高估值特别是“虚高”估值的表现,这也是近期美股道琼斯指数表现明显好于纳指、银行等价值股表现明显好于成长性板块的原因。不过一旦在利率上冲阶段性缓和时,价值股相比成长股的相对表现也很难一直维系。

因此,我们维持在3月资产配置月报中的观点:短期从避险角度可以适当降低仓位并对冲风险,但维持股>大宗>黄金>债券排序,股票仍是相对首选,大宗商品大涨后计入预期过多建议部分获利,而债券和黄金仍不具备吸引力。欧洲疫苗接种依然缓慢以及美国新增财政刺激可能仍为美元指数提供支撑。股票内部,高估值成长股的相对收益和估值在利率走高背景下会有压力,反之亦然。

四、未来的政策期待?OT>YCC

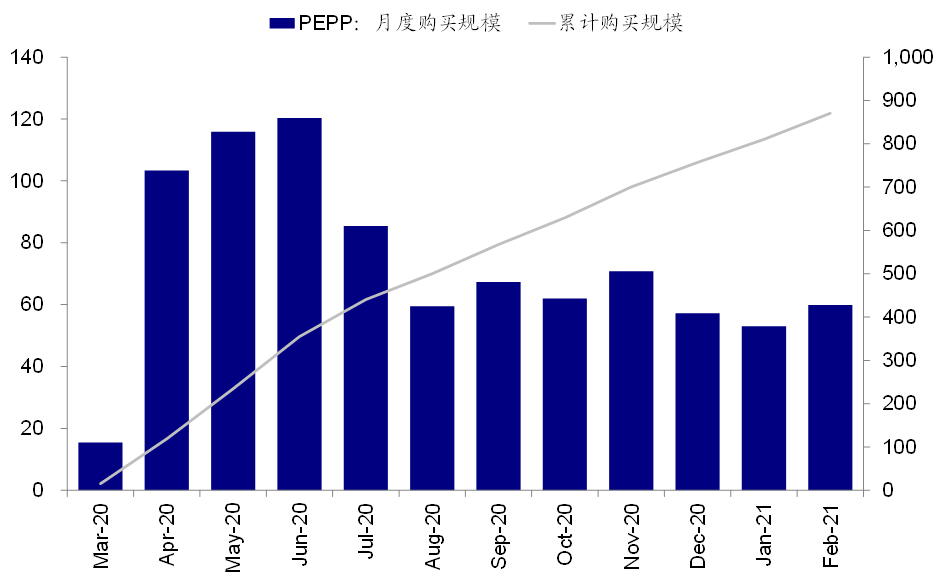

近期利率快速上行导致的资产价格波动也使得市场对于美联储出手“干预”的期待明显升温,毕竟欧央行都已经在未来一个季度决定加大其PEPP(大流行病资产购买计划的购买速度,总规模1.85万亿欧元,目前已经累计购买8700亿欧元)。

我们猜测,美联储目前依然对近期长端美债利率上行表现“淡定”可能是因为:一方面,在美联储看来近期利率上行是一个对增长向好驱动的良性预期推动、同时Powell不认为在未达到充分就业和产出缺口也依然很大的背景下通胀短期走高具有持续性;另一方面,虽然长端利率走高,但金融体系流动性都维持宽松状态,我们追踪的衡量一系列金融市场流动性环境的指标,如FRA-OIS、商业票据、信用利差等等,也都没有明显收紧。

那么,如果接下来,例如在即将召开的3月FOMC会议上,如果美联储采取措施的话,有哪些选项呢?我们认为在当前环境下,相比收益率曲线控制(yield curve control,YCC),扭曲操作(operation twist)可能是相对更为便捷且有效的方式,而YCC对资产定价的扭曲可能更大且会导致实际购买规模的缩减。

►扭曲操作,在目前情况下是相对最为便捷且有效的一种方式,而且QE购买规模将维持不变。由于较为短端利率锚定美联储基准利率保持基本不变,因此即便短期卖出短端,可能造成的响应相对有限。2011年采取扭曲操作即带来的长端利率下行的明显效果;

►收益率曲线控制,反而可能造成实际的Taper和对资产定价更大的扭曲。参照日本央行此前推出YCC的经验(当然日本央行当时是为了避免过深的负利率而非压低利率),锚定某个价格点位而非数量目标可以起到明显的效果,即利率被完全锚定但实际所需的购买规模不断下降,等于Taper的效果。不过,这种完全锚定某个债券收益率点位的操作可能会“扭曲”市场定价,从中长期的推出角度可能会带来更大的麻烦;

►延长对银行机构投资国债资本充足率豁免要求的到期。疫情期间,美联储为缓解国债市场流动性压力,允许大型金融机构可以不将持有国债纳入资本充足率计算中,但这一豁免3月底截止。截止三季度,美国银行机构持有国债1.3万亿美元,占到总存量规模的5.5%,相比疫情前新增2850亿美元。如果豁免取消的话,在美国银行目前资本充足率处于历史新高的背景下,可能更多体现为降低对国债的需求。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP