浙商证券:纳指下行压力仍存,对利率上行反应钝化

本文来自“浙商证券”。

内容摘要

报告导读/核心观点

今年美债收益率变化领先美联储指引,从基本面看主要源于市场对通胀预期的定价与美联储的指引出现偏离。10年美债收益率上半年或触及2.2%-2.3%;纳斯达克仍有下行压力但对美债收益率上行的反应将逐渐钝化,道琼斯将继续领跑纳斯达克;美元上半年仍有上行空间。

历史上通常是美联储货币政策带动收益率变化,本轮收益率上行领先美联储

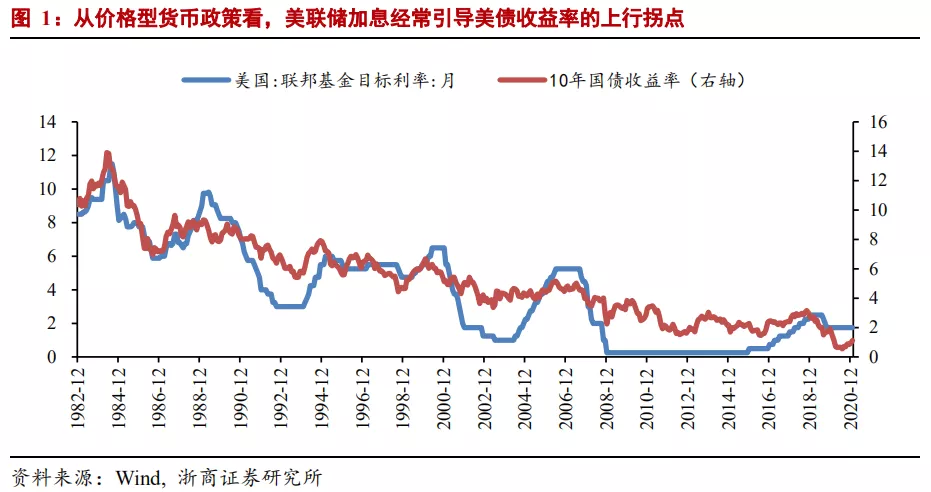

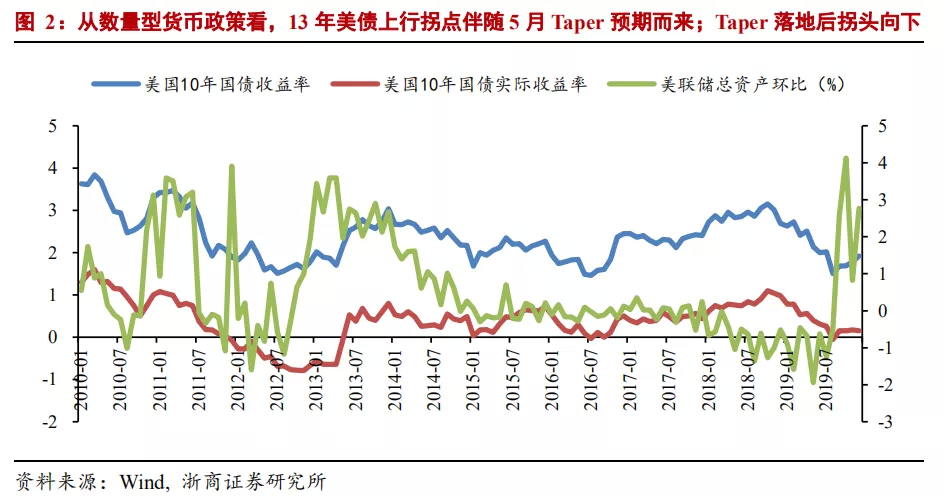

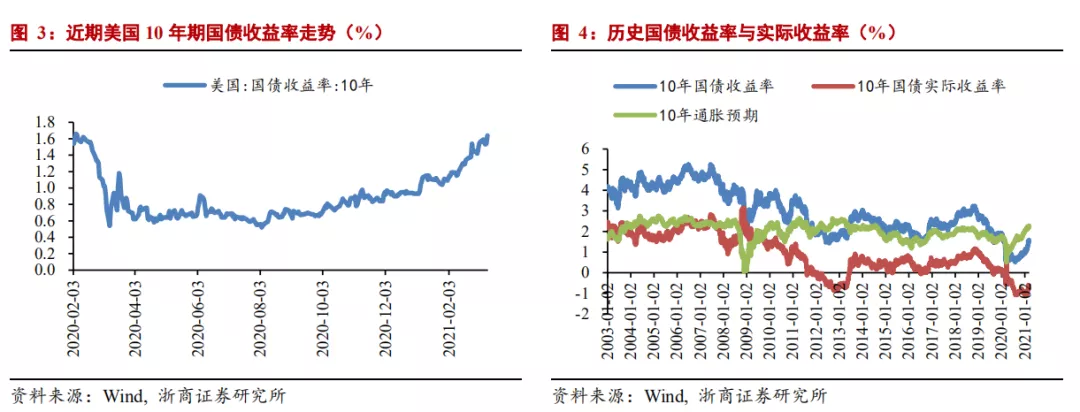

历史上往往是美联储的货币政策带动美债收益率变化。从价格型货币政策看,美联储的加息往往能开启10年期美债收益率的上行周期。从数量型货币政策看,美联储明确的缩量宽松指引也会带动美债收益率上行。当前美联储尚未给出明确的宽松缩量或加息信号,但本轮10年期美债收益率上行自0.52%的低点启动以来已累计上行112BP并收于1.64%,是历史上较为少见的收益率跑赢美联储。

收益率领先上行主要源于市场对通胀的定价与美联储背离

本轮美债收益率变化领先美联储主要源于:政策上主要源于市场对缩量宽松预期的博弈,虽然鲍威尔近期并无鹰派言论但市场显然对此并不买账。财政淤积资金的支出使得美联储持续QE必要性下降,宽松缩量可能超预期提前。基本面上主要源于市场对通胀预期的定价与美联储的指引出现偏离。当前市场对国债收益率定价较为乐观,已经充分反映未来通胀预期,10年期美债隐含通胀预期为2.28%,这也与美联储的指引出现偏离。原因在于:美联储认为年内高通胀主要归因于低基数以及财政刺激下现金发放等措施对消费的一次性推升因素;而市场则认为拜登的大规模财政刺激、长期低利率环境可能对通胀中枢起到永久性抬升作用。未来市场将持续定价基本面复苏预期,美债后续上行空间主要源自实际收益率。

2021年2季度可能出现美联储缩量宽松的拐点

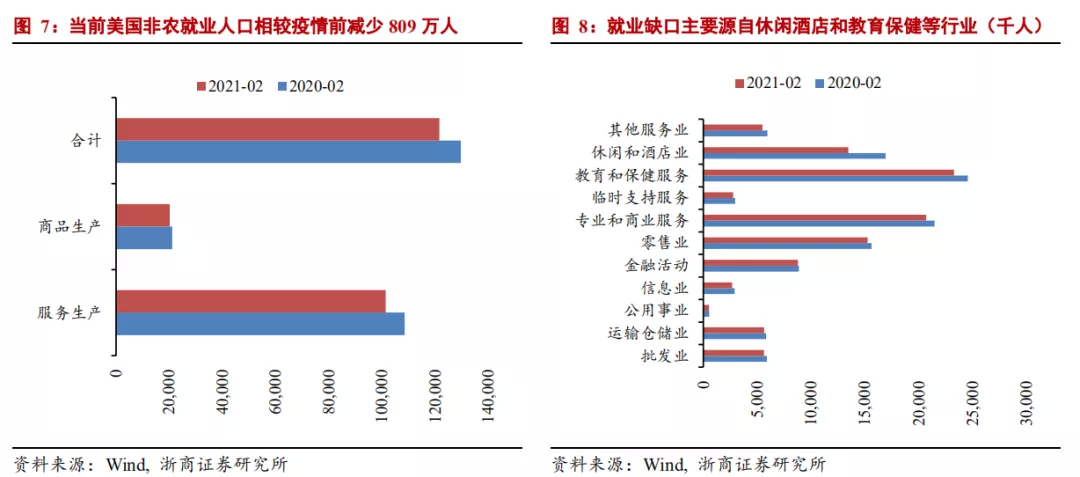

美债收益率将在上半年触及2.2%-2.3%的年内高点,这一高点可能伴随美联储二季度缩量宽松的落地而触及。这一判断与鲍威尔锚定“失业率实质性改善”的表述并不冲突。与疫情前比,当前美国60%的就业缺口源自休闲酒店业以及教育保健服务业,临时工比例较高,受社交距离控制影响大。根据美国现状,服务型消费场所和学校可能在Q2起陆续开放或复学,上述两大行业的就业人口可能迅速提升并修复就业缺口,Q2可能出现“就业实质性改善”,缩量宽松可能落地。

纳指仍有下行压力但对收益率上行的反应逐渐钝化,道指将领跑纳指

我们曾指出缩量宽松预期下纳斯达克可能受明显冲击;道琼斯受益于经济复苏预期是相对更优选择。近期股市走势印证我们此前观点。伴随美债收益率的进一步上行,纳斯达克仍有进一步下行压力,但相较本轮调整,此后纳斯达克对于美债收益率上行的反应可能逐渐钝化,与2月高点相比最终回撤幅度可能在10%-20%之间,回撤过后预计道琼斯将继续保持优于纳斯达克的表现。回溯历史,美国数量型货币政策转向较少令美股大幅回调。美股暴跌前通常出现“10年国债收益率上行”叠加“10年与2年期限利差收窄”的信号,本质是金融条件收紧叠加经济前景恶化,往往由美联储连续加息所致,这一信号年内难以出现。

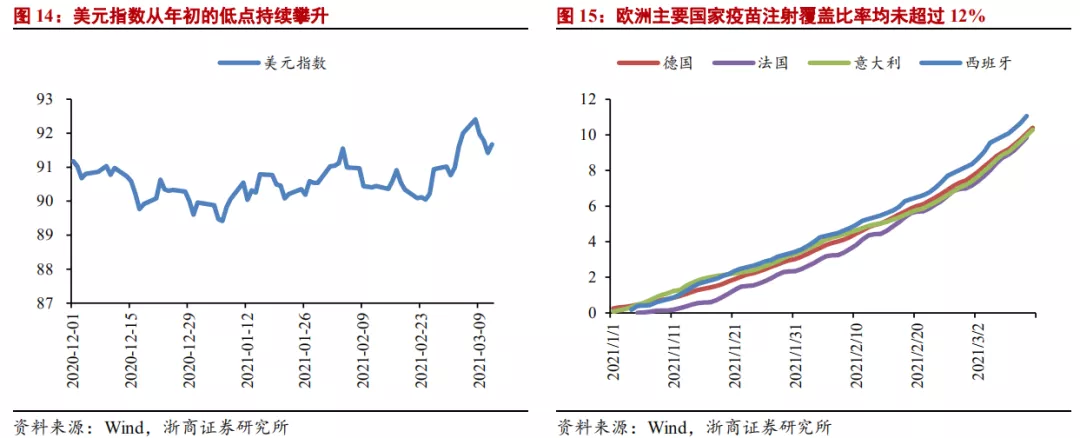

美元近期走势印证我们前期判断,上半年或仍有上行空间,全年中枢预计为90

我们曾于前期报告中指出,美元可能在上半年受美联储货币政策边际变化影响而阶段性走强,核心驱动因素即为美联储开展缩量宽松后欧美货币政策的背离,这一判断于近期逐渐印证。我们继续维持美元全年90为中枢,前高后低,下半年震荡下行的判断,年内运行区间上限可能为92-93,区间下限可能为87-88。

短期收益率上行风险关注3月SLR政策续期情况

短期需关注SLR政策续期情况。SLR全称补充杠杆率,主要限制美国银行在一级资本基础上可以持有的总风险敞口。2020年美联储放松政策约束为金融机构释放约1.2万亿美元的持债额度,约束调整将于2021年3月31日自动结束,如果不予续期,部分机构可能被迫抛售国债以满足监管要求。我们认为该项政策续期的可能性较大,但需重点关注该政策的续期期限。

风险提示

美国财政刺激力度超预期加大带动通胀超预期;疫苗注射进度不及预期导致宽松周期延长。

正文

历史上美联储引领收益率变化,本轮收益率上行领先美联储

从历史经验上看,往往是美联储的货币政策带动美债收益率变化。从价格型货币政策来看,美联储的加息往往能开启10年期美债收益率的上行周期,且二者同步性较强,上行拐点往往较为接近。从数量型货币政策来看,美联储明确的缩量宽松指引也会带动美债收益率上行。以2013年5月为例,伯南克首次在公开演讲中提及可能逐渐缩减资产购买步伐(缩量宽松以下简称“Taper”),受量化宽松退出预期影响,美债收益率开始迅速上行;2013年6月,伯南克再次重申Taper,美债收益率持续上行,本轮上行一直持续至2013年12月,期间上行幅度约130BP,此后利率拐头向下。利率上行拐点与下行拐点分别对应美联储Taper的预期指引与实际落地时间点。

然而本轮美债收益率在美联储尚未给出Taper和加息指引的情况下率先启动上行周期,是历史上较为少见的收益率曲线跑赢美联储。截至报告日,美联储尚未给出明确的宽松缩量或加息信号,但本轮10年期美债收益率上行自0.52%的低点启动以来已累计上行112BP并收于1.64%,领先美联储。此外,期货市场部分资金已开始逐步博弈加息预期,根据CME美联储观察工具最新数据显示,4月28日加息概率约为4.2%。

收益率领先上行主要源于市场对通胀的定价与美联储背离

根据我们前期报告《哪些因素还会推升美债收益率上行》中指出,本轮美债收益率领先美联储的预期指引和政策操作上行可以从两个角度理解:

从政策层面上来看,主要源于市场对缩量宽松预期的博弈,虽然鲍威尔近期并无鹰派言论但市场显然对此并不买账。总量上来看,财政淤积资金的支出将在今年带来1.2万亿美元的基础货币增量,这一规模与2020年美联储无限量量化宽松背景下带来的基础货币增量几近相当,美联储持续QE必要性明显下降,宽松缩量的时间可能超预期提前。我们继续维持对全年货币政策节奏的判断:美联储Q1将继续维持当前速度开展扩表,Q2可能迎来宽松速率的拐点,下半年起可能逐步停止扩表并通过扭曲操作(或收益率曲线控制政策)重点控制长端收益率继而带动国债收益率从高点回撤。

从经济基本面来看,主要源于市场对通胀预期的定价与美联储的指引出现偏离。当前国债定价已经充分反映未来通胀预期,10年期美债隐含通胀预期为2.28%,为2013年以来最高值。然而从美联储官员近期的公开表态来看,2021年内虽然可能出现高通胀,但其可持续性堪忧。比较来看,显然市场对此的定价更为乐观,与美联储的指引偏离。去年8月以来10年期美债收益率共计上行102BP,其中71BP由通胀预期上行所贡献。市场预期与联储出现背离的原因主要在于:美联储认为“当前通胀是一次性的,根深蒂固的低通胀不太可能很快消失”,即年内的高通胀主要归因于低基数以及财政刺激下现金发放等措施对消费的一次性推升因素;而市场则认为拜登的大规模财政刺激、长期的低利率环境可能对通胀中枢起到永久性抬升作用。

未来市场将持续定价基本面复苏预期,美债后续的上行空间主要源自实际收益率。2月以来国债收益率上行主要源自于实际利率贡献(2月至今实际利率贡献43BP,通胀预期贡献15BP),此前美国实际收益率的深度负利率在很大程度上归因于美联储的干预,在2020年量化宽松期间大规模买入TIPS债券,压低了实际收益率并在极大程度上扭曲了基本面定价。2020年2月量化宽松开展前,美联储持有的TIPS规模1311亿美元,占总流通市值的比重为8.7%,当前美联储持有的TIPS规模占总流通市值的比重已超过20%。因此,实际收益率的上行实质是投资者在美联储逐渐退出量宽的预期下,按照基本面对实际收益率进行再定价。这一结构变化与2013年类似,2013年5月-12月间,美债名义收益率共计上行134BP,其中实际收益率贡献144BP,贡献率超过100%;通胀预期贡献-10BP,通胀预期同样领先实际收益率见顶。当前实际收益率的交易逻辑并未与美联储出现背离,多位官员曾发声认为本轮收益率上行主要受益于基本面前景改善。

2021年2季度可能出现美联储缩量宽松的拐点

根据我们前期报告《哪些因素还会推升美债收益率上行》,美债收益率将在上半年触及2.2%-2.3%的年内高点,这一高点可能将伴随美联储二季度缩量宽松(Taper)的落地而触及。从鲍威尔近期的公开市场表态来看,我们认为其表述与2季度落地Taper并不冲突。

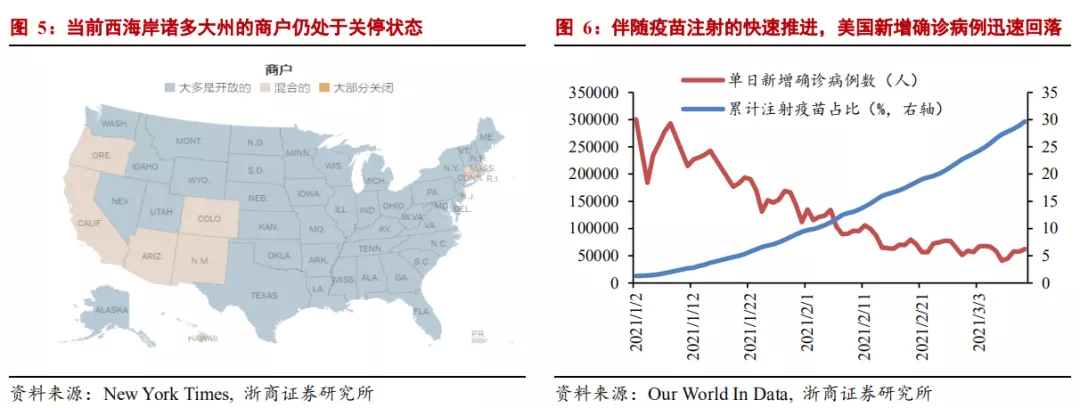

根据鲍威尔的公开讲话“两大经济目标出现实质性好转前将继续维持当前购债速度,且当前的经济状况距离‘实质性好转’仍需时日”。我们认为这一表述与美联储2季度潜在的缩量宽松操作并不冲突。美联储2020年调整货币政策框架后,失业率在两大货币政策目标中被提至优先级更高的位置。当前美国非农就业人口相较疫情前减少809万人,其中约60%由休闲酒店业以及教育保健服务业的就业缺口所导致(相较疫情前,休闲酒店业就业缺口345万,教育保健服务业缺口130万)。该部分就业人群的特征是临时工比例较高,受社交距离控制影响较为严重。拜登上任后,美国疫苗注射进度显著加速,当前全美疫苗注射覆盖比率已达30.46%,远超此前预期;最近7天每日注射数达230万针;近期强生公司的新冠疫苗被批准投入紧急使用,将在6月末前为美国供给1亿剂,该疫苗仅需注射1剂即可实现免疫目的,预计该疫苗的推进使用将进一步加速美国群体免疫。根据当前进程,预计美国将在Q2末接近实现群体免疫目标;伴随疫情的快速修复,美国的服务型消费场所可能在Q2起逐步开放、学校可能在Q2起持续复学,休闲酒店和教育保健两大行业的就业人口可能迅速提升并修复就业缺口(行业内临时工比例较高,就业弹性较强),Q2即可能出现鲍威尔口中的“就业实质性改善”,Taper可能出现。

纳指仍有下行压力但对收益率上行的反应逐渐钝化,道指将领跑纳指

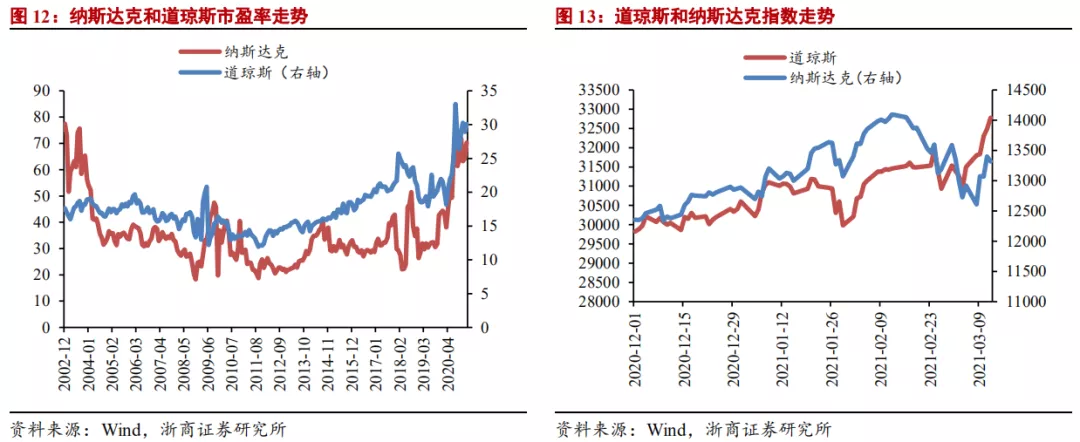

我们曾于前期报告《财政冗余释放可能导致扩表逐渐不及预期》中指出,在美联储缩量宽松的预期下,纳斯达克指数可能受流动性边际变化影响受明显冲击;道琼斯指数受益于经济复苏预期可能是美国股票中相对更优的选择。近期道琼斯和纳斯达克明显分化的表现已印证我们此前观点。展望未来:

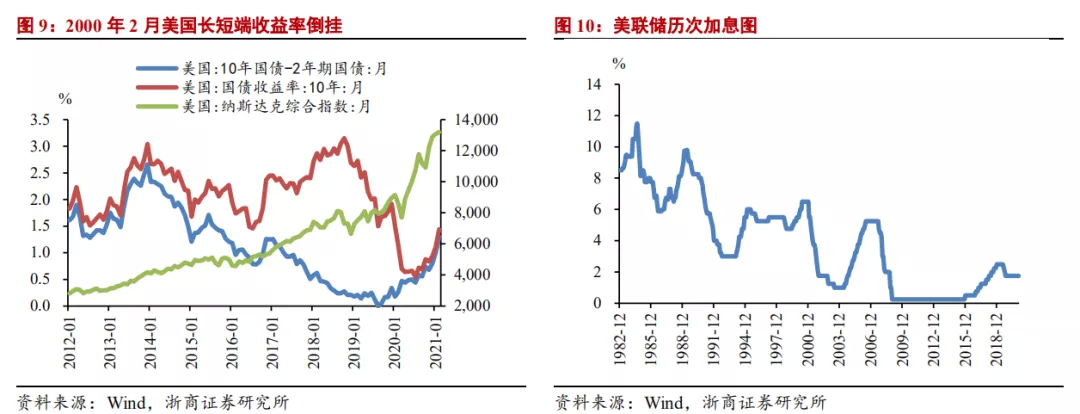

美债收益率的进一步上行可能使美股仍有阶段性回调压力,但可能不会出现大面积崩盘。参照历史经验,美国的数量型货币政策转向较少令美股出现大面积回调。以2013年为例,当时Taper的预期和美债收益率的上行并未使得权益市场明显回撤。伯南克5月末首次宣布Taper时,道琼斯和纳斯达克曾受流动性预期转向影响均出现阶段性的小幅回撤,回撤时长约1个月,回撤幅度有限均未超过4%,可以发现Taper主要影响短期交易情绪而非长期经济基本面,权益资产在短期回落后将受益于基本面改善而进一步上行。此后,2017年10月美联储正式启动缩表并持续至2019年9月。本轮缩表的启动并未刺破纳斯达克泡沫,美股持续上涨至2018年8月方才出现明显回撤,但本轮回撤主要源于美联储的连续加息而非缩表。美联储自2015年末起至2018年末渐进式加息225BP,连续加息一方面抬升10年期国债收益率这一无风险收益率使得股市的估值承压,另一方面使得经济前景恶化10年期和2年期国债期限利差逐步收窄。这一危险信号的组合使得纳斯达克大幅回撤18%。

回溯历史,2000年科网泡沫破裂、2008年金融危机、2018年美股大幅回撤前均曾出现“10年期国债收益率快速上行”叠加“10年期与2年期国债期限利差收窄”的信号。这一信号的本质是金融条件收紧叠加经济前景恶化的组合,往往由美联储连续加息所致。

本轮Taper带来的权益资产回撤幅度可能大于13年,主要原因是当前估值泡沫更为明显,当前纳斯达克市盈率水平为2013年5月的2.5倍;道琼斯市盈率水平为2013年5月的2倍,均位于历史95%分位以上,高估值状态下的流动性拐点可能带来更为显著的回撤压力。自2月中旬以来,纳斯达克已从14095的高点回撤近6%(最多曾回撤超过10%)。伴随美债收益率的进一步上行,纳斯达克仍有进一步下行压力,但相较本轮调整,此后纳斯达克对于美债收益率上行的反应可能逐渐钝化,与2月高点相比最终回撤幅度可能在10%-20%之间,回撤过后预计道琼斯将继续保持优于纳斯达克的表现。通常由加息引发并导致股市大幅回撤的危险信号组合年内难以出现。

美元方面,我们曾于前期报告《财政冗余释放可能导致扩表逐渐不及预期》中指出,美元可能在上半年受美联储货币政策边际变化影响而阶段性走强,核心驱动因素即为美联储开展TAPER后欧美货币政策的背离,这一判断于近期逐渐印证,美元指数自年初89.4的低点上行至当前的91.7。美国方面,市场逐渐定价美联储的转向预期;欧洲方面,欧央行则于本月议息会议中宣布将提高紧急购债计划下的购债速度。此外,预计美国本轮基本面修复将领先于欧洲,核心驱动因素为疫苗注射覆盖率的优势。美国当前覆盖比率已超过30%,而欧洲受迫于辉瑞等企业疫苗供应订单延迟交付影响注射进度明显落后于美国,德、法、西、意等国注射覆盖率均未超过12%。在此情况下美国经济的领先性复苏也将强化美元前高后低的走势。我们继续维持美元全年90为中枢,前高后低,下半年震荡下行的判断,年内运行区间上限可能为92-93,区间下限可能为87-88。

短期收益率上行风险关注3月SLR政策续期情况

3月美联储议息会议即将于下周开展,我们提示需重点关注SLR政策的续期情况,该项政策也是3月美债收益率上行的核心风险来源之一。

SLR(Supplementary Leverage Ratio)全称为补充杠杆率,该项规定是美联储在巴塞尔协议的基础之上对国内银行施加的杠杆率约束,主要限制国内银行在一级资本基础上可以持有的总杠杆风险敞口。需要注意的是,在SLR的规定下,银行所有资产(包括准备金、国债和信贷等)均按照相同的风险权重计算杠杆率(例如国债和信贷被视为风险权重相同的资产)。因此SLR约束往往会让银行降低持有高质量、低收益资产的意愿。

2020年美国出台大规模财政刺激,为鼓励金融机构持债,美联储及相关部门出台规定调整补充杠杆率中总杠杆风险敞口的计算口径,将国债和准备金剔出总杠杆风险敞口的计算范围,以此增加金融机构的持债额度和意愿,豁免期为1年。根据美联储统计,本项政策调整大约为美国金融机构释放了1.2万亿美元的持债额度,SLR的监管约束调整将于2021年3月31日自动结束,如果美联储不在3月对该项政策予以续期,则部分机构可能被迫抛售国债以满足监管要求,则这一事件可能成为3月美债收益率上行的最大潜在风险点。

整体来看,我们认为该项政策续期的可能性较大。拜登1.9万财政刺激方案已签署生效,美联储等主管部门需要保持机构的购债意愿以保障国债顺利发行。但需重点关注该政策的续期期限,如果续期市场不及预期,美债的抛压可能仍将延续。

风险提示

美国财政刺激力度超预期加大带动通胀超预期;疫苗注射进度不及预期导致宽松周期延长。

(编辑:庄礼佳)

扫码下载智通APP

扫码下载智通APP