华创证券:食品饮料板块潜在价值空间在哪里?

本文来自“华创证券”。

摘要

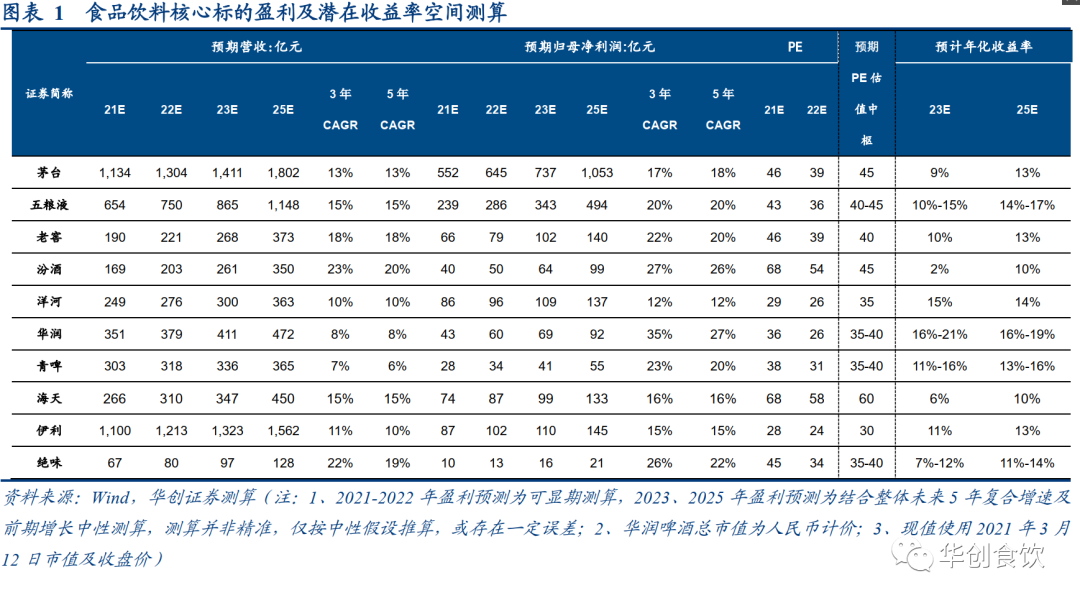

我们在上周周报《什么价格值得买?——白酒板块最新思考》中分析,随着近期白酒板块估值回落,当下已进入价值合理区间。对于价值投资者而言,当下对食品饮料龙头标的的潜在价值空间如何看?哪些标的已进入价值布局区间?从赚取业绩成长的收益空间角度,我们进一步预测整体核心龙头标的,在未来3年及5年维度下的基于中性业绩假设的潜在收益空间。

潜在价值空间在哪里?基于价值投资资金视角,高端白酒预期年化收益率重回10%,大众品龙头收益率空间放大。

1)白酒:高端白酒的增速中枢当下更多看供给端规划,结合各家酒企十四五目标,未来3-5年业绩复合增速有望接近20%甚至略高于20%,按估值中枢40-45倍PE测算,预计未来几年年化收益率已重回10%以上,对价值型资金吸引力增强;

2)啤酒:随着高端化趋势加速演进,未来3-5年为内资龙头业绩提升最快的阶段,按估值中枢35-40倍PE测算,近期估值回落后放大未来收益空间,预计华润(00291)、青啤(00168)未来3-5年年化收益率分别达到20%、15%左右;

3)调味品:基于行业需求稳增、集中度提升仍有较大提升空间及盈利稳定性,龙头海天维持15%左右的复合增长率,按60倍PE估值中枢测算,预计未来3-5年分别有望达到6-10%年化收益率;

4)乳业:龙头伊利成长空间持续打开,公司战略重点由“常温酸+康饮”向“白奶+奶粉”的较高盈利能力组合转型,未来3年净利率有望回升至近10%的高点,按估值中枢30倍PE测算,预计未来3-5年年化收益率10-13%;

5)连锁:龙头绝味具备扎实的供应链及管理能力,规模效应及精细化管理进一步推升公司净利率水平,结合股权激励方案,预计未来3-5年收入端复合增速达20%左右,利润端表现更优,按35-40倍估值中枢测算,预计对应未来5年年化收益率回归至10%以上。

本周跟踪反馈:茅台牛年生肖及精品茅台提价,预计可增厚业绩幅度约4.5%,指明茅台销售政策方向。本周市场传来茅台一系列的提价消息,根据经销商反馈,牛年生肖茅台出厂价1999元,相比鼠年生肖酒出厂价1299元,提价幅度达到54%,零售指导价由1699提至2499元,提升47%,精品茅台出厂价由2299元提至2699元,提价幅度17%,零售指导价由3199元提至3299元,提价幅度3%,经销商全年计划减半,转由自营店按零售价销售。我们点评如下:

(1)业绩贡献测算:按牛年生肖酒销量1500吨、精品茅台销量800吨测算(两者均无增量,并按经销商及自营店各一半测算),提价带来的收入贡献约28.1亿元,考虑消费税和所得税扣除,业绩贡献19.9亿元,对应业绩增厚约4.5%。考虑年初已对出口产品提价,经销商反馈从739元提至969元,销量约2000吨,测算对业绩增厚约1.5%,另外总经销产品及系列酒提价,对全年业绩亦有增厚(考虑提价幅度不一,且总经销产品体量较小,测算或有误差)。

(2)本次提价行为也指明了茅台销售政策方向:一是暗示飞天和高端产品将分开双线定价,二是茅台改革势将深化,飞天直销化和渠道团购化。

(3)年内来看,在飞天拆箱销售政策、严控价格的导向下,我们判断飞天年内提价的概率已不高,公司通过非标产品提价、直营渠道增量等手段,料已具备保障全年10%以上增长的支撑,这是兼顾各方、一举多得的经营策略。

最新投资策略:

(1)白酒板块:白酒已至价值布局区间,优先高端白酒,精选次高端弹性标的。基本面坚实支撑板块,板块估值消化后,当下已开始进入价值布局区间,越往下越值得买入,赚取业绩成长的钱已经逐步清晰。预计三月下旬开始,春糖及季报将逐步成为下一阶段催化,股价将有所提振。标的推荐上,建议优先稀缺性和确定性兼具的高端白酒茅、五、泸。次高端价格带在年内低基数下普遍有望迎来高增长,结合当下估值性价比及成长弹性,推荐今世缘、水井坊、汾酒、古井贡、洋河。

(2)大众品板块:优先乳业、啤酒,把握估值安全性及高增长持续品种。乳业年内原奶延续上行向下游传导,同时终端需求强劲,重申龙头伊利推荐,加大关注港股蒙牛(02319);啤酒板块仍是未来几年产业趋势最为明确的行业,内资酒企高端大单品体量和高端市占率提升方向和速度并未改变,保障未来业绩高增能力,坚定推荐华润(H股)和青啤(A+H股,H股估值折价明显,建议加大关注),关注重啤,其他食品板块推荐估值已具安全边际,且增长具备持续性标的,包括安琪、绝味、安井、双汇,关注巴比、汤臣(00258)、仙乐。

风险提示:市场因素致估值进一步回落、需求不及预期、行业竞争加剧等。

正文

一、核心标的盈利及收益率空间测算

公司具体测算假设如下:

贵州茅台:销售政策上普茅和高端产品双线操作,另外通过普飞直销化和渠道团购化操作。根据贵州十四五规划中对白酒产业的目标设定推算2025年集团营收预计2000亿以上,上市公司预计占比85%-90%,中性预计公司21-23年三年收入和利润CAGR分别为13%、17%,5年收入和利润复合增速分别13%、18%。考虑股份公司盈利增长确定性,并对比国际高端品估值中枢,给予公司估值中枢40-45X。

五粮液:公司改革红利逐步释放,五粮液品牌势能在千元价格带号召力明显,同时公司结构提升稳步推进。参考集团十四五规划,及未来几年属于五粮液的战略机遇期,我们中性预测未来3年、5年收入CAGR均为15%,利润CAGR均为20%。我们认为公司合理估值中枢在40-45X。

泸州老窖:公司产品结构通过国窖+特曲双轮驱动愈发清晰,国窖受益千元价格带扩容,品牌跟随战略有望延续取得成效,特曲提价后对标剑南春。我们中性预测未来3年、5年收入CAGR均为18%,利润CAGR分别为22%和20%。考虑品牌力地位,我们认为老窖在未来数年估值中枢略低于五粮液,在40倍PE。

山西汾酒:产品升级趋势明显,高端化、全国化持续体现。根据公司十四五规划,预计未来3年收入、业绩CAGR分别为23%、27%,未来5年收入、利润CAGR分别为20%、26%。考虑公司全国化及产品结构优化下基本面扎实,预计仍是绩效确定的核心资产,长期看公司全国化及产品提价仍有空间,给予公司估值中枢45X。

洋河股份:公司渠道优势强劲,调整渐显成效,趋势逐步向好。根据公司十四五规划,我们中性预测未来3年、5年收入CAGR均为10%,业绩增速均为12%。考虑公司未来边际恢复潜力,我们给予公司合理估值中枢35X。

华润啤酒:在高端渠道和品牌加大战略性投放下,未来3~5年为公司高端化最快时期。2020年公司高端销量超100万吨,重点单品SuperX及喜力已然起势,合计销量同比高增至50万吨附近,21年有望实现50%以上增长,新单品红爵、苏尔、虎牌亦陆续上市等待起势。参照公司战略规划,我们预计2022年高端销量接近200万吨,25年达300万吨以上,相较2020年分别净增近100万吨、200万吨销量,高端产品吨价接近1万元,净利率按20%以上中性测算,那么相比20年还原后净利润预测30亿元,22年可净增利润在20亿元以上,25年可净增40亿元以上,若考虑提价及效率优化带来的成本下降影响后利润或更为可观。基于以上假设,我们预测公司20~22年还原后业绩为30/45.6/61.8亿元,25年还原后业绩接近百亿元。我们预计公司未来3~5年处在高端加速下的业绩释放最快时期(复合增速有望站上30%),给予35-40X估值中枢测算。

青岛啤酒:在次高端和高端价格带上品牌力较强,未来3~5年内,青岛经典有望逐步替代崂山及其他非主品牌产品(陕西、山东、河南、河北等地中,崂山、汉斯等非主品牌产品仍占60%以上份额),1903及纯生有望逐步替代经典系列,结构升级上确定性较强。同时公司于各系列推罐装化新品,罐化率有望加速提升。预计未来3年、5年营收复合增速为7%、6%。费用率方面来看,考虑到公司费用投放控制良好,销售费用率将维持平稳,管理费用率在公司机制逐步改善下将有略微下降的趋势,同时叠加产品结构持续优化,公司的盈利能力将稳步提升。基于以上假设,我们预测公司未来3年、5年归母净利复合增速有望达到23%、20%。考虑内资高端份额提升逻辑不改,预计公司作为内资龙头之一仍有较大盈利提升空间,我们给予35-40X合理估值。

海天味业:收入端,公司五年计划规划营收年均复合增长15%,其中酱油仍为增长主力,蚝油、酱逐步接力,醋保持高增。公司毛利率已达高位,预计维持高位稳定,随规模效应提升及产能优化带来的效率提升,利润率中枢有望维持稳定并保持小幅抬升,综合看,给予调味品龙头海天未来3年、5年收入复合增速均为15%,业绩增速均为16%。考虑调味品行业需求稳定增长且集中度仍有较大提升空间,公司作为一线龙头,在实现长期稳健增长的同时维持高ROE水平,按60X估值中枢作为测算依据。

伊利股份:收入端,常温高端化红利+白奶新引擎,预计未来5年CAGR仍能达到高个位数,2025年接近千亿级别;奶粉抢抓红利窗口期,未来5年有望站上200亿规模;低温卡位为主,匹配低温品类增速;康饮未来以寻求协同为主,未来有望实现减亏,故预计未来3年、5年整体收入复合增速达11%、10%。利润端,竞争格局优化背景下,公司战略重点由“常温酸+康饮”向“白奶+奶粉”的高盈利组合转型,未来3年净利率有望恢复至前期近10%的高点,对应3年、5年业绩复合增速均为15%。考虑公司在成长空间持续打开的基础上,预计21年起步入盈利提升期,给予30X合理估值中枢。

绝味食品:公司作为连锁卤味龙头,具备优秀的供应链、管理能力,在扎实的经营基础上逐步加速成长,预计中期开店提速至1500-2000家,同店维持3-5%复合增速,此外,公司顺势推出股权激励计划,目标积极进一步提高成长确定性。盈利能力上,随着生产效率优化、经营精细化提高、规模效应显现,预计2025年净利率提升至16.5%以上。综上,预计未来3年收入、利润CAGR分别为22%、26%,未来5年收入、利润CAGR分别为19%、22%,考虑到公司龙头地位和未来3-5年成长确定性预期,给予35-40倍估值中枢。

二、本周回顾

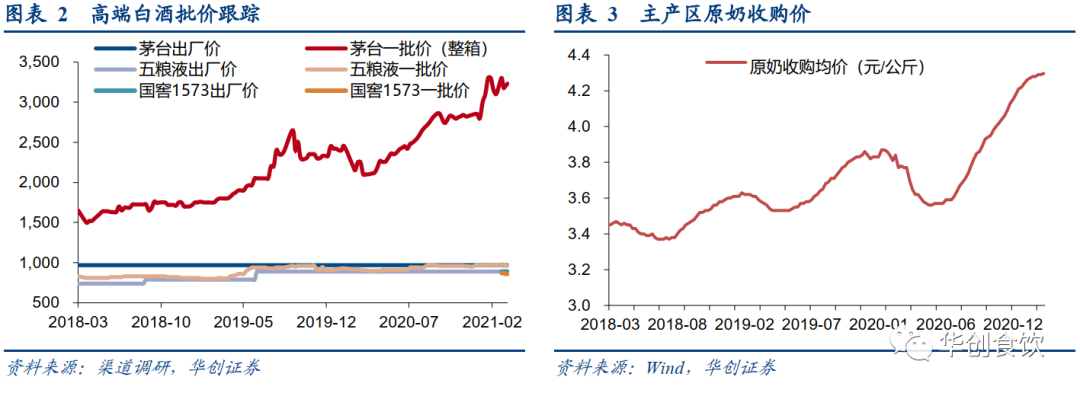

高端白酒批价:本周,茅台批价3230元, 散瓶茅台2500元左右,维持高位。非标产品提价信息传来,指明未来销售方向,普茅和非标产品双线操作,渠道直营化和团购化。五粮液批价970-980元,环比持平,关注后续批价向上动力。国窖1573批价860元, 环比上周持平。

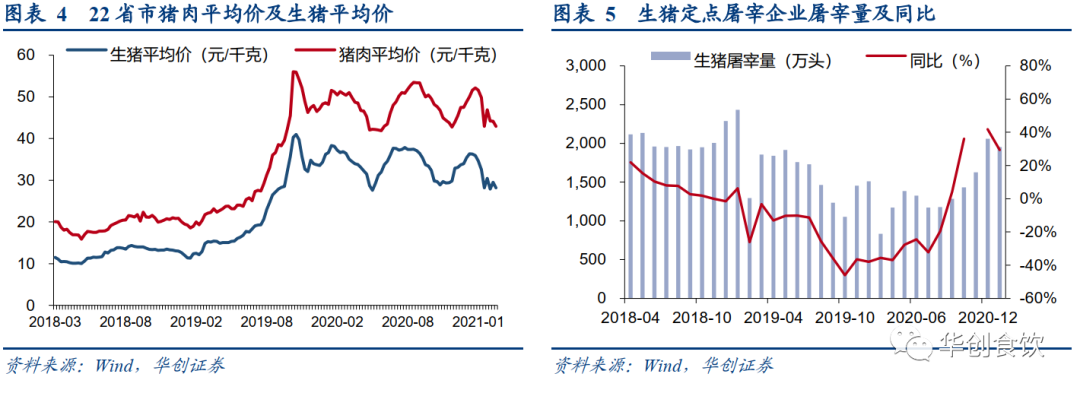

原奶价格:截至3月3日,主产区生鲜乳均价为4.29元/公斤,环比上周持平,同比上涨13.8%。

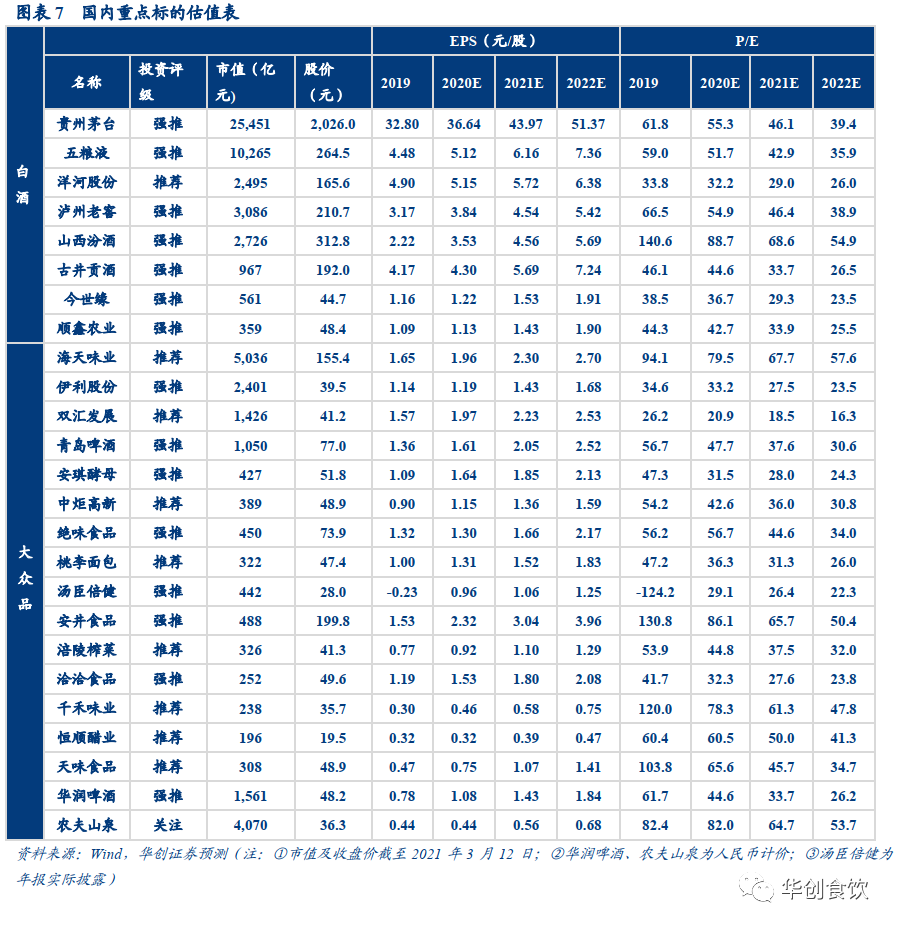

生猪/猪肉价格:截至3月12日,国内22个省市平均生猪、猪肉价格分别为28.17、42.92元/千克,环比上周下跌4.5%、2.9%,同比下跌23.6%、15.5%。

屠宰量:2021年1月,定点屠宰企业屠宰量为1952万头,同比增长29.3%。

三、下周重要信息提示

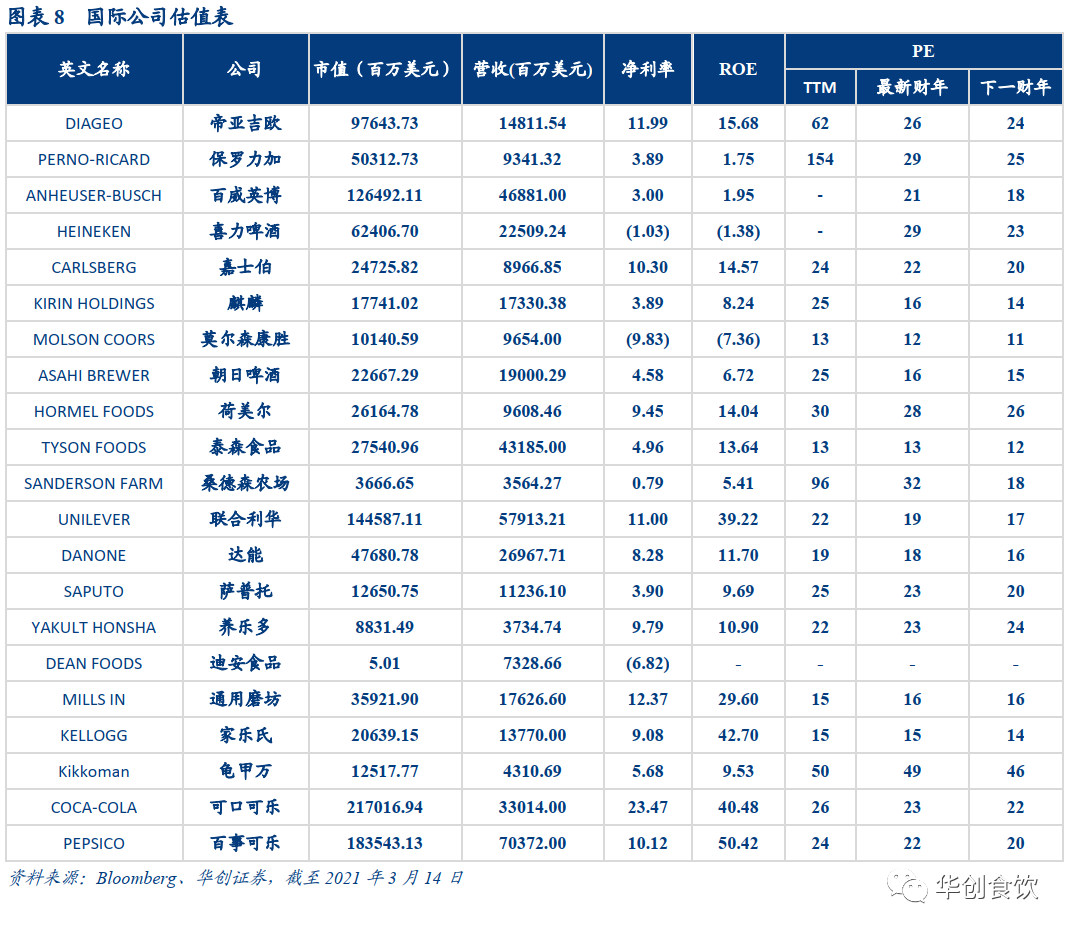

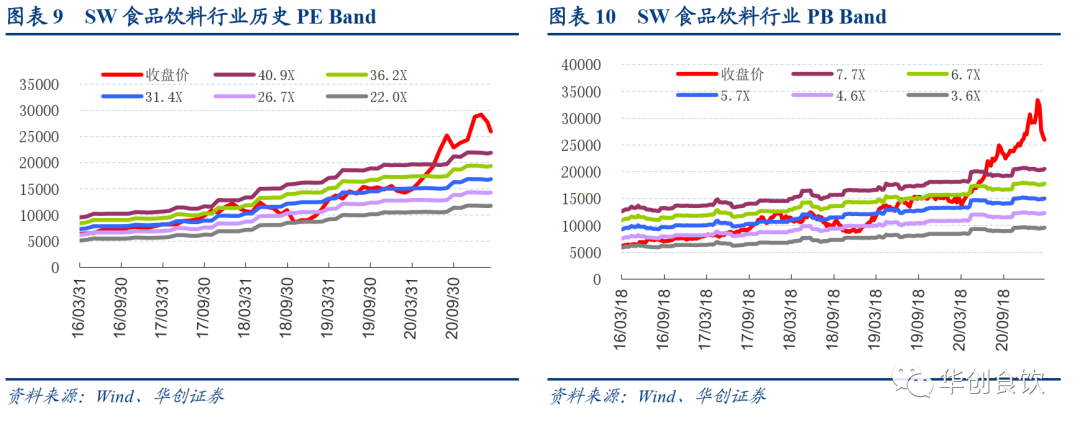

四、行业重点公司估值表

五、风险提示

市场因素致估值进一步回落、需求不及预期、行业竞争加剧等。

(编辑:庄礼佳)

扫码下载智通APP

扫码下载智通APP