美联储的“通胀目标”到底指什么?

本文来自微信公众号“靳毅投资思考”,作者:靳毅团队。

投资要点

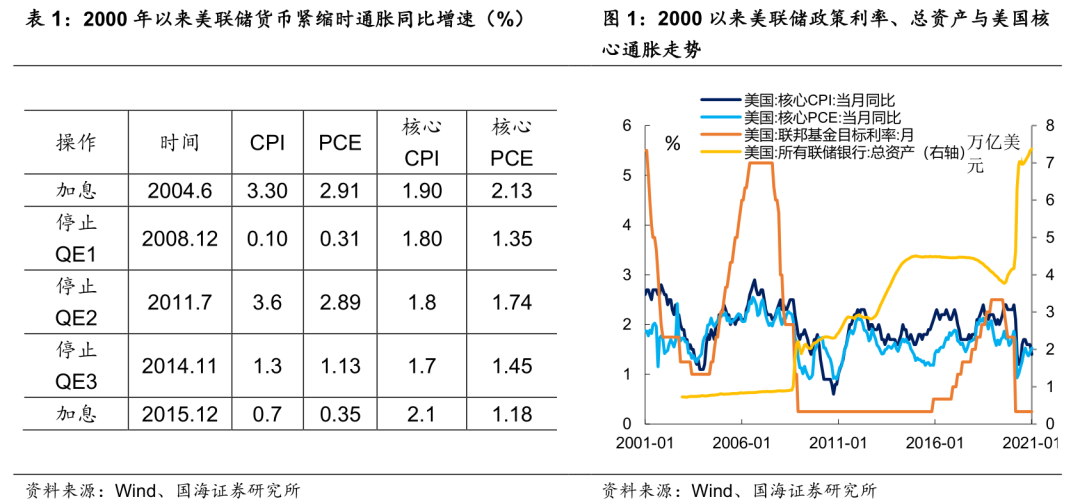

尽管美联储将2%定为长期通胀目标,但哪一个指标能更大程度上代表美国通胀情况,能够提示美联储的货币紧缩措施,美联储表态并不明确。为此我们梳理了2000年之后,美联储开启两次加息周期,加上停止3次QE,共5次货币紧缩措施时的通胀背景。

回顾历史,美联储更为关注核心通胀指标。金融危机前,美联储对核心PCE的关注更多,而金融危机之后,核心CPI重新回归美联储的视野。但同时也需要注意CPI、PCE较长期(6个月以上)超过2%水平时,对美联储决策的影响。

根据我们先前对核心CPI趋势的预测,2022年初受商品价格与房租价格上涨的推动,美国核心CPI进入快速上行通道,很可能突破2%的目标水平(房租价格快速上行时,核心PCE上行速度落后于核心CPI),彼时距离美国CPI突破2%已有三个季度,将会是美联储收紧货币政策的时间窗口。

风险提示

通胀超预期、货币政策超预期。

报告正文

1、美联储货币紧缩措施回顾

尽管美联储将2%定为长期通胀目标,但哪一个指标能更大程度上代表美国通胀情况,能够提示美联储的货币紧缩措施,美联储表态并不明确。为此我们梳理了2000年之后,美联储开启两次加息周期,加上停止3次QE,共5次货币紧缩措施时的通胀背景。具体来看:

2004年6月,美联储进行互联网泡沫破灭之后的首次加息。在加息前一个月,美国PCE指数同比增速上行至2%,核心CPI仅为1.7%,而CPI与PCE双双超过2%已有3个月。

2008年12月,美联储停止金融危机期间的首次QE,同时降息至0利率。此时核心CPI、核心PCE均处于下行通道,CPI、PCE更跌至0附近。美联储停止QE1的主要考量,是将QE这种对冲金融危机的应急手段,转换为更加长期的零利率刺激,通胀问题不在考量范围之内。

2011年7月,美联储停止QE2。彼时核心CPI接近2%(2011年8月达到2%),核心PCE为1.74%仍较低。CPI与PCE则分别在6个月与5个月前超过2%。

2014年11月,美联储停止QE3。彼时核心CPI为1.7%,但曾经于2014年5月短暂达到过2.0%,11月核心PCE仅为1.45%。受2014年油价大跌的影响,CPI与PCE均处于下行通道。

2015年12月,美联储进行了金融危机之后的首次加息。彼时核心CPI为2.1%,核心PCE仅为1.18%,而受低能源价格的影响,CPI与PCE均位于1%以下。

综合来看,美联储更为关注核心通胀指标。金融危机前,美联储对核心PCE的关注更多,而金融危机之后,从停止QE2、QE3与2015年加息的情况来看,核心CPI重新回归美联储的视野。但同时也需要注意CPI、PCE较长期(6个月以上)超过2%水平时,对美联储决策的影响。

根据我们先前对核心CPI趋势的预测,2022年初受商品价格与房租价格上涨的推动,美国核心CPI进入快速上行通道,很可能突破2%的目标水平(房租价格快速上行时,核心PCE上行速度落后于核心CPI),彼时距离美国CPI突破2%已有三个季度,将会是美联储收紧货币政策的时间窗口。

2、风险提示

通胀超预期,央行货币政策超预期

(智通财经编辑:张金亮)

扫码下载智通APP

扫码下载智通APP