卡普兰“不得不加息”发言让市场情绪受挫

本文转自“华尔街情报圈”

市场有些动摇。

* 美国股市全线下跌;

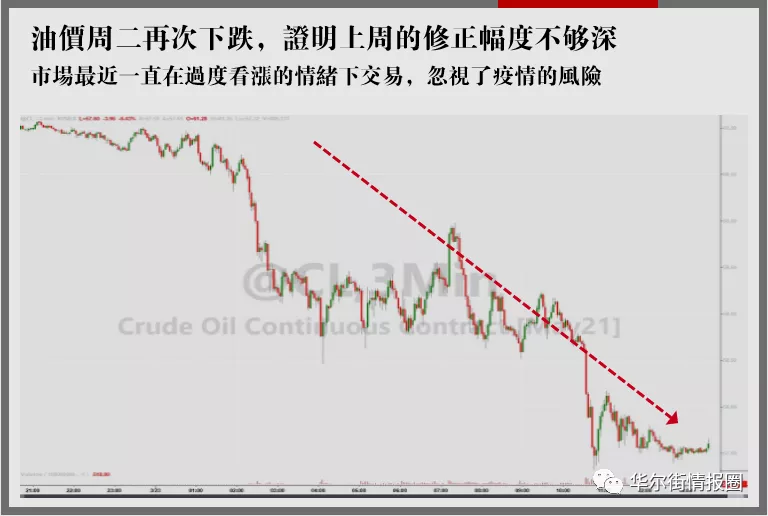

* 国际油价急挫约6%(证明上周的修正幅度不够深,市场最近一直在过度看涨的情绪下交易);

* 国际金价跌破关键支撑;

* 美国10年期国债收益率跌至1.65%以下(这次的灾难不是美债收益率上涨引发的);

* 美元指数涨至近两周高位。

很多人可能还不知道发生了什么,从目前所有媒体的解读来看,都是错的。

油价的下跌容易理解,第三波疫情的威胁正在推动欧洲延长封锁。欧洲最大的石油消费国德国将把封锁期延长至4月18日。

但把这个理由安在其他市场上显得不合适。有些人认为,是美联储主席鲍威尔的讲话引发了市场跌势。

鲍威尔的讲话比较中规中矩:

通货膨胀预计会升高,但不至于出现失控。

我们一直生活在一个通膨面临强大下行压力的世界,实际上全球皆是如此,已经25年了。我们不认为一次性增加支出导致的物价短期上涨会打破这个趋势。

鲍威尔与财政部长耶伦一同出席国会就政府的疫情应对措施所举行的听证会(他们定于周三再次向参议院银行委员会作证)。

事实上异动早在鲍威尔讲话前就发生了——很多人忽略了一位重要的美联储官员讲话——达拉斯联储主席卡普兰(在2023年才有投票权,但他仍可以对经济状况和利率走势做出个人预测)。

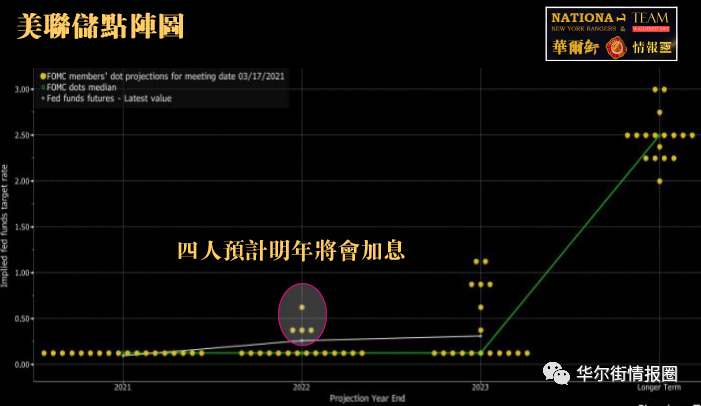

卡普兰周二在接受CNBC电视台采访时(针对美联储的点阵图)表示,预计2022年美国将首次加息。

他是第一位公开宣扬,美联储将于2022年加息的官员(与市场的预期一致),并且他说了一句最要命的话引发了市场恐慌——明年将“不得不”(被迫)加息。

美联储会利用其点阵图来暗示其对利率路径的展望(每一个点对应的是一位官员对利率的预期)。根据其3月17日会议的点阵图,从预测中值的角度来看,官员们预计今年货币政策不会改变,并且利率将保持在接近零的水平一直到2023年底。不过,点阵图上也有四个点显示有官员预计明年利率将会上升(很显然,有一个点是卡普兰)。

美联储官员首次这样的表态让投资者大感意外,引发了金融市场轩然大波。

卡普兰这句“不得不加息”言外之意,应该是有对高通胀风险的担忧,将迫使美联储不得不采取更快的行动。

当前大多数经济专家认为通胀风险高于过去二十年。

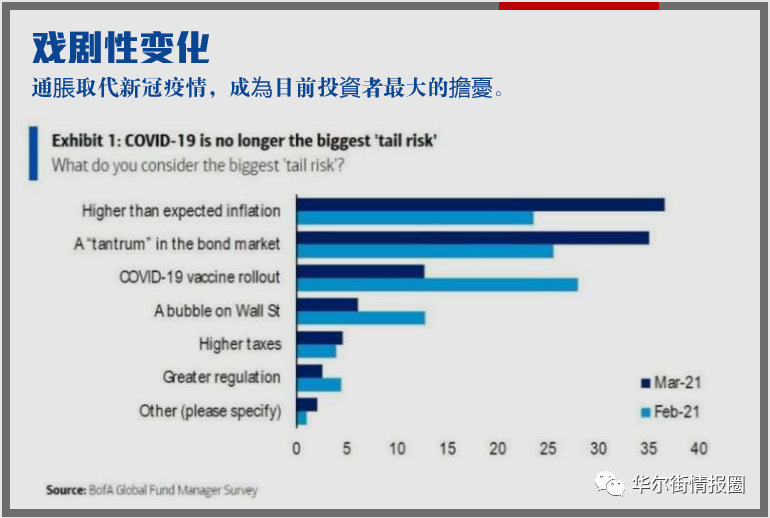

这里不得不说美银美林最新的调查。华尔街投资者至少在心理上已将“通胀”和美联储带来的“削减恐慌”列为他们更大的头号担忧。

自2020年2月以来,新冠疫情一直被基金经理列为投资组合的第一大尾端风险,然而本月出现戏剧性结果——“通胀”忧虑已经取代“新冠疫情”成为投资者第一大的尾端风险。

美银3月的专业投资者调查中,37%的受访者表示,“通胀”是目前最大的市场挑战,其次是35%受访者认为的“削减恐慌”。“新冠疫情”仍然是基金经理认为市场的第三大威胁。

此外,43%的受访者认为,若10年期美债收益率涨至2%,美股将出现10%的回落。

另外,全美企业经济协会(NABE)最新调查显示,61%的商业经济学家认为,通胀风险是20年来最高的,46%的成员预估美联储将在2022年升息,较原本预期的提早一年。

加息炒作才刚刚开始。

(智通财经编辑:秦志洲)

扫码下载智通APP

扫码下载智通APP