中泰证券:中国生物制药(01177)全年业绩符合预期,创新药迎来收获

本文转自微信公众号“锵锵药市三人行”。

投资要点

■ 事件:中国生物制药(01177)公布2020年度业绩公告,2020年公司实现收入236.47亿元,同比下降2.4%,归母净利润27.71亿元,同比增长0.3%,扣除并购泰德无形资产摊销和可转债等影响,实现归母净利润31.14亿元,同比下降0.3%,货币资金结余112.59亿元。

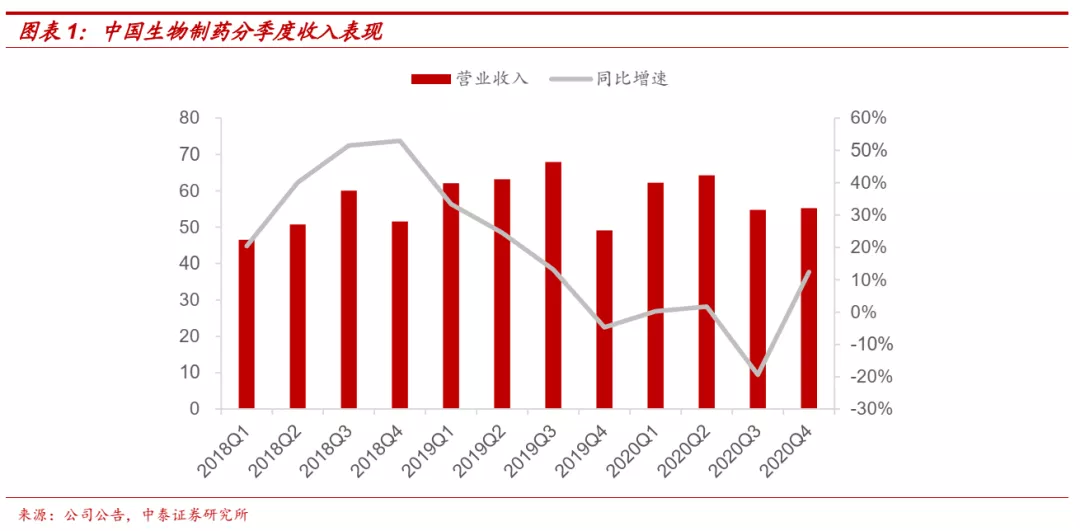

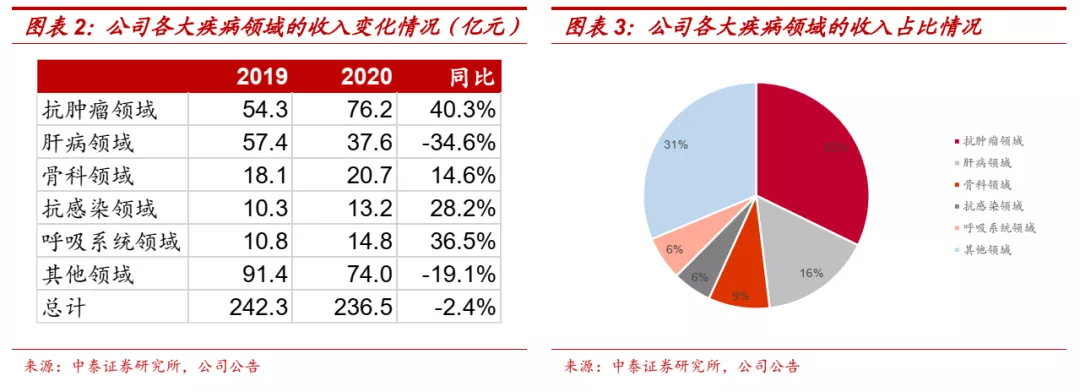

■ 点评:Q4恢复增长,全年业绩符合预期,集采进入增量阶段。公司Q4单季实现收入55.21亿元,同比增长12.38%,全年业绩和2019年基本持平,符合我们的预期。肿瘤、呼吸、骨科、抗感染领域受益新产品快速放量取得良好增长,全年收入分别同比增长40.3%、36.5%、14.6%、28.2%。

肝病、心脑血管、镇痛等领域受疫情和集采影响有所下滑,但公司大力开拓零售和电商渠道,集采品种销售依然强劲,预计恩替卡韦全年实现收入约12亿元。整体看,公司仿制药集采的消极影响基本落地,近年来新品种密集获批,集采开始迎来正向贡献阶段。

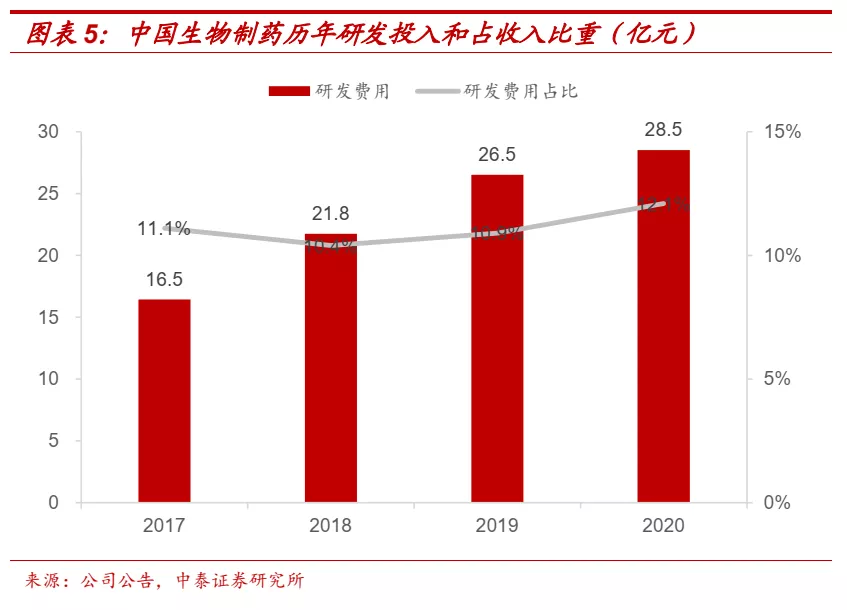

■ 研发投入保持高强度,创新药迎来密集收获期。公司研发投入继续保持高强度,全年研发总开支28.53亿元,占收入比重12.1%,2021年预计占比将进一步提升。公司目前在研创新药品种达100余个,其中33个处于临床阶段,2个创新药已报产,2个已上市。安罗替尼非小细胞肺癌、小细胞肺癌、软组织肉瘤三个适应症纳入医保,今年预计继续快速放量。

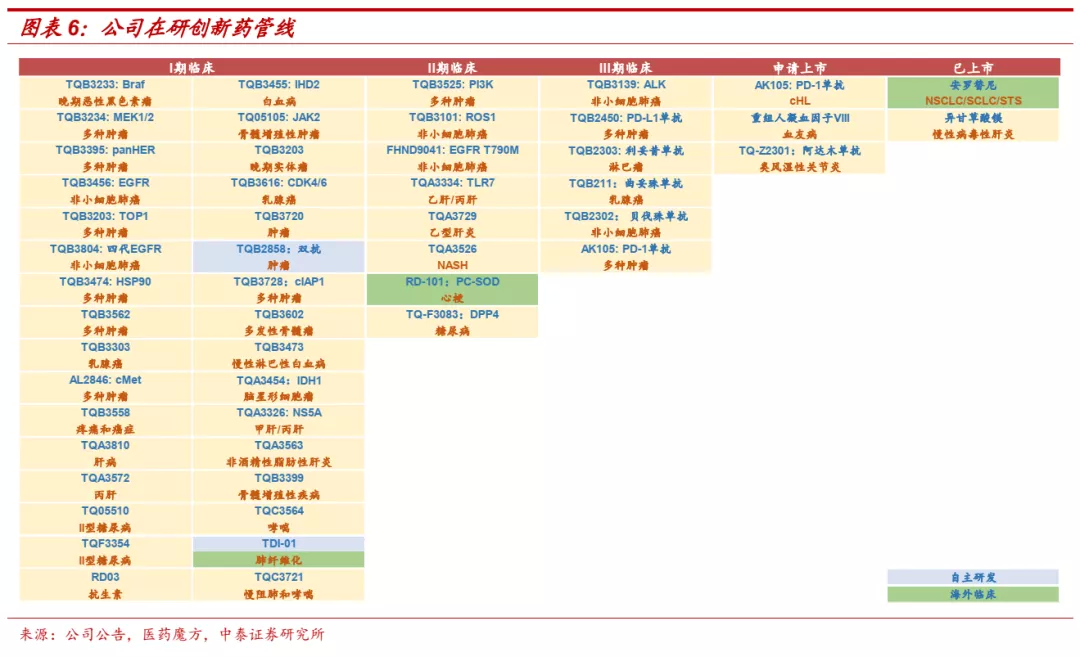

PD-L1单抗TQB2450、ALK抑制剂TQB3139、ROS1抑制剂TQB3101有望于2022年获批上市,PI3K抑制剂TQB3525有望于2023年获批上市。自主研发方面,公司已有肺纤维化新药TDI01和双抗产品TQB2858进入临床阶段,其中TDI01已于今年2月以5.18亿美元交易总价将海外权益授权给Graviton Bioscience。

国际化方面,除氟维司群、福沙匹坦等ANDA品种在海外获批外,安罗替尼、RD101、TDI01均在海外开展临床。公司创新药管线丰富,靶点布局全面,创新转型进入实质性收获阶段。

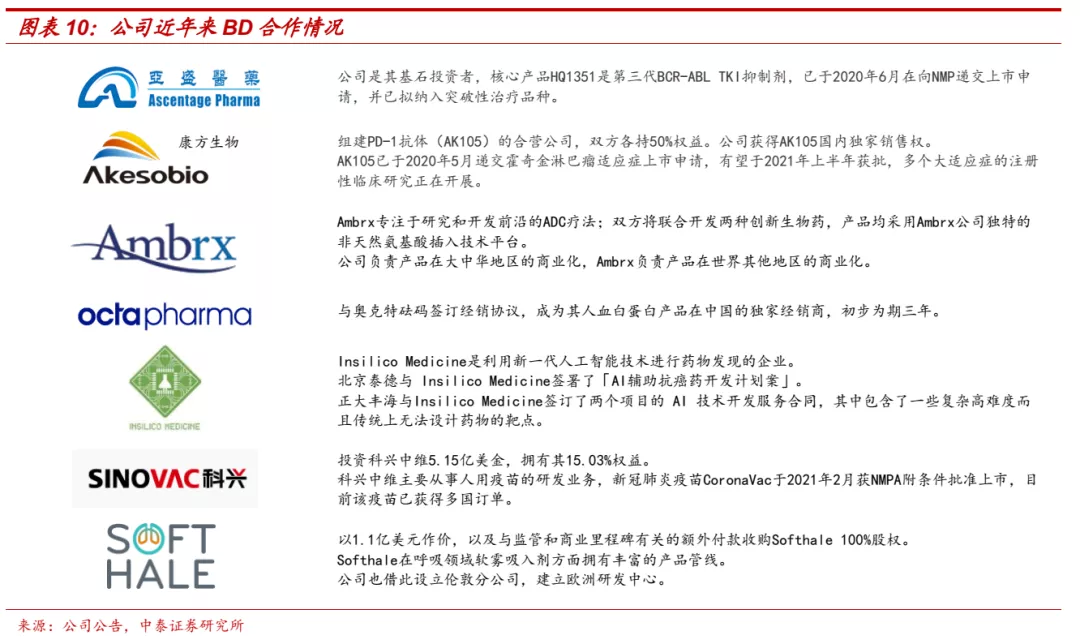

■ BD继续发力,各领域布局不断完善。3月22日,公司以1.1亿美元收购比利时呼吸制剂企业Softhale 100%股权,获得其丰富的药械结合软雾吸入产品线,进一步加强公司在呼吸领域的优势地位。公司也借此设立伦敦分公司,建立欧洲研发中心,加大国际化战略布局。

2020年12月,公司以5.15亿美元获得科兴中维15.03%股权,分享新冠疫苗收益的同时,公司也正式从制药进军疫苗领域。截止2020年底,公司货币资金结余约113亿元,资金充沛,预计未来将看到公司不断完善自身产品布局,在多个领域做大做强。

■ 盈利预测与估值:不考虑科兴新冠疫苗利润贡献,我们预计2021-2023年公司收入分别为287.77亿元、350.98亿元、430.83亿元,同比分别增长21.7%、22.0%、22.8%;归母净利润分别为34.17亿元、41.41亿元、51.08亿元,同比分别增长23.3%、21.2%、23.3%,对应EPS分别为0.18、0.22和0.27元/股,当前股价对应2021-2023年PE分别为38X、32X和26X。

考虑公司集采风险落地,创新药迎来收获,业绩迎来快速增长期,维持“买入”评级。

■ 风险提示:产品降价超过预期的风险;产品研发和上市不及预期的风险;产品销售不及预期的风险;政策不确定性的风险

01 业绩符合预期,集采进入增量阶段

■ Q4恢复增长,全年业绩符合预期,集采进入增量阶段。公司Q4单季实现收入55.21亿元,同比增长12.38%,全年业绩和2019年基本持平,符合我们的预期。肿瘤、呼吸、骨科、抗感染领域受益新产品快速放量取得良好增长,全年收入分别同比增长40.3%、36.5%、14.6%、28.2%。

肝病、心脑血管、镇痛等领域受疫情和集采影响有所下滑,但公司大力开拓零售和电商渠道,集采品种销售依然强劲,预计恩替卡韦全年实现收入约12亿元。整体看,公司仿制药集采的消极影响基本落地,近年来新品种密集获批,集采开始迎来正向贡献阶段。

02 研发投入保持高强度,创新药迎来密集收获期

■ 研发投入占收入比重不断提升,创新药迎来收获。公司研发投入继续保持高强度,全年研发总开支28.53亿元,占收入比重12.1%,2021年预计占比将进一步提升。公司目前在研创新药品种达100余个,其中33个处于临床阶段,2个创新药已报产,2个已上市。

安罗替尼非小细胞肺癌、小细胞肺癌、软组织肉瘤三个适应症纳入医保,今年预计继续快速放量。PD-L1单抗TQB2450、ALK抑制剂TQB3139、ROS1抑制剂TQB3101有望于2022年获批上市,PI3K抑制剂TQB3525有望于2023年获批上市。

自主研发方面,公司已有肺纤维化新药TDI01和双抗产品TQB2858进入临床阶段,其中TDI01已于今年2月以5.18亿美元交易总价将海外权益授权给Graviton Bioscience。国际化方面,除氟维司群、福沙匹坦等ANDA品种在海外获批外,安罗替尼、RD101、TDI01均在海外开展临床。公司创新药管线丰富,靶点布局全面,创新转型进入实质性收获阶段。

■ PD-1单抗上市在即,有望凭借安全性优势和强大的销售网络实现突围。公司和康方生物合作开发的PD-1单抗派安普利单抗2020年5月递交霍奇金淋巴瘤适应症上市申请,目前已完成现场检查,2021年上半年有望获批。

目前派安普利单抗正在开展多个注册性临床研究,其中单药治疗鼻咽癌适应症2020年10月达到主要终点,联合化疗一线治疗鳞状NSCLC的III期2021年2月中期分析达到主要终点,两大适应症均有望于年内报产。

派安普利单抗在各类适应症中展现出良好的疗效和安全性优势,公司目前销售团队超过14,000人,肿瘤团队超过4,000人,派安普利单抗凭借良好的安全性优势和公司强大的销售网络,有望成为一款具备竞争力的PD-1单抗品种。

03 BD继续发力,各领域布局不断完善

■ 3月22日,公司以1.1亿美元作价,以及与监管和商业里程碑有关的额外付款收购比利时呼吸制剂企业Softhale 100%股权,获得其丰富的药械结合软雾吸入产品线,进一步加强公司在呼吸领域的优势地位。公司也借此设立伦敦分公司,建立欧洲研发中心,加大国际化战略布局。

2020年12月,公司以5.15亿美元获得科兴中维15.03%股权,分享新冠疫苗收益的同时,公司也正式从制药进军疫苗领域。截止2020年底,公司货币资金结余约113亿元,资金充沛,预计未来将看到公司不断完善自身产品布局,在多个领域做大做强。

■ 盈利预测和投资建议:不考虑科兴新冠疫苗利润贡献,我们预计2021-2023年公司收入分别为287.77亿元、350.98亿元、430.83亿元,同比分别增长21.7%、22.0%、22.8%;归母净利润分别为34.17亿元、41.41亿元、51.08亿元,同比分别增长23.3%、21.2%、23.3%,对应EPS分别为0.18、0.22和0.27元/股,当前股价对应2021-2023年PE分别为38X、32X和26X。

考虑公司集采风险落地,创新药迎来收获,业绩迎来快速增长期,维持“买入”评级。

04 风险提示

■ 产品降价超过预期的风险:仿制药层面国家集中采购持续推进,创新药实施医保目录动态调整,均有可能影响公司产品价格,虽然公司大多数仿制药品种为首仿或者二仿,竞争格局较好,且我们在模型中已经考虑相关量价因素,但仍然存在仿制药和创新药品种降价超过预期的风险。

■ 产品研发和上市不及预期的风险:医药研发投入大、研发周期长,存在不确定性,即使我们在模型中考虑了产品的研发成功率,仍存在研发进展不及预期、审评审批进度不及预期甚至研发失败的风险。

■ 产品销售不及预期的风险:模型中的销售峰值测算基于一定的假设条件,存在因疾病谱发生变化、用药习惯改变等导致销售不及预期的风险。

■ 政策不确定性的风险:国内医药行业处于快速变革期,临床审评、医保支付体系等政策存在不确定性的风险。

(智通财经编辑:李均柃)

扫码下载智通APP

扫码下载智通APP