2020年逆势高成长,浦林成山(01809)步入规模扩张红利期

3月的最后一天,领先的轮胎制造商浦林成山(01809)亮出了其2020年的“成绩单”。

2020年以来,在整体经济形势受疫情影响有所承压的状况下,浦林成山正以扎实的产能扩张与技术实力筑底,业绩的持续增长为驱动,彰显稳健长期发展的强大底气。

2020年业绩逆势高速成长

在全球疫情蔓延的冲击下,2020年全球轮胎市场需求低迷,尽管下半年随着海外疫情得到一定程度的控制后,全球市场需求回暖,但市场规模仍有11.7%的下滑。从海外轮胎巨头的业绩来看,普利司通、米其林、固特异、马牌等8家海外轮胎企业营收同比下滑平均幅度虽从上半年的-22%略有收窄,但依然维持着全年下降12.5%的水平。

与此同时,海外轮胎企业的盈利水平虽有所分化但整体呈现出下滑趋势,同时资本开支近三年来明显放缓,其扩张处于停滞状态。对于中国轮胎企业而言,这意味着前所未有的发展机遇。

智通财经APP了解到,2020年中国市场轮胎销量约3.2亿条,同比仅下滑3.4%,与欧洲、北美市场分别13.2%和11.2%的下滑幅度形成鲜明对比。中国市场的显著回暖主要得益于下游汽车消费的迅速恢复,同时国内庞大的汽车保有量保证了替换市场的需求。

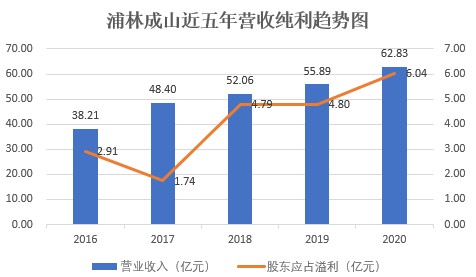

中国市场的快速复苏,伴随而来的是头部轮胎企业呈现出优秀的业绩表现。由浦林成山2020年的核心财务指标来看,全年实现营业收入约62.83亿元(人民币,单位下同),比去年同期增长约12.4%;净利润约6.04亿元,较去年同期增长约26.1%,整体毛利率更稳步增长至22.3%,呈现出高速发展的态势。

可见,面对新冠肺炎疫情带来的冲击,公司扛住经济环境下行的压力,逆势而行取得“质”的提升和“量”的增长,并依靠开工率提升带来的规模效应和产能释放的新增量,实现业绩上的超预期。

从销售数据来看,年内,浦林成山销售轮胎约1510万条,相比2019年同期增长约22.4%。其中,全钢子午线轮胎销售约640万条,相比2019年增长约21.6%;半钢子午线轮胎销售约810万条,相比2019年增长约27.4%。

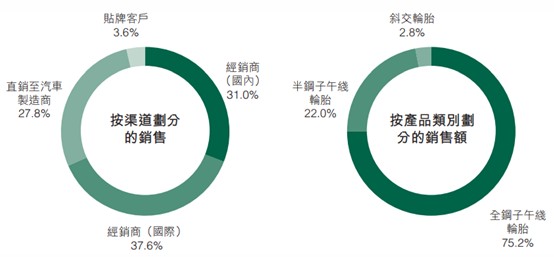

从销售结构上来看,全钢轮胎依然为公司贡献了75%以上的销售额,同时,半钢轮胎的销售贡献大幅提升,斜交轮胎销售继续收缩,这亦与行业内近年来轮胎子午化率不断提升,由全钢轮胎向半钢轮胎过渡转型的方向相契合。

以渠道为划分,浦林成山年内出现了新的变化。公司主要通过三个渠道进行产品分销,分别是国际营销,国内配套和国内替换市场。年内,浦林成山的国内经销商、国际经销商、汽车配套及贴牌客户的销售收入分别达到19.5亿元、23.6亿元、17.5亿元及2.3亿元,分别占总收入的31.0%、37.6%、27.8%及3.6%(2019年占比:37.3%、33.5%、21.9%及7.3%)。

自2020年二季度开始,受益于国内汽车制造业的快速复苏,浦林成山配套业务也迅猛发展。全年共与30多家汽车制造商进行了45个配套项目的合作,配套业务营收较2019年增加约43.0%。浦林成山在配套业务的突破,有助于增强品牌在零售市场的认可度,提升在替换市场的份额。

与此同时,下半年以来,国际供应链向中国市场转移,来自海外的订单持续增加。浦林成山加强了对受疫情影响较小地区的海外市场开发,全力开拓新客户。期内新开发海外经销商32家,营收实现大幅增长,较去年同期增长约25.9%。

年内,国内替换市场的销售同比录得6.5%的些微下降,主要由于下半年的产能难以完全满足客户的需求。在内部渠道的优先级的分配上,相对而言国内配套市场要高于替换市场,因此并非国内替换市场的需求削弱,而是由于浦林成山对产能进行一些调配,影响了部分渠道的增长。

得益于公司建立起覆盖主要轮胎市场、成熟全面的全球销售网络,前期深耕细作的渠道建设在年内发挥了强大抗风险能力,多元化市场布局起到风险对冲的作用,中国和海外市场的合理占比,在一定程度上提升营运规模。

生产成本方面,目前公司轮胎产品价格稳中有升,原材料价格略有波动但仍处底部。尽管2020年天然橡胶价格受短期供给端收紧影响出现上涨,但公司也通过产品提价的方式将原材料波动向下游传导。此外,随着天气回暖,云南、海南、越南等多个产区开割进入旺产,天然橡胶短期难以出现大的上行周期,公司盈利能力有望维持稳定。

从中长期发展趋势来看,当下中国轮胎企业相对竞争优势加强,叠加疫情影响下商业配套端和零销渠道端的双重压力,品质优秀、性价比高、赚钱效应好的中国轮胎产品有望借此机会进入更多中高端车企的配套体系,同时抢占海外轮胎企业出让的国内零销市场,中国轮胎龙头迎来了难得的业绩释放和品牌提升窗口期。当前,全球轮胎行业格局面临逐渐重塑,中国未来有望出现数家全球范围内的轮胎龙头,浦林成山正是其中有力竞争者。

创新研发叠加产能提升

在销售取得亮眼佳绩的同时,公司也在有序推进研发创新和产能扩张的进程。

2020年内,浦林成山积极研发新产品,优化产品结构,共完成357个产品的研发并上市,其中包括42款全钢子午线轮胎、314款半钢子午线轮胎及1款斜交轮胎。新产品开发数量与2019年相比大幅度上升,进一步提高市场竞争力和细分市场占有率。同时,公司根据配套市场需求、替换市场发展趋势及海外市场拓展,储备开发12款全钢子午线轮胎、7款半钢子午线轮胎新花纹及产品。

值得关注的是,浦林成山重新规划了其战略发展目标——在中长期的未来,公司将持续引领轮胎创新,为智慧出行和可持续发展做出贡献,成就美好生活。而公司的业务将聚焦在轮胎的创新技术与产品力的体现上,结合未来智慧出行的大趋势,公司将在新能源、自动驾驶和可移动的智能终端等多个领域,对新趋势和新需求进行积极响应。

产能扩张方面,年内,浦林成山的首个海外生产基地——泰国工厂已于2020上半年内如期投产,并在第四季度实现一期全钢80万条/年、半钢400万条/年达产,其中包括35款全钢产品和175款半钢产品。该工厂按照工业4.0标准建造,除有效地规避贸易壁垒外,也能充分利用泰国的原材料产地资源,为企业带来可观的成本优势。

同时,公司对完成欧洲全钢子午线轮胎产品组合规划与半钢“浦林”品牌的产品线规划,相关产品的储备开发工作正有序进行,预计于2021年下半年将陆续投入欧盟市场,同时进一步拓展北美市场,为泰国工厂后续的产能释放,奠定了销售基础。

根据销售需求预测,浦林成山已于2020年下半年启动泰国二期项目全钢120万条/年,并拟于2021年上半年启动半钢400万条/年;于2020年下半年启动了和山东工厂全钢105万条/年、半钢280万条/年的拓产项目,以提升交付水平、满足市场和企业发展需求。

从资本市场角度来看,多元化的产品组合、扩展计划和强劲的产品开发在一定程度上将持续支持公司的稳定发展。得益于浦林成山多元举措的有效实施,令公司业务在经济环境整体承压的情况下展现出强劲韧性和发展势能,逐渐获得市场的关注和肯定。近年以来,浦林成山攀升的规模和营收增速令投资人看到了公司的成长空间,被低估的公司价值逐渐迎来诸多投资人的青睐。

在2020年内恒指持续承压的大市中,浦林成山能够逆势稳步成长,并于2020年内创出上市新高9.68港元。然而,相较于A股上市的可比同行20倍以上的估值而言,过去一年内浦林成山的约7.7倍的PE处于常年的被低估状态,股价上涨亦是公司走上估值修复之路的体现。

而除了公司本身业绩稳中向好以外,亦有公司自上市以来坚持派发股息,持续回馈于股东的因素在内。2020年成绩单的出炉,更是令绩后次日直接拉涨6.53%,可见其市值高速成长已成为既定趋势,未来仍有巨大发展潜力。

目前,公司的品牌价值及产能优势仍处于上升趋势,竞争优势正逐步扩大。在更加注重精细运营、成本管控和产品力提升的背景下,浦林成山有望依靠核心技术研发创新为基底,产销规模双扩张来深入打造护城河,带动业绩持续高速增长,并给予股东更理想的长期回报。

扫码下载智通APP

扫码下载智通APP