海伦司递交招股书:当前国内最大的线下连锁酒馆,模型稳定性好

本文来自“华创悦享现代生活”。

核心观点

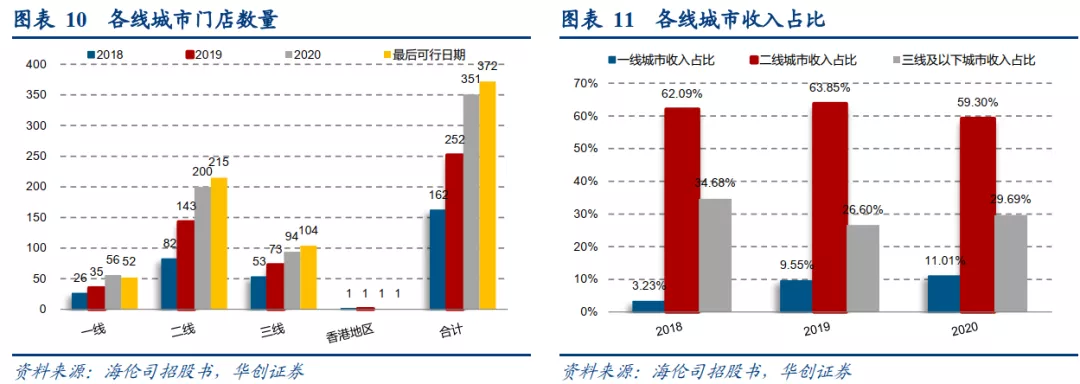

❖ 海伦司创立于2009年,当前是国内最大的线下连锁酒馆,以自有品牌啤酒为主(其他竞争对手如Perry’s,卖通路标品酒),2018-2020年连续三年保持市场第一,经营酒馆数量分别为162/252/351,开店数分别为62/93/105家,19/20净增90/99家(2020新开105家);当前为372家,全直营(最早是加盟店,18年加盟收入占比4成,但20年年末就只剩14家加盟店了,现在已经调整成全直营模式),其中一家在香港地区。截止到2020年末,一线、二线、三线及以下分别为56家(16%),200家(57%)和104家(26.8%)。二线销售额占比一直在六成或以上。

❖ 定位是明码标价的廉价精酿啤酒酒吧,所有瓶装啤酒的售价都在10元以下,18-20年自有酒饮占比总酒饮为68%、64%、70%,包括扎啤、精酿、果啤、奶啤(2020年新品,无酒精)等。各官方账号累计粉丝超过570w,可乐桶挑战抖音播放近10亿.

❖ 主打年轻客户的自由、快乐线下社交空间,东南亚+国内少数民族装修,温暖亲和,音乐背景是独特氛围的组成部分(智能音乐管理系统,可以提前预约音乐,也会自动识别背景音乐,促成舒适的熟人社交。20年为音乐版权付了42w)。

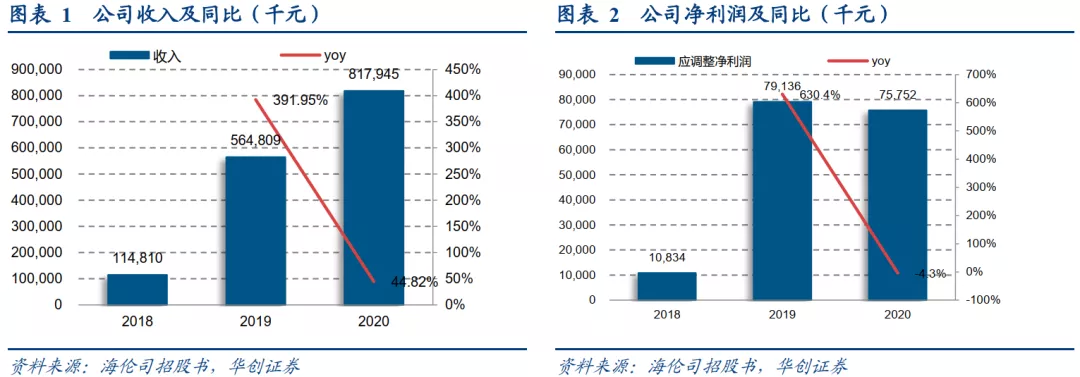

❖ 2018-2020年,收入分别为1.15亿、5.65亿、8.18亿,CAGR为 167%;OP margin分别为25.7%、28.7%、18.6%。2020年12月单月收入1.4亿。Sssg在19年和20年分别为170%、-0.6%, 19、20年同店41个,平均单个同店销售额约356w(但按照收入/全年有效运营门店数量来说,20年有疫情影响导致几个月未营业,约260-270w店效,可能略低于19年)。

❖ 模型稳定性好,少服务,少人力,基本无后厨,压低人力成本;非核心黄金点位使得租金便宜;原材料端简单,自有啤酒产品为主,毛利率高。本质上更像一个卖自有品牌精酿啤酒的场景,通过自建高效率的夜店终端,以更接近食品公司+零售渠道的模式获得了服务业(餐饮)的毛利。淡化社会属性、强调找同类的社交氛围,去掉了夜场的高消费(一般夜场3x加价率的酒,客单价为100-300元,Helens在50元左右)和风险(熟人社交,管理跨桌搭讪),变成一个对学生、中低收入社会人比较有吸引力,对女性也比较友好的酒馆场景。

❖ 开店高速增长,2021年开店指引400家,2023年年末达到2200家。国内高等学校(含专科)共3005家,高校扩招、考研、考公gap等使得广义上的“大学生”渗透率提升+平均时间延长,空间足够。学生经济能力有限,更青睐没低消、没开台费、低加价的场景,对个性、身份要求不高。

❖ 公司当前享受上升期高势能+品牌知名度爬坡,能维持高效率,从而靠边角位置的低租金、学生老带新的高周转获得可观利润。品牌和口碑的势能是自我加强、正向循环的,中期之后需要证明1、这种能力不会老化,仍然是品牌与效率的正循环;2、壁垒有效,对手难以学习。

❖ 风险提示:竞争加剧、品牌老化、疫情反复、食品安全风险、开店不及预期。

正文

一、公司概况

Helens小酒馆第一家门店于2009年创立,最初以加盟方式运营,18年开始专注直营,当前是国内最大的线下连锁酒馆,所有门店均为直营。2018-2020年,加盟店数量分别为78家, 31家及14家,收入占比分别为39.8%、4.3%、0.6%。

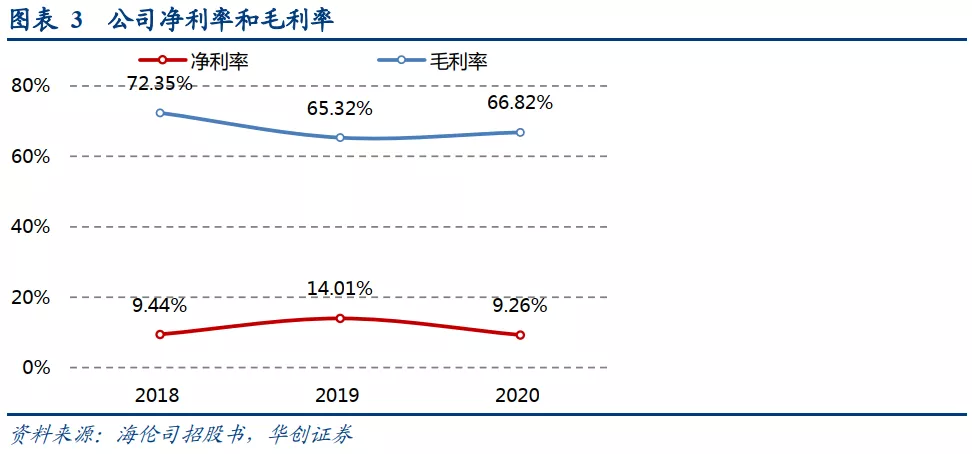

2018-2020年,收入分别为1.15亿、5.65亿(yoy+392%)、8.18亿(yoy+45%),CAGR为167%。2018-2020年应调整净利润分别为1083.4w、7913.6w(yoy+630.4%)、7575.2w(yoy-4.3%),2018-2020年毛利率为72.35%,65.32%,66.82%。净利率为9.44%,14.01%,9.26%。2020年经历疫情干扰,仍然表现出远超餐饮行业平均的利润稳定性。

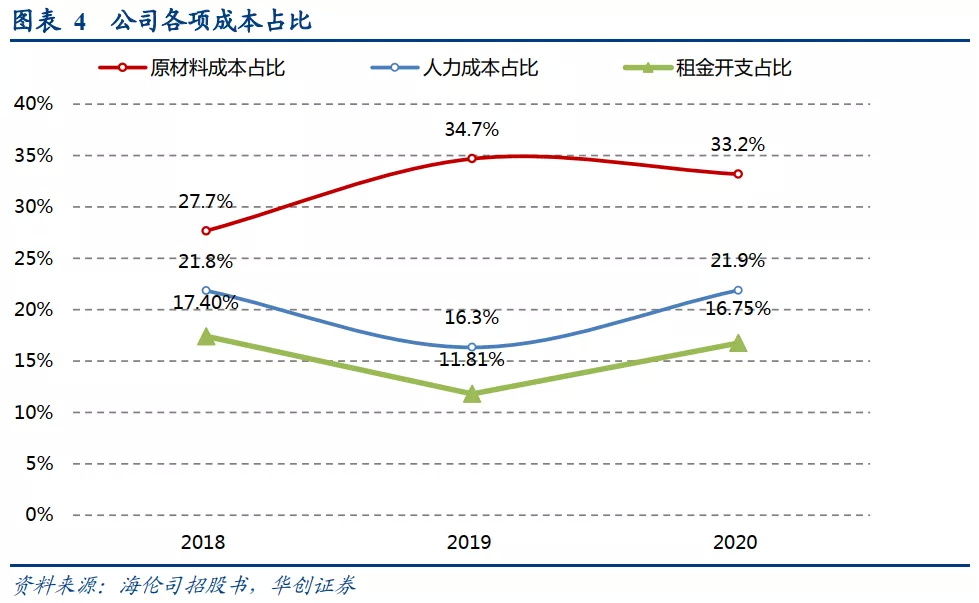

2018年-2020年原材料,人力,租金成本占比波动较大,2018年原材料成本占比仅有26%,2019-2020年约为35%/33%;人力成本为16-22%,租金成本(使用权资产+短期租赁租金,后者主要是员工宿舍)占比为12%-17.4%,即使考虑部分租赁负债形成的财务费用,租金仍然相对可控。

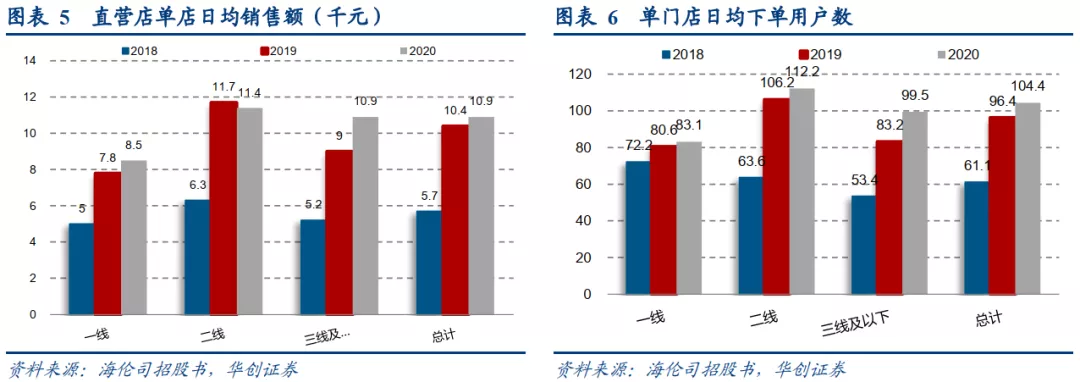

2020年单店日均营收1万元左右,二线城市表现更好,为1.14万元,一线城市为8.5千元,三线及以下城市为1万元,单店日均下单客户80-110个(扫码点单,一桌可能都是一个人点),单个下单用户ASP约110元。

2018-2019年,同店数量为16个,SSSG为170%,同店单店销售额为121-327万元。2019-2020年,同店数量为41个,SSSG为-0.6%,同店单店销售额为356-359万元。

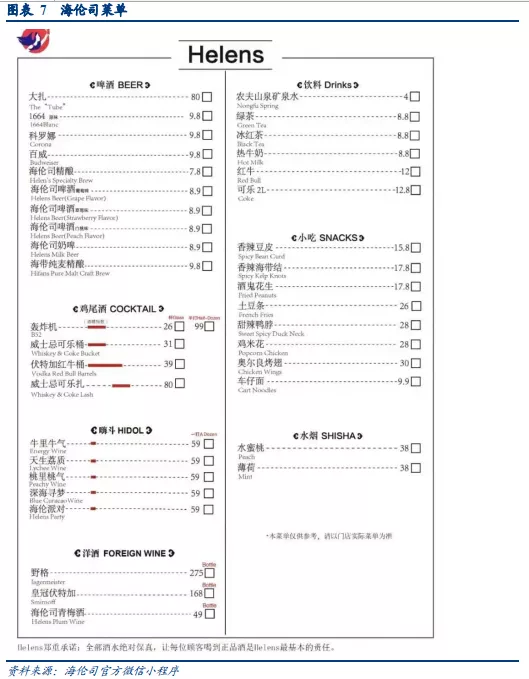

单店模型方面,一家店面积基本为300-500平,可以同时容纳150-200名顾客,有效营业时间为18:30/19:00至凌晨2-3点,36-50张桌子,10名左右门店员工(平均年龄22岁),18年,19年,20年ASP分别为93.2元、108.1元、109.6元(不是严格意义上客单价,而是桌单价,因为线上点单,通常一个人给整桌买单),19-20年经营利润率分别为25.7%、28.7%、18.6%。菜单包含41款产品,24款酒饮、8款小食、 6款软饮料、 3款其他产品。2018-2020年门店盈亏平衡周期分别为6个月, 5个月及3个月。

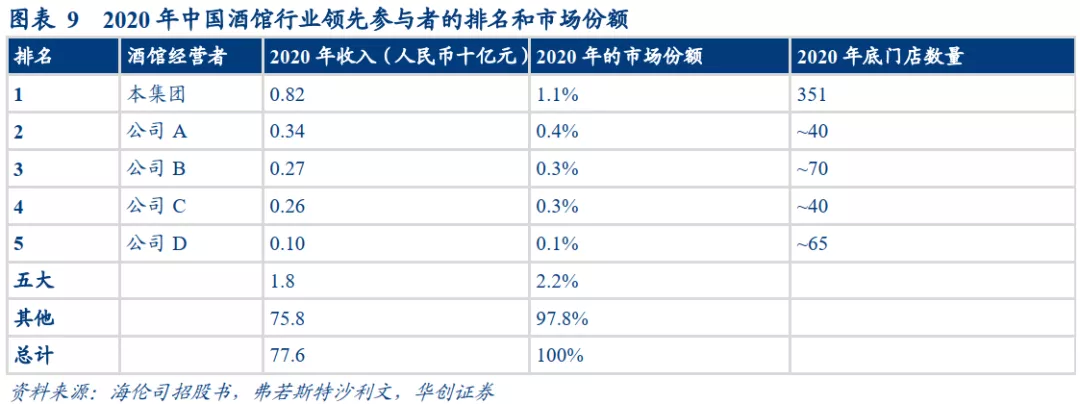

目前海伦司是国内最大的线下连锁酒馆,根据弗若斯特沙利文,以酒馆数量统计,公司2018年, 2019年及2020年在中国酒馆行业中为市场第一。

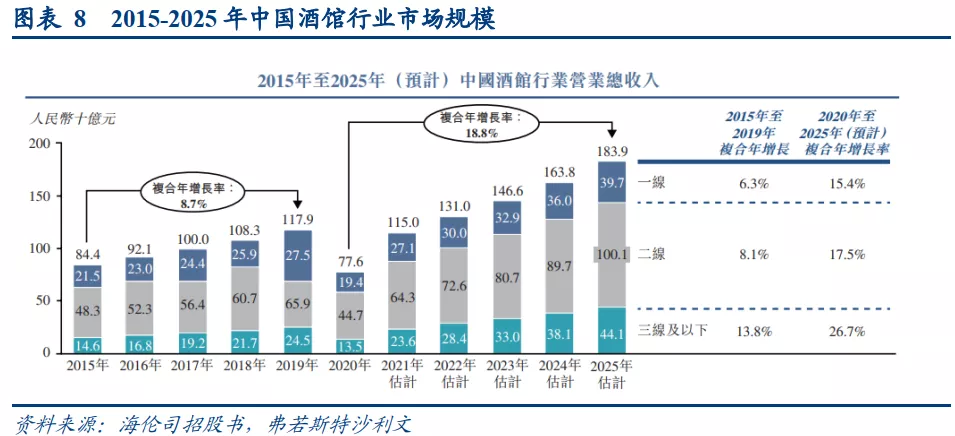

中国酒馆行业总收入由2015年的844亿元增加至2019年的1,179亿元,复合增长率为8.7%。中国酒馆行业的收入预计将在2025年达到1,839亿元,相比于2020年的776亿元,年复合增长率达到18.8%。三线以及以下城市增速较快,高于一线、二线以及行业平均,2015年至2019年的CAGR为13.8%,2020年至2025年的CAGR为26.7%。

截至2019年末,中国约有4.2万家酒馆,相较于2015年末的3.5万家,中国酒馆总数的CAGR达5.0%。2020年至2025年,中国酒馆数量的CAGR预计将达到10.1%。

中国酒馆行业集中度不高,截至2020年末,中国约有3.5万家酒馆,其中95%以上为独立酒馆(少于三家)。按2020年收入计,CR5为 2.2%。海伦司2020年为行业第一,市场份额为1.1%。竞争对手之一为Perry’s,卖通路标品酒。

2018年、2019年及2020年内,公司新开酒馆数量分别为62家、 93家及105家。期末门店总数达到162家、252家和351家。于最后实际可行日期,在大陆地区共有371家直营酒馆,覆盖22个省级行政区及83个城市,另有1家直营酒馆位于香港地区。预计2021年新开约400家,至2023年底酒馆总数达到2,200家。

截止到2020年末,一线、二线、三线及以下分别为56家(占比为16%),200家(占比为57%)和104家(占比为26.8%)。二线城市收入占比稳定在60%左右。

二、公司核心竞争力

1、提供极致性价比产品,价格透明,自有产品(海伦司扎啤、精酿、果啤及奶啤)为主,外部产品(百威、科罗娜、 1664、野格等)为辅,有效提升毛利率。目前所有瓶装啤酒售价均在10元以内,1664/科罗娜之类的第三方产品售价同样在10元以内,低于同行酒吧,没有开桌费和最低消费,目标客户群体大约是20-30岁的年轻顾客,到访客户满意度高达93.9%。

2018年、 2019年、 2020年,自有产品收入占比分别为68.4%、 64.2%、 69.8%。自有酒饮对应的毛利率分别为71.4%、 75.3%、78.4%,高于第三方酒饮对应期间的毛利率39.2%、 52.8%、 51.5%。

2、主打轻松友好的氛围,为年轻客户提供自由、快乐的线下社交空间,东南亚+国内少数民族装修风格,是清吧但非静吧,重视音乐(可在公众号上提前约次日歌单),店内通过分贝器、传感器和“氛围控制中心”自动调节音乐分贝,需要顾客交头接耳,但无热舞/表演,不主动提供骰子和牌(但是可以主动要),排队时有免费饮料,允许顾客在店内点外卖,为新用户提供半打免费啤酒,用户可以提前自主选择店内歌单。

管理跨桌搭讪,主打熟人社交,有保安,在夜场中对女性用户比较友好;营销时仍然会主打女性用户。

4成左右门店分布在大学城附近,靠学生活动和老带新社交为主,大学城店经营效率显著高于其他门店。国内高等学校(含专科)共3005家,高校扩招、考研、考公gap期等使得广义上的“大学生”渗透率提升+平均时间延长,开店空间足够。学生经济能力有限,更青睐没低消、没开台费、低加价的场景,对个性、身份要求不高。

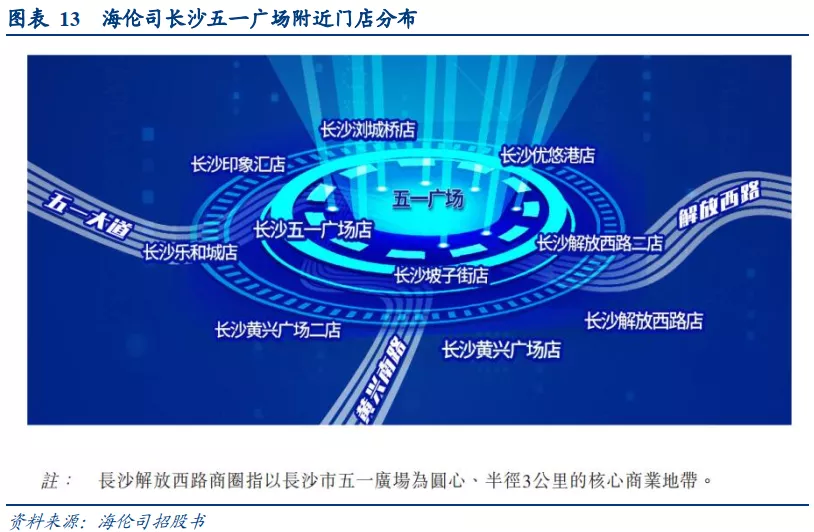

3、门店选址在优质地段的非核心点位,绝对租金较低(根据招股书的招租总面积测算,大多数门店的日租金约3元每平米),占比也维持在较低水平,同区域内加密的选址策略树立品牌和充分刺激客户需求,例如,截至2020年12月31日,长沙解放西路商圈内共有10家Helens酒馆。

4、公司采用标准化运营模式,总部统一管理选址,装修,物流采购,音乐播放,目前装修环节仅耗时40天,新店从选址签约至开业需要2-3个月。公司智能音乐管理系统会精确实时的控制每家门店的背景音乐。目前通过第三方在武汉、天津、无锡和东莞设有仓库,通过第三方物流体系配送产品至门店。当前新店长培训周期为9个月左右,截至最后可行日期,店长为420人,储备店长为267人。

5、擅长营销,重视与年轻顾客互动,截至最后实际可行日期,公司的官方微信、抖音及微博官方账号累积粉丝已超过570万。“Helen’s可乐桶”在抖音相关话题视频累计播放量超过10亿次;多个微博话题破千万甚至亿次阅读量。

公司经历2020年疫情,仍然维持了较高的净利润率,盈利韧性来源于品牌上升期+成本结构好。COGS只有不到30%,没有生鲜等复杂的供应链管理,成本还将随着自营产品占比提升而下降;几乎没有后厨,不依赖厨师,人力不超过20%。仅此两项,稳定期已经比餐饮企业OP margin要高10-15pct了。租金占比虽然不低,但考虑到绝对租金便宜,模型稳定性好于餐饮。

本质上是一个卖自有精酿啤酒的场景,去掉了夜场的高消费(一般夜场3x加价率的酒,客单在100-300元,Helens在50元左右)和风险(熟人社交,管理跨桌搭讪),变成一个对学生、中低收入社会人比较有吸引力的场景;当前基于口碑获客,而非LBS随机“撞上”,客群非常有效,都是带着社交目的专程过来消费。

公司在品牌上升期,也是加速开店时期,品牌和口碑的势能是自我加强、正向循环的,好模型+好势能,目前短期增长可观。中期之后需要证明1、这种能力不会老化,仍然是品牌与效率的正循环;2、壁垒有效,对手难以学习。

风险提示

竞争加剧、品牌老化、疫情反复、食品安全风险、开店不及预期。

(智通财经编辑:庄礼佳)

扫码下载智通APP

扫码下载智通APP