东吴证券(国际):料港股后市延续震荡筑底态势,合理估值成长价值均衡配置

本文来自 东吴证券(国际),作者:周霖。

部分成长股已进入合理估值区间,建议均衡配置合理估值的成长和价值标的。我们于2月和3月月度策略提示高估值风险,站在当前时点,多个因素压制市场情绪,且短期难消解,料后市延续震荡筑底态势。整体而言,3月份价值股较成长股更为抗跌,而在成长股大幅度回调的情况下,部分成长股已经进入合理估值区间,我们认为可以适当对合理估值的价值和成长股均衡配置,继续看好包括互联网、光伏和新能源车的新经济领域,交运、社服、博彩等疫后复苏板块,和有色、建材、机械、轻工等顺周期领域相关标的。

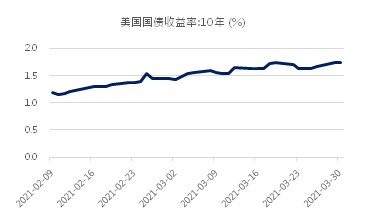

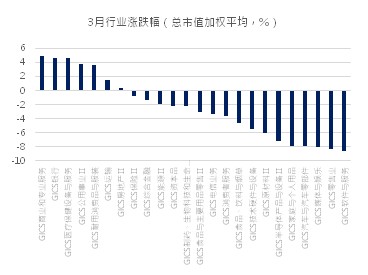

多个压制因素短期难消解,料后市延续震荡筑底态势。10年期美债收益率始终徘徊在1.7%左右,显示企稳态势,市场已逐步计价美债影响,但仍偏谨慎;此外,通胀风险使得多个新兴市场央行开始加息,且国际政治局势频繁扰动,上述因素叠加拖累市场情绪,港市受到压制,恒指自3月起至今回落约2.6%。分行业来看,3月软件与服务、零售、媒体与娱乐、汽车及汽车零部件、家庭及个人用品等行业板块跌幅居前,分别录得8.62%、8.29%、7.98%、7.96%、7.84%的跌幅;商业和专业服务、银行、医疗保健设备及服务、公用事业、耐用消费品、运输、地产、保险较为抗跌,分别录得4.95%、4.62%、4.60%、3.70%、3.66%、1.43%、0.32%、-0.89%的涨跌幅,整体而言价值较成长更为抗跌。

国内工业企业前2个月盈利录得较好增长,3月PMI数据向好。2021年前2个月规模以上工业企业营收、利润分别同比增长45.5%、178.9%,较2019年前两个月复合增长6.82%、25.44%,分行业来看,计算机、通信和其他电子设备制造业、汽车制造业、电气机械和器材制造业、专用设备制造业等行业利润总额略录得较好的增长,制造业盈利复苏态势良好,一季报业绩超预期个股落在相应板块概率较大。此外,3月制造业PMI录得51.9%,较2月提升1.3%,春节过后景气度上行,其中,PMI生产和新订单分项分别为53.9%和53.6%,较上个月分别上行2.0%和2.1%,生产和需求同步回升,整体数据反应经济景气向好。

美国通胀和就业情况暂时不支持美联储货币政策转向,关注美国后续财政政策。美国2月通胀和失业率不支持美联储货币政策转向:美国2月核心PCE物价指数录得1.4%,较1月下降0.1%,通胀较温和,且仍未达到美联储的2%的平均通胀目标;美国2月失业率录得6.2%,就业数据仍较为疲软。值得关注的是,继2020年合计3.9万亿美元和2021年2月1.9万亿美元的财政刺激,美国或将继续出台大规模(预计高达4万亿美元)的财政政策方案,主要聚焦清洁能源和基建投资,若该方案出台将支撑大宗商品以及利好光伏和新能源车产业链。

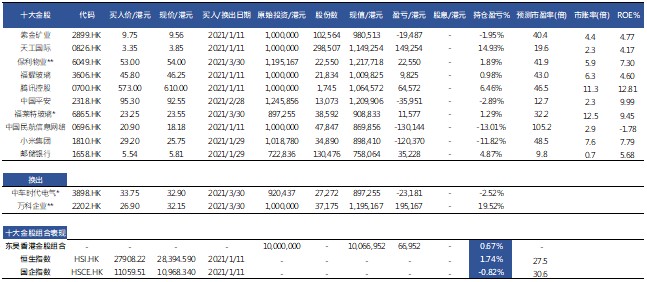

2021年来十大金股组合跑输恒指1.07%,4月换入福莱特玻璃(06865)和保利物业(06049)。2021年来十大金股组合回报率为0.67%,跑输恒生指数1.07%,尽管在2月和3月均换入低估值的价值股,但组合防御性仍不够好,受成长股杀估值影响较大,表现较差的是小米集团(01810)和中国民航信息网络(00696),目前仍看好其后期表现。4月组合换出万科企业(02202)和中车时代电气(03898),换入合理估值、有一定成长性的保利物业和福莱特玻璃。

金股组合换入标的推荐理由

福莱特玻璃:

1 机构积极参与A股定增彰显信心,实际发行价格为29.57元

2 2021年光伏玻璃维持供需紧平衡,价格难以大幅度回落

3 光伏玻璃行业吸引较多新进入者,但福莱特具备成本优势,龙头地位仍将稳定

保利物业:

1业务规模稳定增长,营收结构多元化

2内生外延持续深化,在管面积快速提升

3社区增值服务增长亮眼,打造多元生态圈

最新十大金股组合明细

(智通财经编辑:赵锦彬)

扫码下载智通APP

扫码下载智通APP