保险业2020年报综述:穿越低谷迎转机

本文转自微信公众号“大金融研究”。

核心观点

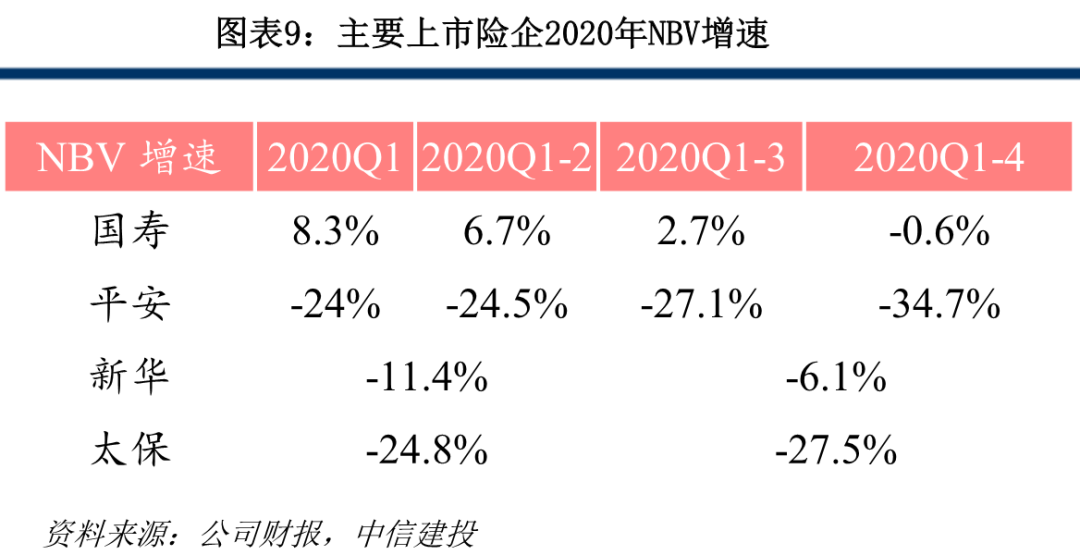

寿险:2020年NBV增速平安(02318)<太保(02601)<新华(01336)<国寿(02628)。国寿精准踩点开门红,全年FYP稳增,大个险加持、NBV缺口较小;新华资产负债双轮渠道,银保发力明显,但价值率承压,下半年NBV增速缺口持续收窄;太保、平安深化改革,人力、新单、价值率均有承压。

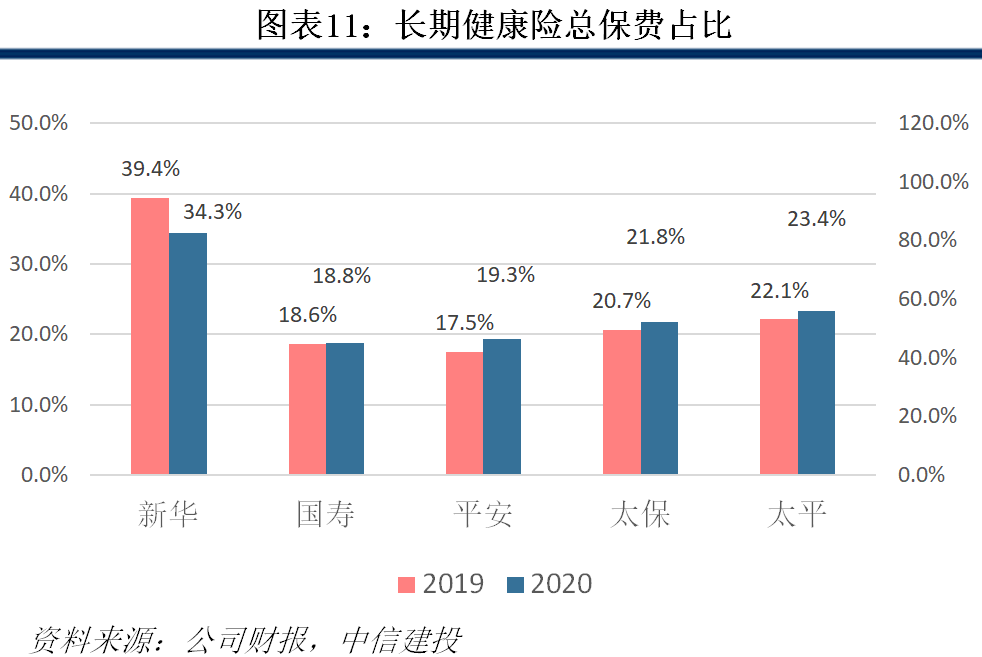

1)产品:长期期缴保障类产品销售受阻,上市险企均有承压。长期期缴保障类产品FYP增速:平安(yoy-43.7%)<太平(yoy-27.5%)<国寿(yoy-14.5%)<新华(yoy-11.1%)。从总保费上看,长期健康险(包含期缴、趸交)占比均有提升,整体业务结构优化。

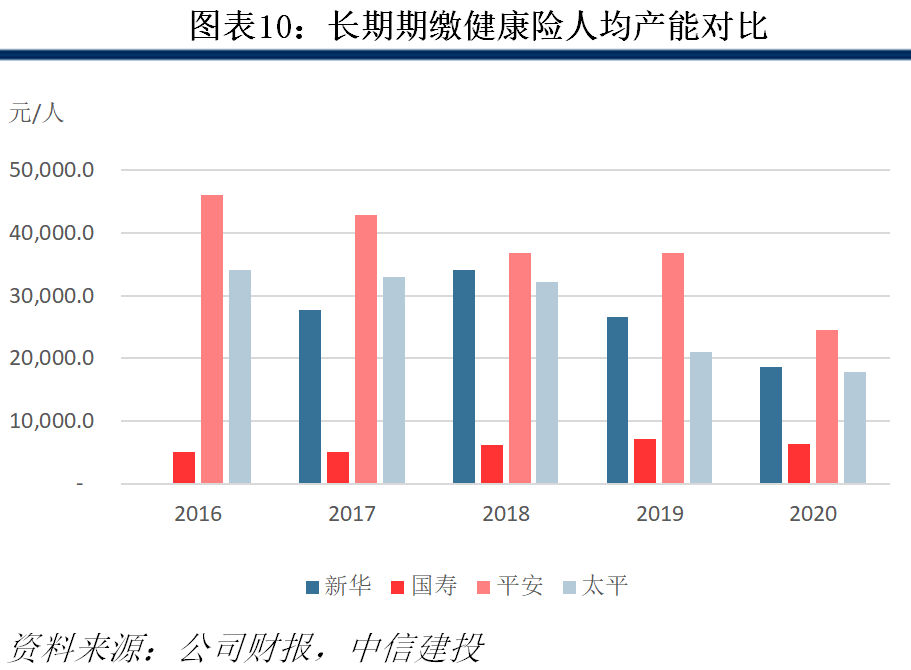

2)渠道:新华增员力度大,2020年个险产能承压yoy-10.4%;国寿人力下滑幅度<新单提振幅度(新单%约=人力%+人均产能%),国寿人均产能大幅提升yoy+40.3%,平安、太保人力、产能均承压,但平安产能依然领先、且长期期缴保障类产能依然领先。

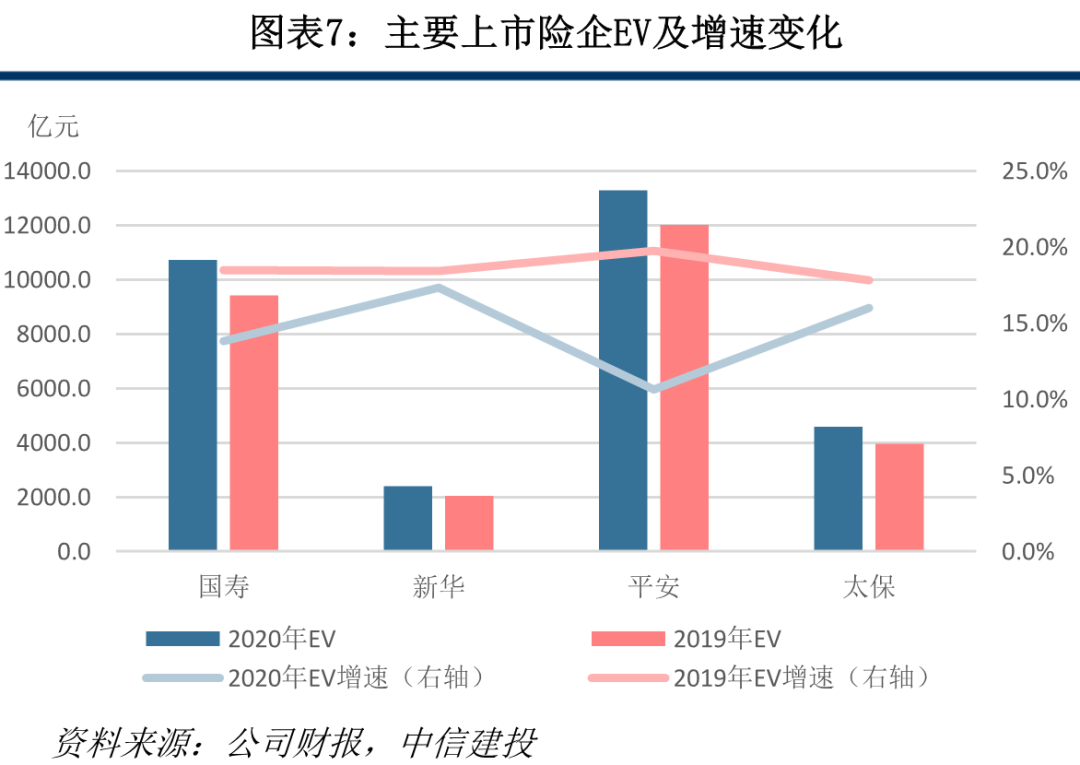

3)价值:A.剩余边际:受NBV及保单继续率影响,当期剩余边际增速放缓。B.内含价值:增速放缓,但均为2位数增长,基本符合预期。受退保率影响,平安、太保营运经验偏差对EV影响为负,国寿、新华为正;剔除营运假设及模型变动,主要上市险企2020年测算ROEV均有所下降,平安寿险罕见下滑。2020年测算ROEV:新华(15.2%)>平安(14.9%)>太保(14.7%)>国寿(14.3%)。

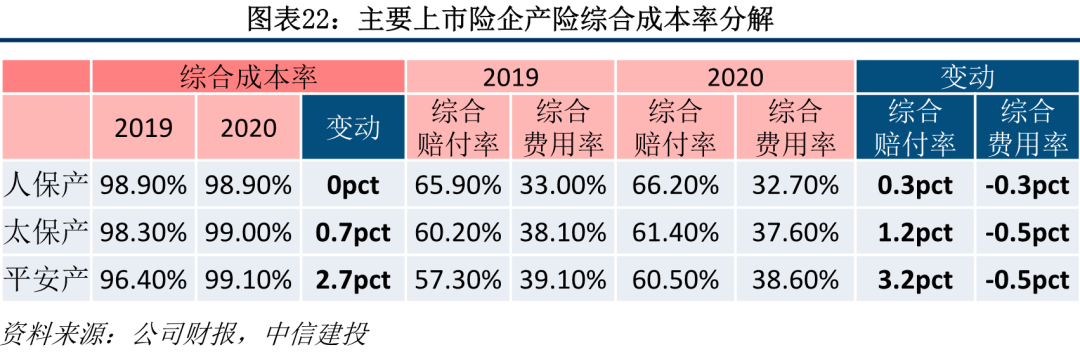

产险:马太效应明显,三大家综合成本率略有提升,综合费用率下行 。

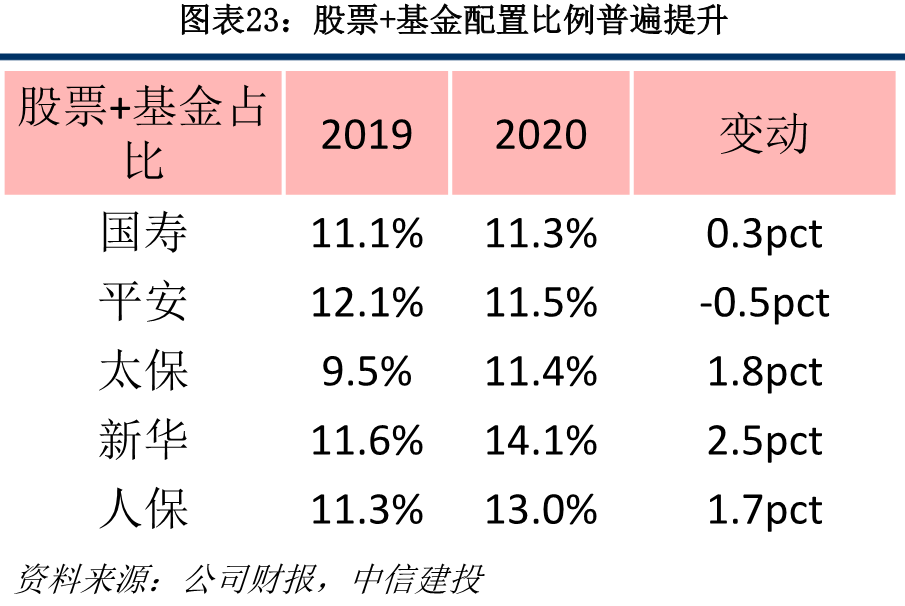

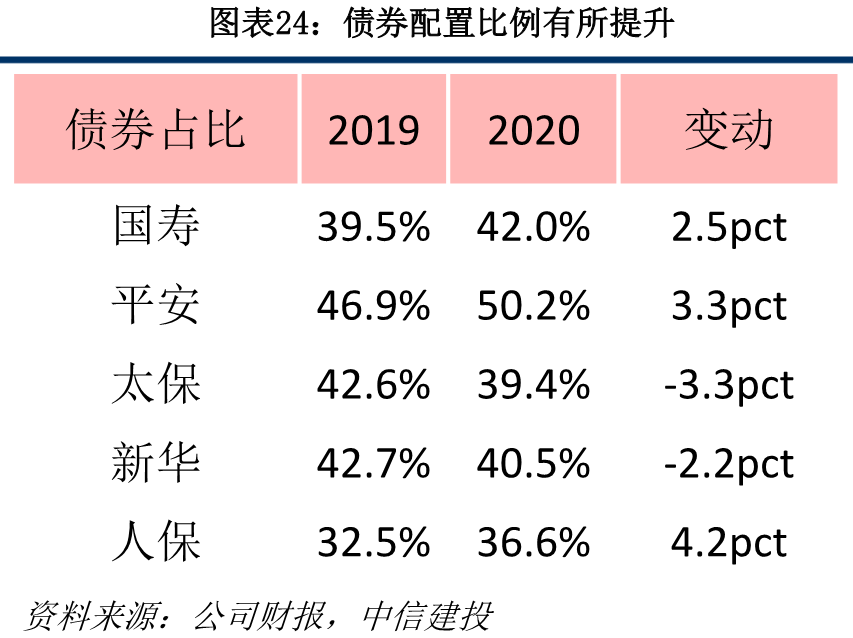

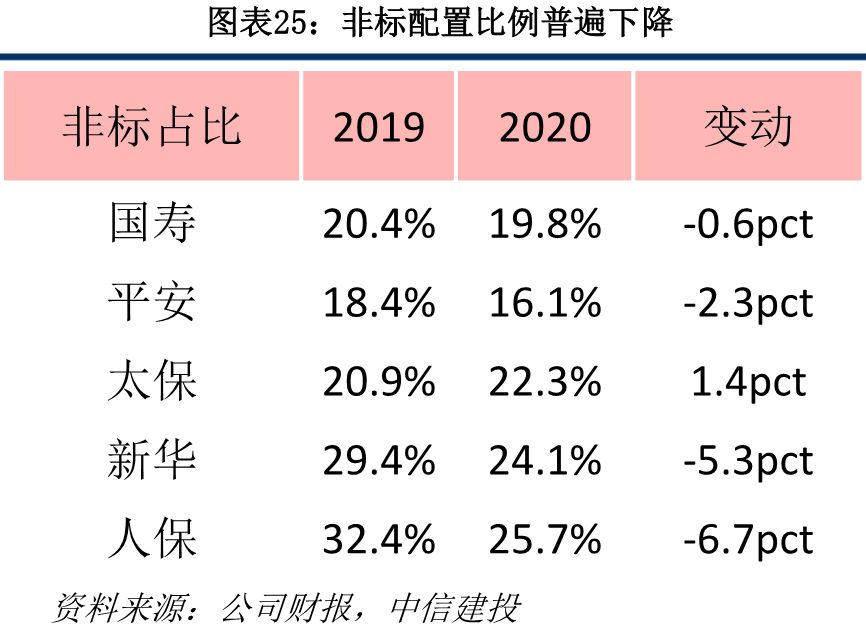

投资:权益市场回暖、长端利率V型反转,上市险企总、综合投资收益率普遍上行。

投资建议:2020年低基数+2021年开门红提振全年业绩,转型深化引领长期价值增长;产险增长动能转化,车险综合化改革推进,强者恒强。当前板块估值仅0.6-1.0PEV,维持“强于大市”评级。

风险提示:权益市场大幅波动、渠道改革不及预期、NBV持续下滑、利率超预期下行

目录

一、业绩概览:负债端表现分化,增速放缓

二、寿险:改革深化,NBV增速放缓、NBVM承压

三、财产险:增长动能转换,综合费用率下行

四、投资:综合投资收益率普遍改善,获得利差益

五、投资建议及风险提示

一 业绩概览:负债端表现分化,增速放缓

1.1 疫情+行业转型升级,保费增速有所放缓

疫情+行业转型升级,人身险、财产险业务增速放缓:2020年行业总保费4.5万亿(yoy+6.1%,前值12.2%),人身险公司总保费3.2万亿(yoy+6.9%)、财产险公司总保费1.4万亿(yoy+4.4%,前值10.7%)。

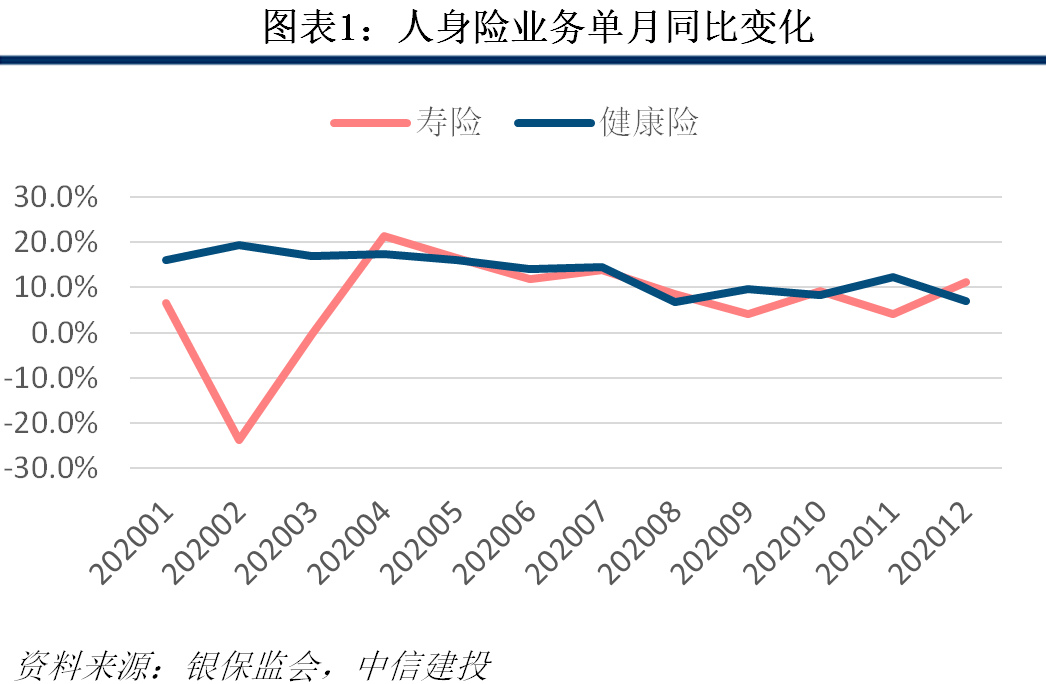

人身险:寿险快速复苏,健康险坚挺增长:2月疫情影响最为严重,寿险线下展业受阻,当月保费yoy-23.7%,3月依然承压yoy-0.3%,而后逐步回暖(平均yoy+11.2%),寿险业务快速复苏。疫情催化避险心理,致长短期健康险均保持高速的增长(全年人身险公司的健康险yoy+13.4%,财产险公司的健康险yoy+32.6%)。

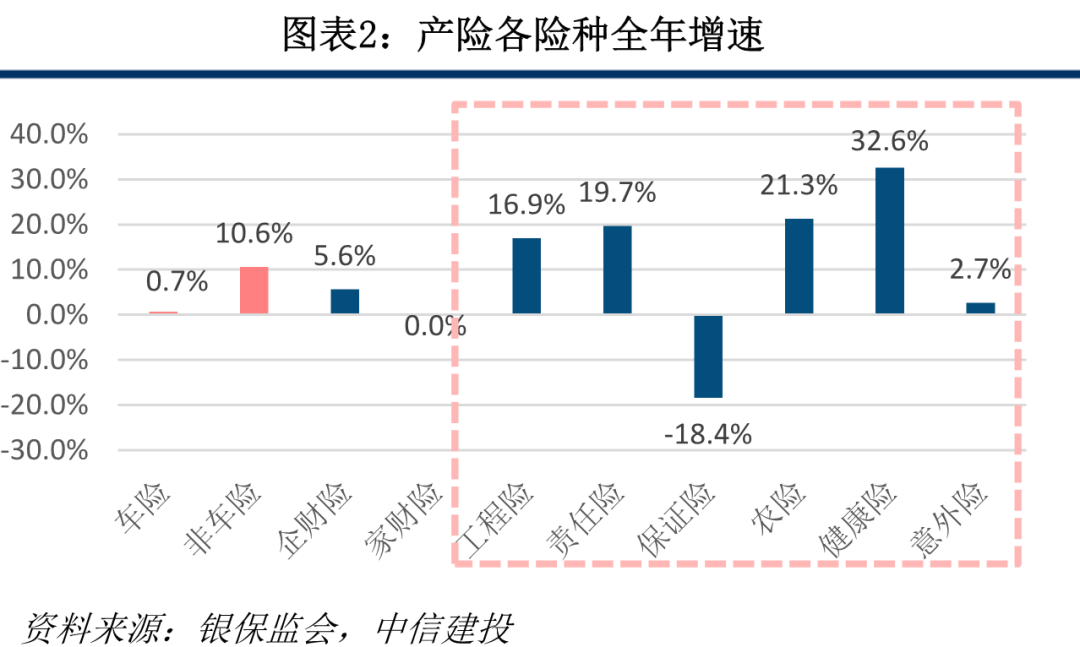

财产险:增长动能转换,车险yoy+0.7%,非车险yoy+10.6%。疫情影响车险出行需求,2月车险保费承压yoy-18.5%,9月中旬受车险综合化改革影响,10-12月车险保费承压(yoy-6.4%、yoy-11.4%、yoy-12.6%)。非车险中,责任险、农险、健康险成为产险业务增长新引擎,分别yoy+19.7%、+21.3%、+32.6%;行业追求高质量发展,主动压缩保证险规模,yoy-18.4%。

1.2 上市险企负债端表现分化

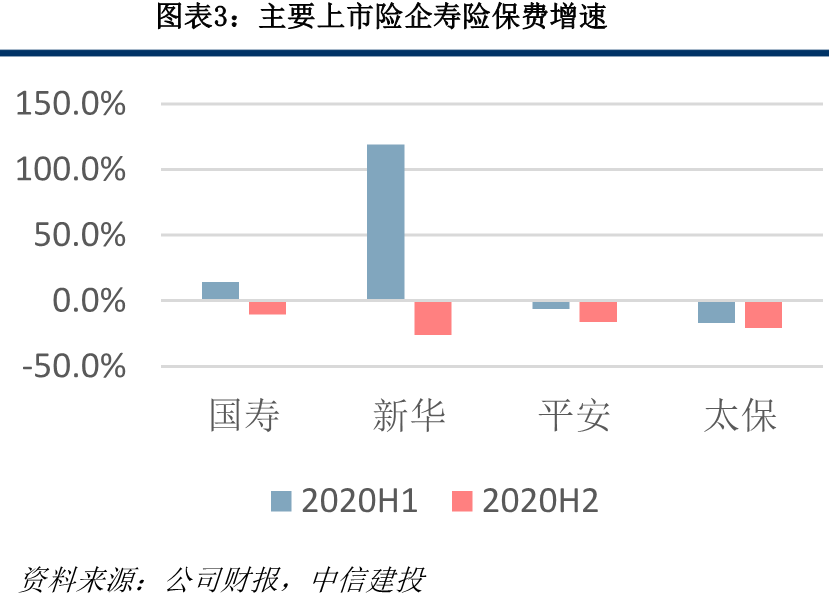

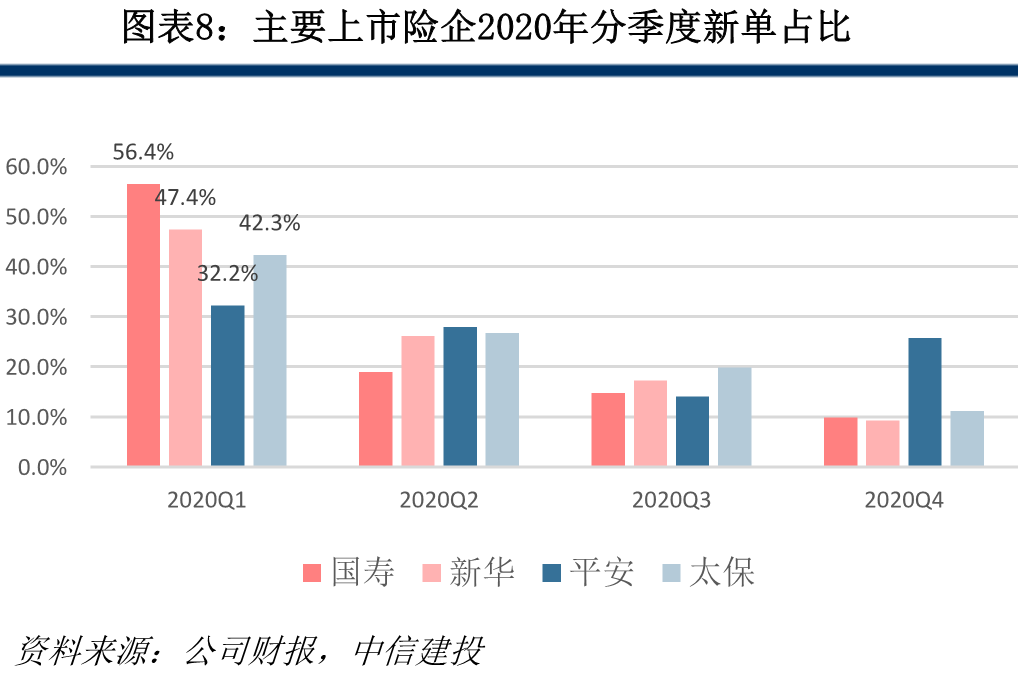

上市险企负债端节奏分化。FYP:1)国寿新华全年稳增,增速前高后低。国寿、新华精准踩点开门红,全年保费增速超行业,分别yoy+7.8%、yoy+15.5%。上半年国寿、新华的新单增速yoy+14.4%、yoy+119.0%;下半年放缓节奏、更加注重队伍质态,新单保费增速yoy-10.7%、yoy-26.1%。2)平安、太保深化改革,全年保费增速承压,分别yoy-2.3%、yoy-0.3%。

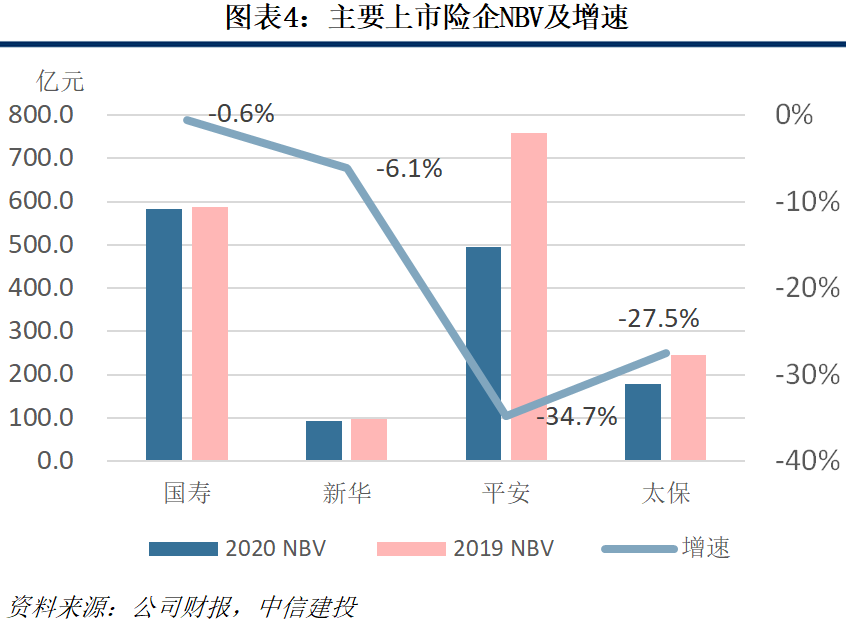

上半年疫情影响打乱节奏,叠加公司深化改革,平安、太保新单增速yoy-6.3%、yoy-16.8%;Q4两家公司冲刺21年开门红,下半年新单增速疲软yoy-16.2%、yoy-20.7%。NBV:今年上市险企NBVM普遍承压,新单规模+价值率承压,拉低NBV增速:国寿(-0.6%)>新华(-6.1%)>太保(-27.5%)> 平安(-34.7%)。

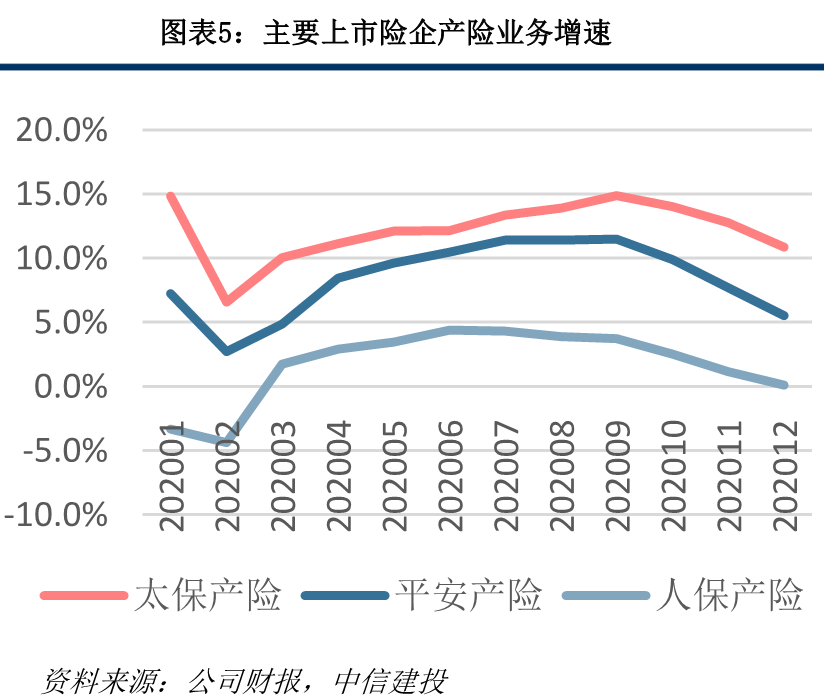

产险综合化改革推进,强者恒强:车险保费人保、平安、太保yoy+1.0%、yoy+0.9%、yoy+2.6%,高于行业(yoy+0.7%)。因人保调控业务结构,持续压降信用保证保险业务yoy-76.8%(综合成本率114.8%),全年保费弱增长yoy+0.1%达到4320.2亿。太保产险表现亮眼,产险保费增速11.1%达到1477.3亿。平安产险保费增速5.5%达到2858.5亿。

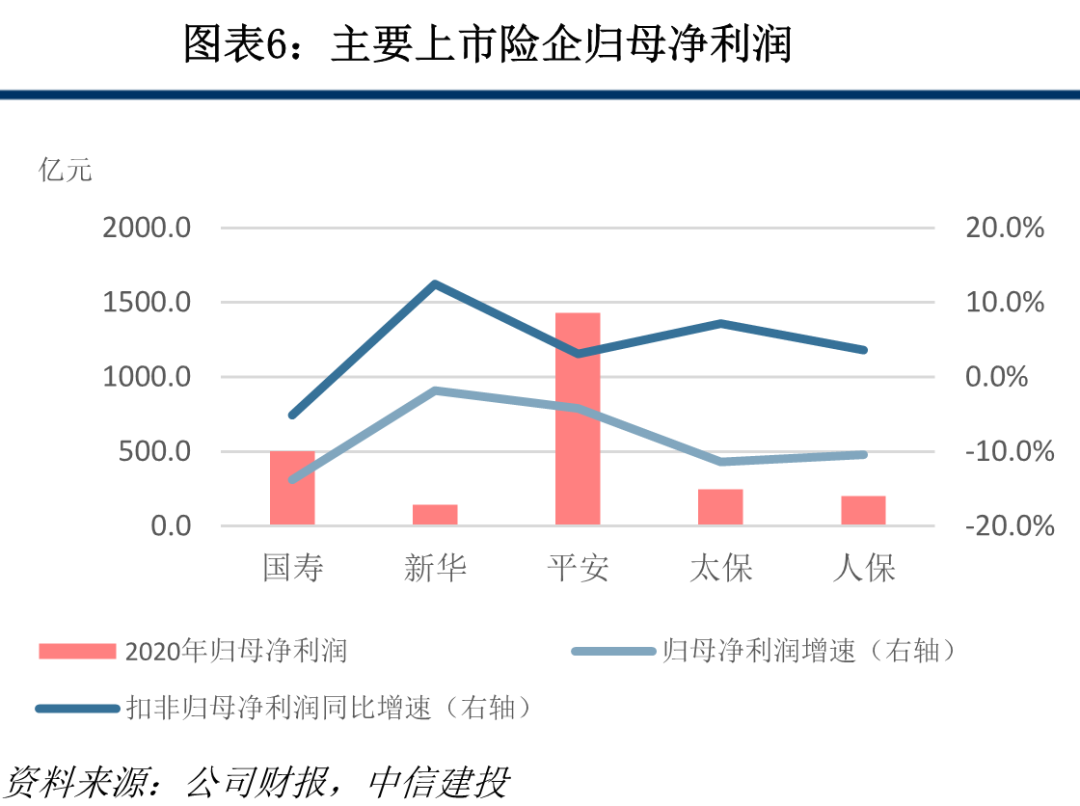

1.3 利润、EV增速放缓,基本符合预期

2019年所得税新规抬高基数+准备金增提,致使2020年全年上市险企归母净利润负增长。其中,国寿、新华、平安、太保、人保的归母净利润的增长速度分别为-13.8%、-1.8%、-4.2%、-11.4%、-10.4%,扣除所得税等非经常项目的归母净利润分别为-5.1%、12.5%、3.1%、7.2%、3.6%。

EV稳增: 国寿、新华、平安、太保2020年EV均实现了2位数的增长,分别yoy+13.8%、+17.3%、+10.6%、+16.0%,但相较于2019年增速有所放缓,分别为-4.7pct、-1.1pct、 -9.1pct、-1.8pct。

二 寿险:改革深化,NBV增速放缓、NBVM承压

2.1 业务节奏调整,新单及价值表现各异

国寿“鼎新工程”聚焦大个险,个险人力持续提升(2020Q1人力规模yoy+30%),为后续业务发力做好蓄水池。2020年国寿精准踩点开门红,受2月疫情拖累较小,Q1业绩稳增(yoy+16.5%),国寿Q1业绩占比普遍高于其他上市险企,开门红后,国寿全年FYP稳增。在大个险策略下,国寿NBVM下滑幅度有限(yoy-2.3pct),NBV全年yoy-0.6%。

新华2020年开门红以定价利率4.025%的“稳得赢”短储推高新单增速,上半年新单保费342亿(yoy+119.3%)。9月-10月,新华转向NBV关门收官,着力销售多倍保、健康无忧C5等保障类产品,受19年下半年高基数影响,新单增速有所放缓(yoy-26.1%),但仍不改全年yoy+44.1%的高增速。但因NBVM下滑明显,还原11.5%的贴现率,NBV全年yoy-11.0%。

平安、太保全年业务节奏相对均衡,2020年开门红踩点不力+疫情影响,平安Q1新单yoy-15.2%,个人业务新单yoy-19.0%,而后公司积极应对疫情,新推主打产品“守护百分百”,该产品因NBVM仅为平安福的一半,虽提升代理人活动率、但依然成为制约NBV提升的天花板,叠加渠道改革“清虚”的影响,平安Q1-Q4分季度NBV增速-24.0%、 -25.1%、-33.3%、-60.7。

太保转型2.0深化,渠道主动清虚(2020年平均人力yoy-3.8%),个险新单增速放缓(Q1-Q4分别为yoy-31.1%、-20.1%、-25.5%、-24.8%),2020H1及H2的NBV增速-24.8%、-31.6%。

2.2 长期保障险产品销售受阻,但整体业务结构优化

疫情致保障类产品销售受阻,上市险企均有承压:剔除趸交保单,仅以长期期缴的健康险及保障类产品新单增速看,平安今年冲击最大:平安(-43.7%)<太平(-27.5%)<国寿(-14.5%)<新华(-11.1%)。但以人均产能衡量,平安依然领先上市险企。长期期缴保障险新单>新华(18,598元/人)>太平(17,870元/人)>国寿(6,290元/人)。

注:平安为计算NBV的首年保费中的长期保障险/期间代理人平均人力;国寿、新华、太平均为健康险长期期缴/期间代理人平均人力

长期健康险(包含期缴、趸交)占比均有提升:除新华外(yoy-5.0pct),平安(yoy+1.8pct)>太平(yoy+1.3pct)> 太保(yoy+1.1pct)>国寿(yoy+0.2pct),整体业务结构有所优化。

2.3 个险期缴占比下降、银保期缴提升,新业务价值率承压

疫情致展业困难,个险期缴新单占比下降、趸交新单占比提升:国寿、新华、平安、太保、人保寿+健的个险期缴占比均有下滑,分别yoy-0.8%、yoy-4.7%、yoy-9.3%、yoy-7.7%、yoy-5.0pct;除国寿外,主要上市险企趸交业务占比均有提升:平安(+9.4pct)>太保(+7.7pct)>人保寿+健(+4.6pct)>新华(+3.1pct)。

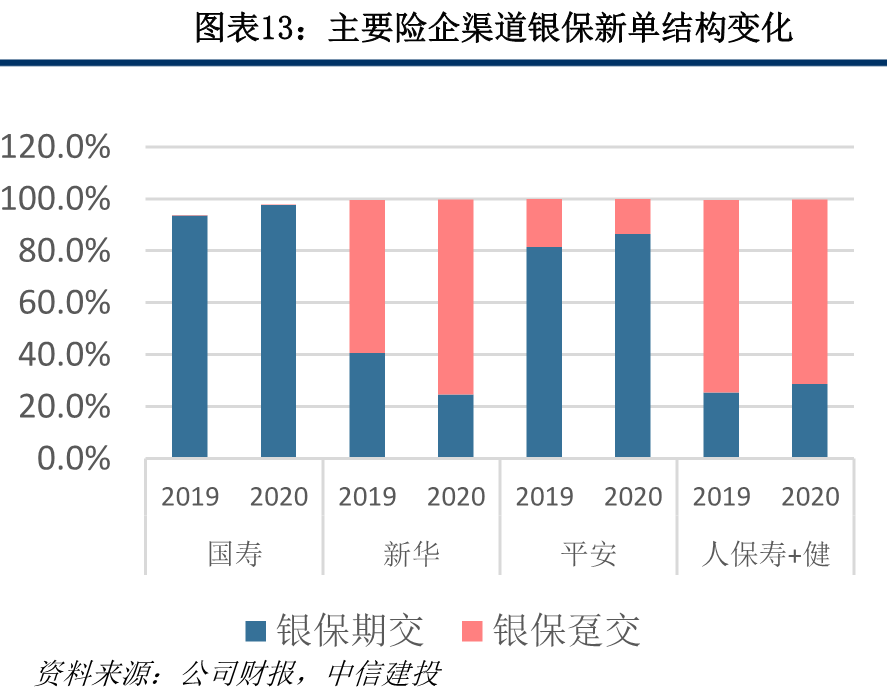

银保期缴占比提升:国寿、平安、人保寿+健的银保期缴占比分别提升4.0pct、5.0pct、3.4pct。新华银保渠道依然以趸交业务为主,趸交占比提升16.3pct,拉低新华NBVM。

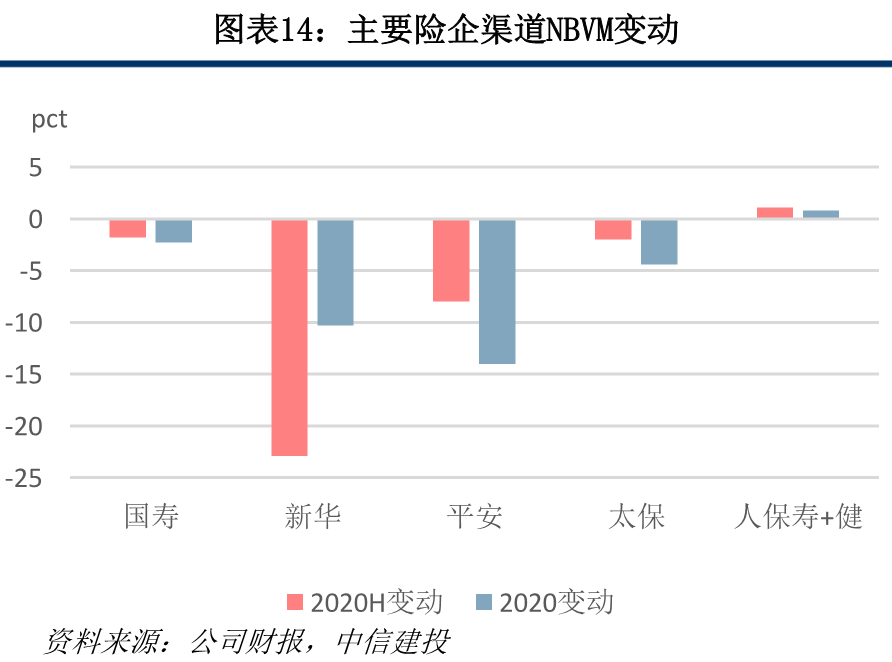

业务结构的变化影响NBVM,上市险企价值率普遍承压:除人保寿+健NBVM有所提升外(2020H提升1.1pct、2020提升0.8pct),国寿、新华、平安、太保 2020年全年价值率yoy-2.3pct、yoy-10.3pct、yoy-14.0pct、yoy-4.4pct。

其中新华在2020H下滑幅度最为明显,yoy-22.9%;平安价值率的下滑与公司在上半年新推的主力产品守护百分百NBVM较低有关,而该产品目前NBVM已有提升,后续无需忧虑,下半年公司策略及节奏影响导致的短期波动,预计未来NBVM依然实现领先。

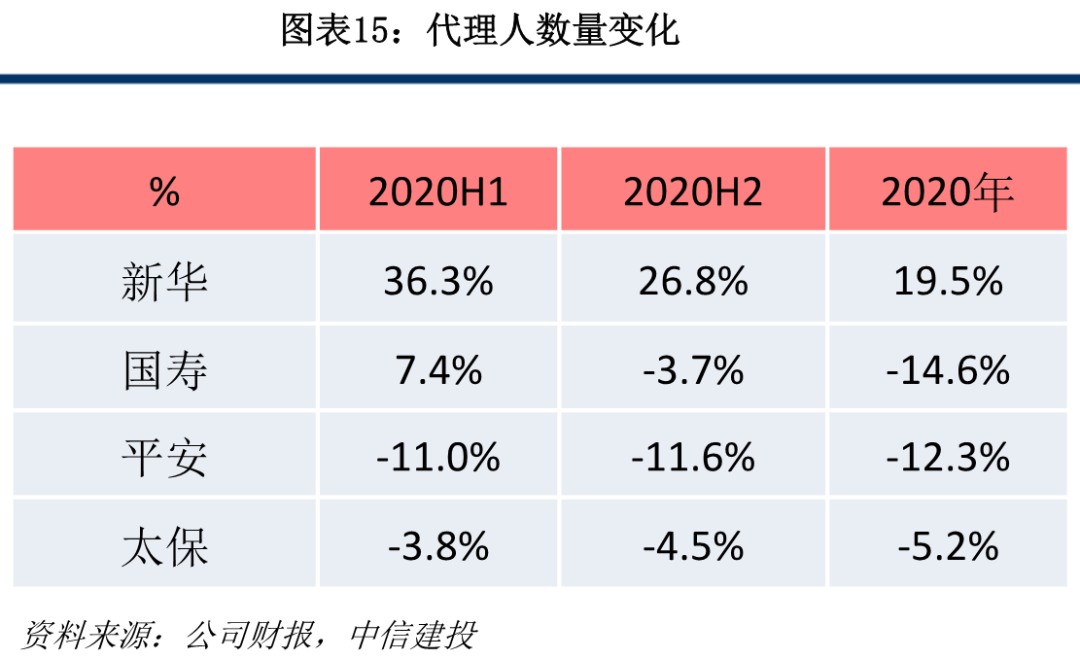

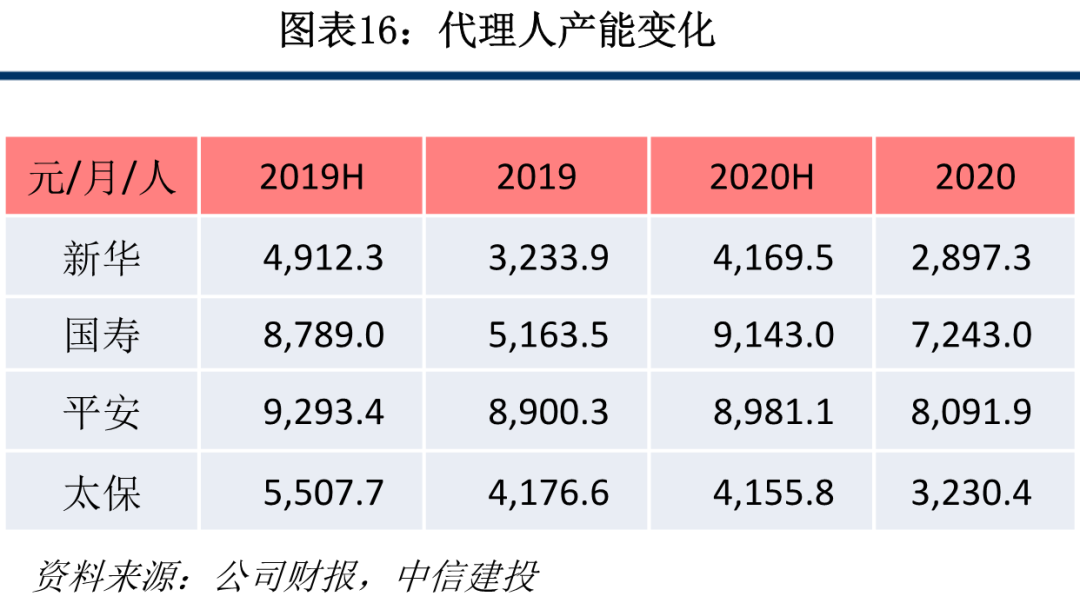

2.4 队伍人力增速分化,产能承压,格局依旧

代理人数量分化,产能普遍承压,产能格局依旧为平安>国寿>太保>新华。新华增员力度大,2020年上半年、下半年人力数量yoy+36.3%、26.8%,但个险产能释放尚不明显,2020年个险产能承压yoy-10.4%;国寿上半年人力持续提升,而后整顿队伍质态,虽全年人力yoy-14.6%,但人力下滑幅度<新单提振幅度(新单%约=人力%+人均产能%),国寿人均产能大幅提升yoy+40.3%。

平安改革深化,主动清虚、新推基本法、加大主管考核,致人力流失较大,2020H1、2020年人力数量yoy-11.0%、-12.3%,受此影响,产能有所下滑yoy-3.4%、-9.1%,但全年代理人产能依然领先。太保转型2.0聚焦价值、聚焦队伍、聚焦赋能,主动清虚导致人力、产能双承压,2020年分别yoy-5.2%(月均代理人数量)、yoy-22.7%(月均代理人产能)。

2.5 剩余边际摊销放缓,准备金增提拉低当期利润

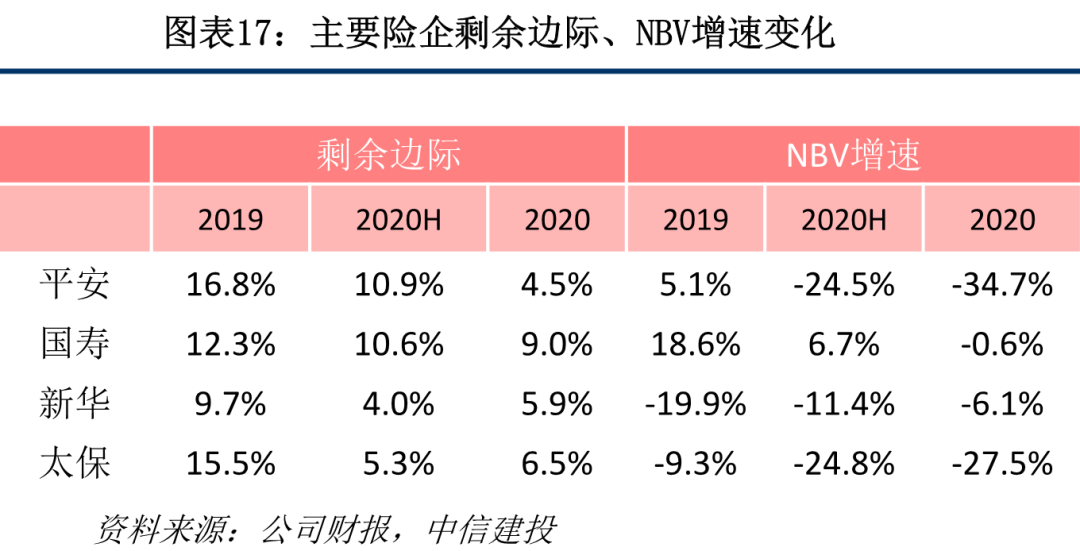

业务结构优化,剩余边际摊销速度放缓:因长期保障类业务占比提升,而长期保障类业务相对摊销速度更平滑,因此拉低当期剩余边际摊销速度。平安剩余边际摊销速度放缓(由2019年yoy+19.5%,至2020H的yoy+12.6%,至2020年的yoy+9.6%),其他上市险企预计与之类似。

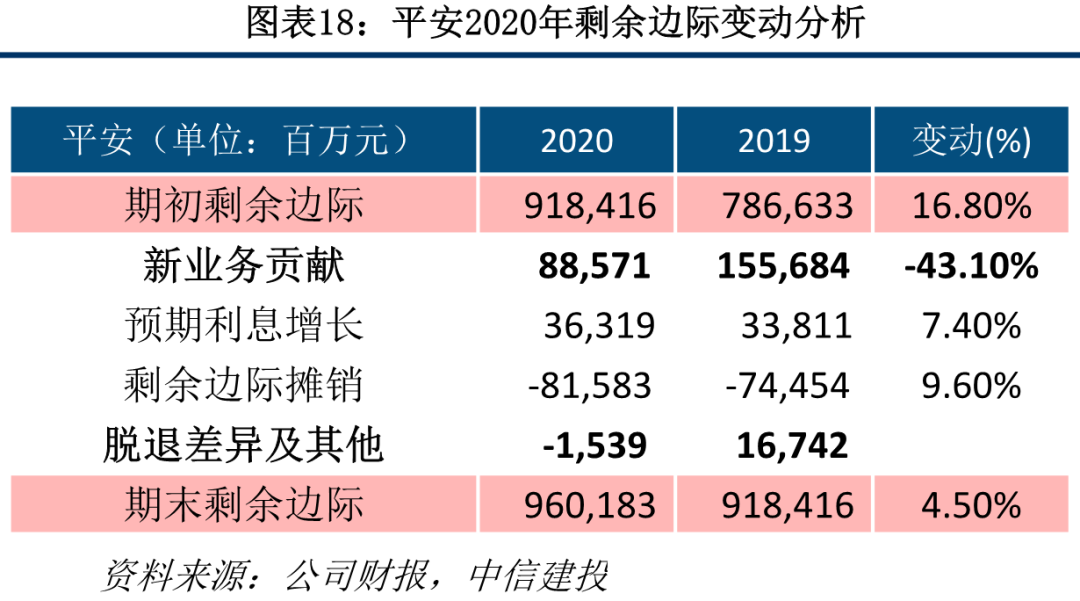

剩余边际增速放缓:根据平安的剩余边际变动分析可知,1)新业务价值增速下滑 2)人力流失加剧保单继续率下降,致当期脱退差异影响由正转负,二者共同拉低期末剩余边际增速,从期初的yoy+16.8%下降至yoy+4.5%。上市险企NBV、人力及保单继续率均有承压,如后续人力企稳,NBV及保单继续率提升,剩余边际有望回归2位数增长。

750天移动平均线下移及部分发病率假设等会计估计变更,上市险企增提寿险及长期健康险准备金,致使税前利润大幅下滑。准备金增提导致利润减少的金额分别占国寿、新华、平安、太保合并税前利润的-70.7%、 -75.2%、-10.2%、-11.2%。

2.6 营运经验偏差影响不同,ROEV平安罕见下滑

退保率分化,上市险企运营经验偏差影响不同:平安、太保退保率提升(yoy+0.3pct、yoy+0.1pct)营运经验偏差由正转负,其中平安因科技投入、队伍建设等战略投入的加大,营运经验偏差下滑明显(yoy-403.0%),太保降幅较大(yoy-117.8%),二者分别拉低期初EV:-1.5%、-0.2%。

国寿、新华退保率有所下降(yoy-0.8pct、yoy-0.3pct),营运经验偏差较去年同期提振明显(yoy+343.0% ,yoy+151.3%),二者分别贡献期初EV:0.1%、1.9%。

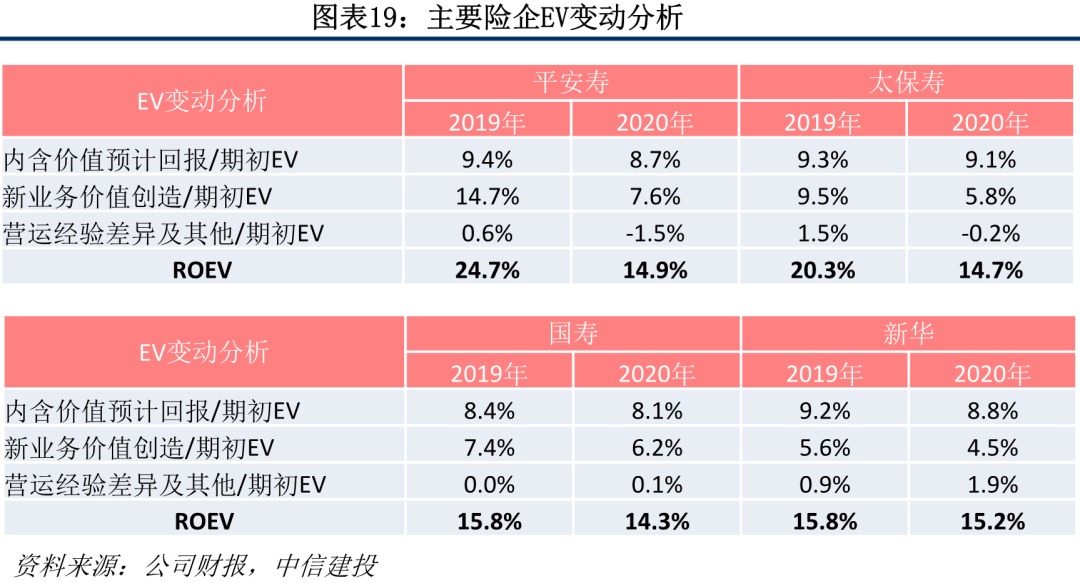

拉平上市险企EV营运利润口径,主要上市险企2020年ROEV均有所下降,平安寿险罕见大幅下滑。据此测算,2011-2019年平安寿险ROEV平均25.4%,远高于主要上市险企,且ROEV均为20%以上。2020年平安寿险ROEV降至14.9%,2020年ROEV排序:新华(15.2%)>平安(14.9%)>太保(14.7%)>国寿(14.3%)。

后续随NBV增速提升、退保率企稳,平安寿险ROEV有望重回20%以上增速。

注:因营运假设及模型变动口径各家披露不一致,此处ROEV为剔除该项的测算结果。

三 财产险:增长动能转换,综合费用率下行

3.1 增长动能转换,车险增速放缓、非车高速发展

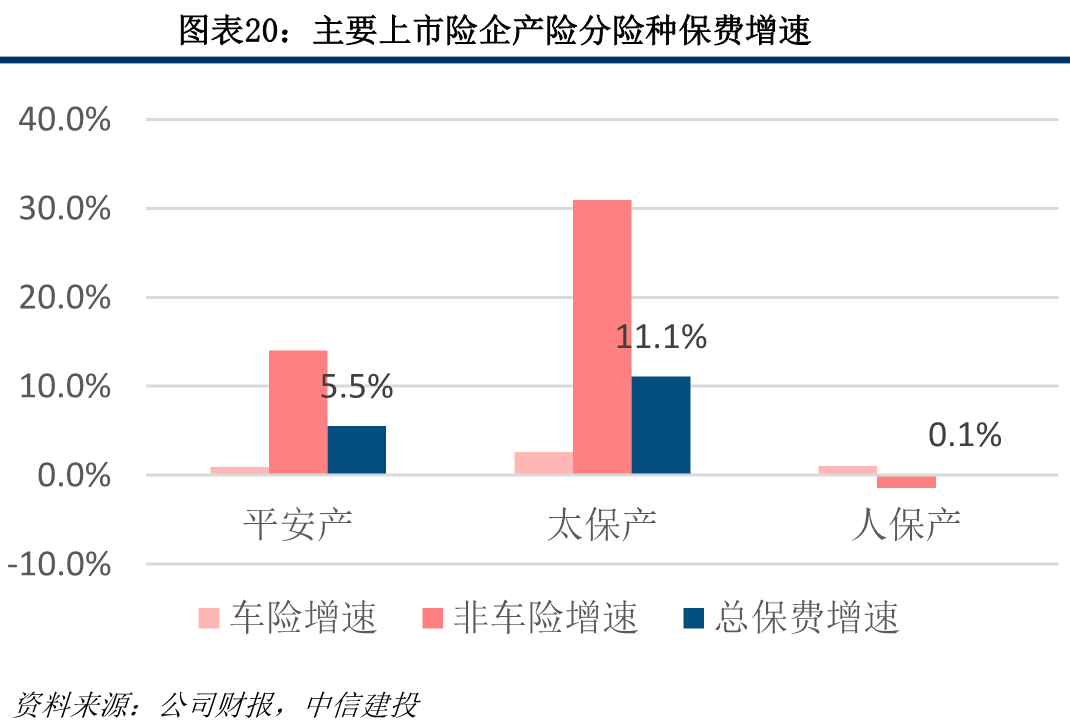

受疫情、新车销量放缓及车险综合化改革影响,车险保费增速放缓,自2020年9月以来持续下滑,上市险企车险保费均有承压:太保(yoy+2.6%)>人保(yoy+1.0%)>平安(yoy+0.9%)。

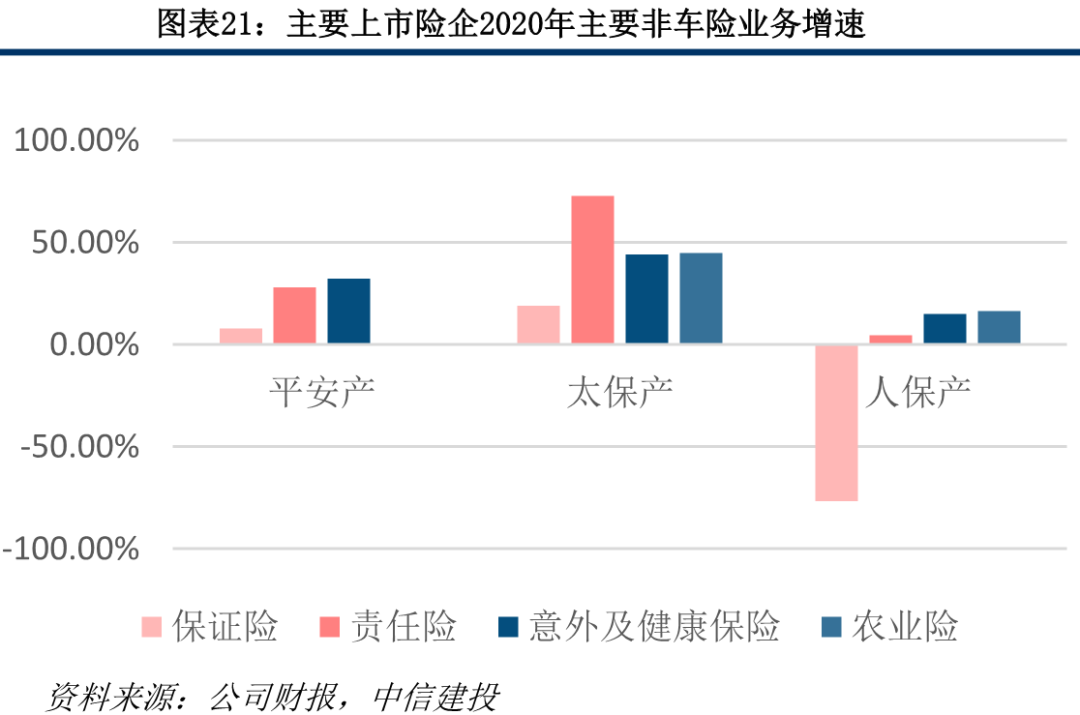

非车险高速增长:平安、太保非车险增速yoy+14.0%、yoy+29.9%,其中责任险(平安、太保分别yoy+27.8%、yoy+44.1%)、健康险(平安、太保分别yoy+32.1%、yoy+72.7%)、农险(太保yoy+44.8%)高增。人保的农险、责任险、意健险增速较高(yoy+16.2%、yoy+4.6%、yoy+14.8%),但因严格控制风险,主动压降信用保证保险业务(yoy-76.8%),人保全年非车保费增速较低(yoy-1.4%)。

2020年产险总保费增速,太保(yoy+11.1%)>平安(yoy+5.5%)>人保(yoy+0.1%)。

3.2 综合费用率下降、综合赔付率提升

虽然人保产险保费增速不及主要同业,但综合成本率控制得力。在综合化车险改革后,市场预期综合成本率将突破100%,而人保车险综合成本率仅96.5%(yoy-0.2pct),同期太保、平安车险综合成本率分别为97.9%、98.2%,同比yoy+0.0pct、yoy+1.0pct。预计未来车险市场将强者恒强,老三家车险承保盈利有望持续。

2020年老三家综合赔付率均有提升,人保(66.2%)>太保(61.4%)>平安(60.5%);而得益于较强的渠道议价能力及综合化改革后监管趋严,综合费用率有所压降,平安、太保、人保分别综合费用率yoy-0.5pct、yoy-0.5pct、yoy-0.3pct。

当前人保、平安、太保的手续费佣金支出比率分别为11.5%(yoy-1.3pct)、14.2%(yoy-0.3pct)、12.4%(yoy-1.2pct),根据2019年《关于保险企业手续费及佣金支出税前扣除政策的公告》,预计将持续受益所得税减免。

四 投资:综合投资收益率普遍改善,获得利差益

4.1 以长久期固收类资产为主,股票+基金占比提升

利率自4月低点以来V型反转,部分险企增持长久期固收类资产:随疫情稳定、经济恢复,长端利率逐步企稳回升,国寿、平安加大长久期利率债,拉长资产久期、改善资产负债期限结构匹配状况;人保大幅增配长久期地方债,稳定持仓收益率。三者债券资产配置比重yoy+2.5pct、3.3pct、4.2pct。

股市回暖致股票+基金占比有所提升:除平安之外(yoy-0.5pct),上市险企均提升了股票+基金占比,国寿、太保、新华、人保、太平的股票+基金配置比例分别yoy+0.3pct、1.8pct、2.5pct、1.7pct、2.5pct。

除中国太保非标资产配置提升外(yoy+1.4pct),上市险企非标占比普遍下降。预计主要为到期再配置非标资产较多、市场优质非标供给有限的影响。

注:非标口径,国寿——债权型金融产品、其他固定到期日投资;平安——债权计划、理财产品投资、其他固定收益类投资;太保——债权投资计划、其他固定收益投资、其他权益投资;人保——长期债权投资计划、其他固定收益投资、次级债及债券计划。

4.2 净投资收益率承压,总、综合投资收益率普遍改善

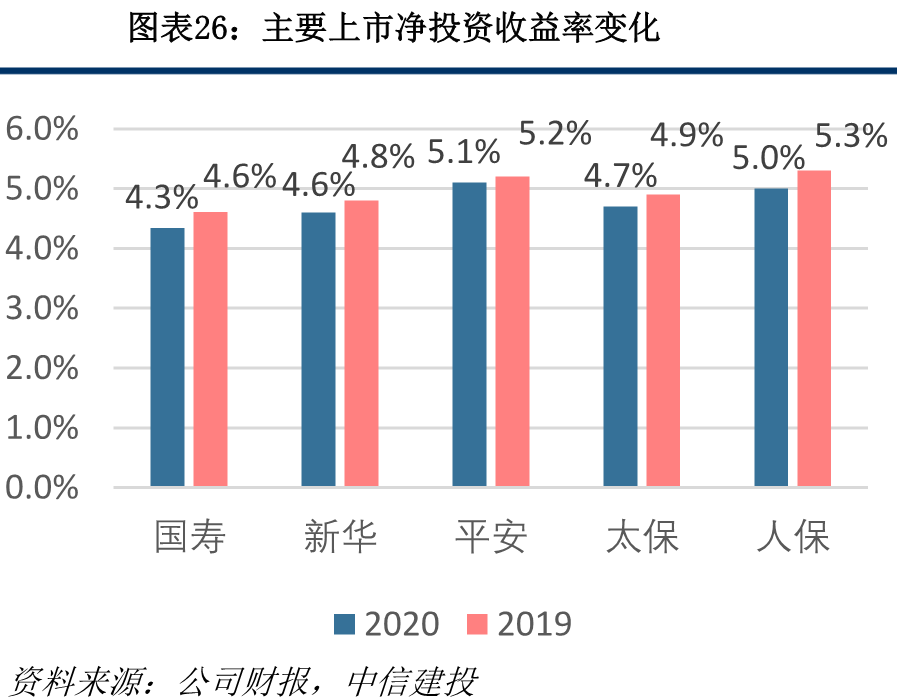

年初长短端利率下行,拉低净投资收益率。而后4月低点以来V型反转,但全年净投资收益率仍然承压。主要上市险企净投资收益率:平安5.1%(yoy-0.1pct)>人保5.0%(yoy-0.3pct)>太保4.7%(yoy-0.2pct)>新华4.6%(yoy-0.2pct)>国寿4.3%(yoy-0.3pct)。

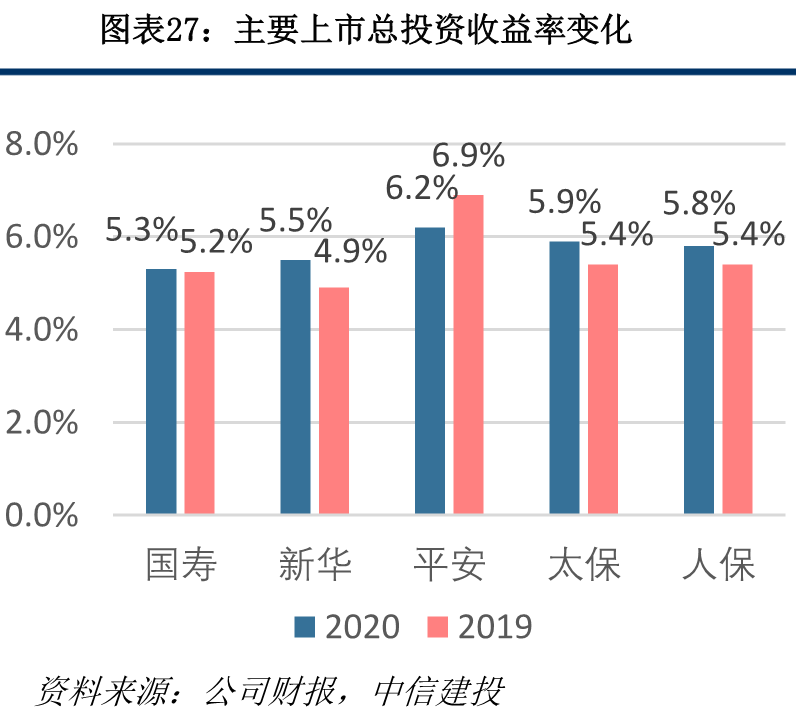

受益于权益市场回暖,总投资收益率改善。主要上市险企总投资收益率分别为:平安6.2%(yoy-0.8pct)>太保5.9%(yoy+0.5pct)>人保5.8%(yoy+0.4pct)>新华5.5%(yoy+0.6pct)>国寿5.3%(yoy+0.1pct)。

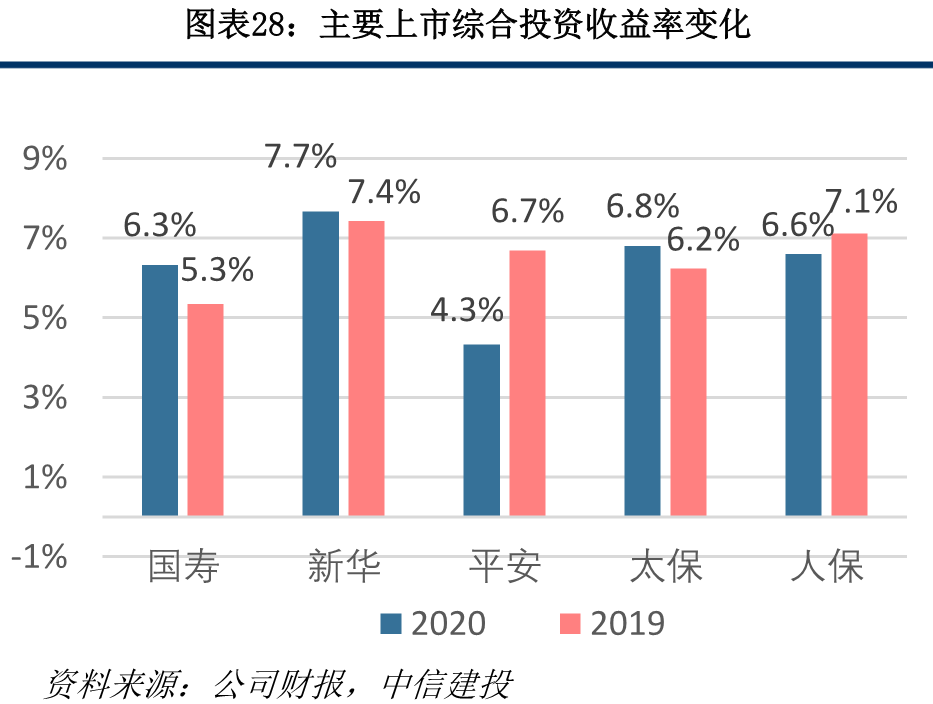

将归属于OCI的AFS变动考虑进来,上市险企综合投资收益率高于假设,获得利差益。新华7.7%(yoy+0.3pct)>太保6.8%(yoy+0.6pct)>人保6.6%(yoy-0.5pct)>国寿6.3%(yoy+1.0pct)>平安4.3%(yoy-2.4pct),平安因受汇丰等影响,综合投资收益率低于主要同业。

五 投资建议

寿险:疫情+改革深化,行业新单增速放缓,上市险企价值率普遍承压,NBV增速缺口拉大。随疫情的缓解,代理人线下展业逐步恢复正常,寿险行业负面因素减弱;平安、太保21年改革措施逐步落地推行,队伍质态有望进一步改善,低基数叠加改革成果逐步显现,21年业绩有望反弹。2021Q1平安NBV增速有望达到15%;太保管理层变动加速公司转型进展,提振市场信心。

产险:财险行业马太效应明显,龙头公司在产品定价、成本管控等方面具备优势,车险综合改革深化,行业增长动能转换至非车险。随信保业务风险逐步出清,2021年龙头险企业绩有望迎来明显改善。

投资:随经济回暖、PPI及PMI数据超预期,美债利率上行趋势等因素影响,上半年长端利率有望保持高位震荡,全年预判利率区间在3.0%-3.4%之间,当前利率水平对固收类资产配置处于相对舒适区间,全年仍有利率高位窗口供险资择时配置,全年来看对估值压制作用较小。

当前行业估值仅0.6-1.0倍PEV,维持“强于大市”评级。平安、国寿、太保、新华对应2021年P/EV分别为0.97X、0.75X、0.69X、0.55X。我们继续推荐长期价值显著且负债端改善预期明显的中国太保A(H)、中国平安A(H),以及信保业务风险出清迎来业绩改善的中国财险。

六 风险提示

权益市场大幅波动、渠道改革不及预期、NBV持续下滑、利率超预期下行

(智通财经编辑:李均柃)

扫码下载智通APP

扫码下载智通APP