招商证券:美元指数“利好出尽”

本文来自“轩言全球宏观”。

核心观点

利好出尽后,美元指数将重回下行趋势。2021年1至3月美元指数反弹4.3%,其背后的利好因素有五个:美国疫情疫苗和经济复苏具有相对优势、美债收益率逐级上行、财政刺激及其预期、美股上涨、避险情绪上升等。不过,如果考虑到如此多因素同时发挥作用,美元指数最终呈现的强势程度实际上是非常有限的。我们再次强调,同2020年8至9月类似,当前美元指数的表现更为接近一个下行大趋势中的反弹。近期随着疫情优势、美债利率上行、财政刺激等利好因素的短期消退,美元指数将重回下行趋势。

不同于市场主流以经济周期(Business Cycle)的传统视角看美元的观点,我们认为,美元长周期进入弱势的深层次原因在于美元走弱与美元信用扩张的自我加强过程,即全球金融周期视角。在经济全球化的背景下,美元强弱既是全球宏观经济环境的结果,又具有其作为全球中心货币的显著溢出效应,美元弱与全球美元流动性扩张互为因果。美联储超宽松货币政策作为“第一推动力”,开启了本轮美元长期弱势和美元信用扩张的自我加强过程。全球美元信用扩张早于美元指数回落且持续性强,而本轮信用扩张实际已于2019年开启,预示着美元指数的长期弱势。美元是全球的美元,美债是全球的美债,美元信用扩张后回流美债市场,有助于压低美债收益率中枢,这是我们对2021美债收益率中枢预测值低于市场一致预期值的根本原因。

美国有可能形成货币财政双宽松格局。1.9万亿美元的《美国拯救计划》和2万亿美元的基建法案《美国就业计划》仍可能加大美国财政赤字。而顺周期的财政刺激加大了对货币政策的挑战。近期美联储对货币政策的表态重回宽松,未来仍有可能实质性加大购债规模,从而使美国形成货币财政双宽松格局。

正文

一、 美元指数的“利好出尽”

1、美元真的强吗?

五方面因素推升美元指数。自今年初1月5日美元指数收盘触及89.4以来,美元指数出现了一轮反弹,收盘价的最高点曾达到3月30日的93.3,升幅为4.3%。2月24日以来美元指数上升斜率加大,截至3月30日上升了3.6%,主要受到五方面因素的推升:疫情疫苗和经济复苏的相对优势、美债收益率上行、财政刺激及其预期、美股上涨、避险因素。

第一,美国疫情改善超预期,并且在疫情改善、疫苗推进层面相较其他国家均具有相对优势,带来对美国经济前景相对更为乐观的预期。

1月8日以来,美国疫情出现显著改善,3月新增确诊已经回落到去年10月水平,每日新增确诊人数仅为1月高点的1/4,这一方面是拜登政府包括在全美范围内推行强制佩戴口罩、实施更严格的封锁措施等抗疫政策的结果,一方面也可能意味着美国疫苗接种较快且有较好的防护效果:拜登立下了“100日疫苗接种目标”,计划在上任最初的100天内完成1亿剂次的疫苗接种工作。美国在疫情管控和疫苗推进的强有力措施也使其相对欧洲乃至全球的其他国家形成了显著相对优势,1月以来美国新增确诊人数下降快于欧洲。领先于美元指数的走强,且2020年4月以来的美元反弹均有这一背景因素。近期这一指标出现逆转,既是由于欧洲确诊回落,也是由于美国确诊有所抬升。从更长期而言,随着疫苗推进下疫情系统性好转,这一因素的影响将趋于减弱。

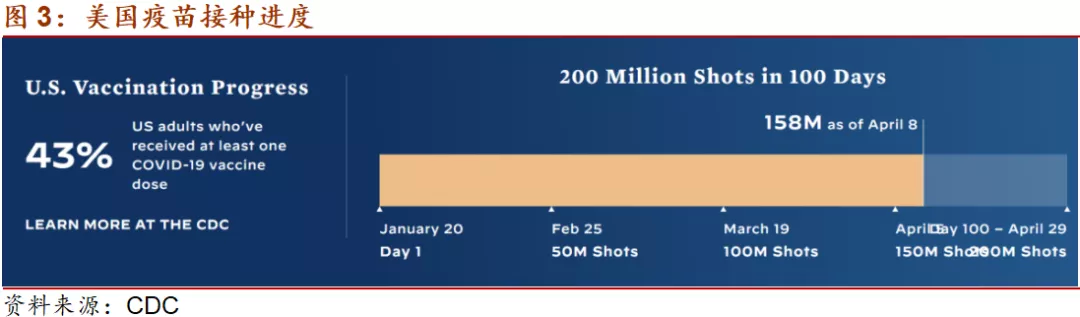

截至4月8日,43%的美国成年人接种了至少一剂新冠疫苗,全美共接种了1.58亿剂疫苗,预计至4月29日接种量将达到2亿剂。

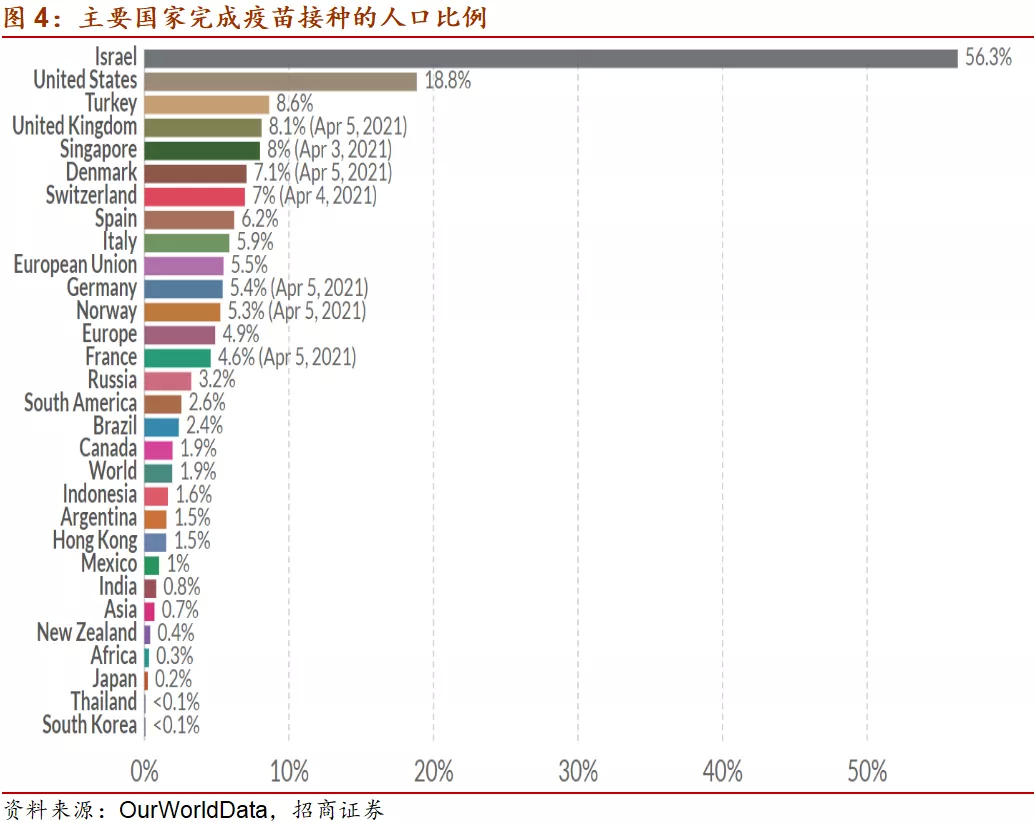

美国疫苗接种进展显著领先其他主要经济体。当前美国疫苗进展除了大幅落后于以色列以外,显著好于其他国家,美国完成疫苗接种的人口比例约为19%,而欧洲国家完成接种的比例均在9%以下,接种比例较低的原因可能在于前期欧洲面临疫苗供应不足的问题,近期又曝出阿斯利康疫苗或致血栓的消息,此后欧洲药管局以及世卫组织又重新表态称接种阿斯利康疫苗“好处大于坏处”,且欧洲法院裁定,强制接种新冠疫苗并没有损害《欧洲人权公约》规定的隐私和选择自由,接种新冠疫苗是欧盟公民的责任和义务。这有助于欧洲进一步推进疫苗接种。

第二,美债收益率快速上行,美德利差走阔、中美利差收窄,加大美债和资金回流的吸引力。2020年4月至8月上旬,美债收益率维持在0.5-0.7%的水平低位运行,从8月中旬开始,10Y美债收益率开启上行趋势,并延续至今。2020年12月至2021年3月,美债收益率连续4个月上行。2月10年期美债收益率连续突破了1.1%、1.3%、1.5%关键点位,3月突破了1.7%,且3月下半月的均值为1.68%。美债收益率快速上行,致使美国与其他国家的利差均有所走阔,加大美债和资金回流的吸引力。

第三,拜登政府上台以来,接连推动积极财政举措,对经济预期构成提振。1月14日,美国当选总统拜登公布了涉及1.9万亿美元的“美国拯救计划”,经过近两个月的努力,3月11日,美国总统拜登在白宫签署了1.9万亿美元的美国拯救计划,预计新法案在2021年对美国经济的边际刺激规模为1.3万亿美元。更进一步的,3月31日,拜登公布了市场期待已久的2万亿美元基建法案《美国就业计划》。以上财政法案均以刺激短期和长期经济增长为主要目标,对经济预期构成提振。

第四,美股表现全球领先。3月至今美股表现好于新兴国家,道琼斯工业指数涨幅居前,风险资产的表现较好,有助于吸引资金流入,对美元指数构成支撑。

第五,避险因素影响。3月以来全球疫情出现了新一轮上升和发酵,并且在内因和美元指数走强、美债收益率上行等外因推动下,土耳其采取加息举措,促使土耳其总统罢免了央行行长并任命支持低利率政策的新人选,打击了海外投资者对土耳其资本市场的信心,外资加速流出,土耳其股汇债三杀,这也一定程度引发了国际资本对新兴市场的担忧,新兴市场资金有所流出,或也推动资金回流美国。

表面上,在以上因素影响下,美元指数确实有所走强,但另一方面,如果考虑到如此多因素同时发挥作用,美元指数最终呈现的强势程度实际上是非常有限的。同2020年8-9月类似,1-3月美元指数的表现更为接近一个下行大趋势中的反弹,近期随着疫情优势、美债利率上行、财政刺激等因素的短期消退美元指数可能重回下行趋势。

2、美元大周期的深层次原因在于信用扩张与收缩

更为关键的问题是,美元回落趋势的实质是什么? 我们认为,美元大周期的深层次原因在于美元信用扩张与收缩对美元总量流动性的影响。

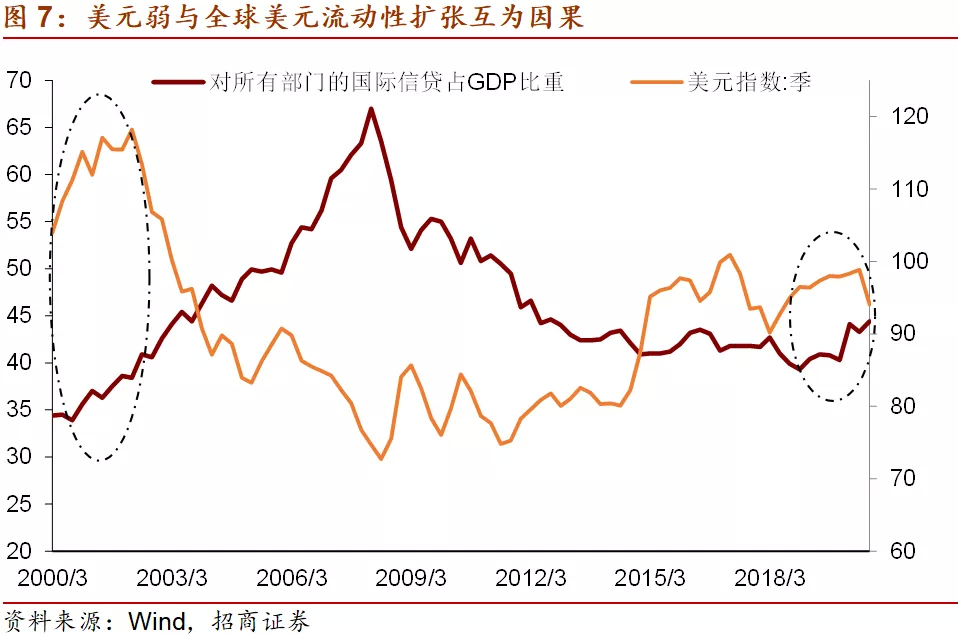

美元弱与全球美元流动性扩张互为因果。2020年下半年开始的9年美元弱势将与全球信用扩张形成相互强化的关系,在经济全球化的背景下,美元强弱既是全球宏观经济环境的结果,又具有其作为全球中心货币的显著溢出效应。美元的强弱与全球美元信用(商业银行对所有部门的国际信贷(Claim)占GDP的比重,来自国际清算银行(BIS))之间存在一个互相加强的关系,美元走弱带动美元信用扩张,美元信用的扩张通过增加美元供应带动进一步的美元走弱,这样的进程上一次出现在2002年至2007年。

全球美元信用扩张早于美元指数回落且持续性强,而本轮信用扩张实际已于2019年开启,预示着美元指数的长期弱势。从历史情况看,美元信用扩张实际上早于美元指数的走弱,以2000年为例,国际信贷占/GDP的比重出现在2000年三季度,而美元指数的底部出现在2002年一季度,间隔一年半;本轮周期中国际信贷占/GDP的比重从2019年开始出现上升,对应美元指数的底部出现在2020年二季度,间隔7个季度,与上一轮的规律也十分接近。且从历史来看,每一轮信用扩张开启后,会持续一个较长的时期,上一轮的信用扩张始于2000年三季度,终于2008年一季度,持续时间7年半。因此,预计本轮业已开启的信用扩张也将有较长的持续期,预示着美元指数进入长周期弱势。

美联储超宽松货币政策开启了本轮美元长期弱势和美元信用扩张的自我加强过程。2020年3月和4月新冠疫情冲击带来的经济下行压力和全球美元流动性窘迫促使美联储快速采取无限量量化宽松货币政策,是推动美元指数告别本次从2011年以来超过9年强势、转向弱势的关键推手和起点。而当前美元初步出现的弱势与全球美元信用初期的扩张势头均已出现,未来将进入一个自我加强的过程。基本面层面,全球从疫情中复苏的大趋势,也应对应着全球加美元杠杆,美元信用扩张、美元供给上升和全球金融周期向上。这是美元指数进入长期弱势的根本原因。

近期美元强势程度有限恰恰反映出美元信用扩张的影响。简单来说,在上文对美元的支撑因素中,其实主要体现的是影响资金在国别中进行选择的结构性影响因素,即结构上资本流向基本面预期更好的国家。但是,更为宏大的背景是,全球处于一个共同复苏的时段,那么仍然倾向于支持一个全球加美元杠杆的大环境,美元供应从总量上仍是趋于增加的,这是美元处于弱势周期的根源,也抑制了美元的走强幅度。基于此,我们也认为美元指数的走势是短期反弹,而非长期反转,这意味着新兴市场面临的国际资本流动环境仍然友好。

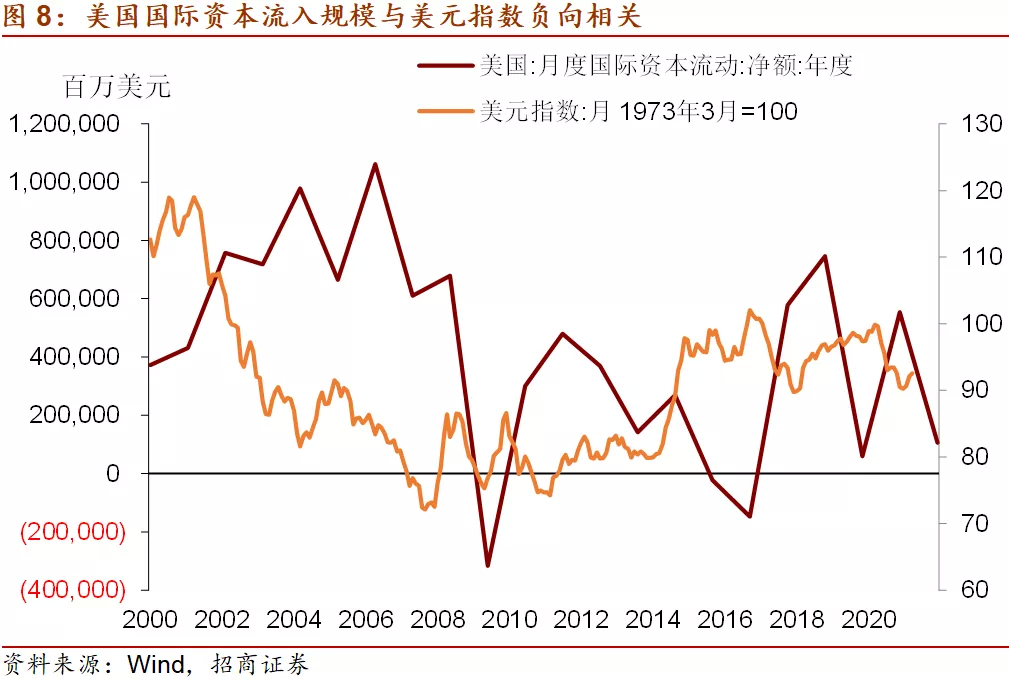

美国资本流动形势印证了美元信用扩张与弱美元的逻辑。一个支撑上述分析的证据是美国的国际资本流动净额。这一指标主要衡量了美国证券市场的资本流入情况,传统观点会倾向于认为,强美元时期就意味着流向美国的资金增加,弱美元时期就意味着流向美国的资金减少,但是实际情况是,2002-2007年的弱美元周期中,美国的国际资本流入净额很高,而在美元指数显著走强的2013-2016年,美国的国际资本流入净额也出现了明显的萎缩。这从侧面说明了,不是资金的结构性流向在决定美元强弱,而是总量逻辑在发挥作用:当美元信用扩张,全球美元流动性充裕,美元走弱,美国资本市场的资金流入同样上升;而当美元信用收缩时,全球美元流动性收紧,美元走强,但美国资本市场的资金流入同样出现萎缩。

美元信用扩张后回流美债市场,有助于压低美债收益率中枢。美元是全球中心货币,也使得美债成为了全球资金配置的资产,美债利率水平受到全球因素的影响,而不仅仅是美国国内因素。因此,美元信用扩张带来全球美元流动性充裕和美元指数回落,也会增加全球用来购买美债的资金规模,从而对美债收益率有着压低作用。2005年格林斯潘曾提出“利率之谜”,即美联储不断加息但美国长端率始终维持较低水平,实际上也可以用全球美元信用扩张然后回流进入美债来解释。因此我们仍然预计当前美债收益率的中枢水平相对较低,近期美债收益率也从1.74%的高点有所回落。

3、美国可能货币财政双宽松

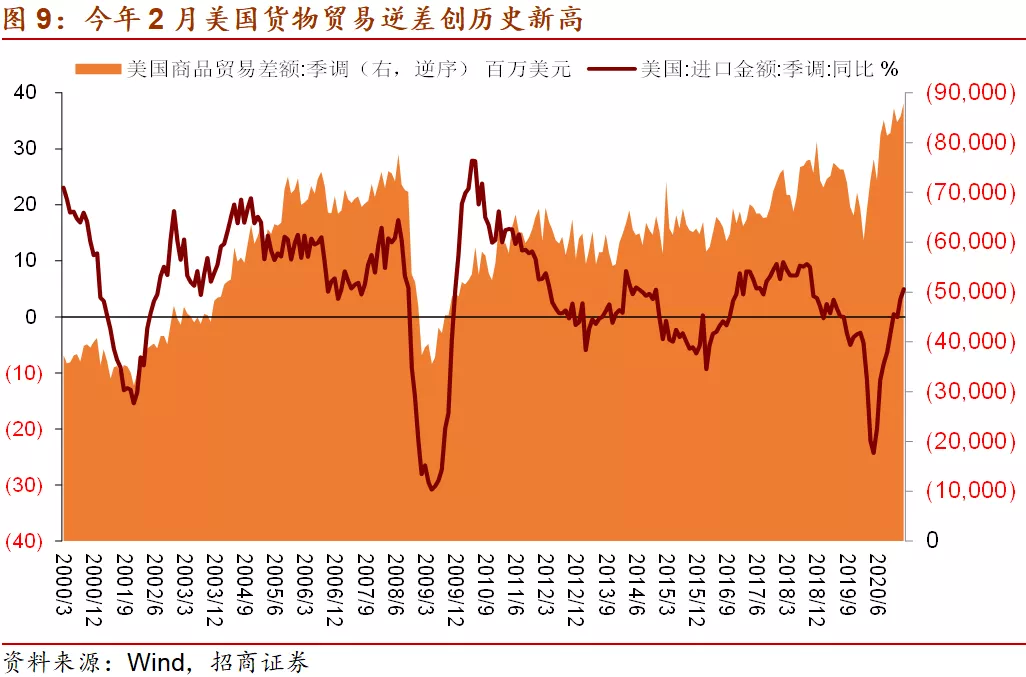

1.9万亿美元的《美国拯救计划》和2万亿美元的基建法案《美国就业计划》仍可能加大美国财政赤字。美国是消费国(货物贸易呈现逆差),其需求经由贸易渠道对全球产生影响,财政赤字的扩大意味着美国需求通过进口和贸易逆差的形式更大程度拉动全球。

拜登政府的顺周期财政政策有其政治层面考虑。积极的财政政策本身有着逆周期的属性,但是美国执政政府换届和连任的诉求成为了美国财政积极背后的根本性推动因素。特朗普上任初期的减税政策实际上也是顺周期的财政政策。对于拜登政府而言,当前民主党占据了参议两院的多数席位,为其政策推行提供了很大方便,而明年的中期选举增添了席位层面的不确定性,因此在当下积极推行财政计划也是拜登政府的理性选择。对于基建法案,民主党最早可以于7月启动新的预算和解程序,从而提高计划通过国会投票的概率,并有可能在9月底前通过该方案,据此来看,其实际应用和对经济产生效果的最早时点在10月。

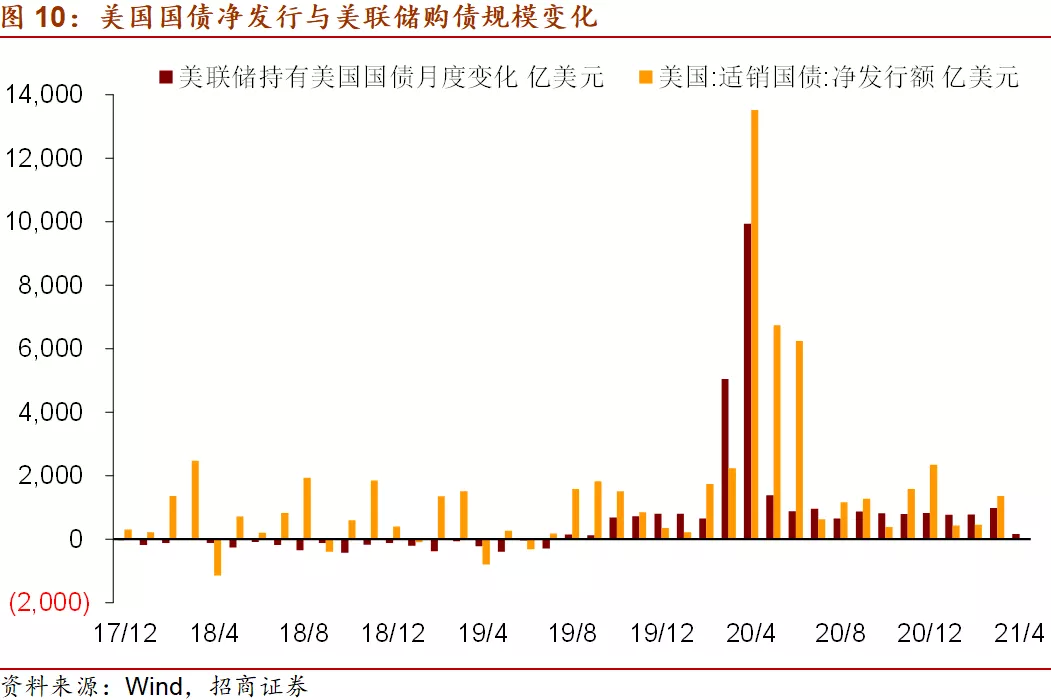

只是,顺周期的财政刺激加大货币政策挑战。财政刺激计划可能至少部分需要美国政府进行更大规模国债的发行。而这会不会带来美债收益率的显著上行,又很大程度上取决于美联储的货币政策取向,因为如果美联储在购债规模上没有加码或配合,那么美债供给压力的上行将主要反映在利率上行之上。而从2020年来看,美联储月度购债规模的变化还是与美国国债的净发行情况存在关联。从2020年6月开始,美联储便宣布将维持月度至少800亿美元国债和至少400亿美元MBS的QE速度,而以2021年3月为例,美国国债净发行额从上月的454亿美元上升至1363亿美元,美联储增持的美债规模也相应上升至977亿美元。

近期美联储对货币政策的表态重回宽松,未来仍有可能实质性加大购债规模,从而形成货币财政双宽松格局。4月9日美联储主席鲍威尔在IMF和世界银行春季会议上表示,世界各国开展新冠疫苗接种的形势并不一致,这是经济复苏面临的风险;美国复苏发展不均衡,要看到通胀和就业的实际进展才会缩减QE;美联储需要保持对经济的支持,直到再也不需要为止;重申通胀只是暂时上升,有工具解决通胀太高的威胁。鲍威尔相对前期更为鸽派的政策表态可能与当前疫情形势的变化以及财政政策的走向均存在关联,未来美联储仍然可能通过实质性增加购债的方式来维持国内流动性环境的平稳。

二、 3月陆港通资本流动速览

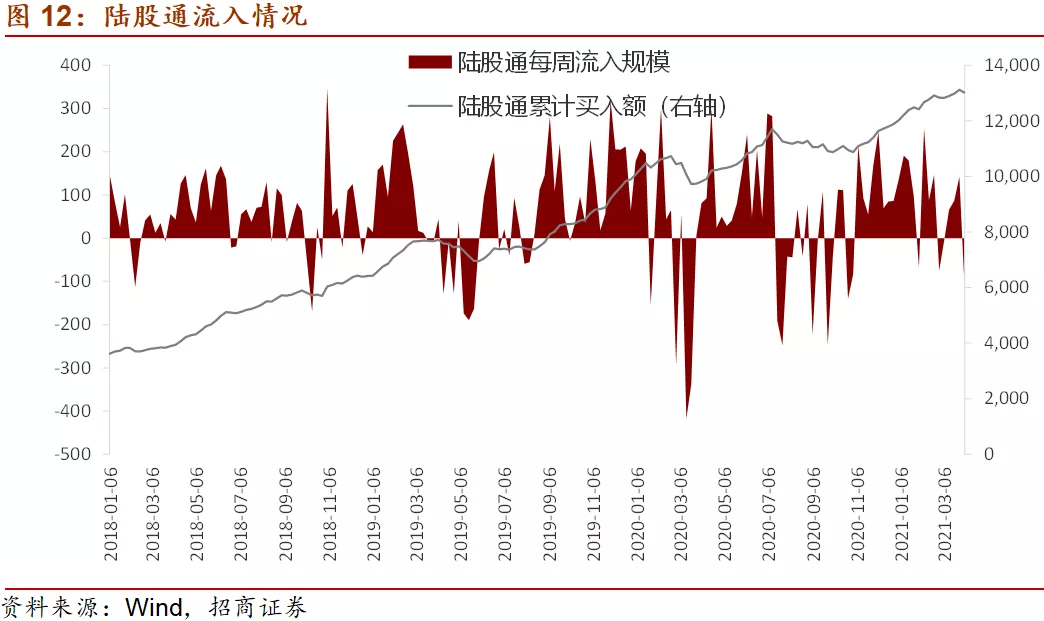

从陆股通的统计数据来看,3月份单月外资持有A股规模上升187亿元,较2月有所下降(2月陆股通净流入为412亿元)。

3月外资通过陆股通变化为187亿元,前值为增加412亿元。其中,沪股通3月全月累计净流入181亿元,深股通全月累计净流入6亿元。此外,港股通3月份累计流出资金127亿港币,为 23个月以来的首度净流出。

3月AH股溢价小幅下降。

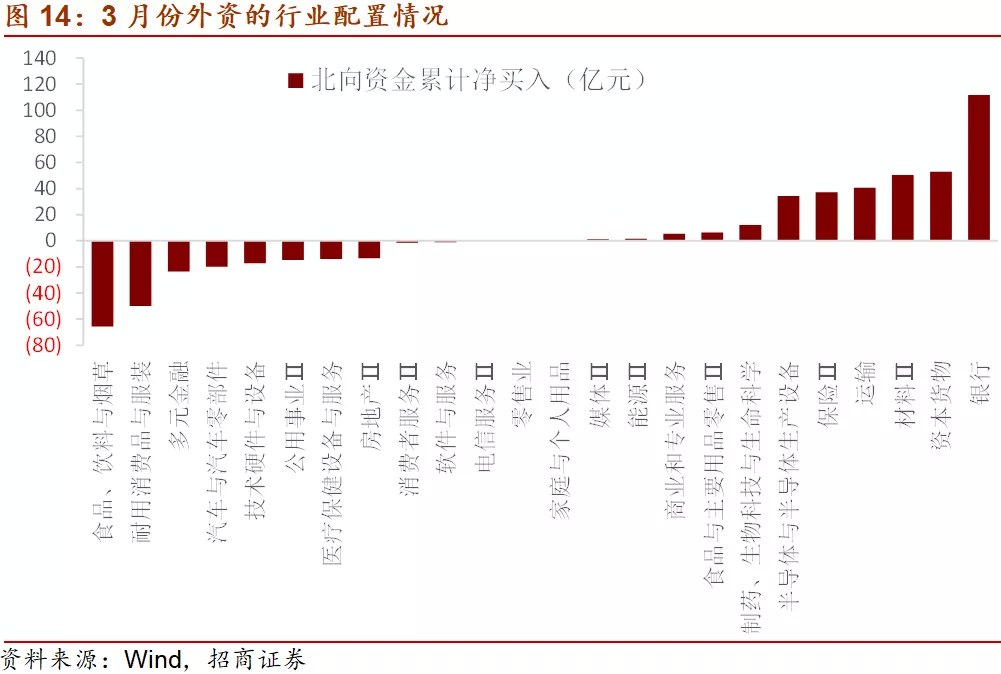

从外资的行业配置情况来看,3月份外资主要增持了银行、资本货物、材料、运输、保险等行业,减持了食品饮料、耐用消费品与服装、多元金融、汽车与汽车零部件等行业。

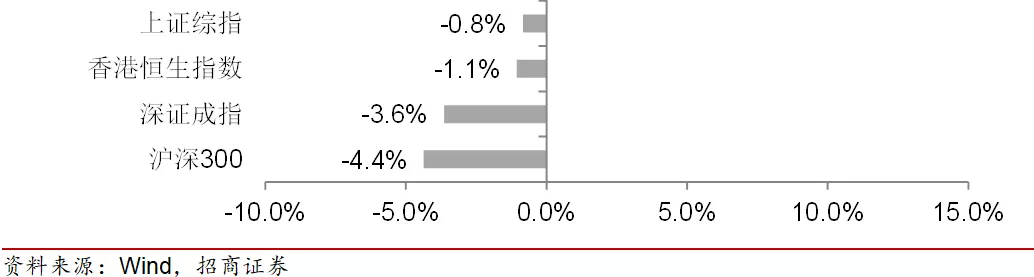

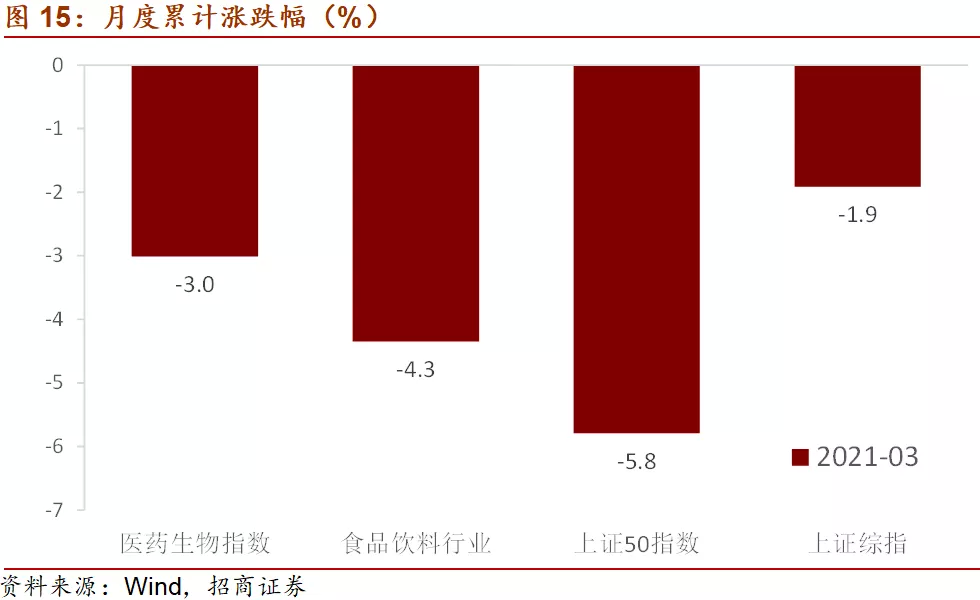

3月份A股市场下跌,上证50跌幅大于整体市场,食品饮料下跌4.3%、医药生物板块下跌3.0%,跑赢上证50但跑输大盘。

三、 3月境外机构人民币债券托管情况

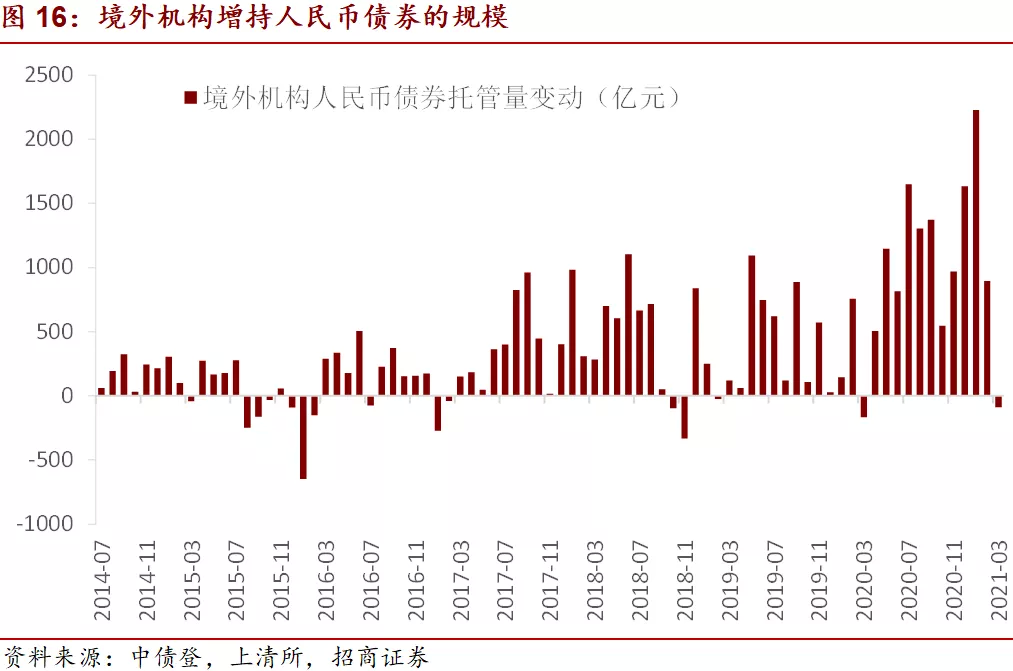

根据中债登与上清所最新发布的托管数据,境外机构3月份在中债登的债券托管总量达到31571亿元,2月份单月增持债券46亿元,增持规模相较上月下降911亿元(2月增持债券957亿元);境外机构3月份在上清所的债券托管总量为4010亿元,3月单月减持136亿元(2月减持62亿元),减持规模加大,相较上月扩大74亿元,其中减持同业存单146亿元(2月减持同业存单121亿元)。

3月境外机构在中债登与上清所合计减持90亿元人民币债券,进一步下滑,为2018年11月来首降,境外机构截至2021年3月末持有的人民币债券规模为35581亿元。

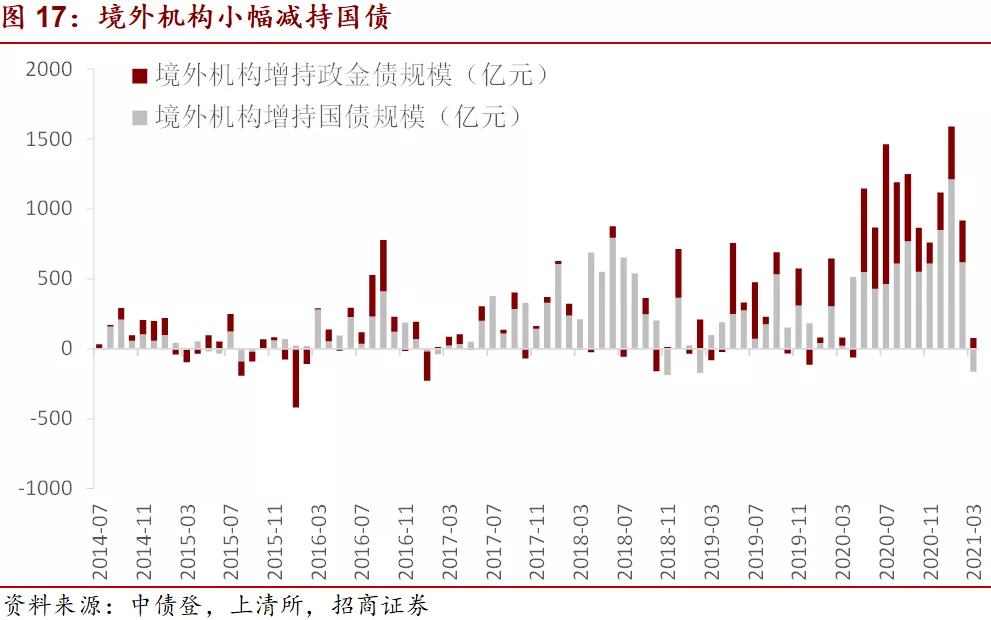

美债收益率上行,中美利差显著收窄、美元指数有所走强,促使资金流出中国债券市场。3月份单月境外机构减持利率债89亿元显著下降,其中减持国债165亿元(境外机构2月增持国债849亿元),增持政金债76亿元(2月增持300亿元)。中美利差在3月均值为162bp,较2月下降35BP。

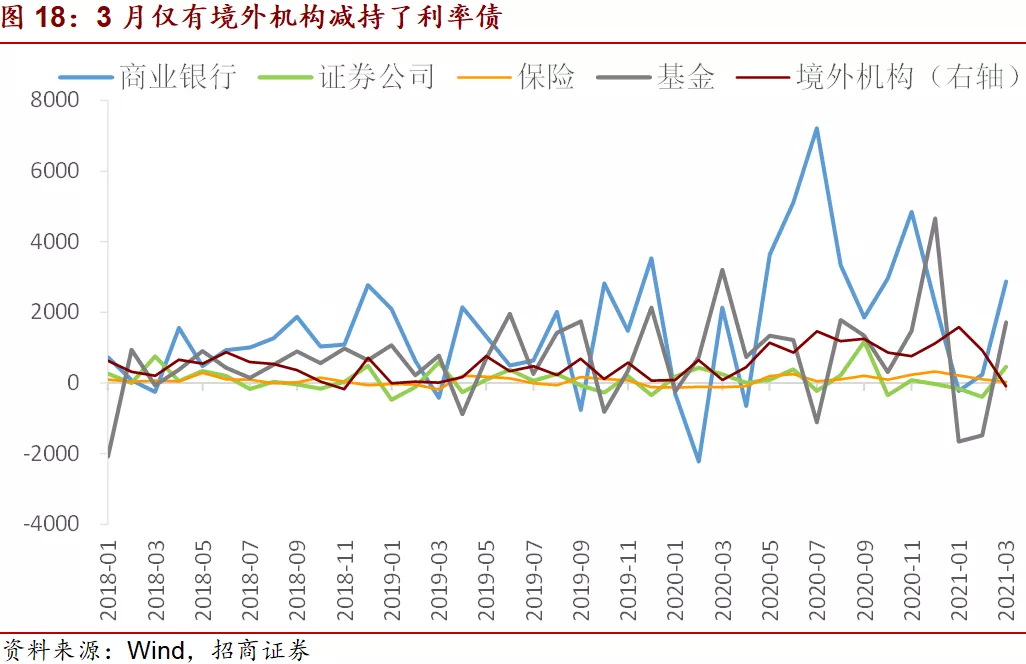

分机构情况来看,3月商业银行、基金、证券公司、保险均增持利率债,增持规模分别为2876.8亿元、1721.3亿元、458.8亿元、30.9亿元,唯有境外机构减持了利率债,减持规模为89亿元。

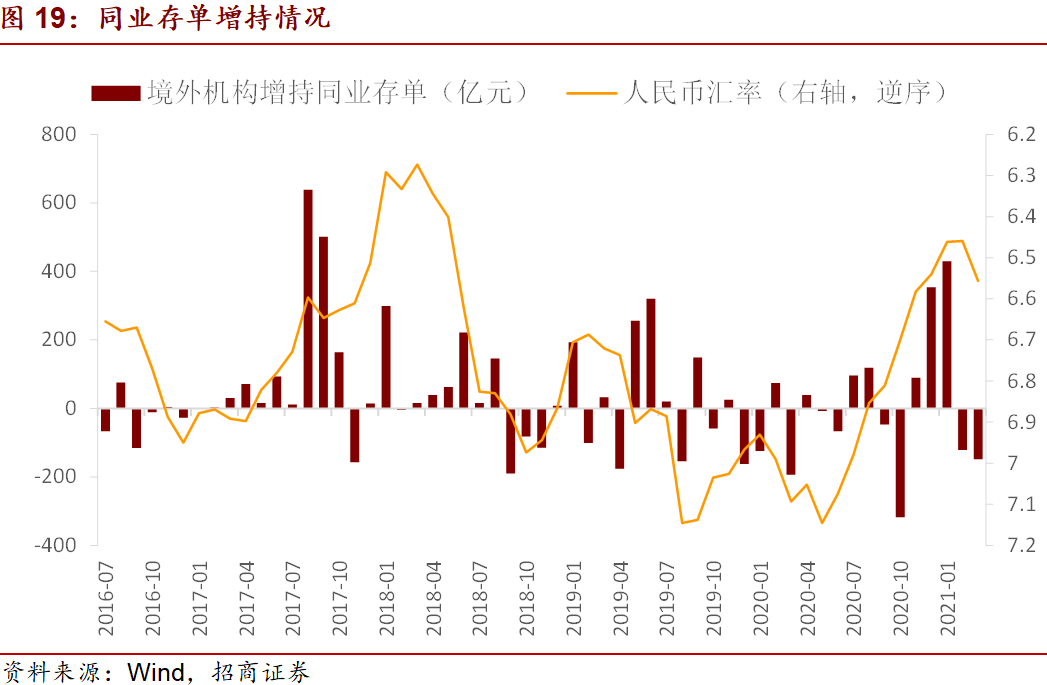

3月份境外机构减持同业存单148亿元,连续第二月减持,与人民币汇率有所贬值相一致。

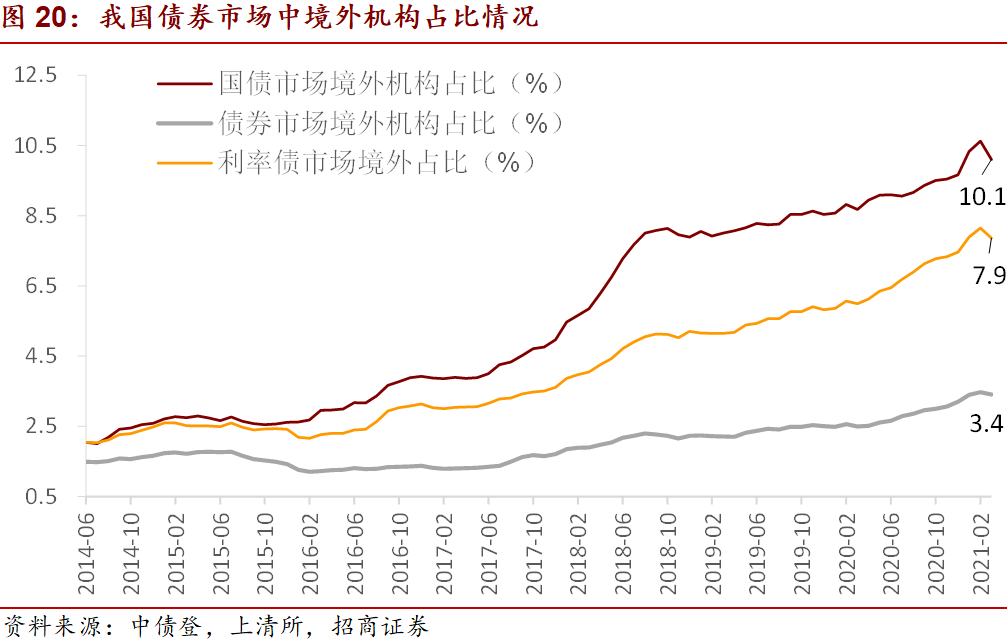

3月境外机构在我国国债市场中的占比下降至10.1%(2月为10.6%),利率债市场占比下降至7.9%(2月为8.14%)债券市场整体的境外占比为3.40%(2月为3.47%),均较上月有所下降。

四、 2月外汇零售市场供求形势

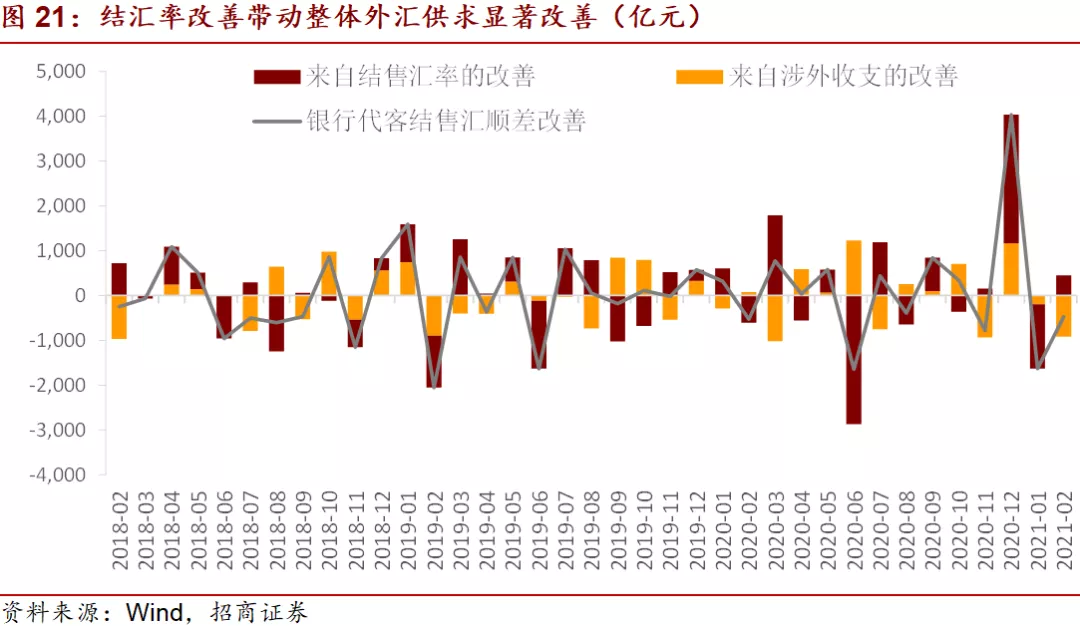

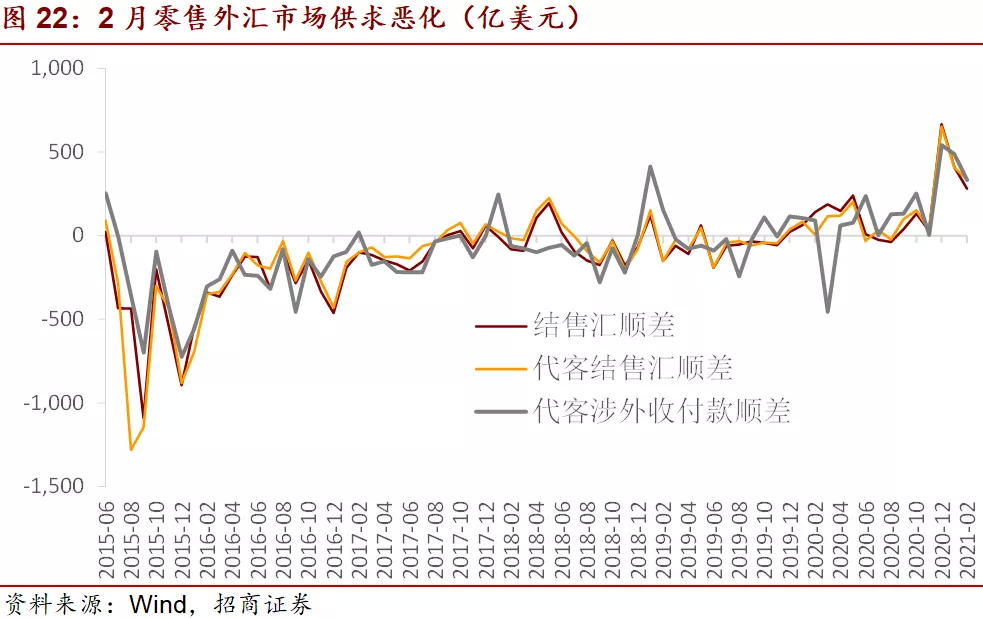

2月我国外汇市场供求形势相对1月恶化,结售汇率相对改善、涉外收支有所恶化且幅度更大,但仍然处于供求形势相对较好的时期。

2月我国外汇市场供求形势边际恶化,代表零售外汇市场的银行结售汇实现顺差2168亿元,较1月份下降469亿元,银行自身结售汇同样有所下降并转为负值。

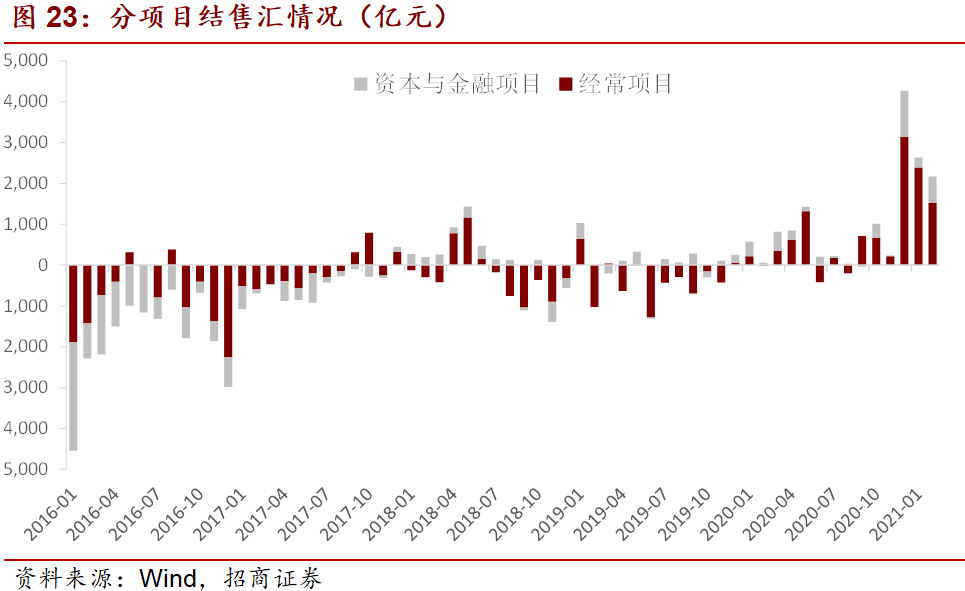

分项目来看,代客结售汇的经常项目差额下降、资本金融项目顺差均下降:经常项目由2388亿元的顺差下降至1522亿元的顺差;2月资本与金融项目结售汇实现顺差646亿元,相较上月改善397亿元。

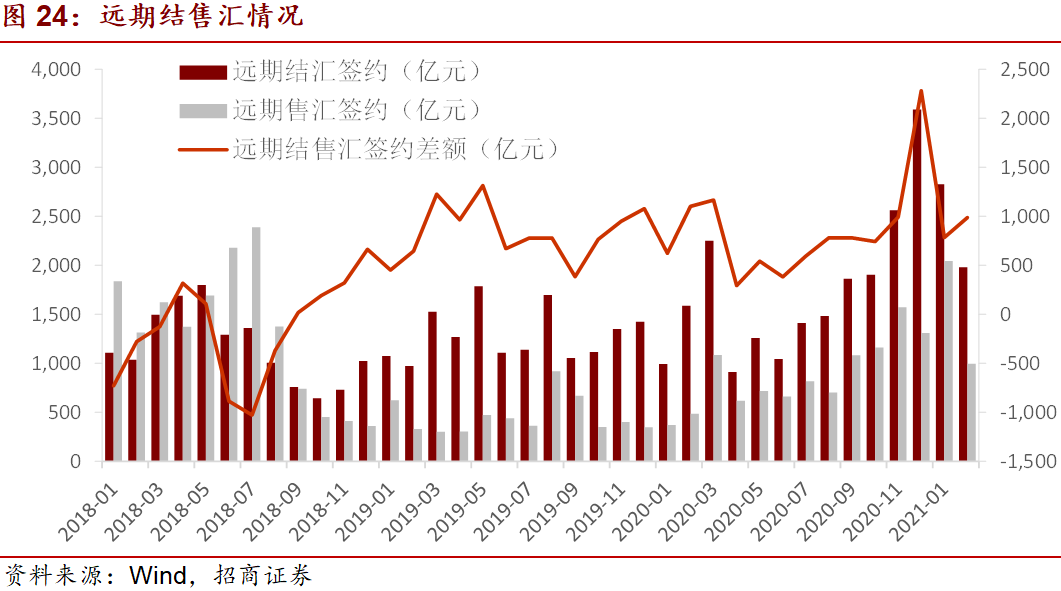

2月远期净结汇签约986亿元,较上月有所回升。

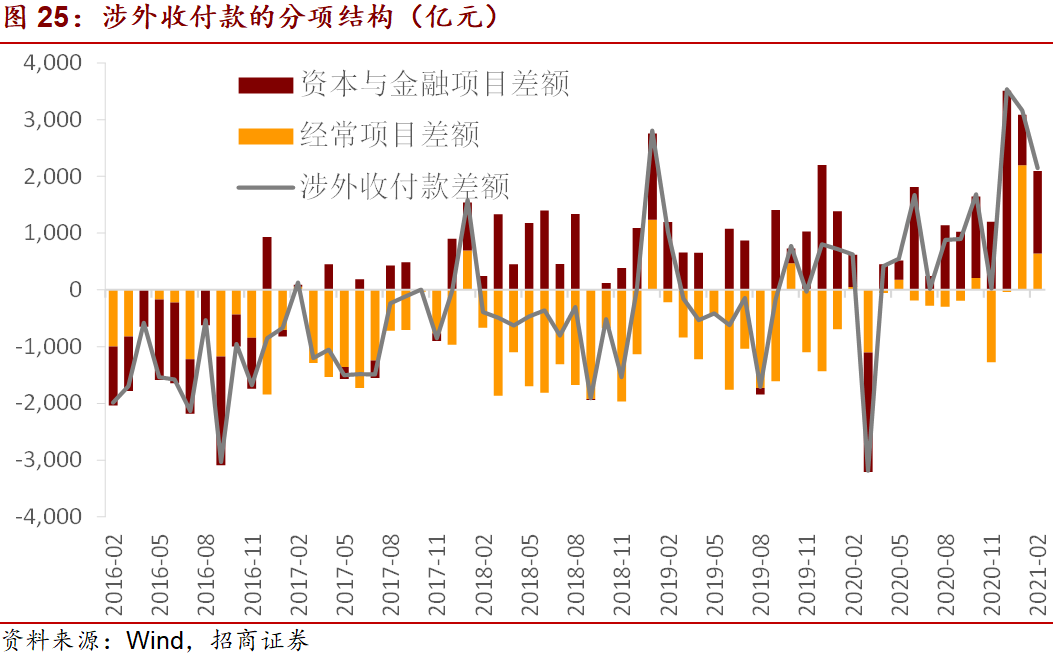

2月银行代客涉外收付款实现顺差2145亿元,较上月继续下降,其中涉外外汇收支差额改善、人民币收支差额有所恶化,经常项目下降、资本金融项目上升。人民币收支方面,从经常项目的情况来看,2月由上月的2197亿元顺差下降至641亿元顺差;资本与金融项目差额规模边际上升561亿元至顺差1457亿元。

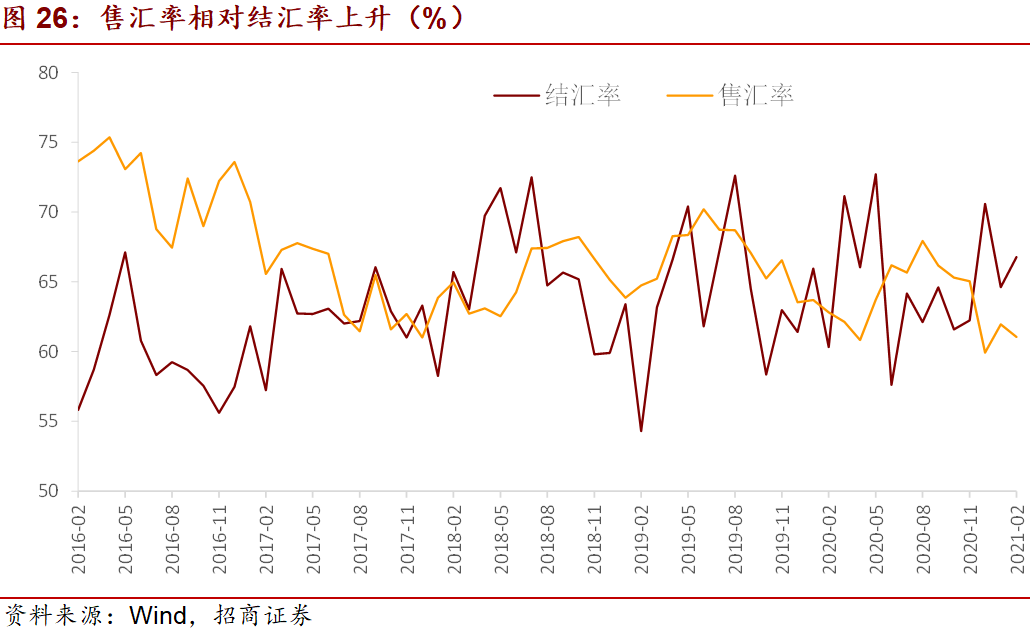

从结售汇率的变动情况来看,2月份结汇率环比上升2.2个百分点至66.8%,售汇率下降0.9个百分点至61.1%,售汇率相对结汇率下降,表明企业的结汇意愿相对上月弱化。

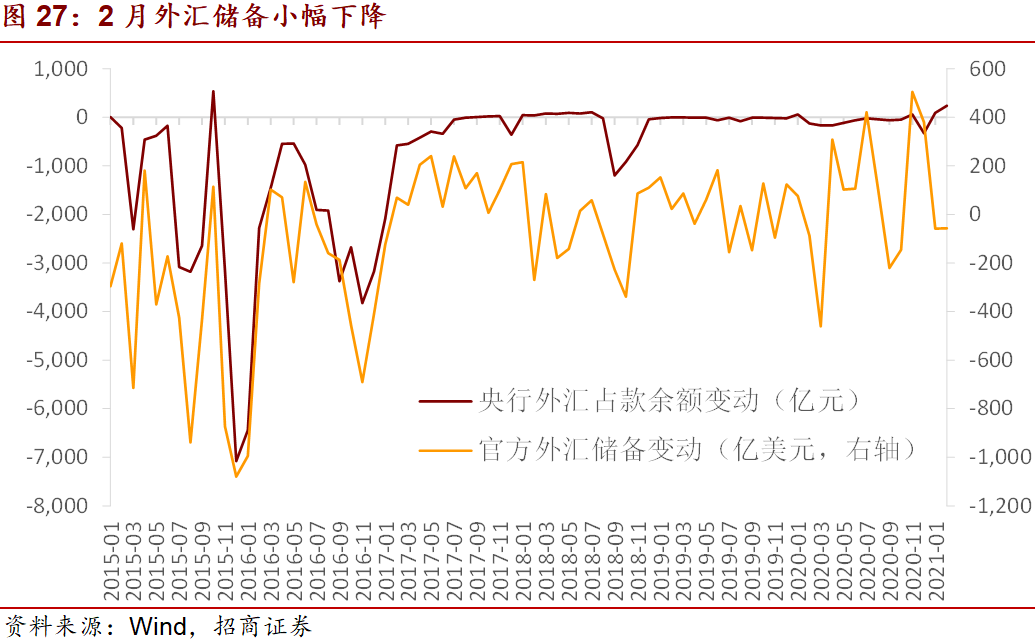

2月央行外汇占款余额变动为235亿元,2月末央行官方外汇储备余额为3.205万亿美元,环比下降57亿美元,本月汇率变动带来的汇兑变动为负贡献35亿美元,与外储变动规模较为接近。

(智通财经编辑:庄礼佳)

扫码下载智通APP

扫码下载智通APP