中金:航空行业需求正在逐步恢复,长期供需有望持续改善

本文源自 微信公众号“中金点睛”。

我们在2020年9月8日《守得云开见月明,布局后疫情时代航空》报告中提示航空板块投资机会,在2020年11月10日及2021年2月18日,新冠疫苗研发及接种取得重要进展,我们继续提示了航空板块投资机会。我们针对投资者目前较关心的五个问题进行解答。我们认为行业需求正在逐步恢复,长期供需有望持续改善。

摘要

国内市场恢复到哪儿了?从需求上看,清明民航出行旅客量恢复至2019年水平的90%以上;从供给侧看,4月国内线运力(座位数口径)较2019年同期水平高出10%~20%;从票价上看,当前国内线票价与2019年水平仅有小幅差异。

国际航空出行何时放开?以70%的人群完全接种为标准,我们预计中国或于2021年第四季度或2022年第一季度达到群体免疫;英、美或于2021年暑期达到群体免疫,日本及欧盟主要国家将于三季度末达到群体免疫。这意味着中国与高收入国家之间的国际航线恢复或将在2021年年末或2022年年初开启。在此之前,“疫苗护照”、“旅行气泡”等措施或将使中国与个别国家之间的国际出行率先恢复。

未来机队引进是何节奏?我们认为未来三年行业机队规模增速将略有放缓。从三大航机队引进计划看,2021-2023合计机队规模同比增速分别为6.1%/4.7%/3.8%(包含部分737MAX引进计划,737MAX在中国复飞尚无明确时间表),低于2015-2019年平均6.7%的增速。

长期供需能否改善?我们预计在需求侧,未来很长时间内航空将继续维持高于GDP的增速,实现高个位数增长;而在供给侧,受海航破产重组,十四五飞机引进速度放缓及碳中和的影响,行业供给将维持于较低增速,因此供需有望改善。

航司哪个季度可以开始盈利?我们预计行业主要公司2Q21仍在减亏过程中,3Q21或将实现盈利。我们预计行业主要公司2Q21、3Q21 RPK将分别恢复至2019同期的72%/80%左右,其中国内线2Q21、3Q21 RPK较2019同期可实现12%/20%的增长。

风险

疫情反复;油价大幅上涨;人民币兑美元大幅贬值;国际线放开慢于预期;疫苗有效性低于预期。

正文

国内市场恢复到哪儿了?

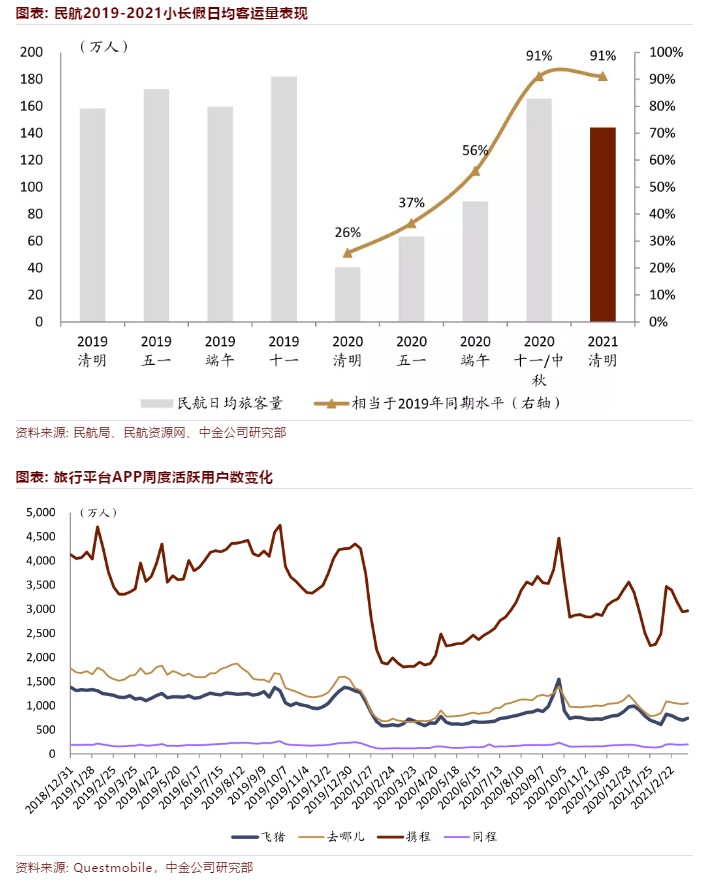

需求侧看,清明民航出行恢复至2019年水平的90%以上。从出行量表现看,根据民航局的初步统计,今年清明假期运输旅客数量为432.8万人次,相比2020年大幅增长256%,为2019年清明假期水平的91%。我们认为春节前旅客因“就地过年”政策而积压的返乡、旅游等出行需求或在清明、五一迎来释放。根据此前去哪儿网的统计,到3月下旬,五一机票预订量已超过2019年同期。从旅游平台数据活跃用户数据看,2月末至3月第三周,四个主流旅游APP(携程(09961)、去哪儿、飞猪、同程(00780))合计周活平均为5,099万人,同比上升54%,较年初上升9%,恢复至2019年同期水平的81%。

供给上看,当前国内可供给座位数较2019年同期水平高出10%~20%。根据CAPA数据,4月中国国内航线周可供给座位数为1,610万个,同比上升91%,较2019年同期水平则上升19%,显示国内运力已充分恢复。

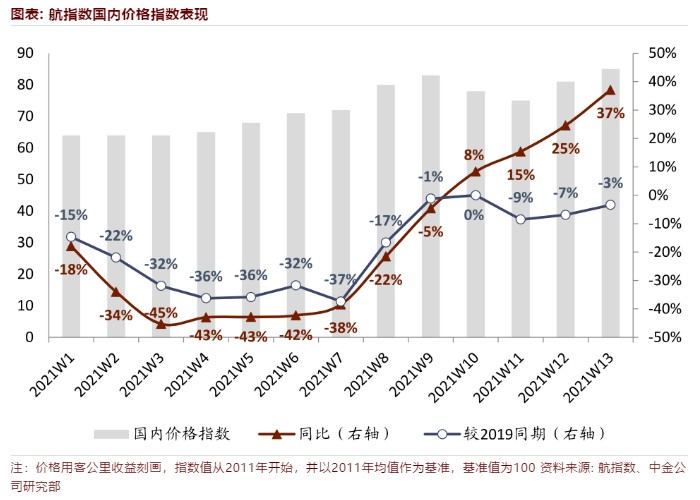

票价上看,当前国内线票价与2019年水平仅有小幅差异,五一票价或超2019年同期水平。根据航指数的周票价数据,2021年第13周(2021.3.22-2021.3.28)国内线票价指数为85,同比提升37%,与2019年相比下滑3%,近5周票价较2019年的下滑幅度均在个位数水平。向前看,根据去哪儿网、携程、飞猪等平台在3月下旬的统计,五一机票平均价格较2019年同期已上涨10%~30%。

国际航空出行何时放开?

我们认为国际航空出行恢复的前提在于全球疫苗接种稳步推进及新增病例得到有效控制。我们认为在足够比例人群(一般至少需要50%~75%)接种疫苗并获得群体免疫后,新增病例数有望持续控制在较低水平,国家之间的人员流动有望逐渐恢复正常。同时,考虑到目前尚无充分证据证明已接种新冠疫苗的人群不具备被感染可能、不会携带病毒及无传染性,我们认为国际航线或需在双方均实现群体免疫时方可恢复打开,因此中国的疫苗接种进程同样重要。

整体而言,以70%的人群完全接种为标准,我们预计中国或于2021年第四季度或2022年第一季度完成群体免疫;英、美或于2021年暑期完成群体免疫,日本及欧盟主要国家将于三季度末完成群体免疫;海外中低收入国家则需至2022年。这意味着中国与高收入国家之间的国际航线完全恢复或将在2021年第四季度或2022年年初开启。而在此之前,“疫苗护照”、“旅行气泡”等措施或将使中国与部分国家之间的国际出行率先恢复正常。

中国:我们预计整体或于4Q21或1Q22达到群体免疫

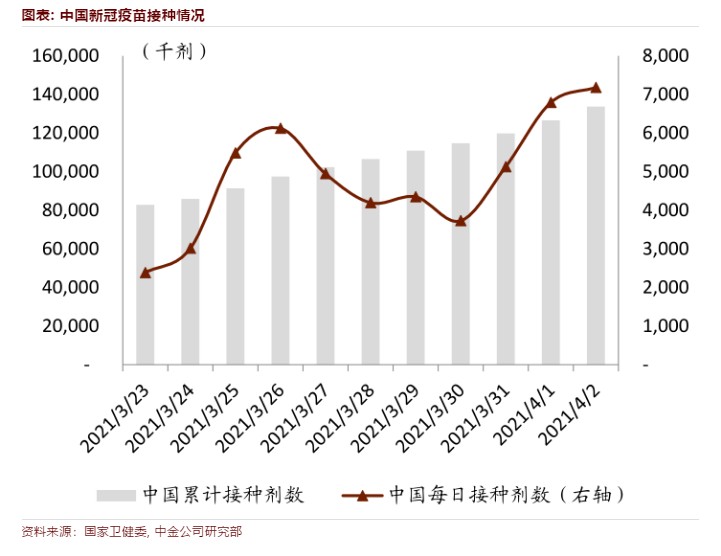

从日接种量看,整体或于4Q21或1Q22达到群体免疫。根据国家卫健委,截至2021年4月2日,全国各地累计报告接种新冠病毒疫苗1.34亿剂次,累计接种剂数/总人口比例为9.3%;日新增接种719万剂,占总人口数的0.5%,环比提升6%。我们假设实现群体免疫时70%的人群已完全接种,并假设此后我国每日接种稳定于800/700/600万剂的速度,则可得全国层面分别将于2021年12下旬/2022年1月下旬/2022年3月中旬达到群体免疫;日接种速度每提升10万剂,达到群体免疫时间有望前移4天。

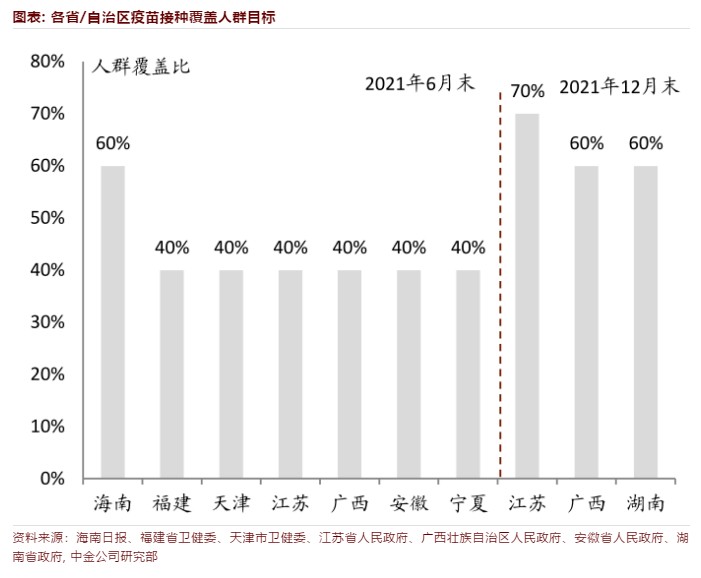

从地方计划看,主流目标为年中实现40%的人群覆盖,年末实现60%~70%的人群覆盖。相关计划方面,疾病预防控制中心主任高福3月22日表示,希望到2022年年初、甚至2021年底,中国能达到70%-80%的新冠疫苗接种率。地方层面,从已公开接种计划的省市看,相关部门多计划于今年年中实现40%的人群覆盖率,而年末则达到60%~70%。海南省、广州市等计划于6月末实现60%~70%的人群覆盖率,进度相对领先。

从供给侧看,我们认为国产疫苗2021年产能可基本保障我国于2021年达到群体免疫。当前国内疫苗来源主要为三个国产厂商:科兴(SVA.US)、国药(01099)及康希诺(06185):其中,科兴新冠疫苗原液车间(三期)于2021年4月1日建成投产,投产后年产能达20亿剂,较此前翻倍;国药二期车间在3月28日已基本完成相关验证工作,2021年中国生物新冠疫苗产能可达10亿剂以上;康希诺的新冠疫苗克威莎TM在2月25日获国家药监局批准上市,该疫苗为单针疫苗,目前年产能2-2.5亿剂的天津工厂已投产,康希诺公司预计年产能2亿剂上海宝山工厂下半年可投产,届时年产能有望超过5亿剂。我们预计三家厂商2021年合计产量在30亿剂以上,在刨除10亿剂的海外订单后,可基本保障人群在2021年内实现群体免疫,但若我国需在第四季度早期完成群体免疫,或需争取在下半年利用海外富余产能。

高收入国家:我们预计英、美或将于暑期达到群体免疫,日本及主要欧盟国家在9月末

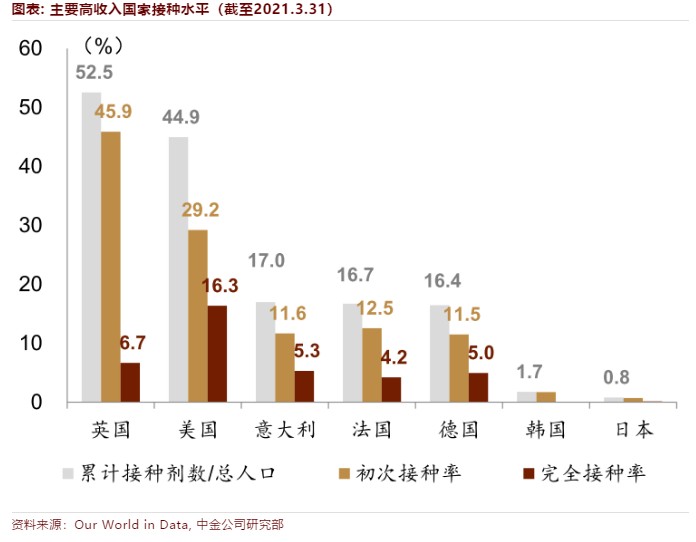

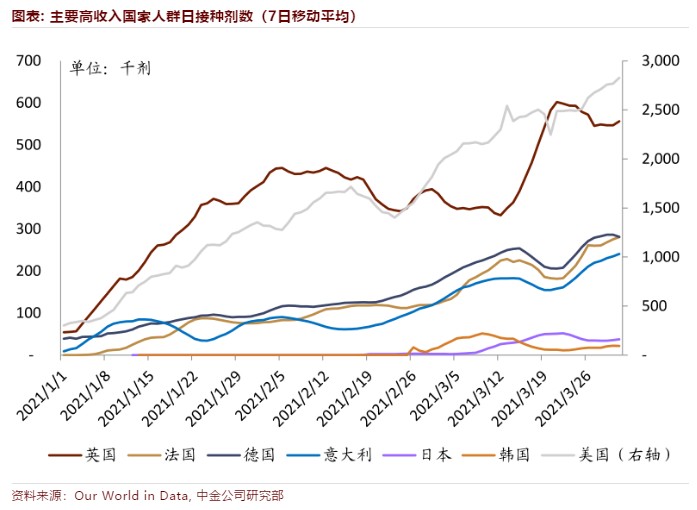

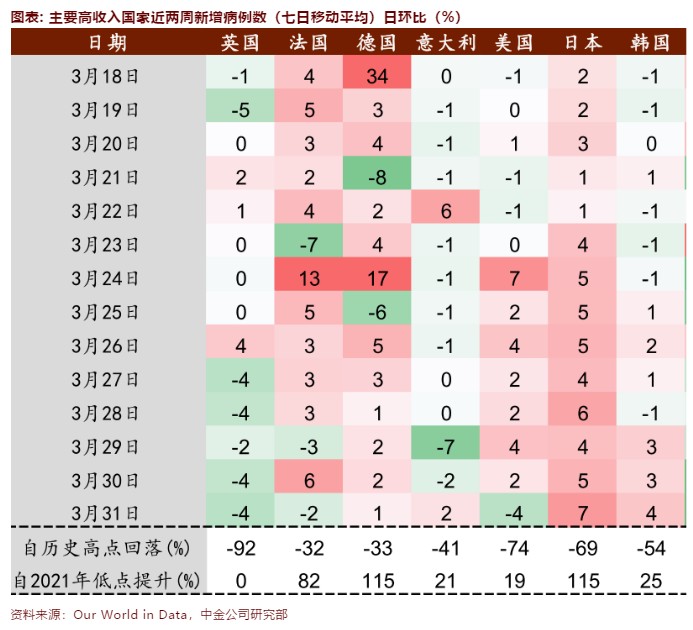

主要高收入国家当前初次接种率及完全接种率为16.2%/5.4%。从接种率情况看,当前主要高收入国家接种剂数/总人口为21.5%,初步接种率16.2%,完全接种率为5.4%;其中英、美进程最为领先,上述指标分别达到52.5%/44.9%、45.9%/29.2%、6.7%/16.3%。从日接种量看,自新冠疫苗于2020年末上市以来,主要高收入国家日新增疫苗接种量呈快速上升趋势,美、英、法、德、意、日、韩3月31日合计接种量(七日移动平均)为425万剂,较1月平均水平提升256%。至3月末,

英国日接种剂数基本趋于稳定,在接近60万剂;美国日接种剂数环比以1%~2%的增速小幅上扬,目前近300万剂。两国日接种剂数均接近总人口的1%;

主要欧盟国家仍在温和上涨,3月最后一周法、德、意每日接种剂数环比保持4%/2%/4%的增幅,法、德、意当前日接种量分别为总人口的0.5%/0.3%/0.5%;

日、韩接种水平快速提升但仍处较低水平,当前日接种在4/2万剂,不足总人口0.1%。

我们预计英、美或可在暑期达到群体免疫;日本及主要欧盟国家或在9月。考虑英、美当前疫苗接种数量基本趋于稳定,我们假设其未来日接种剂数基本保持于当前水平,则英、美将在7月末时达到群体免疫。对于主要欧盟国家,我们假设其在4月日接种量保持3%的增速,5月开始维持稳态,则法、意将在9月初达到群体免疫,而德国则大致在9月末、10月初。日、韩方面,根据日本行政改革担当大臣,日本或将于5月加快接种进程,届时每周可获1000万剂疫苗,若可保持此进度接种,日本或于9月达到群体免疫。

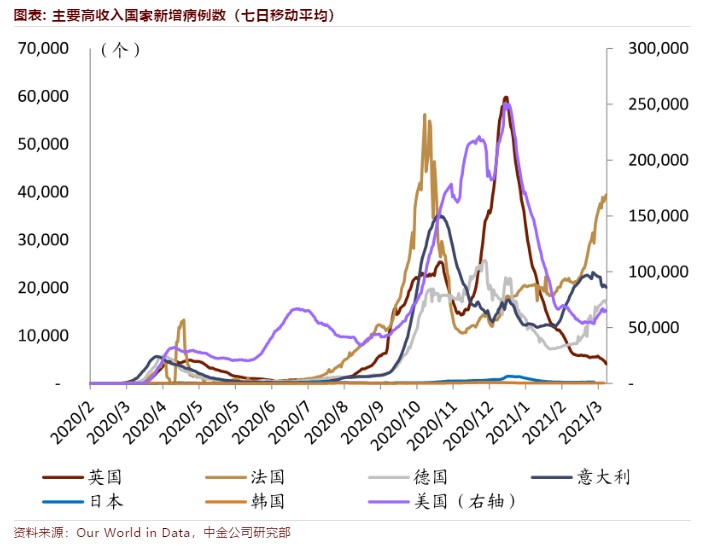

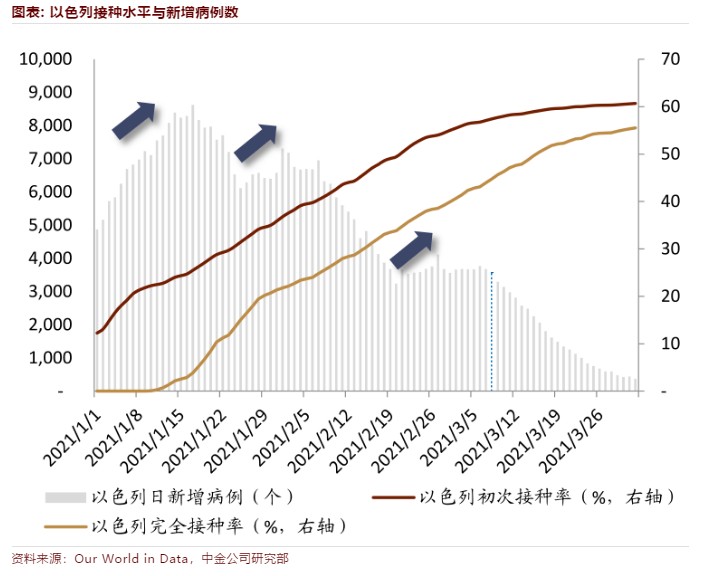

主要国家日新增病例已较高点大幅下滑;近期部分国家存在反复,但与疫苗有效性的相关度或有限。主要高收入国家当前日新增平均自历史高点回落55%。我们发现近期德国、法国、加拿大和日本新增病例有所反复,3月31日新增病例数较2021年低点平均提升99%。我们认为,在达到一定比例的接种率之前,新增病例数水平或更多与国家日常防疫措施有关,而非疫苗本身效力。从新冠疫苗接种领先的以色列的情况看,其在初次接种率达到60%之前,新增病例数出现三次反弹,但反弹力度逐渐趋弱;同时,在初次接种率达到60%后,以色列政府已于3月6日着手对餐厅等场所的解封,但我们发现自3月来以色列新增病例呈快速下行趋势,日新增确诊下行至300人左右。

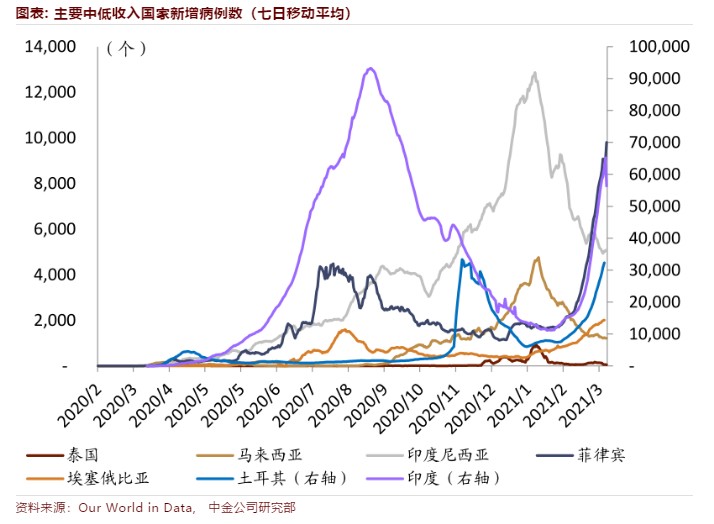

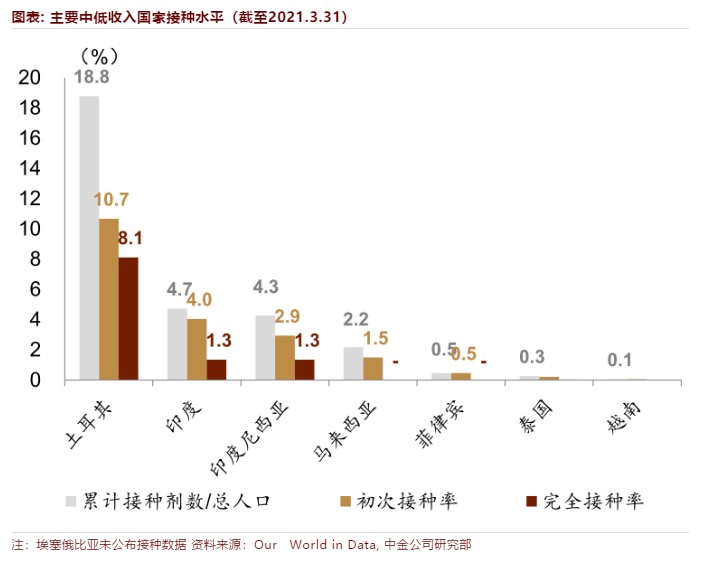

中低收入国家:我们预计或于2022年达到群体免疫

中低收入国家新增病例表现不一。中国国际运力投放较多的中低收入国家集中于东南亚、南亚及、非洲及东欧的个别国家,如泰国、马来西亚、印度、印度尼西亚、菲律宾、越南、土耳其、埃塞俄比亚等。从新增病例数情况看,上述中低收入国家表现分化,3月31日新增病例较历史高点平均下滑51.5%,大多数国家目前仍控制于低位,但菲律宾、印度、土耳其、埃塞俄比亚等存在较明显的反复,平均较2021年低点上升5倍。

疫苗接种水平较低,我们预计多数将于2022年达到群体免疫。从接种水平看,多数中低收入国家目前仍处于较低水平。除土耳其外,其余国家目前累计接种剂数/总人口比例在5%以下。目前中低收入国家主要通过 COVAX 项目获取疫苗,该项目计划到2021年底前向中低收入国家提供20亿剂疫苗,使20%的人口得到接种。我们预计从2022年开始,随着高收入国家接种完成,以及全球疫苗产量变得更为充裕,中低收入国家接种速度有望加快。

海外国家国内解封稳步推进,国际出行尚待观察

部分国家已提出国内分阶段解封计划。随着新增病例数的下降及疫苗接种的稳步推进,包括英国、葡萄牙、瑞士、澳大利亚、以色列等海外主要国家开始推出阶段性解封计划。典型如英国在2月末已宣布四阶段解封计划:第一阶段已于3月8日开始,国家重新开放中小学、两人可在户外见面;第二阶段计划将于4月12日开始,允许在有限的情况下重开一些服务业场所;第三阶段计划于5月17日开始,酒吧、餐馆、美发店可能被允许室内营业,不过仍可能限制人数;第四阶段计划于6月21日开始,所有限制都可能在此之前结束,对旅游业的限制也可能被取消。

国际出行放开,疫苗护照落地仍有待观察。目前国际航空出行仍处于低位,但部分放开国际出行的措施已在尝试中,其中主要包括“疫苗护照”及“旅行气泡”,我们认为这些措施的实际落地仍面临着无法确认疫苗在防止人携带或传播病毒方面的有效性、健康信息/疫苗接种信息互认、个人隐私保护问题等多重阻碍,但或可在国际线大范围修复前,在个别国家之间率先实施。

疫苗护照:目前包括丹麦、瑞士、中国、泰国、以色列等国家政府以及IATA均提及类似概念,部分国家也已上线“疫苗护照”。以中国为例,国务委员兼外长王毅在“两会”期间宣布推出中国版“国际旅行健康证明”,3月8日相关微信小程序正式上线,该证明可展示持有人的核酸、血清IgG抗体检测结果及疫苗接种情况等,内含加密二维码以供各国相关部门验真并读取个人相关信息。目前来看,疫苗护照的国家相互认可程度仍较低,较为成功的案例为接种度领先的以色列,其已分别与希腊、塞普路斯签署协议,相互承认新冠病毒疫苗接种文件,已接种人群可持相关证书在两国间自由旅行而无需隔离。

旅行气泡:旅行气泡指的是疫情得到控制的不同国家或地区建立旅游合作关系,允许符合条件的民众前往对方旅行,且入境后无需隔离。以中国香港-新加坡旅行所讨论的气泡条款看,对旅客的要求包括1)于出发前七十二小时内接受两地互认的新冠病毒检测,并取得阴性结果;2)在出发前十四天内没有到过新加坡或中国香港以外的国家或地区;3)“气泡”旅客也必须乘搭专属航班,以减低风险。旅行气泡最早于2020年5月提出,中国香港-新加坡、中国台湾-帕劳、新加坡-澳洲、新西兰-澳洲都已建立或曾尝试性建立旅行气泡。从结果看,旅行气泡计划基本以推迟或失败告终,如香港-新加坡最早计划于2020年11月开始旅行气泡计划,但由于香港本地病例反复而终止,直至2021年2月才重新开始讨论。

未来三年机队引进是何节奏?

三大航未来3年整体机队规模增速略有下滑。根据三大航于2020年年报中披露的机队引进计划,三大航2021-2023合计机队规模同比增速分别为6.1%/4.7%/3.8%(包含部分737MAX引进计划,737MAX在中国复飞尚无明确时间表,若剔除B737未来的引进计划,则为4.7%/2.7%/0.3%),低于2015-2019年平均6.7%的增速。结构上看,宽体机增速仍高于窄体机,但两者差异已较十三五时期大幅收窄,2020-2023复合增速分别为5%/4%;同时,国产支线飞机ARJ21引进速度较快,三大航合计ARJ21规模将由2020年末的12架增长2023年末的83架。

历史上看,行业ASK增速基本高于行业飞机增速。对比历史行业ASK及飞机引进增速,我们发现ASK增速在大部分时间内都高于机队规模增速,2011-2019机队规模、ASK复合增速分别为9%/11%,我们认为这主要是由于:1)宽体机引入速度高于窄体机,使得单机平均座位数提升;2)平均航距的不断增加。

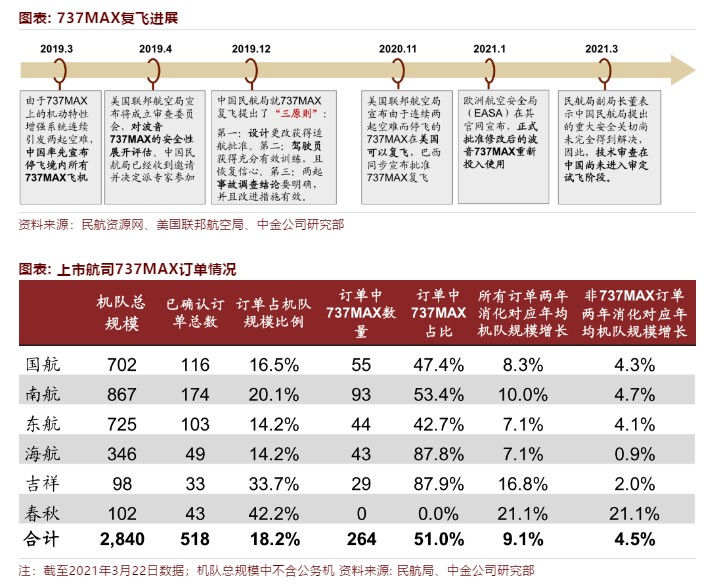

737MAX国内复飞具体时间仍需等待;能否复飞对行业未来机队规模增长仍有较大影响。根据民航局于2019年末提出的737MAX复飞需遵循的三个原则,我们认为该机型的复飞仍难有明确时间表,考虑到:1)民航局副局长于2021年3月表示737MAX的技术审查在中国尚未进入审定试飞阶段;2)完成改造后,驾驶员需进行相关培训,订单也需时间验收,参考美国与欧盟进展,其分别于2020年7月/2020年9月完成试飞,此后均历经了4个月才正式宣布复飞。根据CAPA,从目前的订单情况看,737MAX约占国内六家上市航司已确认订单总数的51%,因此未来两年内其能否复飞对行业机队增速将有较大影响:若737MAX未来两年可实现复飞且现有订单被充分消化,我们预计上市的六家航司平均机队规模增速可达9.1%,而若无法复飞,行业机队增速为4.5%。

长期供需能否改善?

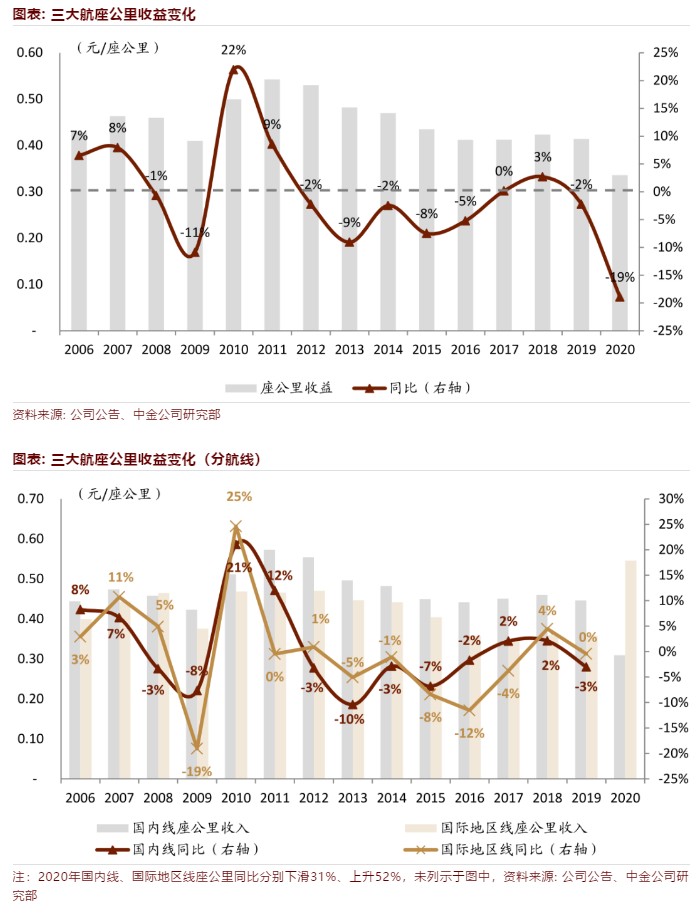

十三五期间航司供需关系并未明显改善。我们以座公里收益(客运收入/ASK)来衡量行业供需情况,2019年三大航该指标为0.41元/座公里,较2015年水平下跌5%。分不同航线看,2019年三大航整体国内线座公里收益为0.45元/座公里,持平于2015年水平;国际地区线则基本保持下跌趋势,2019年为0.36元/座公里,较2015年水平下滑11%。

往后看,我们认为行业供需有望优化。我们预计需求侧,在未来很长时间内航空将继续维持高于GDP的增速,实现高个位数增长。由于航空内生增长与居民收入增长相关,疫情压抑的需求将得到集中释放,疫情后年度增速或有望超预期。而在供给侧,受海航破产重组,十四五飞机引进速度放缓及碳中和的影响,我们预计行业供给将维持于较低增速,行业供需有望持续改善:

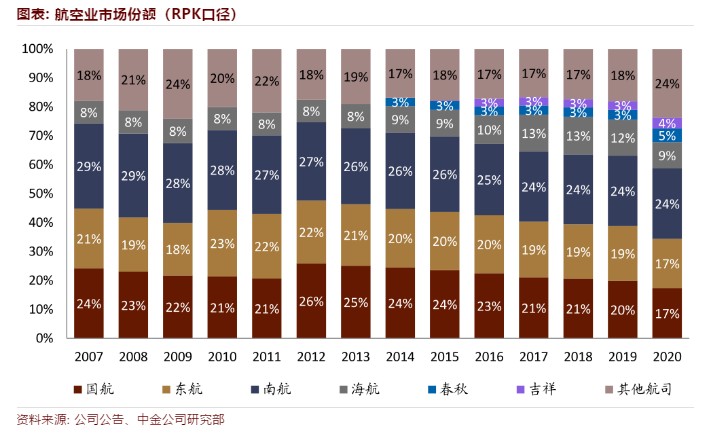

海航集团破产重组,未来增速或常态化;我们认为海航过去积极扩张可能是导致行业竞争加剧的主要原因之一(在2007至2018年间,海航市占率由8%提升至13%,三大航则由74%下滑至64%)。海航集团于2021年1月末进入破产重整程序,*ST海航管理人于2021年3月19日发布《海航集团航空主业战略投资者招募公告》,意向战略投资者的投资应承诺焦于航空主业发展、以确保航空安全为首要目标。我们认为海航在重整后或难以再保持前期远高于行业的运力增速,或将缓解行业此前激烈的竞争态势。

十四五规划中机队增速或将继续放缓:民航业十三五期间机队规模CAGR为8%,较十二五下降3个百分点;我们预计十四五期间飞机规模增速或将在十三五增速的基础上降得更低,一方面,在新冠疫情的影响下,航空公司或将延缓飞机的引进;另一方面,我们认为空域形成航空供给硬约束仍将存在。

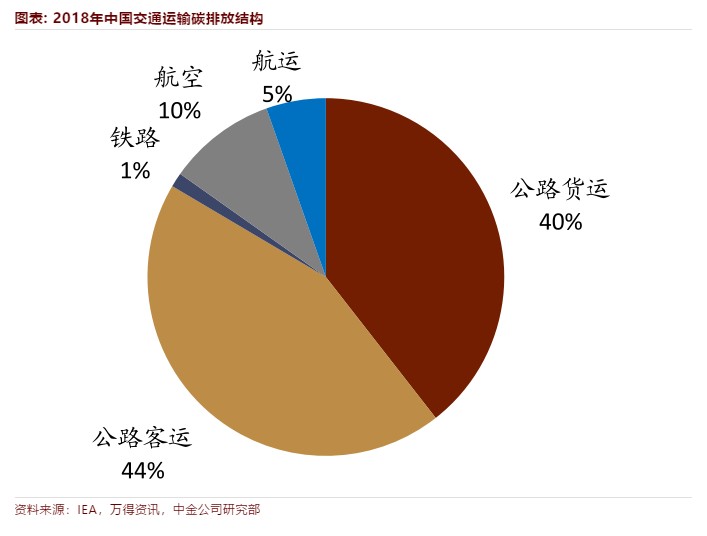

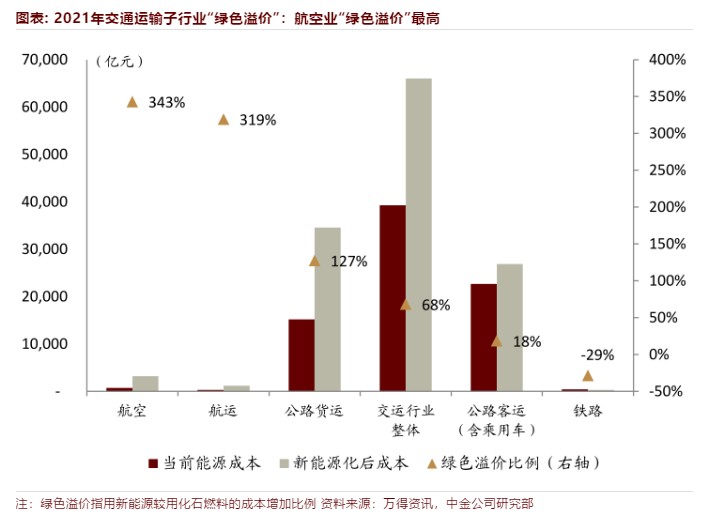

碳中和目标下远期民航业运力增速或受到限制:我国于2020年联合国大会上明确提出二氧化碳排放力争于2030年前达峰值,努力争取2060年前实现碳中和。根据我们于2021年3月22日发布的《绿色交通:新能源风劲潮涌,碳中和任重道远》,目前中国交通碳排放占中国整体碳排放的9.7%,而航空则占到交运碳排放的10%。作为交通第二大碳排放源、且碳排放增速较高的航空业,由于运距长、能耗高,运量仍在持续增长且目前并无成熟零碳技术,航空业具有高“绿色溢价”,脱碳难度较大。在此背景下,我们认为碳中和目标或减缓航空无序的运力投放。

航司哪个季度可以开始盈利?

我们预计1Q21行业ASK将恢复至1Q19的55%左右,其中国内线将恢复至1Q19的85%,整体客座率在65%~70%,行业主要公司1Q21仍将亏损;我们预计2Q21行业ASK将恢复至2Q19的80%左右,其中国内线将恢复至2Q19的120%~125%,整体客座率在75%左右,行业主要公司仍在减亏中;我们预计3Q21行业ASK将恢复至3Q19的85%左右,其中国内线将恢复至3Q19的125%~130%,整体客座率在75%~80%,行业主要公司或将实现盈利。

(智通财经编辑:赵锦彬)

扫码下载智通APP

扫码下载智通APP