摩根大通:比特币主导加密货币衍生品新生市场 期货只占总市值2-3%

本文来自“JT²智管有方”。

近日,摩根大通分析师Joshua Younger发布研报称,与过去一样,加密货币市场的发展和成熟引起了投资者对衍生品和其他杠杆来源的兴趣。毫无疑问,比特币主导着加密货币衍生品这一新生的市场。

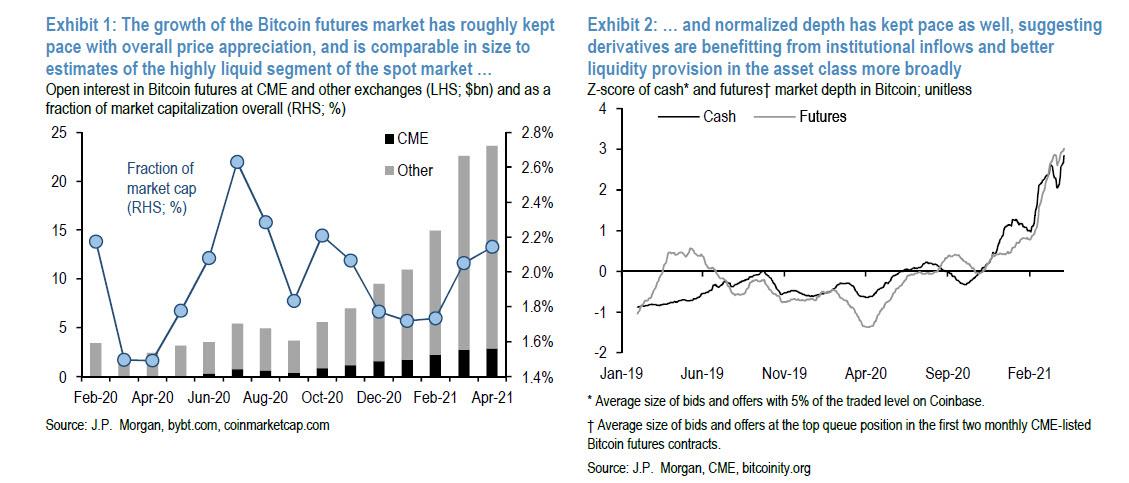

Younger认为,与现货市场类似,与比特币相关的衍生品在一个高度分散的生态系统中交易,活跃的交易场所有近30个,且绝大多数期货也在离岸交易,只有不到15%的未平仓合约在芝加哥商品交易所(CME)等受监管的主要的美国国内交易所上市(如下图)。

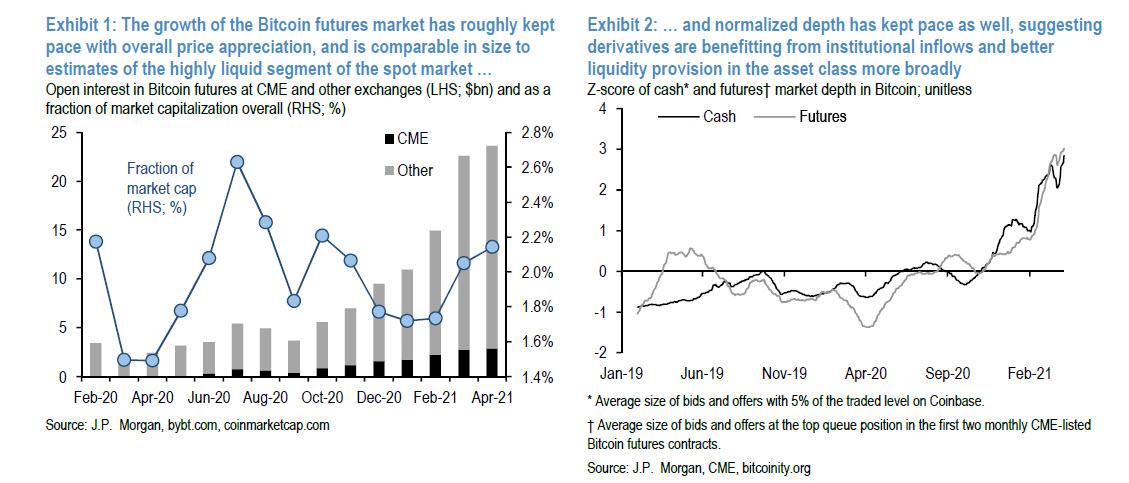

Younger表示,期货的规范化深度也与现货市场的深化同步,这表明比特币的期货市场也受益于机构资金的流入和现货流动性供应的改善(上图2)。

总的来说,期货只占比特币总市值的2-3%。虽然这看上去不像是很大的一个部分,但Younger指出,有理由相信比特币的价格是由一小部分持有者的高换手率推动的,而那些握有大量比特币的“巨鲸”几乎没有对比特币的走势造成影响。

Younger援引近期对公共区块链的分析称,只有不到10%的代币具有高流动性,而大约又一半的代币在一年多的时间里没有被易手。

Younger认为,衍生品的换手率往往高于现货市场,尤其是在主导交易活动的离岸交易所,这表明,衍生品在价格发现和风险转移方面的比例过高。同时,也表明,在“机构入局比特币”的方面,衍生品发出的信号远远强于灰度比特币信托(GBTC US)。

Younger还表示,比特币的基础衍生品在加密货币市场上尤具吸引力:

到目前为止,相对于现货市场,芝商所6月份的比特币合约提供了高出大约25%的年化收益率,如果把范围扩大到离岸交易所,利差可高达40%(下图)。在这种背景下,很少有法定货币,包括发达市场和新兴市场,能够轻易地提供超过5%的本地收益率(例如,外汇掉期)。

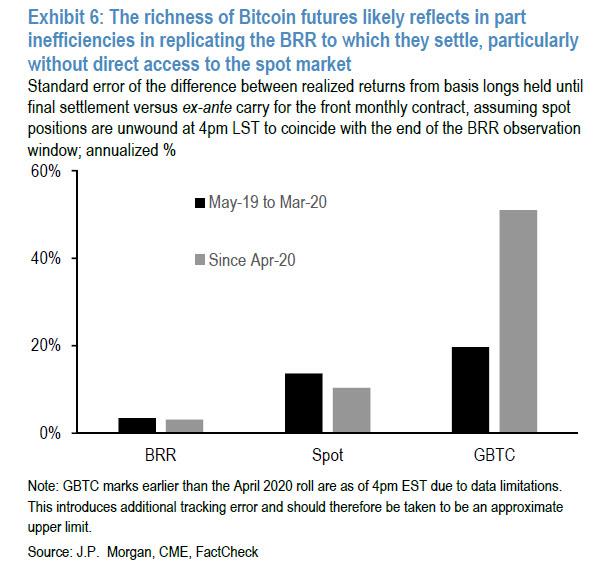

那么,如果比特币期货具有如此有吸引力的定价,为何没有被套利掉?Younger表示,投资者或许可以将此归咎于不相关的离岸市场的交易对手风险和汇回风险,但实际上并非如此,而是由两个因素造成:

1)芝商所的期货是以比特币参考汇率(BRR)指数结算的现金。2)复制结算指数在现货市场上相当困难,而且由于对托管、税收和会计的模糊性、声誉风险等问题的担忧,许多机构投资者无法使用比特币。

横盘整理10个交易日后,比特币于4月10日开始发力,截止目前,报60680.34美元/枚。

此外,前高盛对冲基金经理、Real Vision TV创始人拉乌尔•帕尔(Raoul Pal)近日在MarketWatch主办的“投资加密”会议上表示,比特币的波动不应该吓到投资者,正是波动性推动了风险回报。如果没有这种波动性,你就不可能获得230%的复合年回报率。“在这种情况下,波动是你的朋友。”

(智通财经编辑:张金亮)

扫码下载智通APP

扫码下载智通APP