全年主业仅增3.4%,主营心内介入的康德莱医械(01501)如何让资本走心?

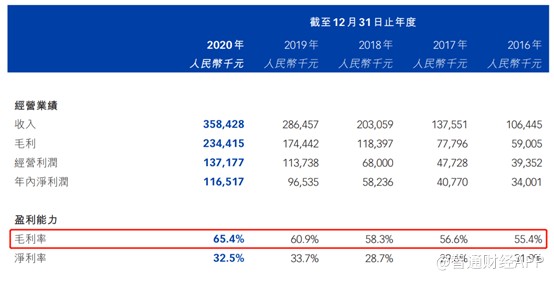

智通财经APP了解到,4月15日,康德莱医械(01501)发布2020年全年业绩。财报显示,2020年公司营业收入3.58亿元人民币(单位下同),同比增长25.12%;年内净利润1.16亿元,较去年同期同比增长19.58%。

营收增速大于利润增速,主要为在疫情期间内,公司销售口罩业务贡献了7039万元的收入,占总收入的19.64%,剔除口罩业务,尽管公司的整体业务依旧取得正增长,但介入类医疗器械2020年仅录得2.66亿元,同比增长3.4%,受疫情影响,介入类产品增速较慢。

公司的毛利率较2019年同期增长4.5个百分点,而之所以毛利率大幅提升,也主要是得益于口罩业务,该业务毛利率高达80%左右,剔除这部分的影响,2020年公司的毛利率为61.6%,较2019年增长0.7个百分点。

可见,公司的主要业务在2020年表现并没有非常出色。公司股价半年内也腰斩,基本上回到上市初的价位。而股价大跌的背后,或许是市场对公司现有产品存在集采预期的表现。

现有产品集采可能性大

智通财经APP获悉,康德莱医械主要产品包括球囊扩张压力泵、导管鞘套装、造影导丝、动脉压迫止血带、Y型连接器套装、压力延长管、三通旋塞及造影导管,主要用于心血管介入手术,特别是经皮冠状动脉介入治疗(PCI)手术。

公司的主要产品均属于高值耗材范围,自2019年7月,国务院发布《关于治理高值医用耗材改革的方案》后,中国多个地区实施带量采购耗材的试点,并在2020年11月,国家医保局组织冠脉支架的全国性带量采购,高值耗材全国性集采拉开序幕。

球囊的集采也已经在多个省份开展,康德莱医械的球囊导管产品2020年在广东省和四川牵头组织的8省市集采当中中标,球囊导管中标价格同比下降了90%以上,中标价格210元。公司在研的西罗莫司的药球产品也属于集采品种,虽然有“光脚不怕穿鞋的”效应,但不得不说的是集采极大压缩了行业市场空间,使该产品无超额收益可图。

另外,对于未来的集采预期,国元证券预计有较高可能会从在介入类产品中价格较高的导丝导管类开始,如指引导丝、指引导管和微导管,而上述产品都是公司现有产品线。参考江苏骨科集采,即便国产化率不高,同样存在中标价低于出厂价的可能性。因此在集采的大背景下,对于公司现有的产品不容乐观。

加大研发投入,在研大品种进度慢

应对集采的最好的方法无外乎于开发新产品,康德莱医械也深知这其中的道理,2020年,公司加大研发开支,全年研发开支约为6459万元,较2019年同比增长约109.98%。

得益于公司大量的研发投入,在研管线取得不少进展。资料显示,2020年康德莱医械共有7项产品获得了国内的产品注册证,其中有3项三类的医疗器械注册证获批,4项二类产品获得了上海市药监局颁发的二类医疗机械证书;在欧盟CE认证方面,公司取得1个一类的口罩认证,5个三类的CE认证;在FDA产品认证方面,公司取得两项新产品的FDA认证。截至2020年底,公司共计拥有35项国内的产品注册证书,40项欧盟的CE证书以及12项美国FDA的证书,预计在2021年会有5个产品新进入临床试验阶段,8个产品有望在中国境内获批,4个产品取得FDA认证。

另外,2020年公司的可降解鼻窦支架处于临床实验阶段,TAVR基本结束动物实验的阶段,9项产品处于型式检测的阶段。

在上述几款在研的产品中,可降解鼻窦支架及TAVR两款市场规模较大。

资料显示,可降解鼻窦支架用于慢性鼻窦炎术后防止粘连,促进组织愈合。支架具有较长的降解时间、较高的药物负载并具有长期的治疗效果。对于治疗慢性鼻窦炎病情较重患者,一般会通过功能性内窥镜鼻窦手术(FESS)进行治疗,国内开展很多年,手术标准及技术均很成熟,术后病人仍需继续接受药物治疗。慢性鼻窦炎发病率较高,病因复杂,常伴有过敏因素等,复发率极高,造成复发最主要的原因围绕着术后药物治疗。可降解鼻窦支架能够降低复发率,减少第二次手术的概率。

中国慢性鼻窦炎发病率8%左右,全国每年接受手术治疗的患者约有50万例,平均每个病人术后可能需要植入2个支架,在全世界范围内常用的鼻窦支架目前只有两款,一款是浦易生物的产品,另一款是美国intersect ENT公司旗下的产品。浦易的全降解鼻窦药物支架系统的市场价格在7000元左右,市场规模较大。美国和欧洲每年的FESS手术量超过100万次,其中有超过30%的患者,在手术后可能因为疤痕生成和复发性炎症等造成鼻窦开口堵塞,因此需要再次手术,相比之下,需求渗透率有进一步的提升空间。康德莱医械目前可降解鼻窦支架处于临床试验阶段,预计2023至2024年上市。

再看另一款在研产品TAVR同样空间极大。根据弗若斯特沙利文的资料,2019年,全球约有2.13亿名心脏瓣膜疾病患者,该疾病导致260万人死亡,预计全球TAVR市场规模将以12.9%的年复合增长率从2019年的48亿美元增至2025年的100亿美元。

与美国等发达国家的TAVR市场相比,中国的TAVR市场渗透率极低。2019年,中国进行了约2400例TAVR手术,渗透率为0.3%,而同年,美国进行了约66800例TAVR手术,渗透率为23.4%。

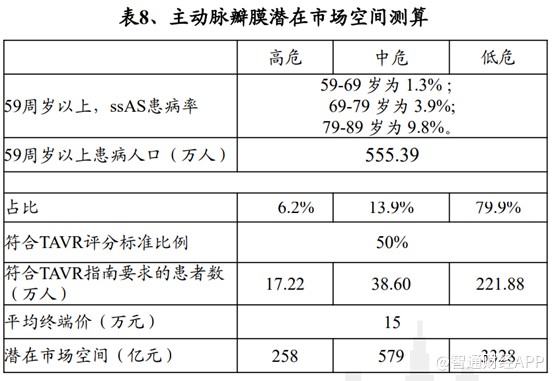

对于渗透率只有0.3%的中国市场来说,需求是远远没有被满足的。根据兴业证券的测算,2020年主动脉瓣膜国内潜在市场空间(仅针对主动脉瓣狭窄),高危患者的潜在市场空间为258亿元,中危及低危市场空间则更大。因此,一旦渗透率有所提升,TAVR市场将爆发出巨大潜力。

值得注意的是,尽管TAVR行业空间大,渗透率低,但短期来看,市场渗透率难快速提升。除了单价贵、患者的筛选严格以外,我国TAVR临床团队也比较少,TAVR手术需要心内科、心外科、麻醉科、体外循环科医生配合,2019年仅159家医院开展了TAVR手术

所以想要提升TAVR行业渗透率,一方面要进行多方面的市场教育,组建手术团队;另一方面产品降价,或通过医保手段从而实现行业的快速扩容。

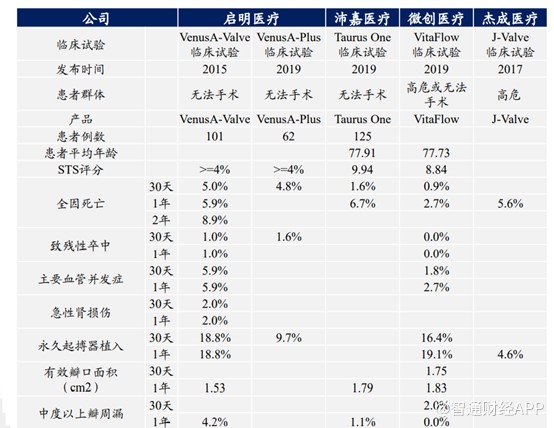

目前共有3款国产TAVR在中国获批上市,包括杰成医疗的J-Valve、启明医疗的VenusA-Valve以及微创心通的VitaFlowTM,沛嘉医疗的Taurus One处于在研阶段。爱德华生命科学的Sapien3瓣膜系统于2020年6月获批,成为国内上市的首款进口TAVR产品。

可以说在当前TAVR市场环境竞争不算太过激烈,不过随着后续乐普医疗、信立泰等公司的TAVR/TAVI产品上市后,市场竞争或更加明显,届时难免会出现“价格战”。

对于创新类产品来说,商业化团队也十分重要。康德莱医械也建设了一个不错分销网络,截至2020年底,公司拥有覆盖中国23个省、4个直辖市及4个自治区的434家中国分销商,覆盖1436家中国境内医院,其中三甲医院664家。此外,还拥有覆盖51个国家及地区的143家海外客户。

综上来看,康德莱医械核心产品在2020年并没有太好的表现,除此之外,公司现有的产品均有可能面临集采的风险;在研管线虽然有重磅产品,但目前市场进度也相对较慢。在商业化方面,公司拥有较为不错的分销网络,而等重磅产品问世后,或能使公司业绩实现较高的增长。

扫码下载智通APP

扫码下载智通APP